Навигация

Методы кредитования физических лиц

1.3 Методы кредитования физических лиц

Надо отметить, что в отношении новых коммерческих структур, т.е. субъектов частной формы собственности при выдаче ссуд коммерческие банки используют другие методы кредитования, шире опираясь на зарубежную банковскую практику.

В международной банковской практике существует:

- метод индивидуального выделения кредита (ссуда выдается на удовлетворение определенной целевой потребности в средствах на конкретный срок). Этот метод является основным при кредитовании новых клиентов, не имеющих еще сложившейся кредитной истории в данном банке. Как правило, эта форма финансирования является безусловным контрактом, т.е. с момента заключения кредитного договора на банк накладываются определенные обязательства по срокам;

- метод открытия кредитной линии, т.е. кредитование осуществляется в пределах заранее установленного банком для заемщика лимита кредитования, который используется им по мере потребности путем оплаты предъявляемых к нему платежных документов в течение определенного периода.

Открытая кредитная линия позволяет оплатить за счет кредита любые расчетно-денежные документы, предусмотренные в кредитном соглашении, заключаемом между клиентом и банком[3].

Особенность кредитной линии как формы финансирования заключается в том, что она не является безусловным контрактом, обязательным для банка, а вот простой кредитный договор является согласно ст.819 ПС РФ консенсуальным, т.е. его заключение уже влечет обязанность кредитора предоставить кредит. Банк в случае кредитной линии может аннулировать договор до окончания срока, если, например финансовое положение клиента существенно ухудшается или не будут выполнены другие условия договора. Заемщик также в силу тех или иных причин может не использовать кредитную линию полностью или частично. Первоначально согласованная величина кредитной линии может быть скорректирована банком в случае резкого изменения конъюнктуры или в связи с юридическими ограничениями.

В течение срока кредитной линии клиент может в любой момент получить ссуду без дополнительных переговоров с банком и каких-либо оформлений. Однако за банком сохраняется право отказать клиенту в выдаче ссуды в рамках утвержденного лимита, если он установит ухудшение финансового положения заемщика. Кредитная линия открывается, как правило, клиентом с устойчивым финансовым положением и хорошей репутацией[4].

Различают возобновляемую и невозобновляемую кредитную линию. В случае открытия невозобновляемой кредитной линии после выдачи ссуды и ее погашения отношения между банком и клиентом заканчиваются. При возобновляемой кредитной линии (револьверной) кредит предоставляется и погашается в пределах установленного лимита задолженности автоматически. Кредитная линия может быть также целевой (рамочной), если она открывается банком клиенту для оплаты ряда поставок определенных товаров в рамках одного контракта, реализуемого в течение года или другого периода.

Внешне метод возобновляемой кредитной линии имеет большое сходство с отечественным методом кредитования по обороту совокупного объекта.

Глава 2 Анализ методов кредитования банка АКБ Сбербанк

2.1 Место кредитования в деятельности банка

Акционерный коммерческий Сберегательный банк Российской Федерации (Сбербанк России) создан в форме акционерного общества открытого типа в соответствии с Законом РСФСР “О банках и банковской деятельности в РСФСР”. Учредителем и основным акционером Сбербанка России является Центральный банк Российской Федерации (свыше 60% голосующих акций). Его акционерами являются более 200 тысяч юридических и физических лиц. Сбербанк России зарегистрирован 20 июня 1991 г. в Центральном банке Российской Федерации. Банк является юридическим лицом и со своими филиалами составляет единую систему Сбербанка России.

Отчетность Сбербанка России по состоянию на декабрь 2007 г. показывает, что прибыль до налогообложения увеличилась до 148,9 млрд. руб., а чистая прибыль – до 118,4 млрд. руб. Капитал составил 664,2 млрд. руб. Доля Сбербанка в общем остатке вкладов физических лиц во всех коммерческих банках составила 54,6 % рублевых и 38,8 % инвалютных вкладов. Филиальная сеть Сбербанка России состоит из 17 территориальных банков, 792 отделений и 19438 внутренних структурных подразделений.

Сбербанк остается крупнейшей финансово-кредитной организацией не только в России, но и в Центральной и Восточной Европе в целом. А одной из причин укрепления его позиций как в списке, так и на мировом банковском рынке аналитики называют быстрые темпы роста розничных услуг, ипотеки и потребительского финансирования в России.

С момента образования АКБ «Сбербанк» его основная деятельность была направлена на обслуживание физических, т. е. частных лиц. Позднее с 1994 года он начал работу с юридическими лицами.

К корпоративным клиентам АКБ «Сбербанк» относятся: различные государственные и муниципальные организации, акционерные общества, общества с ограниченной ответственностью, частные предприятия, товарищества и т. д.

Юридические лица, обслуживаемые в АКБ «Сбербанк» разделяются:

- по величине торгового оборота:

- мелкие фирмы, предприятия, организации;

- средние фирмы, предприятия, организации;

- крупные фирмы, предприятия, организации;

По отраслям деятельности:

- строительство (ЖСК, различные строительные компании);

- сельское хозяйство, в том числе фермерское;

- промышленность (машиностроение, химическая, лесная, пищевая промышленность);

- торговля (различные торговые организации и посреднические компании, магазины);

- образование и здравоохранение (школы, детсады, интернаты);

- частное предпринимательство;

- прочие организации.

Банк старается в основном работать с крупными организациями Крупными предприятиями и организациями следует считать юридические лица района, имеющие наиболее высокие значения по одному из следующих показателей финансово- хозяйственной деятельности:

- годовой оборот предприятия;

- балансовая прибыль за прошлый год;

- сумма дебиторской и кредиторской задолженности;

- среднесписочная численность рабочего персонала.

Для корпоративной клиентуры предоставляются следующие услуги:

1. расчетно-кассовое обслуживание;

2. открытие и ведение счетов клиентов, осуществление расчетов по их поручениям;

3. предоставление кредитов;

4. покупка, продажа и хранение платёжных и ценных бумаг (векселей, акций, облигаций, чеков, сертификатов и других), осуществление других операций с ними;

5. оказание консультационных услуг,

6. открытие валютных счетов,

7. инкассация денежной наличности.

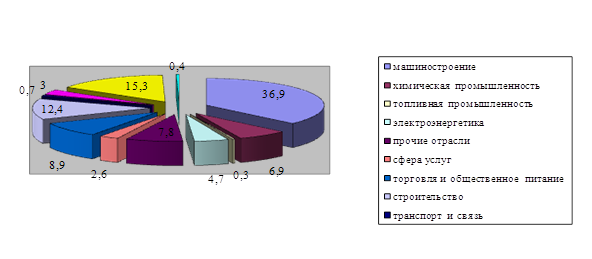

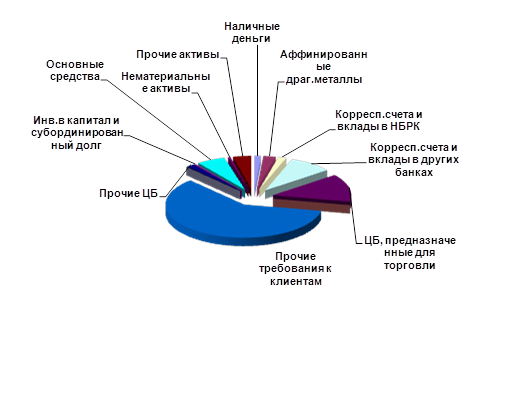

Основу кредитного портфеля составляют вложения в реальный сектор экономики (рост за год с 1, 6 млрд. рублей до 2, 9 млрд. рублей), на которые приходится 70% от общего объёма предоставления кредитов. Являясь универсальным коммерческим банком, АКБ «Сбербанк» предоставляет кредиты корпоративным клиентам различных отраслей экономики. Более половины (64,5%) кредитов, предоставленных им, занимают вложения в промышленность. Наибольший удельный вес в структуре портфеля занимают кредиты, выданные предприятиям следующих отраслей:

1. машиностроение - 36, 9%

2. строительство - 12, 4%

3. пищевая промышленность - 9,9%

4. торговля и общественное питание - 8, 9%.

Рис. 2. Распределение ссудного портфеля по отраслям экономики (%)

Высокие темпы роста кредитного портфеля в 2007 году были характерны для:

1. предприятий химической промышленности (рост в 5,3 раза, объем задолженности 304, 9 млн. рублей);

2. сферы услуг (в 3, 7 раза, 117, 3 млн. рублей);

3. лёгкой промышленности (в 2, 3 раза, 124, 0 млн. рублей);

4. лесной и деревообрабатывающей промышленности (в 1, 8 раза, 17, 8 млн. рублей);

5. пищевой промышленности (в 1, 9 раза, 438, 6 млн. рублей);

6. электроэнергетики (в 1, 6 раза, 210, 5 млн. рублей);

7. машиностроения (в 1, 5 раза, 1640, 2 млн. рублей).

Особое внимание Банк уделяет развитию операции кредитования организаций сельского хозяйства, кредитный портфель по которым за год увеличился на 9,6% и составил 133, 4 млн. рублей. Доля кредитов, предоставленных АКБ «Сбербанк», в общем объёме сельскохозяйственных предприятий на территории РФ на протяжении последних лет стабильно превышает 70%. В рамках программы государственной поддержки сельскохозяйственных товаропроизводителей, предусматривающей возмещение из федерального и республиканского бюджетов части затрат на уплату процентов, АКБ «Сбербанк» предоставлено более 400 кредитов на общую сумму 651,6 млн. рублей, в том числе на приобретение сельскохозяйственной техники - 12 кредитов на сумму 22, 1 млн. рублей.

В 2007 году Банк принял участие в кредитовании подрядных организаций на строительство газораспорядительных сетей к населённым пунктам РФ, с субсидированием процентной ставки за счёт средств республиканского бюджета. В течение года в рамках данной программы выдано кредитов на сумму 257, 6 млн. рублей.

Продолжено участие Банка в кредитовании подрядных организаций на осуществление дорожного строительства. Кредитная политика банка строится с учётом интересов всех групп клиентуры, независимо от размеров бизнеса или формы собственности клиента.

Приоритетное внимание оказывается предприятиям, имеющим кредитную историю и ведущим основной бизнес через счета в АКБ «Сбербанк». Традиционно в течение ряда лет кредитуются крупнейшие предприятия Российской Федерации - VIP-заёмщики Банка:

1. ОАО «Вымпелком»;

2. ОАО «Химпром»;

3. ОАО «РАО ЕЭС»;

4. ОАО «Промтракторпромлит»;

5. ОАО «Мосэнерго ».

Кредитуются в Банке крупные заёмщики федерального уровня:

1) РАО «ЕЭС России»;

2) ОАО «Вымпелком»;

3) ОАО «Связьинвест»;

4) Московский вагоноремонтный завод - филиал ОАО «Российские железные дороги»;

5) Филиал ФГУП «Росспиртпром» и др.

Малый бизнес составляет традиционную клиентуру ОАО АКБ «Сбербанк». Более половины (58%) предоставленных кредитов приходится на клиентов объёмом заимствований до 1 млн. рублей. Объём кредитов предпринимателям без образования юридического лица достиг 361, 4 млн. рублей. В рамках поддержки малого бизнеса совместно с Правительством РФ реализуется программа субсидирования процентных ставок по кредитам, полученным в Банке малыми предприятиями и предпринимателями без образования юридического лица. Остаток ссудной задолженности по данной программе увеличился более чем в 3, 2 раза.

Кредиты адаптированы к упрощённой форме отчётности и системе налогообложения малых предприятий.

Стремясь расширить спектр и качество кредитных отношений, Банк непрерывно совершенствует и обновляет продуктовый ряд, включающий кредитные продукты как универсальные, так и учитывающие специфику отдельны групп клиентов.

О востребованности всех компонентов продуктов ряда Банка говорят объёмы и темпы их прироста в 2007 году. Особое внимание Банк уделяет развитию долгосрочному кредитованию. Ссудный портфель Банка в части инвестиционного кредитования, проектного финансирования и финансирования строительных проектов за 2007 год увеличился в 1,7 раза и составил 782,7 млн. рублей (выдано кредитов на сумму 586 млн. рублей и 143,3 тыс. евро).

АКБ «Сбербанк» сегодня один из крупных банков с долей совокупного объёма вкладов физических лиц до 80%.

Для физических лиц АКБ «Сбербанк» предоставляются следующие услуги:

1. приём и выдача вкладов и других видов сбережений. Физические лица открывают счета, чтобы с них получать зарплату, пенсию, стипендию, денежные и другие пособия, а так же чтобы осуществлять денежные переводы. Но основная цель вкладов - это получение доходов в виде процентов и накопления сбережений;

2. предоставление кредитов;

3. покупка, продажа ценных бумаг;

4. покупка, продажа иностранной валюты;

6. операции с пластиковыми карточками.

Одним из важнейших направлений деятельности банка является кредитование населения.

Кредиты выдаются на потребительские нужды; на размещение средств населения в государственные и иные ценные бумаги, а также целевые кредиты. В АКБ «Сбербанк» по видам кредиты делятся на многоцелевые и целевые.

Многоцелевые программы - кредиты на любые цели потребительского характера (приобретение транспортных средств, дорогостоящих предметов домашнего обихода, на хозяйственное обзаведение, платные медицинские услуги, приобретение туристических и санаторных путевок и др.)

К основным целевым кредитам АКБ Сбербанк относятся:

Таблица 1

Виды целевых кредитных программ для частных клиентов АКБ «Сбербанк»

| № п/п | Вид кредита | Целевое назначение | Валюта кредита | Процентная ставка (%годовых) | Срок кредита |

| 1 | Ипотечный кредит | Кредит выдается на приобретение квартиры | рубли, долл. США евро | 11-18 | 15-20 лет |

| 2 | Кредит «Молодая семья» | рубли, долл. США, евро | 11-16 | 15-20 лет | |

| 3 | Кредит на недвижимость | Кредит на приобретение, строительство, реконструкцию и ремонт объектов недвижимости | рубли, долл. США евро | 12-18 | 15-20 лет |

| 4 | Кредит «Народный телефон» | Кредит на оплату подключения и/или доступа к сетям связи | рубли, долл. США евро | 16 | 1-3 лет |

| 5 | Товарный кредит | Кредит на приобретение товаров | рубли, долл. США евро | 16-18 | 1-5 лет |

| 6 | Кредит на образование | Кредит на оплату обучения студентов очной формы образования | рубли, | 19 | 1-5 лет |

| 7 | Автокредит | рубли, долл. США евро |

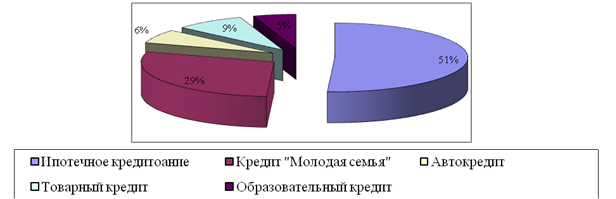

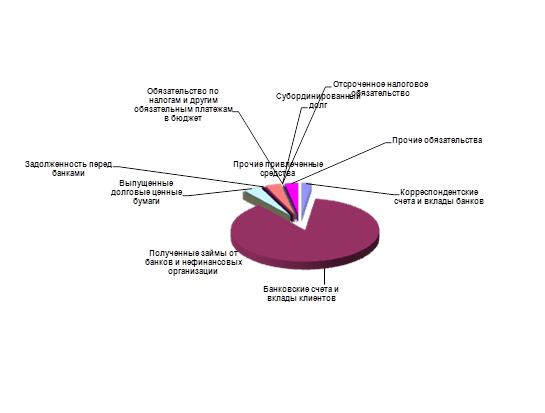

Рассмотрим структуру и динамику целевых кредитов, предоставленных АКБ «Сбербанк» (табл. 2).

Таблица 2

Виды целевых кредитов АКБ «Сбербанк» на 01.01.2008г.

| № п/п | Виды кредита | Остаток на 01.01.2008г. | |

| Остаток задолженности, тыс. руб. | Удельный вес, % | ||

| 1 | Ипотечное кредитование | 2 506 726 | 50,9 |

| 2 | Кредитование «Молодая семья» | 1 422 300 | 28,9 |

| 3 | Автокредит | 321 242 | 6,5 |

| 4 | Товарный кредит | 420 601 | 8,5 |

| 5 | Образовательный кредит | 258 112 | 5,2 |

| 6 | ИТОГО | 4 928 981 | 100 |

Рис. 3. Виды целевых кредитов ОАО АКБ «Сбербанк» на 01.01.2008г.

Таким образом, изучив виды и условия предоставления целевых кредитов в АКБ «Сбербанк» можно сделать вывод, о том, что Банк успешно функционирует на рынке кредитования, все показатели свидетельствуют о росте предоставления Банком кредитных услуг, что является залогом того, что население при выборе Банка отдает предпочтение АКБ «Сбербанк».

Проведенный анализ динамики корпоративных и частных клиентов АКБ «Сбербанк» свидетельствует о стабильном приросте их численности, что характеризует АКБ «Сбербанк» как надежного банка, предоставляющий широкий спектр услуг клиентам, доверие к которому растет из года в год.

Похожие работы

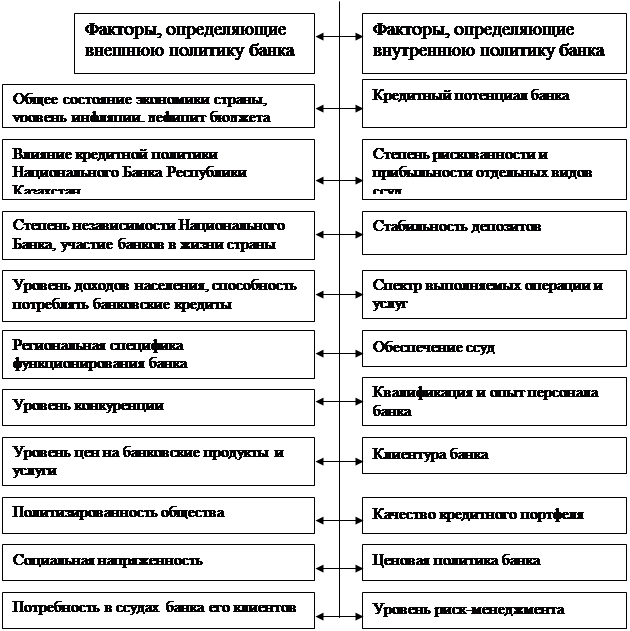

... кредитования, правил выдачи и погашения ссуд, текущего наблюдения и анализа кредитных операций [12, 152] 2. Перспективы развития системы кредитования российскими коммерческими банками Кредитная политика, проводимая современными коммерческими банками, находится под влиянием многих факторов, определяемых особенностями экономической и политической ситуации в России. Под влиянием этих же ...

... рассмотрены ниже. Все изменения во Внутренней кредитной политике банка подлежат утверждению Советом Директоров банка. ЗАКЛЮЧЕНИЕ В заключение еще раз хотелось бы подчеркнуть, что кредитная политика коммерческого банка несет в себе объективное начало и одновременно с этим она определяется собственной стратегией и тактикой коммерческого банка, то есть несет в себе также субъективное начало, что ...

... новых клиентов, банкам необходимо изучить потребительский спрос, проанализировать рынок конкурентов и составить план действий по продвижению своего товара – маркетинговую стратегию. 1.2 Продвижения услуг коммерческого банка на рынок Для достижения успеха банки должны применять новые формы работы. Но прежде чем принять решение о начале новой деятельности, необходимо все проанализировать ( ...

... дика определения размера кредита по укрупненному объекту или на совокупную потребность в заемных оборотных средствах с применением единого ссудного счета. ГЛАВА 2. ОРГАНИЗАЦИЯ КРЕДИТОВАНИЯ ЮРИДИЧЕСКИХ ЛИЦ КОММЕРЧЕСКИМИ БАНКАМИ 2.1 Кредитная документация. Кредитная документация – это составляемые клиентом и банком документы, которые сопровождают кредитную сделку с момента обращения клиента в ...

0 комментариев