Навигация

Порядок использования методов кредитования и анализ кредитного портфеля банка

2.2 Порядок использования методов кредитования и анализ кредитного портфеля банка

Основными направлениями, определяющими кредитную политику Сбербанка России, являются наращивание объемов кредитного портфеля, усиление внимания к реальному сектору экономики и др. Если будут работать предприятия, оживится рынок, будут созданы новые рабочие места, у банка появятся новые возможности расширения своей деятельности, предоставления новых банковских продуктов и в конечном итоге повышения прибыли.

Стабильный и ритмичный прирост доходов банка свидетельствует о его нормальной работе и о квалифицированном управлении (табл. 3).

Таблица 3

Анализ структуры доходов Сбербанка России за 2006-2007 гг.

| Показатели | 2006 г. | 2007 г. | ||

| сумма, тыс. руб. | уд. вес, % | сумма, тыс. руб. | уд. вес, % | |

| Процентные доходы | 42187,0 | 49,97 | 69304,0 | 65,37 |

| Непроцентные доходы | 42232,0 | 50,03 | 36712,0 | 34,63 |

| ВСЕГО ДОХОДОВ: | 84419,0 | 100,00 | 106016,0 | 100,00 |

Доходы Сбербанка России в 2007 г. возросли на 21597 тыс. руб., в том числе процентные - на 27117 тыс. руб., непроцентные доходы снизились на 5520 тыс. руб. В структуре доходов произошли изменения в сторону роста доли процентных доходов – на 15,4 п.п., что составило 65,37%.

Для анализа процентных доходов Сбербанка России целесообразно произвести классификацию предоставленных ссуд, по группам заемщиков: частные лица, промышленные и сельскохозяйственные предприятия, торговые организации, финансово-кредитные учреждения и т.д. По каждой группе заемщиков банк анализирует данные о суммах предоставленных ссуд, наличии и качестве обеспечения, погашении задолженности, процентных платежах, уровне процентной ставе и т.д. Такой подход позволяет оценить целесообразность предоставления ссуд заемщику с позиций определения соотношения «риск - доходность».

Рассмотрим структуру кредитного портфеля Сбербанка России (табл. 4).

Основную долю в кредитном портфеле Сбербанка России занимают кредиты населению - 56,3 % в 2007 г., доля которых возросла на 4,9 п.п и составила 61,2 %. Значительную долю занимают кредиты индивидуальным предпринимателям, хотя их доля снизилась на 10,7 п.п., что составило 22,4%. В целом можно отметит положительную динамку роста кредитного портфеля. Сумма выданных кредитов на 1 января 2006 года возросла на 839 тыс. руб. или на 4,4 %.

Таблица 4

Динамика и структура кредитного портфеля Сбербанка России по состоянию на 1 января 2005-2007 гг.

| Показатели | 01.01.2005г. | 01.01.2006г. | 01.01.2007г. | Изменение (+.-) | Темп изменений, % | |||||

| сумма, тыс. руб. | уд. вес, % | сумма, тыс. руб. | уд. вес, % | сумма, тыс. руб. | уд. вес, % | |||||

| сумма, тыс. руб. | уд. вес, % | |||||||||

| Государственные предприятия | 697 | 4,2 | 4 | 0,0 | 18 | 0,1 | 14 | 0,1 | 4,5 р. | |

| Коммерческие организации | 4038 | 24,6 | 2002 | 10,6 | 3229 | 16,3 | 1227 | 5,7 | 161,3 | |

| Индивидуальные предприниматели | 5234 | 31,9 | 6269 | 33,1 | 4436 | 22,4 | -1833 | -10,7 | 170,8 | |

| Граждане | 6452 | 39,3 | 10665 | 56,3 | 12096 | 61,2 | 1431 | 4,9 | 113,4 | |

| Всего | 16421 | 100,0 | 18940 | 100,0 | 19779 | 100,0 | 839 | х | 104,4 | |

Рассмотрим процентные доходы Сбербанка России (табл. 5).

Таблица 5

Динамика и структура процентных доходов

Сбербанка России за 2006-2007 гг.

| Показатели | 2006 г. | 2007 г. | Изменения по сумме, (+.-) тыс. р. | ||

| сумма, тыс. р. | уд. вес, % | сумма, тыс. р. | уд. вес, % | ||

| Проценты, полученные за кредит, от коммерческих организаций | 19551 | 46,4 | 33280 | 48,2 | + 13729 |

| Проценты полученные за кредит, от предпринимателей | 3710 | 8,8 | 2581 | 3,7 | -1129 |

| Проценты, полученные по открытым счетам : | 68 | 0,2 | 535 | 0,8 | - 467 |

| Проценты, полученные за кредит, от некоммерческих предприятий | - | - | 107 | 0,2 | + 107 |

| Проценты, полученные за кредит, от граждан | 18570 | 44,0 | 32713 | 47 | +14143 |

| Проценты, полученные от кредитных операций | 194 | 0,5 | 88 | 0,1 | - 106 |

| Проценты, полученные за кредиты, не уплаченные в срок | 94 | 0,2 | - | - | -94 |

| Итого | 42187 | 100,00 | 69304 | 100,00 | 27117 |

Процентные доходы в целом возросли на 27117 тыс. руб., в том числе проценты от коммерческих организаций – на 13729 тыс. руб., от предпринимателей снизились на 1129 тыс. руб., по открытым счетам снизились на 467 тыс. руб., от граждан возросли на 14143 тыс. руб.

В структуре процентных доходов значительную долю занимают проценты, полученные от коммерческих организаций - 48,23 %, а также проценты, полученные за кредиты от граждан – 47 %, что выше показателя предшествующего года на 3 п.п.

По результатам проведенного анализа структуры и динамики доходов Сбербанка России видно, что наибольший удельный вес в валовом доходе занимали процентные доходы (свыше 80%), т.к. основной доход Банка складывается за счет операций по предоставлению кредитов.

Валовой доход по состоянию за 2006 г. составил 38675 тыс. руб. На рост валового дохода повлияло увеличение как процентных, так и непроцентных доходов, а также комиссионного дохода.

Процентный доход за период с 2006 г. по 2007 г. увеличился на 1374 тыс. руб. и составил 6824 тыс. руб. На изменение процентных доходов оказало влияние увеличение доходов по кредитам клиентам на 914 тыс. руб., получение дохода по средствам, размещенным в других банках в сумме 69 тыс. руб.

Непроцентный доход за период с 2006 г. по 2007 г. увеличился на 1308 тыс. руб. и составил 1676 тыс. руб. На рост непроцентных доходов оказало влияние получение дохода от операций с иностранной валютой в размере 507 тыс. руб.; увеличение доходов от операций по купле-продаже ценных бумаг на 247 тыс. руб., т.е. на 32,78 %; увеличение другого текущего дохода на 117 тыс. руб., т.е. на 80,8 %, а также сокращение величины резервов на возможные потери по ссудам на 247 тыс. руб. и сокращение величины резервов под обесценение ценных бумаг на 60 тыс. руб.

По данным анализа структуры и динамики доходов Сбербанка России за 2007 г. можно сделать вывод, что наибольший удельный вес в структуре доходов занимают операции по кредитным операциям населению (44 %), что объясняется тем, что эти операции являются для анализируемого Банка основными, а также доходы по кредитам корпоративным клиентам (46 %), что объясняется новыми видами пассивных операций Сбербанка России.

Приоритетной задачей дальнейшего развития операций кредитования населения будет выступать: обеспечение доступности кредитов для максимального числа платежеспособных заемщиков путем внедрения кредитования через разветвленную филиальную сеть отделения, дальнейшее содействие развитию программ кредитования населения на газификацию жилья и льготного ипотечного кредитования молодых граждан совместно с Правительством.

Наиболее важным источником валового дохода коммерческих банков является предоставление ссуд.

Похожие работы

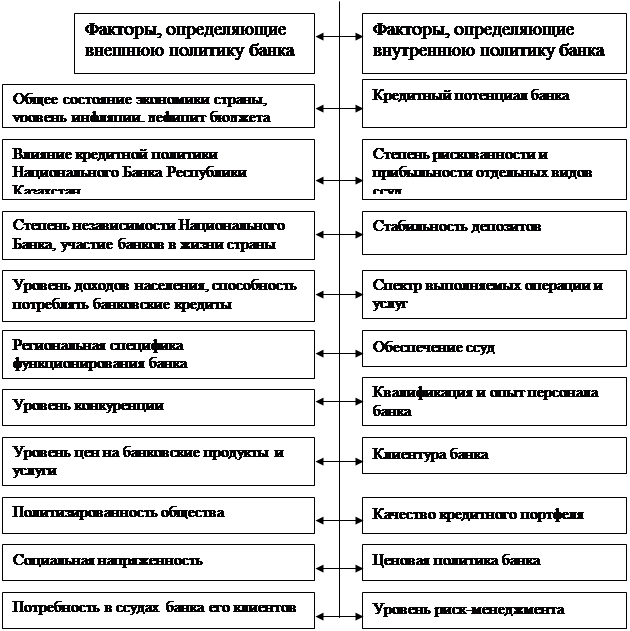

... кредитования, правил выдачи и погашения ссуд, текущего наблюдения и анализа кредитных операций [12, 152] 2. Перспективы развития системы кредитования российскими коммерческими банками Кредитная политика, проводимая современными коммерческими банками, находится под влиянием многих факторов, определяемых особенностями экономической и политической ситуации в России. Под влиянием этих же ...

... рассмотрены ниже. Все изменения во Внутренней кредитной политике банка подлежат утверждению Советом Директоров банка. ЗАКЛЮЧЕНИЕ В заключение еще раз хотелось бы подчеркнуть, что кредитная политика коммерческого банка несет в себе объективное начало и одновременно с этим она определяется собственной стратегией и тактикой коммерческого банка, то есть несет в себе также субъективное начало, что ...

... новых клиентов, банкам необходимо изучить потребительский спрос, проанализировать рынок конкурентов и составить план действий по продвижению своего товара – маркетинговую стратегию. 1.2 Продвижения услуг коммерческого банка на рынок Для достижения успеха банки должны применять новые формы работы. Но прежде чем принять решение о начале новой деятельности, необходимо все проанализировать ( ...

... дика определения размера кредита по укрупненному объекту или на совокупную потребность в заемных оборотных средствах с применением единого ссудного счета. ГЛАВА 2. ОРГАНИЗАЦИЯ КРЕДИТОВАНИЯ ЮРИДИЧЕСКИХ ЛИЦ КОММЕРЧЕСКИМИ БАНКАМИ 2.1 Кредитная документация. Кредитная документация – это составляемые клиентом и банком документы, которые сопровождают кредитную сделку с момента обращения клиента в ...

0 комментариев