Навигация

Методы оценки кредитоспособности заемщиков банка

2.3 Методы оценки кредитоспособности заемщиков банка

Деятельность банка базируется на взвешенной кредитной политике, основой которой является всесторонний анализ информации о заемщике, понимание его проблем, интересов и целей финансовой деятельности.

Результатом такой политики является качество кредитного портфеля, где 99,9 % составляет задолженность первой группы риска.

Резерв на возможные потери по ссудам сформирован на 01.01.2007 года в сумме 192 тыс.руб., что составляет 100 % от расчетного резерва или 1% к общей сумме ссудной задолженности.

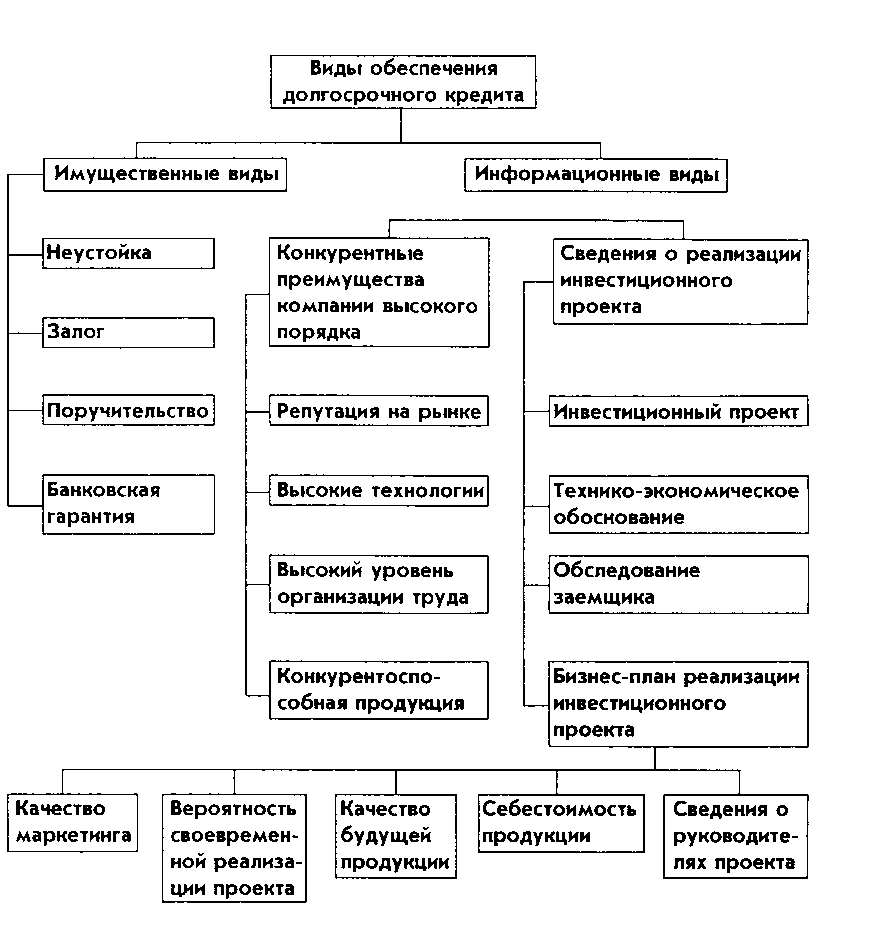

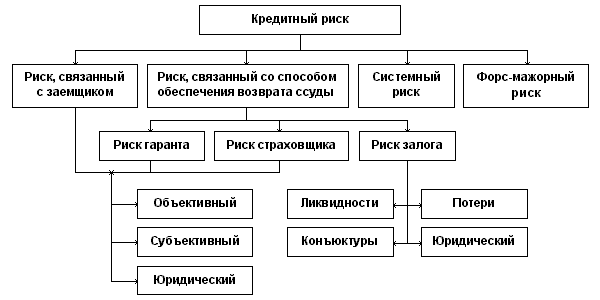

Кроме того, осуществляется контроль кредитного риска путем анализа состояния залога от первой выдачи кредита до завершения кредитной сделки. Имущество принимается в залог в размере 35637 тыс.руб., или 188 % от кредитных вложений.

Значительное место в системе кредитного риска занимает риск невыполнения заемщиком обязательств по своевременному возврату кредитов.

В работе с проблемными активами комбанком широко используется метод очного знакомства сотрудника с заемщиком, степени доверия к друг другу с целью изучения причин их возникновения.

Просроченная задолженность по выданным кредитам за отчетный год снизилась на 40 тыс. руб. и составила 5 тыс. руб. Доля просроченных кредитов в общем объеме кредитных вложений составила 0,03 % .

В составе просроченной задолженности числятся физические лица в сумме 2080 руб. с 31 декабря 2006 года, которая погашена 5 января 2007 года и в сумме 2500 руб. с 28 февраля 2005 года, резерв на возможные потери по которой сформирован в размере 100 %.

Условия кредитования заемщиков в банке ежегодно улучшаются, о чем свидетельствует снижение стоимости банковских кредитов. Средняя ставка по кредитам выданным на 01.01.2005г. – 37% , на 01.01.06.- 31% , на 01.01.07.- 25%.

Значительную долю в системе рисков занимает процентный риск. С целью минимизации риска процентных ставок банк проводит политику сопоставимости сроков привлечения и размещения средств с учетом существующих тенденций изменения процентной ставки. В договорах на привлечение и размещение средств банком предусматривается возможность пересмотра процентной ставки в зависимости от ситуации, складывающейся на рынке банковских услуг.

Таблица 6

Структура портфеля потребительского кредита Сбербанка России

за 2005 – 2007 гг.

| Виды потребительских ссуд | Удельный вес, % | ||

| 2005г. | 2006г. | 2007г. | |

| - на неотложные нужды | 98,0 | 97,1 | 96,4 |

| - на приобретение и строительство объектов недвижимости | 2,0 | 2,9 | 2,6 |

| - прочие кредиты населению | - | - | 1,0 |

Повышенным спросом у населения пользовались кредиты на неотложные нужды и на приобретение и строительство объектов недвижимости (табл. 6).

Анализ качества кредитов предусматривает изучение остатков срочной ссудной задолженности и размеров просроченной задолженности в динамике (табл. 7).

Таблица 7

Структура ссудной задолженности по кредитам, выданным Операционным отделом (ОПЕРО) Сбербанка России

| Показатели | Периоды | |||||

| 2005г. | 2006г. | 2007г. | ||||

| тыс. руб. | уд.вес, % | тыс. руб. | уд.вес, % | тыс. руб. | уд.вес, % | |

| Срочная ссудная задолженность | 4 486 | 72,2 | 13 533 | 91,3 | 25 662 | 95,5 |

| Просроченная задолженность | 1 729 | 27,8 | 1 290 | 8,7 | 1 212 | 4,5 |

| Общая ссудная задолженность | 6 215 | 100,0 | 14 823 | 100,0 | 26 874 | 100,0 |

По сравнению с 2005годом в 2007году размер ссудной задолженности увеличился в 7,5 раз. Из года в год наблюдается снижение просроченной ссудной задолженности. В 2004 году ее размер был катастрофически высоким. Этот факт заставил Сбербанк пересмотреть кредитную политику в отношении кредитов физическим лицам.

На конец 2007 года эффективная работа Сбербанка с индивидуальными заемщиками позволила сократить размер просроченной задолженности до 4,5%.

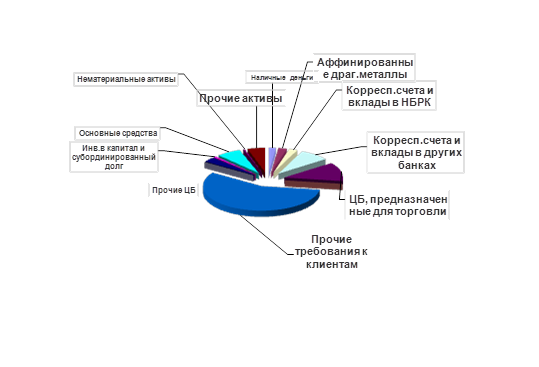

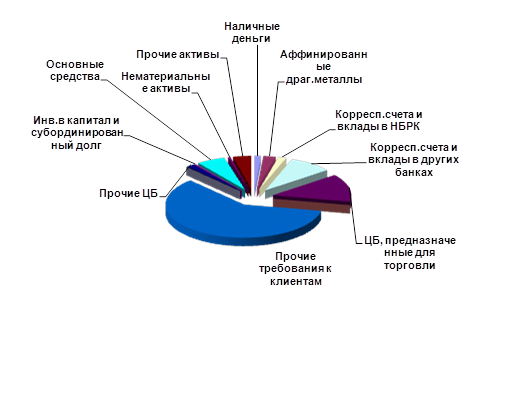

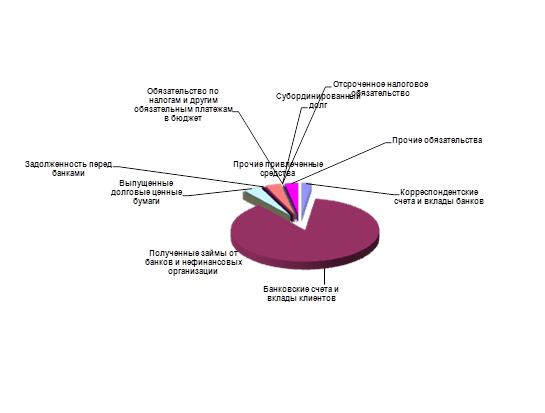

Таким образом, можно отметить достаточно высокое качество активов Сбербанка России по состоянию на начало 2007года, но по уровню рисков положение банка вызывает сомнение.

Основную долю в кредитном портфеле Сбербанка России занимают кредиты населению - 56,3 % в 2006г., доля которых возросла на 4,9 п.п и составила 61,2 %. Значительную долю занимают кредиты индивидуальным предпринимателям, хотя их доля снизилась на 10,7 п.п., что составило 22,4%. В целом можно отметить положительную динамку роста кредитного портфеля. Сумма выданных кредитов на 1 января 2007года возросла на 839 тыс. руб. или на 4,4 %.

По результатам проведенного анализа структуры и динамики доходов Сбербанка России видно, что наибольший удельный вес в валовом доходе занимали процентные доходы (свыше 80%), т.к. основной доход Банка складывается за счет операций по предоставлению кредитов.

Глава 3 Совершенствование методов кредитования в банке АКБ Сбербанк

Похожие работы

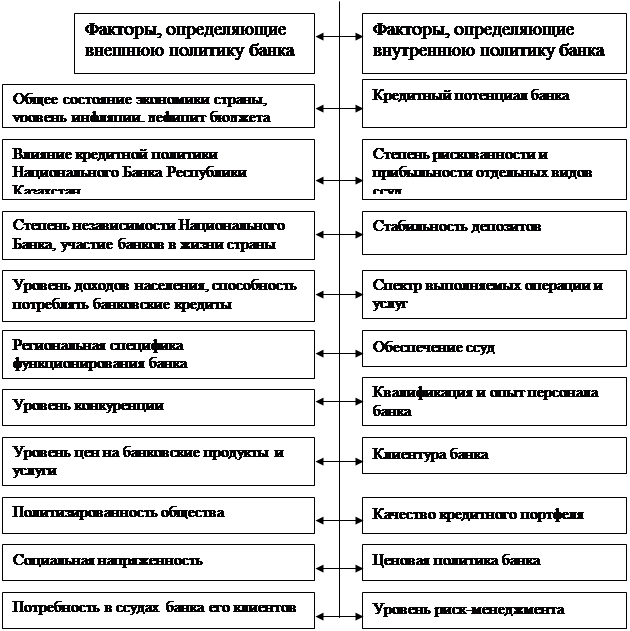

... кредитования, правил выдачи и погашения ссуд, текущего наблюдения и анализа кредитных операций [12, 152] 2. Перспективы развития системы кредитования российскими коммерческими банками Кредитная политика, проводимая современными коммерческими банками, находится под влиянием многих факторов, определяемых особенностями экономической и политической ситуации в России. Под влиянием этих же ...

... рассмотрены ниже. Все изменения во Внутренней кредитной политике банка подлежат утверждению Советом Директоров банка. ЗАКЛЮЧЕНИЕ В заключение еще раз хотелось бы подчеркнуть, что кредитная политика коммерческого банка несет в себе объективное начало и одновременно с этим она определяется собственной стратегией и тактикой коммерческого банка, то есть несет в себе также субъективное начало, что ...

... новых клиентов, банкам необходимо изучить потребительский спрос, проанализировать рынок конкурентов и составить план действий по продвижению своего товара – маркетинговую стратегию. 1.2 Продвижения услуг коммерческого банка на рынок Для достижения успеха банки должны применять новые формы работы. Но прежде чем принять решение о начале новой деятельности, необходимо все проанализировать ( ...

... дика определения размера кредита по укрупненному объекту или на совокупную потребность в заемных оборотных средствах с применением единого ссудного счета. ГЛАВА 2. ОРГАНИЗАЦИЯ КРЕДИТОВАНИЯ ЮРИДИЧЕСКИХ ЛИЦ КОММЕРЧЕСКИМИ БАНКАМИ 2.1 Кредитная документация. Кредитная документация – это составляемые клиентом и банком документы, которые сопровождают кредитную сделку с момента обращения клиента в ...

0 комментариев