Навигация

Модель актуарного развития пенсионной системы России

Содержание

Введение

1 Общие принципы моделирования

2 Модель актуарного оценивания системы обязательного пенсионного страхования России

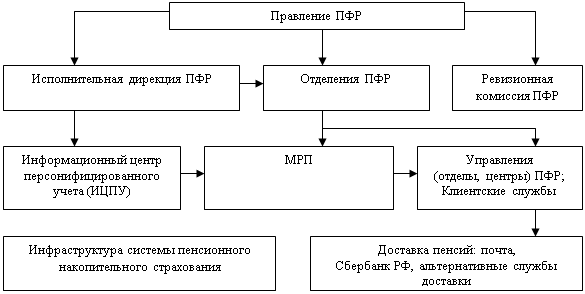

2.1 Задачи и структура актуарной модели ПФР

2.2 Методы актуарного моделирования демографических показателей развития пенсионной системы

2.3 Прогнозирование макроэкономической ситуации

2.4 Методика оценки доходов бюджета ПФР

2.5 Методика оценки расходной части бюджета ПФР

3 Проблемы и перспективы актуарной оценки ПФР

Список литературы

Введение

Пенсионное страхование, обычно предлагаемое страховыми компаниями, состоит из страхования на дожитие и договоров отложенных аннуитетов со сроком начала выплат, привязанным к некоторому возрасту выхода на пенсию. Оно может рассматриваться как частный вид страхования жизни, хотя с иными правилами налогообложения и ограничениями на отказ от страхования.

Во многих странах, в том числе в России, пенсионное обеспечение осуществляется с помощью существенно другого механизма, а именно пенсионных схем, учреждаемых в виде пенсионных фондов. Одни из них создаются для определенной конкретной группы лиц, обычно для работников одного работодателя или группы работодателей. Другие фонды создаются для людей определенного вида деятельности или профессии, например, фонды, создаваемые профсоюзами в США. В Финляндии же, например, национальная пенсионная схема функционирует децентрализованно, через частные агентства.

Институциональные формы пенсионных схем могут быть различны. Ответственной организацией может быть юридически независимый фонд, хотя бы и учрежденный работодателем или группой работодателей, или же работодатель может выплачивать пенсии непосредственно из собственных ресурсов компании. Некоторые части организации, - управление инвестициями или выплата пособий, - могут быть перепоручены страховой компании. Для целей актуарного оценивания, описанных ниже, институциональная структура не имеет значения. Поэтому будет говориться просто о пенсионной схеме, которая несет ответственность за обеспечение определенных пособий группе членов и получает взносы. Реальная природа этих взносов также не играет роли; они могут вноситься государством в государственных схемах, работодателем (спонсором) в корпоративных схемах, самими членами и т.д. Однако будет предположено, что схема имеет персонифицированный учет историй взносов своих членов, и в этой связи можно говорить о взносах членов схемы.

1 Общие принципы моделирования

Для обеспечения адекватной текущей оценки и долгосрочного прогнозирования финансового состояния системы пенсионного страхования актуарная модель должна удовлетворять следующим основным требованиям.

1. Соответствие главным принципам пенсионного страхования, таким, как:

-солидарность материальных обязательств в пенсионной системе;

-возвратность пенсионных платежей;

-индивидуальный учет (персонификация) уплаченных взносов;

-целевое использование страховых взносов на выплату пенсий и пособий;

-эквивалентность страховых платежей и пенсионных выплат;

-зависимость размера пенсии от трудового (страхового) вклада застрахованных лиц;

-поддержание уровня жизни пенсионеров (адекватность величины пенсии современным условиям

-сохранение ее покупательной способности в течение всего периода получения).

2. Соответствие основным нормам пенсионного законодательства государства, для которого она разработана.

3. Возможность быстрой адаптации основных блоков и параметров модели к изменениям в законодательстве.

4. Учет изменений макроэкономической ситуации.

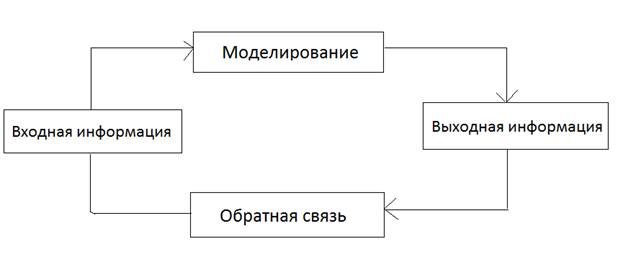

Структура модели, как правило, не является жестко определенной и может включать в себя произвольное количество блоков. Однако общий вид актуарной модели может быть представлен следующей схемой:

В зависимости от задач, стоящих перед актуарной моделью: задаваемой точности прогноза, получения качественных и (или) количественных результатов моделирования, необходимости (или нет) проведения краткосрочного оценивания пенсионной системы, устойчивости законодательных норм и связанной с ними необходимости изменения входных, внутренних и выходных параметров модели, –могут быть установлены дополнительные требования, как к структуре модели, так и к отдельным ее параметрам, например:

- по разработке демографического и макроэкономического прогнозов внутри или вне рамок модели;

-по степени дифференциации категорий плательщиков взносов (или застрахованных лиц, за которых уплачиваются страховые взносы);

- по требованиям к ставкам взносов и базе их начисления и т.п.

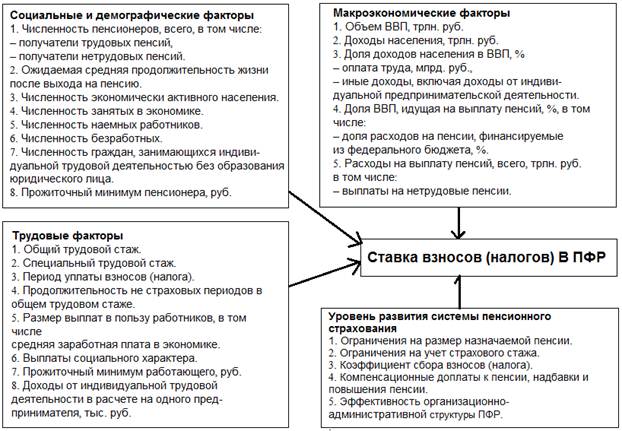

В разработке актуарных пенсионных моделей учитываются несколько факторов, оказывающих наибольшее воздействие на состояние пенсионной системы: макроэкономические, демографические, социально-экономические и собственно пенсионные (рис.1).

Рис. 1. Факторы стабильности пенсионной системы

К важнейшим демографическим факторам относятся показатели рождаемости, смертности и миграции населения страны, соотношение численности населения трудоспособного возраста к численности населения старше трудоспособного возраста.

Среди экономических факторов наибольшее воздействие на функционирование пенсионной системы оказывают темпы роста валового внутреннего продукта, фонда оплаты труда работающих по найму, доходов иных категорий населения, средней заработной платы, темпы инфляции, фактическая доходность инвестиций, уровень безработицы и ряд других показателей.

К собственно пенсионным (иначе их можно определить как правовые) факторам относятся особенности национального законодательства в области социального страхования и пенсионного обеспечения, включая степень охвата населения пенсионной системой, источники финансирования пенсионных выплат, ставки отчислений в пенсионную систему, пенсионную формулу, виды и условия назначения пенсий, а также размеры предоставляемых пенсионных льгот.

Актуарные модели для различных типов пенсионных систем существенно отличаются по принципу расчета баланса. В настоящее время существуют традиционные, апробированные многолетней практикой и хорошо зарекомендовавшие себя в условиях стран с различными социально-экономическими системами методы проведения актуарного оценивания пенсионных систем, построенных на основе как распределительных, так и накопительных принципов (которые, как правило, функционируют в рамках негосударственных пенсионных фондов).

Наиболее широкое применение актуарные методы получили для оценки и регулирования перспективной деятельности пенсионных систем, основанных на накопительных или частично накопительных принципах, что объективно обусловлено существованием ограниченного числа разновидностей накопи-тельных пенсионных схем, которые существенно упрощают разработку методов их формализации.

Значительно сложнее обстоит дело с разработкой комплекса методов для управления и оценки пенсионных систем, основанных на солидарно-распределительных принципах, используемых по традиции в общегосударственном масштабе.

Основная проблема определения более или менее типовой схемы актуарного оценивания распределительных пенсионных систем вызвана отсутствием единообразия (точнее, исключительным многообразием) используемых схем обязательного пенсионного страхования не только в национальном масштабе, но и в рамках одной солидарной пенсионной программы. Каждая национальная пенсионная система (и в первую очередь, сама пенсионная формула) опирается на исторически сложившиеся накопленные государственные пенсионные обязательства, формируемые исходя из количества и видов предоставляемых такими системами многочисленных пенсионных льгот. Это влечет за собой формирование специфических механизмов и масштабов перераспределения финансовых ресурсов внутри системы, что отражается на количественных и качественных характеристиках размеров назначаемых пенсий и объемах расходов на их выплату.

Указанные особенности непосредственно определяют структуру экономико-математических моделей, разработанных для актуарного оценивания распределительных пенсионных систем, которая основана на достаточно сложных взаимосвязях накопленных пенсионных прав застрахованных лиц и долгосрочных пенсионных обязательств государства, а также сопоставлениях объемов страховых поступлений и текущих пенсионных выплат.

В практике деятельности различных национальных пенсионных систем применяются достаточно сложные актуарные модели. Однако все они полностью ориентированы на собственные специфические особенности пенсионного обеспечения и не могут использоваться в российских условиях.

Наиболее известные зарубежные актуарные модели (модель PROST Всемирного банка и модель Международной Организации Труда) являются в определенной степени универсальными и позволяют осуществлять актуарное оценивание как чисто распределительных, так и смешанных, и полностью накопительных систем вне зависимости от особенностей пенсионного законодательства конкретного государства.

Однако при стремлении к универсальности модель лишается главного необходимого для ее практического применения достоинства: достоверности оценок. Разработчики модели PROST в комментариях относительно условий ее применения отмечают, что модель производит качественную оценку тенденций и перспектив развития ситуации в пенсионной системе, но не позволяет получить достоверные количественные характеристики (особенно в первые годы прогноза).

Несмотря на это, вышеупомянутые модели используются рядом российских и зарубежных экспертов (в том числе в Казахстане, Грузии, странах Центральной и Восточной Европы). Но как свидетельствует опыт специалистов ПФР, также применявших их в практической деятельности на начальном этапе развития актуарного оценивания в системе ПФР, погрешность расчетов на первое десятилетие прогноза неприемлемо велика. Она обусловлена следующими особенностями российской пенсионной системы.

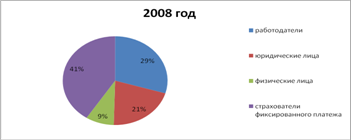

Как правило, расчеты доходов пенсионной системы в подобных моделях осуществляются исходя из среднего размера заработной платы. Дифференциация застрахованных лиц по уровню получаемой зарплаты обычно не производится, в связи с чем возникают сложности в оценке изменения нагрузки на фонд оплаты труда в долгосрочной перспективе, при различных способах индексации шкалы регрессии. Кроме того, вышеназванные методы модели используют ограниченное количество категорий плательщиков (или, применительно к российскому законодательству, застрахованных лиц, за которых производится уплата взносов) и тем более не осуществляют разбивку внутри одной категории застрахованных лиц (например, наемные работники в российском пенсионном законодательстве подразделяются на наемных работников, занятых в производстве сельскохозяйственной продукции, и остальных наемных работников). Это не позволяет оценить объемы поступлений каждой категории застрахованных и их будущие пенсионные права.

Некорректный подход к исчислению доходов пенсионной системы при расчете поступлений от различных категорий застрахованных лиц на порядок увеличивает погрешность расчетов.

Следующим недостатком использования типовых актуарных моделей для оценивания российской пенсионной системы является методика формирования расходного блока.

Размер пенсии в типовых зарубежных моделях рассчитывается достаточно укрупненно: определяется средний размер пенсии и далее он, как правило, индексируется по заданному темпу роста (инфляции, средней заработной платы или комбинированному). Для актуарного оценивания финансового состояния пенсионной системы России и в дореформенный период такой подход был неприемлем, поскольку трудовая пенсия включала в себя массу дополнительных выплат, не зависевших от трудового вклада застрахованного лица (различные надбавки, повышения, компенсационные выплаты и пр.), индексация которых осуществлялась темпами, отличными от темпов роста основного размера пенсии.

С введением условно-накопительной схемы и разделением пенсии на базовую, страховую и накопительную части расчет еще более усложнился и требует, кроме обособленного исчисления каждой составляющей пенсии, определения пенсионных прав застрахованных лиц, заработанных в течение всего периода трудовой деятельности. Таким образом, возникает потребность в перекрестных расчетах (когда отслеживаются взносы каждой группы застрахованных лиц в течение всего страхового стажа и исходя из них определяется размер расчетного пенсионного капитала и пенсионных накоплений).

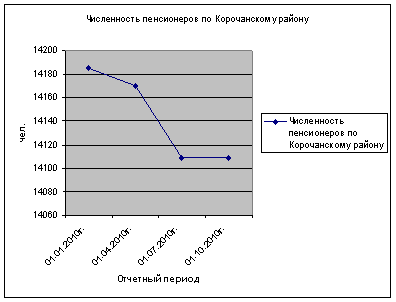

В новых условиях потребовалось осуществить разбиение совокупности пенсионеров на две группы: вышедшие на пенсию до старта реформы и вышедшие на пенсию после старта реформы, и постоянно отслеживать численность доживающих до следующего года представителей каждой группы. Подобное усложнение расчетов вызвано разными способами оценки прав застрахованных лиц, вышедших на пенсию в различные моменты времени. У пенсионеров, пенсия которым назначена до начала реформы, отсутствует накопительная часть, а также расчетный пенсионный капитал, заработанный в новой системе.

Как следствие, в российской практике актуарных расчетов возникла также потребность в расчете численности так называемых «доживающих пенсионеров» внутри группы лиц, вышедших на пенсию после начала реформы.

Это обусловлено как особенностями формулы исчисления расчетного пенсионного капитала в распределительной части пенсионной системы в переходный период, так и необходимостью оценки объема расходов на выплату накопительной части трудовой пенсии (законом установлены собственные тарифы отчислений для различных возрастных групп).

Наконец, ни одна из известных моделей не предусматривает постепенного перевода части лиц, имеющих право выхода на пенсию до достижения общеустановленного пенсионного возраста, в профессиональные пенсионные системы, финансируемые на основе накопительных принципов за счет взносов по дополнительному тарифу.

Вышеназванные причины потребовали от ПФР разработки собственной актуарной модели.

Похожие работы

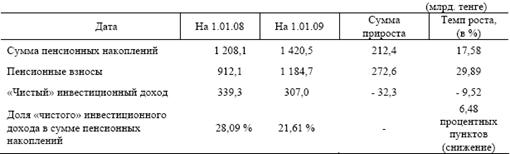

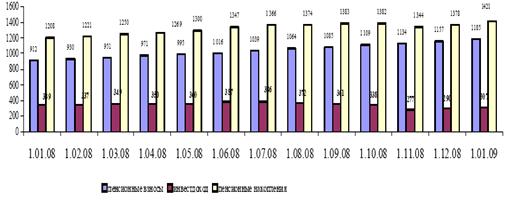

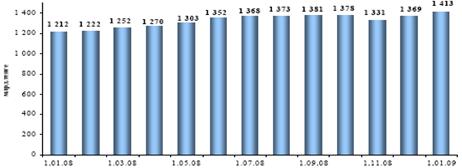

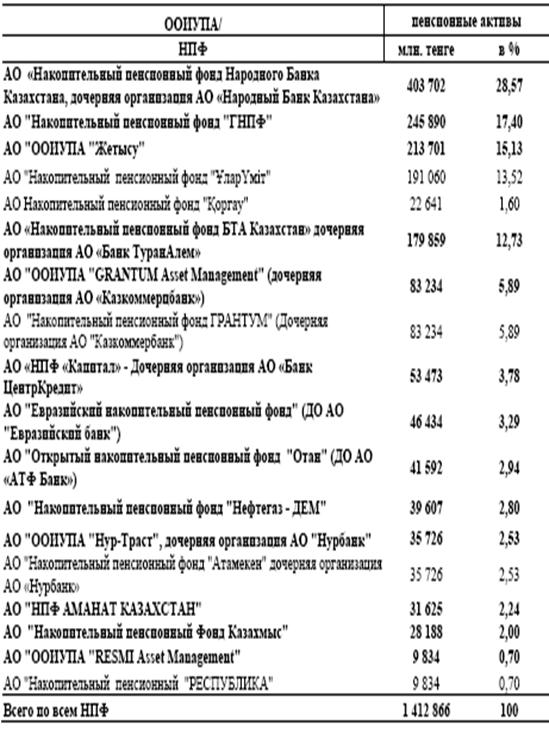

... Основные направления по совершенствованию деятельности накопительных фондов, пенсионной системы и центров по выплате пенсий Одним из важнейших принципов совершенствования организации накопительных фондов, всей пенсионной системы, центров по выплате пенсий, в том числе и Аршалынского ГЦВП является правовое обеспечение всей пенсионной реформы. Объективная необходимость изменения концептуального ...

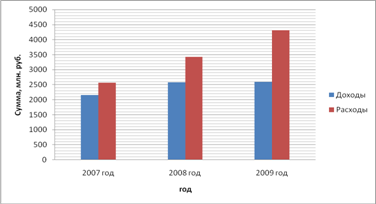

... являются тем ресурсом, благодаря которому удается решать чрезвычайные проблемы и покрывать кассовый разрыв между доходами и расходами в пенсионной системе. 2. Анализ результатов реформирования пенсионной системы РФ на примере УПФР в Нефтекамском районе и г. Нефтекамск Республики Татарстан 2.1 Характеристика деятельности УПФР в Нефтекамском районе и г. Нефтекамск Пенсионный фонд РФ (ПФР) ...

... Право на пенсию в соответствии с российским законодательством имеют все граждане России независимо от места их проживания [27,6]. Таким образом, основы регулирования обязательного пенсионного страхования на территории РФ наряду с регулированием правоотношений в системе обязательного пенсионного страхования, а также определением правового положения субъектов обязательного пенсионного страхования ...

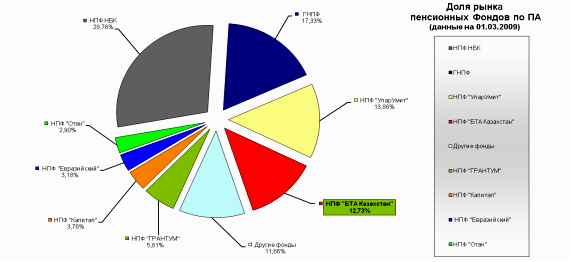

... власти, накопительных пенсионных фондов и страховых компаний, а также всех остальных заинтересованных участников рынка негосударственного пенсионного обеспечения должна привести к тому, что в Казахстане наконец-то будет построена эффективная пенсионная система, способная обеспечить нашим гражданам достойный уровень жизни в пенсионном возрасте. 3.2 Совершенствование механизма реализации ...

0 комментариев