Навигация

Аналіз ефективності проведення операцій комерційних банків з депозитами

2. Аналіз ефективності проведення операцій комерційних банків з депозитами

2.1 Порядок нарахування та сплати відсотків по вкладах населення

При визначенні умов функціонування рахунків фізичних осіб слід враховувати:

термін залучення коштів;

процентну ставку по депозитах;

порядок нарахування та сплати процентів;

мінімальну суму внеску на депозитний рахунок.

Найбільш складним є визначення трьох останніх позицій.

Максимальна сума вкладу не обмежується, визначається тільки його мінімальна величина. Такий підхід обумовлений тим, що залучення великої кількості вкладників з малою сумою внеску призводить до зростання операційних витрат банку. Кожна установа банку самостійно визначає мінімальну суму внеску, виходячи із стану ресурсної позиції, можливостей щодо залучення коштів населення, ціни ресурсів відносно вартості інших джерел поповнення пасивів установи банку, терміну вкладу тощо.

Розрахунок процентної ставки потребує врахування таких факторів, як:

ставка рефінансування НБУ;

максимальний розмір процентної ставки по депозитах, визначений тарифами банку;

розмір процентної ставки по депозитах в основних банках-конкурентах у регіоні;

статус клієнта, кошти якого банк залучає (наскільки вигідним є потенційний клієнт з точки зору доходності від усіх видів обслуговування в установі банку);

питома вага вкладів клієнтів (окремого клієнта) у формуванні ресурсів банку;

рентабельність депозитних операцій.

У разі потреби та економічної доцільності керівникам регіональних установ необхідно дозволити самостійно встановлювати тарифи на банківські послуги, виходячи з умов регіону та інтересів банку. Вони повинні мати право у разі необхідності переглядати процентні ставки по вкладах з урахуванням фінансових можливостей та впроваджувати нові види вкладів, умови яких були б розроблені самостійно. Для клієнта, який має в установі банку декілька видів вкладів на певну суму, можна запропонувати систему бонусів [17, c. 20].

У разі наявності широких повноважень установи щодо визначення ціни на депозитні продукти у межах загальної цінової політики банку мова іде про децентралізований порядок ціноутворення. Такий підхід виправданий при розвинутій збутовій мережі банку, при використанні методу спільного збуту, комплексному (пакетному) обслуговуванні приватних клієнтів та у разі роботи з численними цільовими ринками. Звичайно такий метод водночас є і найбільш ризикованим і найбільш ефективним, оскільки вимагає прийнятття від установ банку самостійних рішень.

Най поширенішою на сьогоднішній день у практиці діяльності комерційних банків України є централізована система ціноутворення. Вона передбачає щорічне затвердження процентних доходів вкладників правліннями банків та періодичне їхнє коригування. Не важко помітити, що у цьому випадку неможливо реалізувати концепцію гнучкого ціноутворення з урахуванням комплексу відносин клієнта з банком і регіональних особливостей збуту депозитних продуктів.

Одним з варіантів ціноутворення може бути змішана система, що поєднує в собі централізований процес установлення цін на депозитні продукти з можливістю у разі потреби та економічної доцільності переглядати процентні ставки на місцях та впроваджувати нові види вкладів. Цей варіант є найбільш оптимальний в умовах переходу від централізованого до децентралізованого порядку визначення ціни. Він дає можливість враховувати специфічні умови діяльності установ банку в регіонах.

Депозитне обслуговування банком фізичних осіб пов’язано з нарахуванням процентів, які і відносяться на собівартість банківських продуктів.

Нарахування процентів по вкладах в установах комерційних банків України проводиться відповідно до „Порядку нарахування, обліку, сплати та стягнення процентів і відображення їх на рахунок бухгалтерського обліку в установах банку”, затвердженого постановою Правління НБУ від 16 вересня 1994 року № 155 з відповідними змінами та доповненнями.

Розмір процентних ставок і порядок їх нарахування на вкладні рахунки за всіма видами вкладів визначаються в договорах між банком та клієнтом і регламентуються відповідними положеннями про порядок ведення вкладних операцій у комерційних банках.

Проценти нараховуються за календарну кількість днів.

За всіма видами вкладів у разу функціонування їх менше одного місяця (якщо від дати відкриття вкладу до дати його закриття пройшло менше одного місяця) проценти нараховуються як за вкладом „до запитання”.

Для нарахування процентів необхідно такі дані:

сума, на яку нараховують проценти;

період, за який вони нараховуються;

процентна ставка.

Сума нарахованих процентів визначається за формулою:

Нп=Пч/Пд (1)

де, Пч – процентне число;

Пд – постійний дільник.

Пч=С·К/100 (2)

де, С – сума вкладу;

К – кількість днів (зберігання вкладу у банку).

Пд=365/Вс (3)

де, Вс – річна відсоткова ставка за вкладом.

Застосування процентних чисел значно спрощує роботу щодо нарахування процентів. Її можна проводити у два етапи: спочатку по рахунках клієнтів обчислюється за відповідний період кількість процентних чисел, а потім загальна кількість процентних чисел за цей період – сума нарахованих процентів.

Період нарахування процентів по вкладах „до запитання” вважається календарний місяць [3, c. 225].

Нарахування процентів та віднесення на собівартість проводиться в останній робочий день місяця. Процентне число обчислюється з урахуванням вихідних днів до кінця місяця.

За строковими депозитами банки можуть нараховувати прості і складні відсотки. Найбільш поширеним і традиційним є нарахування простих відсотків за формулою:

В = (С Вc К) / (365 • 100%) (4)

де, В — сума нарахованих простих відсотків.

Дохід по складних відсотках передбачає нарахування відсотка на відсоток. Сума, яку отримує вкладник наприкінці терміну вкладу, при нарахуванні складних відсотків обчислюється за формулою:

Р(1+R)n (5)

де, n — період вкладу;

R — відсоткова ставка по депозиту;

Р - сума угоди.

Наприклад, до Приватбанк було покладено на депозитний рахунок 6000 грн. під 10% річних строком на півроку. Сума, нарахованих простих відсотків які отримає вкладник після закриття рахунку дорівнюватиме:

6000·10·180/365·100=295,89 грн.

Отже, загальна сума, яку отримає вкладник після закриття рахунку дорівнює 6295,89 грн.

По складному відсотку ця сума дорівнюватиме:

6000·(1+0,1/2) =8040,57 грн.

По строкових (договірних) вкладах нарахування процентів здійснюється:

по вкладах строком зберігання 1 рік і більше – по закінченні року, наступного за роком відкриття рахунку;

по вкладах з невеликим обумовленим строком зберігання до 1 року – в кінці строку зберігання;

щомісячно або щоквартально, якщо це передбачено умовами договору;

при виплаті всього вкладу – з розрахунку кількості днів, протягом яких зберігався вклад, та річної процентної ставки, передбаченої умовами договору в цьому випадку.

Для строкового вкладу із щомісячною виплатою процентів період нарахування встановлюється від дати зарахування коштів до аналогічної дати наступному місяці.

У разі сплати установою банку процентів щоквартально або після закінчення строку вкладу нарахування проводиться щомісячно з віднесенням суми процентів на операційні витрати місяця, за який вони нараховані у зазначеному порядку. Такий самий період нарахування процентів встановлюють і для строкових вкладів із щомісячною виплатою, з розбивкою періоду нарахування на відрізки.

Якщо за строковим вкладом проценти виплачуються щомісячно, то при достроковому закритті такого вкладу перерахунок процентів проводиться, виходячи з фактичного строку зберігання вкладу і процентної ставки по вкладах „до запитання”. При другому варіанті застосовується метод нарахованих та відрахованих процентів. Проценти, нараховані по прибуткових операціях, називаються „проценти прираховані” та проценти, нараховані по видаткових операціях – „проценти відраховані”. При заповнені особового рахунку нараховані проценти додаються до виведеного після попередньої операції залишку процентів, а проценти відраховані віднімаються від цього залишку.

Для компенсації втрат від інфляції банки можуть пропонувати клієнтам виплату відсотків наперед [4, c. 43].

Особливості порядку нарахування та сплати процентів по вкладах фізичних осіб можуть бути використані банком як додатковий фактор привабливості для клієнтів. Тому зручність процедури зняття процентів, термінів виплати, зберігання та капіталізації є ознаками гнучкої депозитної політики, що визначає привабливість банку для клієнтів.

Існують два основних підходи до тлумачення терміну „капіталізація процентів по вкладах”. Перший підхід, який використовує більшість українських банків, полягає у капіталізації щомісячним нарахуванням процентів та їх резервуванням на спеціальному рахунку – тобто для вкладника ці гроші не працюють.

Другий підхід, якому віддають перевагу і автори, розглядає капіталізацію як процес „роботи” нарахованих, не знятих процентів (нарахування доходу щодо вкладу за формулою складних процентів). Звичайно він є більш вигідним та привабливим для клієнтів, оскільки капіталізація фактично збільшує розмір доходів вкладника, а також цей підхід дає широкі можливості банку для ведення роз’яснювальної рекламної кампанії щодо переваг строкових депозитів

Дострокове припинення дії депозитної угоди має поєднувати в собі інтереси не тільки банку, але й клієнта. Несприятливі для клієнта умови дострокового повернення вкладу, які закладено депозитному договорі, можуть відштовхнути потенційних споживачів депозитних послуг. Ефективне вирішення цієї проблеми можливе при балансуванні інтересів сторін депозитної угоди. З точки зору лояльності банку до випадків передчасного зняття коштів з депозитного рахунку існує два підходи: жорсткий та помірний. Прикладом жорсткого підходу може бути пункт депозитного договору „при достроковому знятті коштів з клієнта стягується 2 проценти від суми вкладу в доход банку і за поточний період проценти не нараховуються” в умовах економічної нестабільності, слабкої довіри до фінансово-кредитних установ подібне становище відштовхує потенційних клієнтів і, відповідно, ніяк не сприяє зміцненню ресурсної бази банку.

Привабливим, лояльним для потенційних клієнтів підходи слід вважати виплату процентів за зменшеною, порівняно з договірною, ставкою за фактичний термін розміщення коштів в установі банку. В іншому випадку можлива виплата вкладнику нарахованих процентів за зберігання вкладу протягом повних місяців,а за місяць, протягом якого було розірвано угоду – проценти нараховують як за вкладом „до запитання”. Деякі банки передбачають при достроковому розірванні договору у строк до 3-х місяців виплату повної суми процентів за цей період, а у строк понад 3 місяці – виплату половини нарахованих процентів.

Порядок нарахування та сплати процентів по депозитних вкладах є дійовим інструментом у ціновій конкурентній боротьбі комерційних банків. Зростання конкуренції вимагатиме від комерційних банків більш гнучкого використання всіх параметрів цінової політики банку.

Похожие работы

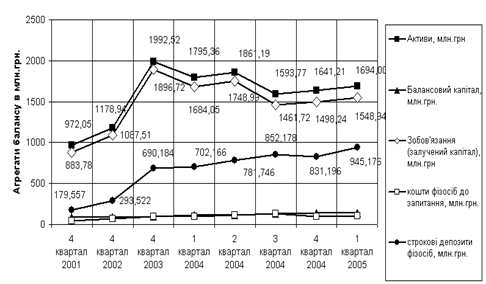

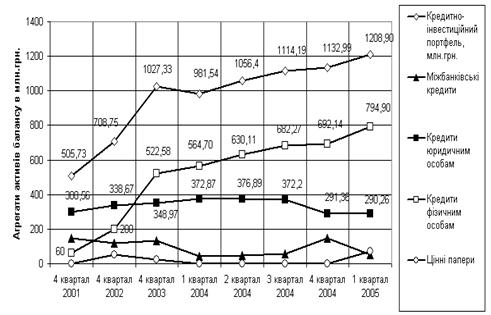

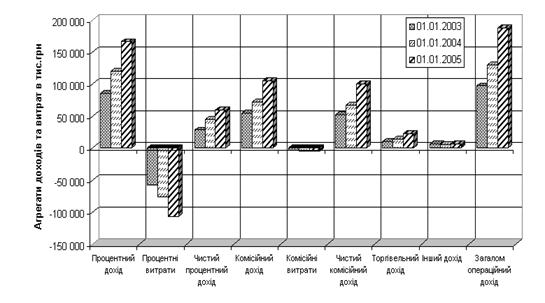

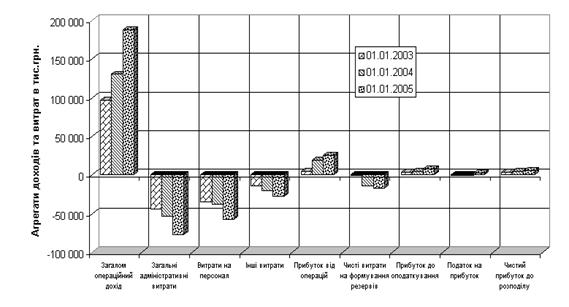

... Правекс-Банк» у 2001–2004 роках у порівнянні з банками «першої» групи рейтингу Рис. 2.11 Динаміка виконання нормативів Н2, Н3 АКБ «Правекс-Банк» у 2001–2004 роках у порівнянні з банками «першої» групи рейтингу 3. Шляхи удосконалення вкладних(депозитних) операцій комерційних банків Держава та Національний банк України за результатами функціонування банківської системи України в 1992–2004 ...

... рахунків до закінчення терміну дії депозитного договору. Це є досить вагомим фактором підвищення привабливості саме цього виду банківських депозитних операцій хоча розмір процентної плати у разі дострокового зняття коштів або закриття вкладу взагалі значно зменшується. Комерційні банки в своїй поточній діяльності використовують різні форми строкових вкладів (депозитів). Однією з найбільш ...

... розвитку банків перебувають сьогодні в центрі економічного, політичного і соціального життя країни. В останні роки спеціалісти відзначають усе більший вплив кредитної політики комерційних банків на розвиток їхньої діяльності. Однак недостатня розробка теоретичних основ кредитної політики, проблем її практичної реалізації послаблює вплив кредиту на покращення якісних і кількісних показників функці ...

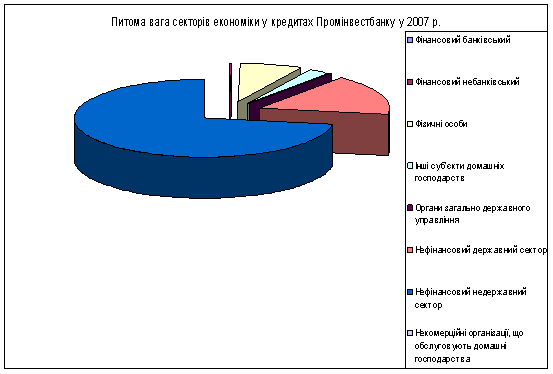

... та методів аналізу процесу банківського кредитування на прикладі комерційного банку Промінвестбанк, який є одним із лідерів кредитування української економіки. Глава 2. Управління кредитними ризиками в діяльності комерційних банків (на прикладі Промінвестбанку) 2.1 Аналіз процесу банківського кредитування в Промінвестбанку Акціонерний комерційний промислово-інвестиційний банк «Промі ...

0 комментариев