Навигация

Ефективність діяльності комерційних банків щодо надання депозитних послуг

2.2 Ефективність діяльності комерційних банків щодо надання депозитних послуг

З метою покращення депозитного обслуговування та підвищення його ефективності банки періодично аналізують результати цієї діяльності. Джерелами аналізу виступає первинна інформація. З метою виявлення конкурентних позицій банку на ринку депозитних послуг для фізичних осіб необхідним буде звернення до вторинної інформації, тобто до газетних та журнальних матеріалів публікацій рейтингових агентств, річних звітів банків тощо.

Для оцінки результатів діяльності депозитного відділу банку можна запропонувати таку систему показників.

Середній термін зберігання одної гривні (дні):

Ст=Сз·К/Ов (6)

де, Сз – середній залишок вкладів;

К – кількість днів за період;

Ов – оборот з видачі вкладів.

Даний показник зображує стабільність вкладу в динаміці, що особливо важливо для оцінки вкладів як ресурсів короткострокового кредитування при забезпеченості ліквідності банку.

Рівень зберігання коштів, які поступили на депозитний рахунок (%):

Рз=(ЗВк-ЗВп)/Н·100 (7)

де, ЗВк – залишок вкладів на кінець року;

ЗВп – залишок вкладів на початок року;

Н – надходження на рахунки по вкладах протягом року.

Цей показник відображає яка частина коштів з тих, що поступили на вкладні рахунки, використана на приріст залишку по вкладах.

Середня вартість депозитних рахунків (грн):

Св=П/Сз (8)

де, П – нараховані та сплачені проценти.

Показник відображає які проценти витрат несе банк на 1 гривню на депозитних рахунках.

Структура депозитних рахунків за термінами залучення коштів (%):

Ср=Ск/Зс·100 (9)

де, Ск – сума коштів на рахунках „до запитання”;

Зс – загальна сума коштів на рахунках громадян.

Даний показник дає можливість оцінити роботу банківської установи в динаміці з точки зору залучення довгострокових ресурсів [17, c. 89].

Наприклад, залишок вкладів у банку на початок періоду – 7500 грн., залишок вкладів на кінець періоду – 11000 грн., надходження на рахунки протягом року – 21000 грн., сума коштів на рахунках „до запитання” – 6000 грн., нараховані проценти – 2560 грн.

З наведених вище даних можна розрахувати такі показники:

- рівень зберігання коштів;

11000-7500/21000·100=16,67 %

- середня вартість депозитних рахунків;

2560/(7500+11000)/2=0,27 грн.

- структура депозитних рахунків за термінами залучення коштів;

6000/(21000+11000)·100=18,75 %

Отже, з проведених розрахунків можна зробити висновок, що 16,67 % коштів, які поступили на вкладні рахунки, використані на приріст залишку по вкладах, банк несе витрати на утримання 1 грн. в розмірі - 0,27 грн., а сума коштів на рахунках „до запитання” складає 18,75 % від загальної суми коштів на рахунках громадян. З цих даних видно, що діяльність банку з надання депозитних послуг є не досить ефективною, оскільки більша частина залучених коштів знаходиться на рахунках до запитання і банк не може цими коштами вільно розпоряджатися, а також витрати на зберігання коштів є досить високими.

Іншим напрямом аналізу можна вважати оцінку ефективності роботи службовців банку.

Для оцінки результатів діяльності службовця банку, який зайнятий наданням депозитних послуг, використовують такі фактори:

технологічний;

організаційний;

фінансовий.

До технологічних факторів оцінки відноситься:

система паралельних технологій у банку;

впровадження регламентів технологічних процесів просування коштів у банку;

системні зміни банківського технологічного обслуговування.

Організаційні фактори оцінки включають:

створення фокус-груп;

скорочення терміну просування грошових потоків від надходження до використання;

утримання або „зрощення” клієнта з банком.

Фінансові фактори оцінки ефективності діяльності службовців банку включають:

зростання обсягів залучених коштів;

збільшення термінів, обсягів, вартості грошових потоків;

забезпечення ефективності активних операцій.

В результаті оцінки даних факторів проводиться аналіз результативності діяльності та зростання стійкості (комерційної, функціональної, організаційної, фінансової) комерційного банку [2, c. 87].

Кількісне вимірювання результатів діяльності за двома першими факторами вимагає спеціальних математичних методів оптимізації і дослідження операцій. Тому пропонується оцінювати ефективність діяльності цієї категорії службовців банку за фінансовими параметрами.

2.3 Аналіз строкових депозитів

Зростання частки строкових депозитів (незважаючи на те, що це більш дорогий ресурс) позитивно впливає на ліквідність балансу та сприяє стійкості та надійності ресурсної бази.

Аналіз строкових депозитів проводиться за допомогою системи показників.

оборотність депозитних вкладів. Цей показник характеризує кількість оборотів, що здійснюють депозитні вкладення за певний період, і розраховується за формулою:

N=O/C (10)

де, О – оборот з видачі вкладів (дебетовий оборот);

С – середній залишок вкладів.

тривалість одного обороту депозитних вкладень у днях (або середній термін зберігання вкладених коштів). Для його розрахунку використовується формула:

t=C/O·K (11)

де, К- кількість днів у періоді.

Даний показник відбиває в динаміці стабільність вкладів, що дуже важливо для оцінювання вкладів як ресурсів короткострокового кредитування. Чим більший цей показник, тим стабільніша ресурсна база. Тобто позитивною вважається тенденція уповільнення оборотності депозитних вкладів.

рівень осідання депозитних вкладень:

Росід=(Зк-Зп)/Он (12)

де, Зк – залишок на кінець;

Зп – залишок на початок;

Он – оборот з надходження депозитів.

Цей коефіцієнт повинен розраховуватися на кілька дат, щоб простежити загальну тенденцію (поведінку) вкладів. Розрахунок коефіцієнта тільки на дві звітні дати (за один період) може призвести до помилкового тлумачення реальних подій.

коефіцієнт нестабільності депозитів:

Кнест=Ддв/Дз (13)

де, Ддв – сума достроково вилучених депозитів;

Дз – загальна сума депозитів.

Даний коефіцієнт характеризує рівень достроково вилучених депозитів. Зниження середнього терміну використання депозитів у поєднанні зі значним коефіцієнтом нестабільності (більше 10%) говорить про посилення нестабільності депозитної бази, що негативно впливає на ліквідність банку.

коефіцієнт використання депозитів:

Квик=Кз/Сз (14)

де, Кз – середні залишки за кредитними вкладеннями;

Сз – середні залишки за всіма залученими вкладеннями.

Цей коефіцієнт показує, який процент від загального обсягу залучених ресурсів розміщений у кредити. Якщо коефіцієнт перевищує 75%, то це свідчить про ризиковану агресивну кредитну політику банку. Якщо ж він менший 65%, це свідчить про пасивну кредитну політику.

рівень диверсифікації депозитів:

Рдиверс=Дв/Дз (15)

де, Дв – сума великих депозитів.

Рівень диверсифікації депозитів визначається кількістю та питомою вагою великих депозитів, які збільшують ризик втрат та порушення ліквідності у випадку дострокового вилучення депозиту. Сума всіх великих депозитів не повинна перевищувати розмір капіталу банку. До великого депозиту належить депозит понад 10% від розміру власного капіталу банку. Занадто високий рівень диверсифікації депозитів ускладнює управління депозитною базою. Оптимальний цей рівень вважається тоді, коли загальна сума великих депозитів не перевищує розміру капіталу банку.

Відносна витратність депозитів:

В= Вп/С (16)

де, Вп – процентні витрати за депозитними вкладами.

Цей показник показує, скільки банк витрачає коштів на кожну гривню залучених ресурсів у вигляді строкових депозитів. Фактично його значення дорівнює середньозваженій процентній ставці за депозитами. Для оцінювання вигідності даного виду ресурсів його необхідно порівнювати із витратністю інших залучених коштів та дохідністю кредитних вкладень.

Банки повинні мати свою стратегію підтримання стійкості депозитів. Важливими елементами такої стратегії є підвищення якості обслуговування клієнтів, стабільність процента, щоб клієнти залишалися вірними банку в період кризових ситуацій.

Кошти, що залучаються комерційними банками як депозити строком до одного року, можуть у певних економічних межах використовуватися не тільки для видачі короткострокових позик, а й для надання їх на більш тривалий строк. Для того щоб установити межу, в рамках якої можливе спрямування короткострокових ресурсів на середньо- і довгострокове кредитування, банками розраховується коефіцієнт трансформації короткострокових позик у довгострокові за такою формулою:

Кт=(1-До/Ко)·100% (17)

де, Кт – коефіцієнт трансформації;

До – дебетовий оборот з видачі короткострокових позик строком до одного року;

Ко – кредитовий оборот з надходження коштів на депозитні рахунки строком до одного року.

Розглянемо приклад розрахунку оборотності депозитів на цифровому прикладі (таб. 1).

Умовне вивільнення або умовне залучення коштів з обороту внаслідок зміни швидкості оборотності депозитів розраховується за формулою:

В(З)=(t1-t2)·Oº1дн (18)

де, t1, t2 – тривалість одного депозитного обороту в днях відповідно у звітному та базисному періодах;

Оº1дн – одноденний оборот депозитів (дебетовий) по поверненню;

В – умовне вивільнення ресурсів;

З – умовне залучення ресурсів.

Таблиця 1

Аналіз оборотності депозитів фізичних осіб

| Показники | 2004 рік | 2005 рік | Відхилення |

| 1. Залишкидепозитів на початок періоду | 35300 | 82450 | +47150 |

| 2. Оборот з надходження депозитів (кредитовий оборот) | 154260 | 112415 | -41845 |

| 3. Оборот з повернення депозитів (дебетовий оборот) | 131500 | 149800 | +18300 |

| 4. Залишок депозитів на кінець періоду | 82450 | 59754 | -9196 |

| 5. Середній залишок депозитних вкладів | 50425 | 71400 | +20975 |

| 6. Кількість оборотів, що здійснюють депозити за період | 2,6 | 2,1 | -0,5 |

| 7. Тривалість одного депозитного обороту (днів) | 140 | 174 | +34 |

Як видно з даних таблиці 1, швидкість оборотності депозитних вкладів за аналізований період уповільнилась. Так, кількість оборотів депозитів у 2004 році становила 2,6 раза, а в 2005 році – 2,1 раза. Відповідно тривалість одного обороту в днях збільшилась із 140 днів до 174 днів, або на 34 дні. Це є, безумовно, позитивною тенденцією і сприяє підвищенню ліквідності банку та вивільняє кредитні ресурси з обороту. Збільшення тривалості одного депозитного обороту свідчить про те, що збільшується середній термін збереження депозитних вкладень на рахунках банку. Збільшення тривалості деопзитних вкладень дає змогу банкам вкладати ці ресурси в більш довгі кредити і сприяє підвищенню ліквідності банку.

Унаслідок уповільнення оборотності депозитних вкладень у банку відбувається умовне вивільнення ресурсів:

В=(174-140)·131500/365=12249,32 тис. грн.

Під час аналізу коефіцієнта осідання коштів на депозитних рахунках видно, що в базисному 2004 році коефіцієнт осідання становив:

Кºосід=(82450-35300)/154260=0,31

а в 2005 році він становив:

К¹осід=(59754-68950)/112415=-0,08

Це означає, що в базисному році на кожну гривню, що надійшла у депозитні вклади на рахунках банку осідало (залишалось) 31 копійка, у звітному році була зворотна тенденція і на кожну гривню прибутку був відплив коштів 8 копійок. За загальної позитивної оцінки депозитної діяльності банку менеджерам маркетингового відділу необхідно звернути увагу на посилення роботи щодо залучення нових вкладів, інакше подібна тенденція може призвести до скорочення ресурсної бази банку.

Проаналізуємо ступінь стабільності депозитів фізичних осіб (таб. 2).

Таблиця 2

Аналіз нестабільності депозитів фізичних осіб

| Показники | 2004 рік | 2005 рік | Відхилення |

| 1. Кількість відкритих депозитних договорів за період | 38500 | 35650 | -2850 |

| 2. Загальна сума надходжень депозитних вкладів | 154260 | 112415 | -41845 |

| 3. Кількість достроково вилучених депозитів до закінчення дії терміну угоди: кількість рахунків (закритих договорів) загальна сума | 2100 7015 | 1850 4360 | -250 -2655 |

| 4. Коефіцієнт нестабільності: за сумою, % за кількістю депозитних угод, % | 4,5 5,5 | 3,9 5,2 | -0,6 -0,3 |

Дані таблиці 2 свідчать про підвищення стабільності депозитів. Так, коефіцієнт нестабільності депозитів, розрахований виходячи із суми депозитних вкладів у базисному періоді, становив 4,5 %, а у звітному році – 3,9 %, тобто зменшився на 0,6 процентних пунктів. Аналогічні висновки можна зробити стосовно коефіцієнта, розрахованого виходячи із кількості достроково закритих угод. У 2004 році він становив 5,5 %, а у 2005 році – 5,2 %. Незначне відхилення між цими двома коефіцієнтами свідчить про те, що більшою мірою достроково вилучалися невеликі деопзити. Це суттєво не вплинуло на погіршення стабільності ресурсної бази банку.

Завершальним етапом аналізу строкових депозитів є визначення їх відносної вартості, тобто коефіцієнта витратності даного виду ресурсів (таб.3).

Таблиця 3

Аналіз відносної вартості депозитів

| Показники | 2004 рік | 2005 рік | Відхилення |

| 1. Залишки депозитів на початок періоду | 35300 | 82450 | +47150 |

| 2. Залишок депозитів на кінець періоду | 82450 | 59754 | -22696 |

| 3. Середній залишок депозитів за період | 58875 | 71102 | +12227 |

| 4. Сплачені проценти за депозитами | 14260 | 16840 | +2580 |

| 5. Витратність строкових депозитів | 0,24 | 0,23 | -0,1 |

За даними таблиці 3 видно, що витратність депозитів знизилась на 1 %. Так, у базисному періоді вона становила 24 %:

В=14260/58875=0,24

А у звітному періоді витратність знизилась до 23 %:

В=16840/71102=0,23

Процентні витрати за депозитами залежать від двох факторів: обсягу залучених строкових депозитів та середньої процентної ставки за депозитами (середньої витратності строкових депозитів).

Факторний аналіз зміни процентних витрат банку за депозитами строковими проводиться за такою факторною моделлю:

W=Q·B (19)

де, W – процентні витрати;

Q – обсяг залучених депозитів;

В – відносна вартість депозитів.

Проведемо аналіз зміни загальної суми витрат щодо залучення депозитів за допомогою способу абсолютних різниць.

За аналізований період витрати на залучення депозитних вкладень збільшилася на 2580 тис. грн., у тому числі за рахунок:

- збільшення обсягу залучення депозитів (середнього залишку депозитних вкладень) – на 2934,48 тис. грн.:

W=(Q¹-Qº)·B=12227·0,24=2934,48

- зменшення середньої витратності депозитів (середньої процентної ставки за депозитами) – на тис. грн.:

W=Q¹·(B¹-Bº)=71102·(-0,01)= -711,02

Аналізуючи причини змін того чи іншого показника, необхідно виокремити фактори, що залежать від зусиль самого банку, та незалежні (зовнішні) фактори.

Аналіз інших складових строкових депозитів проводиться за аналогічною схемою.

Висновок

Провівши дослідження та аналіз даної теми можна зробити висновок, що банки залучають вільні грошові кошти юридичних та фізичних осіб шляхом виконання депозитних операцій, з допомогою яких використовують різні види банківських рахунків.

Депозит (вклад) – це грошові кошти в національній та іноземній валюті, передані їхнім власником або іншою особою за його дорученням у готівковій або безготівковій формі на рахунок власника для зберігання на певних умовах. Операції, пов’язанні з залученням грошових коштів на вклади, мають назву депозитних.

Депозитним може бути будь-який відкритий клієнту у банку рахунок, на якому зберігаються його грошові кошти. За формою використання рахунків вони поділяються на: депозити (вклади) до запитання, термінові, або строкові депозити, умовні депозити.

Вклади (депозити) до запитання розміщуються у банку розрахунковому або поточному рахунку клієнта. Вони використовуються для здійснення поточних розрахунків власника рахунку з його партнерами. За вимогою клієнта кошти з поточного рахунку у будь-який часможуть вилучатися шляхом видачі готівки, виконання платіжного доручення, сплати чеків або векселів. До вкладів до запитання прирівнюються внески з попереднім повідомленням банку про намір зняти гроші з рахунку.

Строкові вклади – це кошти, що розміщенні у банку на певний строк і можуть бути знятими після закінчення цього терміну або після попереднього повідомлення банку за встановлений період. Вилучення строкових вкладів відбувається шляхом переказування грошей на поточний рахунок або готівкою з каси банку. Строкові вклади є для банків кращим видом депозитів, оскільки вони стабільні і зручні в банківському плануванні. За ними сплачується депозитний процент, рівень якого диференціюється залежно від терміну, виду внеску, періоду повідомлення про вилучення, загальної динаміки ставок грошового ринку та інших умов.

Здійснення депозитних операцій – одна з найважливіших економічних передумовдля організації діяльності комерційного банку, оскільки за рахунок залученого капіталу покривається основна частина потреб банку. Поряд із цим ефективне функціонування ринку внесків і депозитів неможливе без забезпечення, з одного боку, відповідних зовнішніх умов на рівні централізованого захисту депозитних коштів і, з другого боку, зваженої депозитної стратегії на рівні окремого комерційного банку.

Депозитна політика комерційного банку – це стратегія і тактика банку щодо залучення грошових коштів вкладників та інших кредиторів і визначення нацефективнішої комбінації їх джерел. Оптимізація депозитної політики банку – не просте завдання, при його вирішенні необхідно врахувати інтереси економіки країни в цілому, комерційного банку як суб’єкта економіки, клієнта і персоналу банку. Цілком зрозуміло, що їх інтереси далеко не завжди збігаються, тому оптимальна політика має на меті перш за все узгодити їх. Депозитна політика підпорядковується загальним банківським вимогам, тобто поєднанню ліквідності, дохідності й ризику.

У роботі комерційних банків із залучення депозитів (вкладів) важливу роль відіграє процентна політика, оскільки одержання доходів від вкладених коштівє для клієнтів суттєвим стимулом до активізації внесків. Процентна політика є одним з показників надійності і стабільності ресурсної бази комерційного банку і повинна вкладатися в рамки двох протилежних граничних вимог: по-перше, процентна ставка за депозитами повинна бути достатньо привабливою для потенційних вкладників; по-друге, процентна ставка не повинна різко перевищувати нижню межу процентної маржі між активними і пасивними операціями банку. Розмір депозитного процента комерційний банк встановлює самостійно.

Список використаної літератури

1. Закон України «Про банки і банківську діяльність» від 07.12.00

2. Положення НБУ „Про порядок формування банківською системою України обов’язкових резервів”

3. Постанова Правління НБУ від 12.10.2005 №372 „Про внесення змін до Положення про регулювання НБУ ліквідності банків України шляхом рефінансування, депозитних та інших операцій”

4. Агарков М. М. Основы банковского дела: Курс лекций. – М.:БЕК, 1994. – 350 с.

5. Аналіз діяльності комерційних банків. Навчальний посібник для студентів вищих навчальних закладів за спеціальністю „Банківський менеджмент”/ За ред. проф. Ф. Ф. Бутинця та проф. А. М. Герасимовича . – житомир: ПП „Рута”, 2001. – 384 с.

6. Банківські операції: Підручник/ За ред. В. І. Міщенка , Н. Г. Слав’янської. – К.: Знання, 2006. – 727 с.

7. Банківські операції: Підручник/ А. М. Мороз, М. І. Савлук, М. Ф. Пуховкіна та ін.; за ред. д-ра екон. наук, проф. А. М. Мороза. – К.: КНЕУ, 2000. – 384 с.

8. Банківська справа: Навчальний посібник/ За ред. проф. Ф. І. Тиркала. Тернопіль: Карт-Бланш, 2001. – 314 с.

9. Багиян М. Б. Банковская переписка. Депозитарий. – М.: Юристъ, 1994. – 350 с.

10. Васильченко Зоя. Універсальний комерційний банк як центральна ланка фінансово-промислової групи.//Банківська справа. – 2002. - №5. с. 54-55.

11. Васюренко О. В. Банківські операції: Навч. посіб. – 3-тє вид. – К.: Т-во „Знання”, КОО, 2002. – 255 с.

12. Вступ до банківської справи: Навч. посіб./ Відпр. Ред. М. І. Савлук. – К.: Лібра, 1998. – 344 с.

13. Граділь Андрій. Підвищення рівня ліквідності комерційного банку шляхом управління залишками грошових коштів на рахунках клієнтів.// Банківська справа. – 2002. - № 1. с. 17-21.

14. Динаміка фінансового стану банків України на 1 липня 2005 року.// Вісник НБУ. - № 6. с. 56-57.

15. Дмитрієва О. А. оптимізація депозитної діяльності комерційного банку.//Фінанси України. – 2000. - № 5. с. 138-144.

16. Основы банковского дела./ Под ред. д-ра экон. наук Мороза А. Н. – К.: Либра, - 1994. – 330 с.

17. Операції комерційних банків./ Р. Коцовська, В. Ричаківська, Г. Табачук, Я. грудзевич, М. Вознюк. – 2-ге вид., доп. – Львів:ЛБІ НБУ, 2001. – 516 с.

18. Слав’юк Р. А. Фінанси підрипємств: Навч. посібник. – Київ: ЦУЛ, 2002. – 460 с.

19. Шевченко Р. І. Банківські операції. – К.: КНЕУ, 2000. – 160 с.

20. Шульга Н. П., Мельникова І. М. Банківське депозитне обслуговування фізичних осіб: Навч. посіб./ Київ. держ. торг. – екон. ун-т – К.: КДТЕУ, 1999. – 143 с.

Похожие работы

... Правекс-Банк» у 2001–2004 роках у порівнянні з банками «першої» групи рейтингу Рис. 2.11 Динаміка виконання нормативів Н2, Н3 АКБ «Правекс-Банк» у 2001–2004 роках у порівнянні з банками «першої» групи рейтингу 3. Шляхи удосконалення вкладних(депозитних) операцій комерційних банків Держава та Національний банк України за результатами функціонування банківської системи України в 1992–2004 ...

... рахунків до закінчення терміну дії депозитного договору. Це є досить вагомим фактором підвищення привабливості саме цього виду банківських депозитних операцій хоча розмір процентної плати у разі дострокового зняття коштів або закриття вкладу взагалі значно зменшується. Комерційні банки в своїй поточній діяльності використовують різні форми строкових вкладів (депозитів). Однією з найбільш ...

... розвитку банків перебувають сьогодні в центрі економічного, політичного і соціального життя країни. В останні роки спеціалісти відзначають усе більший вплив кредитної політики комерційних банків на розвиток їхньої діяльності. Однак недостатня розробка теоретичних основ кредитної політики, проблем її практичної реалізації послаблює вплив кредиту на покращення якісних і кількісних показників функці ...

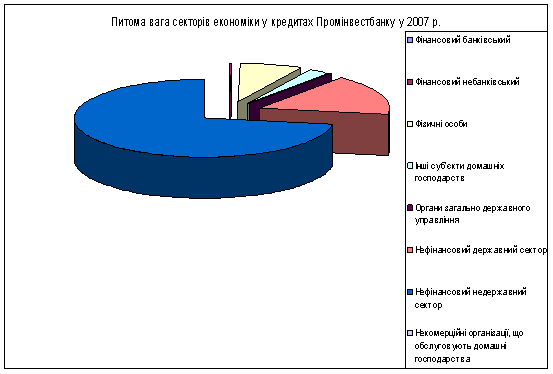

... та методів аналізу процесу банківського кредитування на прикладі комерційного банку Промінвестбанк, який є одним із лідерів кредитування української економіки. Глава 2. Управління кредитними ризиками в діяльності комерційних банків (на прикладі Промінвестбанку) 2.1 Аналіз процесу банківського кредитування в Промінвестбанку Акціонерний комерційний промислово-інвестиційний банк «Промі ...

0 комментариев