Навигация

Анализ кредитного портфеля коммерческого банка на примере Красноярского Городского отделения Сбербанка России № 161

2 Анализ кредитного портфеля коммерческого банка на примере Красноярского Городского отделения Сбербанка России № 161

2.1 Анализ финансового положения Красноярского Городского отделения Сбербанка России

Проанализировав таблицу 12 актива я сделала следующие выводы. В каждой статье актива присутствует положительный темп прироста, кроме вложений в инвестиционные ценные бумаги, т.к. на начало года таких вложений не было. Средства кредитных организаций в Центральном банке и средства в кредитных организациях увеличились, чистая ссудная задолженность уменьшилась, в связи с тем, что банк списал с баланса безнадежную ссудную задолженность. Чистые вложения и в ценные бумаги, имеющиеся в наличии для продажи увеличились. Прочие активы и всего активы в целом уменьшились. (Приложение А)

Таблица 12 - Анализ актива Сбербанка России ОАО за 2008 год.

| Статья актива | Данные на начало года | Данные на конец года | Абсолютное изменение, тыс. руб. | Темп прироста, % |

| Денежные средства | 12872504 | 90061082 | -38671422 | 69,960 |

| Средства кредитных организаций в Центральном банке Российской Федерации | 81 793 071 | 87 098 192 | 78918891 | 106,486 |

| Обязательные резервы | 56 790 258 | 77 914 997 | 72224739 | 13,93724 |

| Средства в кредитных организациях | 16 631 126 | 22 859 059 | 6227933 | 137,447 |

| Чистые вложения в торговые ценные бумаги | 457 863 660 | 324 889 846 | -132973814 | 70,958 |

| Чистая ссудная задолженность | 3988641 545 | 2640092 475 | -1348549070 | 66,19 |

| Чистые вложения в инвестиционные ценные бумаги, удерживаемые до погашения | 0 | 64 314 358 | 64314358 | 0 |

| Чистые вложения в ценные бумаги, имеющиеся в наличии для продажи | 54 635 260 | 71 985 801 | 17350541 | 131,757 |

| Основные средства, нематериальные активы и материальные запасы | 163 415 207 | 147 472 346 | -15942861 | 90,244 |

| Требования по получению процентов | 14 419 961 | 3 069 704 | -14110257 | 21,289 |

| Прочие активы | 31 682 015 | 25 752 907 | -5929108 | 81,285 |

| Всего активов | 4 937 814 349 | 3 477 597 770 | -14660216579 | 70,390 |

Проанализировав таблицу 13 пассива можно сделать следующие выводы. Кредиты Центрального банка на конец года отсутствует, что свидетельствует о положительной динамики банка. Такие статьи пассива, как средства кредитных организаций, средства клиентов, вклады физических лиц, выпущенные долговые обязательства, обязательства по уплате процентов и прочие обязательства уменьшились к концу году, что так же свидетельствуют о положительной динамики работы банка. В общем, статья пассива всего обязательств изменилось в меньшую сторону. (Приложение А)

Таблица 13 - Анализ пассива Сбербанка России ОАО за 2008 год.

| Статья пассива | Данные на начало года | Данные на конец года | Абсолютное изменение, тыс. руб. | Темп прироста, %. |

| Кредиты Центрального банка Российской Федерации | 665 987 | 0 | -665987 | 0 |

| Средства кредитных организаций | 183 703 088 | 144 361 073 | -39342015 | 78,584 |

| Средства клиентов (некредитных организаций) | 3 872 732 738 | 2 840 347 516 | -1032385222 | 73,342 |

| Вклады физических лиц | 2 656 189 970 | 2 028 572 342 | -627617628 | 76,371 |

| Выпущенные долговые обязательства | 164 898 208 | 125 157 867 | -39740341 | 75,9 |

| Обязательства по уплате процентов | 24 883 616 | 21 949 631 | -2933985 | 88,209 |

| Прочие обязательства | 21 957 166 | 19 685 824 | -2271342 | 89,655 |

| Резервы на возможные потери по условным обязательствам кредитного характера, прочим возможным потерям и по операциям с резидентами оффшорных зон | 2 879 075 | 2 864 068 | -15007 | 99,479 |

| Всего обязательства | 4 217 719 878 | 3 154 365 979 | -1063353899 | 74,788 |

Из данных таблицы 14 видно, что источники собственных средств увеличились почти по всем статьям, снизились только такие статьи, как переоценка собственных средств, расходы будущих периодов и предстоящие выплаты, влияющие на собственные средства (капитал). Число зарегистрированных привилегированных акций осталось прежним.

Таблица 14 - Анализ источников собственных средств Сбербанка России ОАО за 2008г.

| Статья источников собственных средств. | Данные на начало года. | Данные на конец года. | Абсолютное изменение, тыс. руб. | Темп роста, %. |

| Средства акционеров (участников) | 67 760 844 | 60 000 000 | -7760844 | 88,547 |

| Зарегистрированные обыкновенные акции и доли | 64 760 844 | 57 000 000 | -7760844 | 88,016 |

| Зарегистрированные привилегированные акции | 3 000 000 | 3 000 000 | 0 | 100 |

| Незарегистрированный уставный капитал неакционерных кредитных организаций | 0 | 0 | - | - |

| Собственные акции, выкупленные у акционеров | 0 | 0 | - | - |

| Эмиссионный доход | 228 054 226 | 5 576 698 | -222477528 | 2,445 |

| Переоценка основных средств | 8 354 273 | 8 389 030 | 34757 | 100,416 |

| Расходы будущих периодов и предстоящие выплаты, влияющие на собственные средства (капитал) | 6 988 987 | 24 066 254 | 17077267 | 344,345 |

| Фонды и неиспользуемая прибыль прошлых лет в распоряжении кредитной организации (непогашенные убытки прошлых лет) | 252 229 392 | 185 461 447 | -66767945 | 73,529 |

| Прибыль (убыток) за отчетный период | 116 684 723 | 87 868 870 | -28816000 | 75,305 |

| Всего источников собственных средств | 666 094 471 | 323 229 791 | -342864680 | 48,526 |

| Всего пассивов | 4 937 814 349 | 3 477 595 770 | -1460218579 | 70,428 |

Проанализировав данные таблицы 15 отчет о прибылях и убытках можно сказать, что почти по все статьям наблюдается увеличение, что свидетельствует о том, что доходы покрывают расходы. Следует отметить, что банк не получает никаких доходов от оказания услуг по финансовой аренде, следовательно лизинг в банке никак не развивается и банку следует обратить на это внимание, так как это выгодный вид услуг, и это статья дохода может принести немалый доход. Так же стоит заметить, что банк стал затрачивать больше средств на административно-управленческие расходы, это указывает на то, что в банке увеличивается штат сотрудников и открываются новые филиалы, что так же благотворно влияет на работу банка в целом. (Приложение Б)

Таблица 15 - Анализ прибыли и убытков Сбербанка России ОАО за 2008 год.

| Статья отчета о прибылях и убытках. | Данные на 2008 год | Данные на 2007 год | Абсолютное изменение, тыс.руб. | Темп роста, %. |

| Размещения средств в кредитных организациях | 10277 061 | 4642 688 | -5634373 | 45,175 |

| Ссуд, предоставленных клиентам (некредитным организациям) | 363826 282 | 260866 378 | -102959904 | 70,7 |

| Оказания услуг по финансовой аренде (лизингу) | 0 | 0 | - | - |

| Ценных бумаг с фиксированным доходом | 37043 650 | 29176 050 | -7867600 | 78,761 |

| Других источников | 295 995 | 234 340 | -61655 | 79,17 |

| Всего процентов полученных и аналогичных доходов | 411442 988 | 294919 456 | -116523532 | 71,679 |

| Проценты уплаченные и аналогичные расходы по: | ||||

| Привлеченным средствам кредитных организаций | 8958 114 | 6012 326 | -2945788 | 67,116 |

| Привлеченным средствам клиентов (некредитных организаций) | 184736 721 | 110602 691 | -74134030 | 59,87 |

| Выпущенным долговым обязательствам | 5627 556 | 1651 837 | -3975719 | 29,353 |

| Всего процентов уплаченных и аналогичных расходов | 199322 391 | 118266 854 | -81055537 | 59,334 |

| Чистые проценты и аналогичные доходы | 212120 597 | 176652 602 | -35467995 | 83279 |

| Чистые доходы от операций с ценными бумагами | 38818 715 | 10131 168 | -28687547 | 26,099 |

| Чистые доходы от операций с иностранной валютой | 6713 213 | 8376 849 | 1663636 | 124,782 |

| Чистые доходы от операций с драгоценными металлами и прочими финансовыми инструментами | 813 739 | 610 479 | -203260 | 75,021 |

| Чистые доходы от переоценки иностранной валюты | -3754 334 | -4665 157 | -910823 | 124,261 |

| Комиссионные доходы | 96481 399 | 73540 209 | -22941190 | 76,222 |

| Комиссионные расходы | 2361 109 | 1699 556 | -661553 | 71,981 |

| Чистые доходы от разовых операций | 146 532 | -638 246 | 784778 | -435,568 |

| Прочие чистые операционных доходы | -11269 235 | -10491 242 | 777993 | 93,096 |

| Административно-управленческие расходы | 141726 089 | 108700 306 | -33025783 | 76,697 |

| Резервы на возможные потери | -31113 955 | -20382 738 | 10731217 | 65,51 |

| Прибыль до налогообложения | 164869 473 | 122734 062 | -42125411 | 74,443 |

| Начисленные налоги (включая налог на прибыль) | 48184 750 | 34865 192 | -13319558 | 72,357 |

| Прибыль (убыток) за отчетный период | 116684 723 | 87868 870 | -28815853 | 75,305 |

Проанализировав таблицу 16,можно сделать следующие выводы. Собственные средства увеличились на 50,9%,расчетный резерв на возможные потери увеличился на 81,6%, что свидетельствует о положительной динамике работы банка.

Таблица 16 - Анализ уровня достаточности капитала, величины резервов на покрытие сомнительных ссуд и иных активов.

| Наименование статьи | Данные за 2008 год | Данные за 2007 год | Абсолютное изменение, тыс.руб. | Темп роста, %. |

| Собственные средства (капитал), тыс.руб. | 681580 657 | 347253 906 | -334326751 | 50,948 |

| Фактическое значение достаточности собственных средств (капитала), процент | 15,1 | 11,7 | -3,4 | 77,483 |

| Нормативное значение достаточности собственных средств (капитала), процент | 10,0 | 10,0 | 0 | 100 |

| Расчетный резерв на возможные потери по ссудам, ссудной задолженности и приравненной к ней задолженности, тыс. руб. | 115394 239 | 94040 587 | -21353652 | 81,495 |

| Фактически сформированный резерв на возможные потери по ссудам, ссудной задолженности и приравненной к ней задолженности, тыс. руб. | 115394 239 | 94222 313 | -21171926 | 81,653 |

| Расчетный резерв на возможные потери, тыс. руб. | 6908 932 | 4254 963 | -2653969 | 61,586 |

| Фактически сформированный резерв на возможные потери, тыс. руб. | 6908 932 | 4254 963 | -2653969 | 61,586 |

Проанализировав таблицу (в соответствии с таблицей 17), можно сделать следующие выводы. Коэффициент достаточности капитала за 2008 год немного выше, чем в 2007, и следовательно банк в 2008 году является более устойчивее и надежнее, чем в 2007 году. Эффективность банка снизилась в 2008 году по сравнению с 2007 годом. Доля уставного фонда в капитале банка в отчетном году не входит в рамки оптимального значения, это показывает недостаточность средств учредителей в капитале банка и следовательно работа банка в этом году не является эффективной. Доходные активы составляют достаточно большую долю во всех активах, что настораживает и говорит о неустойчивой работе банка и рисках не платежей, как по текущим операциям, так и по своим обязательствам, так как доходные активы являются наиболее рискованными. В отчетном году доля привлеченных ресурсов, направленных в доходные (платные) операции составляет 0,94, а в предыдущем 1,02. Можно так же отметить, что часть платных ресурсов используется не по назначению, они отвлекаются либо на собственные нужды, либо в недоходные операции и это приводит к образованию убытков в банке. В отчетном году 0,05 обязательств банка может быть погашена по первому требованию за счет ликвидных активов, а в предыдущем году 0,06. Коэффициент общей ликвидности не входит в рамки оптимального значения. Активная и пассивная политика банка не является сбалансированной для достижения оптимальной ликвидности. Уровень рентабельности активов в отчетном году составляет 0,024, а в предыдущем 0,025, это свидетельствует о консервативной ссудной и инвестиционной политики, а так же следствие чрезмерных операционных расходов. Собственные средства в 2008 году используются эффективно. Достаточно низкая доходность операций свидетельствует о неумелом управлении активными операциями и может стать причиной убыточной работы банка. Стабильность работы банка в 2008 году увеличилась, что связано с увеличением процентных расходов и процентных доходов.

Таблица 17 - Аналитическая таблица по коэффициентам 2007-2008гг.

| Показатель | 2007 год | 2008 год | Норма | Изменение. |

| Коэффициент достаточности капитала | 0,1 | 0,14 | Мин. 0,1 | -0,04 |

| Доля уставного фонда в капитале | 0,17 | 0,1 | Мин. 0,1 Макс. 0,5 | 0,07 |

| Уровень доходных активов | 0,87 | 0,91 | 65-75% | -0,04 |

| Коэффициент размещения платных средств | 1,02 | 0,94 | Макс. 1,2 | 0,08 |

| Коэффициент мгновенной ликвидности | 0,06 | 0,05 | - | 0,01 |

| Коэффициент общей ликвидности | 0,06 | 0,05 | Мин. 0,95 | 0,01 |

| Коэффициент рентабельности активов | 0,025 | 0,024 | Мин. 0,005 Макс. 0,06 | 0,001 |

| Коэффициент рентабельности уставного фонда | 1,46 | 1,72 | - | -0,26 |

| Коэффициент рентабельности доходных активов | 0,12 | 0,11 | - | 0,01 |

| Коэффициент дееспособности банка | 0,6 | 0,7 | Макс. 1 | -0,1 |

| Коэффициент дееспособности по кредитным организациям | 0,4 | 0,48 | - | -0,08 |

Похожие работы

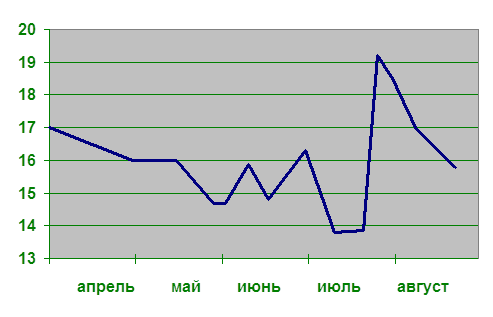

... баланса и платежеспособности банка; а также на основе отчетности Восточно-Сибирского банка проанализирована структура и динамика доходов и расходов, прибыли банка, определена экономическая эффективность работы банка в условиях нестабильной экономики. На основе проведенного анализа можно сказать, что банк поддерживает достаточно высокий уровень ликвидности. В структуре привлеченных средств клиентов ...

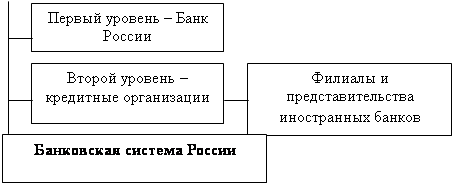

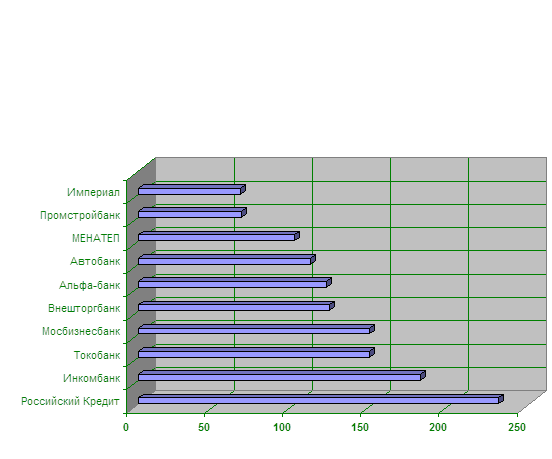

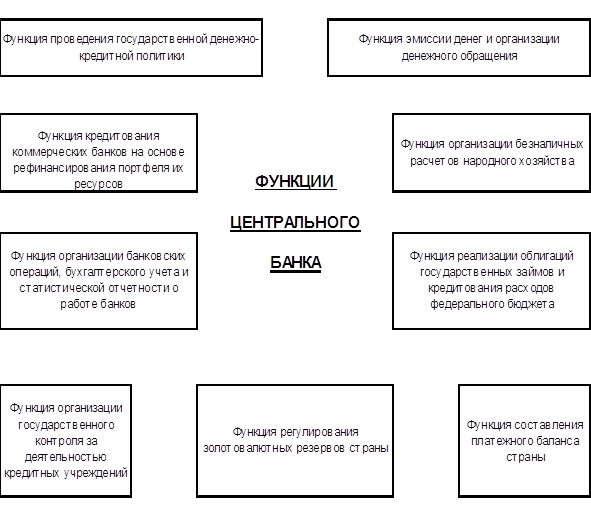

... . К настоящему времени сложилась определённая система регулирования деятельности коммерческих банков, которая постоянно совершенствуется с учётом нашей практики и мирового опыта. 2. Анализ тенденций развития банковской системы России 2.1 История развития банковской системы Российской Федерации Считается, что начало банковской деятельности в России было положено в первой половине XVIII в. ...

... в любое время. Открывались и условные текущие счета, выдача денег с которых производилась с уведомлением об изъятии за 5-7 дней. После Октябрьской революции 1917 г. банковская система страны подверглась существенным преобразованиям. Их содержание и направленность определялись идеологическими и экономическими концепциями партии большевиков. Одним из решающих элементов воззрений большевиков был ...

0 комментариев