Навигация

Проблемы оптимизации кредитного портфеля и способы их решения

3.2 Проблемы оптимизации кредитного портфеля и способы их решения

Рассматривая проблему улучшения качества кредитного портфеля важно понимать, что во многом качество кредитной деятельности зависит от качества управления кредитными рисками.

Основной проблемой управления кредитными рисками в современных условиях являются отсутствие системы всестороннего и глубокого анализа кредитного процесса, солидной методологической базы и принятие неправильных управленческих решений в условиях неполной информации.

Из-за потенциально опасных для кредитной организации последствий кредитного риска важно регулярно осуществлять всесторонний анализ процессов оценки, администрирования, наблюдения, контроля, возврата кредитов, авансов, гарантий и прочих инструментов, особенно это касается инвестиционного кредитования.

Поэтому основное содержание процесса управления совокупными кредитными рисками включает в себя оценку и анализ политики и практики работы кредитной организации и принятия ею необходимых мер по следующим направлениям:

- управление совокупным риском кредитного портфеля;

- управление организацией кредитного процесса и операциями;

- управление неработающим кредитным портфелем;

- оценка политики управления кредитными рисками;

- оценка политики по ограничению кредитных рисков и лимитам;

- оценка классификации и реклассификации активов;

- оценка политики по резервированию возможных потерь по кредитным рискам.

Управление совокупным риском кредитного портфеля банка в первую очередь зависит от официальной кредитной политики. Объектами ее анализа являются:

- лимит на общую сумму выданных кредитов;

- географические лимиты;

- концентрация кредитов;

- распределение по категориям клиентов;

- виды кредитов;

- сроки кредитов;

- кредитное ценообразование;

- особенности ценовой политики кредитной организации;

- кредитное администрирование и делегирование полномочий;

- процедуры по оценке качества ссуд;

- максимальное соотношение суммы кредита и отдельных видов залога;

- организация учета и внутреннего контроля за кредитным процессом;

- особенности определения групп риска;

- работа с проблемными кредитами;

- финансовая информация и кредитная история;

- методологическая база кредитного процесса;

- взаимосвязь с другими отделами кредитной организации. Анализ рисков организации кредитного процесса и кредитных

- операций должен включать:

- методику кредитного анализа и процесс утверждения кредита;

- критерии для получения разрешения на выдачу кредитов, определения политики процентных ставок и кредитных лимитов на всех уровнях управления банком, а также критерии для принятия распоряжений по выдаче кредитов через сеть филиалов;

- залоговую политику для всех видов кредитов, действующие методы в отношении переоценки залога;

- процесс мониторинга и отслеживания кредитов, включая ответственных лиц, критерии соответствия и средства контроля;

- методику работы с проблемными кредитами;

- анализ информационных технологий, потоков и кадров. Анализ рисков неработающего кредитного портфеля должен

- включать в себя следующие аспекты:

- кредиты (включая основную сумму и проценты), просроченные более чем на 30, 90, 180 и 360 дн.;

- причины ухудшения качества кредитного портфеля;

- существенную информацию по неработающим кредитам;

- достаточность созданных резервов на возможные потери

по ссудам;

- влияние ухудшения качества кредитов на прибыли и убытки

- кредитной организации;

- принимаемые меры, разрабатываемые сценарии.

Анализ и оценка политики управления качеством кредитного портфеля включает:

- анализ ограничений или уменьшения кредитных рисков, например, определяющие концентрацию и размер кредитов, кредитование связанных с кредитной организацией лиц или превышение лимитов;

- анализ вероятности погашения портфеля кредитов и прочих кредитных инструментов, включая начисленные и невыплаченные проценты, которые подвергают кредитному риску;

- уровень, распределение и важность классифицированных кредитов;

- уровень и состав ненакапливаемых, неработающих, пересмотренных, пролонгированных кредитов и кредитов с пониженной ставкой;

- достаточность резервов по переоценке кредитов;

- способность руководства управлять проблемными активами и собирать их;

- чрезмерная концентрация кредитов;

- соответствие и эффективность кредитной политики и кредитных процедур, а также их соблюдение;

- адекватность и эффективность процедур кредитной организации по определению и отслеживанию первоначальных и изменяющихся рисков или рисков, связанных с уже действующими кредитами, процедуры урегулирования.

Анализ эффективности политики по ограничению или снижению кредитных рисков связан с анализом крупных кредитов, кредитов, выданных связанным с кредитной организацией лицам, акционерам, инсайдерам, кредитованием отдельных географических регионов и экономических секторов, работы кредитной организации с пересмотренными долгами и реструктурированными кредитами.

Анализ рисков классификации и реклассификации активов кредитной организации является основным инструментом управления рисками и предполагает анализ стандартов классификации активов, всех случаев их пересмотра и отклонений от стандартов, критериев классификации и распределения по группам риска, критериев реклассификации кредитных операций.

Анализ оценки и политики резервирования кредитных потерь должен включать:

- анализ установленного кредитной организацией уровня потерь;

- адекватность и достаточность фактически созданных резервов под возможные потери по ссудам;

- качество кредитных инструкций, методик и процедур;

- предыдущий опыт по убыткам;

- рост кредитного портфеля;

- качество управления в областях кредитования;

- возврат кредитов и практику взыскания кредитов;

- изменения в национальной и местной экономической и конкурентной среде;

- анализ работы с убыточными активами.

Основным содержанием отдельных компонентов системы управления кредитными рисками должно быть:

- накопление и анализ новых инструментов и видов кредитования, методического и документального обеспечения и информации;

- планирование и организация деятельности кредитного управления, управления рисками и службы внутреннего контроля кредитной организации в направлении достижения минимизации рисков;

- разработка и отбор мер воздействия на размеры и условия выделения средств и их использования, отраслевые и региональные приоритеты, разработка методов оценки производственного, финансового, коммерческого рисков ликвидности кредитной сделки и других сопутствующих рисков со стороны соответствующих служб кредитной организации;

- установление постоянного целесообразного взаимодействия между руководством кредитуемого юридического лица и соответствующими службами кредитной организации: кредитным управлением, управлением рисками и службами внутреннего контроля банка, а также перечисленными службами кредитной организации друг с другом;

- разработка стандартов действий работников кредитной организации в процессе кредитования и особенно в случаях реализации отдельных видов рисков.

Описываемая система должна отличаться связанностью, согласованностью всех ее звеньев и их сосредоточенности на самых основных компонентах риска и его кредитования путем выделения существенных зависимостей и выборок.

Второе важное качество системы управления рисками кредитования — это ее стабильность. Ежемесячная, ежеквартальная и ежегодная воспроизводимость, анализ и сопоставимость данных о ходе кредитного процесса и работе соответствующих банковских служб для оценки эффективности их деятельности и участия в кредитовании.

Третье обязательное требование к системе управления рисками кредитования — наблюдаемость, т. е. возможность фиксации конкретных результатов, методов, приемов мониторинга, дополнительных мер воздействия с целью минимизации потерь; использование теоретических и методических разработок в практической деятельности кредитных организаций; разработка специальных показателей для оценки эффективности хода кредитного процесса и функционирования кредитного управления, управления рисками и служб внутреннего контроля банка в направлении достижения минимизации рисков кредитования.

К основным недостаткам и внутренним рискам процесса кредитования на современном этапе развития банковского дела и кредитной системы в России можно отнести неразработанность научно-обоснованной методологической базы и отсутствие внутрибанковских методик по определению:

- потребностей клиента в кредитовании;

- размера обеспечения кредитного процесса средствами гарантов, спонсоров и поручителей;

- объема и ликвидности залога;

- степени достоверности получаемой информации;

- производственного риска кредитуемой сделки (риска нехватки сырья, ненадежности приобретенного оборудования, неэффективности выбранной технологии и др.);

- коммерческого риска кредитуемого клиента (риска получения некачественной продукции, отсутствия рынков сбыта новой продукции, ее устаревания, отказа покупателей от приобретения некачественного товара);

- финансового риска (риска неправильного определения прогнозных потоков наличности, прибыли, балансовых рисков кредитуемого клиента);

- риска неликвидности и недостаточности обеспечения по кредиту;

- риска невозможности осуществления мероприятий по пере-

смотру условий кредитования (изменений условий кредитования, обеспечения, пересмотра прав собственности на сделку, отмены льготных условий кредитования, переоценки кредитов и т.д.);

- качества самой кредитуемой сделки.

К крупным рискам и финансовым потерям, а следовательно к ухудшению качества кредитного портфеля, со стороны кредитных организаций приводят:

- неправильный выбор и оценка деловых, финансовых и производственных рисков заемщика, спонсора и гаранта;

- отсутствие ответственности служб финансового консультирования за принятые кредитной организацией решения;

- невозможность прибегнуть к международным кредитам из-за отсутствия официально признанного кредитного рейтинга предприятия — потенциального заемщика;

- недостаточность долгосрочных ресурсов для кредитования крупного проекта и боязнь кредитных организаций нарушить нормативы экономической деятельности;

- отсутствие прогрессивного положительного опыта по сочетанию различных видов краткосрочного и долгосрочного кредитования для достижения инвестиционных целей;

- неправильно выбранные отраслевые и региональные приоритеты;

- неудачно подобранные графики использования и погашения заемных средств без учета действительных потребностей производственного или строительного процесса;

- некачественный и непрофессиональный анализ вероятности возвращения кредита в срок, рисков реализации продукции заемщика на рынке, а также возможности появления новых конкурентов, доли нелегального бизнеса и непредвиденных расходов заемщика.

Все вышеперечисленное в свою очередь способствует появлению дополнительных рисков кредитования в виде некачественного кредитного меморандума и другой документации, нереальному определению видов, сроков, объемов ссуды, неправильной оценке рисков конкретной сделки.

Существенным негативным моментом в деятельности кредитной организации является недостаточная разработанность стратегии и политики развития кредитования, организационной структуры управления процессом, форм и методов управления кредитованием и рисками, информационного, аналитического, технического, кадрового обеспечения процесса кредитования, распределения функций управления, полномочий и ответственности, количественные и качественные ограничения кредитных рисков, корпоративная культура кредитования.

Исходя из изложенного можно выделить основные направления снижения рисков кредитования и как следствие улучшения качества кредитного портфеля:

- введение обязательного требования со стороны Банка России о включении государственных направлений денежно-кредитной политики в кредитную политику каждой кредитной организации;

- создание и обеспечение единой для всех банков нормативной базы;

- организация помощи со стороны Банка России и других государственных структур в разработке обязательных нормативных требований к методологическому обеспечению различных видов и форм кредитования;

- введение соответствующего обязательного коэффициента совокупного кредитного риска с разработкой предельных его значений при кредитовании отдельных отраслей промышленности и народного хозяйства. Для его выведения могут быть использованы такие показатели как коэффициент внутренней рентабельности сделки и нормы прибыли, точка безубыточности и окупаемости кредитуемой сделки, дисконтирование денежного потока и расчет чистого потока денежных средств от реализации кредитуемой сделки и определение ее чистой стоимости, измерение и оценка социальных последствий кредитования, (например, в рамках потребительских кредитов и ипотечного кредитования), расчет внутренней нормы возвратности средств банка;

- установление постоянного целесообразного взаимодействия между руководством кредитуемого заемщика и соответствующими службами кредитной организации: кредитным управлением, управлением рисками и службами внутреннего контроля кредитной организации, а также перечисленными службами кредитной организации друг с другом.

Объем операций банка, надежная репутация, доверительные отношения с клиентами, уникальный коллектив, который был сформирован за долгие годы, - все эти факторы создают огромные возможности для движения вперед, развития Банка в целом и дальнейшего укрепления его положения на рынке.

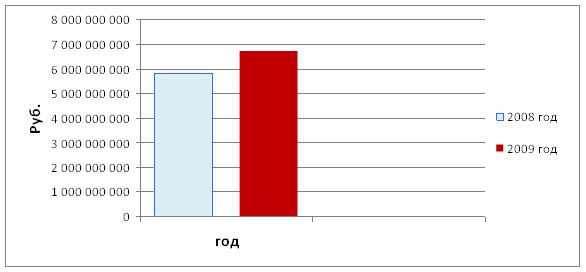

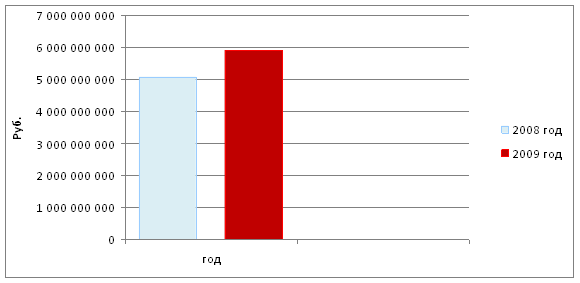

На данное время кредитный портфель Сбербанка растет с каждым годом, что говорит о стабильной работе банка.(Таблица 28).

Таблица 28 - Объемы кредитного портфеля

| Отчетная дата | Объем кредитного портфеля | В том числе юридические лица |

| 01.01.2006г. | 1933,1 млрд. руб. | 1405,6 млрд. руб. |

| 01.01.2007г. | 2712,4 млрд. руб. | 1929,4 млрд. руб. |

| 01.01.2008г. | 4103,9 млрд. руб. | 3076,7 млрд. руб. |

| 01.01.2009г. | 5561,2 млрд. руб. | 3972,9 млрд. руб. |

Из проведенного анализа можно сделать вывод, что очевидна высокая конкурентоспособность Сбербанка России на рынке потребительских кредитов населения. Высокая доступность по обеспечению кредита, приемлемость их размеров, гибкие действующие процентные ставки, приемлемые сроки погашения ссуд обеспечивают постоянный, достаточно высокий спрос на данную услугу. Но Сбербанк России должен приложить много усилий для того, чтобы стать еще эффективнее и успешнее: эффективно продавать кредитные продукты, качественно обслуживать каждого клиента как единственного, оптимизировать систему управления кредитными рисками и стремиться к совершенству и развитию.

Заключение

Проведенное нами исследование по оптимизации кредитного портфеля позволяет вынести в заключении следующие обобщенные положения и выводы.

Банк по своему назначению должен являться одним из наиболее надежных институтов общества, представлять основу стабильности экономической системы. В современных условиях неустойчивой правовой и экономической среды банки должны не только сохранять, но и приумножать средства своих клиентов практически самостоятельно, ввиду отсутствия государственной поддержки и опоры. В этих условиях профессиональное управление банковскими рисками, оперативная идентификация и учет факторов риска в повседневной деятельности приобретают первостепенное значение.

В современном мире сохраняется высокий уровень уязвимости банковского сектора, недоверие клиентов к кредитным организациям, сохраняются также высокие риски кредитования, обусловленные неэффективной структурой экономики, дефектами управления и низкой транспарентностью многих предприятий.

Кредитные операции - основа банковского бизнеса, поскольку являются главной статьей доходов банка. Но эти операции связаны с риском невозврата ссуды (кредитным риском), которому в той или иной мере подвержены банки в процессе кредитования клиентов. Именно поэтому кредитный риск как один из видов банковских рисков является главным объектом внимания банков.

Эффективное управление кредитным портфелем начинается с тщательной разработки кредитной организацией политики кредитования, которая реализуется в документ, утвержденный и периодически пересматриваемый советом директоров или правлением кредитной организации. В нем должны быть сформулированы цели и задачи при предоставлении денежных средств в части обеспечения высокого качества активов, прибыльности данного направления деятельности. Кредитный портфель – это характеристика структуры и качества выданных суд, классифицированных по определенным критериям. Одним из таких критериев, применяемых в зарубежной и отечественной практике, является степень кредитного риска. Поэтому критерию определяется качество кредитного портфеля. Анализ и оценка качества кредитного портфеля позволяют менеджерам банка управлять его ссудными операциями.

Управление кредитным портфелем имеет несколько этапов: выбор критериев оценки качества отдельно взятой ссуды; определение основных групп ссуд с указанием связанных с ними процентов риска; оценка каждой выданной банком ссуды исходя из избранных критериев, т.е. отнесение ее к соответствующей группе; определение структуры кредитного портфеля в разрезе классифицированных ссуд; оценка качества кредитного портфеля в целом; анализ факторов, оказывающих влияние на изменение структуры кредитного портфеля в динамике; определение суммы резервного фонда, адекватного совокупного риску кредитного портфеля банка; разработка мер по улучшению качества кредитного портфеля. Основополагающим моментом в управлении кредитным портфелем банка является выбор критериев оценки качества отдельно взятой ссуды.

Повышение доходности кредитных операций и снижение риска по ним – две противоположные цели. Как и во всех сферах финансовой деятельности, где наибольшие доходы инвесторам приносят операции с повышенным риском, повышенный процент за кредит является платой за риск в банковском деле. Таким образом, при формировании кредитного портфеля банк должен придерживаться общего для всех инвесторов принципа – сочетать высокодоходные и достаточно рискованные вложения с менее доходными, но менее рискованными направлениями кредитования.

Было выявлено, что качеством кредитного портфеля банка можно управлять путем проведения комплекса мероприятий, направленных на ужесточение требований к заемщику и повышению диверсифицированности кредитного портфеля банка.

Проведенное исследование показало, что качество кредитного портфеля коммерческого банка необходимо оценивать не только при помощи анализа структуры ссудной задолженности, но и при помощи нормативов и коэффициентов разработанных банком в рамках разработки кредитной политики.

Недостаточная проработанность Банком России проблемы управления кредитным риском существенно усложняет управление качеством кредитных портфелей коммерческих банков России.

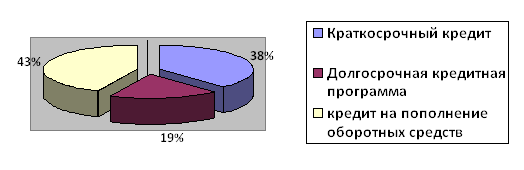

Проанализировав кредитный портфель Сбербанка России можно сделать следующие выводы:

1) просроченная задолженность банка на 1.02.2009г составила всего 0,98% в структуре ссудной задолженности, что является очень хорошим показателем;

2) как уже отмечалось выше Сбербанк России делает ставку на среднесрочные и долгосрочные кредиты, доля которых в кредитном портфеле Банка на конец рассматриваемого периода составляет 93,66%;

3) рассматривая структуру выданных кредитов по категориям заемщиков можно отметить, что в кредитном портфеле преобладают кредиты выданные негосударственным коммерческим предприятиям (69,11% на 1.02.2009г) и кредиты выданные физическим лицам (23,83% на 1.02.2009г);

4) Сбербанк России в составе своего кредитного портфеля имеет преимущественно кредиты выданные в рублях. Доля кредитов выданных в иностранной валюте на конец отчетного периода составляет 14,62%;

5) анализ коэффициентов качества в целом показал, что за рассматриваемый период произошло небольшое ухудшение качества кредитного портфеля.

Главной целью Сбербанка России является укрепление ведущих позиций в основных сегментах российского финансового рынка, прежде всего на рынках банковского обслуживания населения и корпоративных клиентов. Основными инструментами достижения данной цели Сбербанк считает разработку и реализацию четкой клиентской политики, учитывающей потребности различных групп клиентов, внедрение модели ведения бизнеса, ориентированной в первую очередь на клиентов, с целью улучшения условий и повышения качества обслуживания клиентов, расширения спектра продуктов и услуг. В частности, предполагается повысить информационную прозрачность Банка.

Как становится ясным из данной работы, проблема управления качеством кредитного портфеля коммерческого банка велика и многогранна, а существующие методики управления качеством разнообразны и для более успешного функционирования банковской системе необходимо введение единой для всех банков нормативной базы.

Список использованных источников

1) Гражданский кодекс Российской Федерации.

2) Тавасиев А.М. Банковское дело: управление кредитной организацией: учебное пособие. –М.: "Дашков и К",2007. -668с.

3) Концепция развития Сбербанка России до 2012 года. Проект утвержден Комитетом Наблюдательного Совета Сберегательного Банка России по стратегическому планированию (протокол заседания №1 от 24 июля 2007 года).

4) Лаврушин О. И. Банковское дело: Учебник – М.: КНОРУС, 2006. -768с.

5) Лаврушин О.И., Банковские риски, М., КНОРУС, 2007г, 231с.

6) Котина О.В., Уроки банковской аналитики или "аналитика с нуля" http://bankir.ru

7) Инструкция ЦБР №110-И от 16.01.2004 г. "Об обязательных нормативах банков"

8) Положение ЦБР № 54-П от 31.08.1998 г. "О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)";

9) Положение ЦБР № 39-П от 26.07.1998 г. "О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками и отражения указанных операций по счетам банковского учета";

10) Положение ЦБР № 89-П от 24.09.1999 г. "О порядке расчета кредитными организациями размера рыночных рисков";

11) Положение ЦБР № 254-П от 26.03.2004 г. "О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности"

12) Регламент предоставления кредитов юридическим лицам Сбербанком России и его филиалами от 8 декабря 1997 г. N 285-р

13) Белоглазова Г.Н., Кроливецкая Л.П. Банковское дело. –Спб.:Питер, "Учебник для вузов", 2004. -384с.

14) Сухова Л.Ф. Практикум по анализу финансового состояния и оценке кредитоспособности банка-заемщика. –М.:Финансы и статистика,2003. -152с.

15) Гурвич В., Кредитное качество банковских активов, Банковское дело, 2004г, "1, с.43

16) Сабиров М., Характеристика диверсифицированного кредитного портфеля коммерческого банка, Аудитор, 2006, №10, С. 47

17) Лучшие банки на рынке кредитования физлиц в 2007 году, www.rating.rbc.ru

18) Официальный сайт Центрального Банка России, www.cbr.ru

19) Официальный сайт Сбербанка России, www.sbrf.ru

Приложение А

Таблица А.1 - Бухгалтерский баланс на 1 января 2009 года Сбербанк России ОАО, тыс.руб

| Номер п/п | Наименование статьи | Данные на отчетную дату 1 января 2009 | Данные на соответствующую отчетную дату прошлого года 1 января 2008 |

| 1 | 2 | 3 | 4 |

| I | АКТИВЫ | ||

| 1 | Денежные средства | 128 732 504 | 90 061 082 |

| 2 | Средства кредитных организаций в Центральном банке Российской Федерации | 81 793 071 | 87 098 192 |

| 2.1 | Обязательные резервы | 56 790 258 | 77 914 997 |

| 3 | Средства в кредитных организациях | 16 631 126 | 22 859 059 |

| 4 | Чистые вложения в торговые ценные бумаги | 457 863 660 | 324 889 846 |

| 5 | Чистая ссудная задолженность | 3988641 545 | 2640092 475 |

| 6 | Чистые вложения в инвестиционные ценные бумаги, удерживаемые до погашения | 0 | 64 314 358 |

| 7 | Чистые вложения в ценные бумаги, имеющиеся в наличии для продажи | 54 635 260 | 71 985 801 |

| 8 | Основные средства, нематериальные активы и материальные запасы | 163 415 207 | 147 472 346 |

| 9 | Требования по получению процентов | 14 419 961 | 3 069 704 |

| 10 | Прочие активы | 31 682 015 | 25 752 907 |

| 11 | Всего активов | 4 937 814 349 | 3 477 597 770 |

| II | ПАССИВЫ | ||

| 12 | Кредиты Центрального банка Российской Федерации | 665 987 | 0 |

| 13 | Средства кредитных организаций | 183 703 088 | 144 361 073 |

| 14 | Средства клиентов (некредитных организаций) | 3 872 732 738 | 2 840 347 516 |

| 14.1 | Вклады физических лиц | 2 656 189 970 | 2 028 572 342 |

| 15 | Выпущенные долговые обязательства | 164 898 208 | 125 157 867 |

| 16 | Обязательства по уплате процентов | 24 883 616 | 21 949 631 |

| 17 | Прочие обязательства | 21 957 166 | 19 685 824 |

| 18 | Резервы на возможные потери по условным обязательствам кредитного характера, прочим возможным потерям и по операциям с резидентами офшорных зон | 2 879 075 | 2 864 068 |

| 19 | Всего обязательства | 4 217 719 878 | 3 154 365 979 |

| III | ИСТОЧНИКИ СОБСТВЕННЫХ СРЕДСТВ | ||

| 20 | Средства акционеров (участников) | 67 760 844 | 60 000 000 |

| 20.1 | Зарегистрированные обыкновенные акции и доли | 64 760 844 | 57 000 000 |

| 20.2 | Зарегистрированные привилегированные акции | 3 000 000 | 3 000 000 |

| 20.3 | Незарегистрированный уставный капитал неакционерных кредитных организаций | 0 | 0 |

| 21 | Собственные акции, выкупленные у акционеров | 0 | 0 |

| 22 | Эмиссионный доход | 228 054 226 | 5 576 698 |

| 23 | Переоценка основных средств | 8 354 273 | 8 389 030 |

| 24 | Расходы будущих периодов и предстоящие выплаты, влияющие на собственные средства (капитал) | 6 988 987 | 24 066 254 |

| 25 | Фонды и неиспользуемая прибыль прошлых лет в распоряжении кредитной организации (непогашенные убытки прошлых лет) | 252 229 392 | 185 461 447 |

| 26 | Прибыль (убыток) за отчетный период | 116 684 723 | 87 868 870 |

| 27 | Всего источников собственных средств | 666 094 471 | 323 229 791 |

| 28 | Всего пассивов | 4 937 814 349 | 3 477 595 770 |

| IV | ВНЕБАЛАНСОВЫЕ ОБЯЗАТЕЛЬСТВА | ||

| 29 | Безотзывные обязательства кредитной организации | 512 097 496 | 729 823 294 |

| 30 | Гарантии, выданные кредитной организацией | 29 858 016 | 27 927 100 |

| V | СЧЕТА ДОВЕРИТЕЛЬНОГО УПРАВЛЕНИЯ | ||

| АКТИВНЫЕ СЧЕТА | |||

| 1 | Касса | 0 | 0 |

| 2 | Ценные бумаги в управлении | 1 783 825 | 1 496 208 |

| 3 | Драгоценные металлы | 0 | 0 |

| 4 | Кредиты предоставленные | 0 | 0 |

| 5 | Средства, использованные на другие цели | 0 | 0 |

| 6 | Расчеты по доверительному управлению | 61 691 | 60 850 |

| 7 | Уплаченный накопленный процентный (купонный) доход по процентным (купонным) долговым обязательствам | 1 445 | 2 040 |

| 8 | Текущие счета | 40 323 | 19 134 |

| 9 | Расходы по доверительному управлению | 0 | 0 |

| 10 | Убыток по доверительному управлению | 0 | 2 939 |

| ПАССИВНЫЕ СЧЕТА | |||

| 11 | Капитал в управлении | 1 874 844 | 1 576 498 |

| 12 | Расчеты по доверительному управлению | 12 440 | 4 673 |

| 13 | Полученный накопленный процентный (купонный) доход по процентным (купонным) долговым обязательствам | 0 | 0 |

| 14 | Доходы от доверительного управления | 0 | 0 |

| 15 | Прибыль по доверительному управлению | 0 | 0 |

Приложения Б

Таблица Б.1 - Отчет о прибыли и убытках за 2008 год

| Номер п/п | Наименование статьи | Данные за отчетный период | Данные за соответствующий период прошлого года |

| 1 | 2 | 3 | 4 |

| Проценты полученные и аналогичные доходы от: | |||

| 1 | Размещения средств в кредитных организациях | 10277 061 | 4642 688 |

| 2 | Ссуд, предоставленных клиентам (некредитным организациям) | 363826 282 | 260866 378 |

| 3 | Оказания услуг по финансовой аренде (лизингу) | 0 | 0 |

| 4 | Ценных бумаг с фиксированным доходом | 37043 650 | 29176 050 |

| 5 | Других источников | 295 995 | 234 340 |

| 6 | Всего процентов полученных и аналогичных доходов | 411442 988 | 294919 456 |

| Проценты уплаченные и аналогичные расходы по: | |||

| 7 | Привлеченным средствам кредитных организаций | 8958 114 | 6012 326 |

| 8 | Привлеченным средствам клиентов (некредитных организаций) | 184736 721 | 110602 691 |

| 9 | Выпущенным долговым обязательствам | 5627 556 | 1651 837 |

| 10 | Всего процентов уплаченных и аналогичных расходов | 199322 391 | 118266 854 |

| 11 | Чистые проценты и аналогичные доходы | 212120 597 | 176652 602 |

| 12 | Чистые доходы от операций с ценными бумагами | 38818 715 | 10131 168 |

| 13 | Чистые доходы от операций с иностранной валютой | 6713 213 | 8376 849 |

| 14 | Чистые доходы от операций с драгоценными металлами и прочими финансовыми инструментами | 813 739 | 610 479 |

| 15 | Чистые доходы от переоценки иностранной валюты | -3754 334 | -4665 157 |

| 16 | Комиссионные доходы | 96481 399 | 73540 209 |

| 17 | Комиссионные расходы | 2361 109 | 1699 556 |

| 18 | Чистые доходы от разовых операций | 146 532 | -638 246 |

| 19 | Прочие чистые операционных доходы | -11269 235 | -10491 242 |

| 20 | Административно-управленческие расходы | 141726 089 | 108700 306 |

| 21 | Резервы на возможные потери | -31113 955 | -20382 738 |

| 22 | Прибыль до налогообложения | 164869 473 | 122734 062 |

| 23 | Начисленные налоги (включая налог на прибыль) | 48184 750 | 34865 192 |

| 24 | Прибыль (убыток) за отчетный период | 116684 723 | 87868 870 |

Приложение В

Таблица В.1 Отчет об уровне достаточности капитала, величине резервов на покрытие сомнительных ссуд и иных активов на 01.01.2009 год.

| Номер п/п | Наименование статьи | Данные за отчетный период | Данные за соответствующий период прошлого года |

| 1 | 2 | 3 | 4 |

| 1 | Собственные средства (капитал), тыс.руб. | 681580 657 | 347253 906 |

| 2 | Фактическое значение достаточности собственных средств (капитала), процент | 15,1 | 11,7 |

| 3 | Нормативное значение достаточности собственных средств (капитала), процент | 10,0 | 10,0 |

| 4 | Расчетный резерв на возможные потери по ссудам, ссудной задолженности и приравненной к ней задолженности, тыс. руб. | 115394 239 | 94040 587 |

| 5 | Фактически сформированный резерв на возможные потери по ссудам, ссудной задолженности и приравненной к ней задолженности, тыс. руб. | 115394 239 | 94222 313 |

| 6 | Расчетный резерв на возможные потери, тыс. руб. | 6908 932 | 4254 963 |

| 7 | Фактически сформированный резерв на возможные потери, тыс. руб. | 6908 932 | 4254 963 |

Приложение Г

Таблица Г.1 - Данные об объемах предоставленных кредитов коммерческими банками России

| Дата | Кредиты, предоставленные | |||||

| физическим лицам | юридическим лицам | банкам | ||||

| млн руб. | % | млн руб. | % | млн руб. | % | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 01.01.1999 | 20 078 | 5,3 | 300 248 | 79,3 | 58 157 | ■ 15,4 |

| 01.03.1999 | 22 151 | 5,4 | 320 843 | 78,1 | 67 797 | 16,5 |

| 01.06.1999 | 22 554 | 5,3 | 321 192 | 75,6 | 81083 | 19,1 |

| 01.09.1999 | 24 594 | 5,6 | 331 100 | 76,0 | 79 735 | 18,3 |

| 01.01.2000 | 27 630 | 4,9 | 445 190 | 79,14 | 89 700 | 15,6 |

| 01.03.2000 | 29 263 | 4,9 | 469 155 | 79,1 | 94 922 | 16,0 |

| 01.06.2000 | 32 830 | "5,2 | 521 864 | 82,0 | 81581 | 12,8 |

| 01.09.2000 | 40 090 | 5,6 | 583 580 | 81,5 | 92 547 | 12,9 |

| 01.01.2001 | 44 749 | 4,9 | 763 346 | 83,6 | 104 714 | 11,47 |

| 01.03.2001 | 58 578 | 6,1 | 785 640 | 81,4 | 121466 | 12,6 |

| 01.06.2001 | 76 427 | 6,9 | 852 323 | 77,3 | 173 743 | 15,8 |

| 01.09.2001 | 80 707 | 6,6 | 972 247 | 79,8 | 165 104 | 13,6 |

| 01.01.2002 | 94 653 | 6,7 | 1 191452 | 84,1 | 129 929 | 9,18 |

| 01.03.2002 | 97 631 | 6,6 | 1210 214 | 81,8 | 170 824 | 11,6 |

| 01.06.2002 | 109 243 | 6,8 | 1 302 524 | 80,6 | 204 800 | 12,7 |

| 01.01.2003 | 142 158 | 7,2 | 1 612 686 | 81,98 | 212 359 | 10,79 |

| 01.03.2003 | 151 306 | 7,4 | 1 692 897 | 82,5 | 208 961 | 10,2 |

| 01.06.2003 | 198 083 | 8,99 | 1 805 776 | 81,9 | 199 805 | 9,07 |

| 01.01.2004 | 299 678 | 10,7 | 2 299 943 | 82,2 | 195 874 | 7,01 |

| 01.03.2004 | 322 370 | 11,2 | 2 336 665 | 81,28 | 215 840 | 7,51 |

| 01.06.2004 | 408 666 | 12,5 | 2 560 566 | 78,2 | 306 003 | 9,3 |

| 01.09.2004 | 492 597 | 13,6 | 2 802 881 | 77,2 | 337 001 | 9,3 |

| 01.01.2005 | 618 862 | 15,1 | 3 189 317 | 77,6 | 303 440 | 7,4 |

| 01.07.2005 | 803 356 | 16,5 | 3 618 201 | 74,2 | 456 026 | 9,3 |

| 01.01.2006 | 1 179 250 | 20,2 | 4 187 858 | 71,7 | 471 265 | 8,1 |

Приложение Д

Таблица Д.1 - Показатели объема просроченных кредитов в общем объеме выданных средств

| Доля просроченной задолженности, % | 01.01.2006 | 01.01.2005 | 01.01.2004 | 01.01.2003 | 01.07.1998 |

| В объеме кредитов, предоставленных юридическим и физическим лицам, банкам | 1,87 | 1,4 | 1,45 | 1,74 | 5,24 |

| В объеме кредитов, предоставленных юридическим лицам | 1,2 | 1,5 | 1,24 | 1,33 | 4,53 |

| В объеме кредитов, предоставленных физическим лицам | 1,87 | 1,39 | 0,11 | 0,11 | 0,21 |

| В объеме кредитов, предоставленных банкам | 0,03 | 0,76 | 0,1 | 0,3 | 0,5 |

Приложение Е

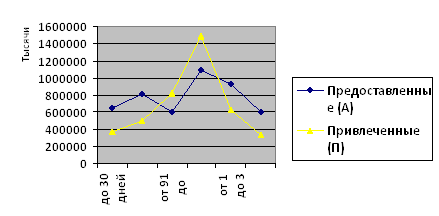

Таблица Е.1 - Данные об объеме предоставленных предприятиям кредитов в разрезе сроков кредитования

| Дата | Предоставленные кредиты | |||||

| до 30 дн. | от 31 до 90 дн. | от 91 до 180 дн. | от 181 дн. до 1 г. | от 1 г. до 3 лет | свыше 3 лет | |

| 01.01.2001 | 51066 | 58 989 | 120 783 | 264 147 | 137 052 | 89 439 |

| 01.04.2001 | 70 895 | 51509 | 116 297 | 303 175 | 144 368 | 96 259 |

| 01.07.2001 | 83 352 | 57 389 | 129 412 | 352 734 | 146 627 | 96 549 |

| 01.10.2001 | 103 629. | 61 198 | 169 854 | 393 480 | 174 937 | 99 786 |

| 01.01.2002 | 175 434 | 118 400 | 176 170 | 375 519 | 230 988 | 87 364 |

| 01.04.2002 | 177 504 | 98 952 | 197 699 | 387 959 | 261 405 | 90 382 |

| 01.07.2002 | 210 525 | 110 153 | 186 471 | 426 601 | 291 924 | 92 995 |

| 01.10.2002 | 225 296 | 99 143 | 192 917 | 369 562 | 287 494 | 232 155 |

| 01.01.2003 | 256 815 | 125 959 | 251 894 | 435 727 | 386 983 | 126 645 |

| 01.04.2003 | 288 518 | 127 465 | 218 222 | 497 295 | 417 306 | 141421 |

| 01.07.2003 | 314 306 | 125 873 | 224 874 | 544 769 | 474 161 | 159 637 |

| 01.10.2003 | 348 217 | 149 027 | 234 843 | 591 714 | 589 642 | 183 017 |

| 01.01.2004 | 343 497 | 147 755 | 233 180 | 665 340 | 654 315 | 219 498 |

| 01.04.2004 | 328 876 | 161 100 | 265 898 | 719 141 | 683 590 | 230 011 |

| 01.07.2004 | 355 531 | 164 011 | 271 593 | 834 147 | 713 656 | 260 620 |

| 01.10.2004 | 281 208 | 197 203 | 327 128 | 915 884 | 820 650 | 299 531 |

| 01.01.2005 | 258 020 | 291 065 | 991 828 | 972 803 | 914 716 | 349 740 |

| 01.01.2006 | 259 431 | 327 143 | 482 419 | 1 233 057 | 1 130 127 | 608 574 |

Приложении Ж

Таблица Ж.1 - Данные о структуре предоставленных предприятиям кредитов в разрезе сроков кредитования, %

| Дата | Предоставленные кредиты | |||||

| до 30 дн. | от 31 до 90 дн. | от 91 до 180 дн. | от 181 дн. до 1 г. | от 1 г. до 3 лет | свыше 3 лет | |

| 01.01.2001 | 7,1 | 8,2 | 16,7 | 36,6 | 19,0 | 12,4 |

| 01.04.2001 | 9,1 | 6,6 | 14,9 | 38,7 | 18,4 | 12,3 |

| 01.07.2001 | 9,6 | 6,6 | 14,9 | 40,7 | 16,9 | ПД |

| 01.10.2001 | 10,3 | 6,1 | 16,9 | 39,2 | 17,4 | 9,9 |

| 01.01.2002 | 15,1 | 10,2 | 15,1 | 32,3 | 19,8 | 7,5 |

| 01.04.2002 | 14,6 | 8,2 | 16,3 | 32,0 | 21,5 | 7,4 |

| 01.07.2002 | 16,0 | 8,4 | 14,1 | 32,4 | 22,1 | 7,1 |

| 01.10.2002 | 16,0 | 7,0 | 13,7 | 26,3 | 20,4 | 16,5 |

| 01.01.2003 | 16,2 | 8,0 | 15,9 | 27,5 | 24,4 | 8,0 |

| 01.04.2003 | 17,1 | 7,5 | 12,9 | 29,4 | 24,7 | 8,4 |

| 01.07.2003 | 17,0 | • 6,8 | 12,2 | 29,5 | 25,7 | 8,7 |

| 01.10.2003 | 16,6 | 7,1 | 11,2 | 28,2 | 28,1 | 8,7 |

| 01.01.2004 | 15,2 | 6,5 | 10,3 | 29,4 | 28,9 | 9,7 |

| 01.04.2004 | 13,8 | 6,7 | 11,1 | 30,1 | 28,6 | 9,6 |

| 01.07.2004 | 13,7 | 6,3 | 10,4 | 32,1 | 27,5 | 10,0 |

| 01.10.2004 | 9,9 | 6,9 | 11,5 | 32,2 | 28,9 | 10,5 |

| 01.01.2005 | 6,8 | 7,7 | 26,3 | 25,7 | 24,2 | 9,3 |

| 01.01.2006 | 6,4 | 8,1 | 11,9 | 30,5 | 28,0 | 15,1 |

Приложение З

Таблица З.1 - Данные об объемах привлеченных банковских вкладов (депозитов)

| Дата | Депозиты и вклады в рублях | Доля депозитов и вкладов в рублях в общем объеме | Депозиты и вклады в валюте | Доля депозитов и вкладов в валюте в общем объеме |

| 01.01.2003 | 753 811 | 55,3% | 608 515 | 44,7% |

| 01.04.2003 | 834 987 | 56,5% | 642 137 | 43,5% |

| 01.07.2003 | 957 377 | 60,7% | 619 155 | 39,3% |

| 01.10.2003 | 1 050 245 | 60,0% | 700 418 | 40,0% |

| 01.01.2004 | 1 234 890 | 64,2% | 689 198 | 35,8% |

| 01.04.2004 | 1 406 818 | 66,8% | 698 731 | 33,2% |

| 01.07.2004 | 1511034 | 67,2% | 739 148 | 32,8% |

| 01.10.2004 | 1 526 496 | 65,5% | 805 288 | 34,5% |

| 01.01.2005 | 1 789 282 | 67,4% | 864 073 | 32,6% |

Приложение И

Таблица И.1 - Структура задолженности по кредитам по отраслям экономики, %

| Отрасль экономики | 01.01.2001 | 01.01.2002 | 01.01.2003 | 01.01.2004 | 01.01.2005 | 01.01.2006 |

| Промышленность | 39,9 | 40,1 | 36,7 | 33,3 | 28,4 | 22,1 |

| Сельское хозяйство | 1,4 | 1,8 | 2,2 | 2,4 | 2,7 | 3,0 |

| Строительство | 5,7 | 4,2 | 4,4 | 4,4 | 4,5 | 4,6 |

| Торговля и общественное питание | 17,6 | 19,6 | 21,6 | 20,6 | 18,8 | 23,9 |

| Транспорт и связь | 4,9 | 4,5 | 4,6 | 5,1 | 4,5 | 4,0 |

| Прочие отрасли | 25,0 | 22,5 | 22,4 | 22,7 | 24,9 | 22,8 |

| Физические лица | 5,5 | 7,3 | 8,0 | 11,5 | 16,2 | 19,6 |

Похожие работы

... баланса и платежеспособности банка; а также на основе отчетности Восточно-Сибирского банка проанализирована структура и динамика доходов и расходов, прибыли банка, определена экономическая эффективность работы банка в условиях нестабильной экономики. На основе проведенного анализа можно сказать, что банк поддерживает достаточно высокий уровень ликвидности. В структуре привлеченных средств клиентов ...

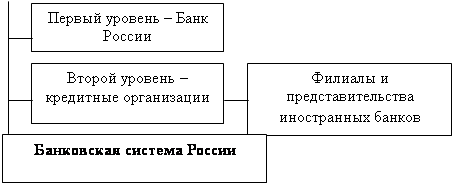

... . К настоящему времени сложилась определённая система регулирования деятельности коммерческих банков, которая постоянно совершенствуется с учётом нашей практики и мирового опыта. 2. Анализ тенденций развития банковской системы России 2.1 История развития банковской системы Российской Федерации Считается, что начало банковской деятельности в России было положено в первой половине XVIII в. ...

... в любое время. Открывались и условные текущие счета, выдача денег с которых производилась с уведомлением об изъятии за 5-7 дней. После Октябрьской революции 1917 г. банковская система страны подверглась существенным преобразованиям. Их содержание и направленность определялись идеологическими и экономическими концепциями партии большевиков. Одним из решающих элементов воззрений большевиков был ...

0 комментариев