Навигация

Проблемы и перспективы развития банковского кредитования

3.3 Проблемы и перспективы развития банковского кредитования

Основная современная проблема современных банков при осуществлении краткосрочного кредитования заключается в несвоевременности, полноте или невыплате кредита.

Существует множество методов борьбы с данным явлением, так или иначе обеспечивающих гарантию оплаты кредита, но практически в природе абсолютно безрисковых кредитов нет.

Однако приведем некоторые предложения по снижению банковских рисков.

Абсолютной сохранностью обладает заклад. Помимо этого сохранность обеспечения может достигаться за счет его страхования от рисков гибели (утраты), повреждения, недостачи. Решение о целесообразности страхования обеспечения кредитор принимает в зависимости от того, какую долю составляет обеспечение в общей сумме чистых активов с учетом класса кредитоспособности заемщика. Так, если стоимость обеспечения составляет более 75% чистых активов для заемщиков, относящихся к I классу кредитоспособности, и более 50% — для заемщиков, относящихся ко II классу кредитоспособности, страхование обеспечения обязательно. В договорах страхования должны быть учтены все условия для получения страховки кредитором в случае наступления одного из страховых случаев (гибель, повреждение, недостача): выгодоприобретателем по договору страхования является кредитор; срок договора должен соответствовать сроку кредитного договора; страховая сумма должна покрывать залоговую стоимость обеспечения; другие условия.

В таблице 10 приведена классификация обеспечения по кредиту с присвоением ему определенного класса.

Таблица 10 - Классификация обеспечения по кредиту

| Класс | Наименование | Характеристика |

| 1 | Обеспечение высшей категории | Высоколиквидное или среднеликвидное обеспечение, абсолютная сохранность (заклад, застраховано), залоговая стоимость полностью покрывает обязательства |

| 2 | Обеспечение среднего качества | Среднеликвидное или низколикидное обеспечение, достаточная сохранность (застраховано, обеспечены условия сохранности), залоговая стоимость полностью покрывает обязательства |

| 3 | Удовлетворительное обеспечение | Среднеликвидное или низколиквидное обеспечение, удовлетворительная сохранность (не застраховано, но полностью обеспечены условия сохранности, или наоборот), залоговая стоимость покрывает не более 50% обязательств |

| 4 | Обеспечение низкого качества | Высоколиквидное, среднеликвидное, низколиквидное обеспечение, низкая сохранность, залоговая стоимость покрывает обязательства менее чем на 50% |

Приведем пример из практики расчета показателей анализа соблюдения требований заемщиком по обеспечению кредита (табл. 11).

Таблица 11 - Анализ соблюдения требований кредитора по обеспечению кредита (ОАО «Силикат» на 31 декабря 2007 г.), тыс. руб.

| Наименование показателя | Расчет |

| Коэффициент сохранности прав при залоге {Кпт) | (346162-274) / (10000+1700) = 21,0161 |

| Коэффициент достаточности обеспечения {Кю) | 12718/(10000+1700+40) = 1,0833 |

| Коэффициент покрытия процентов по кредиту обеспечением (Кп%) | 1700/12718 = 0,1337 |

| Коэффициент покрытия основной суммы долга обеспечением (Кпк) | 10000/12718 = 0,7863 |

| Доля обеспечения в валюте баланса | 12718/246162 = 0,0517 |

| Доля активов, выступающих в качестве обеспечения, в сумме чистых активов (dвид) | 12718/176726 = 0,0719 |

| Удельный вес различных видов обеспечения в соответствии с их ликвидностью (Ксл) | 12718/12718 = 1 |

| Коэффициент обесценения (удорожания) обеспечения {Ков) | 12718/12782,04 = 0,9949 |

| Коэффициент нагрузки затрат по реализации | 40/12718 = 0,0031 |

Валюта баланса составила 246 162 тыс. руб., величина чистых активов — 176 726 тыс. руб., нематериальных активов нет, сумма требований 1-й и 2-й очередности согласно ГК РФ — 274 тыс. руб. ОАО «Силикат» получило кредит в размере 10 000 тыс. руб. с уплатой по нему процентов в сумме 1700 тыс. руб. В качестве обеспечения по кредиту были предоставлены: товарно-материальные ценности (заламинированная древесно-стружечная плита), находящиеся в обороте, по оценочной стоимости 19 566,15 тыс. руб. Банк применил дисконт 35%, в результате чего залоговая стоимость обеспечения составила 12 718 тыс. руб. На 1 апреля 2007 г. рыночная стоимость товарно-материальных ценностей была оценена в 19 664,68 тыс. руб., следовательно, залоговая стоимость с учетом дисконта равнялась 12 782,04 тыс. руб. Затраты по реализации товарно-материальных ценностей были оценены в 40 тыс. руб.

Таким образом, данные табл. 11 позволяют сделать следующие выводы.

Значение коэффициента сохранности прав при залоге (21,0161)свидетельствует о достаточности у организации средств для удовлетворения требований кредиторов по обязательствам, оставшихся после выплаты 1-й и 2-й очередности, в случае ликвидации юридического лица.

Коэффициент достаточности обеспечения показывает, что залоговая стоимость обеспечения полностью покрывает основную сумму долга по кредиту, сумму причитающихся процентов и затрат на реализацию. Однако процент превышения залоговой стоимости обеспечения над суммой кредита, процентов по нему и затрат на реализацию составляет всего 8,33%. Из этого можно сделать заключение, что запас прочности обеспечения по кредиту не очень высок.

Сумма процентов по кредиту составляет 13,37% залоговой стоимости обеспечения, а сумма основного долга — 78,63%, что вместе составляет 92,00%. Ни один из показателей не превысил кризисного порога, равного 1.

Поскольку в качестве обеспечения выступает один вид товарно-материальных ценностей (низколиквидное обеспечение), значение показателя удельного веса разных видов обеспечения в соответствии с их ликвидностью равно 1. Такая ситуация не совсем благоприятна для кредитора, ведь для него чем выше доля более ликвидного обеспечения, тем лучше.

Коэффициент нагрузки затрат по реализации составляет незначительную долю в залоговой стоимости обеспечения — порядка 0,31%.

Необходимым дополнением анализа соблюдения заемщиком требований по обеспечению кредита является оценка влияния различных факторов кредитного обеспечения на общую оценку безопасности кредитования заемщика банком (факторный анализ). Для оценки влияния факторов предлагается детерминированная смешанная модель зависимости типа f=ху - z, представленная формулой

где,КЧА — коэффициент покрытия кредита и финансовых издержек, связанных с его обслуживанием (процентов по кредиту и возможных расходов по продаже заложенного имущества), чистыми активами; ЧА — величина чистых активов организации, тыс. руб.; К — сумма кредита, тыс. руб.; INT — сумма процентов по кредиту, тыс. руб.; Z — сумма возможных расходов по трансформации заложенных активов (продаже имущества) в денежную наличность, тыс. руб.; А — величина активов организации, тыс. руб.; S зал - залоговая стоимость имущества, выступающего в качестве обеспечения кредита, тыс. руб.; О — величина обязательств организации, тыс. руб.; Ks — коэффициент покрытия залогового имущества активами организации-заемщика; Кдо — коэффициент достаточности обеспечения; Ко — соотношение имеющихся обязательств организации и дополнительно привлекаемых заемных средств (с учетом финансовых издержек по их обслуживанию).

Характеристика результативного показателя и показателей-факторов представлена в табл. 12.

Таблица 12 - Показатели анализа безопасности кредитования

| Показатель | Интерпретация показателя |

| 1. Результативный показатель — покрытие кредита и финансовых издержек чистыми активами (Кчд) | Обобщающий показатель, характеризующий способность организации погасить за счет чистых активов (активы минус имеющиеся обязательства) все новые обязательства, связанные с дополнительным привлечением кредитов. Отражает, насколько безопасно для кредитора предоставление средств заемщику, помимо имеющихся у него обязательств. Рост этого показателя (Т) интерпретируется как положительная ситуация для кредитора (уменьшается риск). Рекомендуемое значение показателя — не менее 1 |

| 2. Показатель-фактор: коэффициент покрытия залогового имущества активами организации (K) | Этот фактор структуры активов (доля заложенного и незаложенного имущества) оказывает существенное влияние на уровень безопасности кредитования. Чем меньше доля залогового имущества в общей величине активов, тем больше финансовая устойчивость организации и выше ее способность обеспечить возврат кредита и покрыть прочие релевантные расходы. Значение показателя не может быть меньше 1 (в случае если в качестве залога выступает все имущество организации — имущественный комплекс, оно принимает пороговое значение, равное 1) |

| 3. Показатель-фактор: коэффициент достаточности обеспечения {Као) | Повышение уровня покрытия залоговым имуществом кредита (Т) оказывает положительное влияние на степень безопасности кредитования заемщика |

| 4. Показатель-фактор: соотношение имеющихся обязательств организации и дополнительно привлекаемых заемных средств(Ко) | Чем меньше значение этого показателя (4), тем выше уровень безопасности кредитования заемщика. Эта зависимость объясняется тем, что, чем меньше величина имеющихся обязательств на момент привлечения дополнительных кредитных ресурсов, в том числе по сравнению с величиной нового кредита (включая издержки по его обслуживанию), тем меньше риск дополнительного предоставления средств заемщику. Ведь перед предоставлением средств кредитору необходимо оценить величину текущих обязательств заемщика, которые должны быть обеспечены соответствующими активами |

На основе имеющихся данных ОАО «Силикат», приведенных выше, с использованием метода цепных подстановок оценим влияние каждого из трех факторов на величину результативного показателя.

Алгоритм расчета влияния факторов на уровень безопасности кредитования заемщика методом цепных подстановок представлен в табл. 13.

Таблица 13- Анализ влияния факторов обеспечения кредита на уровень безопасности кредитования заемщика методом цепных подстановок

| Подстановка | Показатель-фактор, коэффициент | Результативные показатель (Кча), коэффициент | Влияние факторов (+/-), коэффициент | Удельный вес влияния фактора, коэффициент (%) | ||

| Кs | Кдо | Ко | ||||

| Влияние изменения коэффициента покрытия залогового имущества активами организации | 19,3554 | 1,0833 | 5,9144 | 15,0533 | - | - |

| Влияние изменения коэффициента достаточности обеспечения | 18,9499 | 1,0833 | 5,9144 | 14,6140 | -0,4393 | 1,8070 (180,70) |

| Влияние изменения коэффициента достаточности обеспечения | 18,9499 | 1,0833 | 5,9144 | 14,7183 | +0,1043 | 0,4290 (42,90) |

| Влияние изменения соотношения имеющихся и обязательств организации и дополнительно привлекаемых заемных средств | 18,9499 | 1,0888 | 5,8225 | 14,8102 | +0,0919 | 0,3780 (37,80) |

Таким образом, можно сделать вывод о том, что негативное влияние на снижение уровня безопасности кредитования заемщика (представленного показателем КЧА = 0,2431) оказал фактор Ks (влияние фактора на результативный показатель 80,70%). Данную ситуацию можно интерпретировать следующим образом: в процессе переоценки активов организации по справедливой стоимости оказалось, что ее хозяйственная деятельность пострадает в основном в результате возможной конфискации имущества при невыполнении его обязательств перед коммерческим банком (в большей степени снижается устойчивость организации), так как доля активов, находящихся в залоге, в общей величине активов (по справедливой стоимости) увеличилась на 0,11%. Вместе с тем при расчете по рыночной стоимости залогового имущества увеличился показатель Кдо, что благоприятно воздействовало на уровень безопасности кредитования организации (увеличение степени покрытия залоговым имуществом суммы кредита и релевантных финансовых издержек увеличило результативный показатель на 42,90%) и одновременно снижение фактора Ко (положительное влияние — 37,80%) привело к увеличению размера чистых активов, за счет которых может быть обеспечено погашение дополнительных обязательств организации.

В сущности, выбор формы обеспечения по кредитным обязательствам зависит в первую очередь от мнения кредитора, который берет на себя риск невозврата предоставленных ресурсов и которому необходимо решать, насколько предлагаемое обеспечение соответствует уровню принимаемого риска. Описанные в данном параграфе организационно-методические подходы к анализу соблюдения заемщиком требований по обеспечению кредита могут быть полезны в практической деятельности как хозяйствующих субъектов, привлекающих дополнительные средства финансирования, так и коммерческих банков при их оценке кредитоспособности клиентов.

Инвестиционное (проектное) кредитование - относительно новая форма заимствования средств. То, что банк берет на себя часть рисков проекта, обусловливает некоторые особенности проектного кредитования, которые с точки зрения учредителей являются недостатками по сравнению с обычным кредитованием. Так, стоимость проектного кредитования складывается из:

рыночной процентной ставки, комиссией за обязательство предоставить кредит и за резервирование средств, а также из надбавки к базовой ставке процента за согласие банка взять на себя часть рисков проекта.

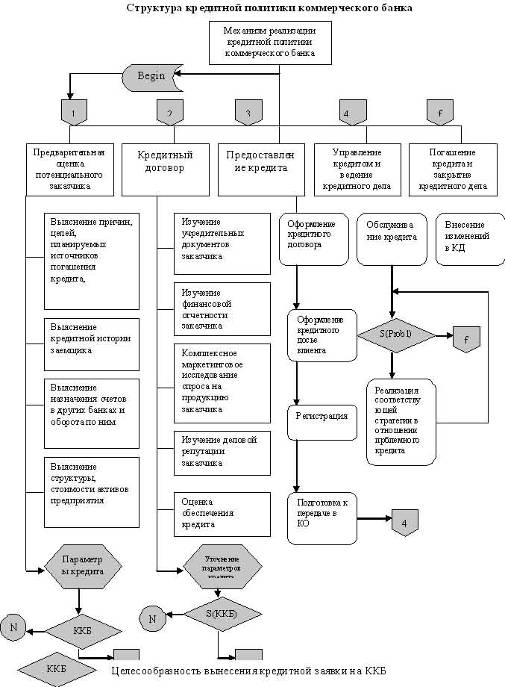

Схема банковского механизма инвестиционного кредитования представлена в (приложении 5).

Операционное содержание схемы:

1-2-3 Сотрудник кредитного отдела, получивший заявку клиента на предоставление инвестиционного кредита, поступает к ее обработке;

проверяет в соответствии с установленным банком перечнем наличие обязательных документов и правильность их оформления. Обязательными документами для предоставления данного вида кредита будут:

1) кредитная заявка;

2) инвестиционный проект;

3) бизнес-план реализации проекта;

4) баланс на последнюю отчетную дату (банк уже имеет предыдущие балансы своих клиентов и постоянно анализирует их финансовое состояние

5) отчет о финансовых результатах;

6) хозяйственные договоры, служащие основой для заключения данной кредитной сделки;

7) график поступлений и платежей заемщика;

8) сведения о кредитах, получаемых в других банках. 3-4-5-6 Определение кредитоспособности клиента на основании представленных документов. При положительном мнении документы просматриваются службой безопасности банка, затем юридическим отделом и со всеми визами передаются специалистам по анализу бизнес-планов.

Проводится тщательный анализ бизнес-плана реализации инвестиционного проекта. Особое внимание уделяется таким вопросам, как:

- правильность определения потребности в данной продукции и анализа конкурентов;

- понимание разработчиками проблемы качества продукции и знание того, как его обеспечить в данном инвестиционном проекте;

- знание того, как справиться с управлением себестоимостью продукции при реализации данного проекта и обеспечением ее необходимого уровня;

- продуманность и обоснованность бизнеса в сочетании с ясным видением перспектив его развития.

Проверяется соответствие данных в бизнес-плане, инвестиционном проекте и документах предприятия, указанных выше.

В случае положительного мнения специалиста банка о бизнес-плане они готовят развернутое аналитическое заключение и передают все документы специалистам по обследованию предприятий.

Специалисты по обследованию предприятий знакомятся со всеми документами, обращая особое внимание на аналитическое заключение специалистов по анализу бизнес-планов. Разрабатывается программа обследования предприятия и проводится само обследование.

Результаты обследования обсуждаются совместно специалистами, проводившими обследование, и специалистами, анализировавшими бизнес-план, с целью установления реального соответствия данных, содержащихся в инвестиционном проекте и бизнес-плане, фактическому положению предприятия. При положительной оценке специалисты подписывают совместное заключение.

Оценивается инвестиционная способность предприятия.

При положительном заключении о достаточности инвестиционной кредитоспособности предприятия специалисты банка разрабатывают наиболее эффективную схему кредитования проекта.

Переговоры с клиентом и проработка всех условий кредитного договора и, при необходимости, сопряженных с ним договоров (например, договор залога).

Подготовка заключения и документов на выдачу кредита.

Подготовка заседания кредитного комитета банка и вынесение окончательного решения.

Пример: ОАО «Силикат» разработал новый инвестиционный проект (анализ эффективности которого представлен в приложении 6), для введения которого необходимо привлечение кредита. Кредит планировалось взять в 10 января 2007 года в сумме 17 миллионов рублей сроком на 36 месяцев, процентная ставка 18% годовых.

Погашение кредита начинается со второго квартала 2007 года ежеквартально равными долями по 2124,9 тыс. руб. (17000 тыс. руб. / 24 * 3 = 2124, 9 тыс. руб.). Выплата процентов также ежеквартально по 285,6 тыс. руб. ((17000 * 28% * 2 / 100) / 24 * 3 = 285,6 тыс. руб.) График погашения кредита и выплаты процентов представлен в табл. 14.

Таблица 14- График погашения инвестиционного кредита (сумма 17 млн. руб., срок 2,5 года, процентная ставка 18% годовых, погашение равными долями с равным промежутком времени)

| Квартал | Сумма погашения, тыс.руб. | Плата за пользование кредитом, тыс. руб. | Дата погашения |

| 2007 год. | |||

| 2 | 1500 | 285,6 | 27.06. |

| 3 | 2124,9 | 285,6 | 27.09. |

| 4 | 2124,9 | 285,6 | 30.12. |

| 2008 год. | |||

| 1 | 2124,9 | 285,6 | 28.03. |

| 2 | 2124,9 | 285,6 | 26.06. |

| 3 | 2124,9 | 285,6 | 29.09. |

| 4 | 2124,9 | 285,6 | 28.12. |

| 2009 год. | |||

| 1 | 2124,9 | 285,6 | 29.03 |

| 2 | 624,9 | 285,6 | 27.06. |

Кроме вышеуказанных предложений по совершенствованию краткосрочного кредитования в банках можно предложить следующие мероприятия:

В банке должна действовать эффективная система критериев предоставления кредита, влияющих на степень кредитного риска:

· степень концентрации кредитной деятельности банка в определенной отрасли;

· принадлежность заемщика к определенному сегменту рынка;

· четкое понимание деятельности заемщика;

· удельный вес кредитов и других активов банка, приходящихсяна клиентов с финансовыми трудностями;

· порядок представления и содержание обеспечения по кредиту;

· цель кредита, структура и график платежей по нему;

· источник погашения основной суммы долга и процентовпо нему.

В банке должна действовать система лимитов кредитования, установленных на уровне как отдельных заемщиков, так и групп связанных контрагентов, с учетом различных видов кредитных рисков, возникающих при долгосрочном и краткосрочном кредитовании. В банке при предоставлении новых кредитов (во всех формах), переоформлении и продлении сроков ранее выданных кредитов должна применяться определенная процедура их утверждения. Кроме того, должны существовать: система непрерывно обновляемой документации (обновление документации в кредитных досье, получение последней финансовой информации от заемщика, переписка с заемщиком, подготовка разных документов) для каждого кредитного инструмента, подверженного кредитному риску; система контроля за состоянием и качеством каждого отдельного кредита и кредитного портфеля в целом (включая процедуры по определению достаточности резервов на возможные потери); система классификации и процедуры оценки кредитных рисков. К наиболее распространенным подходам относятся:

1) анализ риска по данным о финансово-экономическом состоянии заемщика (количественная оценка рисков);

2) анализ риска на основе качественных характеристик (качественная оценка рисков);

3) анализ кредитного риска посредством применения вероятностных подходов (с использованием инструментария бизнес-статистики).

В рамках количественной оценки рисков каждому параметру, характеризующему заемщика и кредит, присваивается количественная оценка с целью определения возможного предела потерь.

Таким образом, можно обобщенно отразить следующие проблемы кредитной деятельности исследуемого Банка:

1) вероятность риска несвоевременности, неполноты и неуплаты кредита;

2) отсутствие новых методик оценки кредитоспособности заемщика;

3) узость применяемых форм краткосрочного кредитования;

С целью решения данных проблем необходимо внедрить следюущие мероприятия (таблица 15).

Таблица 15- Мероприятия по совершенствованию кредитной политики Банка

| Проблема | Пути решения | Затраты, связанные с внедрением мероприятия | Экономический эффект |

| вероятность риска несвоевременности, неполноты и неуплаты кредита | Внедрение программного обеспечения, позволяющего проводить оценку заемщика при помощи трехфакторной модели влияния | 82000 руб. | 140000 руб. в год |

| отсутствие новых методик оценки кредитоспособности заемщика | Внедрение программного обеспечения, позволяющего проводить оценку заемщика при помощи трехфакторной модели влияния | 88000 руб. | 140000 руб. в год |

| узость применяемых форм краткосрочного кредитования | Внедрение инвестиционной формы кредитования | 1180000 руб. | |

| Итого | 1460000 |

Дадим пояснения к таблице:

1) стоимость программного обеспечения взята исходя из стоимости программы «АБФИ» в частности релиза, позволяющего производить оценку кредитоспособности заемщика с точки зрения трехфакторной модели.

2) Экономический эффект представлен исходя из суммы, которую Банк ежегодно теряет в связи с невыполнением заемщиками договорных обязательств.

3) Эффект от внедрения инвестиционной формы кредитования показан, как величина процентов, по предоставленным кредитам данной формы, исходя из возможно максимальной суммы предоставления данных кредитов Банком.

ЗАКЛЮЧЕНИЕ

В данной курсовой работе была сделана попытка оценить роль краткосрочного кредитования в современной экономике страны. Для этого была изучена сущность, природа и функции краткосрочных кредитов, их классификация, законодательные основы. Для наибольшего представления понятия о краткосрочном кредитовании на примере взаимодействия ОАО «Силикат» г. Киров и ООО КБ «Коммерческий кредит»был изучен кредитный процесс.

По итогам проведенного исследования можно сделать следующие выводы:

Кредит изначально имеет как положительную, так и отрицательную сторону, но при этом последняя является не объективным его проявлением, а субъективным — при неправильном его использовании. Кредит носит производительный характер, суть которого состоит в концентрации ресурсов, служащих в дальнейшем дополнительным экономическим потенциалом. В условиях становления рыночной экономики России, испытывающей большой недостаток в инвестициях и капитале, более интенсивное развитие операций кредитования будет, несомненно, способствовать развитию кредита как активного источника инвестиций в экономику при отсутствии необходимых объемов бюджетного финансирования со стороны государства.

Кредит, являясь инструментом ускорения и расширения производства, сам по себе, конечно, не создает товар, но содействует его производству, так как его действие проявляется не на стадии производства, а на стадии обращения общественного продукта. При этом кредит не только опосредованно содействует производству, у него есть собственное созидательное начало, состоящее в концентрации ресурсов. Противники «созидательной» силы кредита придерживаются мнения, согласно которому при перемещении ресурсов от одних к другим происходит их увеличение у одних и уменьшение у других. Однако это возможно лишь в том случае, если эти свободные ресурсы используются их владельцем, в противном случае происходит концентрация бездействующих ресурсов, создающих дополнительную силу.

Источником движения кредита является движение стоимости. Кредит возникает не в сфере производства продукции, а в сфере обмена, где собственники товаров противостоят друг другу, при попытке вступить в экономические отношения. Экономическая основа появления и развития кредитных отношения — кругооборот и оборот капитала, отличающийся непрерывностью и в то же время различными колебаниями в зависимости от потребности в ресурсах и источниках их покрытия. Кредит обеспечивает нормальное функционирование экономики, поскольку по объективным причинам у одного хозяйствующего субъекта не хватает собственных ресурсов (накапливать их про запас тоже неэффективно, так как это омертвляет собственный капитал, делая его неприбыльным), а у другого субъекта есть средства, которые он готов предоставить в пользование. Движение финансовых ресурсов в процессе деятельности организации, а также финансовые отношения, возникающие между экономическими субъектами, изучаются и оцениваются в ходе их финансового анализа. Таким образом, в кругообороте и обороте капитала заложена возможность возникновения кредитных отношений, но для ее реализации необходимо наличие еще нескольких условий: по меньшей мере необходимы существование субъектов кредитных отношений и взаимное согласование их интересов. Субъекты кредитных отношений, пространственно разделенные, получают возможность реализации своих интересов. Временное преодоление состоит в том, что кредит способствует перемещению ресурсов из прошлого в настоящее и из будущего в настоящее, т.е. в настоящее он перемещает ресурсы, уже созданные ранее, и заставляет их работать в интересах экономического развития и предвосхищает силы будущего, а смысл перемещения ресурсов из будущего состоит в том, что с помощью кредита в настоящем можно производить затраты, приносящие в будущем прибыль.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Гражданский кодекс Российской Федерации. Части первая и вторая.

2. Закон РФ от 29 мая 2002 г. № 2872-1 «О залоге».

3. Инструкция от 30 июня 1997 г. № 62а «О порядке формирования и использования резерва на возможные потери по ссудам».

4. Методические положения по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса. Утверждены Распоряжением Федерального управления по делам о несостоятельности (банкротстве) от 12 августа 2004.№31-р.

5. Положение «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками, и отражения указанных операций по счетам бухгалтерского учета». Утверждено Банком России 26 июня 1998 г. № 39-П.

6. Положение «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности». Утверждено Банком России от 26 марта 2004 г. № 254-П.

7. Положение по бухгалтерскому учету «Учет займов и кредитов и затрат по их обслуживанию» (ПБУ 15/01). Утверждено приказом Минфина России от 2 августа 2001 г. № 60н.

8. Федеральный закон от 26 октября 2002 г. № 127-ФЗ «О несостоятельности (банкротстве)».

9. Федеральный закон от 29 июля 1998 г. № 135-ФЗ «Об оценочной деятельности в Российской Федерации».

10. Закон РФ от 2 декабря 1990 г. № 395-1 «О банках и банковской деятельности».

11. Агарков М.М. Основы банковского права: учение о ценных бумагах / М.М. Агарков. М.: Бег, 2007.

12. Адибеков М.Г. Кредитные операции: Классификация, порядок привлечения и учет / М.Г. Адибеков; под ред. А.И. Ачкасова. М.:Консалт-Банкир, 2005 г.

13. Анализ экономической деятельности клиентов банка: учебное пособие / под ред. О.И. Лаврушина. М.: ИНФРА-М, 2007.

14. Антонов Н.Г. Денежное обращение, кредит и банки / Н.Г. Антонов, М.А. Пессель. М.: Финстатинформ, 2007 г.

15. Баканов М.И. Теория экономического анализа: учебник / М.И. Баканов, А.Д. Шеремет. М.: Финансы и статистика, 2007.

16. Балабанов И.Т. Банки и банковское дело: учебное пособие /И.Т. Балабанов; под ред. И.Т. Балабанова. СПб.: Питер, 2006.

17. Балабанов И.Т. Финансовый анализ и планирование хозяйствующего субъекта / И.Т. Балабанов. М.: Финансы и статистика, 2005.

18. Банковская система России. Настольная книга банкира: В 3-хкн. М.: ДеКА, 2006. Кн. I.

19. Банковское дело / под ред. О.И. Лаврушина. 3-е изд., перераб. и доп. М.: КНОРУС, 2006.

20. Банковское дело: справочное пособие / под ред. Ю.А. Бабачевой.2006.

21. Международные и российские стандарты бухгалтерского учета: Сравнительный анализ, принципы трансформации, направления реформирования / под ред. С.А. Николаевой. М.: Аналитика Пресс, 2007

22. Москвин В.А. Кредитование инвестиционных проектов: Рекомендации для предприятий и коммерческих банков / В.А. Москвин. М.: Финансы и статистика, 2007.

23. Негашев Е.В. Анализ финансов предприятия в условиях рынка /Е.В. Негашев. М.: Высшая школа, 2007.

24. Общая теория денег и кредита: учебник для вузов / под ред.Е.Ф. Жукова. М.: ЮНИТИ-ДАНА, 2006.

25. Ольшаный А.И. Банковское кредитование — российский и зарубежный опыт/ А.И. Ольшаный. М.: РДЛ, 2007.

26. Пещанская И.В. Краткосрочный кредит: Теория и практика /И.В. Пещанская. М.: Экзамен, 2007.

27. Попов В.М. Бизнес-план инвестиционного проекта / В.М. Попов,Л.П. Кураков и др. М.: Финансы и статистика, 2006.

28. Рассказов ЕЛ. Управление свободными ресурсами банка / Е. А. Рассказов. М.: Финансы и статистика, 2007.

29. Родионов Н.В. Основы финансового анализа: Математические методы: Системный подход / Н.В. Родионов, СП. Родионова. СПб.: Альфа, 2005.

30. Алпатов СБ. Банк Франции: Информационная картотека данных о предприятиях / СБ. Алпатов, В.А. Ушаков // Банковское дело.2008. № 2.

31. Афанасьева О.Н. Проблемы банковского кредитования реального сектора экономики /О.Н. Афанасьева // Банковское дело. 2006.

№4.

38. Баканов ММ. Анализ коммерческого риска /М.И. Баканов, В.А. Чернов // Бухгалтерский учет. 2007. № 10.

[1] Гражданский кодекс Российской Федерации. Части вторая.

[2] Пещанская И.В. Краткосрочный кредит: Теория и практика /И.В. Пещанская. М.: Экзамен, 2007.

[3] Адибеков М.Г. Кредитные операции: Классификация, порядок привлечения и учет.Консалт-Банкир, 2006 г. С. 67.

[4] Агарков М.М. Основы банковского права: учение о ценных бумагах / М.: Бег, 2007. с. 369.

[5] Ольшаный А.И. Банковское кредитование — российский и зарубежный опыт/ А.И. Ольшаный. М.: РДЛ, 2008. с. 88.

[6] Российская банковская энциклопедия / гл. ред. О.И. Лаврушин.М.: ЭТА, 2007., с. 385.

[7] Баканов М.И. Теория экономического анализа: учебник / М. М.: Финансы и статистика, 2007 с. 169-170.

[8] Общая теория денег и кредита: учебник для вузов / под ред. Е.Ф. Жукова. М.: ЮНИТИ-ДАНА, 2006. с. 62-63.

[9] Банковская система России. Настольная книга банкира: В 3-х кн. М.: ДеКА, 2007. Кн. I. С. 114.

[10] Агарков М.М. Основы банковского права: учение о ценных бумагах / М.М. Агарков. М.: Бег, 2006. с.9.

[11] Банковское дело / под ред. О.И. Лаврушина. 3-е изд., перераб.и доп. М.: КНОРУС, 2007. с. 432.

[12] Банковская система России. Настольная книга банкира: В 3-хкн. М.: ДеКА, 2007. Кн. I. С. 21.

[13] Банковское дело / под ред. О.И. Лаврушина. 3-е изд., перераб.и доп. М.: КНОРУС, 2006 с.269-270.

Похожие работы

... товар, реализуемый в комплексе “Гастроном”, “Пиццерия-бар”. 2.Предприятие своим товаром обеспечивает 1,2 процента потребителей г. Курска. 3.Предприятие имеет значительную кредиторскую задолженность по коммерческим банкам, но денежные патоки, проходящие через расчетные счета позволяют своевременно рассчитываться по обязательствам. 4.Расчет с поставщиками товара ведется в основном ...

... в основные фонды; - на затраты по внешнеэкономической деятельности. Становление банковской системы, адекватной рыночному хозяйству, идет по двум направлениям: с одной стороны, созданы коммерческие банки и различные финансовые организации, выполняющие кредитные функции, с другой - контролирующий и регулирующий их деятельность Национальный Банк РК, который работает не с хозяйствующими субъектами, ...

... выше). Следующим внутрибанковским нормативным документом по кредитной работе является Положение о порядке выдачи кредитов, где отражается: - организация кредитного процесса; - перечень требуемых документов от заёмщика и стандарты подготовки проектов кредитных договоров; - правила проведения оценки обеспечения. Только после принятия этих документов, регламентирующих кредитный процесс, ...

... учете обращение депозитных и сберегательных сертификатов отражается аналогично выпущенным процентным облигациям. 10. Учет банковских инвестиций и источников их формирования Классификация форм инвестиционной деятельности коммерческих банков в банковской практике осуществляется на основе общих критериев систематизации форм и видов инвестиций , вместе с тем она имеет некоторые особенности ...

0 комментариев