Навигация

Расчет финансового результата

2. Расчет финансового результата

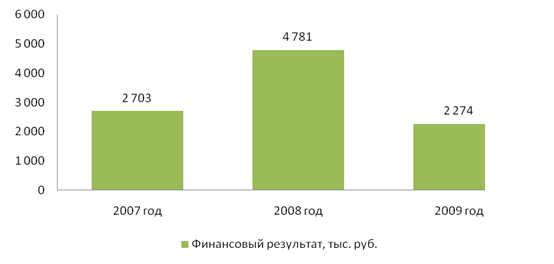

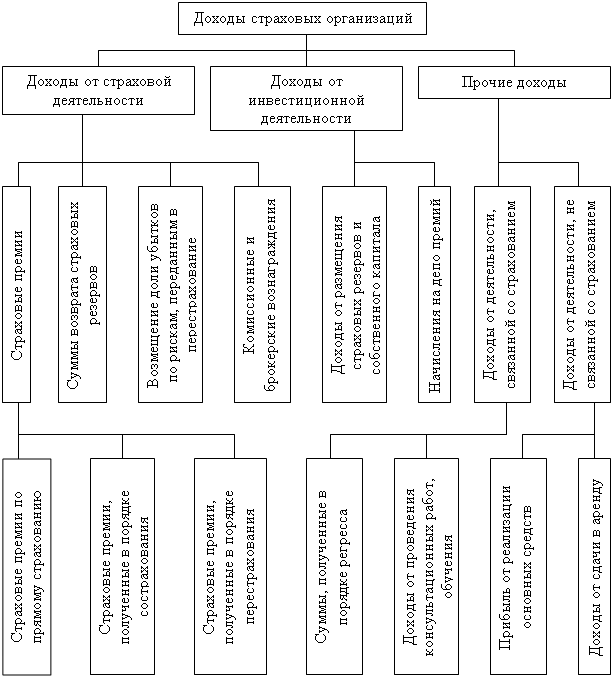

Общая эффективность деятельности страховой компании характеризуется показателями финансовых результатов. Финансовая деятельность страховой компании оценивается на основе анализа ее финансовых результатов. Финансовый результат от деятельности страховой компании складывается из трех элементов: финансовый результат от проведения страховых операций, финансовый результат от проведения инвестиционной деятельности и финансовый результат от прочей деятельности.

Конечный финансовый результат деятельности компании – это балансовая прибыль или убыток. Прибыль является одним из важнейших показателей финансового результата деятельности страховой компании. Она служит основным источником увеличения собственного капитала компании, выполнения обязательств перед бюджетом, кредиторами, выплаты дивидендов инвесторам.

Убыток от страховой деятельности еще не является показателем неудовлетворительной работы компании. Некоторые страховые компании снижают страховые тарифы в целях привлечения клиентов. Общие финансовые результаты зависят от доходности финансовых вложений, поэтому необходимо сопоставлять финансовые результаты по всем составляющим.

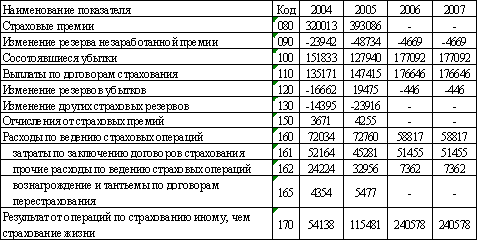

ОАО СК «Урал-АИЛ» в расчетном периоде получило прибыль в размере 9177 тыс. р. от операций по страхованию жизни. В отчетном периоде данная прибыль составила всего 420 тыс. р., а в прошлом – организация получила убыток 26273 тыс. р.

От операций по страхованию, иному чем страхование жизни страховая организация во всех трех периодах получила прибыль. Наибольшая прибыль наблюдается в расчетном периоде, она составляет 117480 тыс. р.

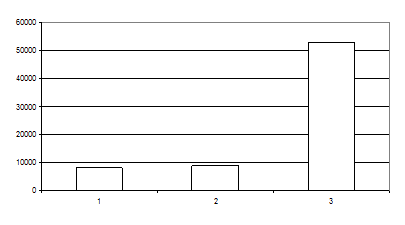

И, наконец, нераспределенная прибыль от обычной деятельности ОАО СК «Урал-АИЛ» в расчетном периоде составила 52947 тыс. р.

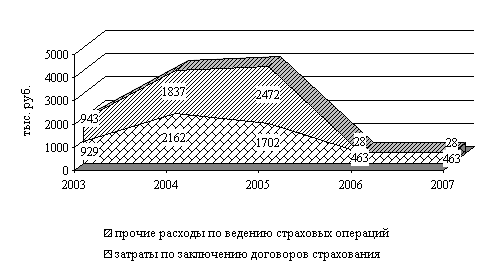

Условные обозначения:

1 – нераспределенная прибыль прошлого периода, тыс. р.;

2 – нераспределенная прибыль отчетного периода, тыс. р.;

3 – нераспределенная прибыль расчетного периода, тыс. р.

Рисунок 4 – Динамика величины нераспределенной прибыли (непокрытого убытка) ОАО СК «Урал-АИЛ»

3. Оценка финансового состояния ОАО СК «Урал-АИЛ»

3.1 Финансовая устойчивость организации

Финансовую устойчивость страховой компании нельзя рассматривать на основании какого-либо одного показателя без учета взаимосвязей с другими. В зависимости от срока страхования приоритетное значение имеет текущее финансовое положение страховщика или результаты его деятельности на перспективу. Основными показателями финансовой устойчивости являются:

1) Доля собственного капитала:

![]() (8)

(8)

2) Доля привлеченного капитала:

![]() (9)

(9)

3) Доля обязательств страховой компании:

![]() (10)

(10)

4) Коэффициент достаточности собственного капитала:

![]() (11)

(11)

Рассчитаем данные показатели за три периода, и результаты расчетов представим в таблице 2.

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

По результатам расчетов следует отметить, что в отчетном периоде наблюдается снижение доли собственного капитала в общем капитале по сравнению с прошлым периодом, а в расчетном периоде по сравнению с отчетным наблюдается увеличение доли собственного капитала, что характеризует повышение финансовой устойчивости страховой организации. Но тем не менее, предприятие является неустойчивым, поскольку данный показатель должен быть более 0,5, а в каждом из трех рассматриваемых периодов этот показатель ниже нормального значения.

Что касается доли привлеченного капитала, то в прошлом и отчетном периодах этот показатель существенно выше нормы в 0,4. Наиболее приближен к данному значению показатель расчетного периода – 0,646, который снизился по сравнению с двумя предыдущими периодами.

При этом доля обязательств постепенно повышается: в расчетном и отчетном периодах обязательства составляют около 7%, в прошлом – около 3%.

По результатам расчетов в расчетном периоде наблюдается существенное увеличение достаточности собственного капитала. В отчетном периоде достаточность собственного капитала уменьшилась по сравнению с прошлым периодом. Несмотря на это, коэффициент остается достаточно низким на протяжении прошлого и отчетного периодов, тем самым значительно снижая финансовую устойчивость компании. Данный показатель должен быть больше или равен 1, только такой показатель свидетельствует о финансовой устойчивости компании. И в расчетном периоде показатель достаточности собственного капитала почти достиг 1, а именно 0,943.

Таблица 5 – Показатели финансовой устойчивости ОАО СК «Урал-АИЛ»

| Показатели финансовой устойчивости | Код | Периоды | ||

| Прошлый | Отчетный | Расчетный | ||

| Доля собственного капитала | 01 | 0,215 | 0,163 | 0,282 |

| Доля привлеченного капитала | 02 | 0,754 | 0,771 | 0,646 |

| Доля обязательств страховой организации | 03 | 0,031 | 0,066 | 0,072 |

| Достаточность собственного капитала | 04 | 0,299 | 0,22 | 0,466 |

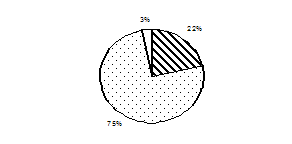

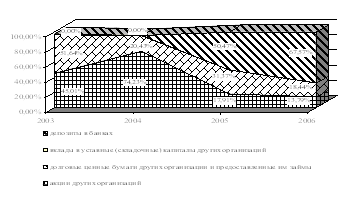

Далее рассмотрим структуру пассивов организации за три периода на диаграмме (рисунок 5, 6, 7) и динамику коэффициента достаточности СК.

![]() – доля собственного капитала, %;

– доля собственного капитала, %;

![]() - доля привлеченного капитала, %;

- доля привлеченного капитала, %;

![]() - доля обязательств, %.

- доля обязательств, %.

Рисунок 5 – Структура пассивов организации в прошлом периоде

![]() – доля собственного капитала, %;

– доля собственного капитала, %;

![]() - доля привлеченного капитала, %;

- доля привлеченного капитала, %;

![]() - доля обязательств, %.

- доля обязательств, %.

Рисунок 6 – Структура пассивов организации в отчетном периоде

![]()

![]() – доля собственного капитала, %;

– доля собственного капитала, %;

![]() - доля привлеченного капитала, %;

- доля привлеченного капитала, %;

- доля обязательств, %.

Рисунок 7 – Структура пассивов организации в расчетном периоде

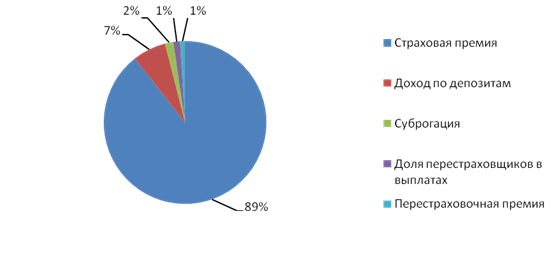

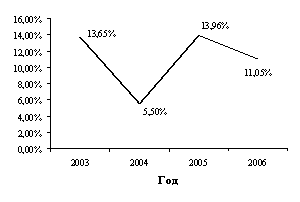

Условные обозначения:

1 – достаточность собственного капитала в прошлом периоде;

2 – достаточность собственного капитала в отчетном периоде;

3 – достаточность собственного капитала в расчетном периоде.

Рисунок 8 – Динамика коэффициента достаточности собственного капитала

Анализ финансовой устойчивости ОАО СК «Урал-АИЛ» показал, что в капитале организации за прошлый и отчетный период преобладает привлеченный капитал, но в динамике его величина снижается и в расчетном периоде составляет около 65%. Собственный капитал в расчетном периоде составляет около 28%. Обязательства страховой организации в динамике увеличиваются. Показатель достаточности собственного капитала говорит о том, на сколько организация обеспечена собственными источниками формирования имущества. Данный показатель во всех периодах меньше 1, что говорит о недостаточности собственного капитала. В расчетном периоде его величина достигла 0,466.

Похожие работы

... формы). ЦБР разработал форму (письмо №239 16 фев. 96г.) публикуемой отчетности коммерческих банков и порядок переведения бухгалтерской отчетности в публикуемую. Принято положение по бухгалтерскому учету, 08 февраля 96г. №10, в котором установлено требование об обязательной публикации отчетности предприятий, организаций и указание Минфину разработать ее стандартные формы. Горизонтальная ось - ...

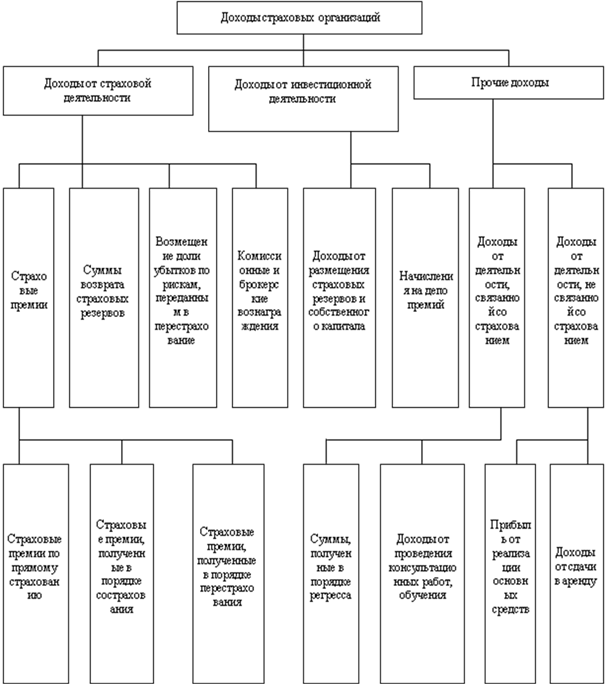

... , характеризующие отдельные стороны деятельности страховых организаций. В следующем подразделе более подробно рассмотрим основные показатели финансово-хозяйственной деятельности страховых организаций.[22] 1.3 Методология анализа показателей финансово-хозяйственной деятельности страховых организаций Основными финансовыми показателями деятельности страховой организации служат: ...

... отчетному, о которых заявлено в отчетном периоде; по страховым случаям (событиям) отчетного периода). Во второй главе были рассмотрены особенности ведения бухгалтерского учета в страховых организациях на примере ЗАО «Поволжский страховой альянс». В процессе написания были использованы нормативные документы, учетная политика страховой организации, план счетов. Подробно был рассмотрен учет операций ...

... что, катастрофой. Произошло снижение собственного капитала до отрицательных значений. Вследствие чего рентабельность упала до невероятно низкой отметки в -1,03 и -1,02 соответственно. По проведенному анализу финансового состояния страховой компании ООО «Росгосстрах-Поволжье» - «Главное управление по Республике Мордовия» можно сделать вывод о неудовлетворительном результате их деятельности. После ...

0 комментариев