Навигация

Показатели ликвидности организации

3.2 Показатели ликвидности организации

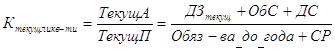

Ликвидность определяется как возможность своевременно погашать свои обязательства. Она определяется соотношением величин задолженности и ликвидных средств, т.е. средств, которые могут быть использованы для погашения долгов. Для оценки ликвидности используются показатели текущей ликвидности, абсолютной и срочной ликвидности.

1. Коэффициент текущей ликвидности характеризует общую обеспеченность страховой компании оборотными средствами для погашения краткосрочных обязательств в течение текущего года.

(12)

(12)

![]()

![]()

![]()

Таким образом, в прошлом и отчетном периодах данный коэффициент значительно меньше нормы в 1,5, что говорит о недостаточности оборотных средств для погашения своих обязательств. В расчетном периоде эта величина составила 0,474, что свидетельствует о недостатке оборотных активов для погашения краткосрочных обязательств, а также о финансовом риске и об угрозе платежеспособности.

2. Коэффициент абсолютной ликвидности показывает, какая часть краткосрочной кредиторской задолженности может быть покрыта платежными средствами, полученными от реализации ценных бумаг и средствами, полученными в результате погашения требований к дебиторам.

![]() (13)

(13)

![]()

![]()

![]()

Данный коэффициент в прошлом и отчетном периодах, а также полученный в расчетном периоде существенно больше нормативного значения (0,7). Таким образом, абсолютную ликвидность данной организации по трем периодам можно считать достаточной. Но тем не менее в расчетном периоде этот показатель снизился по сравнению с прошлым периодом почти в 5 раз.

3. Коэффициент срочной ликвидности определяет обеспеченность страховой организации высоколиквидными активами для выполнения своих обязательств в текущем квартале или месяце. В случае, когда коэффициент более 1, страховая организация полностью обеспечена высоколиквидными активами и имеет высокий уровень платежеспособности.

![]() (14)

(14)

![]()

![]()

![]()

В исследуемой страховой организации ОАО СК «Урал-АИЛ» коэффициент срочной ликвидности выше 1 во всех исследуемых периодах, следовательно, страховая организация полностью обеспечена высоколиквидными активами.

Для наглядности показатели ликвидности сведены в таблицу 6.

Таблица 6 – Показатели ликвидности ОАО СК «Урал-АИЛ»

| Показатели ликвидности | Код | Норма | Периоды | ||

| Прошлый | Отчетный | Расчетный | |||

| Коэффициент текущей ликвидности | 01 | >1–1,5 | 0,463 | 0,328 | 0,474 |

| Коэффициент абсолютной ликвидности | 02 | >0,7 | 10,45 | 3,938 | 2,153 |

| Коэффициент срочной ликвидности | 03 | >0,2 | 4,353 | 2,508 | 2,156 |

Условные обозначения:

1 – коэффициент текущей ликвидности за три периода;

2 – коэффициент абсолютной ликвидности за три периода;

3 – коэффициент срочной ликвидности за три периода.

Рисунок 9 – Динамика показателей ликвидности ОАО СК «Урал-АИЛ»

Оценка платежеспособности ОАО СК «Урал-АИЛ»

Платежеспособность означает наличие у организации денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Платежеспособность страховщика означает его безусловную способность исполнить обязательства по выплате страховой суммы или страхового возмещения страхователю или застрахованному лицу по договорам страхования. Для оценки платежеспособности определяется отклонение между фактическим и нормативным размером маржи платежеспособности. Фактический размер маржи платежеспособности определяется как собственный капитал за минусом собственных акций, выкупленных у акционеров, НМА и ДЗ, сроки по которой истекли. Нормативный размер определяется по страхованию жизни и иному, чем жизнь.

Расчет платежеспособности произведен приложении В.

Итак из расчетов следует, что на протяжении всех трех периодов организация была платежеспособна, так как фактический размер маржи превышал нормативный.

В прошлом периоде отклонение составило 15292 тыс. р., в отчетном – 15385 тыс. р., а в расчетном – 51745 тыс. р.

Таким образом, изучив финансовое состояние страховой организации ОАО СК «Арал-АИЛ» можно отметить, что по всем показателям данная организация в расчетном периоде является финансово устойчивой, ликвидной (за исключением показателя текущей ликвидности) и платежеспособной.

Баланс ОАО СК «Урал-АИЛ»

| Актив | На начало отчетного периода | На конец отчетного периода | Расчетный период |

| I. Активы | |||

| Нематериальные активы | 59 | 87 | 87 |

| Инвестиции, в том числе: | 123349 | 168229 | 159576 |

| здания | 33646 | 63118 | 63118 |

| финансовые вложения в дочерние, зависимые общества и другие организации, в том числе: | 48805 | 76939 | 76939 |

| акции других организаций | 16391 | 11431 | 11431 |

| долговые ценные бумаги других организаций и предоставленные им займы | 30731 | 62745 | 62745 |

| вклады в уставные капиталы других организаций | 1683 | 2763 | 2763 |

| иные инвестиции, в том числе: | 40898 | 28172 | 19519 |

| депозитные вклады | 40789 | 27897 | |

| прочие инвестиции | 109 | 275 | 19519 |

| Доля перестраховщиков в страховых резервах, в т.ч.: | 7367 | 8296 | 13192 |

| в резерве незаработанной премии | 6108 | 5942 | 10045 |

| в резервах убытков | 1259 | 2354 | 3147 |

| Дебиторская задолженность по операциям страхования, сострахования, в т.ч.: | 15903 | 7259 | 21419 |

| страхователи | 15903 | 7201 | 19801 |

| страховые агенты | 58 | 1618 | |

| Дебиторская задолженность по операциям перестрахования | 28943 | 15047 | 22787 |

| Прочая дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты | 461 | 448 | 448 |

| Прочая дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты | 664 | 238 | 238 |

| Основные средства | 5707 | 23402 | 23402 |

| Незавершенной строительство | 929 | 919 | 919 |

| Запасы, в том числе: | 945 | 5105 | 5105 |

| материалы и другие аналогичные ценности | 923 | 4527 | 4527 |

| расходы будущих периодов | 22 | 578 | 578 |

| Денежные средства | 29134 | 48913 | 48913 |

| Иные активы | 19143 | 19143 | |

| Итого по разделу I | 213461 | 297086 | 315229 |

| БАЛАНС | 213461 | 297086 | 315229 |

| Пассив | |||

| II. Капитал и резервы | |||

| Уставный капитал | 6400 | 32002 | 32002 |

| Добавочный капитал | 28405 | 2802 | 2802 |

| Резервный капитал, в т.ч.: | 1108 | 1109 | 1109 |

| Резервы, образованные в соответствии с учредительными документами | 1108 | 1109 | 1109 |

| Нераспределенная прибыль (непокрытый убыток) | 9949 | 12608 | 52947 |

| Итого по разделу II | 45862 | 48521 | 88860 |

| III. Страховые резервы | |||

| Резерв по страхованию жизни | 40958 | 39242 | 10156 |

| Резерв незаработанной премии | 106967 | 171687 | 116690 |

| Резервы убытков | 12981 | 10861 | 35674 |

| Другие страховые резервы | 7272 | 43128 | |

| Итого по разделу III | 160906 | 229062 | 203681 |

| IV. Обязательства | |||

| Задолженность по депо премий перед перестраховщиками | 43 | 22 | 22 |

| Кредиторская задолженность по операциям страхования, сострахования, в т.ч. | 770 | 263 | 263 |

| страхователи | 770 | 193 | 193 |

| страховые агенты | - | 5 | 5 |

| прочие кредиторы | - | 65 | 65 |

| Кредиторская задолженность по операциям перестрахования | - | 3064 | 3064 |

| Прочая кредиторская задолженность, в том числе: | 1558 | 9949 | 9949 |

| задолженность перед персоналом организации | 914 | 5243 | 5243 |

| задолженность перед государственными внебюджетными фондами | 259 | 1909 | 1909 |

| задолженность по налогам и сборам | 61 | 2510 | 2510 |

| прочие кредиторы | 324 | 287 | 287 |

| Задолженность перед участниками по выплате доходов | 65 | 133 | 133 |

| Резервы предстоящих расходов | - | 2002 | 2002 |

| Резервы предупредительных мероприятий | 4257 | 4070 | 7255 |

| Итого по разделу IV | 6693 | 19503 | 22688 |

| БАЛАНС | 213461 | 297086 | 315229 |

Отчет о прибылях и убытках ОАО СК «Урал-АИЛ»

| Наименование показателя | Код | На начало отчетного года | На конец отчетного года | Расчетный период |

| I. Страхование жизни | ||||

| Страховые премии (взносы) – нетто перестрахование (011–012) | 010 | 325688 | 280257 | 280257 |

| страховые премии (взносы) – всего | 011 | 325688 | 280257 | 280257 |

| переданные перестраховщикам | 012 | - | - | - |

| Доходы по инвестициям, в т.ч.: | 020 | 15038 | 19811 | 1198 |

| доходы от участия в других организациях | 021 | 53 | - | - |

| прочие доходы по инвестициям | 022 | 14985 | 19811 | 1198 |

| Оплаченные убытки (страховые выплаты) – нетто перестрахование (031–032) | 030 | (348219) | (297657) | (297657) |

| оплаченные убытки (страховые выплаты) – всего | 031 | (348219) | (297657) | (297657) |

| доля перестраховщиков | 032 | - | - | - |

| Изменение резервов по страхованию жизни – нетто перестрахование (041–042) | 040 | (16460) | 1716 | 29086 |

| изменение резервов по страхованию жизни – всего | 041 | (16460) | 1716 | 29086 |

| изменение доли перестраховщиков в резервах | 042 | - | - | - |

| Расходы по ведению страховых операций – нетто перестрахование (051+052–055) | 050 | (2320) | (3707) | (3707) |

| затраты по заключению договоров страхования | 051 | (2320) | (2975) | (2975) |

| прочие расходы по ведению страховых операций | 052 | - | -732 | -732 |

| Результат от операций по страхованию жизни (010+020–030+040–050–060) | 070 | (26273) | 420 | 9177 |

| II. Страхование иное, чем страхование жизни | ||||

| Страховые премии – нетто перестрахование (081–082) | 080 | 219579 | 243240 | 243240 |

| страховые премии – всего | 081 | 228131 | 266627 | 266627 |

| переданные перестраховщикам | 82 | (8552) | (23387) | (23387) |

| Изменение резерва незаработанной премии – нетто перестрахования (091+092) | 090 | (71564) | (64886) | 61276 |

| изменение резерва незаработанной премии – всего | 091 | (73191) | (64720) | 57173 |

| изменение доли перестраховщиков в резерве | 092 | 1627 | (166) | 4103 |

| Состоявшиеся убытки – нетто перестрахование (110–120) | 100 | (71942) | (54383) | (81827) |

| Оплаченные убытки (выплаты) – нетто перестрахование (111–112) | 110 | (69449) | (57598) | (57598) |

| выплаты по договорам страхования – всего | 111 | (75186) | (69275) | (69275) |

| доля перестраховщиков | 112 | 5737 | 11677 | 11677 |

| Изменение резервов убытков – нетто перестрахование (121+122) | 120 | (2493) | 3215 | (24229) |

| изменение резервов убытков – всего | 121 | (2882) | 2120 | (25022) |

| изменение доли перестраховщиков в резервах | 122 | 389 | 1095 | 793 |

| Изменение других страховых резервов | 130 | - | (7272) | (35856) |

| Отчисления в РПМ | 140 | - | - | (7255) |

| Отчисления в резерв гарантий | 150 | - | (1020) | (1020) |

| Отчисления в резерв текущих компенсационных выплат | 151 | - | (2038) | (2038) |

| Отчисления в стабилизационный резерв | 152 | - | - | (43128) |

| Расходы по ведению страховых операций – нетто перестрахование (161+162–165) | 160 | (5759) | (15912) | (15912) |

| затраты по заключению договоров страхования | 161 | (6542) | (14928) | (14928) |

| прочие расходы по ведению страховых операций | 162 | (100) | (2707) | (2707) |

| вознаграждения и тантьемы по договорам перестрахования | 165 | 883 | 1723 | 1723 |

| Результаты от операций страхования иного, чем страхование жизни (080+090–100+130–140–150–151–152–160) | 170 | 70314 | 97729 | 117480 |

| III. Прочие доходы и расходы, не отнесенные в раздел I и II | ||||

| Доходы по инвестициям из них: | 180 | - | 1233 | 22836 |

| Прочие доходы по инвестициям | 184 | - | 1233 | 22836 |

| Управленческие расходы | 200 | (32892) | (81516) | (73748) |

| Операционные доходы, кроме связанных с инвестициями | 210 | 1044 | - | - |

| Операционные расходы, кроме связанных с инвестициями | 220 | (1057) | (2644) | (2644) |

| Внереализационные доходы | 230 | - | 3 | 3 |

| Внереализационные расходы | 240 | (2659) | (3437) | (3437) |

| Прибыль (убыток) до налогообложения (070+170+180–190–200+210–220+230–240) | 250 | 8477 | 11788 | 69667 |

| Налог на прибыль | 260 | (158) | (2935) | (16720) |

| Прибыль (убыток) от обычной деятельности (250–260) | 270 | 8319 | 8853 | 52947 |

| Нераспределенная прибыль (убыток) отчетного года (270+280–290) | 300 | 8319 | 8853 | 52947 |

Список литературы

1. Правила формирования страховых резервов по страхованию иному, чем страхование жизни (утв. приказом Минфина РФ от 11 июня 2002 г. №51н) (с изменениями от 23 июня 2003 г., 14 января 2005 г.);

2. Резервы, формируемые страховыми организациями. М.В. Романова, «Аудиторские ведомости», №10, октябрь 2003 г.;

3. О резервах по страхованию жизни. О. Галкина – СПС «Гарант», 2006;

4. Страховое дело: Учебник \ Под ред. Л.И. Рейтмана – М.: Банковский и биржевой НКЦ, 1992;

5. Словарь страховых терминов \ Под ред. Е.В. Коломина, В.В. Шахова. – М.: Финансы и статистика, 1992;

6. Практическое пособие по страховой деятельности. Документы, комментарии, разъяснения. – М.: Дизайн – РУСИНВЕСТ, 1993;

7. Страхование. Учебник.\ Под ред. Шахова В.В. – М.: 1997;

8. Страхование: теория, практика и зарубежный опыт./ Под ред. Агеева П.П. – М.: 1998.

Похожие работы

... формы). ЦБР разработал форму (письмо №239 16 фев. 96г.) публикуемой отчетности коммерческих банков и порядок переведения бухгалтерской отчетности в публикуемую. Принято положение по бухгалтерскому учету, 08 февраля 96г. №10, в котором установлено требование об обязательной публикации отчетности предприятий, организаций и указание Минфину разработать ее стандартные формы. Горизонтальная ось - ...

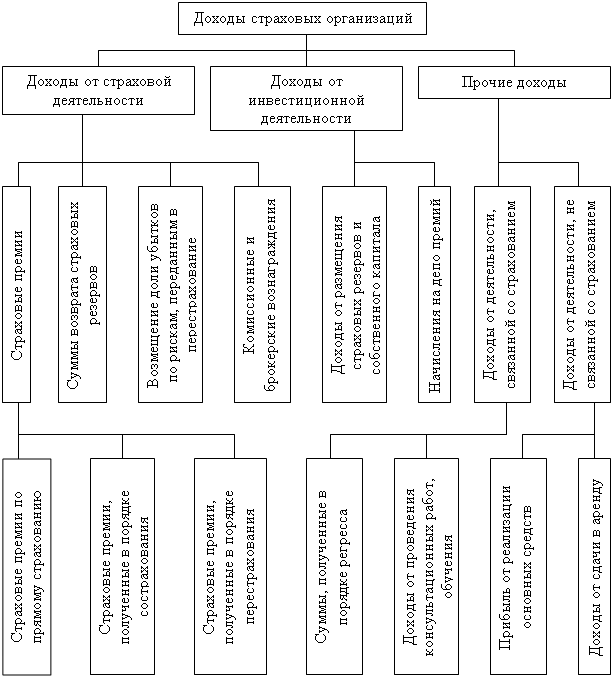

... , характеризующие отдельные стороны деятельности страховых организаций. В следующем подразделе более подробно рассмотрим основные показатели финансово-хозяйственной деятельности страховых организаций.[22] 1.3 Методология анализа показателей финансово-хозяйственной деятельности страховых организаций Основными финансовыми показателями деятельности страховой организации служат: ...

... отчетному, о которых заявлено в отчетном периоде; по страховым случаям (событиям) отчетного периода). Во второй главе были рассмотрены особенности ведения бухгалтерского учета в страховых организациях на примере ЗАО «Поволжский страховой альянс». В процессе написания были использованы нормативные документы, учетная политика страховой организации, план счетов. Подробно был рассмотрен учет операций ...

... что, катастрофой. Произошло снижение собственного капитала до отрицательных значений. Вследствие чего рентабельность упала до невероятно низкой отметки в -1,03 и -1,02 соответственно. По проведенному анализу финансового состояния страховой компании ООО «Росгосстрах-Поволжье» - «Главное управление по Республике Мордовия» можно сделать вывод о неудовлетворительном результате их деятельности. После ...

0 комментариев