Навигация

Понятие и виды инвестиционного риска

Содержание

Введение

1. Понятие и виды инвестиционного риска

2. Методы оценки риска вложений

3. Пути снижения инвестиционных рисков

Заключение

Список использованной литературы

Введение

Развитие экономики невозможно представить без кредитования и инвестиций. Потребность в инвестициях, как внешних, так и внутренних – характерная черта реформирования экономики любой страны. Многие отрасли экономики России в современной ситуации испытывают острую потребность в инвестициях. Ресурсы для инвестиций внутри страны достаточно ограничены (по сравнению с зарубежными возможностями). Кроме того, сам институт внутренних инвестиций находятся на пути развития. Возможности развития и совершенствования его правовых и экономических механизмов еще далеко не исчерпаны. Для привлечения капитала в экономику необходимо создать ряд условий. С некоторой натяжкой можно считать, что экономические предпосылки для благоприятного инвестиционного климата в настоящее время уже созданы, чего не скажешь об эффективном механизме гарантий для инвестора. Помимо наличия привлекательных с этой точки зрения проектов, правовая база и механизм гарантий, пожалуй, являются основными. При этом высокая доходность – далеко не самый главный критерий для инвестирования. Гораздо более важна надежность и безопасность вложения, возможность свободной репатриации инвестиционного капитала, гарантия возвратности, защита от курсовых, экономических и финансовых рисков и т.д.

Эффективность инвестиций зависит от множества факторов, в том числе – от фактора риска. Решения инвестиционного характера обычно принимаются в условиях неопределенности. Под неопределенностью понимают неполноту или неточность информации об условиях реализации проекта, в том числе издержках и результатах (доходах или убытков). Неопределенность, связанная с возможностью возникновения в ходе реализации проекта неблагоприятных ситуаций и их последствий, есть риск.

1. Понятие и виды инвестиционного риска

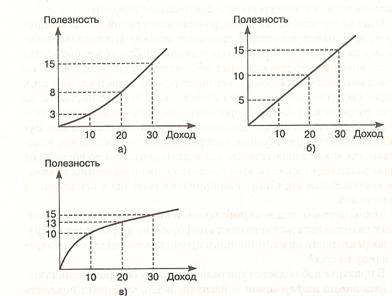

Конечный результат деятельности любого предприятия выражается в уровне дохода (прибыли) на вложенный капитал. Он определяет эффективность его действий и возможность дальнейшего существования. В развитии теории инвестиций проблема соотношения риска и дохода, управления ими всегда занимала важное место в экономической науке. Адам Смит рассматривает получение дохода (прибыли) не как заданной, а как динамичной величины, что обуславливает поведение инвесторов, которые за принятие риска вложения средств и возможного уменьшения их предельной полезности в будущем требуют дополнительной премии. Причем чем больше риск, тем на большую прибыль, вознаграждение за риск инвесторы надеются. Поэтому соотношение между риском и ожидаемым доходом носит характер линейной зависимости. Признание риска фактором, требующим вознаграждения, "страховой премии" придерживается Джон Милль.

Несмотря на быстрое распространение практики управления рисками в банках и других финансовых учреждениях, до сих пор существуют различные определения рисков и методы их анализа, что затрудняет контроль и управление рисками.

Во-первых, для ученых понятие риска означает прежде всего вероятность события, которое может вызвать отклонение от ожидаемых тенденций.

Во-вторых, для тех, кто занимается коммерческими операциями, риск означает возможность ущерба от события, которое изменяет исходную ситуацию.

В-третьих, в зависимости от направления вложения банковских средств под риском понимают:

- возможности потерь, связанных с инвестициями в ценные бумаги;

- риск неуплаты по ссуде при любых отношениях кредитора и заемщика или в целом в деятельности банка;

- угрозу потери банком части своих ресурсов, недополучения доходов или произведения дополнительных расходов в результате проведения отдельных финансовых операций.

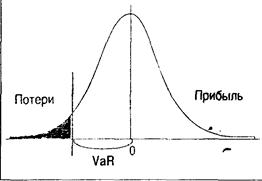

Риски инвестирования выражаются в виде финансовых потерь в виде снижения капитала или утраты дохода, прибыли из-за последствий неблагоприятных событий в течение срока жизни инвестиций.

Данная точка зрения выражает риски инвестирования в действительный капитал. Обобщая имеющиеся определения, под риском будем понимать возможность потерь доходов, прибыли и возникновение убытков вследствие наступления нежелательных событий и причин, включая неверные действия или их отсутствие.

Под управлением риском (регулированием риска) понимают мероприятия, направленные на минимизацию соответствующего риска и нахождение оптимального соотношения доходности и риска, включающие оценку, прогноз и страхование соответствующего риска.

При принятии инвестиционных решений следует различать виды рисков: по сфере появления; по масштабам их проявления и их влиянию на субъекты инвестиционной деятельности; по видам потерь от рисков; по возможности прогнозирования и источникам возникновения, степени управляемости, возможности диверсификации, возможным последствиям, возможности страхования.

К видам рисков относятся:

- инфляционный риск – риск потерь, которые может понести инвестор в результате обесценивания реальной стоимости инвестиций (активов) или ожидаемых доходов и прибыли от неконтролируемого роста инфляции;

- рыночный риск, возникаемый в результате отрицательного изменения стоимости активов из-за колебаний процентных ставок, курса валют, цен акций, облигаций. Этот риск принято относить к неуправляемым, поскольку его природа связана с множеством факторов (изменениями в таможенном законодательстве, налогообложении, с действиями конкурентов, инфляцией, конкуренцией и др.);

- операционный инвестиционный риск, связанный с вероятностью инвестиционных потерь вследствие технических ошибок, влекущих за собой аварии и простои технологического оборудования, появление брака;

- функциональный риск, вероятность возникновения которого связана с ошибками, допущенными при формировании и управлении портфелем финансовых инструментов;

- селективный инвестиционный риск, связанный с неправильным выбором видов вложений инвестиций;

- кредитный риск, вероятность его связана с невозможностью заемщика или поручителя выполнять принятые на себя обязательства по уплате процентов по займу. Он включает в себя: банковский (прямой) кредитный инвестиционный риск; депозитный риск; риск невозврата кредита (риск объявления заемщиком дефолта);

- строительный риск, связанный с ошибками в проектно-сметной документации или банкротством участников. Увеличение стоимости объекта может повлечь за собой отказ инвестора от строительства;

- риск превышения затрат вследствие изменения первоначального плана реализации проекта затрат. Как правило, для этих целей предусмотрены непредвиденные затраты;

- производственные риски возникают вследствие использования новой техники и технологии. Кредиторы берут на себя большую часть рисков в том случае, если они поддаются расчету и являются управляемыми;

- финансовые риски проектов связаны с увеличением расходов и соответственно со снижением рентабельности проектов, уменьшением дивидендов и дополнительным заимствованиям;

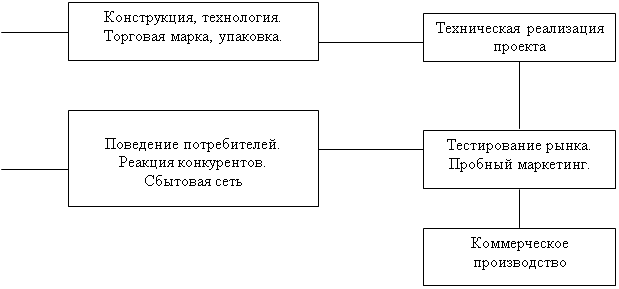

- риски реализации могут быть следствием ошибочной оценки рынка (его объема, сегментации), устаревания продукции или несоответствия ее потребительским свойствам. Этот вид рисков может быть ограничен. Исключить его полностью можно путем детального проведения маркетинговых исследований.

По сфере проявления различаются:

- технико-технологические риски, связанные с факторами неопределенности, оказывающими влияние на технико-технологическую составляющую инвестиционной деятельности в государстве, регионе, муниципалитете, на реализацию проекта и деятельность субъекта экономики в целом. Риск может возникнуть из-за несовместимости оборудования и технологии, уровня автоматизации и других факторов;

- социальные факторы, связанные с факторами неопределенности, оказывающими влияние на социальную составляющую инвестиционной деятельности в государстве, регионе, муниципалитете, на реализацию проекта. Риск может возникнуть из-за несовпадения социальных программ по улучшению жизни трудящихся и желания их осуществлять и осуществления проектов, связанных с внедрением трудосберегающих технологий и высвобождением работников на ряде производств;

- экологические и другие риски, связанные с факторами неопределенности, оказывающими влияние на экологическую составляющую инвестиционной деятельности в государстве, регионе, муниципалитете, на реализацию проекта, на окружающую среду. При этом происходит загрязнение окружающей среды, ухудшается радиационная обстановка, могут возникнуть экологические катастрофы, пожары, наводнения и т.п. К ним могут относится: техногенные, относящиеся к чрезвычайным ситуациям; природно-климатические, связанные с проявлением суровости климата и ее воздействием на все виды хозяйственной деятельности; социально-бытовые и др.; криминогенный инвестиционный риск, связанный с многими факторами, включая коррумпированность чиновников, возможность заказных убийств и др.

Наступление события, вероятность которого составляет риск, может повлечь за собой отрицательный результат. Это могут быть: проигрыш, ущерб, убыток, а при нулевом значении риска – сохранение ожидаемых результатов. При положительном значении риска – выигрыш, выгода, включая прибыль.

Риск поддается прогнозированию, что делает возможной разработку отдельных мер, обеспечивающих его снижение. Эффективность подобных мер во многом зависит от правильной оценки рисков, которые влияют на результат реализации инвестиционного проекта и выявление тех из них, которые способны нанести наибольший ущерб.

Похожие работы

... , · неквалифицированной рабочей силы, · недостаточной надежности технологий, · вредности производства и тому подобное. 1.3 Источники информации, необходимой для оценки рисков Измерение инвестиционных рисков Оценка уровней риска предполагает определение источников и массивов информации, включающей статистические и оперативные данные, экспертные оценки и прогнозы, рейтинги и так ...

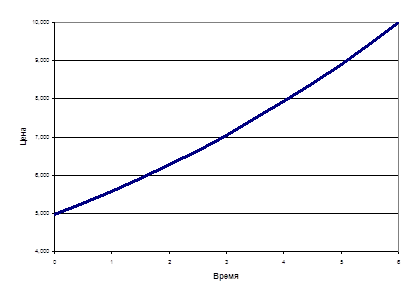

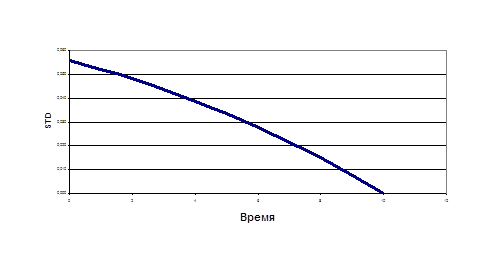

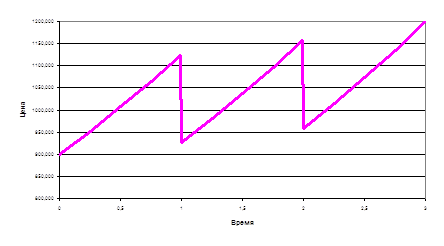

... вероятностную оценку потенциальных убытков по портфелю в течение определенного периода при экспертно заданном доверительном уровне. 3. Разработка и реализация мер по управлению инвестиционными рисками. 3.1. Управление инвестиционными рисками в коммерческом банке Для рынка долговых инструментов присущи свои особенности определения основных направлений и методов управления рисками. ...

... сбалансированности инвестиционного портфеля по важнейшим параметрам. Это происходит за счёт эффективного соотношения уровня доходности, риска и ликвидности. Основными этапами формирования портфеля реальных инвестиций являются: 1. Выбор главного критерия отбора проектов в инвестиционный портфель. Главный критерий отбора проектов должен быть связан с показателями эффективности, отражающими темп ( ...

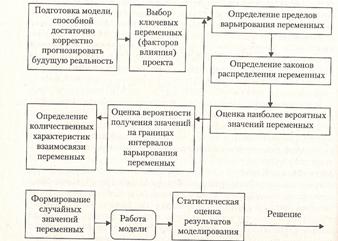

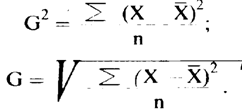

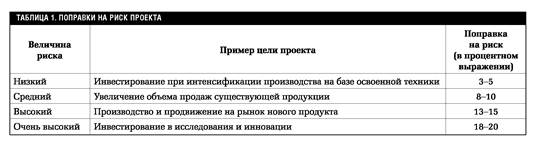

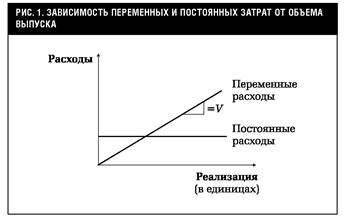

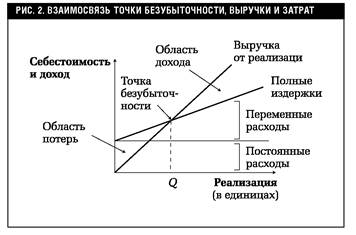

... и т.п.). К ним относится широкий класс аналитических, статистических и математических методов, а также ряд методов искусственного интеллекта. К наиболее популярным количественным методам оценки инвестиционных рисков следует отнести: метод корректировки ставки дисконтирования; метод достоверных эквивалентов (коэффициентов достоверности); анализ точки безубыточности (метод барьерных точек); ...

0 комментариев