Навигация

Фінансовий аналіз страхових компаній НАСК “ОРАНТА” та АСК “АСКА”

3.5 Фінансовий аналіз страхових компаній НАСК “ОРАНТА” та АСК “АСКА”

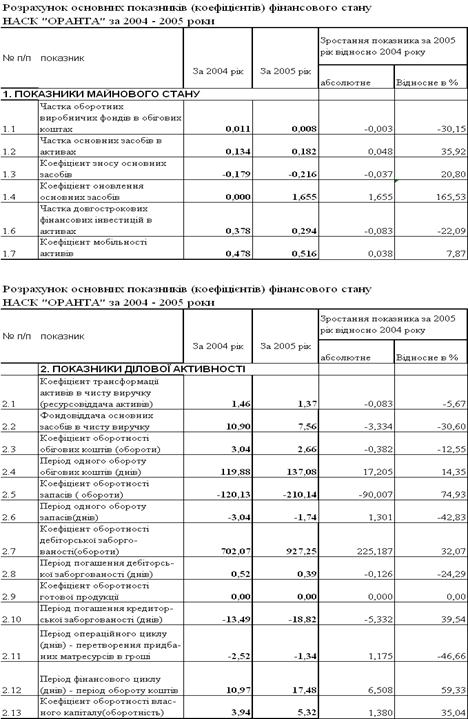

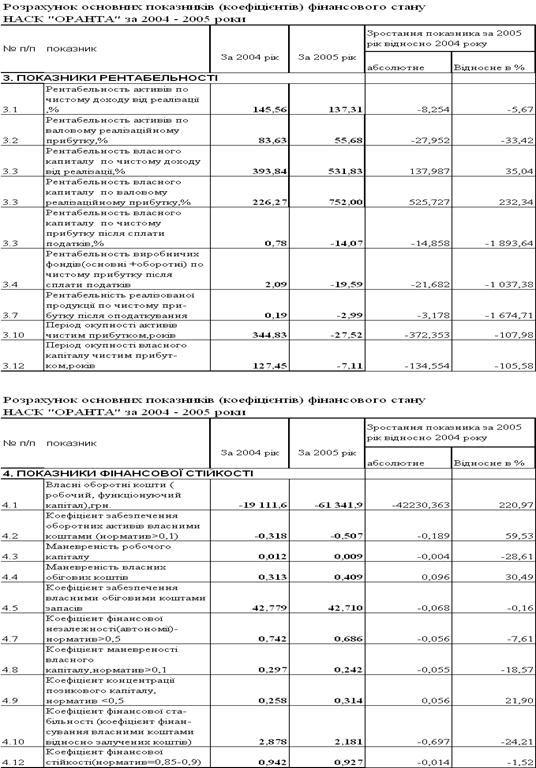

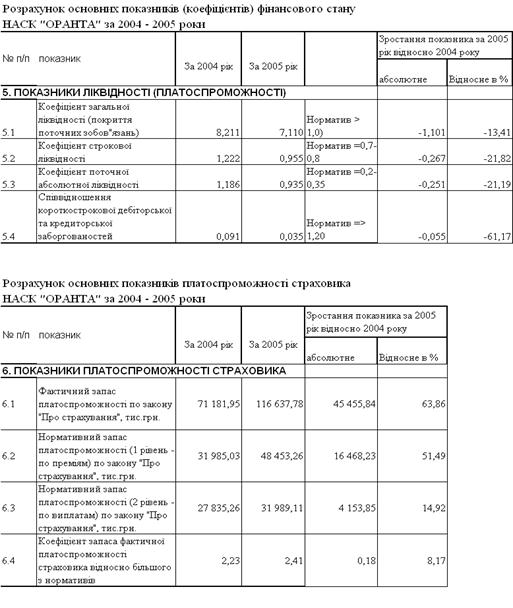

В табл. 3.7, 3.8 наведені результати показників платоспроможності, ліквідності та фінансової стійкості страхових компаній за 2004 –2005 роки, розраховані за алгоритмами Додатку Г згідно вихідних даних, наведених у Додатках А,Б.

Таблиця 3.7

Розрахунки фінансових показників діяльності НАСК “ОРАНТА”

Продовження табл.3.7

Продовження табл.3.7

Як показує аналіз результатів розрахунків по НАСК “ОРАНТА” :

- коефіцієнт запаса фактичної платоспроможності страховика відносно нормативів по закону України “Про страхування” у 2004 році становив 2,23, а у 2005 році піднівся до рівня 2,41.

- значення показників ліквідності, фінансової стійкості та автономності перевищують нормативний рівень на 20-100%;

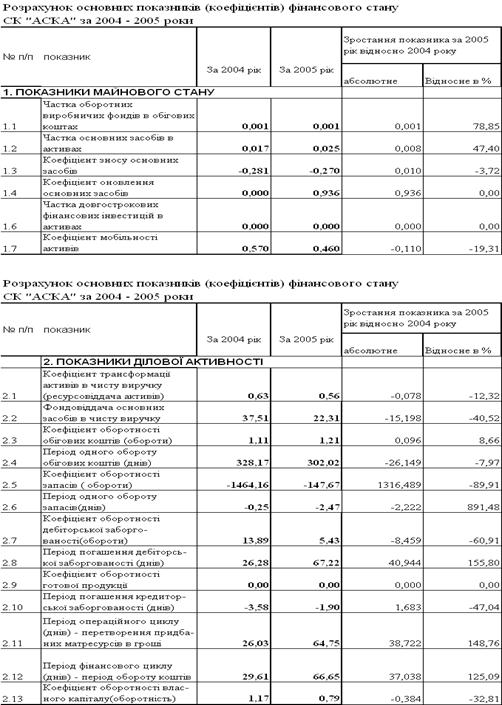

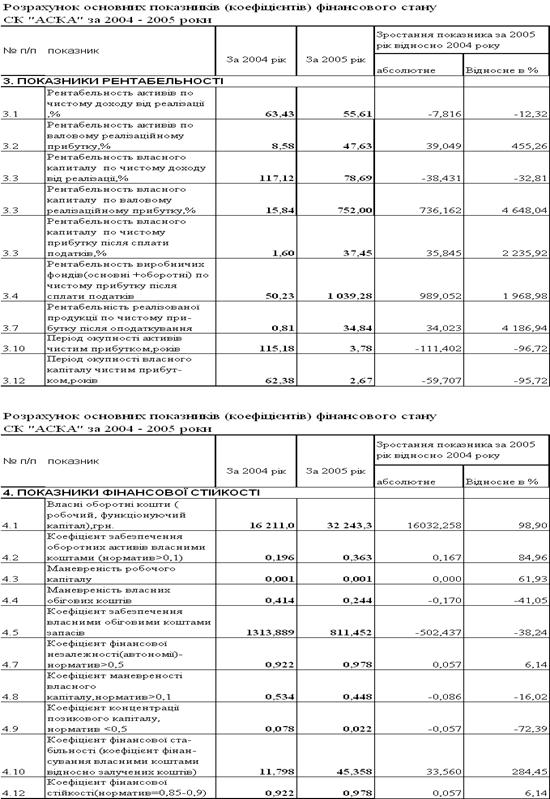

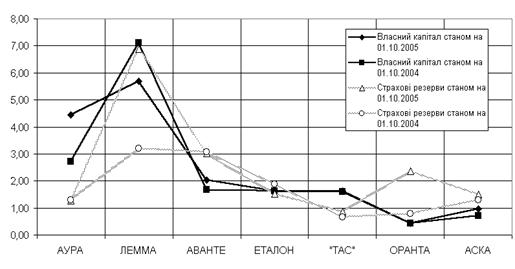

Таблиця 3.8

Розрахунки фінансових показників діяльності АСК “АСКА”

Продовження табл.3.8

Продовження табл.3.8

Як показує аналіз результатів розрахунків по АСК “АСКА” :

- коефіцієнт запаса фактичної платоспроможності страховика відносно нормативів по закону України “Про страхування” у 2004 році становив 3,62, а у 2005 році піднівся до рівня 5,93.

- значення показників ліквідності, фінансової стійкості та автономності значно (в декілька разів) перевищують нормативний рівень;

4. Практичне завдання № 4

4.1 Вимоги та вихідні дані завдання № 4

Проаналізуйте структуру страхового портфелю обраних студентом страховиків. Зробити висновки.

Скласти рейтинг страховиків за такими показниками : страхові премії, страхові виплати, сплачені статутні фонди(капітал), страхові резерви, структура активів, загальний коефіцієнт ліквідності, коефіцієнт швидкої ліквідності, коефіцієнт абсолютної ліквідності, коефіцієнт фінансової стійкості, коефіцієнт фінансової незалежності, коефіцієнт використання активів, коефіцієнт викорис-тання власних коштів.

За результатами складеного рейтингу визначити страховиків, які забезпечать надійне виконання страхових зобов’язань за договорами страхування з підприємством – базою практики, виходячи зі специфіки його діяльності та наяв-них об’єктів страхування

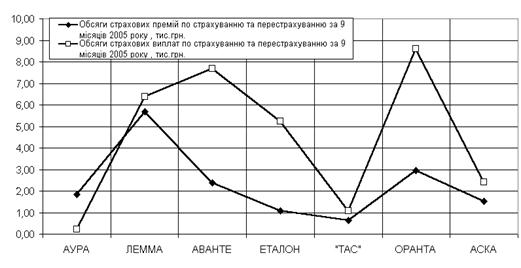

4.2 Структурний аналіз динаміки розвитку страхових компаній “ЛЕММА”, “АУРА”, “АВАНТЕ”, “ТАС”, ОРАНТА”, “АСКА”, “ЕТАЛОН” та структури їх страхових портфелів

На основі проведених у розділ 3.4 розрахунків побудуємо систему рейтингових графіків порівняльної структури страхових портфелів та основних показників вибраних 7 страхових компаній.

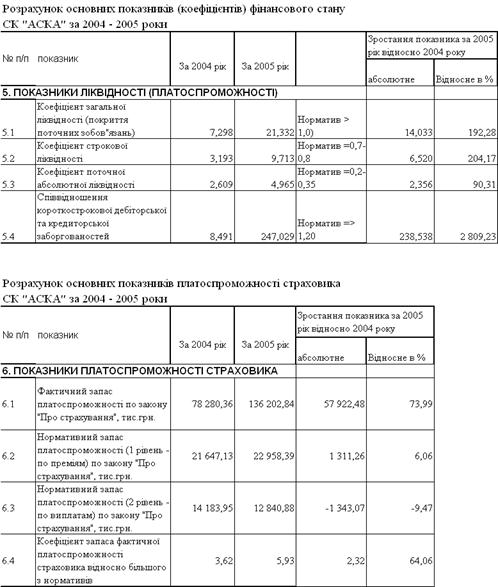

На рис.4.1 наведена динаміка структурних часток валюти активів балансу страхових компаній у відсотках до загального обсягу валюти активів балансу всіх non-life страхових компаній України у 2003 –2005 роках.

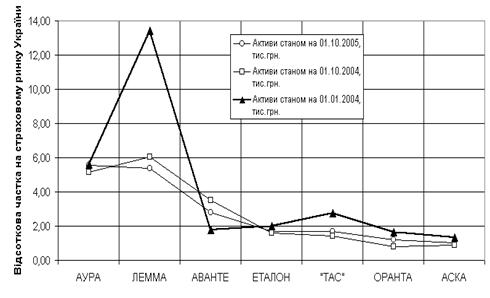

На рис.4.2 наведена динаміка структурних часток власного капітала та страхових резервів страхових компаній у відсотках до загального обсягу власного капіталу та страхових резервів всіх non-life страхових компаній України у 2003 –2005 роках.

На рис.4.3 наведена динаміка структурних часток обсягів страхових премій та страхових виплат страхових компаній у відсотках до загального обсягу страхових премій та страхових виплат всіх non-life страхових компаній України у 2003 –2005 роках.

На рис.4.4 наведена динаміка структурних часток страхових премій страхових компаній у відсотках до страхових премій всіх non-life страхових компаній України у 2003 –2005 роках.

На рис.4.5 наведена динаміка структурних часток страхових виплат страхових компаній у відсотках до страхових виплат всіх non-life страхових компаній України у 2003 –2005 роках.

|

Рис.4.1 Динаміка структурних часток валюти активів балансу страхових компаній у відсотках до загального обсягу валюти активів балансу всіх non-life страхових компаній України у 2003 –2005 роках.

Рис. 4.2 Динаміка структурних часток власного капітала та страхових резервів страхових компаній у відсотках до загального обсягу власного капіталу та страхових резервів всіх non-life страхових компаній України у 2003 –2005 роках.

Рис.4.3 Динаміка структурних часток обсягів страхових премій та страхових виплат страхових компаній у відсотках до загального обсягу страхових премій та страхових виплат всіх non-life страхових компаній України у 2003 –2005 роках.

0 комментариев