Навигация

Особенности гражданско-правовой ответственности участников ипотечных отношений

2.3 Особенности гражданско-правовой ответственности участников ипотечных отношений

Предметом залога может быть как уже существующий объект недвижимости, так и строящийся. При ипотечном жилищном кредитовании залогом обременяется либо существующее и принадлежащее залогодателю на вещном праве жилое помещение, либо строящиеся жилой дом или квартира в многоквартирном жилом доме. При этом основными договорами, безусловно, являются кредитный договор или договор займа как основные договоры и договор об ипотеке, обеспечивающий их исполнение. При этом и основной договор, и обеспечительный необходимо рассматривать в комплексе, так как они взаимосвязаны и составляют, по сути, одно гражданское правоотношение, поскольку совмещают отношения по кредитованию и собственно ипотеке (связь эта вполне закономерна, учитывая акцессорность юридической природы залога). Таким образом, именно договор устанавливает определенный круг прав и обязанностей сторон, участвующих в ипотечном кредитном правоотношении. В случае, когда стороны исполняют свои обязательства ненадлежащим образом либо вовсе их не исполняют, одним из последствий является привлечение виновной стороны к гражданско-правовой ответственности. И в этой связи принято разделять ответственность сторон по основному обязательству и по акцессорному. Например, ответственность по кредитному договору может быть возложена и на заемщика, и на кредитора. Заемщик отвечает по правилам ст. 811 ГК РФ, если иное не установлено законодательством или договором. Его ответственность состоит в дополнительном денежном обременении, связанном с уплатой повышенных процентов по просроченному кредиту. Размер процентов определяется в соответствии со ст. 395 ГК РФ и обычно увеличивается в договоре до тех пределов, которые обусловлены интересами банка. То же самое следует сказать об ответственности по договору займа. Размер ответственности заемщика за просрочку определяется учетной ставкой банковского процента, исчисленной со дня, когда должен был произойти возврат суммы займа, до дня ее фактического возврата заимодавцу независимо от уплаты процентов, предусмотренных в договоре займа.

Судебная практика различает два вида процентов: в одном случае проценты, устанавливаемые ст. 809 ГК РФ, являются платой за пользование чужими денежными средствами - например, в договоре предусмотрено предоставление заемных средств под 20% годовых; ко второму случаю относятся проценты, которые начисляются на основании ст. 811 ГК РФ, за пользование денежными средствами сверх предусмотренных в договоре сроков. Их следует рассматривать как меру гражданско-правовой ответственности. К ним применима норма ст. 333 ГК РФ о праве суда сократить сумму такого рода процентов, если она несоразмерна последствиям просрочки заемных средств.

Предоставление кредита в срок является обязанностью кредитора, подписавшего кредитный договор. В случае его несвоевременного предоставления заемщик наделен возможностью взыскать с банка-кредитора неустойку. Однако в некоторых случаях кредитор вправе не выполнить данное обязательство: в случае признания заемщика неплатежеспособным либо при наличии доказательств, свидетельствующих о том, что заемщик не сможет выполнить свое обязательство по возврату кредитных средств и установленных процентов. Для того чтобы убедиться в платежеспособности будущего заемщика, банк-кредитор при решении вопроса о выдаче ипотечного кредита проводит тщательную процедуру. Кроме того, банком проводится оценка вероятности погашения кредита потенциальным заемщиком (андеррайтинг), на котором анализируются уровень платежеспособности потенциального заемщика, уровень его кредитоспособности, достаточности собственных денежных средств, которыми располагает потенциальный заемщик для выплаты первоначального взноса на покупку жилья, уровень обеспечения кредита. При этом банк оценивает не только имущественное положение клиента, но и его готовность выплатить долг, а также его предыдущие кредитные истории. И после всего этого говорить о том, что банк, заключив кредитный договор, выдаваемый, например, на покупку жилья, вправе не выполнить данное им обязательство, крайне противоречиво.

В то же время п. 2 ст. 821 ГК РФ предоставляет заемщику право отказаться от получения кредита полностью или частично, если иное не предусмотрено законом, иными правовыми актами или условиями кредитного договора. В этом случае заемщик обязан уведомить кредитора об отказе от получения кредита до наступления срока его предоставления. В кредитном договоре может быть указан минимальный срок до наступления момента предоставления кредитных сумм, по истечении которого отказ заемщика от получения кредита не имеет юридической силы. Кредитный договор может предусматривать запрещение отказа заемщика от кредита либо обязанность заемщика возместить кредитору убытки, вызванные односторонним расторжением кредитного договора.

Кроме того, особая ответственность в договоре может быть предусмотрена за нецелевое использование полученных средств либо за снижение (утрату) ценности обеспечения кредита. При неисполнении условия о целевом использовании занятых денежным сумм либо при нарушении заемщиком «контрольных» прав кредитора последний вправе потребовать досрочного исполнения договора и уплаты процентов по нему, если иное не предусмотрено в договоре.

К имущественной ответственности за неисполнение или ненадлежащее исполнение своих обязанностей может быть привлечен и кредитор. В частности, в договоре может быть предусмотрена его ответственность за немотивированный отказ от предоставления кредита, предоставление его в меньшей сумме или с нарушением сроков. Наряду с уплатой неустойки (процентов) виновная сторона должна полностью возместить другой стороне убытки, вызванные неисполнением или ненадлежащим исполнением договора, если такая форма ответственности не исключена последним. В соответствии с п. 1 ст. 821 ГК РФ кредитор вправе отказаться от предоставления заемщику кредита полностью или частично при наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная заемщику сумма не будет возвращена в срок. В этом случае несостоявшийся заемщик на основании ст. 397 ГК РФ вправе поручить исполнение по кредитованию другим лицам, в том числе обратиться в другой банк с возмещением всех понесенных в связи с этим расходов. Однако при этом предоставление заемщику подобного права может привести к явному дисбалансу правоотношений кредитора и должника, устанавливая преимущество на стороне заемщика, тем самым нарушая основополагающий принцип гражданского права - равенства правового режима для всех субъектов гражданского права.

Кроме того, к ответственности можно привлечь виновную сторону и за неисполнение либо ненадлежащее исполнение обязательств, возникающих из договора об ипотеке. А поскольку залоговое правоотношение представляет собой односторонне обязывающее правоотношение, возникающее из договора об ипотеке, предусматривающее обязанность залогодателя совершать определенные действия в пользу другой стороны, а последняя имеет к ней лишь право требования, то и ответственность по договору об ипотеке возлагается исключительно на залогодателя. Спецификой ипотечных правоотношений является то, что привлечение должника по договору об ипотеке к ответственности путем обращения взыскания на заложенное по договору имущество влечет за собой прекращение залога, поскольку имеет своим последствием прекращение договора об ипотеке и, соответственно, основного договора - кредитного или заемного. Тем самым следует признать обращение взыскания единственно возможной мерой воздействия на недобросовестного заемщика. Таким образом, из стоимости заложенного имущества удовлетворяются все предусмотренные законом или договором требования кредитора.

В ст. 50 Закона об ипотеке законодатель предусмотрел основания для обращения взыскания на заложенное имущество должника за неисполнение или ненадлежащее исполнение основного обязательства. Неисполнение обязательства характеризуется тем, что действия, которые должен был совершить должник, не совершаются, и блага, которые должен был получить кредитор, им не приобретаются. По кредитному договору либо по договору займа, обеспеченным ипотекой, заемщик-залогодатель обязан уплачивать ежемесячные платежи (основная сумма долга и проценты за пользование). Основная цель обязательства, таким образом, остается недостигнутой. Значит, неисполнением договора об ипотеке следует считать неуплату долга в сроки, обусловленные договором, из которого возникло основное обязательство. Следует заметить, что традиционная классификация нарушений договора включает в себя чаще всего именно нарушение сроков, и договор об ипотеке в этом смысле не является исключением. Типичной является ситуация, при которой должник по обеспеченному ипотекой обязательству прекращает платежи в тот момент, когда большая часть задолженности уже выплачена кредитору. Законодатель не установил четких критериев явной несоразмерности, и решение данного вопроса относится к усмотрению суда, его внутреннему убеждению в каждом конкретном случае. Другим основанием для обращения взыскания выступает ненадлежащее исполнение заемщиком своих обязательств. При ненадлежащем исполнении основная цель обязательства достигается, но на менее выгодных для кредитора условиях. В договоре об ипотеке таким ненадлежащим исполнением признается чаще всего частичное погашение долга, неуплата процентов, штрафа, пени. В связи с этим различие между неисполнением и ненадлежащим исполнением отражается на объеме требований, которые могут быть предъявлены кредитором неисправному должнику. В случае неисполнения обязательства основная обязанность погашается за счет обращения взыскания на заложенное имущество должника. В случае ненадлежащего исполнения обязательств на должнике помимо дополнительных обязанностей, вызванных нарушением обязательства, остается основная обязанность по его исполнению в натуре.

В случае ненадлежащего обеспечения сохранности заложенного имущества, при нарушении правил об отчуждении заложенного имущества, а также при принудительном изъятии государством заложенного имущества, залогодержатель вправе потребовать досрочного исполнения обеспеченного ипотекой обязательства, а при невыполнении этого требования - обращения взыскания на заложенное имущество, даже если обеспеченное ипотекой обязательство исполняется надлежащим образом независимо от того, кому оно принадлежит.

Реализовать залогодержателю право обратить взыскание на заложенное имущество возможно лишь тогда, когда в удовлетворении требований о досрочном исполнении обеспеченного ипотекой обязательства отказано, а также если такое требование не удовлетворено в предусмотренный договором срок. Если в последнем случае такой срок не предусмотрен, то в течение одного месяца залогодержатель вправе начать процедуру обращения взыскания на заложенное недвижимое имущество.

На законодательном уровне закреплено два порядка обращения взыскания на заложенное имущество - по решению суда и без обращения в суд. Для обращения взыскания залогодержатель должен предъявить иск в соответствии с правилами подсудности и подведомственности дел, установленными в ГПК РФ[79]. При наличии в договоре об ипотеке так называемой третейской оговорки или иного на этот счет соглашения сторон дело может быть передано в постоянно действующий или специально образуемый для рассмотрения конкретного спора третейский суд.

Закон предусматривает отказ в обращении взыскания на заложенные жилой дом или квартиру должника, если допущенное должником нарушение основного обязательства крайне незначительно, а также если размер требований залогодержателя в связи с этим явно несоразмерен стоимости заложенного имущества. Суд имеет право отсрочить реализацию заложенного имущества, на которое обращено взыскание, на срок до одного года при наличии уважительных причин, при условии, что залогодатель должен быть гражданином и залог не связан с занятием им предпринимательской деятельностью. При этом отсрочка реализации заложенного имущества не касается прав и обязанностей сторон по основному обязательству и не снимает с должника обязанности по возмещению убытков кредитора, возросших за время отсрочки, и положенных кредитору процентов и неустойки.

Пункт 4 ст. 54 Закона об ипотеке не позволяет отсрочить реализацию заложенного имущества, если она может повлечь за собой существенное ухудшение финансового положения залогодержателя, а также когда в отношении залогодателя или залогодержателя возбуждено дело о признании его несостоятельным (банкротом).

В п. 4 ст. 54.1 содержится императивная норма, согласно которой обращение взыскание на жилые помещения, принадлежащие на праве собственности физическим лицам во внесудебном порядке не допускается[80].

Новеллой является ст. 55.1 Закона об ипотеке заключение мирового соглашения по обязательству, обеспеченному ипотекой. С момента утверждения судом мирового соглашения ипотека обеспечивает измененное обязательства должника.

Реализация заложенного имущества представляет собой второй этап удовлетворения претензий залогодержателя из стоимости заложенного имущества. Реализация заложенного имущества происходит в соответствии с нормами ГПК РФ[81], ГК РФ и Федеральными законами «О судебных приставах» от 21 июля 1997г.[82] и «Об исполнительном производстве» от 02 октября 2007г.[83].

В соответствии с п. 2 ст. 78 Закона об ипотеке жилой дом или квартира, которые заложены по договору об ипотеке и на которые обращено взыскание, реализуются путем продажи с торгов, проводимых в форме открытого аукциона или конкурса, которые организуются судебными приставами-исполнителями и проводятся по месту нахождения заложенного имущества. О предстоящих торгах организатор должен известить не позднее чем за месяц до их проведения в официальном периодическом издании органа исполнительной власти соответствующего субъекта РФ с указанием даты, времени, места проведения торгов, начальной продажной цены реализуемого имущества, которую в соответствии со ст. 350 ГК РФ определяет суд. Начальная продажная стоимость заложенного имущества должна определяться судом в каждом конкретном случае при решении вопроса об обращении взыскания на заложенное имущество, поскольку в соответствии с п. 2 ст. 348 ГК РФ в обращении взыскания может быть отказано, если допущенное должником нарушение обеспеченного залогом обязательства крайне незначительно и размер требований залогодержателя вследствие этого явно несоразмерен стоимости заложенного имущества. При этом организатором торгов к начальной продажной цене заложенного имущества должна быть сделана надбавка. Начальная продажная цена имущества, заложенного по договору об ипотеке, с которой начинаются торги, может определяться соглашением по этому вопросу между залогодержателем и залогодателем. Реализация заложенного имущества с публичных торгов призвана обеспечить его продажу за максимально возможную сумму. В этом заинтересован не только кредитор, но и должник, поскольку если стоимость предмета залога превышает сумму требований кредитора, то разница подлежит возврату должнику.

В торгах должны участвовать не менее двух покупателей. Желающие участвовать в торгах вносят задаток в размере, сроки и порядке, указанные в извещении о таких торгах. Размер задатка не должен превышать 5% от начальной продажной цены заложенного жилого помещения. Задаток возвращается по окончании торгов лицам, участвующим в торгах, но не выигравшим их, а также если торги не состоялись.

Лицо, предложившее на торгах наиболее высокую цену, является победителем торгов. В день проведения торгов это лицо и организатор подписывают протокол об их результатах. В течение пяти дней после окончания торгов лицо, выигравшее их, должно внести сумму, за которую им куплено заложенное имущество. В течение пяти дней после внесения покупной цены организатор торгов должен заключить с этим лицом договор купли-продажи. Данный договор является основанием для внесения необходимых записей в Единый государственный реестр прав на недвижимое имущество.

В случае объявления торгов несостоявшимися у залогодержателя есть право в течение 10 дней после этого приобрести по соглашению с залогодателем заложенное имущество по его начальной продажной цене и зачесть в счет покупной цены свои требования. Ипотека в этом случае прекращается. И к такому соглашению между сторонами договора будут применены правила о договоре купли-продажи, предусмотренные законодательством. В случае же отсутствия согласия о приобретении заложенной недвижимости залогодержателем не позднее чем через месяц после первых публичных торгов должны проводиться повторные торги со снижением начальной продажной цены имущества на 15%. Если и эти торги будут признаны несостоявшимися, залогодержателю предоставляется право приобрести (оставить за собой) это имущество по цене не более чем на 25% ниже его начальной продажной цены на первых торгах и тем самым зачесть в счет покупной цены свои требования, обеспеченные залогом жилого помещения.

Когда заложенное имущество реализуется по соглашению сторон на аукционе, функции организатора выполняет избранная для этого залогодержателем с согласия залогодателя специализированная организация, действующая на основании договора с залогодержателем и выступающая от его или от своего имени. На аукционе разрешается продажа заложенного имущества в том случае, если он открытый. Результаты аукциона те же, что и от торгов.

Пункт 1 ст. 78 Закона об ипотеке связывает момент прекращения права пользования залогодателем и членов его семьи заложенным жилым домом или квартирой с моментом обращения на него взыскания. Момент прекращения пользования жилым помещением должен определяться моментом прекращения права собственности залогодателя на него. Данный момент наступает тогда, когда лицо, предложившее на торгах наивысшую цену, заключает с организатором торгов договор купли-продажи, регистрирует его в Едином государственном реестре прав и регистрирует переход права собственности на указанный объект недвижимости. Лишь с этого момента право собственности и, соответственно, право пользования данным жилым помещением у залогодателя прекращается. Об этом же пишет и С.Д. Аюшеева: «Право собственности должно прекратиться с момента перехода права собственности на жилое помещение к другому лицу. Как только фиксируется переход права, право пользоваться жилым помещением прекращается у бывшего собственника и членов его семьи»[84]. В связи с этим необходимо в п. 1 ст. 78 Закона об ипотеке внести изменения и сохранить в следующей редакции: «Основанием для прекращения права пользования заложенным жилым домом или квартирой у залогодателя и членов его семьи является государственная регистрация перехода права собственности на указанные жилые помещения, при условии, что такие жилой дом или квартира были заложены по договору об ипотеке либо по ипотеке в силу закона в обеспечение возврата кредита или целевого займа, предоставленных банком или иной кредитной организацией либо другим юридическим лицом на приобретение или строительство таких или иных жилого дома или квартиры, их капитальный ремонт или иное неотделимое улучшение, а также на погашение ранее предоставленных кредита или займа на приобретение или строительство жилого дома или квартиры».

Благодаря внесенным в ст. 446 ГПК РФ Федеральным законом от 29 декабря 2004 г. № 194-ФЗ[85] изменениям стало возможным обратить взыскание на заложенное жилое помещение, даже если оно является единственным пригодным для постоянного проживания помещением, приобретенное или построенное на кредитные (заемные) средства. Отсутствие ранее данного правила тормозило процесс ипотечного жилищного кредитования, поскольку в течение долгого времени сохранялась нерешенность вопросов, связанных с выселением проживающих в заложенном доме или квартире лиц при обращении взыскания на такую недвижимость. Закон об ипотеке теоретически позволял выселить залогодателя и совместно проживающих с ним членов семьи, проживающих в жилом доме или квартире, при условии, что такие жилой дом или квартира были заложены по договору об ипотеке либо по ипотеке в силу закона. Однако на практике выселить заемщика и проживающих с ним лиц можно было только в том случае, если приобретенный жилой дом или квартира не являлись для них единственным пригодным для постоянного проживания помещением. Таким образом, положения ст. 78 Закона об ипотеке на практике не могли быть реализованы из-за отсутствия корреспондирующих с ними процессуальных норм, что подрывало саму основу развития ипотечного жилищного кредитования. Данная норма неизмеримо повышала риски для кредитных организаций, вынуждая их предоставлять ипотечные жилищные кредиты только на приобретение второго жилища, являлась препятствием для получения ипотечных кредитов подавляющей частью граждан, которые либо не имеют своего жилья, либо хотят улучшить жилищные условия[86].

Согласно ст. 78 Закона об ипотеке выселение бывших собственников происходит в соответствии с правилами действующего гражданского и жилищного законодательства. В соответствии со ст. 95 Жилищного кодекса РФ[87] граждане, утратившие жилые помещения в результате обращения на них взыскания, которые были приобретены за счет кредита банка или иной кредитной организации либо средств целевого займа, предоставленного юридическим лицом на приобретение жилого помещения, и заложены в обеспечение возврата кредита или целевого займа, если на момент обращения взыскания такие жилые помещения являются для них единственными, подлежат вселению в жилые помещения маневренного фонда. Условием для проживания таких граждан в этом фонде является то, что на момент обращения взыскания их жилые помещения являются единственными.

Жилые помещения маневренного фонда относятся к специализированному жилищному фонду, особенность которого заключается в их назначении - они могут быть предназначены только для временного проживания граждан. Следует заметить, что практически во всех регионах РФ, где действует программа ипотечного жилищного кредитования, существуют подобные специализированные жилые помещения. В настоящий момент срок проживания в подобных помещениях определяется в ч. 2 ст. 106 ЖК РФ. В соответствии с указанной нормой жилые помещения маневренного фонда предоставляются бывшему залогодателю и членам его семьи из расчета не менее чем шесть квадратных метров жилой площади на одного человека. Основанием для проживания в подобных жилых помещениях является договор найма жилья, который заключается на период до завершения расчетов с гражданами, утратившими жилые помещения в результате обращения взыскания на них, после продажи жилых помещений, на которые было обращено взыскание. После расчета с бывшими собственниками квартир, приобретенных на ипотечный кредит, с ними будет заключен договор коммерческого найма на определенный срок, а может быть, они подлежат выселению и из этих жилых помещений, поскольку согласно п. 3 ст. 106 ЖК РФ истечение периода, на который заключен договор найма жилого помещения маневренного фонда, является основанием прекращения данного договора.

Для ипотечного кредитования характерна множественность связей, основными из которых являются кредитный договор или договор займа и договор об ипотеке. При ненадлежащем исполнении или вовсе неисполнении стороной своих обязательств наступает гражданско-правовая ответственность. В этой связи принято различать ответственность сторон по основному обязательству и акцессорному. При этом у залогодержателя имеется право обратить взыскание на заложенное имущество. Взыскание может быть как в судебном, так и внесудебном порядке. Если физическое лицо является собственником жилого помещения, то взыскание может быть обращено только в судебном порядке в соответствии с п. 4 ст. 54.1 Закона об ипотеке. Права кредитора защищены, так как должник может быть выселен из жилого помещения, даже если это его единственное место проживания.

Заключение

Несомненно, что ипотечное кредитование - необходимый инструмент для развития экономики страны. Так оно помогает решить социальные проблемы. Не у каждого есть возможность приобрести земельный участок, дом, квартиру или хотя бы часть квартиры - комнату за наличность. Для этого необходимы большие накопления, а учитывая доходы населения и стоимость недвижимого имущества это очень долгий процесс. Нужно признать, что институт ипотеки не сформировался до конца, хотя принимаются нормативно-правовые акты, ведутся дискуссии и обсуждения среди ученых, государством принимаются необходимые меры. К, сожалению, Россия пока входит в число стран с низким уровнем обеспеченности населения услугами ипотечного кредитования. Однако опыт других стран в чистом виде перенести в российские условия невозможно. При использовании зарубежного опыта необходимы его критический анализ и адаптация к местным условиям. Так, например, американская система ипотечного кредитования показала свое несовершенство. Нельзя забывать о национальных традициях российского государства и остроту нерешенных социально-экономических проблем.

На кажущийся ипотечный бум, ипотекой жилья в рамках страны воспользовались всего 2 % населения. В масштабах страны это очень мизерная доля. Система ипотеки жилища должна обеспечивать сопряжение двух финансовых потоков – кредитования населения и широкомасштабной поддержки государства. Несомненно, среди способов обеспечения исполнения обязательств ипотека жилища является для кредиторов самым эффективным. Для любого человека жилье – это гарант стабильности и независимости. История применения залога (государственное долгосрочное кредитование с минимальными процентными ставками), является примером использования ипотеки в настоящее время для решения государственной задачи – доступности приобретения гражданами жилища. Несмотря на то, что есть противники социальной ипотеки, поддержка государства необходима, так как в России средний класс еще не формировался, а ипотека жилища скорее доступна для граждан с солидным достатком.

В заключение хотелось бы отметить, что именно с помощью ипотечного кредитования в США была преодолена Великая депрессия, в Германии и Японии - послевоенный кризис, а в странах Восточной Европы - последствия переходного периода.

С учетом проведенного анализа можно сделать следующие выводы:

Показано, что система ипотечного жилищного кредитования находится в стадии формирования и ее объемы очень малы в масштабах страны. И, несмотря на значительный интерес, проявляемый всеми слоями общества к ипотечному рынку и рынку жилья, среднестатистический потребитель по-прежнему знает об ипотеке очень мало. Доступная полноценная информационная база, широко освещаемая в средствах массовой информации, отсутствует. Вместе с тем кажется очевидным, что высокий статус национального проекта просто обязан быть подкреплен регулярной тематической направленной информационной работой с использованием всех каналов.

Без государственной поддержки рынка ипотечного жилищного кредитования многим гражданам так и не решить проблему личного жилья. Для отдельных категорий населения целесообразны разработка льготных правил и норм погашения ипотечного кредита. Крайне необходимо, чтобы государственная адресная помощь при приобретении жилья являлась неотъемлемым элементом государственной жилищно-социальной политики. Недопустимо самоустранение государства от регулирования системы ипотеки жилища. Для рефинансирования ипотечных кредитов Правительством РФ создано Агентство по ипотечному жилищному кредитованию. Требуется постоянно увеличивать уставный капитал АИЖК и его региональных операторов, а также объемы предоставляемых государственных гарантий по обязательствам АИЖК и гарантий властей субъектов Федерации по обязательствам региональных операторов. Необходимо решить вопрос унификации документов и стандартизации процедур выдачи и рефинансирования ипотечных кредитов на всей территории России и для всех участников ипотечного рынка, возможно, с постепенным переходом к национальным стандартам. Для развития рынка ипотечного кредитования государством принимаются необходимые меры, например реструктуризация ипотечного жилищного кредита сроком на один год и возможность воспользоваться материнским капиталом на погашение ипотечного кредита уже с 1 января 2009 года. В конце декабря 2008 года принят ряд законов для поддержания системы ипотечного кредитования, развития рефинансирования ипотечных кредитов

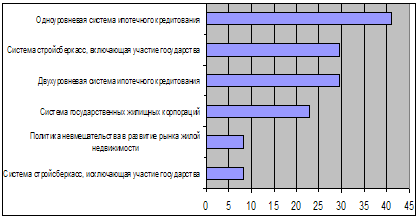

Рассмотрен опыт зарубежных стран и на сегодняшний день видно, что полностью перенимать его нельзя, так как американская модель ипотечного кредитования жилья показала свое несовершенство. При использовании зарубежного опыта необходим его критический анализ. Модель строй-сберкасс выгодна не только для граждан, но и для государства: она помогает правительству частично делегировать полномочия по решению жилищной проблемы частным инвесторам, перераспределяя ответственность за этот сектор экономики. Минобороны РФ уже перешло на эту систему.

На основе системного анализа норм ипотечного и гражданского законодательства сформулирована и обоснована авторская позиция по вопросу юридической природы ипотеки (залога недвижимого имущества). Сделан вывод, что договор об ипотеке является полноценной гражданско-правовой сделкой и, как следствие этого, полноценным гражданско-правовым договором, обладающим существенной правовой спецификой. Детальное и конкретное правовое регулирование связанных с ипотекой отношений отнесено на отдельный специализированный закон «Об ипотеке (залоге недвижимости)». Предметом договора об ипотеке является недвижимое имущество, определенное в ст. 130 ГК РФ и в ст. 5 Закона об ипотеки. Рассмотрено, что ипотека может быть установлена на имущество, которое принадлежит залогодателю на праве собственности или на праве хозяйственного ведения. На основании Закона об ипотеке право аренды также может быть предметом ипотеки. Залог права аренды недвижимости как разновидность ипотеки ГК РФ не упоминается.

5. Рассмотрены существенные условия договора об ипотеке, которые указаны в ст. 9 Закона об ипотеке. Предметом договора об ипотеке является индивидуально определенная вещь, подлежащая описанию и однозначно идентифицирующаяся. Оценка предмета ипотеки определяется по соглашению залогодателя с залогодержателем и указывается в денежном выражении, судебной практикой признано, что наличие нескольких оценок не является основанием для признания договора незаключенным. В договоре ипотеки должно быть указано обязательство, обеспечиваемое ипотекой, с указанием его суммы, основания возникновения и срока исполнения. Отсутствие подобных условий в договоре ипотеки можно допустить, если на стороне залогодателя выступает должник по основному обязательству. К тому же в договоре ипотеки обязательно должна быть отсылка к договору, регулирующему основное обязательство и содержащему соответствующие условия. Этого будет достаточно для того, чтобы признать договор об ипотеке заключенным. Однако если на стороне залогодателя выступает третье лицо, отсылка в договоре ипотеки к основному обязательству не может быть признана выражением воли залогодателя, не являющегося стороной в основном обязательстве. В подобном случае отсутствие условий о существе, размере и сроке исполнения основного обязательства влечет признание договора ипотеки незаключенным.

6. Несомненно, что отмена обязательного нотариального удостоверения договора об ипотеке является положительным шагом, так как оно дублировалось государственной регистрацией. Необходимо создание единой информационной системы, включающий в себя не только Единый государственный реестр прав, но и другую информацию об объектах недвижимости и их правообладателях, благодаря такой информации возможно пресечение незаконных сделок. Залогодатели должны иметь возможность быстро получать достоверную информацию о недвижимости, об условиях кредита на всем ипотечном рынке, знать свои права и обязанности, иметь представление о последствиях невыполнения обязательств сторон. Доказано, что глава 4 в Законе об ипотеке дублируется нормами Закона о регистрации и ее необходимо исключить.

7. Формулировка «в течение месяца» должна быть заменена на определенное количество календарных дней, например, п. 5 ст. 21 Закона об ипотеке о мотивированном отказе в государственной регистрации ипотеки залогодателя в течение месяца; п. 5 ст.58 Закона об ипотеке о неиспользованном праве залогодержателя оставить предмет ипотеки в течение месяца после объявления повторных публичных торгов несостоявшимися. Представляется, что формулировке в течение месяца присуща некая неопределенность. Думается, что срок в течение 30 календарных дней устранит потенциальные судебные споры по поводу срока.

8. Таким образом, следует констатировать, что некоторые нормы действующего российского законодательства, которые так или иначе являются средством правового обеспечения ипотечного жилищного кредитования, не являются совершенными. Это влечет за собой противоречия, возникающие между субъектами, а это в первую очередь - залогодатель и залогодержатель, в том числе в сфере определения их прав и обязанностей и, соответственно, ответственности. С вступлением в действие жилищных законов рискованность ипотечных операций снизилась. Права залогодержателя более защищены. Так, залогодатель при неисполнении основного обязательства может быть выселен из жилого помещения, даже если это его единственное место проживания.

9. На основе анализа норм ипотечного и гражданского законодательства в вопросах правового регулирования договоров об ипотеки сделан вывод, что содержание договора об ипотеки, как гражданско-правового договора, не должно противоречить основным началам не только ипотечного законодательства, как того требует ст. 8 Закона об ипотеке (залоге недвижимости), но и основным началам гражданского законодательства, закрепленных в ст. 1 ГК РФ, а также вытекающих из иных норм и смысла гражданского законодательства в целом.

Список использованной литературы

1. Конституция Российской Федерации от 12 декабря 1993г. // Российская газета – 1993. – № 237. - 25 декабря.

2. Гражданский кодекс РФ (часть первая) от 30.11.1994г. № 51-ФЗ (ред.14.07.2008г.) // Собрание законодательства РФ. – 1994. - № 32. – Ст.3301; 2008. - № 17. – Ст. 1756, № 20. – Ст. 2253.

3. Жилищный кодекс РФ от 29 декабря 2004г. № 188-ФЗ (ред. от 23.07.2008г.) // СЗ РФ. – 2005. - № 1. – Ч. 1. – Ст.14; 2008. - № 30. – Ч. 2. – Ст. 3616.

4. Земельный кодекс РФ от 25.10.2001г. № 136-ФЗ (ред. от 30.12.2008г.) // Собрание законодательства. – 2001. - № 44. – Ст.4147; 2009. - № 1 . – Ст. 19.

5. Гражданский процессуальный кодекс РФ от 14.11.2002г. № 138-ФЗ (ред. от 09.02.2009г.) // Собрание законодательства РФ. – 2002. - № 46. – Ст. 4532; 2009. - № 7. – Ст. 775.

6. Федеральный закон РФ от 16.07.1998г. № 102-ФЗ «Об ипотеке (залоге недвижимости)» (в ред. от 22, 30.12.2008г.) // Собрание законодательства РФ . – 1998. - № 29. – Ст. 3400; 2008. - № 20. – Ст. 2251; 2009. - № 1. – Ст.4.

7. Федеральный закон РФ от 21.07.1997г. № 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним» (ред. от 30.06.2008г.) // Собрание законодательства РФ. – 1997. - № 30. - Ст. 3594; 2008. - № 20. – Ст.2251.

8. Федеральный закон РФ «О дополнительных мерах государственной поддержки семей, имеющих детей» от 29.12.2006г. № 256-ФЗ (ред. от 25.12.2008г.) // Собрание законодательства РФ . - 2007. - № 1. – ч.1. – Ст. 19; 2008. - № 52. – ч.1. – Ст. 6243.

9. Федеральный закон РФ «О кредитных историях» от 30.12.2004г. № 218-ФЗ (изм.25.12.2008г.) // Собрание законодательства РФ. - 2005. - №1. – Ст.44; 2008. - № 52. – Ч.1. – Ст. 6229.

10. Федеральный закон РФ от 29.07.1998г. № 135-ФЗ «Об оценочной деятельности в РФ» (ред. от 27.07.2006г.) // Собрание законодательства РФ. – 1998. - № 31. – Ст. 3813; 2006. - № 2. – Ст.172.

11. Федеральный закон РФ «О накопительно-ипотечной системе жилищного обеспечения военнослужащих» от 20.08.2004г. № 117-ФЗ (ред. от 30.12.2008г.) // Собрание законодательства РФ. – 2004. - № 34. – Ст. 3532; 2009. - № 1. – Ст. 4.

12. Федеральный закон РФ «Об ипотечных ценных бумагах» от 11.11.2003г. № 152-ФЗ (ред. от 27.07.2006г.) // Собрание законодательства РФ. - 2003. - № 46. – Ч. 2. – Ст. 4448; 2006. - № 31. – Ч. 1. – Ст. 3440.

13. Федеральный закон РФ «О внесении изменений в Федеральный закон «Об ипотеке (залоге недвижимости)» и отдельные законодательные акты РФ» № 264-ФЗ от 22.12.2008г. // СЗ РФ. – 2009. - № 1. – Ст. 10.

14. Федеральный закон РФ «О внесении изменений в ст. 446 ГПК РФ» от 29.12.2004г. № 194-ФЗ // Собрание законодательства РФ. – 2005. - № 1. – Ч. 1. – Ст. 20.

15. Федеральный закон РФ «О судебных приставах» от 21.07.1997г. № 118-ФЗ (ред. от 25.12.2008г.) // Собрание законодательства РФ. – 1997. - № 3. – Ст. 3590; 2008. - № 52. – Ч. 1. – Ст. 6235.

16. Федеральный закон РФ «Об исполнительном производстве» от 02.10.2007г. № 229-ФЗ (ред. от 30.12.2008г.) // Собрание законодательства РФ. – 2007. - № 41. – Ст.4849; 2009. - № 1. – Ст. 14.

17. Федеральный закон РФ «О банках и банковской деятельности» от 02.12.1990г. № 395-1 (ред. от 28.02.2009г.) // Собрание законодательства РФ. – 1996. - № 6. – 492; Российская газета РФ. – 2009. - № 36. – 4 марта.

18. Федеральный закон РФ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты РФ» от 30.12.2004г. № 214-ФЗ (ред. от 23.07.2008г.) // Собрание законодательства РФ. - 2005. - № 1. – Ч. 1. – Ст. 40; 2008. - № 30. – Ч. 2. – Ст. 3616.

19. Закон РФ от 29.05.1992г. № 2872-1 (ред. от 30.12.2008г.) «О залоге» // Ведомости Съезда народных депутатов РФ и ВС СССР. - 1992. - № 23. – Ст. 1239; Собрание законодательства РФ. – 2009. - № 1. – Ст.14.

20. Указ Президента РФ от 09.03.2004г. № 314 «О системе и структуре федеральных органов исполнительной власти» // Российская газета. - 2004. - № 50.

21. Указ Президента РФ т 13.10.2004г. № 1315 «Об утверждении Положения о Федеральной регистрационной службе» // СЗ РФ . - 2004. - № 42. - Ст. 4110.

22. Постановление Правительства РФ от 26.08.1996г. № 1010 «Об агентстве по ипотечному жилищному кредитованию» // Собрание законодательства РФ. – 1996. № 37. – Ст. 4312.

23. Постановление Правительства РФ от 17.09.2001г. № 675 (в ред.от 04.12.2008г.) «О федеральной целевой программе «Жилище» на 2002-2010 годы» // СЗ РФ. – 2001. - № 39. – Ст. 3770; 2008. - № 47. – Ст. 548.

24. Постановление Правительства РФ № 628 от 25.08.2001г. (ред. от 10.09.2005г.) «Об утверждении Правил предоставления государственных гарантий РФ по заимствованиям ОАО «Агентства по ипотечному жилищному кредитованию» // Собрание законодательства РФ. - 2001. - № 36.- Ст. 3576; 2005. - № 38. – Ст. 3816.

25. Постановление Правительства РФ от 31.05.2005г. № 865 (изм. от 08.08.2007г.) «О дополнительных мерах по реализации федеральной программы «Жилище на 2002-2010 годы» // Собрание законодательства РФ. – 2006. - № 6. – Ст. 694.

26. Постановление Правительства РФ от 11.01.2000г. № 28 (ред. от 08.05.2002г.) «О мерах по развитию системы ипотечного жилищного кредитования в РФ» // Собрание законодательства РФ. – 2000. - № 3. –Ст. 278; 2002. - № 20. – Ст. 1859.

27. Распоряжение Правительства РФ от 17.11.2008г. № 1662-р «О концепции долгосрочного социально-экономического развития РФ на период до 2020г.» // Собрание законодательства РФ. - 2008. - № 47. – Ст. 5489.

28. Распоряжение Правительства РФ от 17.11.2008г. № 1663-р «Об основных направлениях деятельности Правительства РФ на период до 1212г.» // Собрание законодательства РФ. – 2008. – № 48. – Ст. 5639.

29.Информационное письмо Президиума Высшего Арбитражного Суда РФ от 28.01.2005г. № 90 «Обзор практики рассмотрения арбитражными судами споров, связанных с договором об ипотеке» // Вестник Высшего Арбитражного Суда РФ. – 2005. - № 4.

30.Информационное письмо Президиума ВАС РФ от 16.02.2001г. № 59 «Обзор практики разрешения споров, связанных с применением ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним» // Вестник Высшего Арбитражного Суда РФ. – 2001. - № 4.

31.Информационное письмо ВАС РФ от 09.09.1998г. № С5-7/УЗ-694 «О федеральном законе «Об ипотеке (залоге недвижимости)» // Вестник ВАС РФ. – 1998. - № 11.

32.Постановление Пленумов Верховного Суда и Высшего Арбитражного суда от 01.07.1996г. № 6/8 «О некоторых вопросах, связанных с применением части первой Гражданского кодекса РФ // Бюллетень Верховного Суда РФ. – 1996. - № 9; Вестник ВАС РФ. - 1996. - № 9. - С. 17.

33.Постановление Президиума ВАС РФ от 27.11.2007г. № 9822/07 по делу № А 65-15773/2006-СГ1-17 «О передаче продавцом в залог недвижимого имущества, ранее проданного по договору купли-продажи покупателю, чье право собственности на приобретенное имущество не было зарегистрировано в установленном порядке, может повлечь за собой гражданско-правовую ответственность продавца, но не свидетельствует о недействительности сделки о залоге (ипотеке) недвижимого имущесива» // Вестник ВАС РФ. – 2008. - № 2.

34.Герасимова Л.П. Жилищное право. Краткий курс. - М: ПИТЕР, 2006. - С. 173.

35.Грудцына Л.Ю. Спектор А.А. Постатейный научно-практический комментарий к ФЗ «Об ипотеке (залоге недвижимости)» // СПС «Гарант».

36.Зюзин В.А., Королев А.Н. Комментарий к Федеральному закону «Об ипотеке (залоге недвижимости)». – М: Юстинцинформ, 2008. – С. 105.

37.Симионов Ю.Ф. Ипотека: 100 вопросов и ответов. - Ростов-на-Дону: ФЕНИКС, 2006. – С. 4.

38.Скворцов О.Ю. Сделки с недвижимостью в коммерческом обороте - М.: ВОЛТУРС КЛУВЕР, 2006.

39.Виноградов П. Недвижимое имущество: историческое и современное понимание // Бюллетень нотариальной практики. – 2008. - № 2. – С. 25.

40.Гришаев С.П. Государственная регистрация вещных прав // Журнал российского права. - 2006. - № 10. - С. 22.

41.Грузицкий Ю.Л. Ипотека в Российской империи (из истории становления ипотечных банков) // Деньги и кредит. - 2005. - № 1. - С.62.

42.Зайцева Н., Чумарова Н. Плохой год для ипотеки // Ведомости – Санкт-Петербург. - 2009. - № 11.

43.Карпухин Д.В. Ипотечный договор жилого помещения в контексте правоприменительной деятельности судов // Жилищное право. – 2009. – № 1. – С. 58.

44.Квашнин В. Национальны системы ипотечного кредитования // Вопросы экономики. – 2006. - № 7.

45.Киселев А.А. Субъекты договора ипотеки, их взаимные права и обязанности // Бюллетень нотариальной практики. - 2003. - № 3. – С. 13.

46.Киселев А.А. Предмет договора ипотеки // Нотариус. - 2006. - № 2. – С. 24.

47.Коваленко А.А. Ипотека. Проблемы правоприменительной практики // Бюллетень нотариальной практики. - 2004. - № 5. - С. 40.

48.Кожина Ю.А. Ответственность залогодателя и залогодержателя при ипотечных кредитных правоотношениях // Правовые вопросы недвижимости. – 2008. - № 1. – С. 36.

49.Куляев М.В. Понятие и развитие института ипотеки (исторический аспект) // Право и государство. - 2008. - № 5 (41). - С. 131.

50.Ливанская Е.В. Развитие института ипотечного жилищного кредитования в РФ в аспекте приоритетного национального проекта «Доступное и комфортное жилье – гражданам России» // Гражданское право. – 2007. - № 2. – С. 34.

51.Лобова Н.Ю. Правовая защита участников ипотечного кредитования // Имущественные отношения в РФ. - 2005. - № 1. - С.15.

52.Новоселова Н. Обзор жилищного законодательства // Жилищное право. – 2009. - № 2. – С. 7.

53.Норкина Е.В. О некоторых проблемах правового обеспечения национального проекта «Доступное жилье» на территории РФ» // Гражданское право. – 2007. - № 1. – С. 13.

54.Онищенко В.О. Основы банковского дела: Учебное пособие. – Тверь: ТДТУ. 1999.

55.Пашов Д.Б. Становление ипотечного кредитования на российском рынке жилья // Жилищное право. – 2006. - № 6. - С. 59.

56.Резванова Л.М. Текущее состояние рынка ипотечного кредитования в России // Банковский ритейл. – 2008. - №1. – С. 15.

57.Русецкий А.Е. Договор об ипотеке. // Право и экономика. - 2006. - № 12. - С. 22.

58.Русецкий А.Е. О государственной регистрации ипотеки // Право и экономика. - 2007. - № 9. - С.30.

59.Русецкий А.Е. Оформление договора об ипотеке // Право и экономика. – 2008. - № 1. – С. 36.

60.Рыкова И.Н. Виды процентных ставок // Банковское кредитование. – 2008. - № 2. – С. 32.

61.Скогорева А. России и США: два мира – две ипотеки? // Банковское обозрение. - 2008. - № 2

62.Смирнов И.Е. Ипотечное кредитование // Банковское кредитование. – 2008. - № 4. – С. 23.

63.Смирнов И.Е. Ипотека глазами россиян: динамика восприятия за год // Банковское кредитование. – 2008. - № 4. - июль-август. – С. 50.

64.Филиппова Е.С. Проблемы реализации национального проекта «Доступное и комфортное жилье – гражданам России» // Законодательство и экономика. – 2006. - № 8. – С. 26.

65.Фисенко Н.В. Ситуация на рынке ипотечного кредитования // Банковское кредитование. - 2008. - № 2. – С. 34.

[1] Пашов Д.Б Становление ипотечного кредитования на российском рынке жилья // Жилищное право. – 2006. - № 6. - С. 59.

[2] Резванова Л.М. Текущее состояние рынка ипотечного кредитования в России // Банковский ритейл. – 2008. - № 1. – С. 15.

[3]Федеральный закон от 16.07.1998г. № 102-ФЗ «Об ипотеке (залоге недвижимости)» (в ред.от 22, 30.12.2008г.) // Собрание законодательства РФ . – 1998. - № 29. – Ст. 3400; 2002. - № 7. – Ст. 629; - № 52. – Ст. 5135; 2004. - № 45. – Ст. 4377; 2005. - № 1. – Ст. 40, 42; 2006. - № 52. – Ст.5498; 2007. - № 50. – Ст. 6237; 2008. - № 20. – Ст. 2251. – 2009. - № 1. – Ст. 14.

[4] Смирнов И.Е. Ипотечное кредитование // Банковское кредитование. – 2008. - № 4. – С. 23.

[5] Постановление Правительства РФ от 17.09.2001г. № 675 (в ред.от 04.12.2008г.) «О федеральной целевой программе «Жилище» на 2002-2010 годы». Реализация программы (2006-2010) предусматривает продолжение преобразований в жилищной сфере, а также реализацию комплекса мер в рамках приоритетного национального проекта «Доступное и комфортное жилье – гражданам России», поскольку Программа является основным инструментом его реализации. // СЗ РФ. – 2001. - № 39. – Ст. 3770; 2006. - № 6. – Ст. 694, № 33. – Ст. 3640, № 38. – Ст. 3986, № 39. – Ст. 4089; 2007. - № 2. – Ст. 379, № 28. – Ст. 3437, № 34. – Ст. 4244, № 43. – Ст. 5208; 2008. - № 2. – Ст. 103, № 8. – Ст. 755, № 15. – Ст. 1564, № 47. – Ст. 548.

[6] См. подробнее: Законы гражданские (Свод законов, Т. Х, ч.1). – М., Изд. З. М. Зильберберга,. – 1914. - С. 407; Законы гражданские. Петроград. - 1916; Сперанский М.М. Доклад императору Николаю Павловичу по поводу российского гражданского законодательства // Русская старина. - 1867. – март. - С. 587.

По мнению Б. Рубцова, система ипотечного кредитования насчитывает свыше 200 лет. См.: Рубцов Б. Современные системы финансирования ипотечных кредитов и рынки ценных бумаг // Банковские услуги. - 1999. - № 4-6.

[7] До проекта Вотчинного Устава заложенное имение оставалось у должника во владении и пользовании. Однако кредитор – залогодержатель без каких-либо дополнительных оформлений вступал во владение и собственность своего нового имения при неисполнении должником обеспеченного обязательства. Базанов И.А. Происхождение современной ипотеки: новейшие течения в вотчинном праве в связи с современным строем народного хозяйства. – М., Т-во Скоропеч, А.А. Левенсон. - 1900. - С. 459.

[8] Лобова Н.Ю. Правовая защита участников ипотечного кредитования // Имущественные отношения в РФ. - 2005. - № 1. - С.15.

[9] Гражданский кодекс РСФСР от 11.06.1964г. (ред.26.11.2001г.) // Ведомости ВС РСФСР. – 1964. - № 24. Ст.406. Утратил силу с 01.01.2008г. Федеральным законом от 18.12.2006г. № 231-ФЗ (ред.от 30.12.2008г.) «О введении в действие части 1 Гражданского кодекса РФ // Собрание законодательства РФ. – 2006. - № 52 . - ч.1. – Ст.5497; 2009. - № 1. – Ст. 4.

[10]Постановление ВС СССР от 31.05.1991г. № 2212-1 «О введение в действие Основ гражданского законодательства и союзных республик» // Ведомости Съезда народных депутатов СССР и ВС СССР. – 1991. - № 26. – Ст. 734. Утратило силу с 01.01.2008г. Федеральным законом от 18.12.2006г. № 231-ФЗ (ред. от 30.12.2008г.) «О введении в действие части 1 Гражданского кодекса РФ // Собрание законодательства РФ. – 2006. - № 52 . - ч.1. – Ст.5497; 2009. - № 1. – Ст. 4.

[11] Грудцына Л.Ю., Спектор А.А. Постатейный научно-практический комментарий к Федеральному закону «Об ипотеке (залоге недвижимости)» // СПС «Гарант».

[12]Закон РФ от 29.05.1992г. № 2872-1 (ред. от 30.12.2008г.) «О залоге» // Ведомости Съезда народных депутатов РФ и ВС СССР. - 1992. - № 23. – Ст. 1239; Собрание законодательства РФ. – 2006. - № 31 . - ч.1. – Ст.3428.; 2007. - № 31. – Ст. 3993; 2009. - № 1. – Ст.14.

[13] Гражданский кодекс РФ (часть первая) от 30.11.1994г. № 51-ФЗ (ред.14.07.2008г.) // Собрание законодательства РФ. – 1994. - № 32. – Ст.3301; 2002. - № 12. – Ст. 1093, № 48. – Ст. 4746; 2003. - № 52. – Ст. 5034; 2004. - № 27. – Ст.2711, № 31. – Ст.3233; 2005. - № 27. – Ст.2722; 2006. - № 2. – Ст.171, № 3. – Ст. 282, № 52 (ч.1). – Ст. 5498; 2007. - № 1 (ч.1). – Ст.21, № 7. – Ст. 834, № 27. – Ст. 3213, № 31. – Ст.3993, № 41. – Ст. 4845, № 49. – Ст.6079, № 50. – Ст. 6246; 2008. - № 17. – Ст. 1756, № 20. – Ст. 2253.

[14]Указ Президента РФ от 28 февраля 1996г. № 293 (ред. от 09.07.1997г) «О дополнительных мерах по развитию ипотечного кредитования» // Собрание законодательства РФ. – 1996. - № 10. – Ст. 880. Утратил силу Указом Президента от 25.01.1999г. № 112 «О признании утратившими силу и об изменении некоторых актов Президента РФ» // Собрание законодательства РФ. – 1999. - № 5. – Ст.651.

[15]Федеральный закон от 16.07.1998г. № 102-ФЗ «Об ипотеке (залоге недвижимости)» (в ред.от 22,30.12.2008г.) // Собрание законодательства РФ . – 1998. - № 29. – Ст. 3400; 2002. - № 7. – Ст. 629; - № 52. – Ст. 5135; 2004. - № 45. – Ст. 4377; 2005. - № 1. – Ст. 40, 42; 2006. - № 52. – Ст.5498; 2007. - № 50. – Ст. 6237; 2008. - № 20. – Ст. 2251; 2009. - № 1. – Ст.4.

[16]Федеральный закон от 21.07.1997г. N 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним» (ред.от 30.06.2008г.) // Собрание законодательства РФ. – 1997. - № 30. - Ст. 3594; 2001. - № 16. – Ст. 1533; 2002. - № 15. – Ст. 1377; 2003. - № 24. – Ст. 2244; 2004. - № 27. – Ст.2711; № 30. – Ст. 3081; № 35. – Ст. 3607; № 45. – Ст.4377; 2005. - № 1. – Ст. 15, 22, 40, 43; 2006. - № 1. – Ст.17; № 23. – Ст. 2380; № 27. – Ст.2881; № 50. – Ст.5279; № 52. – Ст. 5498; 2007. - № 31. – Ст. 4011; № 41. – Ст. 4845; № 43. – Ст. 5084; № 48. – Ст. 5812; 2008. - № 20. – Ст.2251.

[17]Кожина Ю.А. Ответственность залогодателя и залогодержателя при ипотечных кредитных правоотношениях // Правовые вопросы недвижимости. – 2008. - № 1. – С. 36.

[18] Смирнов И.Е. Ипотека глазами россиян: динамика восприятия за год. // Банковское кредитование. – 2008. - № 4. - июль-август. – С. 50.

[19] Симионов Ю.Ф. Ипотека: 100 вопросов и ответов. Ростов-на-Дону, 2006. - С. 5.

[20] Герасимова Л.П. Жилищное право, М., 2006 - С. 189.

[21]Информационное письмо Президиума ВАС РФ от 28.01.2005г. № 90 «Обзор практики рассмотрения арбитражными судами споров, связанных с договорами об ипотеке» // Вестник ВАС РФ. – 2005. - № 4.

[22]Федеральный закон «О накопительно-ипотечной системе жилищного обеспечения военнослужащих» от 20.08.2004г. № 117-ФЗ (ред. от 30.12.2008г.) // Собрание законодательства РФ. – 2004. - № 34. – Ст. 3532; 2008. - № 30. - ч.1. – Ст. 3616; 2009. - № 1. – Ст. 4.

[23]Основы законодательства РФ о нотариате от 11.02.1993г. № 4462-1 (ред.от 30.06.2006г.) // Ведомости съезда народных депутатов РФ и ВС РФ. 1993. – № 10. – Ст. 357; Собрание законодательства РФ. – 2001. - № 53 (ч.1). – Ст. 5020; 2002. - № 52 (ч.1). – 5132; 2003. - № 50. – ст. 4855, № 52 (ч.1). – Ст. 5038; 2004. – № 27. – Ст. 2711, № 35. – Ст. 3607, № 45. – Ст. 4377; 2005. - № 27. – Ст. 2717; 2006. - № 27. – Ст. 2881.

[24]Карпухин Д.В. Ипотечный договор жилого помещения в контексте правоприменительной деятельности судов // Жилищное право. – 2009. – № 1. – С. 58.

[25]Пашов Д.Б. Становление ипотечного кредитования на российском рынке жилья // Жилищное право. - 2006. - № 6. - С. 58.

[26] Федеральный закон РФ «Об ипотечных ценных бумагах» от 11.11.2003г. № 152-ФЗ (ред. от 27.07.2006г.) // СЗ РФ. – 2003. - № 46. – Ч. 2. - Ст. 4448; 2006. - № 31. – Ч. 1. – Ст. 3440.

[27]Ливанская Е.В. Развитие института ипотечного жилищного кредитования в РФ в аспекте приоритетного национального проекта «Доступное и комфортное жилье – гражданам России» // Гражданское право. – 2007. - № 2. – С. 46.

[28] Постановление Правительства РФ от 31.12.2005 г. № 865 (изм. от 08.08.2007г.) «О дополнительных мерах по реализации Федеральной целевой программы «Жилище» на 2002 - 2010 годы» // СЗ РФ. – 2006. - № 6. – Ст. 694.

[29] Постановление Правительства РФ «О федеральной целевой программе «Жилище» на 2002-2010 годы» от 17.09.2001г. Подпрограмма «Обеспечение жильем молодых семей» (ред. от 07.11.2008г.) // СЗ РФ. – 2001. - № 39. – Ст.3770; 2008. - № 47. – Ст. 5481.

[30] Постановление Правительства РФ «О федеральной целевой программе «Жилище» на 2002-2010 годы» от 17.09.2001г. Подпрограмма «Обеспечение земельных участков коммунальной инфраструктурой в целях жилищного строительства (ред. от 07.11.2008г.) // СЗ РФ. – 2001. - № 39. – Ст. 3770; 2008. - № 47. – Ст. 5481.

[31]Распоряжение Правительства от 17.11.2008г. № 1662-р «О концепции долгосрочного социально-экономического развития РФ на период до 2020г.» // Собрание законодательства РФ. - 2008. - № 47. – Ст. 5489.

[32]Распоряжение Правительства от 17.11.2008г. № 1663-р «Об основных направлениях деятельности Правительства РФ на период до 1212г.» // Собрание законодательства РФ. – 2008. – № 48. – Ст. 5639.

[33]Федеральный закон «О внесении изменений в Федеральный закон «Об ипотеке (залоге недвижимости)» и отдельные законодательные акты РФ» № 264-ФЗ от 22.12.2008г. // СЗ РФ. – 2009. - № 1. – Ст. 10.

[34] Новоселова Н. Обзор жилищного законодательства // Жилищное право. – 2009. - № 2. – С. 7.

[35]Указ Президента РФ от 24.12.1993г. № 2281 «О разработке и внедрении внебюджетных форм инвестирования жилищной сферы» // Собрание актов Президента и Правительства РФ. – 1993. - № 52. – Ст. 5132.

[36] Пашов Д.Б. Становление ипотечного кредитования на российском рынке жилья // Жилищное право. – 2006. - № 6. – С. 61.

[37]Постановление Правительства РФ от 26.08.1996г. № 1010 «Об агентстве по ипотечному жилищному кредитованию» // Собрание законодательства РФ. – 1996. № 37. – Ст. 4312.

[38]Постановление Правительства РФ № 628 от 25.08.2001г. (ред.10.09.2005г.) «Об утверждении Правил предоставления государственных гарантий РФ по заимствованиям ОАО «Агентства по ипотечному жилищному кредитованию» // Собрание законодательства РФ. - 2001. - № 36.- Ст. 3576; 2005. - № 38. – Ст. 3816.

[39] url:htpp://www.ahml.ru

[40] Федеральный закон РФ «О дополнительных мерах государственной поддержки семей, имеющих детей» от 29.12.2006г. № 256-ФЗ (ред. 23.07, 25.12.2008г.) // Собрание законодательства РФ . - 2007. - № 1. – ч.1. – Ст. 19; 2008. - № 52. – ч.1. – Ст. 6243.

[41]Филиппова Е.С. Проблемы реализации национального проекта «Доступное и комфортное жилье – гражданам России» // Законодательство и экономика. – 2006. - № 2. – С. 34.

[42]Федеральный закон от 30.12.2004г. № 214 (ред. от 23.07.2008г.) «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости» // СЗ РФ. – 2005. - № 1. – Ч.1. – Ст. 40; 2008. - № 30. – Ч. 2. – Ст. 3616.

[43] Пашов Д.Б. Становление ипотечного кредитования на российском рынке жилья // Жилищное право. – 2006. - № 6. – С. 64.

[44] Онищенко В.О. Основы банковского дела: Учебное пособие. – Тверь: ТДТУ, 2005.

[45] Зайцева Н., Чумарова Н. Плохой год для ипотеки // Ведомости – Санкт-Петербург. - 2009. - № 11.

[46] Скогорева А. России и США: два мира – две ипотеки? // Банковское обозрение. - 2008. - № 2. – С. 21.

[47] Рыкова И.Н. Виды процентных ставок // Банковское кредитование. – 2008. - № 2. – С.32.

[48] Постановление Правительства РФ от 11.01.2000г. № 28 «О мерах по развитию системы ипотечного жилищного кредитования в РФ» (ред. от 08.05.2002) // СЗ РФ. – 2000. - № 3. – Ст. 278; 2002. - № 20. – Ст. 1859.

[49] Русецкий А.Е. Оформление договора об ипотеке // Право и экономика. – 2008. - № 1. - С. 36.

[50] Информационное письмо ВАС РФ «О федеральном законе «Об ипотеке (залоге недвижимости)» от 09.09.1998г. № С5-7/УЗ-694 // Вестник ВАС РФ. – 1998. - № 11.

[51] Меркулов В.В. Гражданско-правовой договор в механизме регулирования товарно-денежных отношений: Монография, Рязань, 1994. - С. 8.

[52] Калмыков Ю.Х. Избранное. Труды. Статьи. Выступления, М., 1998. - С. 46.

[53] Русецкий А.Е. Оформление договора об ипотеке // Право и экономика. – 2008. - № 1. – С. 38.

[54] Информационное письмо Президиума ВАС РФ от 16.02.2001г. № 59 «Обзор практики разрешения споров, связанных с применением ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним» // Вестник ВАС РФ. – 2001. - № 4.

[55] Федеральный закон от 29.07.1998г. № 135-ФЗ «Об оценочной деятельности в РФ» (ред. от 27.07.2006г.) // Собрание законодательства РФ. – 1998. - № 31. – Ст. 3813; 2002. - № 12. – Ст. 1093, № 46. – Ст. 4537; 2003. - № 2. – Ст. 167; 2004.- № 35. – Ст.3607; 2006. - № 2. – Ст.172.

[56] Киселев А.А. Предмет договора ипотеки // Нотариус. - 2006. - № 2. – С. 13.

[57] Информационное письмо Президиума Высшего Арбитражного Суда РФ от 28.01.2005г. № 90 «Обзор практики рассмотрения арбитражными судами споров, связанных с договором об ипотеке» // Вестник Высшего Арбитражного Суда РФ. – 2005. - № 4.

[58] Русецкий А.Е. Оформление договора об ипотеке // Право и экономика. - 2008. - № 1. – С. 40.

[59]Фадеев А.В. Договор ипотеки и его государственная регистрация: автореф.дис.: канд.юрид.наук. Волгоград, 2006. - С. 8.

[60]Фадеев А.В. Указ.соч. - С. 17.

[61]Постановление Пленумов Верховного Суда и Высшего Арбитражного суда от 01.07.1996г. № 6/8 «О некоторых вопросах, связанных с применением части первой Гражданского кодекса РФ // Бюллетень Верховного Суда РФ. – 1996. - № 9; Вестник ВАС РФ. - 1996. - № 9. - С. 17.

[62]Постановление Пленумов Верховного суда РФ и Высшего арбитражного суда РФ № 6/8 от 01.07.1996г. «О некоторых вопросах, связанных с применением части первой ГК РФ» // Бюллетень Верховного Суда РФ. – 1996. - № 9.

[63]Русецкий А.Е. Договор об ипотеке. // Право и экономика. - 2006. - № 12. - С. 22.

[64]Федеральный закон от 21.11.1996г. № 129-ФЗ «О бухгалтерском учете» (ред. от 03.11.2006г.) // СЗ РФ. – 1996. - № 48. – Ст.5369; 1998. - № 30. – Ст. 3619; 2002. - № 13. – Ст. 1179; 2003. - № 1. – Ст. 2, № 2. – Ст. 160; 2006. - № 45. – Ст. 4635.

[65] Гришаев С.П. Государственная регистрация вещных прав // Журнал российского права. - 2006. - № 10. – С. 22.

[66] Федеральный закон от 21.07.1997г. N 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним» (ред. от 30.06.2008г.) // Собрание законодательства РФ. – 1997. - № 30. - Ст. 3594; 2008. - № 20. – Ст.2251.

[67] Указ Президента РФ от 09.03.2004г. № 314 (ред. от 25.12.2008г.) «О системе и структуре федеральных органов исполнительной власти» // Российская газета. - 2004. - № 50; СЗ РФ. – 2008. - № 52. – Ч. 1. – Ст.6366.

[68] Русецкий А.Е. О государственной регистрации ипотеки // Право и экономика. - 2007. - № 9. - С.30.

[69]Постановление Президиума ВАС РФ от 27.11.2007г. № 9822/07 по делу № А65-15773/2006-СГ1-17 // Вестник ВАС РФ. – 2008. - № 2.

[70]Федеральный закон «О внесении изменений в часть первую ГК РФ» от 30.12.2004г. № 213-ФЗ // СЗ РФ. – 2005. - № 1. – Ч. 1. – Ст. 39.

[71]Федеральный закон от 30.12.2004г. № 214-ФЗ (ред. от23.07.2008г.) «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты РФ» // СЗ РФ. – 2005. - № 1. – Ч. 1. – Ст. 40; 2008. - № 30. – Ч. 2. – Ст. 3616.

[72]Эрделевский А.М. О государственной регистрации ипотеки // СПС «КонсультантПлюс»

[73]Мищенко Г. ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним» и гражданское законодательство // Хозяйство и право. - 1999. - № 10. - С. 39.

[74]Русецкий А.Е. О государственной регистрации ипотеки // Право и экономика. – 2007. - № 9. – С. .33.

[75]Скворцов О.Ю. Сделки с недвижимостью в коммерческом обороте, М., Волтерс Клувер. - 2006.

[76]Кожина Ю.А. Ответственность залогодателя и залогодержателя при ипотечных кредитных правоотношениях // Правовые вопросы недвижимости. – 2008. - № 1. – С. 38.

[77]Федеральный закон «О внесении изменений в Федеральный закон «Об ипотеке (залоге недвижимости)» и отдельные законодательные акты РФ» № 264-ФЗ от 22.12.2008г. // СЗ РФ. – 2009. - № 1. – Ст. 10.

[78]Информационное письмо Президиума ВАС РФ от 28.01.2005г. № 90 «Обзор практики рассмотрения арбитражными судами споров, связанных с договором об ипотеке» // Вестник ВАС РФ. – 2005. - № 4.

[79]Гражданский процессуальный кодекс РФ от 14.11.2002г. № 138-ФЗ (ред. от 09.02.2009г.) // СЗ РФ. – 2002. - № 46. – Ст. 4532; 2009. - № 7. – Ст.775.

[80]Федеральный закон от 30.12.2008г. № 306-ФЗ «О внесении изменений в некоторые законодательные акты Российской Федерации в связи с совершенствованием порядка обращения взыскания на заложенное имущество» // СЗ РФ. – 2009. - № 1. – Ст. 14.

[81]Гражданский процессуальный кодекс РФ от 14.11.2002г. № 138-ФЗ (ред. от 09.02.2009г.) // СЗ РФ. – 2002. - № 46. – Ст. 4532; 2009. - № 7. – Ст. 775.

[82]Федеральный закон РФ «О судебных приставах» от 21.07.1997г. № 118-ФЗ ( ред. от 25.12.2008г.) // СЗ РФ. – 1997. - № 3. – Ст. 3590; 2008. - № 52. – Ч. 1. – Ст. 6235.

[83]Федеральный закон РФ «Об исполнительном производстве» от 02.10.2007г № 229-Фз (ред. от 30.12.2008г.). // СЗ РФ. – 2007. - № 41. – Ст. 4849; 2009. - № 1. – Ст. 14.

[84]Аюшеева С.Д. Жилое помещение как объект гражданских прав и обязанностей участников первичного рынка ипотечного жилищного кредитования // Законодательство. - 2004. - № 8. - С. 31.

[85]Федеральный закон РФ «О внесении изменений в ст. 446 ГПК РФ» от 29.12.2004г. № 194-ФЗ // СЗ РФ. – 2005. - № 1. – Ч. 1. – Си. 20.

[86]Зюзин В.А., Королев А.Н. Комментарий к Федеральному закону «Об ипотеке (залоге недвижимости)». – М: Юстинцинформ, 2008. – С. 105.

[87]Жилищный кодекс РФ от 29.12.2004г. № 188-ФЗ (ред. от 23.07.2008г.) // СЗ РФ. – 2005. - № 1. – Ст. 14; 2008. - № 30. – Ч. 2. – Ст. 3616.

Похожие работы

... рынка доступного жилья. Нужно понимать, что федеральный центр может разработать только стандартные схемы ипотечного кредитования, а задача широкого внедрения потребительских продуктов ложится на региональные власти и коммерческие структуры. Список использованной литературы 1. Гражданский кодекс Российской Федерации. // Собрание законодательства Российской Федерации. – от 26 августа ...

... . Именно поэтому, необходимо предусмотреть возможность выпуска производных от ипотечных сертификатов участия ценных бумаг путем прямого указания в Законе. Глава 4. Проблемы правового регулирования ипотечных отношений Институт залога недвижимости (ипотека) стал закономерным этапом развития гражданского законодательства в современных условиях. Формирование многоукладной рыночной экономики и ...

... власти и органов по регулированию отношений в сфере ипотечного кредитования и ее поддержки. Его необходимо принять в ближайшее время. ГЛАВА 2 Механизм жилищно-ипотечного кредитования в России 2.1 Процедура предоставления ипотечных кредитов: общая характеристика основных этапов Оформление, заключение и обслуживание кредитной сделки – длительный процесс, требующий тщательной проработки ...

... может быть предоставлена 343 гражданам в год, что составляет примерно 18,5 тыс. кв.м общей площади жилья. Областная государственная целевая программа "Развитие ипотечного жилищного кредитования в Иркутской области на 2005 - 2010 годы" (далее - программа) разработана в соответствии с требованиями действующего законодательства. Основные цели и задачи Основная цель программы - создание условий ...

0 комментариев