Навигация

Склад, види та форми лізингових платежів

3.1 Склад, види та форми лізингових платежів

Основу економічних взаємозв‘язків між лізингоодержувачем та лізингодавцем створюють лізингові платежі, котрі відображають відносини власності, користування реалізація та присвоєння прав власності на засоби виробництва.

Визначення розмірів лізингових платежів має важливе значення для успіху лізингових компаній. Під лізинговими платежами розуміють виплати лізингодавцеві, які здійснює лізингоодержувач за надане йому право користуватися лізинговим майном. Лізингові платежі є тим механізмом, за допомогою якого лізингодавець повинен відшкодувати свої фінансові витрати на придбання майна і отримати прибуток. Виходячи з цього, загальна сума лізингових платежів за весь період лізингу повинна включати:

· суму, що відшкодовує витрати на виробництво чи придбання лізингового майна;

· накладні витрати, що пов'язані з рухом майна (транспортування, оформлення документів, зберігання);

· вартість кредитних ресурсів, що використовуються для придбання майна за лізинговою угодою;

· прибуток лізингодавця;

· експлуатаційні витрати (пуск, налагодження, ремонт, монтаж);

· сукупні послуги (навчання персоналу, передача ноу-хау, інжинірингові послуги);

· витрати на страхування майна, якщо воно було застраховане лізингодавцем;

· витрати на пошуки лізингоодержувача, рекламу, послуги посередникам;

· втрати від знецінення майна в результаті інфляції.

Крім того, в лізингових платежах слід враховувати суму податків, які буде сплачувати лізингодавець: податок з власників транспортних засобів і податок на майно (в разі його введення). Таким чином, загальна сума лізингових платежів не є постійною величиною, а залежить від перелічених параметрів та швидкості відшкодування вартості лізингового майна. Чим швидше буде погашена вартість лізингового майна, наприклад, шляхом виплати авансу, тим менші проценти будуть нараховуватися на залишкову вартість лізингового майна. І навпаки, якщо лізингоодержувач переносить виплату перших платежів на пізніший строк, то первинна вартість майна зростає за рахунок нарахованих відсотків на вартість лізингованого майна і кредиту.

Розміри, спосіб, форма і періодичність виплат, а також метод визначення загальної суми лізингових платежів встановлюються в лізинговому контракті за взаємною згодою сторін. Порядок здіснення лізингових платежів гнучкіший, ніж за кредитними угодами (лізингоодержувач може розраховувати надходження своїх доходів і разом з лізингодавцем розробити гнучку схему платежів).

3.2 Методи розрахунку лізингових платежів

Фінансування лізингових контрактів та погашення заборгованості по них може здійснюватися за допомогою різноманітних схем. Лізингоотримувач та лізингодавець обирають найбільш зручний по строку та розмірам платежів графік платежів. При цьому є два основні критерії, за яких обрані умови та схема платежів будуть задовольняти обидві сторони і лізинговий контракт буде укладено:

· розмір лізингових платежів повинен забезпечити лізинговій компанії прибуток не нижче середньої норми прибутку на вкладений капітал та покриття всіх витрат, пов'язаних з виконанням та обслуговуванням контракту;

· ціна лізингу для лізингоотримувача не повинна бути вище за ціну банківського кредиту на придбання відповідного майна.

Методи розрахунку лізингових платежів базуються на теорії зміни вартості грошей у часі. Для всіх схем розрахунків основною вимогою є рівність теперішньої вартості всіх лізингових платежів та вартості майна, яке пропонується у лізинг. Згідно з загальноприйнятим принципом вартості грошей у часі, мати певну кількість грошей сьогодні завжди краще ніж мати їх завтра. Це пояснюється дією декількох основних факторів:

· інфляція (з часом, внаслідок загального подорожчання товарів, гроші знецінюються);

· ризик (невизначеність майбутнього збільшує цінність грошей, що є в наявності: сьогодні гривня на рахунку вже є, а чи буде вона там завтра, – ще питання);

· оборотність (грошові кошти здатні з часом самостійно генерувати дохід: можна покласти гроші на депозит чи провести якусь іншу інвестиційну операцію і додатково до вкладених грошей отримати певний прибуток).

Лізингова компанія, фінансуючи лізинговий контракт повинна враховувати в лізингових платежах часовий розрив між сплатою грошових коштів постачальнику та отриманням грошей від лізингоотримувача.

Здебільшого, сукупність усіх платежів по договору лізингу в основному складається з (1) авансового платежу, (2) періодичних лізингових платежів та (3) викупної (залишкової) вартості. При цьому сплата періодичних лізингових платежів може бути визначена у декількох схемах:

· регулярні платежі, тобто лізингові платежі, що здійснюються через рівні проміжки часу; вони поділяються на:

· постійні платежі (ануїтети),

· платежі с постійним темпом зміни та

· платежі з амортизацією боргу (відшкодуванням вартості предмета лізингу) рівними частинами;

· нерегулярні платежі – лізингові платежі погоджуються сторонами відповідно до графіку, в якому вказані певні строки та суми платежів.

Та чи інша схема платежів застосовується виходячи з побажань сторін договору. На прийняття рішення щодо схеми платежів з точки зору лізингоотримувача впливають: сезонність виробництва, небажання одночасно інвестувати велику суму коштів у розвиток матеріально-технічної бази виробництва; швидке погашення вартості майна і отримання більш ліквідного балансу з метою подальшого отримання кредитів, інвестиційна політика тощо. Лізингова компанія зазвичай пропонує схему розрахунків платежів таку саму, як і схема залучення та погашення компанією ресурсів для фінансування лізингових контрактів. Зазвичай банк, що фінансує лізингову компанію нараховує відсотки за користування кредитними ресурсами виходячи з фактичної заборгованості, що діяла в певні проміжки часу за однакової процентної ставки, тому для лізингової компанії прийнятна будь-яка схема лізингових платежів, що забезпечує отримання запланованої норми прибутку та погашення всіх витрат, пов'язаних з контрактом. Якщо ж лізингова компанія для фінансування лізингових контрактів застосовує альтернативні банківському кредиту джерела залучення коштів або ж залучає кредити, що передбачають жорсткий графік сплати заборгованості та процентів, то при погодженні схеми лізингових платежів необхідно бути досить обережним оскільки застосування різних схем залучення та розміщення ресурсів може привести до ситуації, коли лізингова компанія в певні періоди часу не буде мати «живих» грошей для повернення залучених ресурсів та сплати процентів за користування ними.

Розглянемо поетапно різні схеми розрахунку лізингових платежів. Для цього введемо деякі позначення:

P – первісна вартість предмету лізингу (якщо договором передбачено авансовий платіж, то до уваги береться вартість за мінусом суми авансового платежу);

n – строк лізингу в місяцях, кварталах, роках (загальна кількість лізингових платежів);

і – відсоткова ставка за період (в розрахунках річну відсоткову ставку ділять на кількість періодів лізингу в році. Так, для щомісячних лізингових платежів річну відсоткову ставку необхідно розділити на 12);

S – залишкова (викупна) вартість предмету лізингу. При цьому слід зазначити, що незалежно від методу розрахунку, чим вищою буде викупна вартість предмету лізингу – тим більший розмір процентів сплатить лізингоотримувач і отримає лізингова компанія.

A – Лізинговий платіж.

Регулярні постійні платежі (ануїтет)

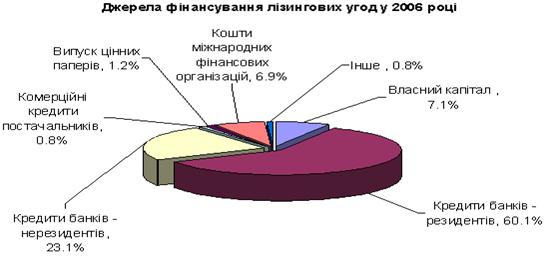

Регулярні постійні платежі передбачають виплату однакової суми лізингового платежу через однакові проміжки часу. Такий механізм припливу (відпливу) грошей має назву ануїтету. Сума лізингового платежу розраховується за формулою:

![]()

Загальна сума лізингових платежів обраховується як добуток отриманого лізингового платежу та кількості лізингових платежів.

Приклад

Вартість предмета лізингу 1000 грн., ставка 15% річних або 1.25% на місяць, строк лізингу приймемо за 5 місяців, залишкова (викупна) вартість становить 200 грн.

Підставивши значення змінних у наведену формулу отримаємо суму лізингового платежу:

![]()

Розподіл лізингового платежу на амортизацію боргу (погашення вартості майна) та проценти проводиться послідовно. Сума, що йде в погашення вартості майна, визначається як різниця суми лізингового платежу та процентів на залишок заборгованості:

![]()

де дt – сума, що відноситься в погашення вартості майна в періоді t =1,…n.

Дt-1 – залишок заборгованості за предмет лізингу на кінець періоду t-1.

Для зручності наведемо графік сплати лізингових платежів, погашення вартості майна та процентів в табличній формі:

Таблиця 3.1

| Лізингові періоди | Залишок заборгованості,(гр.2-гр.3) | Погашення вартості майна,(гр.5-гр.4) | Проценти, (гр.2* ставка лізингу) | Лізинговий платіж |

| 1 | 1 000,00 | 156,05 | 12,50 | 168,55 |

| 2 | 843,95 | 158,00 | 10,55 | 168,55 |

| 3 | 685,95 | 159,98 | 8,57 | 168,55 |

| 4 | 525,97 | 161,98 | 6,57 | 168,55 |

| 5 | 364,00 | 164,00 | 4,55 | 168,55 |

| Всього | 200,00 | 800,00 | 42,75 | 842,75 |

З таблиці видно, що сума процентів з плином часу зменшується, в той час як сума амортизації боргу, навпаки, збільшується. При цій схемі в перших періодах лізингу баланс компанії-лізингоотримувача буде менш ліквідним, фінансова стійкість компанії – порівняно меншою, у звіті про прибутки і збитки компанії буде вказано значні фінансові витрати. Якщо компанія-лізингоотримувач на протязі перших періодів лізингу планує для розвитку виробництва отримувати кредитні кошти в банку, а вартість лізингового контракту для компанії є достатньо значною, необхідно погодити з лізингодавцем іншу схему лізингових платежів.

Зазначена схема побудови лізингових платежів (ануїтет) здебільшого використовується під час лізингу основних засобів загальногосподарського призначення та обладнання, амортизація якого відбувається лінійним методом (віддача або, так би мовити, економічний ККД основного засобу практично не залежить від строку використання та пов'язаного з ним фізичного зносу).

Регулярні платежі з постійним темпом зміни

Умови погашення заборгованості по лізингу передбачають зміну (збільшення чи зменшення) лізингових платежів з постійним темпом приросту (зменшення) в кожному періоді. Іншим чином, задається прискорена (зменшена) амортизація боргу (погашення вартості майна). Розміри лізингових платежів розраховуються за допомогою таких формул:

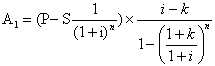

![]()

де А1 – розмір першого лізингового платежу;

t – період лізингу = 1, …, n;

k – темп приросту. Якщо k>0 – відбувається прискорене погашення вартості майна, якщо k<0 – навпаки відбувається зменшення розміру платежів з плином часу.

Розмір першого лізингового платежу визначається:

Розподіл лізингового платежу на амортизацію боргу (відшкодування вартості предмета лізингу) та проценти проводиться так само як і в попередньому прикладі: сума, що йде в погашення вартості майна, визначається як різниця суми лізингового платежу та процентів на залишок заборгованості.

Використовуючи дані попереднього прикладу та приймаючи темп приросту рівним 36% річних (3% в місяць) перший лізинговий платіж буде дорівнювати:

Наведемо графік сплати лізингових платежів, відшкодування вартості предмета лізингу та процентів в таблиці:

Таблиця 3.2

| Лізингові періоди | Залишок заборгованості, (гр.2-гр.3) | Погашення вартості майна,(гр.5-гр.4) | Проценти, (гр.2*ставка лізингу) | Лізинго-вий платіж |

| 1 | 1 000,00 | 146,35 | 12,50 | 158,85 |

| 2 | 853,65 | 152,95 | 10,67 | 163,62 |

| 3 | 700,70 | 159,77 | 8,76 | 168,53 |

| 4 | 540,93 | 166,82 | 6,76 | 173,58 |

| 5 | 374,11 | 174,11 | 4,68 | 178,79 |

| Всього | 200,00 | 800,00 | 43,37 | 843,37 |

Як бачимо з таблиці, кожен наступний лізинговий платіж на 3% більший за попередній.

Якщо необхідно, щоб лізингові платежі зменшувались з плином часу значення коефіцієнту k необхідно зробити від'ємним. Використовуючи дані попереднього прикладу приймемо темп приросту рівним –36% річних (–3% в місяць) та наведемо графік сплати лізингових платежів в табличній формі:

Таблиця 3.3

| Лізингові періоди | Залишок заборгованості, (гр.2-гр.3) | Погашення вартості майна,(гр.5-гр.4) | Проценти, (гр.2*ставка лізингу) | Лізинговий платіж | |||

| 1 | 1 000,00 | 166,34 | 12,50 | 178,84 | |||

| 2 | 833,66 | 163,05 | 10,42 | 173,47 | |||

| 3 | 670,62 | 159,88 | 8,38 | 168,27 | |||

| 4 | 510,73 | 156,83 | 6,38 | 163,22 | |||

| 5 | 353,90 | 153,90 | 4,42 | 158,32 | |||

| Всього | 200,00 | 800,00 | 42,11 | 842,11 | |||

Як бачимо з таблиці, кожен наступний лізинговий платіж на 3% менший за попередній. При цьому погашення вартості предмету лізингу в перших періодах відбувається більшими темпами ніж в попередніх прикладах, як наслідок – лізингова компанія отримує меншу суму процентів. Така схема лізингових платежів може зокрема застосовуватись у випадку прискореної амортизації предмету лізингу, тобто тоді, коли предмет лізингу відчутно втрачає свою продуктивність, а отже і здатність генерувати продукцію (кошти) з плином часу.

Логічним є те, що чим більше по модулю значення коефіцієнту k – тим відчутніше буде розрив між найбільшим та найменшим лізинговим платежем по контракту.

Регулярні платежі з амортизацією боргу рівними частинами

При такій схемі розмір лізингового платежу визначається як сума відшкодування вартості предмета лізингу та процентів. При цьому погашення вартості предмету лізингу в кожному періоді відбувається рівними частинами, а сума процентів визначається виходячи з величини заборгованості за предмет лізингу на початок періоду.

Сума періодичного відшкодування вартості предмета лізингу визначається діленням вартості, що погашається на кількість періодів:

![]()

Де d – сума відшкодування вартості предмета лізингу.

Лізинговий платіж визначається за формулою:

![]()

Залишок заборгованості за предмет лізингу (Дt) на початок кожного наступного періоду визначається як різниця залишку заборгованості на початок попереднього періоду (Дt-1)та щомісячної суми погашення вартості предмету лізингу (d).

Використовуючи дані попередніх прикладів наведемо графік лізингових платежів у таблиці:

Таблиця 3.4

| Лізингові періоди | Залишок заборгованості, (гр.2-гр.3) | Погашення вартості майна | Проценти, (гр.2*ставка лізингу) | Лізинговий платіж, (гр.3+гр.4) |

| 1 | 1 000,00 | 160,00 | 12,50 | 172,50 |

| 2 | 840,00 | 160,00 | 10,50 | 170,50 |

| 3 | 680,00 | 160,00 | 8,50 | 168,50 |

| 4 | 520,00 | 160,00 | 6,50 | 166,50 |

| 5 | 360,00 | 160,00 | 4,50 | 164,50 |

| Всього | 200,00 | 800,00 | 42,50 | 842,50 |

Наведемо порівняння наведених регулярних платежів в табличній формі

Таблиця 3.5

| Лізингові періоди | Постійні платежі (ануїтет) | Платежі з постійним темпом приросту k=3% | Платежі з постійним темпом приросту k=–3% | Платежі зі сплатою боргу рівними частинами |

| |

| 1 | 168,55 | 158,85 | 178,84 | 172,50 |

| |

| 2 | 168,55 | 163,62 | 173,47 | 170,50 |

| |

| 3 | 168,55 | 168,53 | 168,27 | 168,50 |

| |

| 4 | 168,55 | 173,58 | 163,22 | 166,50 |

| |

| 5 | 168,55 | 178,79 | 158,32 | 164,50 |

| |

| Всього | 842,75 | 843,37 | 842,11 | 842,50 | ||

Як бачимо з таблиці, платежі з постійним додатнім темпом приросту в абсолютному значенні дають найбільший прибуток лізинговій компанії і, відповідно, є найбільш витратними для лізингоотримувача.

На практиці, лізингові компанії частіше за все використовують дві схеми з наведених: ануїтет та платежі з рівномірним погашенням вартості предмету лізингу (графа 2 та графа 5). При цьому слід зазначити, що при рівних умовах щодо відсоткової ставки, строку лізингу та викупної вартості абсолютний дохід від застосування ануїтету завжди буде більший.

Нерегулярні платежі

Нерегулярними називають сплату лізингових платежів, що здійснюються в різних сумах за різні проміжки часу. Ініціатива щодо застосування нерегулярних платежів частіше за все надходить від лізингоотримувача. Це здебільшого пов'язано з сезонністю бізнесу компанії-лізингоотримувача або ж стратегією одночасного інвестуванням значної суми грошових коштів в оборот для стрибкоподібного росту бізнесу або для виконання привабливого контракту.

Зазвичай лізингоотримувач пропонує погодити графік, в якому лізингові платежі є незначними в перші періоду лізингу і швидко зростають через певний проміжок часу. Слід вказати, що при застосуванні банківських кредитів є схожа схема, що передбачає відстрочення сплати тіла кредиту при обов'язковій щомісячній сплаті відсотків за користування ним. В такому випадку заробіток лізингової компанії переважно буде більшим ніж при застосуванні схем регулярних платежів. Необхідно також зазначити, що в цьому збільшується ризик, пов'язаний з невиконання клієнтом договору лізингу, а тому лізингова компанія завжди збільшить процент по лізингу на премію за ризик дефолту по контракту.

На практиці також є ситуації, коли клієнт бажає швидше розрахуватися за предмет лізингу і, як наслідок, сплатити менше процентів лізинговій компанії. При цьому клієнт пропонує погодити графік платежів, в якому розмір лізингових платежів в перші періоди є досить значним, а через деякий період різко зменшується. В такому випадку сума отриманих лізингодавцем процентів буде менше ніж при застосуванні схеми регулярних платежів. Вважаючи на це лізингова компанія і в цьому випадку має збільшити процент за лізинг на компромісну величину. Збільшення процентної ставки викликане тим, що при такій схемі лізингова компанія недоотримає частину доходів в порівнянні із застосуванням ануїтету або іншої схеми регулярних платежів.

Наведемо порядок розрахунку нерегулярних лізингових платежів. Спочатку задається графік лізингових платежів. Розподіл платежу на відшкодування вартості предмета лізингу та проценти проводиться послідовно за вже відомою нам формулою:

![]()

де дt – сума, що відноситься в погашення вартості мана в періоді t =1,…n.

Дt-1 – залишок заборгованості за предмет лізингу на кінець періоду t-1.

Останнім лізинговим платежем досягається рівність сум виплат і заборгованості за предмет лізингу. Для визначення останнього лізингового платежу необхідно продисконтувати (привести до теперішньої вартості) потік лізингових платежів за виключенням останнього платежу, оскільки він на цей час ще невідомий. Знайти арифметичну різницю між вартістю майна та продисконтованою сумою лізингових платежів. Ця різниця буде становити теперішню вартість останнього лізингового платежу. Для графіку необхідно розрахувати її майбутню вартість. Наведемо формули для здійснення вказаних розрахунків.

Сума дисконтованих лізингових платежів:

Сума дисконтованих лізингових платежів:

![]()

Розмір останнього лізингового платежу розраховується за формулою:

![]()

Розглянемо наведені формули розрахунку на прикладі.

Приклад

Залишимо такі самі параметри лізингової угоди як і в попередніх прикладах (вартість предмету лізингу 1000 грн., процентна ставка по лізингу 1.25% на місяць, строк лізингу приймемо за 5 місяців, залишкова (викупна) вартість становить 200 грн.). Крім того, погоджено наступні лізингові платежі: 1-й період лізингу – 20,00 грн., 2-й період – 0,00 грн., 3-й період – 50,00 грн., 4-й період - 350,00 грн. Необхідно визначити суму останнього лізингового платежу та побудувати графік платежів.

Спочатку про дисконтуємо суму запропонованих лізингових платежів. Підставивши значення змінних у наведену формулу отримаємо:

![]()

Знайдемо майбутню вартість останнього лізингового платежу:

![]()

Побудуємо графік лізингових платежів в наступній таблиці.

| Лізингові періоди | Лізинговий платіж | Залишок заборгованості (гр.3-гр.5) | Проценти (гр.3*ставка лізингу) | Погашення вартості (гр.2-гр.4) |

| 1 | 20,00 | 1 000,00 | 12,50 | 7,50 |

| 2 | - | 992,50 | - | - |

| 3 | 50,00 | 992,50 | 24,97* | 25,03 |

| 4 | 350,00 | 967,47 | 12,09 | 337,91 |

| 5 | 437,43 | 629,56 | 7,87 | 429,56 |

| Всього | 857,43 | 200,00 | 57,43 | 800,00 |

* Проценти за 2-й та 3-й періоди лізингу.

Як бачимо з таблиці, при всіх інших рівних умовах, порядок та розмір платежів досить суттєво впливають загальний розмір контракту в порівнянні з наведеними схемами регулярних платежів. Слід також зазначити, що чим більшою буде різниця між максимальним і мінімальним розміром лізингового платежу, тим більшою буде різниця між загальною сумою лізингових платежів при нерегулярному графіку та сумою лізингових платежів, побудованих за методом ануїтету.

Порівняння різних схем здійснення платежів з різних джерел фінансування

Головна мета інвестицій, головна мета будь-якого комерційного підприємства – максимальне одержання прибутку. Припустимо на ринку середній рівень рентабельності на послуги становить 15%. В силу певних особливостей діяльності компанія має витрати значно вищи ніж витрати більшості підприємств на цьому ринку. Чи може така компанія встановлювати ціну на свої послуги виходячи з середнього ринкового рівня рентабельності? Звичайно ні, оскільки ціна на послуги цієї компанії буде значно вище за середньоринкову і компанія не зможе в запланованих обсягах продавати свої послуги, а так – недоотримає прибутків. Або ж інша ситуація, коли внаслідок певних обставин собівартість послуг для компанії є досить низькою в порівнянні з середньоринковою. Чи варто в такій ситуації компанії встановлювати середньоринкову норму прибутку на свої послуги? Також ні, оскільки компанія в такому випадку буде недотримувати прибутки. Отже, однією з головних умов одержання максимального прибутку є правильне визначення ціни на свою продукцію, послуги, роботи. Ціна є інструментом стимулювання попиту і одночасно представляє собою головний фактор довгострокової рентабельності. Для підприємства, яке бажає досягти стійкого положення на ринку, встановлення ціни має ключове значення для успіху обраної стратегії ведення бізнесу.

У цьому і лізингові компанії не є винятком. Виходячи на ринок фінансових продуктів, для успішних продажів і отримання прибутку, лізингова компанія повинна сформувати конкурентну ціну на свої послуги. Яка ціна буде найбільш об'єктивною? Логічно, що потрібно порівняти ціни прямих та потенційних конкурентів на аналогічні послуги. Але яким чином це зробити правильно? Якщо для порівняння ціни на товар в торгівлі враховується тільки декілька факторів (безпосередньо ціна, можливість доставки, можливість відстрочення платежу), то для порівняння ціни лізингу простою арифметикою обійтися важко. Це пояснюється тим, що лізинг як і кредит передбачає отримання не одного платежу, а цілого потоку платежів, що можуть здійснюватися в різні строки і за різними схемами (щомісячно, щоквартально, із різними ставками, з додатковими платежами чи комісіями або без них тощо). Крім того, якщо порівнювати фінансовий лізинг та банківський кредит, платежі по лізингу крім амортизації боргу та процентів зазвичай втілюють у собі компенсацію прямих витрат лізингової компанії, в той час як за договором банківського кредиту найчастіше сплачується тільки процент та погашення тіла кредиту.

Якщо аналізувати привабливість того чи іншого контракту недостатньо просто порівняти процентні ставки, якщо платежі за одним контрактом здійснюються поквартально, а за іншим – помісячно. Або ж не можна просто порівняти суму лізингових платежів із сумою платежів за договором банківського кредиту і сказати, що банківський кредит дешевше не враховуючи при цьому той факт, що позичальнику необхідно буде самостійно сплачувати податки, страхування, держмито тощо.

Для того щоб правильно порівняти вартість кредиту та вартість лізингу необхідно чітко усвідомлювати з чого складається ціна на лізинг і що необхідно врахувати для співставлення різних моделей фінансування. Формування ціни лізингу – лізингового платежу – передбачає перш за все відшкодування вартості предмету лізингу, покриття витрат лізингової компанії та одержання запланованої норми прибутку вигляді процентів.

Серед прямих витрат лізингової компанії можна зазначити найбільш розповсюдженими є:

· витрати на страхування предмету лізингу;

· податки та платежі пов'язані з придбанням предмету лізингу (внески до Пенсійного фонду при набутті права власності на транспорт або нерухомість, платежі за реєстрацію предмета лізингу);

· податки та платежі пов'язані з перебуванням предмета лізингу у власності лізингової компанії (податок з власників транспортних засобів, проходження щорічного техогляду транспортних засобів тощо).

Проводячи аналіз умов контрактів, що є неспівставними можна застосовувати декілька методів. На мій погляд, для порівняння різних схем фінансування найбільш доцільно застосовувати метод розрахунку чистої теперішньої вартості (NPV). Цей метод заснований на зіставленні величини вартості предмету лізингу (кредиту) із загальною сумою дисконтованих чистих грошових виплат по лізингу (кредиту).

Першим кроком до порівняння ціни лізингу із ціною кредиту буде формування переліку прямих витрат, які пов'язані з предметом лізингу. При цьому необхідно зважати на такі важливі обставини:

· при лізингу вартість прямих витрат лізингової компанії рівномірно включена в лізингові платежі, в той час як при кредиті ці витрати можуть бути сплачені всією сумою наперед за рік (наприклад, страхування майна);

· у зв'язку з тим, що лізингова компанія є свого роду «оптовим покупцем» вартість та умови послуг для неї практично завжди дешевше (для прикладу можна привести все те ж страхування майна – за однакових умов страхування ставка для лізингової компанії завжди буде менше ніж для стандартного клієнта).

Наступним кроком необхідно побудувати графік платежів по кредиту і по лізингу та здійснити дисконтування (приведення до теперішньої вартості - PV) потоків платежів за формулою:

![]()

де Аn – платіж по відповідному графіку в періоді n. При кредиті A повинно включати в себе також всі прямі витрати, що повинні бути понесені позичальником;

n – кількість періодів виплати платежу по лізингу/кредиту;

r – ставка дисконтування. Оскільки ми проводимо порівняння проектів з точки зору клієнта/позичальника, то логічним є за ставку дисконтування прийняти ставку залучення ним короткострокових банківських кредитів.

Далі визначаємо чисту приведену вартість джерела фінансування:

![]()

Де Р – первісна вартість предмета лізингу/кредиту.

Оцінка вигідності того чи іншого інструменту фінансування проводиться шляхом порівняння величин NPV контрактів. Проект, NPV якого є найменшим, буде найбільш вигідний для клієнта.

Отже, знаючи як провести порівняння різних лізингових умов або ж порівнюючи лізингові платежів з банківським кредитом можна визначити об'єктивну ціну кожної із послуг та переконати потенційного покупця у найбільшій привабливості умов саме вашої компанії.

Висновки

В умовах інвестиційної кризи, що в Україні прийняла майже чи не найбільш гострі форми серед країн СНД, цілком закономірний той всебічний інтерес, що виявляється до специфічної форми економіко-правових відносин, що отримала збірне найменування "лізингу".

Являючись продуктом розвитку в умовах постіндустріального суспільства, з характерними для нього високорозвиненими відносинами ринкової економіки, традиційних форм позики і оренди, фінансовий лізинг став однією з найбільш перспективних форм діалектичого вирішення протиріч відношення власності і інвестиційного нагромадження.

Такий альтернативний засіб інвестування як одержання і використання іноземних кредитів має ряд негативних факторів, значна частина коштів спрямовується на покриття поточних витрат, дефіциту державного бюджету, а не на інвестування виробництва і його технологічне відновлення. До того ж іноземні кредити збільшують зовнішній борг і на його обслуговування витрачаються значні валютні кошти.

Враховуючи ситуацію з іноземними кредитами і інвестиціями, а також ситуацію, що склалася на вітчизняному ринку довгострокових кредитів (по них дуже високі проценти і їх практично ніхто не надає), саме лізинг може стати єдиною формою довгострокового кредитування в Україні в найближчий час.

На даний момент в Україні розглядається проблема розвитку лізингу, тому що це давно розповсюджений на Заході фінансовий інструмент, сприятливий мобілізації коштів для інвестицій, а також він забезпечує гарантоване використання інвестиційних ресурсів з метою реконструкції і розвитку виробництва.

Однією з основних форм подолання проблем відсутності інвестиційних коштів є лізинг, в т. ч. і міжнародний.

Лізинг створює економічні вигоди всім учасникам лізингової операції. Так, підприємству - постачальнику гарантується збут продукції і своєчасне одержання грошових коштів для здійснення розрахунків з бюджетними робітниками і направлення їх на виробничий розвиток.

Вирішення вище зазначених проблем, що ускладнюють ефективність і мобільність регулювання лізингових відносин, врахування переваг регулювання лізингових операцій в інших країнах, приєднання України до Конвенції про міжнародний фінансовий лізинг, всебічна підпримка розвитку лізингу з боку держави дадуть Україні змогу вирішити значну кількість проблем, пов`язаних з інвестуванням і залученням коштів.

Список використаних джерел:

1. Биковченко Л. М. Економічна сутність лізингу // Фінанси України, 2001, №11, С. 75-77

2. Данилова Л. І. Лізинг як фактор інвестиційного розвитку // Фінанси України, 1998, №11, С. 100-103

3. Дивак М. Лізинг: один пишемо, два за ум пішло // Голос України, 2005, 2 лютого, С. 9

4. Златкін Б. Лізинг як метод кредитування // Економіка України, 1997, №4, С. 86-88

5. Ібатулін Ш. І. Лізингове забезпечення агропромислових підприємств // Вісник сумського Державного аграрного університету,2001, №2, С.84-86

6. Коваленко Н., Човнжк Ю. Тенденції розвитку лізингу: світовий досвід та реалії в Україні // Банківська справа, 2001, №1, С. 47-51

7. Ковальчук К. Ф., Вишнякова І. В. Показники ефективності лізингової угоди //Фінанси України, 2004, №6, С. 141-146

8. Комаров В. Ф. и др. Аренда. Лизинг. Фирменный сервис./ В. Ф. Комаров, Е. В. Колуга, А. Т. Юсупова – Новосибирск: Наука. Сибирское отделение, 1991, С. 70-91

9. Лізинг в Україні. Інформаційно-аналітичний журнал, 2006, №1

10. Ляхова О. О. Суб’єкти ринку лізингових відносин в Україні // Фінанси України, 2000, №11, С. 64-67

11. Максимов Г. В., Князева Ю. В. Лизинг: выгоднее кредита, эфективнее аренды // Молочная промышленность, 2001, №12, С. 39-41

12. Орлов О. О., Рясник Є. Г. Що заважає розвитку лізингу в Україні // Фінанси України, 1999, №7, С. 3-9

13. Радіоненко О. Н. Дострокове припинення лізингової угоди: економічні наслідки та шляхи вирішення проблем // Агрокомпас, 2002, №6, С. 4-6

14. Слав’янська Н. Впровадження лізингових відносин в Україні // Банківська справа, 1999, №4, С. 19-20

15. Старцев О. В. Розвиток лізингових операцій в Україні // Фінанси України, 1998, №6, С.70-74

16. Черевко Г. В., Калитка Г. Б. Лізинг: реалії, проблеми, перспективи // Фінанси України, 1999, №2, С. 40-46

17. Шпак В. Державний лізинг: видатки чи прибутки? // Урядовий кур’єр, 2005, 17 травня, С.10

18. Http://www.leasing.org.ua

19. Http://www.ifc.org/leaseukraine

Похожие работы

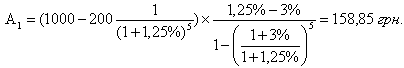

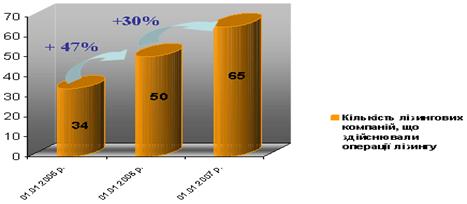

... ; збільшити обсяги інвестицій у національну економіку; підвищити обсяги реалізації нового обладнання; поліпшити конкурентне середовище на фінансовому ринку [3]. Аналізуючи ринок лізингових послуг в Україні, бачимо, що першочерговою є проблема недостатності мобілізації грошового капіталу, який міг би стати джерелом закупівлі обладнання з метою подальшої передачі його лізингоотримувачу. Нині ...

... ії про пенсійну реформу, оскільки недовіра до недержавних пенсійних фондів тісно пов’язана з недостатнім розумінням того, як працюють ці установи. Розділ 3. Державна програма приватизації як метод реформування державного сектору економіки України Переважна кількість галузей виробництва в Україні має низький технологічний уклад, морально та фізично зношене обладнання, застарілі технології, ...

... діяльності – це значно краще, ніж купівля за рахунок кредиту, якщо врахувати, що рентер, викупивши транспорт, буде отримувати прибуток як власник. 3.Шляхи підвищення ефективності при лізинговій діяльності у сфері міських пасажирських перевезень 3.1. Підвищення ефективності за рахунок використання специфічних форм лізингу Лізинг – складна форма економічної діяльності, тому в кожній сфері ...

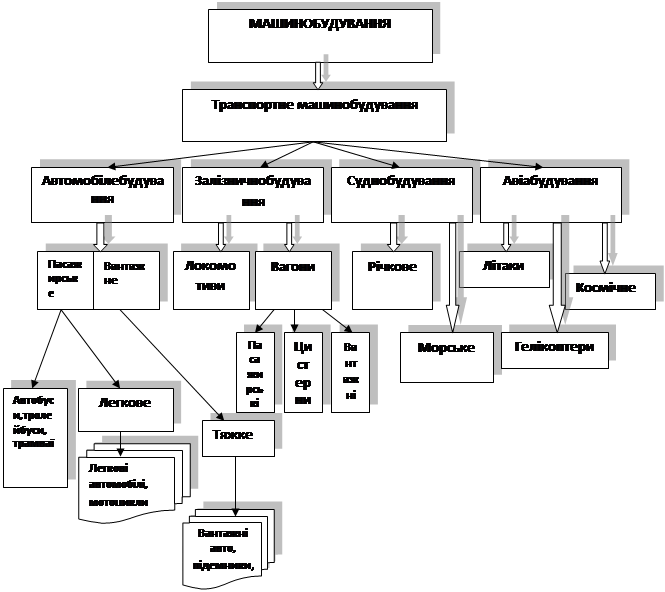

... . Але там не поспішали, оскільки ніхто не давав державних (з боку Російської Федерації) гарантій. ВИСНОВКИ Нами було розглянуто тему «Розвиток транспортного машинобудування в Україні». Становище транспортного машинобудування знаходиться в жахливому стані. І це не збільшуючи становище. Устаткування на заводах доживає свій вік, вітчизняний транспорт доживає останні миттєвості перед тим як ...

0 комментариев