Навигация

Государственные органы регулирования, включая Федеральную комиссию по рынку ценных бумаг;

1. Государственные органы регулирования, включая Федеральную комиссию по рынку ценных бумаг;

2. Саморегулируемые организации.

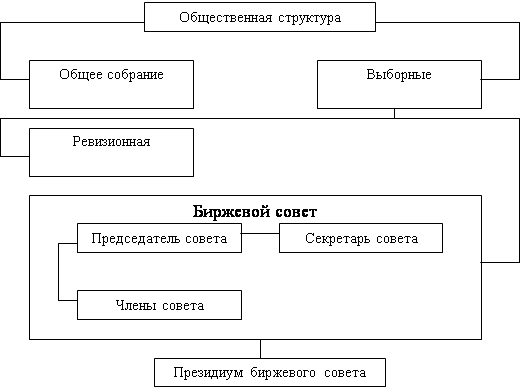

Саморегулируемые организации (СРО) – это некоммерческие, негосударственные организации, создаваемые профучастниками рынка ценных бумаг на добровольной основе, с целью регулирования определенных аспектов рынка на основе государственных гарантий поддержки, выражающихся в присвоении им государственного статуса саморегулируемой организации. СРО обычно являются организаторы рынка ценных бумаг (биржи) и общественные объединения различных групп профучастников.

Структура органов государственного регулирования российского рынка ценных бумаг в настоящее время сложилась следующим образом:

Высшие органы государственной власти:

Государственная Дума издает законы, регулирующие рынок ценных бумаг;

Президент издает указы, поскольку законы принимаются довольно медленно и развитие рынка ценных бумаг в России осуществляется в соответствии с этими указами; главная их цель – осуществление и ускорение процесса приватизации и экономической реформы;

Правительство – выпускает постановления, обычно в развитие указов президента.

Государственные органы регулирования рынка ценных бумаг министерского уровня:

Федеральная служба по финансам и рынкам (ФСФР);

Центральный банк РФ;

Государственный комитет по антимонопольной политике;

Госстрахнадзор.

ФСФР имеет много полномочий в области координации, разработки стандартов, лицензирования, установления квалификационных требований и т. д.

Министерство финансов РФ регистрирует выпуски ценных бумаг корпораций, субъектов федерации и органов местного самоуправления, лицензирует фондовые биржи, инвестиционные компании, инвестиционные фонды, устанавливает правила бухгалтерского учета операций с ценными бумагами, осуществляет выпуск государственных ценных бумаг и регулирует их обращение.

Центральный банк РФ – федеральный орган, действующий на основании закона, регистрирует выпуски ценных бумаг кредитных организаций, регулирует деятельность клиринговых организаций и организаций, производящих безналичные расчеты по сделкам с ценными бумагами, контролирует экспорт и импорт капитала.

Государственный комитет по антимонопольной политике устанавливает антимонопольные правила и осуществляет контроль за их исполнением.

Госстрахнадзор регулирует особенности деятельности на рынке ценных бумаг страховых компаний.

В отношении государственных регуляторов должны быть в значительной мере усилены функция стратегического управления, подотчетность и координация усилий регуляторов, полностью преодолен конфликт интересов между ними. Должно быть завершено разграничение полномочий между регуляторами на рынке ценных бумаг.

Необходимо осуществление следующих организационных изменений:

- Введение стратегического планирования;

- Создание Национального совета по финансовому рынку при Председателе Правительства РФ, постоянно действующих рабочих групп ФСФР, Банка России и других регуляторов;

- Заключение соглашения между Банком России и ФСФР о разграничении полномочий и координации действий на фондовом рынке;

- Создание региональных отделений ФСФР в областях и республиках.

Соответственно необходимо отказаться от попыток внедрить концепцию мега регулятора как не соответствующую российским условиям (отсутствие финансовых конгломератов, ослабление совокупных ресурсов регулятора). Важно также отказаться от попыток ввести исключительно функциональное регулирование рынка ценных бумаг. Необходимо обеспечить сочетание институционального и функционального регулирования, как это происходит повсеместно в международной практике.

Должна быть сформирована ресурсная база финансового регулятора (ФСФР), адекватная его задачам строительства рынка (отчисление части налогов и сборов, формируемых на фондовом рынке, в адрес регулятора на нужды его развития).

В существенной мере должна быть усилена надзорная и контрольная функции финансовых регуляторов, прежде всего в области надзора за финансовом состоянием профессиональных участников рынка ценных бумаг, соблюдения ими правил честного ведения бизнеса и законодательства в целом.

Кроме того, с учетом накопленной практики и интересов привлечения инвестиций в реальный сектор должны быть:

- Приняты законы, регулирующие обращение отдельных финансовых инструментов или определяющие особенности деятельности отдельных институтов рынка;

- Решены на законодательном уровне отдельные вопросы технологии финансовых рынков;

- Усилены возможности санкций со стороны финансовых регуляторов за нарушения на рынке ценных бумаг.

Необходимо также обеспечить расширение начал саморегулирования.

В последнее время ФСФР в сознание профучастников стала внедрять мысль о том, что лучшие саморегулируемые организации (СРО) – это организаторы торговли. Цель регулятора понятна и объяснима – биржи по своей природе являются гораздо более зависимыми и объективно постоянно лояльными организациями по сравнению с классическими СРО. Они, в отличие от СРО, привязаны к регулятору из-за получения лицензии, необходимости согласовать все свои правила и т. д. На СРО же у регулятора практически нет прямых рычагов воздействия, за исключением действий в отношении его членов.

При этом биржи по своей природе вполне способны и даже должны выполнять некоторые функции саморегулирования, например, устанавливать стандарты торговли, контроль за раскрытием информации и соблюдением профессиональной этики. Но биржа никогда не будет выполнять главную функцию СРО – быть представителем и отстаивать интересы своих членов в органах регулирования.

Государству, для стабилизации положения на фондовых биржах страны, необходима система взаимодействия органов государственного регулирования фондового и срочного рынков, программа антикризисного регулирования рынка.

Стоит уделить больше внимания рынку производных финансовых инструментов (фьючерсы, опционы и пр.), позволяющему эффективно управлять ценовыми рисками в экономике. Развитие данного рынка является важным фактором стабильности и повышения инвестиционной привлекательности российской экономики в целом и фондового рынка в частности.

Первой задачей (наименее сложной), которую необходимо решить, должна стать выработка рекомендаций и методик раскрытия информации и размещения ценных бумаг как для размещения их российскими эмитентами на различных зарубежных рынках, так и для иностранных эмитентов ценных бумаг при их размещении в системе национального рынка.

Законодательство РФ не содержит специальных нормативных актов, регулирующих порядок регистрации выпусков ценных бумаг иностранных эмитентов для размещения и обращения на территории РФ. Экономическая причина состоит в том, что законодательной и исполнительной властью в качестве первоочередной задачи в области регулирования фондового рынка рассматривается задача по привлечению и правовой защите иностранных инвестиций и инвесторов. Вопрос же о развитии правовой базы для иностранных эмитентов ценных бумаг, т.е. лиц, привлекающих инвестиционный капитал в Российской Федерации, в лучшем случае не воспринимается как первоочередной. Между тем, успех программы восстановления российской экономики напрямую связан с процессом инвестиций в промышленные комплексы стран СНГ, крайне желательным механизмом реализации которого было бы построение рынка «международных» инвестиционных инструментов в рамках фондового рынка РФ.

Российское законодательство, регулирующее рынок ценных бумаг, требует существенной доработки, как минимум, в части определений ценных бумаг и адаптации модели акционерного общества, без чего правоотношения по ценным бумагам иностранных юридических лиц, учрежденных в странах, придерживающихся или содержащих элементы англо-американской системы права, не могут быть в полной мере описаны и адаптированы в рамках действующей модели.

Очевидно, что при регистрации и обращении ценных бумаг иностранного эмитента в Российской Федерации и для обеспечения надлежащей правовой защиты российских инвесторов необходимо предусмотреть возможность применения права того государства, которое обеспечило бы владельцу ценных бумаг наиболее благоприятный для него правовой режим.

Законодатель должен учитывать высокую значимость эффективного и работоспособного контроля за сохранением высокой международной репутации российского фондового рынка. Правовые и организационные меры должны быть направлены на повышение конкурентоспособности отечественного рынка ценных бумаг на международной арене.

Однако только создание хорошей законодательной и нормативной базы рынка без организации контроля за исполнением законов и систем правоприменения не обеспечит его безопасность. Следует наладить скоординированную работу регулирующих, правоохранительных и судебных органов. Для этого в законодательном порядке необходимо расширить контрольные функции ФСБ, МВД России и налоговых органов, разграничить их сферы деятельности и предоставить им соответствующие полномочия. Требуется более высокая квалификация и специализация сотрудников этих ведомств, работающих в данной области. Этого можно достичь путем создания в правоохранительных органах специальных подразделений и организации обучения в учебных заведениях профессионалов для работы в этой сфере.

Особая роль в регулировании рынка ценных бумаг возлагается на ФСФР России. Для активизации государственного регулирования фондового рынка должен быть повышен ее статус, ФСФР должна быть наделена также соответствующими полномочиями. В ней целесообразно создать подразделения безопасности (по аналогии с подобными службами в других государствах).

Проблемы обеспечения устойчивого долгосрочного развития, стоящие перед российским фондовым рынком, можно сгруппировать по пяти направлениям:

1. Поддержание общей привлекательности российских финансовых активов в условиях глобальной нестабильности возможно как путем сохранения темпов роста основных макроэкономических параметров на уровне выше среднемирового, так и путем продолжения усилий правительства по раскрутке брэнда России среди потенциальных инвесторов. Если второй способ применяется в последнее время достаточно активно и, судя по последним результатам, успешно, то первый требует гораздо более глубокой и продуманной политики. Его результаты будут иметь эффект в более долгосрочной перспективе. Благодаря уже достигнутым результатам Россия и в 2007 г. останется одним из лидеров среди финансовых рынков стран с развивающейся экономикой.

2. Производственная подсистема российской фондовой индустрии на сегодняшний день отягощена значительными избыточными (по отношению к фактически обслуживаемым объемам операций) мощностями, эффективность работы которых достаточно низкая. Помимо большого количества профессиональных участников вторичного рынка (брокеров, депозитариев и отчасти тортовых систем), существует избыток фондовых инструментов, для которых проработана и отлажена инфраструктура вторичного обращения, но отсутствует спрос со стороны эмитентов и инвесторов. С другой стороны, количество участников и уровень развития инфраструктуры первичного рынка ценных бумаг далеко отстают от показателей вторичного рынка, находясь на уровне, примерно соответствующем общему уровню развития производственного сектора.

Именно развитие первичного рынка должно сыграть решающую роль в переориентации фондового рынка на обслуживание «инвестиционного цикла», и именно на этом направлении должны быть сосредоточены основные усилия участников, заинтересованных в устойчивости своих позиций на фондовом рынке в среднесрочной перспективе. Основной тенденцией ближайших лет скорее всего станет постепенное «освоение» первичным рынком уже имеющихся на вторичном рынке инструментов.

Реформа производственной инфраструктуры фондового рынка состоит в повышении эффективности работы бирж и расчетно-клиринговых организаций.

Способов реформирования два: обеспечение достаточного уровня конкуренции между торгово-расчетными холдингами по основным видам услуг или, при невозможности или нецелесообразности поддерживать несколько торгово-расчетных систем, обеспечение реального участия в управлении всех групп пользователей услуг биржевого комплекса и регулирующих органов.

При этом важно не допустить дальнейшего перетекания торговли российскими активами на международные площадки и по возможности инициировать обратный процесс.

Еще одним видом инфраструктурных организаций, развитие которых будет стимулироваться развитием первичного рынка, но пока находится лишь в начальной стадии, являются рейтинговые агентства.

3. Инвестиционный процесс в секторе фондового рынка достаточно хорошо налажен, причем его «настройка» у брокерских компаний существенно более гибкая, чем у большинства банков. Инвестиционный процесс в финансовом секторе, более чем в каком-либо другом, зависит от текущей конъюнктуры рынков. Имеющая место проблема недофинансирования проектов развития вызвана, с одной стороны, имевшей место стагнацией самого рынка, а с другой - краткосрочностью управленческого целеполагания в условиях привычной непредсказуемости ситуации в стране.

«Непрозрачность» финансовых посредников практически блокирует возможность концентрации капитала через слияния и поглощения. Но даже имеющиеся инвестиционные ресурсы далеко не всегда расходуются эффективно.

4. Инновационные процессы на российском рынке ценных бумаг в основном сводятся к адаптации западного опыта к российским экономическим реалиям и особенностям законодательства. Данный процесс иногда инициируется регулирующими органами, но никакой системной политики по приближению стандартов работы финансовых рынков к международным, к сожалению, не существует. Гораздо более распространенным, но практически не регулируемым направлением инноваций является разработка и внедрение так называемых «схем». При всей неоднозначности «схемостроительства» с точки зрения государства необходимо признать, что это наиболее востребованный, а также весьма эффективный по времени и затратам ресурсов способ внедрения инноваций на финансовых рынках. Его главным недостатком для потребителей является, как правило, недостаточная проработка вопросов управления рисками, а для разработчиков - ограниченные возможности тиражирования результатов.

5. Важнейшим инфраструктурным механизмом для поддержания функционирования и развития всех подсистем финансового сектора экономики («инфраструктурой в квадрате») можно считать органы регулирования и саморегулирования. Их задачей на сегодняшнем этапе объективно является выработка новых «правил игры», которые описывали бы функционирование инфраструктуры рынка.

Итак, одним из приоритетных направлений государственного регулирования фондовых бирж должно стать продолжение работы по раскрытию информации и повышению уровня прозрачности рынка ценных бумаг.

Важнейшей политической и экономической проблемой России в настоящее время является привлечение иностранных инвестиций и защита инвесторов и товаропроизводителей. В этих целях необходимо дальнейшее совершенствование законодательства и скоординированные меры правоохранительных органов по обеспечению безопасности инвесторов. Нуждается в разработке система обеспечения безопасности государственной доли акций в акционерных обществах.

Без наведения элементарного порядка в сфере вексельного обращения и принятия дополнительных мер по обеспечению безопасности этого сегмента рынка ценных бумаг невозможно решить финансовые и экономические проблемы страны. Необходимо завершить создание единого информационного массива сферы обращения векселей.

Таким образом, усиление роли государства в формировании, регулировании и обеспечении безопасности отечественного рынка ценных бумаг является жизненно важной необходимостью и требует принятия руководством страны соответствующих мер.

Заключение

Фондовый рынок несет еще важную функцию - социально-политическую. В отличие от универсальных, но безликих денег, акции - инструмент адресный. За акциями всегда стоит конкретное предприятие, конкретный владелец. Движение акций на фондовом рынке делает экономическую ситуацию прозрачной, а значит, предсказуемой и безопасной. Даже кризисы на фондовом рынке, как ни странно, выполняют стабилизирующую функцию, поскольку происходят в «виртуальной» реальности и всегда опережают реальные социально-политические кризисы, давая возможность финансовым институтам и органам государственного управления предпринять соответствующие действия.

В настоящее время, фондовая биржа является неотъемлемой частью российской экономики, формирующей оптовой рынок, путем организации и регулирования биржевой торговли. Биржевой институт затрагивает многие основные сферы рыночной экономики, оказывая существенное влияние на развитие законодательства в сфере предпринимательства. Поэтому его становление и развитие может и должно рассматриваться в контексте проводимых демократических преобразований.

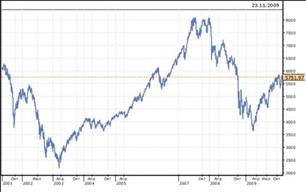

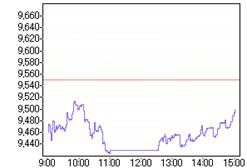

Таким образом, расчеты показывают довольно высокую связь российских биржевых индексов между собой и – довольно неожиданно - с индексом развивающихся рынков Morgan Stanley (ИРР) за период с января 1999 по декабрь 2001 года. Анализ показывает высокую связь между российскими биржевыми индексами на всех временных показателях, что говорит о значительном единстве фондового рынка. В то же время оказалось, что объемы торговли одноименными акциями на двух ведущих биржах не обязательно колеблются синхронно. Видимо, обе ведущие биржи России – ММВБ и РТС – играют важную, но различную роль в развитии фондового рынка, в большой степени дополняя друг друга. Во всяком случае, трудно представить существенный биржевой бум в будущем лишь на одной из них. Учитывая слабость рынка, огромный путь, который еще предстоит ему пройти, чтобы обеспечить эффективное удовлетворение потребностей экономики в финансовом посредничестве, множественность бирж вызвана, вероятно, объективными причинами институционального характера.

Накопленной статистики и знаний процессов определения цен на акции пока недостаточно, но регрессионный анализы дает вполне осмысленные результаты с точки зрения воздействия макроэкономических показателей на биржевые индексы. Доминирование естественных монополий на бирже в отношении объемов торговли, естественно, ограничивает возможности роста капитализации и ставит динамику индексов в зависимость от администрируемых цен, валютного курса и особенно цен на нефть. Дальнейший анализ необходим для выявления устойчивости зависимостей между показателями двух ведущих бирж, взаимодействием цен и объемов торгов по отдельным акциям и условиям выхода из «второго эшелона». Расчеты выполнены на определенном ограниченном отрезке времени, следовательно, полученные параметры могут варьировать от периода к периоду.

Главное - потребуются значительные структурные перемены в экономике России, чтобы установились нормальные взаимосвязи, позволяющие, например, прогнозировать будущую динамику фондовых индексов, в частности в связи с колебаниями нефтяных цен. Одним из побочных выводов из расчетов является относительная независимость биржевых индексов от текущих показателей экономического роста. В частности, падение промышленного производства в феврале 2002 на 0,5% не оказало значительного влияния на биржевую активность, что согласуется с нашими расчетами. Вырисовывается картина, в которой рост будущей капитализации российских компаний (соответственно, биржевых показателей) будет зависеть от сложной постоянно меняющейся комбинации внутренних факторов развития, макроэкономического и институционального характера, а также от общей ситуации на фондовых биржах ведущих развивающихся стран и в целом от развития мировой экономики.

В последнее время, наблюдается рост объема торгов, например, только за сентябрь 2006 года на всех рынках Группы ММВБ было заключено сделок на сумму 4495,8 млрд. руб., что на 6,1% меньше объема торгов предыдущего месяца, но на 52,5% превышает аналогичный показатель сентября 2005 г.

Итак, одним из приоритетных направлений государственного регулирования фондовых бирж должно стать продолжение работы по раскрытию информации и повышению уровня прозрачности рынка ценных бумаг.

Важнейшей политической и экономической проблемой России в настоящее время является привлечение иностранных инвестиций и защита инвесторов и товаропроизводителей. В этих целях необходимо дальнейшее совершенствование законодательства и скоординированные меры правоохранительных органов по обеспечению безопасности инвесторов. Нуждается в разработке система обеспечения безопасности государственной доли акций в акционерных обществах.

Без наведения элементарного порядка в сфере вексельного обращения и принятия дополнительных мер по обеспечению безопасности этого сегмента рынка ценных бумаг невозможно решить финансовые и экономические проблемы страны. Необходимо завершить создание единого информационного массива сферы обращения векселей.

Таким образом, усиление роли государства в формировании, регулировании и обеспечении безопасности отечественного рынка ценных бумаг является жизненно важной необходимостью и требует принятия руководством страны соответствующих мер.

Список литературы 1. Официальные документы

1. Гражданский кодекс РФ. – М.: Инфра-М. 2001. – с. 142.

2. Монографии, коллективные работы, сборники научных трудов2. Алехин Б. И. , "Рынок ценных бумаг. Введение в фондовые операции", Москва, Финансы и статистика, 1999 год.

3. Биржевая деятельность: Учебник / Под ред. проф. А.Г. Грязновой, проф. Р.В. Корнеевой, проф. В.А. Галанова. – М.: Финансы и статистика, 2003.

4. Биржевое дело: Учебник / Под ред В.А. Галанова, А.И. Басова.- М.: Финансы и статистика, 2002.

5. Биржевое дело: Учебник / Под ред. Г.Я. Резго – М.: Финансы и статистика, 2004.

6. Буренин А.Н. Рынок ценных бумаг и производных финансовых инструментов: Учебное пособие - М.: Федеративная Книготорговая Компания, 2002. – с. 12.

7. Буренин А.Н. Фьючерсные, форвардные и опционные рынки. - М.: Тривола, 2001.

8. В.А. Медведев Биржа, М., 2002.

9. В.В. Остапенко Акционерное дело и биржевые операции, М., "Экономика", 2002г.

10. Г.А.Васильев,Н.Г.Каменева, Товарные биржи Москва, В.Ш., 2000г.

11. Гастон Дефоссе Фондовая биржа и биржевые операции, М., Издательство "Феникс", 2002г.

12. Гатаулин А.М. Введение в систему финансово - кредитных отношений. Москва ,2000.

13. Грязнова А.Г. , Корнеева Р.В., Галанова В.А. Биржевая деятельность. - М.: Финансы и статистика. - 2000. - с. 40.

14. Грязнова А.Г.,Корнеева Р.В., Галанова В.А. Биржевая деятельность - Москва, Финансы и статистика.1995.

15. Дж. Литтл, Л. Роудс. Как пройти на Уолл-стрит. Пер. с англ. – М.:ЗАО «Олимп – Бизнес», 2001г.

16. Добрынина Л.Н., Малявина А.В.: Фондовый рынок и биржевая торговля.Издательство: Экзамен, 2005

17. Еврооблигации./Рынок ценных бумаг.-1996 .

18. ЕфимоваЕ.Г. Потапова И.С., Заславская М.Д. Экономическая теория: Учебное пособие. Ч. II 2-е изд., испр. и доп. – М.: МГИУ, 2001.

19. Иващенко А.А., Товарная биржа Москва, М.О.,2000г.

20. Кавецкий И. М. , "Фондовый рынок", Санкт-Петербург, 2003 год.

21. Коротков В.В. Фондовая биржа и акции .- Санкт-Петербург, 2000.

22. Кузнецова Е. В. , Курочкина С. С. , "Ценные бумаги", Москва, 2003 год.

23. Куликов А.Г. Кредиты инвестиции. - М., 1999.

24. Курс экономической теории: учебник – 4-е дополненное и переработанное издание под ред. проф. Чепурина М.Н., проф. Киселевой Е.А. – Киров: «АСА», 2004.

25. Макконел Кемпбелл Р., Брю Стенли Л. Экономикс: принципы, проблемы и политика. В 2 т.: Пер. с англ. 11-го изд. Т.1 – М.: Республика, 2001.

26. Миркин Я. М. Ценные бумаги и фондовый рынок. М.: Перспектива, 2001г.

27. Митрофанов А.Н.,А.А.Ступников, Что нужно знать о товарной бирже Москва, Ф.и С.,2000г.

28. Портфель делового человека .-“Фондовый потфель”М.,1999.

29. Радыгин А., Энтов Р. Институциональные проблемы развития корпоративного сектора: собственность, контроль, рынок ценных бумаг, Москва, ИЭПП, 1999.

30. Резго Г.Я., Храмцова Е.Р. Современные технологии биржевого рынка (хеджирование и спекуляция на биржевом рынке). Серия «Высшее образование». Москва: Российский государственный торгово-экономический университет. Ростов-на-Дону: Изд-во «Феникс», 2004.

31. РЕЗОЛЮЦИЯ Первого Всероссийского совещания по рынку ценных бумаг и срочному рынку Журнал «Рынок Ценных Бумаг»№2 за 1999 год

32. Торопов Д.А. Биржевая торговля ценными бумагами, золотом,валютой, ТОО "Община", М., 1999г.

33. Тумусов Ф.С. Финансы республики: от прошлого к будущему. - М., 2000г.

34. Гитник А.Б., Киселев М.А., Семернина Ю.В. «Игра на бирже в России: Как умному стать богатым.», М., «НЦ ЭНАС», 2005г.

35. Удалов В.А. Взаимоотношения предпринимателей с финансовой системой и участниками финансового рынка . Часть 2 .-М.:МСХА, 2001г .

36. Твардовский В.В., Паршиков С.В. «Секреты биржевой торговли: Торговля акциями на фондовых биржах.», - М., «Альпина», 2006г.

37. Ширай В.И. Мировая экономика и международные экономические отношения: Учебное пособие. – М.: Издательско-торговая корпорация «Дашков и К˚», 2003.

38. Чеботарев Ю. «Торговые роботы на российском фондовом рынке.», - М., «Омега-Л», 2006г.

39. Эдлер А. Как играть и выигрывать на бирже. – М.: Диаграмма, 2001.

40. Экономика предприятия: учебник/Под ред. Проф. О.И. Волкова и доц. О.В. Девяткина. М.: ИНФРА-М, 2002.

41. Экономика: Учебник по курсу «Экономическая теория» / Под ред. А.С. Булатов. – М.: БЕК, 2002г.

3. Статьи из периодических изданий:

42. Экономист 2000. №7. С.25; №10. С. 15.

43. Эпштейн Е. Ралли продолжится // Ведомости, 13 марта 2002.

44. Аналитический еженедельник "КоммерсантЪ ВЛАСТЬ" № 012 от 28.03. 2000.

45. Баранов Г. Закрытие Америки // Деньги. - 2003. - № 37. - с. 14-15.

Бывшев В, Слуцкий В Технический анализ на российском рынке «голубых фишек» Журнал «Рынок Ценных Бумаг»№17 за 1998 год

46. Данилов Ю.С. Фондовый рынок Якутии : вчера ,сегодня ,завтра.// газета “В мире финансов” .-2001.- №14.

47. Журнал «Ведомости» от 24.04.2002.

48. Киприянов В.Г. Облигации государственного займа республики.На рынок выходят новые государственные ценные бумаги./газета “В мире финансов “ .-2000 .

49. Киприянов В.Г. Вексельное обращение. //газета “В мире финансов”. -2001.- №45.

50. Киприянов В.Г.Финансовый кризис и облигации Министерства финансов .//газета “В мире финансов “.-2002 г. -№38.

51. Лауфер М. Глобализация финансовых рынков на рубеже тысячелетия //Финансы и Кредит. – 2001. - № 6. – 129.

52. Логвинов М. Биржа может утроить ВВП // Фондовая утопия от 27.10.2006 г

53. Мальцев В. Фондовый рынок - кризис или «недострой»? // Рынок Ценных Бумаг. 2002. - №1. - с. 13.

54. Миловидов В. Фондовый рынок: полгода плохая погода. Журнал «Рынок Ценных Бумаг» №12 за 1998 год

55. Прохоров В. От империи до губернии // Экономика и жизнь. - 2000. - № 1.

56. Русский бизнес - Дьявол - в деталях // Эксперт - №18 (278) – 2001.

57. Сафрончук М., Стрелец И. «Рынок ценных бумаг» . «Наука и жизнь» N2, 1999.

58. Семенова А.Н. Фондовый рынок совершенствуется в соответствии с состоянием экономики./ газета “В мире финансов”. -2000 .-№43.

59. Семенова А.Н. Фондовый рынок совершенствуется в соответствии с состоянием экономики.// газета “В мире финансов”.- 1999.-№43.

60. Солнцев В. Государственное регулирование цен и контроль за их применением // Экономист, 2000, № 9.

61. Соловьев Д. В. Правовое регулирование выпуска и размещения ценных бумаг иностранного эмитента. Сравнительный анализ права и практики России и США журнал «Право и политика», 2000, N 5

62. Соловьев Д.В. http://www.alekseev.ru/Правовой режим иностранных ценных бумаг, эмитентов и инвесторов в США Журнал «Рынок ценных бумаг» №20 (203) 2001

63. Охрименко А, Семенов Б. Разрешите представиться: опцион. Журнал «Рынок Ценных Бумаг»№9 за 1998 год

64. Тихонов А. Фонды русские, инвесторы иностранные. Журнал «Рынок Ценных Бумаг» №5, 2001.

65. Томлянович С.А. Перспективы развития российского фондового рынка в 2002—2003 гг. Журнал «Рынок ценных бумаг» № 9 (216) 2002

66. Уваров О, Фомина Л. Государственное регулирование - основа безопасности рынка ценных бумаг России. Журнал «Рынок Ценных Бумаг»№2 за 2002 год

67. Уваров О, Фомина Л. Обеспечение безопасности рынка ценных бумаг России // Рынок Ценных Бумаг. – 2003. - №17. - с. 23.

68. ЭКО 2002, №5. С.17.

4. Интернет-ресурсы69. http://www.amex.com/:Официальный сайт Американской Фондовой Биржи

70. http://www.dowjones.com – Официальный сайт индекса Доу-Джонс

71. http://www.fedcom.ru – Официальный сайт Федеральной комиссии по рынку ценных бумаг (ФКЦБ России).

72. http://www.jtm.ru/japanaz/b16.shtml.

73. http://www.londonstockexchange.com – Официальный сайт Лондонской Фондовой Биржи

74. http://www.mse-dsu.ru – Официальный сайт Московской Фондовой Биржи

75. http://www.nni.nikkei.co.jp - Официальный сайт Токийской фондовой биржи

76. http://www.nyse.com/- Официальный сайт Нью-Йоркской Фондовой биржи

77. Источники: статистические данные аналитической лаборатории «Веди» (www.vedi.ru); статистическое приложение к Russian Economic Trends, RECEP (январь 2002); статистика ТЦ РТС и ММВБ (http://www.rts.ru, www.micex.ru)

78. Информационные ресурсы сети Интернет: http://econom.nm.ru/exch3.htm.

[1] Логвинов М. Биржа может утроить ВВП // Фондовая утопия от 27.10.2006 г.

[2] Прохоров В. От империи до губернии // Экономика и жизнь. - 2000. - № 1. – с. 16.

[3] Буренин А.Н. Рынок ценных бумаг и производных финансовых инструментов: Учебное пособие - М.: Федеративная Книготорговая Компания, 2002. – с. 12.

[4] Там же. – с. 13.

[5] Баранов Г. Закрытие Америки // Деньги. - 2003. - № 37. - с. 14-15.

[6] Информационные ресурсы глобальной сети Интернет: http://econom.nm.ru/exch3.htm.

[7] Мальцев В. Фондовый рынок - кризис или «недострой»? // Рынок Ценных Бумаг. 2002. - №1. - с. 13.

[8] Курс экономической теории: учебник – 4-е дополненное и переработанное издание под ред. проф. Чепурина М.Н., проф. Киселевой Е.А. – Киров: «АСА», 2004. – с. 441.

[9] Буренин А.Н. Фьючерсные, форвардные и опционные рынки. - М.: Тривола, 2001. – с. 456.

[10] Там же. – с. 16-17.

[11] Там же. – с. 18.

[12] Буренин А.Н. Фьючерсные, форвардные и опционные рынки. - М.: Тривола, 2001. – с. 35.

[13] Буренин А.Н. Фьючерсные, форвардные и опционные рынки. - М.: Тривола, 2001. – с. 46.

[14] Курс экономической теории: учебник – 4-е дополненное и переработанное издание под ред. проф. Чепурина М.Н., проф. Киселевой Е.А. – Киров: «АСА», 2004. – с. 457.

[15] Гражданский кодекс РФ. - М.: Инфра-М. 2001. – с. 142.

[16] Информационные ресурсы глобальной сети Интернет: http://econom.nm.ru/exch3.htm.

[17] Прохоров В. От империи до губернии // Экономика и жизнь. - 2000. - № 1. – с. 125.

[18] Лауфер М. Глобализация финансовых рынков на рубеже тысячелетия //Финансы и Кредит. – 2001. - № 6. – 129.

[19] Грязнова А.Г. , Корнеева Р.В., Галанова В.А. Биржевая деятельность. - М.: Финансы и статистика. - 2000. - с. 40.

[20] Сводный фондовый индекс ММВБ (СФИ) - взвешенный по рыночной стоимости индекс капитализации акций, включенных в котировальные листы ММВБ. Методика расчета индекса составлена в традиционном стиле капитализационно-взвешенных индексов (таких как S&P, Emerging Market Indices, Dow Jones Global Indexes, семейство DAX).

[21] Ценовой индекс, рассчитываемый как среднее арифметическое изменения цен 10 наиболее ликвидных акций, допущенных к обращению в Секции фондового рынка (вне зависимости от их принадлежности к котировальным листам ММВБ). Состав корзины индекса определяется один раз в квартал на основании 4 показателей ликвидности.

[22] Оценивается как доля объясненной дисперсии в модели, где в качестве экзогенных переменных берутся объемы торгов соответствующих акций, а эндогенных – объемы торгов на бирже.

[23] См.,например, Радыгин А., Энтов Р. «Институциональные проблемы развития корпоративного сектора: собственность, контроль, рынок ценных бумаг», Москва, ИЭПП, 2003.

[24] Е.Эпштейн Ралли продолжится // Ведомости, 20 ноября 2005.

[25]См. Ведомости от 24.04.2002.1

[26] Источники: статистические данные аналитической лаборатории «Веди» (www.vedi.ru); статистическое приложение к Russian Economic Trends, RECEP (2006); статистика ТЦ РТС и ММВБ (www.rts.ru, www.micex.ru)

[27] Russian Economic Trends Monthly, RECEP, 2006.

[28] Взвешенный по рыночной стоимости индекс внебиржевого оборота, в который включены акции 3500 корпораций (кроме котируемых на биржах).

[29] Уваров О, Фомина Л. Обеспечение безопасности рынка ценных бумаг России // Рынок Ценных Бумаг. – 2003. - №17. - с. 23.

Похожие работы

... между различными субъектами хозяйственной жизни. В итоге функционирование вторичного рынка обеспечивает постоянную структурную перестройку экономики в целях повышения её рыночной эффективности и выступает столь же необходимым для существования фондового рынка, как и первичный рынок. Однако роль вторичного рынка этим не ограничивается. Вторичный рынок обеспечивает ликвидность ценных бумаг, ...

... рынков» [9, с 14-15]. Вывод Рассмотрев структурную и функциональную роли биржи можно утверждать, что современная рыночная экономика, уже не может существовать без ценных бумаг и фондовых бирж – они стали ее неотъемлемой частью. Биржа представляет собой, сложную систему; как организационной структуры, так и структуру проведение торгов. Биржа играет конструктивную роль в развитии фондового ...

... А.Б. Научный руководитель: к.э.н., доцент Петров В.Г. Москва 2005 115 Приложение № 2 Оформление плана курсовой работы на тему: «Экономическая теория человеческого капитала» План Введение................................................................................................................................... 3 1. Место и роль человеческого капитала в системе ресурсов компании ...

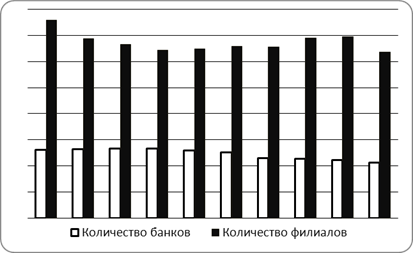

... . Имеются различные виды трастов, находящихся в управлении банков: завещательный, прижизненный, страховой, корпоративный, институциональный, коммунальный. [3, c.84] 3. КОММЕРЧЕСКИЕ БАНКИ В СОВРЕМЕННОЙ РОССИЙСКОЙ ЭКОНОМИКЕ 3.1 Тенденции развития российской банковской системы Банковская система один из важнейших секторов экономики. Ее задачей является трансформация накоплений и сбережений ...

0 комментариев