Навигация

Страхування передбачає перерозподіл збитку в часу й у територіальному розрізі

3. Страхування передбачає перерозподіл збитку в часу й у територіальному розрізі.

4. Характерною рисою страхування є відносна безповоротність мобілізуючих засобів.

Страхування - це сукупність особливих замкнутих перерозподільних відношень між його учасниками з приводу формування за рахунок внесків страхових фондів, призначених для відшкодування матеріального й іншого збитку підприємствам, організаціям і фізичним особам.

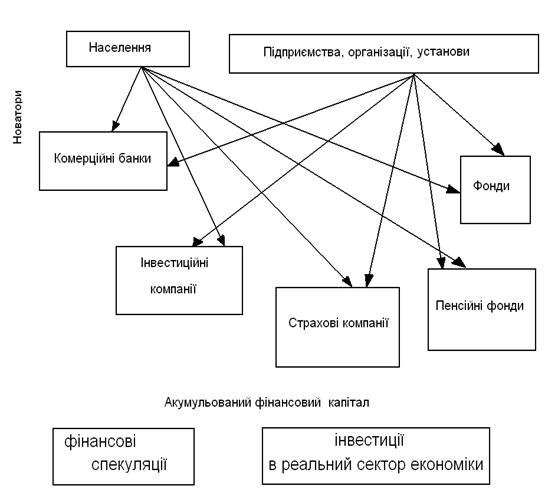

Через функцію формування спеціалізованого страхового фонду вирішується проблема інвестицій тимчасово вільних засобів у банківські й інші комерційні структури, вкладення коштів у нерухомість, придбання цінних паперів і o. a. З розвитком ринку в страхуванні незмінно буде удосконалюватися і розширюватися механізм використання тимчасово вільних коштів. Значення функції страхування як формування спеціальних страхових фондів буде зростати.

Друга функція страхування - відшкодування збитку й особисте матеріальне забезпечення громадян. Право на відшкодування збитку в майні мають тільки фізичні і юридичні особи, що є учасниками формування страхового фонду. Відшкодування збитку через зазначену функцію здійснюється фізичним або юридичним особам у рамках наявних договорів майнового страхування. Порядок відшкодування збитку визначається страховими компаніями виходячи з умов договорів страхування і регулюється державою (ліцензування страхової діяльності). За допомогою цієї функції одержує реалізацію об'єктивного характеру економічної необхідності страхового захисту.

Україна з огляду на наявність об'єктів, що потребують захисту, має надзвичайно великі потенційні можливості для розвитку страхової галузі / індустрії / в усіх напрямах - страхування майна, відповідальності перед третіми особами, життя і здоров'я громадян.

Розрахунки показують, що страхове поле за основними видами добровільного страхування освоєно здебільшого лише на 5 - 7 %, тоді як в Великобританії, Німеччині, Нідерландах та низці інших західних країн цей показник вищий за 90%.

Швидкими темпами здійснюється охоплення страховим захистом майна комерційних структур, життя, здоров'я і майна громадян в постсоціалістичних державах, зокрема в Польщі, Угорщині, Чехії, країнах Балтії. Вони розпочали активно працювати на міжнародному страховому ринку. Надійшло ряд пропозицій від підприємницьких структур країн Заходу, Естонії, Польщі про інвестування капіталу в страховий бізнес України. Цьому сприяє політика держав - інвесторів, спрямована на забезпечення розвитку страхового бізнесу, і віра в можливу ефективність співпраці з українськими партнерами.

Зараз Україна переживає затяжну економічну і загострену фінансову кризи, до яких призвела в числі інших чинників руйнація старої системи страхового захисту /бюджетні резерви, фонди вищестоящих організацій, довготермінові відстрочки погашення позик тощо/, що була притаманна країні з високим ступенем усуспільнення власності і значне відставання в формуванні нової системи захисту.

Здійснення в Україні широкої програми приватизації об'єктів державної власності, зміни економічного механізму управління в державному секторі економіки, спрямовані на розширення самофінансування виробничих потреб, зумовлюють переорієнтацію підприємств на захист від ризиків втрати або пошкодження майна, нанесення шкоди здоров'ю працівників, шляхом впровадження перевірених світовою практикою форм і видів страхування. Проте до цього часу з боку владних структур і самих власників майна недооцінюються можливості страхування в створенні сприятливих умов розвитку підприємництва.

Нехтування страховим захистом нерідко призводить до банкрутства підприємств з огляду на що вітчизняні та іноземні інвестори стримуються від спрямування капіталу в розвиток особливо виробничої сфери економіки. Це призводить до невиправданого імпорту продовольчих і промислових товарів, посилення безробіття, підриву купівельної спроможності гривні, наростання зовнішньої валютної заборгованості країни. Виправленню становища сприяли б зокрема такі заходи:

- опрацювання глобальної програми організації страхового захисту юридичних і фізичних осіб, яка повинна визначити стосовно до вимог розбудови ринкової економіки нову структуру резервів, шляхи їх наповнення і умови використання, напрямки розвитку загальнодержавних / централізованих/ резервів та децентралізованих резервів на рівні господарських суб'єктів а також місце і принципи страхування в системі захисту на випадок ризикових ситуацій. Така програма дасть підстави для більш обгрунтованого визначення потреби і кращого використання ресурсів, що спрямовуються на забезпечення суспільства відповідними резервами;

- встановлення нормативної вимоги до юридичних осіб чітко визначати у статутних документах форму страхового захисту / самострахування, страхування тощо/ на випадок втрати або пошкодження майна, нанесення шкоди здоров'ю працівників внаслідок вогню, стихійного лиха, техногенних аварій, та інших непередбачуваних обставин. Дотримання вимог щодо реальної організації такого захисту має враховуватись під час кредитування суб'єктів господарювання, з'ясування причин виникнення втрат майна і пошуках джерел його відновлення;

- прискорення організації в великих господарських структурах спеціалізованої служби, яка займалася б управлінням ризиками / ризик - менеджментом /. В її обов"язки повинно входити прогнозування можливих ризиків, їх оцінка, накреслення і реалізація заходів щодо усунення або зменшення руйнівного впливу ризикових подій на наслідки господарської діяльності, в тому числі і шляхом передачі ризиків на страхування. В середніх та малих структурах цю роботу могли б виконувати консультанти страхових та консалтингових організацій, страхові брокери;

- розширення переліку майна і видів відповідальності платежі зі страхування яких можуть бути віднесені на виробничі витрати. Розповсюдити таке право і на платежі за страхування майна виробничого призначення, яке страхується у зв'язку з передачею під заставу;

- уніфікація умов страхування врожаю сільськогосподарських культур та багаторічних насаджень в державних, колективних та фермерських господарствах на основі принципу добровільності страхування. Одночасно здійснити уточнення переліку страхових ризиків в сторону їх зменшення за рахунок виключення з під страхового захисту майна від подій малоймовірних або незначних за розміром можливих втрат;

- враховуючи позитивний зарубіжний досвід страхування в інвестиції сільськогосподарських товаровиробників рекомендувати аналогічним вітчизняним формуванням розглянути питання про доцільність створення до 2007 року національного товариства взаємного страхування сільськогосподарських підприємств і фермерських господарств. Це дасть змогу знизити вартість страхування, ефективніше використовувати резерви, в тому числі і за рахунок раціонального поєднання грошових і натуральних фондів;

- більш активне освоєння страхування ризиків підприємств добувної промисловості, водного і лісового господарства;

Комплекс законодавчих актів із питань страхування варто доповнити за рахунок прийняття Законів України "Про страховий договір", "Про медичне страхування", "Про страхування відповідальності перед третіми особами", "Про страхування життя та пенсій", "Про страховий захист в системі АПК", "Про страхування фінансових і кредитних ризиків". "Про товариства взаємного страхування" [15].

Потребує впорядкування обов'язкове страхування. Необхідно привести його у відповідність з принципами страхування, уніфікувати умови захисту всіх категорій працівників, страхові платежі за яких сплачуються за рахунок коштів Державного бюджету.

З врахуванням власного і зарубіжного законодавчого досвіду в галузі страхування підготувати до 2007 року проект Страхового кодексу України.

Зростання обсягів робіт щодо підготовки проектів законодавчих і нормативних актів потребує активізації діяльності Експертної ради з питань страхування при Кабінеті Міністрів України,. комісій Ліги страхових організацій, правових та фінансово-економічних науково - дослідних установ.

Похожие работы

... ії орган страхового нагляду повідомляє юридичну особу в письмовій формі із зазначенням причин відмови. Розділ 2.Інвестиційна стратегія як форма прояву диверсифікації страхового портфеля. 2.1.Моделювання фінансових потоків страхових компаній. Фінансова діяльність страхової компанії безпосередньо впливає на її рейтинг в межах страхового ринку. Фінансова спроможність страхових підприємств ...

... продавців своїх послуг, доповнюючи її генеральними агентами, а також брокерами. Бельгія: У Бельгії перспективна система розрахунку оплати і ризику на одну людину завжди вважалася основним принципом страхування, однак на практиці відсутність підтримки призвело до ретроспективного і нерівномірного характеру фінансування. Хоча в жодному бельгійському офіційному урядовому документі ніколи навмисно ...

... кредитних карток VІSA у країнах СНД і Східної Європи. Початок процесу реструктуризації організаційної структури спрямований на клієнтоорієнтовану політику у банківському бізнесі й відповідність міжнародній банківській практиці. Надра – перший український банк, який підписав кредитну угоду з Ексимбанком США під його гарантію. Надра Банк залучає перший синдикований кредит у розмірі 32 млн. ...

... ізації відтворювальних процесів в Україні. // Природа людини і динаміка соціально-економічних процесів: Зб. статей, вип.1,- Д.: Наука і освіта, - 1998. – С. 45. 49. Бачевська Ж. Проблеми правового регулювання інвестиційної діяльності.// Економіка, фінанси, право. - 1997. - №8. – С. 16-20. 50. Безуглий А.А. Вплив амортизаційної політики на прибуток і доходи бюджету // Фінанси України. - 2000. ...

0 комментариев