Навигация

Характеристика первинного та вторинного іпотечного ринку

1. Характеристика первинного та вторинного іпотечного ринку

Основою функціонування іпотечного ринку є система організованих на певних принципах та правових нормах економічних відносин, які виникають у процесі купівлі та продажу фінансових зобов'язань, забезпечених нерухомістю

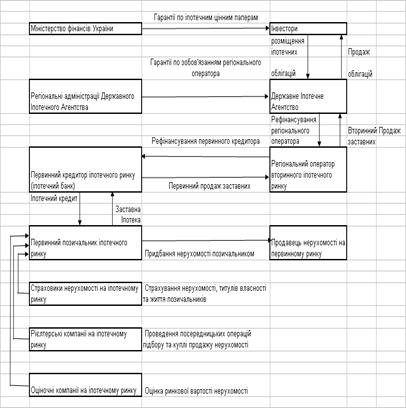

Учасники іпотечних відносин:

Учасниками системи іпотечного кредитування є заставодавець (іпотекодавець), заставодержатель(іпотекодержатель), продавець житла, державні органи, страхові компанії, оцінювачі та поручителі. ( детальніше у темі «Суб’єкти»).

- позичальник, що отримує кредит;

- кредитор (банк чи небанківська фінансова установа), що надає позичальнику кредит під заставу нерухомості;

- посередник — спеціалізована установа, що забезпечує залучення вільного капіталу для його подальшого реінвестування в іпотечні кредити;

- інвестори (в основному інституційні), які купують цінні папери, випущені на основі іпотечних кредитів.

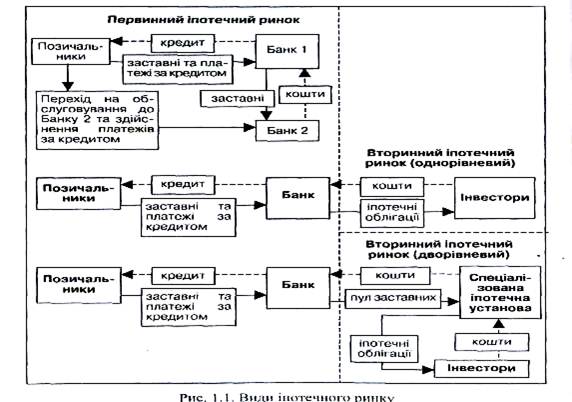

Первинний іпотечний ринок - це сегмент іпотечного ринку, який охоплює економічні відносини, що виникають у процесі купівлі-продажу іпотечних заставних банками. При цьому за заставною до банку-покупця на обслуговування переходить і позичальник, який основну суму кредиту та відсотки сплачує тепер банку-покупцю заставної. Купити заставну можуть лише такі кредитні установи, у яких достатня ліквідність. Первинний ринок був поширений на початку розвитку іпотечного кредитування, на сьогодні обсяги операцій на ньому незначні.

|

|

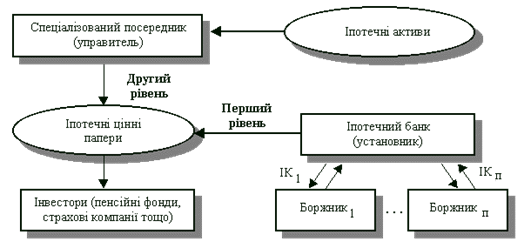

Це пов'язано з появою на фінансовому ринку інвесторів, які мали кошти та бажання отримати додатковий прибуток шляхом надійного (з низьким ризиком) інвестування. Такі можливості давало інвестування в цінні папери, забезпечені заставними, які могли емітувати та продавати інвесторам спеціалізовані іпотечні банки. Надійність цих цінних паперів забезпечувалась і забезпечується жорсткими законодавчими обмеженнями сфер розміщення коштів, умовами кредитування, чіткою спеціалізацією діяльності банків як на активних, так і на пасивних операціях.

З виходом банків на фінансовий ринок виник вторинний іпотечний ринок. Він є тією часткою іпотечного ринку, яка охоплює економічні відносини між кредиторами, посередниками та інвесторами (а також всередині цих груп), що виникають у ході купівлі-продажу іпотечних облігацій, іпотечних сертифікатів та інших похідних інструментів. При цьому кредитор стає заставодавцем, а інвестор - заставодержателем. Якщо продаж іпотечних цінних паперів здійснюється безпосередньо інвесторові, вторинний іпотечний ринок функціонує як однорівневий.

2. Механізми однорівневої та дворівневої моделей вторинного

іпотечного ринку:

Первинний іпотечний ринок визначається відносинами позичальника і банку, а його інструментом є заставна.

Заставна оформлюється при наданні кредитною установою іпотечного кредиту, якщо її випуск передбачено іпотечним договором.

«Заставна - це юридичний документ, що свідчить про заставу боржником належного йому нерухомого майна (землі, будівель, споруд). Заставна видається кредитору (особі, яка дала гроші в борг) і перебуває в нього до завершення розрахунків з боржником. У разі невчасної сплати боргу кредитор має право продати заставлене майно чи стати його власником. Заставну укладають у нотаріальній конторі і реєструють у кадастровій книзі».

Вимоги до форми та змісту заставної визначаються у законодавчих і нормативних актах, які регулюють питання іпотечного кредитування та використання цінних паперів. Заставна складається в письмовій формі в одному примірнику на бланку стандартної форми. Крім назви та формулювання про зобов'язання боржника перед іпотекодержателем, заставна містить: реквізити іпотекодав-ця, елементи іпотечного договору, предмет іпотеки, реєстраційний номер, дату, місце реєстрації, підписи.

Вид заставної залежить від умов іпотечного кредиту та виду іпотеки, яка виступає забезпеченням цього кредиту.

Власник заставної має право до закінчення строку виконання іпо-текодавцем зобов'язання за кредитом здійснювати операції зі своїми заставними шляхом залучення грошових коштів інших осіб, по-перше, через продаж заставної, по-друге, через передачу заставної у заставу, тобто використовувати з метою рефінансування, забезпечуючи тим самим виконання зобов'язань перед іншими кредиторами.

Перехід власності на заставну здійснюється шляхом індосаменту (передаточного напису). Особа, якій передана заставна, стає новим власником боргу і гарантуючих його зобов'язань. Така передача повинна бути зареєстрована. Після повної виплати боргу закладна анулюється, тобто позичальнику повертаються всі права на нерухомість.

Первинний іпотечний ринок передбачає продаж заставної або передачу її у заставу. Крім цього, заставні можуть використовуватися іпотечним кредитором як забезпечення емісії іпотечних облігацій або продажу пулу заставних при рефінансуванні. При цьому виникають інструменти фондового ринку, тобто створюється вторинний іпотечний ринок. Інструментами цього ринку є цінні папери, забезпечені іпотечними кредитами.

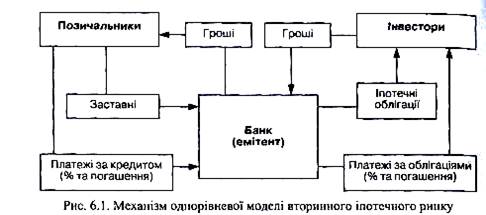

Зміст вторинного іпотечного ринку становить ланцюжок: позичальник - банк- інвестор, це - однорівнева модель вторинного іпотечного ринку, або: позичальник - банк - посередник - інвестор - дворівнева модель вторинного іпотечного ринку.

2.1.Механізм однорівневої моделі вторинного іпотечного

ринку

При однорівневій моделі банк на першому етапі надає позичальникові іпотечний кредит. Щоб отримати кошти для подальшої кредитної діяльності банк має право рефінансування шляхом випуску іпотечних облігацій. Для цього банками формуються пули заставних.

На другому етапі, на основі пулу заставних, банк емітує іпотечні облігації терміном від 1 до 10 років. Найбільш поширені терміни - 3, 5 та 10 років. Величина пулів, як і їх структура, постійно змінюється (видаються нові позики, старі погашаються). Проте за законом банки зобов'язані постійно підтримувати рівновагу між величиною активів пулу і величиною пасивів у формі облігацій. Погашаються облігації, як правило, в кінці терміну разовим платежем, а відсоткові платежі - щорічно.

|

|

Група заставних, які мають однорідні риси: термін, строковість, відсоткова ставка, покупців іпотечних облігацій, які, у разі банкрутства банку, мають першочергове право на його іпотечні активи.

Банки-емітенти продають іпотечні облігації крупним інвесторам: страховим компаніям, пенсійним фондам, іншим інвестиційним фондам тощо.

Ця модель використовується в багатьох європейських країнах.

Інструментом однорівневого вторинного іпотечного ринку є іпотечні сертифікати та іпотечні облігації. ( Окремо буде розглянута тема по іпот ЦП)

У світовій практиці застосовуються різні іпотечні облігації, які різняться за типами активів, якими вони забезпечені, гарантіями тощо. Як і по заставних, вимоги до форми та змісту іпотечних облігацій не уніфіковані для різних країн. Вони визначаються у законодавчих і нормативних актах, які регулюють правові засади, умови і порядок емісії, розміщення та обліку іпотечних цінних паперів.

При емісії іпотечних облігацій іпотечний кредитор тримає заставні на своєму балансі, тобто ризики за іпотечними кредитами залишаються у банку.

Особливим сегментом однорівневого вторинного іпотечного ринку є великі пакети облігацій вартістю не менш, як 500 млн євро, які базуються на позиках урядовим органам. Наприклад, у Німеччині місцеві уряди отримують іпотечні кредити під заставу нерухомого майна, яке їм належить.

Похожие работы

... ощадний рахунок - рахунок "Кошти за довірчими операціями фізичних осіб з житловими ощадними вкладами", відкритий в балансі банку для залучення коштів громадян і суб'єктів підприємницької діяльності на довгострокові житлові ощадні вклади з наступним їх спрямуванням на довгострокове кредитування будівництва житла для населення та здійснення соціальних виплат. - Іменний рахунок вкладника - рахунок ...

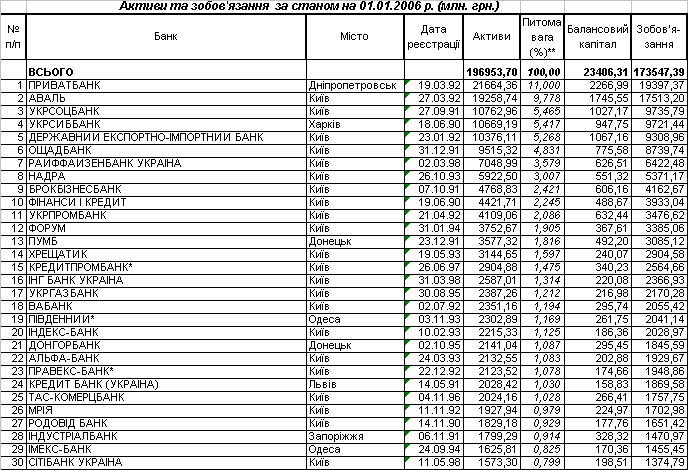

... є відносно малим (3% та 0,3% відповідно). В Додатку В представлені результати аналізу стану умов іпотечного кредитування фізичних осіб комерційними банками України 4. РОЗРАХУНОК БАНКІВСЬКОЇ РЕНТАБЕЛЬНОСТІ ДОВГОСТРОКОВОГО ІПОТЕЧНОГО КРЕДИТУВАННЯ 4.1 Аналіз структури та вартості ресурсних джерел для довгострокового іпотечного кредитування В якості довгострокових ресурсних оплачуваних джерел для ...

... на сучасному етапі 3.1 Методи та важелі вдосконалення процесу здійснення іпотечного кредитування Беручи за увагу сучасний перехідний стан економіки України вцілому, враховуючи всі проблеми іпотечного кредитування, наявність проблеми ризиків, перш за все кредиторів, головним заходом вдосконалення ринку іпотечного кредитування є запровадження механізму формування та планування стабільних ...

... , яка оцінена районним бюро технічної інвентаризації (МБТІ).В такому випадку береться до уваги вартість за даними оцінки. Розділ 3. Напрямки удосконалення споживчого та іпотечного кредитування 3.1 Мінімізация кредитного ризику, форми його страхування та використання сучасних комп’ютерних технологій при проведенні розрахунків Кредитування з найдавніших часів є ризиковим видом діяльності. ...

0 комментариев