Навигация

Источники формирования оборотного капитала и показатели эффективности их использования

1.3 Источники формирования оборотного капитала и показатели эффективности их использования

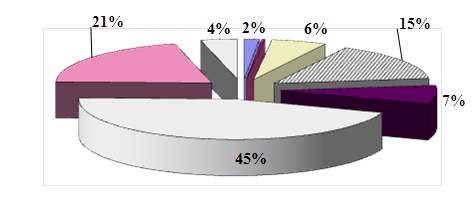

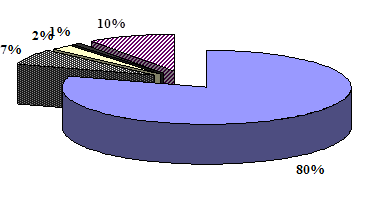

В экономической литературе существует классификация, в соответствии с которой все источники финансирования оборотных средств подразделяются на собственные, заемные и привлеченные (рис. 1).

Рисунок 1. – Классификация источников формирования оборотных средств

Главную роль в организации кругооборота фондов играют собственные средства, так как предприятия, работающие на основе коммерческого расчета, должны обладать определенной имущественной и оперативной самостоятельностью, чтобы вести дело рентабельно и нести ответственность за принимаемые решения.

Первоначально формирование собственного капитала осуществляется в момент создания организации. Оно обеспечивается основными и оборотными средствами, необходимыми для осуществления коммерческой деятельности в размерах, определенных учредительными документами. В этих целях в зависимости от организационно-правовых форм формируется уставный (складочный, паевый) капитал, что относится к корпоративным коммерческим организациям – хозяйственным обществам, хозяйственным товариществам и производственным кооперативам, или уставный фонд – на унитарных и государственных предприятиях.

Часть средств, инвестированных учредителями, направляются на приобретение производственных запасов, поступающих в производство для изготовления товарной продукции, выполнения работ, оказания услуг. Вплоть до поступления выручки от реализации продукции (работ, услуг) оборотные средства служат источником финансирования текущих производственных затрат.

В дальнейшем пополнение оборотных средств, авансируемых организацией на возобновление производственного цикла, может осуществляться за счет полученной выручки от продажи продукции и за счет собственных средств, полученных организацией в процессе ее деятельности, главным образом за счет полученной прибыли.

Прибыль направляется на пополнение оборотных средств и финансирование их прироста. Это зависит от накоплений нераспределенной прибыли прошлых лет, финансовых результатов текущего года, намечаемых направлений использования прибыли (инвестирования в капитальные вложения, выплаты доходов собственникам, расходования на потребление работникам, на социальные нужды и т.п.), так и от изменения норматива оборотных средств, от возможностей привлечения иных источников.

В условиях полной хозяйственной самостоятельности, когда организации (предприятия) наделены широкими полномочиями в распоряжении собственным имуществом, в том числе и денежными средствами, в их обороте могут находиться прочие собственные средства, а именно, временно не используемые фонды денежных средств в виде амортизационного, премиального, ремонтного фонда, фонда по отпускам, рекламациям, целевое назначение, в современных условиях вовлекаются в текущий оборот по приобретению производственных запасов, покрытию затрат, связанных с сезонным характером производства, особенностями отгрузки готовой продукции, спецификой осуществления расчетов и т.п.

Все это нарушает принцип целевого использования перечисленных фондов денежных средств. Однако в условиях высоких темпов инфляции, нестабильной экономической ситуации такой путь позволяет расширить финансовые вложения в оборотный капитал и одновременно решить задачи по стабилизации объем собственного капитала, вложенного в текущий оборот. Этот путь в известной мере уменьшает зависимость организаций от заемных средств, а в конечном итоге ведет к повышению их платежеспособности и уровня их ликвидности.

Специфическим источником собственных оборотных средств служат выгодные финансовые вложения временно свободных финансовых ресурсов, а в некоторых организационно-правовых формах предприятий, в частности в акционерных обществах – дополнительный выпуск акций и их размещение, что ведет к увеличению уставного капитала, т.е. собственных средств организации.

Кроме собственных источников пополнения оборотных средств, в каждой организации имеются средства, приравненные собственным. Это устойчивые пассивы, которые не принадлежат организации, но постоянно находятся в обороте и используются на вполне законных основаниях. Минимальный постоянный объем устойчивых пассивов всегда находится в распоряжении организации, она ими пользуется, не изыскивая специально дополнительных источников финансирования хозяйственной деятельности и формирования собственных оборотных средств.

Устойчивые пассивы служат источником покрытия собственных оборотных средств только в сумме прироста, т.е. разницы между их величиной на конец и начало периода. Сумма устойчивых пассивов может меняться в сторону увеличения или уменьшения. Этот источник средств по существу есть планируемая кредиторская задолженность.

В обороте организации, кроме собственных и приравненных к ним финансовых ресурсов, находятся заемные средства, основу которых составляют краткосрочные кредиты банков, а также других кредиторов.

Заемные источники для пополнения оборотных средств традиционно включают банковский краткосрочный кредит. В настоящее время он активно используется лишь в тех случаях, когда кредитуемая операция приносит доход, превышающий расходы по уплате банковского процента за пользование ссудой.

В условиях инфляции заемные средства в виде кредитов банка нередко используется более эффективно, чем собственные оборотные средства. Причина в том, что заемные источники имеют целевое назначение, как правило, совершают более быстрый кругооборот, за их использованием ведется более жесткий контроль со стороны финансовых служб. Кроме того, заемщик, возмещая банку кредит в большей степени, чем ожидалось обесцененными деньгами, также оказывается в выигрыше.

Несмотря на постепенное повышение значения заемных средств в составе источников формирования оборотного капитала, далеко не все организации имеют возможность привлекать заемные средства для его пополнения, что связано с дороговизной кредитных ресурсов и незаинтересованностью банковских структур в выдаче краткосрочных кредитов [6. с. 128].

В финансовом менеджменте существует показатель финансового рычага, называемый финансовым левериджем (леверидж – от англ. рычаг). Используя этот показатель, можно определить эффективность соотношения собственных и заемных средств и рассчитать максимальный предел банковского кредитования, за порогом которого нарушается финансовая устойчивость предприятия.

Показатель финансового рычага зависит, прежде всего, от процентной ставки банковского кредита. Если эта ставка ниже рентабельности собственных оборотных средств, рассчитанной как отношение чистой прибыли к собственным средствам, то соответствующая доля кредита в сумме всего капитала (собственного и заемного) будет оптимальной, так как приведет к росту рентабельности собственного капитала.

Эффект финансового рычага (Эфр) можно определить по формуле:

Эфр = К∙ ФР1 (1.2)

Где К - разница между рентабельностью собственного капитала и уровнем процентной ставки за банковский кредит;

ФР1 - отношение заемного капитала к собственному капиталу, называемое плечом финансового рычага.

К числу привлеченных организацией (предприятием) в хозяйственный оборот средств относится кредиторская задолженность, которая по существу служит бесплатным кредитом, предоставляемым другим организациями, отдельными лицами. В отличие от устойчивых пассивов, кредиторская задолженность является не планируемым источником формирования оборотных средств. Часть задолженности закономерна, так как возникает в связи с особенностями расчетов. Однако в большинстве случаев кредиторская задолженность возникает в результате нарушения расчетно-платежной дисциплины и является следствием несоблюдения организацией сроков оплаты продукции и расчетных документов.

Кредиторская задолженность связана с обесцениванием оборотных средств, что является одной из главных причин кризиса неплатежей, и с образованием просроченной дебиторской задолженности. Из-за большой дебиторской задолженности покупателей значительная часть авансируемых оборотных средств возвращается организации с большим опозданием, либо совсем не возвращается. Через дебиторскую задолженность происходит постоянное огромное отвлечение денежных оборотных средств из материальной сферы в финансовую, что ведет к нарушению стоимостного механизма обращения капитала.

Финансовым источником покрытия просроченной дебиторской задолженности стала кредиторская задолженность в различных ее видах. Все это привело к сдвигам в структуре источников образования оборотных средств, а именно к низкой обеспеченности собственными оборотными средствами [3. с. 141].

Для оценки использования оборотных средств предприятия применяется система показателей, характеризующих состояние как отдельных групп, так и в целом оборотных средств.

Экономическая эффективность использования оборотных средств выражается в полезном результате, получаемом предприятием в процессе осуществления своей деятельности.

Обобщающим показателем эффективности использования оборотных средств является рентабельность, которая определяется по формуле:

Rок = ![]() (1.3)

(1.3)

Где ПР - прибыль отчетного периода, руб.;

Сок - средняя сумма оборотного капитала, руб.

Этот показатель показывает величину прибыли, приходящуюся на один рубль оборотного капитала.

Экономическая эффективность использования оборотных средств определяется показателями оборачиваемости. Под оборачиваемостью оборотных средств понимается продолжительность полного кругооборота средств с момента их приобретения до выхода и реализации готовой продукции с зачислением выручки на счет предприятия.

К важнейшим показателям оборачиваемости оборотных средств, а значит, и обобщающим показателем их использования относят:

- длительность одного оборота оборотных средств в днях:

![]() Т =

Т = ![]() (1.4)

(1.4)

Т = ![]() (1.5)

(1.5)

Где t - количество дней в отчетном периоде;

Сок - сумма оборотных средств или их средние остатки за отчетный период, руб.;

Vреал - объем реализации продукции за отчетный период.

Она показывает, за какой срок к предприятию возвращаются средства в виде выручки от реализации продукции.

- коэффициент оборачиваемости оборотных средств (количество оборотов за определенный период времени):

Коб = ![]() (1.6)

(1.6)

Где Сок - сумма оборотных средств или их средние остатки за отчетный период, руб.;

Vреал - объем реализации продукции за отчетный период.

Данный показатель характеризует скорость оборота средств. Уменьшение длительности одного оборота, а следовательно, увеличение коэффициента оборачиваемости, свидетельствует об улучшении использования оборотных средств.

- сумма занятых на предприятии оборотных средств на единицу продукции (коэффициент загрузки или отдача оборотных средств):

Кз = ![]() (1.7)

(1.7)

Где Сок - сумма оборотных средств или их средние остатки за отчетный период, руб.;

Vреал - объем реализации продукции за отчетный период.

Данный показатель характеризует сумму оборотных средств, авансируемых на 1 руб. выручки от реализации продукции, т.е. представляет собой оборотную фондоемкость, затраты оборотных средств в расчете на 1 руб. реализованной продукции (работ, услуг) [3. с. 148].

Также на предприятиях рассчитываются и анализируются показатели оборачиваемости отдельных элементов оборотных средств. Наиболее часто рассчитываются и анализируются следующие показатели:

Коэффициент оборачиваемости запасов:

Коб.з = ![]() (1.8)

(1.8)

где С - себестоимость реализованной продукции, руб.; З -средняя величина запасов, руб.

Характеризует скорость запасов.

- длительность оборота запасов:

Тз = ![]() (1.9)

(1.9)

Где С - себестоимость реализованной продукции, руб.; З - средняя величина запасов, руб., Д - число дней в периоде.

Этот показатель отражает период времени, необходимый для превращения материальных запасов в готовую продукцию и на ее реализацию.

- коэффициент оборачиваемости дебиторской задолженности:

Коб.дз = ![]() (1.10)

(1.10)

Где В - выручка нетто, руб.; ДЗ - средняя величина дебиторской задолженности, руб.

- длительность оборота дебиторской задолженности:

Тдз = ![]() (1.11)

(1.11)

Где В1 - однодневная выручка от реализации, руб. ДЗ - средняя величина дебиторской задолженности, руб.

Показывает период времени между платежами за сырье и рабочую силу и погашением дебиторской задолженности.

- длительность оборота денежных средств:

Тдс = Тз + Тдз – Ткз (1.12)

Где Тз - период обращения запасов, дни; Тдз - период обращения дебиторской задолженности, дни; Ткз - период обращения кредиторской задолженности, дни.

Наиболее распространенными показателями, характеризующими использование всех материальных ресурсов на предприятии, являются:

- материалоемкость:

МЕ = ![]() (1.13)

(1.13)

Где Мз - материальные затраты, руб.; ТП - товарная продукция, руб.

Она показывает, сколько материальных затрат приходится на каждый рубль товарной продукции.

- материалоотдача:

МО = ![]() (1.14)

(1.14)

Где Мз - материальные затраты, руб.; ТП - товарная продукция, руб.

Это показатель обратной материалоемкости.

Оборачиваемость оборотных средств может замедляться ил ускоряться. Экономическим результатом ускорения оборачиваемости оборотных средств является высвобождение части этих средств из оборота, так как предприятие имеет возможность осуществлять производственную деятельность с меньшим их объемом. Различают абсолютное и относительное высвобождение. Абсолютное высвобождение имеет место в тех случаях, когда фактические остатки оборотных средств меньше норматива или остатков предшествующего периода. При сохранении либо превышении объема реализации за анализируемый период, а относительное высвобождение – когда ускорение их оборачиваемости происходит одновременно с ростом объема выпуска продукции, причем темп роста объема производства опережает темп роста остатков оборотных средств [4, с. 95].

Абсолютное высвобождение оборотных средств определяется по формуле:

![]() =

= ![]() (1.15)

(1.15)

где Т0 и Т1 - длительность одного оборота средств соответственно в базисном и отчетном периодах, дни; Сок - средняя величина оборотного капитала, руб.; t - количество дней в отчетном периоде.

Относительное высвобождение оборотных средств исчисляется по формуле:

![]() = Сок

= Сок![]()

![]() - Сок

- Сок![]() (1.16)

(1.16)

Где Сок![]() , Сок

, Сок![]() - сумма оборотных средств или их средние остатки соответственно в базисном и отчетном периодах, руб.; I

- сумма оборотных средств или их средние остатки соответственно в базисном и отчетном периодах, руб.; I![]() - индекс изменения (темп роста) объема производственной продукции за анализируемой период, коэффициент.

- индекс изменения (темп роста) объема производственной продукции за анализируемой период, коэффициент.

Таким образом, определение величины и структуры источников формирования оборотного капитала в значительной степени определяют эффективность его использования. Установление оптимального соотношения между собственными и привлеченными средствами является важной задачей управления оборотным капиталом. В процессе управления формированием оборотного капитала должны быть обеспечены права предприятий и организаций в сочетании с повышением их ответственности за эффективное и рациональное использование средств. Достаточный минимум собственных и заемных средств должен обеспечивать непрерывность движения оборотного капитала на всех стадиях кругооборота, что удовлетворяет потребности производства в материальных и денежных ресурсах, а также обеспечивает современные и полные расчеты с поставщиками, бюджетом, банками и другими корреспондирующими звеньями.

Экономическая эффективность использования оборотных средств определяется показателями оборачиваемости. Под оборачиваемостью средств с момента их приобретения до выхода и реализации готовой продукции с зачислением выручки на счет предприятия. Оборачиваемость оборотных средств может замедляться или ускоряться. Экономическим результатом ускорения оборачиваемости оборотных средств является высвобождение части этих средств из оборота, а при замедлении их оборачиваемости – потребность в вовлечении дополнительных средств в оборот.

Похожие работы

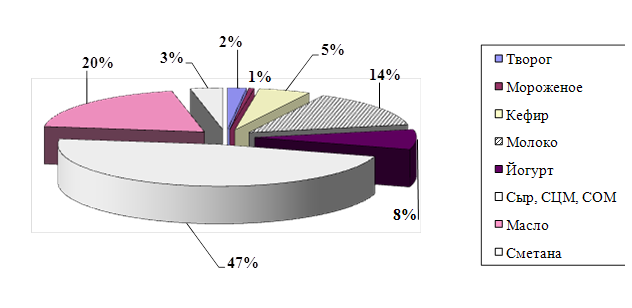

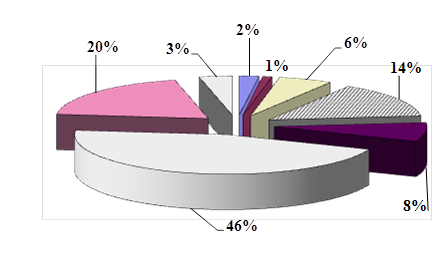

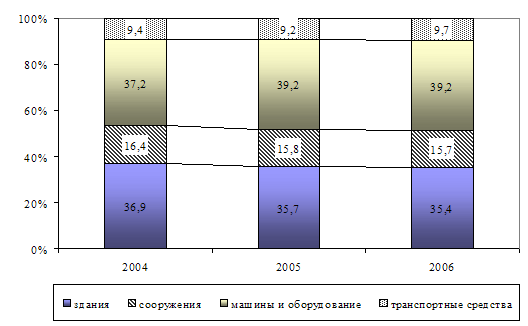

... единовременно. Предложенные теоретические и методологические основы анализа использования оборотных активов позволяет провести анализ оборотного капитала на ОАО «Яранский КМП» и наметить пути повышения эффективности использования оборотных средств. ГЛАВА 3. АНАЛИЗ эффективности использования оборотных средств предприятия и пути ее повышения 3.1. Анализ структуры, динамики и эффективности ...

... дополнительные затраты по их хранению; 3. Запасы оборотных товано-материальных ценностей во всех их формах подвержены постоянным потерям в связи с естественной убылью. 1.2 Структура оборотных средств предприятий Структура оборотных средств торговых предприятий зависит от типа, товарной специализации, структуры товарооборота, степени насыщения рынка товарной массой. По принципу ...

... на основе коммерческого расчета, должны обладать определенной имущественной и оперативной самостоятельностью с тем, чтобы вести дело рентабельно и нести ответственность за принимаемые решения. Формирование оборотных средств происходит в момент создания организации, когда создается ее уставный фонд. Источником формирования в этом случае служат инвестиционные средства учредителей организации. В ...

... 12 Из таблицы видно, что период оборачиваемости дебиторской задолженности уменьшается. Это является положительным результатом деятельности предприятия. Уменьшение периода просрочки задолженности снижает риск ее непогашения. 2.4 Анализ эффективности использования оборотных средств Важнейшими показателями эффективности использования оборотных средств являются: · коэффициент текущей ...

0 комментариев