Навигация

Перевірка правильності й достовірності визначення бази для розрахунків за податками та обов'язковими внесками і платежами (за окремими їх видами)

6. Перевірка правильності й достовірності визначення бази для розрахунків за податками та обов'язковими внесками і платежами (за окремими їх видами).

7. Перевірка правильності й достовірності обліку розрахунків за податками, обов'язковими платежами, податкових зобов'язань та податкового кредиту, відповідності їх аналітичного і синтетичного обліку та показникам фінансової звітності.

8. Перевірка правильності й достовірності обліку розрахунків за страхуванням (пенсійним, на випадок безробіття, тимчасової непрацездатності, від нещасних випадків на виробництві, індивідуальним страхуванням персоналу, страхуванням майна та іншими розрахунками за страхуванням), відповідності їх аналітичного і синтетичного обліку інформації, наведеній у показниках фінансової звітності.

9. Перевірка наявного облікового та необлікового складу персоналу підприємства, документів з обліку праці та її оплати, нарахування заробітної плати та додаткових виплат і правильності й достовірності їх відображення в регістрах аналітичного і синтетичного обліку, відповідності записам Головної книги, оборотних відомостей і показникам фінансової звітності.

10. Перевірка правильності і достовірності інформації про розрахунки з учасниками в регістрах аналітичного і синтетичного обліку та показниках фінансової звітності.

11. Перевірка правильності та достовірності відображення в обліку розрахунків за іншими операціями (за авансами одержаними, внутрішніх розрахунків, внутрішньогосподарських розрахунків, розрахунків за нарахованими процентами за товарними кредитами, орендними та іншими операціями, розрахунків з іншими кредиторами). Перевірка відповідності інформації про розрахунки за іншими операціями в регістрах аналітичного і синтетичного обліку та показниках фінансової звітності.

12. Перевірка правильності та своєчасності проведення інвентаризацій короткострокових зобов'язань і відображення їх результатів у бухгалтерському обліку.

Підприємством АФ «Україна» укладено угоду про проведення зовнішнього аудиту з аудиторською фірмою ТОВ «Альянс-Аудит» до якого укладено лист-зобов'язання про проведення аудиту. Програму аудиту банківських кредитів, отриманих АФ «Україна» наведено в табл. 3.1.

Таблиця 3.1. Програма аудиту банківських кредитів, отриманих АФ «Україна» впродовж 2006–2008 років

| Питання | Порядок перевірки та термін виконання | Перевіряючи | |

| Вибіркова | Суцільна | ||

| Процедури аудиту довгострокових зобов'язань: | |||

| 1. Перевірка наявності і відповідності законодавству договорів кредитування. | – | 12.12.08 р. | Аудитор Ласкава О.П. |

| 2. Перевірка правильності відображення в обліку довгострокових позик (довгострокових кредитів банків у національній та іноземній валюті, відстрочених довгострокових кредитів та інших довгострокових позик). | – | 13.12.08 р. | Аудитор Ласкава О.П. |

| 3. Перевірка відповідності інформації про довгострокові позики в регістрах аналітичного, синтетичного обліку і фінансовій звітності. | – | 14.12.08 р. | Аудитор Ласкава О.П. |

| 4. Перевірка правильності і достовірності обліку векселів виданих, відповідності їх аналітичного й синтетичного обліку та показників фінансової звітності. | – | 15.12.08 р. | Аудитор Ласкава О.П. |

| 5. Перевірка правильності і достовірності обліку довгострокових зобов'язань за облігаціями (зобов'язань за облігаціями, премій та дисконту за випущеними облігаціями), відповідності інформації про довгострокові зобов'язання в регістрах аналітичного і синтетичного обліку та у фінансовій звітності. | – | 16.12.08 р. | Аудитор Ласкава О.П. |

| 6. Перевірка правильності документального оформлення та відображення в регістрах бухгалтерського обліку і документах фінансової звітності інформації про відстрочені податкові та інші довгострокові зобов'язання. | – | 19.12.08 р. | Аудитор Ласкава О.П. |

| 7. Перевірка правильності документального оформлення та відображення в регістрах бухгалтерського обліку і документах фінансової звітності інформації про інші довгострокові зобов'язання (відстрочена відповідно до законодавства заборгованість з податків, зборів, обов'язкових платежів, фінансова допомога на зворотній основі тощо). | – | 20.12.08 р. | Аудитор Ласкава О.П. |

| 8. Перевірка правильності та своєчасності проведення інвентаризацій довгострокових зобов'язань і відображення їх результатів у бухгалтерському обліку. | – | 21.12.08 р. | Аудитор Ласкава О.П. |

| Процедури аудиту поточних зобов'язань: | |||

| Перевірка наявності і відповідності законодавству кредитних договорів | – | 12.12.08 р. | Аудитор Верге ПП. |

| 2. Перевірка відповідності інформації про короткострокові позики в регістрах аналітичного і синтетичного обліку та у фінансовій звітності (короткострокових кредитів банків у національній та іноземній валюті, відстрочених короткострокових кредитів та прострочених позик). | – | 13.12.08 р. | Аудитор Верге ПП. |

| 3. Перевірка правильності й достовірності відображення в обліку поточної заборгованості за довгостроковими зобов'язаннями. | – | 14.12.08 р. | Аудитор Верге ПП. |

| 4. Перевірка правильності й достовірності обліку короткострокових векселів виданих, відповідності їх аналітичного і синтетичного обліку та показникам фінансової звітності. | – | 15.12.08 р. | Аудитор Верге ПП. |

| 5. Перевірка правильності й достовірності обліку розрахунків з постачальниками та підрядчиками, відповідності аналітичного і синтетичного обліку та показникам фінансової звітності, відповідності бухгалтерського обліку розрахунків умовам договорів та законодавству. | – | 16.12.08 р. | Аудитор Верге ПП. |

| 6. Перевірка правильності й достовірності обліку розрахунків за страхуванням (пенсійним, на випадок безробіття, тимчасової непрацездатності, від нещасних випадків на виробництві, індивідуальним страхуванням персоналу, страхуванням майна та іншими розрахунками за страхуванням), відповідності їх аналітичного і синтетичного обліку інформації, наведеній у показниках фінансової звітності. | – | 19.12.08 р. | Аудитор Верге ПП. |

| 7. Перевірка правильності та достовірності відображення в обліку розрахунків за іншими операціями (за авансами одержаними, внутрішніх розрахунків, внутрішньогосподарських розрахунків, розрахунків за нарахованими процентами за товарними кредитами, орендними та іншими операціями, розрахунків з іншими кредиторами). Перевірка відповідності інформації про розрахунки за іншими операціями в регістрах аналітичного і синтетичного обліку та показниках фінансової звітності. | – | 20.12.08 р. | Аудитор Верге ПП. |

| 8. Перевірка правильності та своєчасності проведення інвентаризацій короткострокових зобов'язань і відображення їх результатів у бухгалтерському обліку. | – | 21.12.08 р. | Аудитор Верге ПП. |

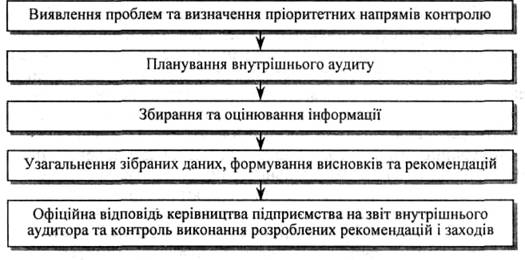

Ураховуючи те, що головна мета внутрішнього аудиту – надання допомоги персоналу підприємства виконувати його обов'язки, забезпечення необхідними даними керівництва, здійснення контролю за дотриманням обраної політики та якістю менеджменту, об'єктивно першим етапом внутрішнього аудиту має бути виявлення проблем на підприємстві, визначення пріоритетних напрямів контролю, а вже потім здійснення другого етапу – планування. Наступний, третій, етап – збирання та оцінювання інформації. На четвертому етапі внутрішній аудитор здійснює узагальнення зібраних даних, формулювання висновків та рекомендацій, а на п'ятому – отримує від керівництва підприємства офіційну відповідь на свій звіт та контролює виконання розроблених рекомендацій і заходів (рис. 3.1) [42; 38].

Рис. 3.1. Послідовність етапів внутрішнього аудиту

Коротко дослідимо суть кожного із відокремлених етапів [73; 185]:

Перший етап: виявлення проблем та визначення пріоритетних напрямів контролю. На цьому етапі керівник служби внутрішнього аудиту повинен провести ряд консультацій, нарад з вищим керівництвом підприємства та менеджерами різних рівнів управління; тобто у такий спосіб проводиться діагностика стану справ у різних сферах фінансово-господарської діяльності підприємства, системах управління, внутрішнього контролю та бухгалтерського обліку. Враховується також інформація попередніх результатів внутрішнього аудиту, раніше виявлені недоліки та слабкі місця.

Для повноти виявлення проблем, які існують на підприємстві, керівник служби внутрішнього аудиту повинен ретельно оцінити елементи системи внутрішнього контролю підприємства (структурна організація, фізичний контроль наявності та доступу до активів, дозвіл та схвалення, арифметичний та бухгалтерський контроль, персонал, спостереження, управління (менеджмент, процедури контролю), а також їх дієвість та ефективність. Вибір напрямів дослідження, як правило, на початку року, може здійснюватись як за ініціативою керівництва, так і самих внутрішніх аудиторів.

Другий етап: планування. Як і зовнішня перевірка, внутрішній аудит повинен бути належно спланований. Це досить відповідальний етап, який включає багато компонентів. Етап планування може забирати ЗО-40% часу від загального часу перевірки. Суть цього етапу полягає у визначенні мети та обсягу аудиту, строків його виконання, збиранні загальної інформації про обраний напрям перевірки (складову системи управління чи внутрішнього контролю, діяльність певного виконавця, структурного підрозділу чи конкретне завдання, наприклад пошук резервів зниження собівартості продукції); визначенні виконавців внутрішнього аудиту, технічних засобів та інших ресурсів; установленні кола осіб (персоналу підприємства), які мають відношення до перевірки і зобов'язані надавати внутрішньому аудитору необхідну інформацію; оцінюванні рівня аудиторського ризику та межі суттєвості; складанні плану та програми внутрішнього аудиту.

Внутрішньому аудитору варто оцінювати три аспекти, пов'язані з ризиком: 1) ризики діяльності підприємства, тобто бізнес-ризики; 2) ризики, пов'язані зі здійсненням внутрішнього аудиту; 3) ризик частоти (періодичності) внутрішнього аудиту [79; 345].

На етапі планування внутрішнього аудиту необхідно визначити припустиму величину суттєвості помилок, неточностей, перекручень. Для цього по кожному об'єкту внутрішнього аудиту на підприємстві треба розробити свої критерії оцінювання суттєвості. Оцінювати суттєвість варто із застосуванням комплексного підходу, тобто брати до уваги два її аспекти: якісний та кількісний.

Якісний аспект повинен включати оцінювання на основі професійного судження внутрішнього аудитора відхилень здійснених господарських операцій та інших дій від чинного законодавства, нормативних актів, внутрішніх положень і правил; виявлення пропусків інформації, дотримання мінімального рівня деяких фінансових показників; оцінювання відповідності окремих управлінських рішень чи дій керівників загальній фінансовій політиці підприємства [41; 302].

Кількісний аспект оцінювання суттєвості передбачає визначення максимального рівня припустимої помилки у грошовому виразі [68; 90].

Після оцінювання аудиторського ризику та рівня суттєвості внутрішній аудитор складає план і програму своєї роботи з перевірки певного об'єкта. Структура плану та програми внутрішнього аудиту цілком відповідають аналогічним документам зовнішнього аудиту. Розбіжності можуть стосуватись їх змісту за рахунок специфічних процедур внутрішнього аудиту, які у них мають бути зафіксовані.

Спочатку керівником відділу внутрішнього аудиту складається план роботи. При цьому слід ураховувати аудиторську стратегію, аналітичний ризик, можливість ресурсів підприємства, адміністративні інтереси, завдання зовнішнього аудитора.

Розроблюється загальний план очікуваних перевірок із зазначенням дати кожної з них, виконавців, затрат на проведення. Більш детальне планування (із зазначенням змісту робіт) здійснюється за кожною конкретною запланованою перевіркою. Необхідно провести певну підготовчу роботу. Внутрішній аудитор заздалегідь повинен установити контакт з апаратом управління того відділу, ділянки, які будуть підлягати перевірці. Узгоджуються способи отримання внутрішнім аудитором необхідної інформації, строки її передавання; обумовлюється можливість присутності під час перевірки (у разі потреби) конкретних посадових осіб. Внутрішня аудиторська перевірка має бути організована так, щоб вона не заважала нормальній діяльності підрозділу, що перевіряється. У процесі складання плану і програми внутрішнього аудиту враховують вплив таких факторів [71; 152]:

– вихідні дані;

– мета внутрішнього аудиту; – сфера перевірки;

– можливість застосування певних специфічних методів аудиту;

– перелік необхідних документів, звітів;

– строки проведення внутрішнього аудиту;

– віддаленість у часі від попередньої внутрішньої перевірки даної сфери;

– можливість отримання достовірної інформації;

– бюджетні витрати.

Як окремий документ у процесі планування внутрішнього аудиту розробляється бюджет робочого часу внутрішніх аудиторів, приклад якого наведено у табл. 3.1 [74; 145].

Крім плану і програми перевірки може складатися виробничо-технічний план внутрішнього аудиту, у якому визначаються кількість і склад персоналу, який буде задіяний у процесі контролю, розподіл бюджету часу між виконавцями та його оплата; залучення інших спеціалістів (у разі потреби).

Третій етап внутрішнього аудиту – збирання та оцінювання інформації. Це основний етап перевірки, на якому внутрішній аудитор здійснює заплановані аудиторські процедури та збирає необхідні аудиторські докази (свідчення), вимоги до яких збігаються із зовнішнім аудитом. З цією метою виконуються [57; 204]:

1) різноманітні аналітичні процедури (відмітною рисою яких може бути порівняння показників діяльності різних підрозділів підприємства, що дуже рідко здійснює зовнішній аудитор);

2) інвентаризація – внутрішній аудитор може сам брати участь у її проведенні, а зовнішній лише спостерігає і вибірково перевіряє результати;

3) контрольні обміри та лабораторні аналізи (випробування) (для цього зовнішній аудитор, як правило, залучає експертів);

4) обстеження об'єкта контролю;

5) контрольний запуск сировини і матеріалів;

6) опитування персоналу;

7) запити (як до зовнішніх джерел інформації – дебіторів, кредиторів), так і до внутрішніх (офіційне письмове звернення до керівника певного підрозділу);

8) тестування й оцінювання системи внутрішнього контролю;

9) перевірка ведення бухгалтерського обліку (фінансового та управлінського) і складання звітності;

10) документальна перевірка різних аспектів фінансово-господарської діяльності підприємства;

11) контроль кадрового складу, його компетентності та кваліфікації.

Тобто внутрішній аудитор збирає і вивчає за допомогою відповідних методів, прийомів і процедур усю необхідну фінансову та нефінансову інформацію. Зібрані дані мають бути належно відображені в його робочій документації. За кожною позицією плану та програми слід зробити відповідні оцінки та висновки.

У процесі виконання запланованих дій внутрішній аудитор повинен ознайомитись із цілями та завданнями ділянки, яка перевіряється, з діяльністю підприємства в цілому і його структурою. Необхідно також виконати аналітичні огляди за обраними напрямами перевірки. Керівник ділянки (відділу), яка перевіряється, мусить мати копію плану аудиту. Попередньо доцільно зібрати відкриті збори підрозділу, на яких установлюються імовірні строки та необхідні умови аудиторської перевірки.

Аудитор повинен довести до відома працівників ділянки, що контролюється, і обговорити з ними такі основні моменти: – умови та строки перевірки; – забезпечення доступу до персоналу та документації; – пояснення того, як аудит буде проводитися; – можливість обговорення – результатів; – організація закритих зборів; – пояснення звітів і виконаних процедур; – визначення сфери діяльності внутрішнього аудитора.

Аудитор повинен визначити для себе сфери дослідження; посадових осіб, опитування яких слід провести; документацію, яку потрібно отримати. Під час перевірки внутрішній аудитор постійно контролює виконання плану і програми, оцінює виконану роботу.

Сфера діяльності внутрішнього аудитора і методика самої перевірки подібні до тих, які використовуються зовнішнім аудитором, з тією різницею, що контроль внутрішнього аудитора спрямований не лише на фінансову звітність і бухгалтерський облік [12; 412].

На четвертому етапі перевірки внутрішній аудитор повинен здійснити узагальнення зібраних даних, оцінити їх порівняно з установленими критеріями, нормами, внутрішніми положеннями та інструкціями, законодавчими та нормативними актами, порівняти кількість виявлених помилок, недоліків та порушень з раніше встановленим рівнем суттєвості, а потім зробити необхідні висновки, скласти письмовий звіт, розробити необхідні рекомендації та пропозиції і, нарешті, повідомити про отримані результати вище керівництво підприємства.

Звіт внутрішнього аудитора повинен відповідати певним вимогам: достовірність (підтвердження викладеного матеріалу конкретними фактами), зрозумілість та логічність (не повинен потребувати додаткових усних пояснень та коментарів); він не може бути невиправдано довгим, переобтяженим зайвими деталями та спеціальними термінами; своєчасність (подається одразу після завершення перевірки та у терміни, актуальні для вирішення проблем, які вивчалися внутрішнім аудитором); чіткість та системність викладення даних [14; 90].

У національному стандарті внутрішнього аудиту №6 «Складання аудиторського висновку», затвердженого НБУ для комерційних банків України, зазначено лише загальні вимоги щодо його змісту та складу. Для того щоб звіт внутрішніх аудиторів з максимальною ефективністю виконував своє функціональне призначення він повинен мати таку структуру: 1) вступна частина; 2) загальні висновки; 3) дослідницька частина; 4) результативна частина; 5) рекомендації; 6) підписи керівника служби внутрішнього аудиту та аудиторів-виконавців; 7) додатки та коментарі [15; 153].

Таблиця 3.1. Бюджет робочого часу на проведення внутрішнього аудиту відділу постачання

У вступній частині слід сформулювати напрями перевірки, її мету та завдання, результати попередніх перевірок. Загальні висновки являють собою стисле формулювання думки (висновків) внутрішнього аудитора про об'єкт перевірки та виявлені найсуттєвіші порушення.

Дослідницька частина містить загальну інформацію про об'єкт перевірки (наприклад, структуру відділу, його основні завдання, інформаційні потоки); головні напрями діяльності; методи і прийоми, які застосував у своїй роботі внутрішній аудитор; джерела інформації, які були використані; виявлені факти порушень і помилок та їх обґрунтування; результати обговорення й узгодження звіту з керівником підрозділу, який перевірявся [16; 300].

У результативній частині внутрішній аудитор наводить розгорнутий висновок за результатами перевірки і далі формулює рекомендації, які б дали змогу уникнути виявлених недоліків, підвищити ефективність функціонування систем, підрозділів.

Звіт має бути підписаний керівником служби внутрішнього аудиту та аудиторами-виконавцями. У кінці звіту можуть бути наведені додатки, які містять додаткові коментарі, пояснення, розрахунки, ілюстрації [25; 204].

Внутрішні аудитори, на відміну від зовнішніх, повинні обговорити й узгодити з керівниками контрольованих підрозділів, служб усі питання, які стосуються перевірки, особливо в частині виявлених недоліків і рекомендацій щодо їх усунення. Якщо з певних питань не було досягнуто згоди, то це має бути відображено у звіті. Складений внутрішнім аудитором підсумковий документ передається керівникові структурного підрозділу та вищому керівництву підприємства.

На останньому, п'ятому, етапі внутрішнього аудиту обов'язковим є отримання від керівництва підприємства письмової офіційної відповіді на звіт внутрішніх аудиторів та їх рекомендації. Це – відмітна риса порівняно із зовнішнім аудитом. У відповіді керівництва має бути зазначено, які рекомендації виконані, а які вважаються неефективними з погляду затрат. Тільки після отримання письмової відповіді аудиторська перевірка вважається завершеною. На внутрішніх аудиторів також покладається обов'язок контролю виконання розроблених ними і затверджених керівництвом рекомендацій та заходів структурними підрозділами, яким вони були адресовані. З цією метою внутрішнім аудиторам слід переконатися, що призначені відповідальні особи за реалізацію рекомендацій, установлено конкретні терміни отримання від керівників підрозділів відповіді про вжиті заходи та їх наслідки. У разі необхідності може бути призначена позапланова повторна внутрішня аудиторська перевірка [40; 80].

Варто пам'ятати, що суть якісного внутрішнього аудиту полягає у досягненні рівноваги між потребами керівництва у доступі до надійної, своєчасної та об'єктивної інформації про діяльність підприємства, окремих його підрозділів і вартістю збору, обробки та надання такої інформації.

На великих і середніх підприємствах України найближчим часом поступово треба створювати служби внутрішнього аудиту, діяльність яких має бути економічно виправданою. Мають бути прийняті відповідні законодавчі акти, нормативи внутрішнього аудиту, створене методичне забезпечення.

Нажаль на досліджуваному підприємстві АФ «Україна» процедури внутрішнього аудиту не виокремлено й не застосовуються, що спричинило такий недолік як невизначеність можливостей по здешевленню банківських кредитів, а саме, не зважаючи на наявність підстав до участі у Комплексній програмі розвитку аграрного сектору економіки, а саме: відсутність заборгованості по заробітній платі, перед бюджетом за податками й платежами, підприємство не надавало заяви до участі у конкурсі з відшкодування відсотків за кредитами, залученими на розвиток агропромислового підприємства.

За зазначеною програмою компенсація за довгостроковими кредитами надається у розмірі 1,2 облікової ставки Національного банку України за довгостроковими кредитами, пов» язаними з будівництвом тваринницьких, птахівничих комплексів, виробничих потужностей для переробки продукції тваринництва та птахівництва, придбанням обладнання для вищезазначеного виробництва.

Станом на дату отримання АФ «Україна» довгострокового кредиту з метою придбання виробничих потужностей для переробки продукції тваринництва 05.06.2006 р. облікова ставка НБУ становила 9,5% тобто замість 16,6%, що підприємство сплачувало за користування кредитом зазначені витрати могли становити 5,2% (16,6–9,5*1,2) й загальна вартість користування кредитом складала б 275,0 тис. грн. а не 830,00 тис. грн. (економія 555,0 тис. грн.).

При цьому слід зазначити, що згадана національна програма розвитку аграрного сектору економіки має безпосередній вплив на стан кредитування підприємств агропромислового сектору.

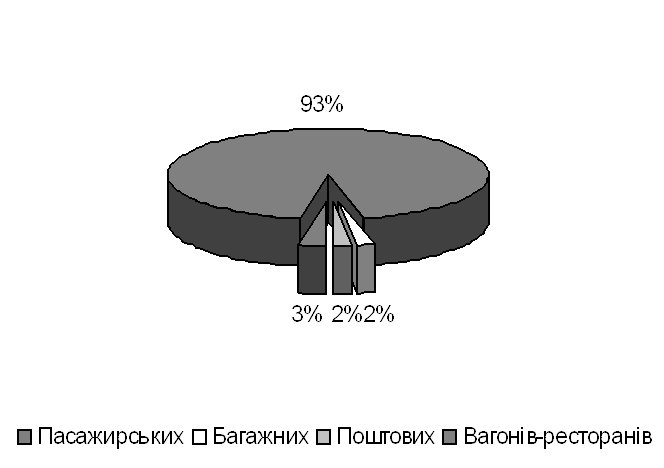

Впродовж 2008 року 7838 підприємств агропромислового комплексу залучили кредити на загальну суму майже 16,6 млрд. грн., що на 44 відсотки більше, ніж за аналогічний період 2007 року. З них пільгових – майже 11,4 млрд. гривень., в тому числі короткострокових – майже 6,0 млрд. грн., середньострокових – майже 3,9 млрд. грн. та довгострокових – майже 1,5 млрд. грн., що складає майже 97 відсотків до залучених пільгових кредитів на відповідну дату минулого року.

Станом на 25 грудня поточного року, із передбачених на рік по програмі здешевлення кредитів 1350,0 млн. грн., фактично спрямовано до регіонів кошти в сумі 975,5 млн. грн., що складає понад 72 відсотки від передбачених на рік.

Поряд з цим, 23.12.2008 р. Верховною Радою України прийнятий Закон України «Про внесення змін до деяких законів України щодо запобігання негативним наслідкам впливу світової фінансової кризи на розвиток агропромислового комплексу», яким передбачена норма щодо пролонгації банками непогашених кредитів за процентною ставкою, яка існувала на момент надання такого кредиту. При цьому не дозволяється запровадження будь-яких додаткових комісій, плат та відшкодувань на користь банку, а також застосування штрафних санкцій до позичальника у зв’язку з такою пролонгацією. Це правила поширюється також на випадки дострокового погашення такого пролонгованого кредиту за рішенням позичальника.

Крім того, на виконання протоколу наради під головуванням Прем’єр-міністра України Тимошенко Ю.В. Мінагрополітики з 16.12.2008 р. запроваджено моніторинг пролонгації банками до 1 червня 2009 року кредитів підприємствам агропромислового комплексу.

Висновки

В даній роботі наведено методичні аспекти та розглянуто практичне застосування засад обліку та аудиту банківських кредитів на базі агропромислового підприємства АФ «Україна» впродовж 2006–2008 років.

Розглядаємо підприємство АФ «Україна» є сільськогосподарським підприємством, понад 70% валової продукції якого складає продукція агропромислового сектору, що зумовлює сплату підприємством фіксованого сільськогосподарського податку

Зазначене підприємство розташоване в с. Долинське Красноокнянського р-на по вул. Миру, 125, та спеціалізується на виробництві молока і молочної продукції.

Конкурентоздатність фірми забезпечується низькими внутрівиробничими витратами внаслідок організації виробництва фірми по замкнутому технологічному циклу, від самостійного вирощування сировини для виробництва і реалізації продуктів переробки даної сировини через власну торговельну мережу.

За результатами, приведеними у табл. 1.4. можна зробити висновок що підприємство впродовж розглядаємого періоду має високий рівень маневреності власних оборотних коштів хоч і спостерігається тенденція до її зменшення – впродовж трьох років складала відповідно 10,153; 7,167 та 5,255 (у 2008 році порівняно з 2007 роком зменшення на -1,911 в.п.).

При цьому загальна ліквідність не досягає нормативного значення 1,5, але має позитивну динаміку до зростання – у минулому періоді складала 1,276, а в звітному періоді 1,298 (динаміка +0,022 в.п.). Позитивним є зростання показника швидкої ліквідності у 2008 році порівняно з 2007, однак у 2008 році не досягнуто рівня 2006 року, тобто спостерігається тенденція коливання зазначеного показника, що може викликано порушенням співвідношення запасів та поточних зобов'язань підприємства.

Питома вага оборотних коштів в активах й частка власних оборотних активів зростають – питома вага оборотних коштів за періодами відповідно: 68,125; 75,263 та 84,221% (за останній період порівняно з попереднім роком +8,958); частка власних оборотних активів за періодами відповідно: 9,850; 13,953 та 19,028% (за останній період порівняно з попереднім роком +5,075).

Фінансова автономія підприємства складає відповідно 38,6; 35,2 та 31,8%, що <50%, це свідчить про залучення позикових засобів в досить значних розмірах.

Коефіцієнт довгострокового залучення залучених коштів складає відповідно за періодами 19,7; 14,1 та 9,5% (зменшення у 2008 році порівняно з 2007 роком на 4,6%), що свідчить про зростання власного капіталу підприємства на тлі використання залучених коштів.

Показники оборотності: збільшилася оборотність засобів у розрахунках, оборотів відповідно за періодами: 11,069; 26,378 та 29,084 обороти (динаміка +2,706) і знизився період одного обороту відповідно за періодами: 32,524; 13,648; та 12,378 днів (динаміка -1,270), оборотність запасів знизилася відповідно за періодами: 0,852; 0,486 та 0,447 днів (динаміка -0,039) і відповідно збільшився період обороту запасів відповідно за періодами: 422,450; 740,519 та 805,954 днів (динаміка +65,435), час обороту кредиторської заборгованості збільшився відповідно за періодами: 53,795; 65,369 та 71,145 днів (динаміка +5,776), знизилася оборотність кредиторської заборгованості відповідно за періодами: 6,692; 5,507 та 5,060 оборотів (динаміка -0,447), коефіцієнт погашення дебіторської заборгованості знизився відповідно за періодами: 9; 3,8 та 3,4% (динаміка -0,4%).

Досягнутий рівень рентабельності можна вважати високим: рентабельність продукції відповідно за періодами: 100; 166,7 та 220% (динаміка за два останніх роки +53,3%); рентабельність активів відповідно за періодами: 24,797; 25,232 та 31,670 (+6,438%); рентабельність сукупного за періодами: 28,205; 28,298 та 28,573 (+0,275%).

Для реалізації інвестиційного проекту з оновлення та модернізації обладнання, яке обґрунтовано маркетинговими дослідженнями підтверджуючими доцільність збільшення обсягів виробництва та реалізації продукції поруч з зростанням якісних показників, АФ «Україна» залучено довгостроковий кредит у відповідності до кредитної угоди (Додаток 1) та з метою забезпечення наявності оборотних коштів у достатньому розмірі у 2008 році залучало короткостроковий кредит у відповідності до угоди (Додаток 2).

Доцільність залучення довгострокового кредиту в сумі 1000,0 тис.грн. на п'ять років порівняно з іншим інвестиційним проектом вартістю 1200,0 тис.грн. обґрунтовувалася наступним чином:

Загальна сума грошового потоку по 2-му проекту трохи перевищує цей показник по 1-му проекту. Проте, варто врахувати, що по 2-му проекту термін повернення капіталу у виді грошового потоку більше на один рік, чим цей термін по 1-му проекті.

У результаті проведення дисконтування визначена поточна вартість грошового потоку, що значно вище майбутньої: по 1-му проекту поточна вартість складає 67% майбутньої (100*(1 475,01/2200)), а по 2-му проекту поточна вартість складає 68% майбутньої (100*(1407,89/2070)). Більш різке зниження реального грошового потоку по 2-му проекту порівняно з першим викликано відмінністю дисконтних множників (15% проти 12%), що може привести до підвищення ризику і зменшенню ліквідності. Крім того, варто врахувати, що в другому випадку на один рік збільшений період дисконтування, а з віддаленням терміну повернення вкладених коштів їхня реальна ціна зменшується.

Чистий приведений доход для 1-го варіанта складає 475,1 тис.грн., а для 2-го проекту – 207,89 тис. грн. Проте, абсолютні значення цього показника не розкривають повної картини, тому що розглядаються різні терміни експлуатації об'єктів.

По індексу прибутковості перший варіант превалює над другим (1,48>1,17).

Аналізуючи період окупності витрат по кожному варіанту, можна зробити висновок, що 1-й інвестиційний проект окупиться швидше порівняно з 2-им варіантом – на 0,02 (3,39–3,41) роки.

Визначення внутрішньої норми прибутковості дало можливість розрахувати мінімальний коефіцієнт прибутковості (або поріг беззбитковості), тобто норму дисконту, при якій чистий приведений доход буде дорівнювати нулеві. Порівнюючи цю норму з дисконтними ставками по кожному проекту, можна установити рівень прибутковості кожного варіанта. Чим нижчої буде реальна процентна ставка від розрахункової, тим більше прибутковими будуть інвестиції. У першому варіанті розрахункова норма складає 26%, тоді як реальна дисконтна ставка – 12%, тобто різниця складає 14%. В другому варіанті це розходження набагато менше і складає 7% (22,00–15,00), а це свідчить, що другий варіант більш близький до границі, за якої реалізація інвестиційного проекту може бути збитковою і неефективною.

Підсумовуючи результати виконаного аналізу, констатуємо, що 1-й інвестиційний проект більш вигідний і ефективний як по розміру чистого приведеного доходу й індексу прибутковості, так і по періоду окупності. Цей варіант має більший запас щодо норми прибутковості.

Доцільність залучення короткострокового кредиту в сумі 100 тис. грн. обґрунтувалася потребою в додаткових оборотних коштах на придбання сировини – молока, що не забезпечувалося наявними власними оборотними коштами в обсязі 1271,0 тис.грн., поповнення оборотних коштів за рахунок прибутку підприємства в обсязі 2682,86 тис.грн.; зменшенням кредиторської заборгованості на 2621,8 тис. грн.

За інформацією, наведеною в Додатку 1 та Додатку 2 АФ «Україна» впродовж 2006–2008 років отримано наступні кредити:

1) Кредит згідно договору №1074 від 05.06.2006 р. (Додаток 1)

Цільове спрямування – придбання обладнання для переробки молока (фінансування основного капіталу)

Строковість кредиту – строковий

Термін кредиту -5 років

Вид відсоткової ставки – фіксована 16,6% річних

Валюта кредиту – гривня України

Сума кредиту -1000 тис. грн.

Порядок погашення кредиту – щомісячні ануїтетні виплати (здійснюється поступова виплата основного боргу та відсотків рівномірними внесками)

Забезпечення кредиту – заставне зобов'язання (підтверджене: документами, що підтверджують право власності заставодавця на предмет застави; витягом з книги запису застав; договором страхування та страховий поліс)

Форма надання кредиту – у безготівковій формі оплатою платіжних документів з позичкового рахунка у національній валюті

2) Кредит згідно договору №315 від 01.02.2008 р. (Додаток 2)

Цільове спрямування – поповнення оборотних коштів

(фінансування оборотного капіталу)

Строковість кредиту – строковий

Термін кредиту – 10 місяців

Вид відсоткової ставки – фіксована 15,0% річних

Валюта кредиту – гривня України

Сума кредиту – 100 тис. грн.

Порядок погашення кредиту – амортизаційні (здійснюється щомісячна виплата основного боргу та відсотків з нарахуванням відсотків на суму несплаченої частини основного боргу, тобто щомісячна сума до сплати поступово зменшується).

Забезпечення кредиту – заставне зобов'язання (підтверджене: документами, що підтверджують право власності заставодавця на предмет застави; витягом з книги запису застав; договором страхування та страховий поліс)

Форма надання кредиту – у готівковій формі – для розрахунків зі здавачами сільськогосподарської продукції (молока для переробки від домогосподарств та інших підприємств, що не мають власної бази для переробки молока)

Первинними документами, які засвідчують отримання і повернення довгострокових і короткострокових позик є виписки банку та платіжні доручення, синтетичний та аналітичний облік ведеться за рахунками 50 «Довгострокові кредити» та 60 «Короткострокові кредити», реєстрами зведеного обліку є головна книга та журнал-ордер №4-с.г., що наведені в роботі.

Нажаль підприємством АФ «Україна» облік з використанням комп'ютерних технологій не ведеться й зазначене може бути рекомендованим за результатами аудиту як шлях до збільшення якості обліку та зменшення трудомісткості облікових робіт.

Крім того, як негативне явище слід відзначити, що на досліджуваному підприємстві АФ «Україна» процедури внутрішнього аудиту не виокремлено й не застосовуються, що спричинило такий недолік як невизначеність можливостей по здешевленню банківських кредитів, а саме, не зважаючи на наявність підстав до участі у Комплексній програмі розвитку аграрного сектору економіки, а саме: відсутність заборгованості по заробітній платі, перед бюджетом за податками й платежами, підприємство не надавало заяви до участі у конкурсі з відшкодування відсотків за кредитами, залученими на розвиток агропромислового підприємства.

За зазначеною програмою компенсація за довгостроковими кредитами надається у розмірі 1,2 облікової ставки Національного банку України за довгостроковими кредитами, пов'язаними з будівництвом тваринницьких, птахівничих комплексів, виробничих потужностей для переробки продукції тваринництва та птахівництва, придбанням обладнання для вищезазначеного виробництва.

Станом на дату отримання АФ «Україна» довгострокового кредиту з метою придбання виробничих потужностей для переробки продукції тваринництва 05.06.2006 р. облікова ставка НБУ становила 9,5% тобто замість 16,6%, що підприємство сплачувало за користування кредитом зазначені витрати могли становити 5,2% (16,6–9,5*1,2) й загальна вартість користування кредитом складала б 275,0 тис. грн. а не 830,00 тис. грн. (економія 555,0 тис. грн.).

При цьому слід зазначити, що згадана національна програма розвитку аграрного сектору економіки має безпосередній вплив на стан кредитування підприємств агропромислового сектору.

Маючи безсумнівно високе значення для кожного окремого підприємства, можливість кредитування та стан кредитування підприємств агропромислового сектору безпосередньо впливає на стан галузі взагалі. Так, заданими Держкомстата, вимоги банківських установ за кредитами, наданими в економіку країни на кінець 2005 року складали 143418 млн. грн., на кінець 2006 року 245226 млн. грн., на кінець 2007 року 426863 млн. грн., на кінець 2008 року 436048 млн. грн.; обсяг інвестицій у сільське господарство у 2005 році становив 5015707 тис. грн., у 2006 році становив 7309123 тис. грн. у 2007 році становив 9519168 тис. грн. у 2008 році становив 9899935 тис. грн. Тобто спостерігається тенденція зростання як обсягів кредитування так і обсягів засвоєння інвестицій в агропромисловому секторі. Результативність зазначених заходів відображається у зростанні ефективності та результативності діяльності агропромислового сектору економіки – індекси сільськогосподарського виробництва у відсотках до попереднього року: за валовою продукцією у 2005 році становив 96,0%, у 2006 році становив 106,8%, у 2007 році становив 89,0% (неврожайний рік через несприятливі засушливі погодні умови), у 2008 році становив 128,4%; рентабельність сільськогосподарського виробництва у 2005 році становила 6,8%, у 2006 році становила 2,8%, у 2007 році становила 15,6%, у 2008 році становила 17,3%.

У відповідності до програми проведення зовнішнього аудиту по АФ «Україна» здійснено наступну перевірку:

Процедури аудиту довгострокових зобов'язань:

Перевірка наявності і відповідності законодавству договорів кредитування.

Перевірка правильності відображення в обліку довгострокових позик (довгострокових кредитів банків у національній та іноземній валюті, відстрочених довгострокових кредитів та інших довгострокових позик).

Перевірка відповідності інформації про довгострокові позики в регістрах аналітичного, синтетичного обліку і фінансовій звітності.

Перевірка правильності і достовірності обліку векселів виданих, відповідності їх аналітичного й синтетичного обліку та показників фінансової звітності.

Перевірка правильності і достовірності обліку довгострокових зобов'язань за облігаціями (зобов'язань за облігаціями, премій та дисконту за випущеними облігаціями), відповідності інформації про довгострокові зобов'язання в регістрах аналітичного і синтетичного обліку та у фінансовій звітності.

Перевірка правильності документального оформлення та відображення в регістрах бухгалтерського обліку і документах фінансової звітності інформації про відстрочені податкові та інші довгострокові зобов'язання.

Перевірка правильності документального оформлення та відображення в регістрах бухгалтерського обліку і документах фінансової звітності інформації про інші довгострокові зобов'язання (відстрочена відповідно до законодавства заборгованість з податків, зборів, обов'язкових платежів, фінансова допомога на зворотній основі тощо).

Перевірка правильності та своєчасності проведення інвентаризацій довгострокових зобов'язань і відображення їх результатів у бухгалтерському обліку.

Процедури аудиту поточних зобов'язань:

Перевірка наявності і відповідності законодавству кредитних договорів

Перевірка відповідності інформації про короткострокові позики в регістрах аналітичного і синтетичного обліку та у фінансовій звітності (короткострокових кредитів банків у національній та іноземній валюті, відстрочених короткострокових кредитів та прострочених позик).

Перевірка правильності й достовірності відображення в обліку поточної заборгованості за довгостроковими зобов'язаннями.

Перевірка правильності й достовірності обліку короткострокових векселів виданих, відповідності їх аналітичного і синтетичного обліку та показникам фінансової звітності.

Перевірка правильності й достовірності обліку розрахунків з постачальниками та підрядчиками, відповідності аналітичного і синтетичного обліку та показникам фінансової звітності, відповідності бухгалтерського обліку розрахунків умовам договорів та законодавству.

Перевірка правильності й достовірності обліку розрахунків за страхуванням (пенсійним, на випадок безробіття, тимчасової непрацездатності, від нещасних випадків на виробництві, індивідуальним страхуванням персоналу, страхуванням майна та іншими розрахунками за страхуванням), відповідності їх аналітичного і синтетичного обліку інформації, наведеній у показниках фінансової звітності.

Перевірка правильності та достовірності відображення в обліку розрахунків за іншими операціями (за авансами одержаними, внутрішніх розрахунків, внутрішньогосподарських розрахунків, розрахунків за нарахованими процентами за товарними кредитами, орендними та іншими операціями, розрахунків з іншими кредиторами). Перевірка відповідності інформації про розрахунки за іншими операціями в регістрах аналітичного і синтетичного обліку та показниках фінансової звітності.

Перевірка правильності та своєчасності проведення інвентаризацій короткострокових зобов'язань і відображення їх результатів у бухгалтерському обліку.

За результатами проведеної перевірки встановлено, що за кредитами підтверджується повнота, достовірність та своєчасність відображення отримання та здійснення належних виплат у бухгалтерському та податковому обліку, цільове використання, обґрунтованість та законність отримання кредитів.

Список використаної літератури

1) Закон України «Про аудиторську діяльність» від 22 квітня 1993 року за №3125-XII

2) Закон України «Про бухгалтерський облік і фінансову звітність в Україні» ВР від 16.07.1999 №996-XIV остання редакція 22.06.2000 р.

3) Наказ Міністерства фінансів №291 від 30.11.1999 р. про затвердження Інструкції про застосування плану рахунків бухгалтерського обліку (зареєстровано Міністерством юстиції України 21.12.1999 р. під №892/4186

4) Наказ Міністерства економіки України «Про затвердження Методичних рекомендацій щодо виявлення ознак неплатоспроможності підприємства та ознак дій з приховування банкрутства, фіктивного банкрутства чи доведення до банкрутства» №14 від 19.01.2006 р.

5) Герасимович А.М., Кірейцев А.М., Осадчий Ю.І. та ін. / За ред. Бутинця Ф.Ф. Бухгалтерський фінансовий облік. Підручник для ВНЗ спеціальності «Облік і аудит» (затв. МОН України). – 5-е вид. – Житомир. Рута – 2003 – 726;

6) Головко В.І., Мінченко А.В., Шарманська В.М. Фінансово-економічна діяльність підприємств: контроль, аналіз та безпека. Навчальний посібник для ВНЗ (рек. МОН України) – К. ЦУЛ -2006 – 448;

7) Денисенко М.П. Гроші та кредит у банківській справі. Навчальний посібник для ВНЗ (рек. МОН України) – К. Алерта – 2004 – 478;

8) Денисенко М.П., Кабанов В.Г., Худолій Л.М. Грошово-кредитна діяльність банків. Навчальний посібник для ВНЗ (рек. МОН України) – К. ЄУФІМБ – 2004 – 339;

9) Дмитренко М.Г., Потлатюк В.С. Кредитування і контроль. Навчально-методичний посібник (рек. МОН України) – К. Кондор-2005 – 296;

10) Дорош Н.І. Аудит: методологія і організація. Монографія – К. Знання – 2001 – 402;

11) Загвойська Л.Д., Маселко Т.Є., Якуба М.М. Економічний аналіз інвестиційних проектів. Навчальний посібник для ВНЗ (рек. МОН України) – Львів. Афіша – 2006 – 320;

12) Загородній А.Г., Корягін М.В., Єлісєєв А.В., Полякова Л.М. та ін. Аудит: теорія і практика. Навчальний посібник. – 2-е вид. – Львів. Львівська політехніка – 2004 – 456;

13) Зазвонова Л.А., Фомин Ф.Ф. Деньги и кредит, ч. 1. Учебное пособие для ВУЗов в 2-х частях (рек. МОН Украины) – К. ЄУФІМБ – 2005 – 176;

14) Зазвонова Л.А., Фомин Ф.Ф. Деньги и кредит, ч. 2. Учебное пособие для ВУЗов в 2-х частях (рек. МОН Украины) – К. ЄУФІМБ – 2005 – 171;

15) Івасів Б.С. Гроші та кредит. Підручник (затв. МОН України). – 2-е вид. – Тернопіль. Карт-бланш – 2005 – 528;

16) Івахненко В.М. Курс економічного аналізу. Навчальний посібник для ВНЗ. – 4-е вид. – К. Знання-Прес – 2004 – 190;

17) Івахненков С.В. Комп'ютерний аудит: контрольні методики і технології. Монографія – К. Знання – 2005 - 286;

18) Кадуріна Л.О. Основи аудиту. Навчальний посібник для економічних спеціальностей ВНЗ (рек. МОН України) – К. Слово – 2003 – 184;

19) Кислиця О.Я., Мягких І.М. Економічний аналіз: курс лекцій. Навчальний посібник для ВНЗ (рек. МОН України) – К. ЄУФІМБ – 2003 – 171;

20) Кірєєв О.І., Любунь О.С., Кравець М.П. та ін. Внутрішній аудит у банку. Навчальний посібник для ВНЗ (рек. МОН України) – К. ЦУЛ – 2006 – 220;

21) Ковальчук А.Т. Банки, кредит, фінанси: законодавчо-правовий вимір. Монографія – К. Парлам. вид. – 2004 – 259;

22) Ковальчук А.Т. Правове забезпечення кредитної діяльності – К. Парлам. вид. – 2003 – 405;

23) Костюченко О.А. Банківське право України: банківська система, національний банк, комерційні банки, кредитування, ринок цінних паперів, національне валютне законодавство, банківські системи країн, інститут банківської таємниці. Підручник для ВНЗ (затв. МОН України). – 4-е вид. – К.А.С.К. – 2003 – 928;

24) Крупка М.І. Фінансово-кредитний механізм інноваційного розвитку економіки. Монографія (рек. МОН України) – Львів. ЛБУ – 2001 -608;

25) Круш П.В., Поліщук С.В. Оцінка бізнесу. Навчальний посібник для ВНЗ ІІІ-ІV рівнів акредитації – К. ЦУЛ – 2004 – 264;

26) Кулаковская Л.П., Пича Ю.В. Основы аудита. Учебное пособие для ВУЗов (рек. МОН Украины). – 2-е изд. – К. Каравела – 2004 – 496;

27) Кулаковська Л.П., Піча Ю.В. Організація і методика аудиту. Навчальний посібник для ВНЗ (рек. МОН України) – К. Каравела – 2004 – 568;

28) Лагутін В.Д. Кредитування: теорія і практика. Навчальний посібник. – 4-е вид. – К. Знання -2004 – 215;

29) Луців Б.Л., Смовженко Т.С., Івасів Б.С., Гуцал І.С. та ін. / За ред. Луціва Б.Л. Гроші, банки та кредит у схемах і коментарях. Навчальний посібник для економічних спеціальностей ВНЗ (рек. МОН України). – 3-е вид. – Тернопіль. Карт-бланш – 2004 – 219

30) Любунь О.С., Кірєєва О.І., Денисенко М.П. Та ін. Іпотечне кредитування. Навчальний посібник для ВНЗ (рек. МОН України) – К. ЦУЛ – 2005 -392;

31) Матвійчук А.В. Аналіз і управління економічним ризиком. Навчальний посібник для ВНЗ (рек. МОН України) – К. ЦУЛ – 2005 – 224;

32) Мец В.О. Економічний аналіз фінансових результатів та фінансового стану підприємства. Навчальний посібник для ВНЗ (рек. МОН України) – К. Вища школа – 2003 – 278;

33) Михайленко В.С. Гроші та кредит. Навчальний посібник для дистанційного навчання – К. Ун-т «Україна» – 2006 – 372;

34) Нестеренко Ж.К., Череп А.В. Економічний аналіз фінансово-господарської діяльності підприємства. Навчальний посібник для ВНЗ (рек. МОН України) – К. ЦУЛ – 2005 – 122;

35) Пересада А.А., Майорова Т.В. Інвестиційне кредитування. Навчальний посібник (рек. МОН України) – К. КНЕУ – 2002 – 271;

36) Пересада А.А., Майорова Т.В. Інвестиційне кредитування. Навчально-методичний посібник для самостійного вивчення (рек. МОН України) – К. КНЕУ – 2002 – 272;

37) Петрик О.А. Аудит: методологія і організація. Монографія – К. КНЕУ – 2003 – 260;

38) Писаревська Т.А. Інформаційні системи обліку та аудиту. Навчальний посібник (рек. МОН України) – К. КНЕУ – 2004 – 369;

39) Під ред. Буряка П.Ю., Римара М.В. Фінансово-економічний аналіз. Підручник (затв. МОН України) – К. Професіонал – 2004 – 528

Похожие работы

... «Про бухгалтерський облік та фінансову звітність в Україні» на підприємствах. Відсутня і система внутрішнього контролю (внутрішнього аудиту). 2.2 Організація перевірки довгострокових кредитів банків на ТзОВ «Західно-Українська» енергетична компанія» Здійснення підприємницької діяльності суб’єктом господарювання залежно від окреслених цілей може потребувати кредитування. В якості об’єкту обл ...

... сторонам, та їх агрегування; методи оцінювання вартості заставного забезпечення кредитів, що використовуються банком, і визначення можливих та реальних збитків; кредитний портфель і різні властивості та характеристики кредитів; кредитну документацію, яку використовує банк; що входить до відповідної кредитної документації для різних категорій кредитів; кредитну практику банку та його кліє ...

... 2-й семестр і т. ін) 7. Методика викладання та методи навчання S. Оцінювання 9. Мова 10. Розподіл кредитів ECTS IV-СЛОВНИК V - ПРИКЛАДИ ЯКІСНОЇ ПРАКТИКИ ПОКАЖЧИК ЗМІСТУ Рзділ 2. Інформаційний пакет спеціальності „бухгалтерський облік і аудит” Індивідуальний розділ дисціпліни Факультет Обліку і аудиту був створений 18 вересня 2002 р. В теперішній час на факультеті навчаються студенти 2 ...

... 443 "Прибуток, використаний у звітному періоді", тобто зазначені суми відшкодовуються орендодавцю за рахунок власних джерел орендаря. 4 Автоматизація обліку, контролю, аналізу й аудита основних засобів У Вагонній дільниці станції Київ – Пасажирський, облік основних засобів ведеться без застосування автоматизованого обліку. Автоматизоване рішення задач по обліку основних засобів базується на ...

0 комментариев