Навигация

Особенности бухгалтерского учёта и налогообложения экспортных операций

2. Особенности бухгалтерского учёта и налогообложения экспортных операций

2.1 Бухгалтерский учёт экспортных операций

Экспорт товара - вывоз товара с таможенной территории Российской Федерации без обязательства об обратном ввозе (п. 28 ст. 2 Федерального закона от 8 декабря 2003 г. N 164-ФЗ «Об основах государственного регулирования внешнеторговой деятельности»).[2]

Согласно пп. 1 п. 1 ст. 155 ТК РФ экспорт товаров является одним из основных таможенных режимов. [4]

Следует обратите внимание: для таможенных целей статусом находящихся в свободном обращении на таможенной территории РФ могут обладать только российские товары, следовательно, именно такие товары торговые организации вправе реализовывать в таможенном режиме экспорта. В свою очередь, находящимися в свободном обращении на таможенной территории РФ признаются следующие товары:

- полностью произведенные в РФ и не вывезенные ранее с таможенной территории РФ. Полностью произведенной в РФ, является например, продукция растительного происхождения, выращенная и собранная в РФ, продукция, полученная в РФ из выращенных в ней животных (см. ст. 31 ТК РФ);

- выпущенные для свободного обращения на таможенной территории РФ. Это, в частности, могут быть товары иностранного происхождения;

- изготовленные в РФ из товаров, полностью произведенных или выпущенных для свободного обращения на таможенной территории РФ.

При осуществлении экспортных операций следует помнить, что бухгалтерский учет операций по приобретению товаров, предназначенных для экспортной реализации, ведется аналогично учету товаров, закупаемых для их продажи на внутреннем рынке. [7]

Для торговой организации деятельность, связанная с реализацией товаров, является основной, поэтому доходы от продажи товаров, в том числе на экспорт, признаются доходами от обычных видов деятельности. Что касается расходов, возникающих при продаже товаров, они, соответственно, признаются в составе расходов по обычным видам деятельности. [8, 9]

Выручка отражается в бухгалтерском учете при одновременном выполнении пяти условий:

- торговая организация имеет право на получение этой выручки, вытекающее из внешнеэкономического контракта или подтвержденное иным соответствующим образом;

- есть возможность определить размер выручки;

- имеется уверенность в том, что в результате операции по реализации товаров на экспорт произойдет увеличение экономических выгод организации (торговая организация получила в оплату актив либо отсутствует неопределенность в его получении);

- право собственности на товар перешло от торговой организации к покупателю.

- расходы, которые произведены или будут произведены в связи с операцией по реализации товаров на экспорт, могут быть определены. [8]

Для признания расходов также должны быть выполнены три условия:

- расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота;

- сумма расхода может быть определена;

- имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации (торговая организация передала актив либо отсутствует неопределенность в отношении его передачи). [9]

При этом расходы признаются с учетом связи между произведенными расходами и поступлениями (соответствие доходов и расходов). В нашем случае это означает, что расходы необходимо сформировать в момент признания доходов от реализации товаров на экспорт. [9]

Как правило, торговые организации при экспорте товаров сталкиваются с такой ситуацией: товар отгружен, но выручку в связи с невыполнением одного из требований (например, не наступил момент перехода права собственности) в бухгалтерском учете признать нельзя. В подобном случае задействуется счет 45 «Товары отгруженные».

Пример4. ООО «Свеча» заключило с иностранной компанией - нерезидентом внешнеэкономический контракт на реализацию в режиме экспорта российских товаров на сумму 5000 евро. Товары отгружены со склада общества 06.04.2009. Переход права собственности на товар к покупателю совпадает с датой получения разрешения таможенного органа на выпуск товара (28.04.2009). Денежные средства от иностранной компании в счет оплаты товаров в размере 5000 евро поступили на счет ООО «Свеча», открытый в уполномоченном банке, 22.04.2009. Фактическая стоимость товаров, отгруженных на экспорт, составляет 140 000 руб.

Курс евро к рублю, установленный ЦБ РФ, по состоянию на 22.04.2009 составляет 44,0764.

В бухгалтерском учете ООО «Свеча» будут отражены следующие проводки:

Таблица 1

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| 06.04.2009 | |||

| Отражена стоимость отгруженных на экспорт товаров, право собственности на которые к покупателю не перешло | 45 | 41 | 140 000 |

| 22.04.2009 | |||

| Отражено поступление денежных средств от иностранной организации (5000 евро x 44,0764 руб/евро) | 52 | 62 | 220 382 |

| 28.04.2009 | |||

| Отражена выручка от реализации товаров на экспорт | 62 | 90-1 | 220 382 |

| Фактическая стоимость отгруженных на экспорт товаров включена в расходы | 90-2 | 45 | 140 000 |

Если оплата товаров будет произведена после отражения в бухгалтерском учете соответствующих доходов, необходимо учесть следующие моменты. Во-первых, на дату признания доходов от реализации товаров в таможенном режиме экспорта (которая является датой совершения операции в иностранной валюте) отражается дебиторская задолженность по курсу, действующему на эту дату. Во-вторых, на дату погашения задолженности (при поступлении денежных средств в иностранной валюте на счет торговой организации, открытый в уполномоченном банке), а также на отчетную дату производится пересчет средств в расчетах (в данном случае - дебиторской задолженности). Если в результате пересчета возникнут разницы, они являются курсовыми и подлежат отражению в бухгалтерском учете в том отчетном периоде, к которому относится дата исполнения обязательств по оплате или за который составлена бухгалтерская отчетность. При этом курсовая разница подлежит зачислению на финансовые результаты организации как прочие доходы или прочие расходы, то есть отражается по кредиту счета 91 «Прочие доходы и расходы», субсчет 91-1 «Прочие доходы», или по дебету счета 91, субсчет 91-2 «Прочие расходы». [7]

Пример5. Изменим условия примера 4. Денежные средства от иностранной компании в счет оплаты товаров в размере 5000 евро поступили на счет ООО «Свеча», открытый в уполномоченном банке, 13.05.2009.

Курс евро к рублю, установленный ЦБ РФ, по состоянию на 28.04.2009 составляет 43,8783, 30.04.2009 - 43,8389, 13.05.2009 - 44,1124.

В бухгалтерском учете ООО «Свеча» будут отражены следующие проводки:

Таблица 2

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| 06.04.2009 | |||

| Отражена стоимость отгруженных на экспорт товаров, право собственности на которые к покупателю не перешло | 45 | 41 | 140 000 |

| 28.04.2009 | |||

| Отражена выручка от реализации товаров на экспорт (5000 евро x 43,8783 руб/евро) | 62 | 90-1 | 219 392 |

| Фактическая стоимость отгруженных на экспорт товаров включена в расходы | 90-2 | 45 | 140 000 |

| 30.04.2009 | |||

| Произведен пересчет дебиторской задолженности на отчетную дату, в результате которого образовалась курсовая разница (5000 евро x (43,8783 - 43,8389) руб/евро) | 91-2 | 62 | 197 |

| 13.05.2009 | |||

| Отражено поступление денежных средств от иностранной организации (5000 евро x 44,1124 руб/евро) | 52 | 62 | 220 562 |

| Произведен пересчет задолженности на дату ее погашения, в результате которого образовалась курсовая разница (5000 евро x (44,1124 - 43,8389) руб/евро) | 62 | 91-1 | 1 367 |

Пример6. Изменим условия примера 4. В соответствии с условиями заключенного внешнеэкономического контракта товары отгружаются только на условиях 70%-ной предоплаты. Денежные средства в размере 3500 евро поступили от иностранного партнера 01.04.2009, оставшаяся сумма - 19.05.2009.

В бухгалтерском учете ООО «Свеча» подлежат отражению следующие проводки:

Таблица3

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| 01.04.2009 | |||

| Отражено поступление денежных средств от иностранной организации (3500 евро x 43,8946 руб/евро) | 52 | 62 | 153 631 |

| 06.04.2009 | |||

| Отражена стоимость отгруженных на экспорт товаров, право собственности на которые к покупателю не перешло | 45 | 41 | 140 000 |

| 28.04.2009 | |||

| Отражена выручка от реализации товаров на экспорт (153 631 руб. + 1500 евро x 43,8783 руб/евро) | 62 | 90-1 | 219 448 |

| Фактическая стоимость отгруженных на экспорт товаров включена в расходы | 90-2 | 45 | 140 000 |

| 30.04.2009 | |||

| Произведен пересчет дебиторской задолженности на отчетную дату, в результате которого образовалась курсовая разница (1500 евро x (43,8783 - 43,8389) руб/евро) | 91-2 | 62 | 59 |

| 19.05.2009 | |||

| Отражено поступление оставшейся суммы денежных средств от иностранной организации (1500 евро x 44,1503 руб/евро) | 52 | 62 | 66 225 |

| Произведен пересчет задолженности на дату ее погашения, в результате которого образовалась курсовая разница (1500 евро x (44,1503 - 43,8389) руб/евро) | 62 | 91-1 | 467 |

Напомним, что с мая 2006 г. обязательная продажа валютной выручки отменена - норматив обязательной продажи части валютной выручки снизился с 10% до нулевого значения. [7]

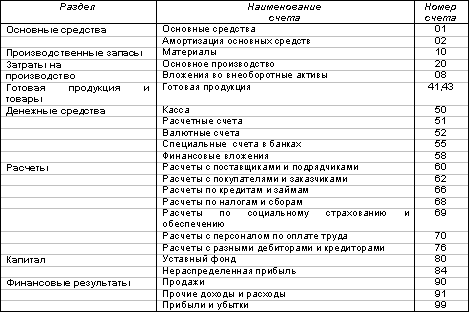

Для учета внешнеторговых операций учетной политикой организации на основе Типового плана счетов, утвержденного Приказом Минфина Российской Федерации от 31 октября 2000 г. N 94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению» и рекомендуемого к использованию, должен быть утвержден рабочий план счетов.[10]

Для того чтобы экспортер мог осуществлять качественный контроль движения и сохранности экспортных товаров, расчетов по экспортным контрактам, к основным счетам бухгалтерского учета целесообразно открывать субсчета первого, второго и третьего порядков.

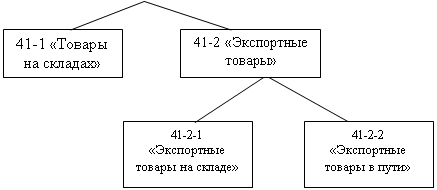

Чтобы обеспечить на складе организации раздельный учет товаров, предназначенных для реализации на внутреннем рынке и на экспорт, к счету 41 «Товары» можно рекомендовать открытие следующих субсчетов:

41-1 «Товары на складах»;

41-2 «Экспортные товары»;

41-2-1 «Экспортные товары на складе»;

41-2-2 «Экспортные товары в пути».

| |||

| |||

При экспорте товаров уплачиваются экспортные пошлины, являющиеся разновидностью таможенных пошлин, которые взимаются при вывозе товаров с таможенной территории Российской Федерации в соответствии с заявленным таможенным режимом.

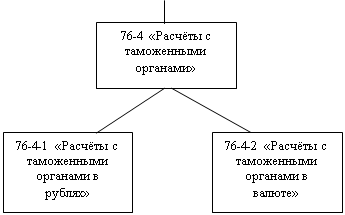

Расчеты с таможенными органами ведутся на счете 76 «Расчеты с разными дебиторами и кредиторами». При этом к счету 76 «Расчеты с разными дебиторами и кредиторами» следует открыть субсчета, например:

76-4 «Расчеты с таможенными органами»;

76-4-1 «Расчеты с таможенными органами в рублях»;

76-4-2 «Расчеты с таможенными органами в валюте».

| |||

| |||

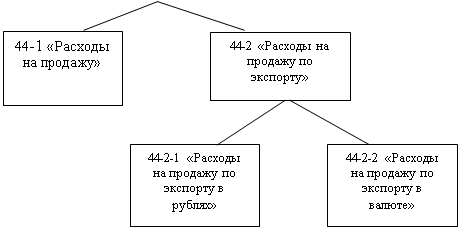

В зависимости от условий поставки, предусмотренных договором, у организации, экспортирующей товар, могут возникнуть расходы, связанные с движением товара, в рублях и иностранной валюте, как на территории Российской Федерации, так и за ее пределами. Такие расходы учитываются на счете 44 «Расходы на продажу». К этому счету также необходимо открыть субсчета:

44-1 «Расходы на продажу»;

44-2 «Расходы на продажу по экспорту»;

44-2-1 «Расходы на продажу по экспорту в рублях»;

44-2-2 «Расходы на продажу по экспорту в валюте».

| |||

| |||

Общая схема учета экспортных операций может выглядеть следующим образом:

Таблица 4

| Корреспонденция счетов | Содержание операции | |

| Дебет | Кредит | |

| 41-2-1 «Экспортные товары на складе» | 60 | Приняты к учету товары, предназначенные для реализации на экспорт |

| 45 субсчет «Экспортные товары отгруженные» | 41-2-1 «Экспортные товары на складе» | Отгружены товары на экспорт |

| 44 субсчет «Расходы на продажу по экспорту в рублях» | 51 | Оплачены расходы по доставке товара до таможенного пункта |

| 76 субсчет «Расчеты с таможней в рублях» | 51 | Перечислены денежные средства для оплаты таможенных платежей в рублях |

| 76 субсчет «Расчеты с таможней в валюте» | 52 | Перечислены денежные средства для оплаты таможенных платежей в валюте |

| 44 субсчет «Расходы на продажу по экспорту в рублях» | 76 субсчет «Расчеты с таможней в рублях» | Оплачены таможенные платежи в рублях |

| 44 субсчет «Расходы на продажу по экспорту в валюте» | 76 субсчет «Расчеты с таможней в валюте» | Оплачены таможенные платежи в валюте |

| 44 субсчет «Расходы на продажу по экспорту в валюте» | 52 | Оплачены возможные расходы по доставке товара до страны экспорта и расходы по его продаже (в зависимости от условий поставки) |

| 62 субсчет «Расчеты по экспортным контрактам» | 90 субсчет «Выручка» | Отражена выручка от продажи экспортного товара |

| 90 субсчет «Себестоимость экспортных товаров» | 45 субсчет «Экспортные товары отгруженные» | Списана себестоимость проданного экспортного товара |

| 90 субсчет «Расходы по экспортным товарам» | 44 субсчет «Расходы на продажу по экспорту в рублях» | Списаны расходы по экспорту в рублях |

| 90 субсчет «Расходы по экспортным товарам» | 44 субсчет «Расходы на продажу по экспорту в валюте» | Списаны расходы по экспорту в валюте |

| 44 субсчет «Расходы на продажу по экспорту в валюте» | 91 | Списана возможная курсовая разница |

| 91 | 44 субсчет «Расходы на продажу по экспорту в валюте» | Списана возможная курсовая разница |

| 52 субсчет «Транзитный валютный счет» | 62 субсчет «Расчеты по экспортным контрактам» | Поступила на транзитный валютный счет выручка от иностранного покупателя |

| 62 субсчет «Расчеты по экспортным контрактам» | 91 | Списана возможная курсовая разница |

| 91 | 62 субсчет «Расчеты по экспортным контрактам» | Списана возможная курсовая разница |

| 52 субсчет «Текущий валютный счет» | 52 субсчет «Транзитный валютный счет» | Перечислены денежные средства на оплату расходов по экспорту |

| 52 субсчет «Текущий валютный счет» | 52 субсчет «Транзитный валютный счет» | Зачислена валютная выручка |

| 52 субсчет «Транзитный валютный счет» | 91 | Списана возможная курсовая разница |

| 91 | 52 субсчет «Транзитный валютный счет» | Списана возможная курсовая разница |

Пример7. Организация заключила внешнеторговый контракт на поставку экспортных товаров. Условия поставки «Инкотермс-2000» CFR - морской порт в Финляндии. Условиями поставки определено, что риск случайной гибели товаров переходит к иностранному покупателю в момент перехода товаров через поручни судна в порту отгрузки в Мурманске.

Контрактная стоимость товара составляет 30 000 евро. Таможенная стоимость, применяемая для расчета таможенных платежей, - 32 000 евро.

Себестоимость реализованных экспортных товаров составила 800 000 руб., сумма НДС, предъявленная поставщиком товаров, - 144 000 руб. Расходы по доставке товаров до склада составили 13 800 руб. без учета суммы НДС.

Расходы экспортера по оплате услуг транспортной организации - морского перевозчика, осуществившего доставку товаров от российского продавца иностранному покупателю, - 63 000 руб.

Предположим, что курс евро не менялся и составлял 34,50 руб. за 1 евро.

Для отражения в учете выручки от продажи экспортных товаров необходимо определить момент перехода права собственности на товар. В соответствии со ст. 224 ГК РФ передачей вещи признается ее вручение приобретателю, а равно сдача перевозчику для отправки приобретателю или сдача в организацию связи для пересылки приобретателю.[11]

К передаче вещи приравнивается передача коносамента или иного товаросопроводительного документа на нее.

В нашем примере условия поставки CFR. Термин «Стоимость и фрахт» означает, что продавец выполнил поставку, когда товар перешел через поручни судна в порту отгрузки.

Продавец обязан оплатить расходы и фрахт, необходимые для доставки товара в названный порт назначения, однако риск потери или повреждения товара, а также любые дополнительные расходы, возникающие после отгрузки товара, переходят с продавца на покупателя.

По условиям термина CFR на продавца возлагается обязанность по таможенной очистке товара для экспорта.

В примере не рассматриваются вопросы обложения экспортных товаров НДС.

Таблица 5

| Корреспонденция счетов | Сумма, руб. | Содержание операций | |

| Д | К | ||

| 41 | 60 | 800 000 | Принят к учету товар, подлежащий продаже на экспорт |

| 19 | 60 | 144 000 | Отражен НДС, предъявленный поставщиком товаров |

| 60 | 51 | 13 800 | Оплачены расходы по доставке товаров на склад |

| Бухгалтерские записи на дату оформления таможенной декларации | |||

| 44 | 76 | 1 104 | Начислен таможенный сбор в рублях (32 000 евро x 0,1% x 34,50 руб. за 1 евро) |

| 44 | 76 | 552 | Начислен таможенный сбор в валюте (32 000 евро x 0,05% x 34,50 руб. за 1 евро) |

| 44 | 60 | 13 800 | Включены в состав расходов на продажу затраты по доставке товаров на склад |

| 60 | 51 | 63 000 | Оплачены услуги морского перевозчика |

| На дату перехода права собственности на товар к иностранному покупателю | |||

| 62 | 90-1 | 1 035 000 | Начислена выручка от продажи экспортных товаров (30 000 евро x 34,50 руб. за 1 евро) |

| 90-2 | 41 | 800 000 | Списана покупная стоимость проданных товаров |

| 44 | 60 | 63 000 | Отражены услуги морского перевозчика |

| 90 | 44 | 78 456 | Списаны расходы, связанные с продажей экспортных товаров |

| Бухгалтерские записи на конец отчетного периода | |||

| 90 | 99 | 156 544 | Отражен финансовый результат от продажи экспортных товаров (прибыль) |

| Бухгалтерские записи на дату получения оплаты от иностранного покупателя | |||

| 52 | 62 | 1 035 000 | Зачислена выручка от продажи экспортных товаров |

2.2 НДС при осуществлении экспортных операций

При реализации товаров на экспорт они облагаются НДС по ставке 0%. Для подтверждения факта реализации товаров (работ, услуг) зарубежному контрагенту российский экспортер должен представить в налоговый орган пакет документов, подтверждающих экспорт, по перечню, приведенному в ст. 165 НК РФ:

- контракт (копия контракта) налогоплательщика с иностранным лицом на поставку товара (припасов) за пределы таможенной территории Российской Федерации (пп. 1 п. 1 ст. 165 НК РФ);

- выписка банка (копия выписки), подтверждающая фактическое поступление выручки от реализации указанного товара (припасов) иностранному лицу на счет налогоплательщика в российском банке (пп. 2 п. 1 ст. 165 НК РФ);

- таможенная декларация (ее копия) с отметками российского таможенного органа, осуществившего выпуск товаров в режиме экспорта, и российского таможенного органа, в регионе деятельности которого находится пункт пропуска, через который товар был вывезен за пределы таможенной территории Российской Федерации (пограничный таможенный орган) (пп. 3 п. 1 ст. 165 НК РФ).[12]

Срок для подтверждения установлен в 180 календарных дней со дня помещения товара под таможенный режим экспорта. Срок подачи документов не является пресекательным, то есть в случае его нарушения экспортер не утрачивает право на возмещение НДС. [13]

При продаже товаров за рубеж счет-фактура составляется в общеустановленном порядке. В нем указывают ставку НДС - 0%. Счет-фактуру следует выставить не позднее пяти календарных дней с даты отгрузки товаров и зарегистрировать в журнале учета выставленных счетов-фактур. Счет-фактура может быть выставлен в иностранной валюте (п. 7 ст. 169 НК РФ). [12]

Счета-фактуры, полученные от поставщиков, регистрируются в журнале учета полученных счетов-фактур в момент их получения.

Дальнейший учет как выставленных покупателю, так и полученных от поставщиков счетов-фактур, а, следовательно, и НДС зависит от того, успеет ли налогоплательщик собрать все необходимые документы в установленный законодательством срок. Если документы собраны вовремя, то:

выставленный покупателю счет-фактуру следует зарегистрировать в книге продаж в том налоговом периоде, на который приходится день сбора подтверждающих экспорт документов;

полученные от поставщиков счета-фактуры регистрируются в книге покупок в последний день месяца того налогового периода, в котором будет собран полный пакет документов. [14]

Пример8. ЗАО «Экспортер» приобрело 11 февраля 2008 г. партию оборудования для продажи на экспорт. Стоимость оборудования - 1 180 000 руб., в том числе НДС - 180 000 руб. Оборудование реализовано 19 февраля 2008 г. в Азербайджан за 60 000 долл. (допустим, установленный Банком России курс на дату отгрузки составляет 25 руб/долл.). Документы для подтверждения экспорта собраны в июне 2008 г.

В бухгалтерском учете будут сделаны следующие записи:

11 февраля 2008 г.

Д 41, К 60 - 1 000 000 руб. - приобретено оборудование для экспорта;

Д 19, К 60 - 180 000 руб. - отражен НДС со стоимости оборудования.

19 февраля 2008 г.

Д 62, К 90-1 - 1 500 000 руб. (60 000 долл. x 25) - отгружен товар на экспорт;

Д 90-2, К 41 - 1 000 000 руб. - списана себестоимость оборудования.

30 июня 2008 г.

Д 68/НДС, К 19 - 180 000 руб. - принят к вычету НДС по подтвержденному экспорту оборудования.

В случае, когда налогоплательщик не успевает собрать все необходимые документы в установленный законодательством срок:

ранее выставленный счет-фактура не может быть зарегистрирован в книге продаж, поэтому на 181-й календарный день после отгрузки товара выставляется новый счет-фактура с реализацией, облагаемой по ставке 10 или 18%, и регистрируется в журнале учета выставленных счетов-фактур;

выставленный покупателю счет-фактуру с реализацией, облагаемой по ставке 10 или 18%, следует зарегистрировать в книге продаж на дату фактической отгрузки;

полученные от поставщиков счета-фактуры регистрируются в книге покупок на дату отгрузки товара. [15]

Счет-фактуру в данной ситуации можно выставлять в рублях, так как сумма НДС рассчитывается на день отгрузки товара (абз. 2 п. 9 ст. 167 НК РФ). Налогоплательщику придется уплатить не только начисленный НДС, но и пени. [12]

Пример9. За основу возьмем условия предыдущего примера. Факт экспорта в положенный срок не подтвержден.

В данной ситуации в бухгалтерском учете в феврале записи остаются прежними, в дальнейшем:

Похожие работы

... доходы и расходы» сумма 2750 Справка бухгалтерии Списана положительная курсовая разница (4950+2750) Д-т сч.91/1 «Прочие доходы» К-т сч.99 «Прибыль и убытки» сумма 7700 3. Бухгалтерский учет операций в иностранной валюте Учет валютных средств ведут на счете 52 «Валютные счета», к которому открывают несколько субсчетов, среди которых:52-1«Транзитный валютный счет»;50-2«Текущий валютный ...

... и качественные характеристики которых соответствуют условиям договора)» (ПБУ 5/01 «учет материально- производственных запасов»). Готовая продукция принимается к бухгалтерскому учету по фактической себестоимости. В ООО «Сямженские молочные продукты» сложно оценить фактическую себестоимость готовой продукции к моменту поступления ее на склад, так как ее фактическую себестоимость можно рассчитать ...

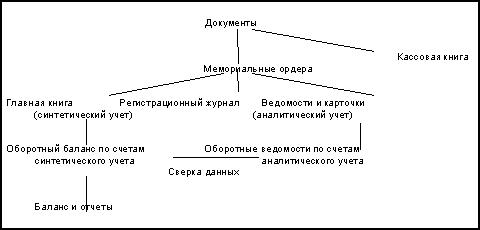

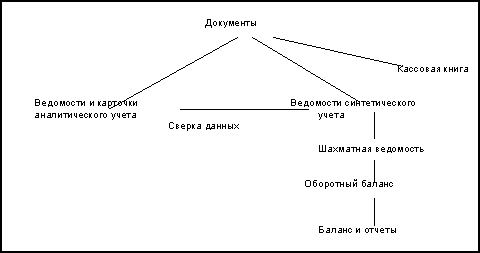

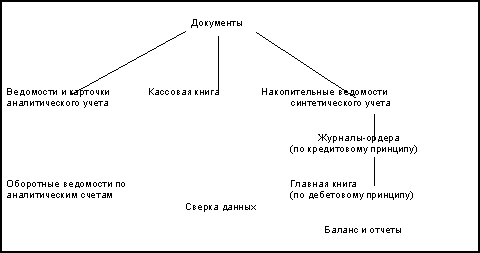

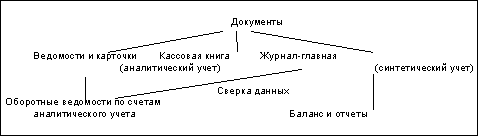

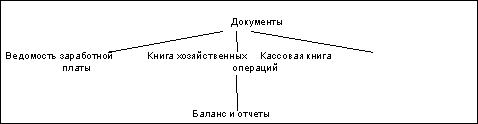

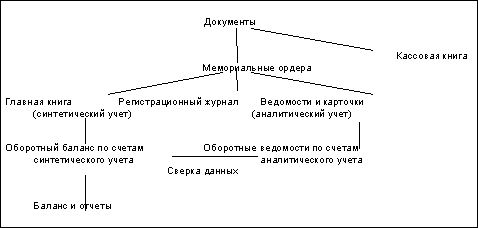

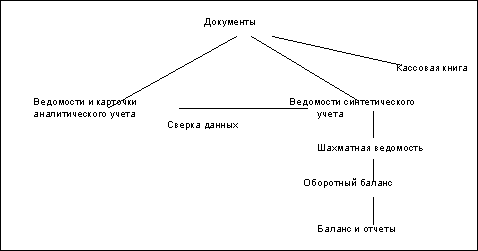

... об организации бухгалтерской службы находится в прямой зависимости от того, какая форма ведения учета будет выбрана. Выбранная форма учета указывается в учетной политике. Организация обязана утвердить формы регистров бухгалтерского учета, предназначенные для систематизации и накопления информации, содержащейся в принятых к учету первичных документах, для отражения на счетах бухгалтерского учета и ...

... документам Основные бухгалтерские проводки по учету удержаний из заработной платы приводятся в таблице: Если Ваше предприятие избрало для себя простую форму бухгалтерского учета (см. брошюру «Организация бухгалтерского учета»), то все расчеты по оплате труда и удержания из нее учитываются в ведомости «Учет заработной платы». Эта ведомость используется для расчета размеров заработной платы ...

0 комментариев