Навигация

Налогообложение товарных операций

3. Налогообложение товарных операций

Каждое лицо должно уплачивать законно установленные налоги и сборы. Законодательство о налогах и сборах основывается на признании всеобщности и равенства налогообложения. Не допускается устанавливать дифференцированные ставки налогов и сборов, налоговые льготы в зависимости от форм собственности гражданства физических лиц или места происхождения капитала. Налоги и сборы должны иметь экономическое основание и не могут быть произвольными (ст. 3 НК РФ).

Объектами налогообложения могут являться операции по реализации товаров (работ, услуг), имущество, прибыль, доход, стоимость реализованных товаров, имеющих стоимостную, количественную или физическую характеристики, с наличием которого у налогоплательщика законодательство о налогах и сборах связывает возникновение обязанности по уплате налога.

Каждый налог имеет самостоятельный объект налогообложения. определяемый в соответствии с частью второй настоящего Кодекса и с учетом положений настоящей статьи.

Товаров для целей настоящего кодекса признается любое имущество, реализуемой либо предназначенное для реализации. В целях регулирования отношений, связанных с взиманием таможенных платежей, к товарам относится и иное имущество. Определяемое таможенным Кодексом РФ (гл. 7. ст. 38 НК РФ).

Реализацией товаров, работы или услуг организацией или индивидуальным предпринимателем признается соответственно передача на возмездной основе, в т. ч. обмен собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных настоящим Кодексом, передача права собственности на товары, результатов выполненных работ один лицом для другого лица, оказание услуг одним лицом другому лицу – на безвозмездной основе (гл. 7, ст. 39 НК РФ).

Для целей налогообложения прибыли доходы и расходы, связанные с реализацией покупных товаров, учитываются по правилам, установленным гл.25 НК РФ, и в частности ст.ст.268 и 320 НК РФ.

1. Товары в налоговом учете отражаются по стоимости приобретения, под которой следует понимать исключительно контрактную (договорную) цену приобретения (см. Письмо МНС России от 05.09.2003 № ВГ-6-02/945@).

2. Все расходы, связанные с приобретением товаров (помимо договорной стоимости самих товаров), в налоговом учете являются издержками обращения.

3. Расходы на доставку товаров включаются в издержки обращения в случае, если доставка не включается в цену приобретения товаров по условиям договора.

4. Все расходы по торговым операциям делятся на прямые и косвенные.

5. К прямым расходам относятся стоимость товаров, реализованных в данном отчетном (налоговом) периоде, и транспортные расходы на доставку покупных товаров до склада налогоплательщика (в случае если эти расходы не включены в цену приобретения товаров).

6. Все остальные расходы (за исключением расходов, признаваемых внереализационными в соответствии со ст.265 НК РФ) признаются косвенными и уменьшают доходы от реализации текущего периода. Это, в частности, относится и к суммам уплачиваемых при ввозе импортных товаров таможенных пошлин (см. Письмо МНС России от 05.09.2003 № ВГ-6-02/945@).

Поскольку транспортные расходы признаются прямыми расходами, доходы от реализации товаров можно уменьшить не на всю сумму транспортных расходов, а только на ту их часть, которая относится к реализованным товарам.

Налогоплательщики обязаны:

1. Уплачивать законно установленные налоги.

2. Вставать на учет в налоговые органы.

3. Вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения.

4. Предоставлять налоговым органам и их должностным лицам документы, необходимые для исчисления и уплаты налогов. (гл. 3 ст. 23 НК РФ).

Сроки уплаты налогов и сборов определяются календарной датой или исчислением периода времени, исчисляемого годами, кварталми, месяцами. При уплате налога и сбора с нарушением срока уплаты налогоплательщик уплачивает пени в порядке и на условиях, предусмотренных настоящим Кодексом (гл. 8 ст. 57 НК РФ).

В РФ устанавливаются следующие виды налогов и сборов:

1. Федеральные налоги – устанавливаемые настоящим Кодексом и обязательные к уплате по всей территории РФ. К ним относятся:

а) Налог на добавленную стоимость.

б) Налог на прибыль (доход) организаций.

в) Акцизы.

г) Налог на доходы физических лиц.

2. Региональные налоги – устанавливаемые настоящим Кодексом и законами субъектов РФ и обязательны к уплате на территориях соответствующих субъектов РФ. К ним относятся:

а) Налог на имущество организаций.

б) Транспортный налог.

3. Местные налоги – устанавливаемые настоящим Кодексом и нормативными правовыми актами представительных органов местного самоуправления обязательны к уплате на территориях соответствующих муниципальных образований. К ним относятся:

а) Земельный налог.

б) Налог на имущество физических лиц.

в) Налог на наследование или дарение.

Согласно Уведомления МИМНС № 8 по Приморскому краю, Партизанского района № 27 от 30.12.2002 года ПО «Буденовское» ведет на предприятии упрощенную систему налогообложения.

В соответствии с этим предприятие начисляет:

- налог по упрощенной системе налогообложения;

- земельный налог;

- исчисление выбросов загрязнения окружающей среды;

- взносы на обязательное пенсионное страхование;

- расчет по целевому сбору на содержание милиции.

3.1 Основные налоги, начисляемые в торговли

1. Налог на добавленную стоимость.

В связи с введением в действие с 1 января 2001 года части второй налогового Кодекса РФ порядок исчисления и уплаты НДС по реализованным товарам (работам, услугам) определяется в соответствии с требованиями, изложенными в главе 21 статьи 148 части второк НК РФ.

Согласно статье 146 НК РФ объектами налогообложения НДС признаются операции по реализации товаров (работ, услуг) на территории РФ, в т.ч. реализация предметов залога и передач товаров (результатов выполненных работ, оказанных услуг) по соглашению о предоставлении отступного или новации.

При реализации налогоплательщиком товаров (работ, услуг0 определяется стоимость этих товаров, исчисленная исходя из цен, определяемых в соответствии со статьей 40 НК РФ, с учетом акцизов и без включения в них НДС (статья 154 НК РФ).

Для организаций розничной торговли облагаемым НДС оборотом является:

1. По товарам, включая импортные, реализуемым по свободным ценам суммы разницы между ценами реализуемых товаров и суммами, по которым они оплачиваются поставщикам, включая сумму налога.

2. По товарам, реализуемым по государственным регулируемым розничным ценам, приобретенные по ценам с учетом налога, за вычетом торговых скидок.

Торговая надбавка (скидка) применяется к ценам, включающим в себя НДС.

Исходя из этого, налогооблагаемая база по НДС для предприятий торговли (в частности реализации товаров) будет складываться из выручки от реализации этих товаров за минусом НДС.

Налогообложение производится по налоговой ставке 1- 5 при реализации:

1. Продовольственных товаров (мяса, рыбы, муки, яйца, хлеба и др.).

2. Товаров для детей (трикотаж, швейные, игрушки и др.).

3. Периодических печатных изданий.

4. Медицинских товаров.

Налоговый период устанавливается как календарный месяц (ст. 163 п. 1 НК РФ).

Для налогоплательщиков с ежемесячными в течении квартала суммами выручки от реализации товаров (работ, услуг) без учета налога, не превышающими один миллион рублей, налоговый период устанавливается как квартал (ст. 163. п. 2 НК РФ)

Отражение на счетах бухучета операций, связанных с учетом

налога на добавленную стоимость

| № п/п | Содержание хозяйственной операции | Корреспонденция счетов | |

| Д | К | ||

| 1. 2. 3. 4. 5. 6. 7. | Отражена сумма НДС по приобретенным материальным ценностям Сумма НДС отнесена на увеличение расходов по продаже при реализации льготируемой продукции Суммы НДС предъявлены к зачету или возмещению. Суммы НДС на подлежащие к вычету, связанные с прочими продажами. Списаны суммы НДС по недостающим материальным ценностям. Списаны суммы НДС по материальным ценностям, утраченные в результате чрезвычайных обстоятельств. Произведен расчет по НДС. | 19 44 69 91 94 99 90 | 60,62,76 19 19 19 19 19 68 |

Похожие работы

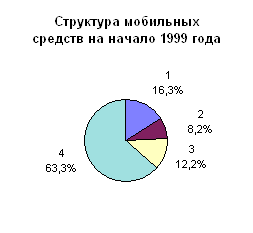

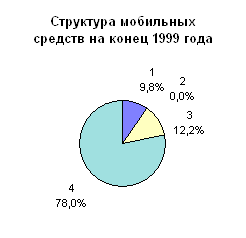

... бумаги; 3 – дебиторская задолженность; 4 – запасы товарно-материальных ценностей. Рисунок 3.2. Сравнительная характеристика структуры мобильных средств ООО «Оризон» на начало и коне 2010 года. 3.9 Тенденции совершенствования учета товарных операций За последние годы улучшилась методология и организация бухгалтерского учета. Изданы новые нормативные документы, регламентирующие постановку ...

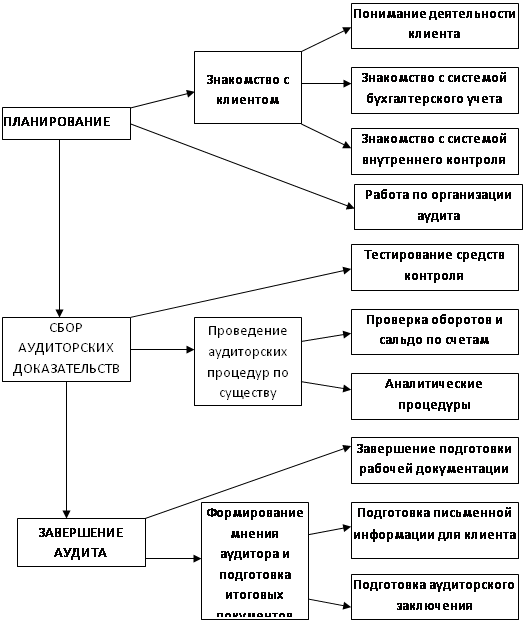

... с материалами проводимых инвентаризаций; - проверка соблюдения метода учета товаров методу, закрепленному в учетной политике. В заключении необходимо отметить, что бухгалтерский учет и аудит товарных операций направлен на систематизацию информации, полученной в процессе осуществления торговой деятельности, и является ключевым звеном управления и планирования работы торгового предприятия в целом ...

... этих условиях, если в торговой организации основной объем продаж ведется в режиме розничной торговли, то вести учет товарных операций следует по правилам, установленным для розничной торговли. Если такая организация осуществляет сделки по продаже товаров в режиме оптовой торговли, в бухгалтерском учете должны быть сделаны следующие корректировочные записи: 1. на покупную стоимость товаров (без ...

... аудита – общий, банковский, страховой, аудит бирж, внебюджетных фондов и инвестиционных институтов. Аудит товарных операций на предприятиях торговли осуществляется на базе приведенных ниже нормативных документов[21]: 1. Федеральный закон РФ от 21.11.96 г. №129-ФЗ «О бухгалтерском учете». 2. Гражданский Кодекс Российской Федерации. 3. Налоговый Кодекс Российской Федерации. 4. ...

0 комментариев