Навигация

ШЛЯХИ ВДОСКОНАЛЕННЯ ОБЛІКУ ТОВАРІВ НА ПІДПРИЄМСТВІ

3. ШЛЯХИ ВДОСКОНАЛЕННЯ ОБЛІКУ ТОВАРІВ НА ПІДПРИЄМСТВІ

3.1 Удосконалення оцінки товарів

В бухгалтерському обліку згідно п. 16 П(С)БО 9 „Запаси” при визначенні собівартості вибувши товарів (продаж та інше вибуття) можна застосовувати один з методів:

ідентифікованої собівартості

середньозваженої собівартості,

ФІФО (перших за часом надходження товарів)

ЛІФО (останніх за часом надходження товарів)

ціни продажу.

Згідно ЗУ № 349 від 24.12.2008 року „ Про внесення змін до ЗУ „Про оподаткування прибутку підприємств”, починаючи з 1.01.2009 року у випадку убутку запасів, в т.ч. і товарів, оцінка їх вартості здійснюється за методами (не змінюється протягом року):

ідентифікованої собівартості

ФІФО (перших за часом надходження товарів),

що визначається платником податку згідно з національним положенням (стандартом) бухгалтерського обліку.

Теоретично в бухгалтерському обліку підприємства торгівлі можуть використовувати будь-які з перелічених методів, але для податкового обліку треба використовувати один з двох методів згідно Закону України № 349.

Практично з 1.01.2009 року поєднувати бухгалтерський і податковий облік товарів можна лише обравши для них однакові методи вибуття. Для Об’єднання “Сумипошта” це - метод ФІФО, так як для методу ідентифікованої вартості необхідно мати або потужну комп’ютерну базу, або специфічний і невеликий асортимент запасів (великогабаритні товари).

Оцінка товарів за методом ФІФО базується на тому, що вони використовуються у тій послідовності, в якій вони надходили на підприємство і відображалися в обліку, тобто товари які першими реалізуються, оцінюються за собівартістю перших за часом надходження товарів і таке правило застосовується до кожної одиниці товару.

Таблиця 3.1.1

Оцінка товарів при списанні за методом ціни продажу

| Показники | Методика розрахунку |

| Середній відсоток ТН | ТН п + ТН м С % ТН = ----------------------- * 100 ПВТ п + ПВТ м де: С %ТН - середній відсоток торгівельної націнки ТН п - залишок торгівельної націнки на початок місяця ТН м - торгівельна націнка у продажній вартості отриманих за місяць товарів ПВТ п - продажна вартість товарів на початок місяця ПВТ м - продажна вартість отриманих товарів за місяць |

| Торгівельна націнка на реалізовані товари | ТН р = ПВТ р * С %ТН де: ТН р - торгівельна націнка на реалізовані товари ПВТ р – продажна вартість товарів реалізованих за місяць |

| Собівартість реалізованих товарів | СРТ = ПВТ р - ТН р де: СРТ – собівартість реалізованих товарів |

При обліку товарів за продажними цінами торговельна націнка розподіляється між товарами протягом місяця і тими, що знаходяться в залишку на кінець місяця. За даної умови використовується метод ціни продажу.

Приклад розрахунку ТН на реалізовані товари та відображення в бухгалтерському обліку заданих операцій

Таблиця 3.1.2

Вихідні дані для розрахунку собівартості товарів за методом ціни продажу| Продажна вартість товарів | в т.ч. ТН | Купівельна вартість товарів | |

| На початок місяця | 30000 | 6000 | 24000 |

| Придбано за місяць | 25000 | 7500 | 17500 |

| Реалізовано за місяць | 42000 | ? | ? |

| На кінець місяця | ? | ? | ? |

1. Залишок товарів на кінець місяця

30000 + 25000 – 42000 = 13000

С % ТН = ( 6000 +7500 / 30000 + 25000 ) * 100 % = 24,545 %

2. ТН на реалізовані товари

424000 * 24,545 % = 10308,9

3. Собівартість реалізованих товарів

42000 –10308,9 = 31691,1

4. ТН на залишок товарів на кінець місяця

6000 + 7500 – 10308,9 = 3191,1

5. Купівельна (балансова) вартість товарів на кінець місяця

24000 + 17500 – 31691,1 =9808,91

Таблиця 3.1.3

Кореспонденція рахунків за даними операціями| Зміст господарських операцій | Кореспонденція рахунків | Сума | |

| Дт | Кт | ||

| Надійшли від постачальника і оприбутковано за купівельними цінами товари | 281 | 631 | 17500 |

| Відображено податковий кредит з ПДВ | 641 | 631 | 3500 |

| Перераховано кошти постачальнику в оплату за товари | 631 | 311 | 21000 |

| Передано товари зі складу в роздрібну торгівлю | 282 | 281 | 17500 |

| Нараховано торгову націнку на товари в частині ПДВ | 282 | 285 | 3500 |

| Нараховано торгову націнку підприємства на товари | 282 | 285 | 4000 |

Відображено виручку від реалізації товарів в роздрібній торгівлі | 301 | 702 | 42000 |

| Нараховано податкове зобов’язання з ПДВ | 702 | 641 | 7000 |

| Списано облікову вартість товарів при реалізації | 902 | 282 | 31691,1 |

| Списано торгову націнку на реалізовані товари згідно розрахунку | 285 | 282 | 10308,9 |

| Списано доход на фінансові результати | 702 | 791 | 35000 |

| Списано собівартість на фінансові результати | 791 | 902 | 31691,1 |

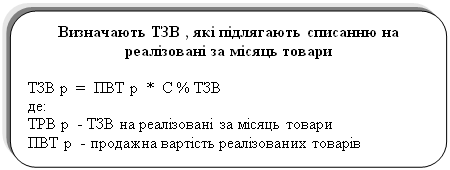

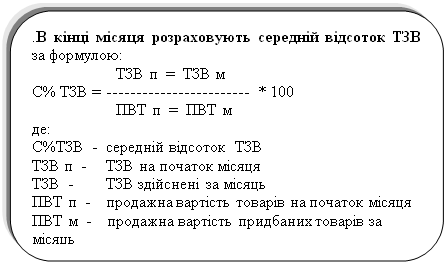

До транспортно-заготівельних витрат (ТЗВ) підприємства відносять оплату тарифів за вантажно-розвантажувальні роботи, транспортування товарів всіма видами транспорту до місця їх використання, включаючи суми страхових ризиків. ТЗВ або прямо включаються до собівартості придбаних товарів, або відображаються на окремому субрахунку обліку товарів (286) і щомісячно розподіляються між залишком нереалізованих товарів і вартістю проданих товарів за місяць.

Перший варіант застосовується рідко, так як не завжди можна ТЗВ віднести на конкретні товари. Більшість ТЗВ розподіляються за методикою (п.9 П(С)БО 9) (рис.2).

В роздрібній торгівлі при розрахунку береться до уваги продажна вартість товарів, а в оптовій – первісна.

Суму ТЗВ щомісячно списують аналогічно відображенню вибуття товарів: Таблиця 3.1.4

Бухгалтерські проводки з обліку ТЗВ| Зміст господарських операцій | Дт | Кт |

| Відображено суму ТЗВ наданих зі сторони за місяць | 289 | 631 |

| Відображено у складі податкових розрахунків суму ПДВ у транспортних витратах | 641 | 631 |

| Списано ТЗВ згідно розрахунку на собівартість товарів | 902 | 289 |

| Списано собівартість товарів на фінансовий результат | 791 | 902 |

Рис.5. Розрахунок ТЗВ на реалізовані товари за місяць

Якщо йдеться про реалізацію з негайною оплатою, то у разі використання в обліку рахунка “Торгова націнка” цінові поступки потрібно відображати в обліку обов'язково, у випадках же, якщо при інших однакових умовах цей рахунок не використовується, наприклад, в оптовій торгівлі або роздрібних магазинах, де налагоджений комп'ютерний облік руху товарів, відображати цінові поступки не треба. Цього не треба робити з тієї простої причини, що продажна ціна на товар, що реалізовується, до цього моменту ніде в обліку не була зафіксована, отже, «знижку» робити немає з чого. На підприємствах роздрібної торгівлі менеджеру, продавцю або іншій відповідальній особі, доведеться вести спеціальний накопичувальний реєстр, куди він повинен записувати всі надані з дозволу адміністрації знижки покупцям (не бігати ж йому з кожною знижкою до бухгалтера). Це може бути звичайний зошит, де вся інформація про надані знижки записується простим (без проведень) способом. У свою чергу, бухгалтер, у міру необхідності (в кінці дня, а може; навіть в кінці тижня, але бажано не рідше одного разу на місяць), всю інформацію, що накопичилася за період, переносить до своїх облікових реєстрів одним проведенням. Основою для цього проведення і буде служити той самий зошит, оскільки саме він в цьому випадку є первинним документом. Можна обійтися без зошита, якщо є можливість вказувати розмір знижки в кожному касовому чеку. Так чи інакше, але аналітичний облік знижок в будь-якому випадку забезпечити не важко. Але, нагадуємо, це необхідно робити там, де використовується рахунок “Торгова націнка”.

Враховуються ці знижки не в формулі розрахунку націнок, а в оборотах бухгалтерського обліку, звідки, власне, всі необхідні для розрахунку дані і потрапляють до чисельника і знаменника цієї формули вже відкоректованими самим: проведенням за рахунком “Товари в торгівлі” і рахунком “Торгова націнка”. При цьому у жодному разі не треба зачіпати рахунок 704. Він для цього не призначений.

Прямі витрати, до яких належать всі види витрат, перерахованих в п. 9 П(С)БО 9, підприємства торгівлі враховують на рахунку 28 (крім 285). Таким чином, за дебетом рахунка 28 (крім 285) реєструються не тільки власне вартість придбаних товарів, але і витрати, пов'язані з їх придбанням, в тому числі і транспортно-заготівельні (ТЗВ). І хоч цим же пунктом передбачена можливість окремого обліку ТЗВ на рахунку 289 і у зв'язку з цим також порядок їх списання в реалізацію пропорційно до обсягу продажу — такий спосіб обліку в цій роботі розглядати не будемо. Як це робити, можна зробити висновок з прикладів розрахунку і списання реалізованих торгових націнок, оскільки розрахунок ТЗВ, що припадає на реалізацію, виконується аналогічно, а списуються ці витрати в реалізацію ще простіше: Д-т 902 К-т 289. Незважаючи на те, що Планом рахунків передбачений облік на рахунку 23 для всіх підприємств, що провадять підприємницьку діяльність, в тому числі і для підприємств торгівлі, ми все ж робимо висновок про те, що підприємницьку діяльність, в тому числі і для підприємств торгівлі, витрат, які слід би підприємствам торгівлі враховувати на рахунку 23, просто немає. Адже всі прямі витрати підприємства торгівлі повинні враховувати на рахунку 28 (крім 285), всі витрати обігу — на рахунку 93 «Витрати на збут», адміністративні витрати — на рахунку 92, інші операційні витрати — на рахунку 94, фінансові витрати — на рахунку 95. А які ще можуть бути витрати? Елементи витрат, що включаються до складу операційних, адміністративних, а також витрат на збут і фінансових, перераховані в розділі “Склад витрат» П(С)БО 16 “Витрати”.

Методологію обліку витрат торгівельних підприємств визначає П(С)БО 16 “Витрати” затверджений НМФУ №318 від 31.12.2009 р та Методичні рекомендації з формування складу витрат та порядку їх планування в торговельній діяльності затверджені наказом міністерства економіки та з питань європейської інтеграції України від 22 .05.2008 року № 145.

Визначення витрат наводиться у П(С)БО № 1 “Загальні вимоги до фінансової звітності”.

Витрати – це зменшення економічних вигод протягом облікового періоду у вигляді вибуття або амортизації активів, або ж у вигляді виникнення зобов’язань, результатом чого є зменшення власного капіталу, за винятком зменшення, пов’язаного з виплатами учасникам або залучення капіталу власником.

Для обліку витрат призначені рахунки класу 8 і 9.

Таблиця 3.1.5.

Схема бухгалтерських проводок з обліку витрат торговельної діяльності підприємства

| Зміст господарських операцій | Дт | Кт |

| З використанням рахунків класу 9 | ||

| Нарахована заробітна плата: | ||

| Ø адмінперсоналу | 92 | 661 |

| Ø продавцям | 93 | 661 |

| Здійснено відрахування на соціальні заходи: | ||

| Ø адмінперсоналу | 92 | 65 |

| Ø продавцям | 93 | 65 |

| Відображено витрати на відрядження | 92,93 | 372 |

| Нараховано орендну плату: | ||

| Ø адміністративних споруд | 92 | 684 |

| Ø торгівельного залу | 93 | 684 |

| Податковий кредит з ПДВ | 641 | 684 |

| Відображено комунальні , аудиторські, юридичні послуги, послуги зв’язку | 92 | 685 |

| Податковий кредит з ПДВ | 641 | 685 |

| Нараховано податки , збори, платежі | 92 | 641,642 |

| Нараховано знос: | ||

| Ø обладнання офісу | 92 | 131 |

| Ø торгівельного обладнання | 93 | 131 |

| Ø програмного забезпечення | 92 | 133 |

| Списано матеріали на ремонт: | ||

| Ø офісу | 92 | 201 |

| Ø тари | 93 | 201 |

| Списано пакувальні матеріали | 93 | 201 |

| Списано МШП (до 1 року) при передачі в експлуатацію | 92,93 | 22 |

| Відображені витрати з дослідження ринку, послуги реклами | 93 | 685 |

| Податковий кредит з ПДВ | 641 | 685 |

| Створено резерв на покриття гарантійного ремонту | 93 | 473 |

| Списано витрати на фінансові результати: | ||

| Ø адміністративні витрати | 791 | 92 |

| Ø витрати на збут | 791 | 93 |

| З використанням рахунків класу 8 і класу 9 |

| Нараховано зарплату продавцям | 811 | 661 | |

| 93 | 811 | ||

| Здійснено відрахування на соціальні заходи | 821-823 | 651-653 | |

| 93 | 821-823 | ||

| Нарахована амортизація торгівельного обладнання | 831 | 131 | |

| 93 | 831 | ||

| Витрати на оренду торгівельного приміщення | 84 | 684 | |

| 93 | 84 | ||

| Податковий кредит з ПДВ | 641 | 684 | |

| Списано матеріали на ремонт тари | 801 | 201 | |

| 93 | 801 | ||

| Списано витрати на збут на фінансові результати | 791 | 93 | |

| З використанням рахунків класу 8 | |||

| Списано матеріали на ремонт тари | 801 | 201 | |

| 791 | 801 | ||

| Нарахована зарплата продавцям | 811 | ||

| 791 | |||

| і т.д. | |||

Якщо прямі (змінні) витрати списуються разом з реалізованим товаром, тобто пропорційно до обсягу продажу, то всі інші (постійні) є витратами звітного періоду. Отже, в повному обсязі списуються на зменшення доходів від реалізації. У наступному прикладі як витрати на збут наведемо витрати на оплату праці продавців, а також страхові збори, пов'язані з цією зарплатою, витрати на рекламу і службові відрядження, пов'язані зі збутом товарів, як адміністративні витрати — витрати на оплату праці адміністративного персоналу, а також страхові збори, пов'язані з цією зарплатою, витрати на службові відрядження представників адміністрації, як інші операційні витрати — нараховані штрафи і пені, які підлягають сплаті за позовами постачальників.

Крім цього, передбачені також інші операційні доходи у вигляді нарахованих штрафів і неустойки, пред'явлених підприємством іншим постачальникам, винним в поставці неякісного товару.

Таблиця 3.1.6

Облік витрат і їх вплив на фінансовий результат

| Зміст господарських операцій | Дт | Кт | Сума |

| q При попередньому надходженні товарів від постачальника з наступною оплатою |

|

|

|

| Ø Оприбутковано товари від постачальника за купівельними цінами на склад | 281 | 631 | 18000 |

| Ø Відображено у складі податкового кредиту суму ПДВ | 641 | 631 | 3600 |

| Ø Сплачено постачальнику вартість товарів | 631 | 311 | 21600 |

| Ø Відображено у складі доходу виручку від реалізації товарів | 361 | 702 | 24000 |

| Ø Нараховано податкові зобов’язання з ПДВ | 702 | 641 | 4000 |

| Ø Списано на витрати собівартість товарів | 902 | 281 | 18000 |

| Ø Списано доход на фінансовий результат | 702 | 791 | 20000 |

| Ø Списано собівартість товарів на фінансовий результат | |||

| 791 | 902 | 18000 | |

| Ø Сплачено покупцем вартість реалізованого товару | 311 | 361 | 24000 |

| q При попередній оплаті постачальнику з наступним відвантаженням товарів | |||

| Ø Попередньо сплачено постачальнику вартість товарів | 631 | 311 | 21600 |

| Ø Відображена сума податкового кредиту з ПДВ | 641 | 644 | 3600 |

| Ø Оприбутковано товари від постачальника за ціною придбання без ПДВ | 281 | 631 | 18000 |

| Ø Відображено в складі податкових розрахунків суму податкового кредиту з ПДВ | 644 | 631 | 3600 |

| Ø Попередньо надійшли кошти від покупця товарів | 311 | 361 | 24000 |

| Ø Відображено податкове зобов’язання з ПДВ | 643 | 641 | 4000 |

| Ø Відображено доход від реалізації товарів | 361 | 702 | 24000 |

| Ø Зменшення доходу на суму податкового зобов’язання | 702 | 643 | 4000 |

| Ø Списано на витрати собівартість товарів | 902 | 281 | 18000 |

| Ø Списано доход на фінансовий результат | 702 | 791 | 20000 |

| Ø Списано собівартість на фінансовий результат | 791 | 902 | 18000 |

При уважному розгляді дебетових оборотів за рахунком 791 виявляється, що всі ці проведення є витратами основної операційної діяльності, і наслідком цих записів є прибуток або збиток. Якщо це прибуток (тобто коли кредитові обороти рахунка 791 перевищують дебетові), то за дебетом цього рахунка робляться два записи:

Д-т 791 К-т 981 — на суму нарахованого податку на прибуток;

Д-т 791 К-т 441 — на суму нерозподіленого прибутку,

і таким чином обороти за дебетом і кредитом рахунка 791 виявляються рівними між собою, якщо це збитки (тобто коли дебетові обороти рахунка 791 перевищують кредитові), то на суму перевищення за дебетом цього рахунка виконується сторнувальний запис:

Д-т 791 К-т 442,

і таким чином обороти за дебетом і кредитом рахунка 791 виявляються рівними між собою.

У разі отримання підприємством операційного збитку замість нерозподіленого прибутку (Д-т 791 К-т 441) відображається непокритий збиток червоним сторно (Д-т 791К-т 442) і, як наслідок — податок на прибуток не нараховується.

Знаючи, що валовий прибуток в роздрібній торгівлі — це сума реалізованих торгових націнок (тобто реалізованих товарних надбавок за мінусом ПДВ), бухгалтер може пересвідчитися в безпомилковості своїх дій за допомогою простого, хоч і не завжди зручного в застосуванні, розрахунку.

За відсутності “Вирахування з доходу” (тобто показника рядка 030 ф. №2) вся перевірка зводиться до єдиної дії, а саме: з суми за проведенням, яким реалізовані товарні надбавки списувалися з рахунка 285 (за дебетом чорним або за дебетом червоним), відняти показник рядка 015 ф.№2. Отриманий результат дорівнюватиме показнику рядка 050 ф. №2 (валового прибутку), тобто чистій торговій націнці в реалізованому товарі.

Для того щоб в загальній сумі реалізованих товарних надбавок відшукати реалізовані торгові націнки, буде недостатньо «очистити» ці надбавки від ПДВ, показаного за рядком 015 ф. №2. Тут потрібно врахувати і торгові націнки, і ПДВ, що припадають на обсяг повернення.

Пояснити логічність цих дій не так вже й легко, оскільки може видатися не зовсім зрозумілим, чому в першому випадку з товарної надбавки (торгова націнка плюс ПДВ) віднімається тільки чиста націнка, що припадає на повернений товар, тобто не вся надбавка, як було б логічно, а у другому, де ця дія пророблена правильно, — на цю різницю зменшується ПДВ, що віднімається із загального обсягу надбавок. Справа в тому, що ця різниця і є той самий ПДВ, який припадає на вартість поверненого (тобто нереалізованого) товару і який абсолютно правильно відкоректований в реєстрах бухгалтерського обліку, але чомусь зовсім не врахований у Звіті про фінансові результати, незважаючи на те, що сам результат виведений правильно завдяки тому, що виявилися врахованими в складі показника рядка 015 і, відповідно, у складі показника рядка 030. Все пояснювалося б набагато простіше, якби за рядком 015 ф. №.2 показувався тільки реальний, достовірний ПДВ, тобто за мінусом скоректованого в зв'язку з поверненням, а за рядком 030, відповідно, — обсяг повернення показувався б з обліком ПДВ. А ще правильнішим було б поміняти рядки форми №2 місцями: ПДВ, акциз, а також інші непрямі податки, які показуються за рядками 015, 020, 025, «посунути» вниз до рядка 030, а «Вирахування з доходу» поставити відразу під доходами, тобто за рядком 015, відповідно, показавши це вирахування з обліком ПДВ.

0 комментариев