Навигация

Особенности бухгалтерского учета экспортных операций

1.2 Особенности бухгалтерского учета экспортных операций

Основным условием организации учета экспортных операций является обеспечение раздельного учета операций совершаемых внутри страны и за ее пределами. На организацию учета экспортных операций оказывает сложившаяся на предприятии практика реализации продукции: непосредственно самим производителем, либо через посредническую организацию.

По форме расчетов с покупателями бухгалтерский учет следует делить на учет:

- товаров, работ и услуг с оплатой их деньгами, в том числе путем предварительной оплаты (авансирование);

- товаров работ и услуг в счет государственного кредита;

- других форм расчета установленных контрактом.

Предприятие – экспортер обязано вести учет экспортных товаров от пункта отгрузки до места их поставки иностранному покупателю, что позволит осуществить контроль за количественной и качественной сохранностью товаров, получить при необходимости в любой момент достоверные данные о прохождении товаров по местам хранения и направлении их движения.

Учет экспортных операций следует вести в количественном и денежном выражении и учитывать по расчетным контрактным ценам.

Учет экспортных операций целесообразно вести по следующей схеме:

Таблица 1.

Схема учета экспортных операций

| Бухгалтерия | Учет и контроль выпуска экспортной продукции, ее движение, отгрузка ,сдача и реализации; Составление отчетности; Осуществление расчетов с покупателями за экспортную продукцию; Контроль за поступлением валютных средств |

| ОВЭС | Заключение контрактов и договоров, контроль за их выполнением; Регистрация заказ-нарядов. |

| Отдел снабжения | Контроль выполнения плана поставок; Оформление товаросопроводительных документов. |

Процесс организации учета реализации экспортного товара предполагает решение следующих задач:

-контроль за выполнением поставок экспортных товаров;

-постоянное наблюдение за своевременным заключением контрактов и за точным выполнением всех условий контракта;

-контроль за состоянием расчетов с иностранными покупателями экспортных товаров;

-определение уровня эффективности реализованных товаров.

При организации учета экспортных операций важным моментом являются условия поставок товара.

Они обобщены в правилах толкования международных терминов «Инкотерм». В зависимости от того или иного условия поставки момент перехода прав собственности на товар различен.

Например, при отгрузке на условиях «Франко перевозчик» (FCA) продавец считает выполнившим свои обязательства по поставке товара, прошедший таможенную очистку, перевозчику, выбранному покупателем, в указанном месте или пункте.

Экспортер не имеет расходов и рисков, в данном случае, связанных с транспортировкой грузов.

Для сравнения: при условии DAF «Франко граница» продавец считает выполнившим свои обязательства по поставке, когда товар доставлен в указанный пункт на границе. Продавец в этом случае несет расходы по транспортировке груза до границы и оплате таможенных платежей.

Учет экспортных операций следует вести в количественном и денежном выражении и учитывать по расчетным контрактным ценам.

Одними из видов экспортных операций являются толлинговые операции и франчайзинг.

Учет толлинговых операций.

Толлинговые операции - операции связанные с переработкой давальческого сырья, т.е. переработка иностранного сырья с расчетами за работу исходным сырьем или продуктами переработки.

При толлинговой операции заключается контракт, по которым одна сторона обязуется экспортировать исходное сырье и импортировать продукты переработки или готовую продукцию, другая - перерабатывать сырье называемое давальческим (в соответствии с Законом « О налогах и других обязательных платежей в бюджет « п.9 ст.5 « давальческое сырье – продукция, переданная собственником изготовителю с целью переработки в готовую продукцию») своими средствами Оплата услуг перерабатывающих фирм по таким соглашениям осуществляется поставками дополнительного сырья.

Согласно «Закона о таможенном деле в Республике Казахстан» от 20.07. 1999г. №2368 (с изменениями и дополнениями) на территории РК действуют три таможенных режима переработки:

- переработка на таможенной территории РК;

- переработка вне таможенной территории РК;

- переработка под таможенным контролем.

В соответствии с законодательством существуют определенные особенности исчисления и взимания налога на добавленную стоимость и акцизов при таможенных режимах, отражающих операции по переработке давальческого сырья.

При ввозе из-за пределов государств участников СНГ товаров предназначенных для переработки на таможенной территории республики НДС и акцизы исчисляются, как при выпуске для свободного обращения и вносятся на депозитный счет таможенного органа. При вывозе продуктов переработки за пределы государств – участников СНГ внесенные при ввозе суммы налога НДС и акцизов подлежат возврату с депозитного счета таможенного органа при условии соблюдения положений таможенного законодательства и если продукты переработки экспортируются не позднее двух лет со дня перемещения товара через таможенную границу РК. Возврат осуществляется в той же валюте, в которой производился платеж, при наличии подтверждения таможенного органа в пункте пропуска на таможенной границе РК о таможенном вывозе товаров с территории РК.

Если оплата услуг по переработке производилась частью ввозимого для переработки товара, то эта часть подлежит обложению НДС и акцизами в общем порядке, действующем в отношении режима выпуска для свободного обращения. Если оплата услуг производилась продуктами переработки, то налогом на добавленную стоимость и акцизом облагается стоимость продуктов переработки, выпускаемых в свободное обращение на территории РК.

При вывозе товаров с таможенной территории РК на переработку НДС и акцизы, уплаченные ранее в бюджет, возврату не подлежат. При ввозе продуктов переработки вывезенных казахстанских товаров после произведённого возмездного ремонта, либо других операций по переработке предоставляется частичное освобождение от налога на добавленную стоимость и акцизов. Сумма налога, подлежащая уплате, определяется исходя из ставок, применяемых к продуктам переработки, умноженных на стоимость ремонта или переработки.

При безвозмездном ремонте в силу положений законодательства или договора переработки налог на добавленную стоимость и акциз не взимаются, за исключением случаев, когда при первоначальном выпуске для свободного обращения товаров, вывезенных позднее на переработку, учитывалось наличие дефекта.

При ввозе товаров для переработки под таможенным режимом НДС и акцизы не взимаются. Если оплата услуг по переработке производится частью ввозимого для переработки товара, то эта часть товара подлежит обложению налогом на НДС и акцизами в общем порядке, действующем в отношении режима выпуска для свободного обращения.

Если оплата услуг производится продуктами переработки, то налогом на НДС и акцизом должна облагаться стоимость продуктов переработки, выпускаемых в свободное обращение на территории РК.

Пример отражения толлинговых операций у предприятия принявшего в переработку давальческое сырье и материалы.

Получены от иностранного партнера для переработки в порядке толлинговой операции материалы по ценам указанным в контракте в пересчете на тенге.

Дебет 003 «Материалы, принятые в переработку» - 145000

На таможне оплачены НДС и ввозимые таможенные пошлины подлежащие возврату при экспорте продуктов переработки. Деньги перечислены на депозит таможенного органа

Дебет 334 «Прочая дебиторская задолженность»

Кредит 441 «Наличность на расчетном счете» - 22040

Затраты исполнителя связанные с переработкой толлинговых материалов

Дебет 900 «основное производство» - 796800

Кредит 901 «Материалы»- 400000

Кредит 902 «Оплата труда производственных рабочих», 200000

Кредит 903 « Отчисления» 46800

Кредит 904 «Накладные расходы» -150000

Отгружена продукция иностранному партнеру после переработки.

Дебет 801 «Себестоимость реализованной готовой продукции (работ и услуг)»

Кредит 900 Основное производство» - 796800

Предъявлен счет иностранному партнеру за произведенную переработку материалов (на договорную стоимость)

Дебет 301 « Счета к получению»

Кредит 701 «Доходы от реализации готовой продукции» - 900000

Списываются материалы, полученные от иностранного партнера для переработки в порядке толлинговой операции

Кредит 003 – 145000

Возврат ранее оплаченных налогов и сборов

Дебет 441 «Наличность на расчетном счете»

Кредит 334 «Прочая дебиторская задолженность»

А) списываются расходы на уменьшение итогового дохода

Дебет 571 «Итоговый доход»

Кредит 801 «Себестоимость реализованной готовой продукции (работ, услуг)» - 796800

Б) списываются доходы на увеличение итогового дохода

Дебет 701 «Доходы от реализации готовой продукции»

Кредит 571 «Итоговый доход» 900000

в) начислен подоходный налог с юридического лица

(900000 – 796800)*30%

Дебет 851 «Расходы по подоходному налогу»

Кредит 631 «Текущий подоходный налог к выплате» - 30960

г) списаны расходы по подоходному налогу на уменьшение итогового дохода

Дебет 571 «Итоговый доход (убыток)

Кредит 851 «Расходы по подоходному налогу» - 30960

д) определен чистый доход

Дебет 571 «Итоговый доход (убыток)»

Кредит 561 «Нераспределенный доход( непокрытый убыток)» -72240

Пример отражения толлинговых операций к предприятия передающего в переработку давальческое сырье и материалы.

Переданы в переработку иностранному партнеру материалы по контрактной стоимости

Дебет 207 «Материалы переданные в переработку иностранному партнеру»

Кредит 201 « Сырье и Материалы», 910 «Полуфабрикаты собственного производства» -145000

1. Оплачены таможенные пошлины

Дебет 207 «Материалы переданные на переработку иностранному партнеру»

Кредит 441 «Наличность на расчетном счете» -20000

2. Приняты расчетные документы (инвойс) за переработку иностранному партнеру

Дебет 221 «Готовая продукция»

Кредит 671 «Расчеты с поставщиками и подрядчиками»,

Субсчет «Толлинговые операции – 900000

3. Оплачен инвойс за выполненные работы

Дебет 671 «Расчеты с поставщиками и подрядчиками», субсчет

«Толлинговые операции»

Кредит 431 «Наличность на валютном счете внутри страны» - 901000

4. На сумму курсовой разницы:

а) отрицательной

Дебет 844 «Расходы по кусовой разнице»

Кредит 671 «Расчеты с поставщиками и подрядчками», субсчет «Толлинговые операции»-1000

б) положительной

Дебет 671 «Расчеты с поставщиками и подрядчиками», субсчет «Толлинговые операции»

Кредит 725 «Доходы от курсовой разницы»

Похожие работы

... с материалами проводимых инвентаризаций; - проверка соблюдения метода учета товаров методу, закрепленному в учетной политике. В заключении необходимо отметить, что бухгалтерский учет и аудит товарных операций направлен на систематизацию информации, полученной в процессе осуществления торговой деятельности, и является ключевым звеном управления и планирования работы торгового предприятия в целом ...

... . В задачу аналитиков входит расширение и совершенствование методов поиска резервов, особенно резервов роста прибыли за счет интенсификации производства [28, с. 250]. Глава II. Организация бухгалтерского учета, аудита и анализа финансовых результатов на примере ООО «Хлеб» 2.1 Краткая производственно - экономическая характеристика ООО «Хлеб» Общество с ограниченной ответственностью « ...

... Е Ц Е Н З И Яна магистерскую диссертацию магистра Азербайджанского Государственного Экономического Университета Султанлы Ильгара Рауф оглы на тему «Учет и аудит текущих операций и расчетов» Тема диссертационной работы и план темы по представлению кафедры «Бухгалтерский учет и аудит» утверждены ректоратом Азербайджанского Государственного Экономического Университета и ...

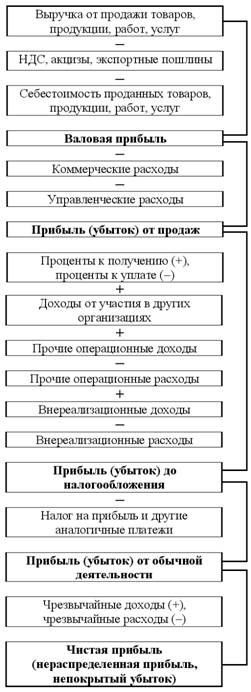

... 84 Дт 84–2 Кт 84–1. Аналитический учет по счету 84 ведется отдельно по нераспределенной прибыли или непокрытому убытку. По финансовому результату организации в бухгалтерской отчетности составляется форма №2 "Отчет о прибылях и убытках". На ОАО ЧПФ «Букет Чувашии» для учета уставного капитала предназначен счет 80 "Уставный капитал", по Кредиту – образование и увеличение, по Дебету – уменьшение. ...

0 комментариев