Навигация

Когда оставшийся срок службы в бухгалтерском учете больше 7 лет

1. Когда оставшийся срок службы в бухгалтерском учете больше 7 лет.

2. Когда оставшийся срок службы в бухгалтерском учете меньше 7 лет.

В первом случае предприятие имеет все основания принять срок службы в налоговом учете равным оставшемуся сроку службы в бухгалтерском учете. В этой ситуации амортизация по налоговому учету будет равна амортизации по бухгалтерскому учету.

Во втором случае у предприятия нет выбора, и срок службы в налоговом учете все равно будет равен 7 годам. Поэтому возникнет ситуация, когда у предприятия амортизационные отчисления по бухгалтерскому учету превышают величину амортизации по налоговому учету.

А теперь представим промышленное предприятие – дитя социализма, пытающееся удержаться на плаву в новых экономических условиях. Износ машин и оборудования – не 50 и даже не 60, а 80-90 %. В данном примере легко может возникнуть ситуация, когда амортизационные отчисления по данным бухгалтерского учета превышают величину амортизации для налогового учета.

И последний вопрос – выбор оптимального способа амортизации в налоговом учете с целью приближения величины амортизационных отчислений в налоговом и бухгалтерском учете.

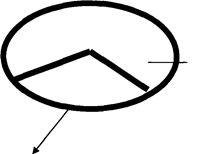

На самом деле выбор очевиден – это линейный способ начисления амортизации в налоговом учете, поскольку так называемый нелинейный, плавно переходящий в линейный, как только остаточная стоимость основных средств достигнет величины 20 % от первоначальной, – очередная химера законодателя.

В этой связи хочется привести следующую позицию профессора Я.В. Соколова, высказанную на Конгрессе бухгалтеров и аудиторов 03.12.2001 г.: «Противоречия между методологией бухгалтерского и налогового учета … вызваны не какими-то принципиальными соображениями, а противоречиями ведомств».

Из всего разнообразия выбора, предлагаемого нам разработчиками ПБУ 6/01, на практике до 01.01.2002 г. использовался один единственный метод амортизации и тоже линейный, поскольку только он принимался для целей налогообложения до введения в действие гл. 25 НК РФ. И очень хорошо, что пунктом 56 ПБУ 6/01 предусмотрено применение одного способа начисления амортизации по основным средствам в течение всего срока их полезного использования.

Итак, подводя итоги сказанному, можно сделать следующие выводы:

Для достижения поставленной цели – сближения подходов к учету основных средств в налоговом и бухгалтерском учете – предлагаем:

1. По возможности определять первоначальную стоимость вновь приобретаемых основных средств в налоговом и бухгалтерском учете одинаково.

2. Для целей налогового учета по классификационной группе «Здания» (относящейся в налоговом учете к 10-й амортизационной группе) установить оставшийся срок службы по данным бухгалтерского учета.

3. Для целей налогового учета по классификационной группе «Машины, оборудование, транспортные средства» в случае превышения фактического срока службы над нормативным установить оставшийся срок службы по данным бухгалтерского учета, но не менее 7 лет.

4. Для целей налогового учета использовать линейный способ начисления амортизации.

Но даже использовав все моменты «сближения», налоговый учет по-прежнему будет существенно отличаться от бухгалтерского. Какой же из этой ситуации можно найти выход? Обоснованно будет, на наш взгляд, утверждение профессора И.А. Слабинской: «При выявлении расхождений между формированием расходов в бухгалтерском и налоговом учете отдавать приоритет Налоговому Кодексу РФ».

Аналогичной позиции придерживаются Я.В. Соколов и М.А. Пятов: «Когда предписания нормативных документов по бухгалтерии вступают в противоречие с нормами Налогового Кодекса РФ, вопрос должен решаться в пользу предписаний Налогового Кодекса РФ».

Предложение вкратце можно сформулировать так: «Устранить расхождение между амортизацией в налоговом и бухгалтерском учете можно просто: для этого следует в бухгалтерском учете отражать амортизацию, исчисленную по правилам налогового учета. Таким образом, относить на бухгалтерскую себестоимость амортизацию, сформированную по принципам главы 25 НК РФ. Но, возразят оппоненты, при этом будет нарушена методология бухгалтерского учета, на счетах бухгалтерского учета неверно будет отражен износ основных средств. Не совсем так. Остановимся подробнее на тех шагах, которые должен сделать бухгалтер, чтобы «убить двух зайцев»: не исказить данные бухгалтерского учета и сделать верные налоговые расчеты:

– во-первых, по каждому инвентарному объекту основных средств следует вести аналитическую информацию о величине начисленной амортизации по налоговому и бухгалтерскому учету за месяц (квартал, год);

– во-вторых, данные по каждому инвентарному объекту о суммах амортизации по налоговому учету в виде бухгалтерских проводок относить на счета производства и реализации:

Бухгалтерская запись:

Дт 20, 23, 25, 26, 44, Кт 02;

– в-третьих, разницу между амортизацией, начисленной в налоговом и бухгалтерском учете, относить на внереализационные расходы (доходы) организации.

Бухгалтерская запись:

Дт 91.2 «Прочие расходы», Кт 02 – если величина амортизации по данным бухгалтерского учета больше величины амортизации по налоговому учету;

Дт 91.1 «Прочие доходы», Кт 02 сторно – если величина амортизации по данным налогового учета больше величины амортизации по бухгалтерскому учету.

Что в этой ситуации выигрывает бухгалтер?

Основные средства – единственный объект учета, по которому есть неустранимые противоречия между налоговым и бухгалтерским учетом. Учитывая в бухгалтерском учете амортизацию по принципам гл. 25 НК РФ, мы получаем возможность полностью использовать данные бухгалтерского учета для формирования данных налогового учета. Таким образом, остатки НЗП, готовой продукции, товаров, отгруженных в бухгалтерском учете в части прямых расходов, полностью тождественны таким остаткам в налоговом учете.

С другой стороны, за счет регулирующей записи Дт 91 Кт 02 остатки износа в бухгалтерском балансе на любую дату тождественны износу, исчисленному по правилам бухгалтерского учета.

Конечно, как не существует абсолютной панацеи от всех бед, так и у данного способа отражения в учете амортизации есть свои недостатки:

– во-первых, искажается величина остатков НЗП, готовой продукции, отгруженных товаров, неверно определяется себестоимость реализованной продукции;

– во-вторых, искажается величина внереализационных расходов (доходов). Но при этом общий финансовый результат за налоговый период не меняется (меняется незначительно).

ГЛАВА 3. Налоговый учет материальных расходов

Следующим пунктом, по которому мы будем искать точки соприкосновения между налоговым и бухгалтерским учетом, является вопрос отнесения затрат к материальным расходам.

Сближая подходы налогового и бухгалтерского учета, законодатель заменил понятие «товарно-материальные ценности» на «материально-роизводственные запасы», что тождественно трактовке данного понятия в ПБУ 5/01.

При этом усложнился порядок определения стоимости МПЗ, оприходованных в результате ликвидации основных средств либо в качестве излишков, обнаруженных при инвентаризации МПЗ. В бухгалтерском учете данные МПЗ будут приходоваться следующей записью: Дт 10 Кт 91 субсчет «Прочие доходы». Соответственно величина операционных доходов предприятия по данной операции и стоимость МПЗ в бухгалтерском учете будут тождественны.

В налоговом учете внереализационные доходы совпадают с величиной доходов в бухгалтерском учете, а стоимость МПЗ (и, соответственно, расходы) будет составлять 24 % от величины дохода (то есть сумму налога на прибыль).

Данная норма Налогового кодекса противоречит здравому смыслу, величина расхождения между суммой доходов и расходов по данной операции будет формировать в бухгалтерском учете постоянную разницу и ПНО.

Понятие «материальные расходы» более общее и включает в себя как расходы на приобретение МПЗ (бухгалтерский учет которых описывает ПБУ 5/01), так и стоимость приобретенных топлива, воды, энергии, работ, услуг производственного характера.

Стоимость МПЗ для целей налогового учета (вслед за ПБУ 5/01) включает в себя:

– покупную стоимость,

– стоимость услуг комиссионера,

– таможенные пошлины и сборы,

– транспортные расходы,

– величину невозмещаемых налогов,

– другие расходы, связанные с приобретением МПЗ.

Таким образом, если МПЗ приобретаются за плату, то их стоимость определяется равнозначно в налоговом и бухгалтерском учете.

Единственное, но существенное отличие состоит в том, что в налоговом учете к МПЗ относят средства труда сроком службы свыше одного года и стоимостью до 20000 руб. В бухгалтерском учете, как уже отмечалось выше, данные средства труда относят либо к основным средствам, либо к МПЗ по выбору предприятия.

Если бухгалтер предприятия рассматривает эти средства труда в качестве основных средств, то каким образом данные бухгалтерского учета в части их стоимости правильно учесть в налоговом учете?

Вопрос этот имеет следующее решение: ПБУ 5/01 выделяет вышеназванные основные средства в отдельную группу и позволяет данные средства труда списывать на издержки (производства, обращения) в момент ввода их в эксплуатацию.

То есть, как только в учете производится запись: «Дт 01, субсчет “Основные средства стоимостью до 20000 руб.”, Кт 08», сразу же становится возможной проводка Дт 20, 23, 25, 26, 44, 90, 91 Кт 01.

Таким образом, списанные в бухгалтерском учете в особом порядке данные основные средства могут рассматриваться для целей налогового учета в качестве материальных расходов. Отделить эти основные средства в бухгалтерском учете от основных средств стоимостью свыше 20000 руб. легко: они не амортизируют. Поэтому бухгалтерская запись Дт 20, 23, 25, 26, 44, 90, 91 Кт 02 будет означать износ по амортизируемым основным средствам, который принимается в налоговом учете в качестве амортизационных отчислений, а запись Дт 20, 23, 25, 26, 44, 90, 91 Кт 01 означает списание на производство и реализацию в налоговом учете материальных расходов.

Если МПЗ созданы силами самой организации, то по правилам бухгалтерского учета их стоимость определяется в размере фактических расходов по их производству, в налоговом учете – только в доле прямых расходов.

Логически такой выбор законодателя (налоговый учет) обоснован. Поскольку косвенные расходы, связанные с производством и реализацией, списываются на затраты единовременно, то учет движения готовой продукции (работ, услуг), остатков готовой продукции и незавершенного производства может вестись только в размере прямых расходов.

Но представим многопрофильное промышленное предприятие, которое для собственного потребления изготавливает в достаточно больших объемах нестандартную технологическую оснастку, приспособления, метизную продукцию, инструмент. Придерживаясь логики законодателя, оно вынуждено будет вести учет всей этой разрозненной массы МПЗ в двух оценках – по фактической производственной себестоимости (для бухгалтерского учета) и по величине прямых расходов (для налогового учета).

Это крайне трудоемко и неэффективно. Каким же образом, не нарушая логики законодателя и в то же время сближая подходы налогового и бухгалтерского учета по данному вопросу, получать верные результаты?

Как уже отмечалось, налоговый учет МПЗ, созданных силами самой организации, только в части прямых расходов не пустая прихоть законодателя. Таким образом устраняется возможность повторного списания величины косвенных расходов на затраты по производству (реализации).

Исходя из простого здравого смысла, крайне нецелесообразно вести учет движения данных МПЗ в двух оценках – в размере фактических затрат (в бухгалтерском учете) и в доле прямых расходов (в налоговом учете).

Необходимо понять, что учет по прямым статьям расходов не самоцель, а только средство для устранения двойного списания. Следовательно, поставив цель – получение верного финансового результата для целей налогообложения – и отбросив формальный подход к решению вопроса, мы можем предложить следующую учетную схему:

1. При определении стоимости МПЗ в налоговом учете принимать стоимость МПЗ, сформированную по правилам ПБУ 5/01 (т.е. в размере фактических затрат по их производству).

2. Уменьшать величину косвенных расходов текущего месяца на величину таких расходов, включенных в стоимость МПЗ.

Следует иметь в виду, что МПЗ, которые предприятие создает своими силами, изготавливаются для решения текущих производственных вопросов. Их списание на производство производится обычно в месяце их изготовления, реже в следующем месяце, но не позже налогового (отчетного) периода. Это может привести к искажению данных налогового учета в отчетном периоде, но не влияет на финансовые результаты за налоговый период (календарный год).

3. Поскольку МПЗ, созданные своими силами, представляют собой технологическую оснастку, приспособления, инструмент, то, согласно п. 2, 3 ст. 254, при списании будут отнесены к косвенным расходам.

Следовательно, если МПЗ изготовлены и списаны в течение отчетного (налогового) периода, то величина косвенных расходов будет определена верно, по правилам гл. 25 НК РФ.

Для пояснения данной мысли приведем следующий наглядный пример.

Допустим, величина косвенных расходов за первый месяц составила 7050 тыс. руб. В этом же месяце часть готовой продукции оприходована в качестве МПЗ (для использования на собственные нужды). Фактическая производственная себестоимость этой продукции составила 700 тыс. руб., в оценке по прямым расходам – 490 тыс. руб. Разность подходов к определению расходов в налоговом учете по правилам гл. 25 НК РФ и по предлагаемому варианту отразим в виде таблицы 1.

Таблица 1

| Наименование показателей | По правилам гл. 25 НК РФ, тыс. руб. | По предлагаемому варианту, тыс. руб. |

| 1-й вариант: МПЗ списаны на производство в месяце изготовления | ||

| Величина косвенных расходов первого месяца Увеличение величины косвенных расходов первого месяца в части МПЗ, созданных своими силами Общая величина косвенных расходов первого месяца | 7050 тыс. руб. 490 тыс. руб. 7540 тыс. руб. | 7050 – (700 – 490) = = 6840 тыс. руб. 700 тыс. руб. 7540 тыс. руб. |

| 2-й вариант: МПЗ списаны на производство в любом другом месяце отчетного (налогового) периода Величина косвенных расходов первого месяца | 7050 тыс. руб. | 6840 тыс. руб. |

| Увеличение величины косвенных расходов в месяце списания МПЗ, созданных своими силами | 490 тыс. руб. | 700 тыс. руб. |

| Общая величина косвенных расходов за отчетный (налоговый) период | 7540 | 7540 |

Таблица требует пояснений.

1. Поскольку МПЗ, созданные собственными силами, изготавливаются по специальным заявкам производственных подразделений (участков), то их изготовление связано с текущей производственной деятельностью. Таким образом, «производство для запаса» в данном случае можно исключить. Эти МПЗ используются, в основном, в месяце их изготовления, реже – в течение двух месяцев, квартала.

2. Как видно из таблицы, при первом варианте использования МПЗ величина косвенных расходов каждый месяц налогового периода остается неизменной, даже если мы пренебрегаем указаниями гл. 25 НК РФ.

3. При втором варианте списания величина косвенных расходов в первом месяце по предлагаемому варианту меньше, чем рассчитанная по правилам гл. 25 НК РФ. Но в течение отчетного (налогового) периода она полностью совпадает с величиной косвенных расходов по налоговому учету.

Исходя из вышеизложенного, считаем возможным откорректировать гл. 25 НК РФ в части определения стоимости МПЗ, созданных собственными силами, поскольку использование иной учетной схемы позволяет получать тождественный результат.

Надо отметить, что ст. 254 гл. 25 Налогового кодекса предусматривает лишь два способа поступления МПЗ:

1) путем купли-продажи, т.е. за плату;

2) создания своими силами.

ПБУ 5/01, кроме того, предусматривает следующие способы приобретения:

– вклад в уставный капитал;

– безвозмездное получение МПЗ;

– приобретение в порядке обмена (оплата неденежными средствами).

Перечень материальных расходов (ст. 254 гл. 25) является открытым, а под формулировкой «приобретение МПЗ» можно понимать все возможные способы их приобретения. Поэтому будет правильным при возникновении у предприятия ситуации, не описанной в налоговом учете, в части формирования покупной стоимости МПЗ обратиться за разъяснениями к нормативной базе ПБУ 5/01.

При списании МПЗ подходы законодателя в налоговом и бухгалтерском учете на редкость тождественны. Стоимость МПЗ, списанных в производство, можно определять тремя методами: ЛИФО, ФИФО, средней себестоимости.

Следовательно, устранив все противоречия, возникавшие при формировании стоимости приобретения МПЗ, мы в бухгалтерском учете получаем величину расходов по МПЗ, списанным в производство, которая тождественна этой величине, принимаемой для целей налогового учета.

Материальные расходы в налоговом учете уменьшаются на величину возвратных отходов по цене возможного использования. Эта же формулировка содержится и в ПБУ 5/01. Но в отличие от бухгалтерского стандарта налоговый учет вносит полную ясность, расшифровывая понятие «цена возможного использования».

Под ней понимают рыночную стоимость возвратного сырья, если возможна его реализация, либо первоначальную стоимость с учетом процента уценки на потерю потребительских свойств, если использование возвратных отходов связано с дополнительными расходами.

ГЛАВА 4. Учет расходов на оплату труда

В данной главе необходимо отметить, что затраты на оплату труда ПБУ 10/99 рассматривает в качестве одной из составляющих так называемых «расходов по обычным видам деятельности». Что включает в себя понятие «расходы на оплату труда»? ПБУ 10/99, отвечая на этот вопрос, ссылается на специальные «отдельные» нормативные акты и методические указания по бухгалтерскому учету.

На сегодняшний день Министерством финансов РФ не разработано специального ПБУ, посвященного этому вопросу. Поскольку вопрос отнесения расходов к затратам на оплату труда не может, в силу своей значимости, решаться на уровне методических рекомендаций (федеральных либо отраслевых), Министерству финансов следует серьезно задуматься над разработкой специального бухгалтерского стандарта. В международных стандартах финансовой отчетности этому вопросу посвящен стандарт «Вознаграждения работникам» (МСФО № 19). Поэтому на сегодняшний день нет другой альтернативы, кроме той, что предлагает ст. 255 гл. 25 НК РФ.

Основная часть расходов, поименованных в ст. 255, традиционно относится к затратам на оплату труда (см. п. 7 «Положения о составе затрат…» нормативного документа, предшествующего гл. 25 НК РФ).

Особенности, которые внесла ст. 255, следующие:

1) к затратам на оплату труда относят начисления в пользу работников, предусмотренные трудовым и (или) коллективным договором;

2) к расходам на оплату труда приравниваются выплаты по договорам добровольного страхования по перечню, указанному в п. 16 ст. 255.

При формальном подходе к вопросу можно утверждать, что к расходам, принимаемым для целей налогового учета (а следовательно, и бухгалтерского учета), относят любые начисления в пользу работников, если они предусмотрены трудовым и (или) коллективным договором. В этом случае следует напомнить (п. 1 ст. 252), что для признания расходов в налоговом учете необходимо, чтобы они соответствовали следующим трем критериям:

– обоснованность (экономическая оправданность) расходов;

– документальное подтверждение;

– осуществление расходов в рамках деятельности, направленной на получение дохода.

В этой связи трудно найти прямую связь между расходами на оплату отдыха, лечения сотрудников и членов их семей и получением дохода от реализации.

Кроме того, существует перечень выплат (расходов), не признаваемых для целей налогообложения (ст. 270 гл. 25 НК РФ).

Вывод: для целей налогообложения принимаются выплаты, обозначенные в трудовом и (или) коллективном договоре, если они:

1) соответствуют критериям п. 1 ст. 252;

2) прямо не поименованы в ст. 270.

Вот, например, материальная помощь не может быть признана в качестве расходов в налоговом учете, так как в ст. 270 (п. 23) содержится на это прямое указание.

А расходы на доставку работников ведомственным транспортом могут быть признаны в налоговом учете в случае, когда они предусмотрены трудовым (коллективным) договором. Неотражение данных расходов в вышеназванных документах влечет их непризнание в налоговом учете.

Важно отметить, что выплаты, традиционно относимые к расходам на оплату труда, аккумулируются в бухгалтерском учете по кредиту счета 70 «Расчеты с персоналом по оплате труда». И можно смело сказать, что из них та часть расходов, которая участвует в формировании бухгалтерской себестоимости (бухгалтерская запись Дт 20, 23, 25, 26, 44, Кт 70), может быть безо всяких ограничений принята и в налоговом учете.

Но существуют выплаты (расходы), которые, в силу их специфики, не могут быть в бухгалтерском учете отнесены к расходам на оплату труда, поскольку формируются на других счетах бухгалтерского учета.

Например, расходы предприятия по доставке работников ведомственным транспортом формируются в бухгалтерском учете на счете 23 «Вспомогательные производства». Или расходы по добровольному страхованию, которые хотя и относятся на бухгалтерскую себестоимость, но не бухгалтерской записью Дт 26 Кт 70, а Дт 26 Кт 76 субсчет «Расчеты по имущественному и личному страхованию».

Таким образом, подводя черту под сказанным, можно сказать следующее:

1. Поскольку при формировании расходов на оплату труда в бухгалтерском учете мы используем критерии, заложенные в ст. 255 НК РФ, то расходы на оплату труда, относимые в бухгалтерском учете на себестоимость, можно полностью принимать для целей налогового учета.

2. Помимо этого, в налоговом учете к расходам на оплату труда относят затраты, которые в бухгалтерском учете не находят отражения в кредитовых оборотах по счету 70 «Расчеты с персоналом по оплате труда». Это расходы по добровольному страхованию (бухгалтерская запись Дт 26 Кт 76), расходы по проезду к месту учебы и обратно (Дт 26 Кт 71).

Нет необходимости детально останавливаться на отчислениях на социальные нужды. Поскольку расходы на оплату труда в налоговом и бухгалтерском учете тождественны, постольку и тождественны отчисления от неё. Величина отчислений, принимаемая в налоговом учете, отражается в бухгалтерском учете следующими записями: Дт 20, 23, 25, 26, 44 Кт 69 по соответствующим субсчетам.

ГЛАВА 5. Прочие расходы: учет в соответствии с требованиями главы 25 Налогового кодекса

Особого внимания требует вопрос определения в налоговом учете величины прочих расходов.

Основная часть прочих расходов, перечисленная в ст. 264 «Прочие расходы, связанные с производством и (или) реализацией», в бухгалтерском учете аккумулируется на счете 26 «Общехозяйственные расходы». Важно отметить, что прочие расходы состоят из простых элементарных статей и статей комплексных.

Примером простой статьи являются расходы на аудиторские услуги, юридические, информационные услуги.

О комплексной статье речь идет, когда предприятие осуществляет собственными силами содержание служебного транспорта, охрану имущества, услуги внутренней телефонной связи (собственная АТС), производит расходы на обеспечение условий охраны труда и техники безопасности.

Каждая комплексная статья включает в себя материальные расходы, расходы на оплату труда, амортизационные отчисления и прочие расходы.

Предприятие вправе самостоятельно выбрать, каким образом учитывать в налоговом учете комплексные статьи: по их элементам (материальные запасы, оплата труда, амортизация, прочие) либо общую величину затрат по этим статьям принимать в качестве прочих расходов. Это право нормативно закреплено п. 4 ст. 252 НК РФ.

Для упрощения учетных процедур предпочтителен второй вариант, когда полная величина расходов по комплексной статье принимается в качестве прочих расходов.

Кроме расходов, аккумулируемых в бухгалтерском учете на счете 26, к прочим расходам для целей налогообложения следует относить суммы налогов и сборов, начисленные в установленном порядке.

В бухгалтерском учете начисление этих налогов и сборов отражается следующими бухгалтерскими записями:

Дт 20, 23, 25, 26, 44 Кт 68, 69 – в части отчислений ЕСН и ОПС, страхования от несчастных случаев на производстве;

Дт 26 Кт 68 – в части налогов (сборов), относимых в бухгалтерском учете на себестоимость (транспортный, земельный, плата за фактическое загрязнение окружающей среды, водный налог, невозмещаемый НДС…);

Дт 91.2 «Прочие расходы» Кт 68 – в части налогов (сборов), относимых в бухгалтерском учете на операционные расходы.

К прочим расходам относят расходы на обязательное и добровольное страхование имущества. Эти расходы в бухгалтерском учете отражаются бухгалтерскими проводками Дт 26, 44 субсчет «Обязательное страхование» Кт 76 «Расчеты по имущественному и личному страхованию» и Дт 26, 44 субсчет «Добровольное страхование» Кт 76.

К прочим расходам в налоговом учете относят потери от брака. В бухгалтерском учете эти расходы собираются по дебету счета 28 в корреспонденции со счетами затрат основного, вспомогательного производства (на сумму окончательно забракованной продукции), со счетами учета материалов, оплаты труда, отчислений на социальные нужды и др. (на величину расходов по исправлению брака).

К прочим расходам в налоговом учете относят расходы на проводимые ремонты. В бухгалтерском учете текущие и средние ремонты могут относиться на себестоимость единовременно, бухгалтерская запись: Дт 25, 26 Кт 10, 16, 60, 70, 68, 69, 76. В этом случае величина расходов на ремонт в бухгалтерском и налоговом учете будет одинакова.

При осуществлении дорогостоящих текущих и средних ремонтов, а также при проведении капитальных ремонтов в бухгалтерском учете затраты на их осуществление первоначально относят в дебет счета 97 «Расходы будущих периодов» и только после этого списывают на себестоимость выпускаемой продукции в течение определенного периода (равными долями). В налоговом учете эти расходы увеличивают величину прочих расходов единовременно в периоде их возникновения.

Кроме того, к прочим расходам относят:

– из общепроизводственных затрат – расходы на охрану труда и обеспечение техники безопасности;

– из расходов на содержание оборудования – затраты на получение лицензий (разрешений) на определенные виды деятельности, диагностику оборудования и сопутствующие расходы.

При определении величины прочих расходов из общей величины расходов по счету 26 необходимо вспомнить, какие расходы в бухгалтерском учете относят к общехозяйственным. Определим их следующими блоками:

1. Расходы на содержание общезаводских подразделений и служб (собственной АТС, службы охраны, службы противопожарной безопасности, содержание служебного транспорта, расходы на содержание помещений, объектов общепита), расходы на охрану труда и технику безопасности.

2. Услуги сторонних организаций (связи, информационно-консуль-тационные, аудиторские, комиссионные сборы, маркетинговые исследования рынка, расходы на приобретение услуг по управлению организацией, юридические, нотариальные услуги, расходы на подготовку и переподготовку кадров и др.).

3. Лимитируемые расходы (командировочные расходы, расходы на рекламу, представительские).

4. Расходы по содержанию административно-управленческого персонала, включая расходы на оплату труда, отчисления от неё, расходы на канцелярские товары, расходы по приобретению и использованию лицензионных программ для ЭВМ и другие.

5. Расходы, связанные с ремонтом (текущим, средним, капитальным) зданий, сооружений, оборудования, транспортных средств общехозяйственного назначения.

6. Расходы на оплату труда и отчисления от неё, начисляемые в случаях, предусмотренных законодательством (за время учебного отпуска, выполнения государственных обязанностей и др.).

7. Расходы по содержанию зданий, сооружений, инвентаря общехозяйственного назначения (включая затраты на освещение, отопление, поддержание чистоты и др.).

8. Расходы на обязательное и добровольное страхование имущества (ст. 263 НК); расходы на обязательное и добровольное страхование работников (ст. 255 НК).

9. Налоги и сборы, относимые в бухгалтерском учете на себестоимость.

Расходы, обозначенные в п. 1 (по так называемым комплексным статьям), в полном размере, без разбивки по элементам, относятся к прочим расходам в налоговом учете.

Расходы, обозначенные в п. 2 (это так называемые простые статьи), относятся к прочим расходам в налоговом учете.

Лимитируемые затраты (п. 3) относятся к прочим расходам в налоговом учете только в пределах лимитов.

Расходы по содержанию административно-управленческого персонала (п. 4) для целей налогового учета разбиваются на элементы (материальные затраты, оплата труда, амортизация, прочие расходы). При этом к прочим расходам относятся отчисления по ЕСН и страхованию от несчастных случаев, канцелярские расходы, расходы по приобретению и использованию лицензионных программ для ЭВМ и др.

Расходы на ремонты (оговоренные п. 5) в полном объеме (так как статья комплексная) относятся к прочим расходам в периоде их возникновения. Таким образом, если в бухгалтерском учете затраты отражаются по дебету счета 26 субсчет «Расходы на ремонт основных средств общехозяйственного назначения» с кредита счетов учета материалов, оплаты труда, отчислений на социальные нужды, счетов расчетов (бухгалтерская запись Дт 26 Кт 10, 16, 70, 69, 68, 76, 60), то эти расходы в полном размере принимаются для целей налогообложения.

Если же по дебету счета 26 списываются расходы на ремонт прошлых периодов, относимые в бухгалтерском учете на затраты равными долями, то эти расходы не должны приниматься для целей налогового учета (бухгалтерская запись Дт 26 Кт 97).

Расходы, обозначенные пунктами 6 и 7, для целей налогового учета подлежат разбивке по элементам (материальные затраты, оплата труда, амортизация, прочие расходы).

Расходы, обозначенные в пункте 8 в части страхования имущества, относят к прочим расходам, в части страхования работников – к расходам на оплату труда.

Расходы, обозначенные в пункте 9 для целей налогового учета, относят к прочим расходам.

Для формирования достоверной информации о величине прочих расходов, принимаемой для целей налогообложения, необходимо учитывать следующее.

К прочим относятся:

1. Общехозяйственные расходы, обозначенные п. 1, 2, 3, 5, 9 группировки. При этом из лимитируемых расходов исключаются сверхлимитные, из расходов на ремонты – расходы прошлых отчетных периодов.

Из затрат на содержание АУП (п. 4) – расходы на канцтовары, подписку, приобретение лицензионных программ.

Из затрат по страхованию (п. 8) – расходы на страхование имущества.

Из остальных затрат (п. 4, 6, 7) – суммы начисленных налогов и сборов в соответствии с законодательством РФ.

2. Суммы начисленных налогов и сборов в соответствии с законодательством РФ, расходы, по которым уменьшают налогооблагаемую прибыль (кроме учтенных в составе общехозяйственных расходов).

3. Расходы на ремонты производственных основных средств, осуществленные в текущем периоде: по дебету счетов 25 субсчет «Общепроизводственные расходы», 25 субсчет «Расходы по содержанию оборудования», 97 «Расходы будущих периодов».

4. Расходы на исправление брака, потери от брака (бухгалтерская запись Дт 20, 23 Кт 28).

5. Из общепроизводственных расходов – расходы на обеспечение условий охраны труда и техники безопасности.

6. Из расходов по содержанию и эксплуатации оборудования – затраты на получение разрешений (лицензий), диагностику оборудования, сопутствующие расходы.

7. Расходы по обязательному и добровольному страхованию имущества (кроме учтенных в составе общехозяйственных расходов).

Таким образом, мы рассмотрели поэлементный состав затрат в налоговом учете, дающий понятие «расходы, связанные с производством и реализацией», и определили, конечно, в общих чертах, каким образом из данных бухгалтерского учета получить информацию, используемую для определения налогооблагаемой прибыли. В данном случае речь идет о распределении бухгалтерских затрат по элементам в контексте правил налогового учета. Такое распределение – дело, в общем, трудоемкое, но не сложное, к тому же довольно привычное: теми же методами пользуется бухгалтер при составлении статистической формы 5-з (требующей поэлементной разбивки затрат).

ГЛАВА 6. Прямые и косвенные расходы в налоговом учете

Налоговый кодекс задачу усложняет и вводит понятие прямых и косвенных расходов (п. 1 ст. 318).

К прямым расходам относятся:

– материальные затраты, перечисленные в подп. 1 и 4 п. 1 ст. 254;

– расходы на оплату труда персонала, участвующего в процессе производства (товаров, работ, услуг), суммы ЕСН и ОПС на страховую и накопительную часть трудовой пенсии;

– суммы амортизации по основным средствам, используемым при производстве товаров, работ, услуг.

Перечень прямых расходов законодатель оставил открытым, позволяя предприятиям учитывать отраслевую специфику работы.

Прямые расходы «проходят сложный путь», прежде чем уменьшить налогооблагаемую прибыль в виде расходов на производство и реализацию.

Величина прямых расходов участвует в расчете остатков НЗП, готовой, но не отгруженной продукции, отгруженной, но не реализованной продукции.

Значительно проще обстоит дело с суммой косвенных расходов. Последние в полном объеме относятся к расходам текущего отчетного (налогового) периода.

К прямым расходам, таким образом, относится определенная часть материальных затрат, расходов на оплату труда, амортизационных отчислений, прочие расходы (в части ЕСН, начисленного от величины прямых расходов на оплату труда).

Каким образом, используя информационную базу бухгалтерского учета, определить величину прямых расходов текущего периода?

В доперестроечное время промышленные предприятия не испытывали недостатка в нормативной базе, отраслевых инструкциях, учитывающих особенности формирования себестоимости готовой продукции. В настоящее время данные нормативные документы утратили силу, ничего нового разработано не было. Поэтому большинство предприятий отразило принципы формирования себестоимости продукции, заложенные в старых инструкциях, в своей учетной политике, и применяет их и по сей день.

Затраты на производство продукции ведутся по следующим калькуляционным статьям:

– сырье, материалы,

– оплата труда,

– отчисления на социальные нужды,

– общепроизводственные расходы,

– расходы по содержанию и эксплуатации оборудования, включая ремонты,

– общехозяйственные расходы.

Кроме того, отдельно учитываются непроизводительные расходы, как-то: простои по внутрипроизводственным причинам, потери от брака. В случае необходимости из сырья и материалов в отдельную статью выделяют основные материалы (при применении попроцессного метода калькулирования).

Величина прямых расходов основного производства будет включать расходы на сырье и материалы, металл, оплату труда и отчисления на социальные нужды в части ЕСН и ОПС. Из статей «Общепроизводственные расходы» и «Расходы по содержанию и эксплуатации оборудования» в качестве прямых расходов будет учтена только амортизация основных средств.

Таким образом, прямые расходы основного производства для целей налогового учета можно определить, просуммировав следующие бухгалтерские проводки:

Дт 20 статья «Сырье, материалы» Кт 10, 16, 71, 60, 76, 0.1

Дт 20 статья «Оплата труда» Кт 70

Дт 20 статья «Отчисления на социальные нужды» Кт 68 «ЕСН»

Дт 25 «Общепроизводственные расходы» Кт 02 «Основные средства стоимостью свыше 10 тыс. руб.»

Дт 25 «Расходы по содержанию и эксплуатации оборудования» Кт 02 «Основные средства стоимостью свыше 10 тыс. руб.».

Кроме того, необходимо определить величину прямых расходов вспомогательных производств, которые возникают в случае реализации продукции (работ, услуг) на сторону или использовании для нужд основного производства.

Для определения величины прямых расходов необходимо пояснить, что организация учета затрат вспомогательных производств должна строиться по тем же правилам и принципам, что и основного производства. Следовательно, целесообразно к счету 23 «Вспомогательные производства» открыть следующие счета: сч. 25 «Общепроизводственные расходы», сч. 25 «Расходы по содержанию и эксплуатации оборудования», сч. 25 «Расходы на ремонт зданий и сооружений», сч. 25 «Расходы на ремонт оборудования и транспортных средств». Эти счета дадут необходимую детализацию для трансформации бухгалтерских данных в налоговом учете.

При такой учетной детализации по дебету счета 23 мы имеем величину «потенциальных» прямых расходов вспомогательных производств.

Бухгалтерские записи:

Дт 23 Кт 10, 16, 71, 60, 76, 0.1 – в части материальных расходов;

Дт 23 Кт 70 – в части оплаты труда;

Дт 23 Кт 68 – в части ЕСН.

Амортизация, учитываемая в качестве прямых расходов, отражена в бухгалтерском учете следующими записями:

Дт 25 сч. «Общепроизводственные расходы» Кт 02 «Основные средства стоимостью свыше 10 тыс. руб.»

Дт 25 сч. «Расходы по содержанию и эксплуатации оборудования» Кт 02 «Основные средства стоимостью свыше 10 тыс. руб.».

При определении величины прямых расходов вспомогательных производств необходимо учитывать следующее:

– не все расходы вспомогательных цехов носят производственный характер. Речь идет о расходах, относимых в бухгалтерском учете по дебету счетов 29. 84 и кредиту счета 23 (непроизводственная сфера);

– часть расходов капитализируется, формирует расходы будущих периодов, отклонения в стоимости материалов (бухгалтерская запись Дт 07, 08, 15, 97 Кт 23). Эти расходы не являются расходами текущего периода.

Величина прямых расходов вспомогательных производств определяется, как отмечалось выше, только по тем из них, которые дают реализацию на сторону или используются для нужд основного производства. Следовательно, для определения величины прямых расходов по вспомогательному цеху (участку) необходимо сумму «потенциальных» прямых расходов откорректировать на удельный вес продукции (работ, услуг), произведенной цехом на сторону и для основного производства в общем объеме продукции (работ, услуг) вспомогательного цеха в стоимостном выражении.

В любом случае величина материальных затрат уменьшается на величину возвратных отходов (Дт 20, 23 Кт 10, 15).

Первоначальная редакция главы 25 НК позволяла относить к прямым расходам только материальные затраты, поименованные в пп. 1 п. 1 ст. 254 НК, то есть это могли быть только расходы на приобретение сырья и материалов, составляющих основу готового изделия или являющихся необходимым компонентом при его изготовлении. Кроме того, федеральный закон 57-ФЗ дополнил этот перечень, отнеся к прямым материальным затратам расходы на приобретение комплектующих изделий и полуфабрикатов.

Каким образом в данном случае можно было определять величину прямых материальных затрат вспомогательному участку, производящему тепловую энергию?

Основными материальными затратами при ее производстве являются природный газ и вода (в качестве энергоносителя), поименованные в пп. 5 п. 1 ст. 254 НК. Следовательно, эти расходы для целей налогового учета не могли быть отнесены к прямым.

Можно привести пример и в части материальных расходов основного производства. Это касается услуг производственного характера, которые формально (пп. 6 п. 1 ст. 254 НК) не могли быть отнесены к прямым расходам. Это услуги по изготовлению метизов, сложных непрофильных для данного предприятия конструкций, работы по специальной антикоррозийной защите, осуществляемые силами сторонних организаций.

Если подходить к решению данного вопроса по существу и учитывать один из основных принципов бухгалтерского учета – приоритет содержания перед формой (п. 7 ПБУ 1/98) – то необходимо признать, что все вышеперечисленные расходы следовало относить к прямым.

Законодатель устранил это противоречие и Федеральным законом № 58-ФЗ от 06.06.2005 г. оставил перечень прямых расходов открытым, предоставив право предприятиям самостоятельно определять возможность отнесения материальных расходов к прямым.

Мы уже неоднократно отмечали, что налоговый учет, оторванный от веками отшлифованной системы бухгалтерского учета, не жизнеспособен. Поэтому для самоутверждения этому детищу Департамента налогообложения прибыли Министерства РФ по налогам и сборам необходимо как можно быстрее видоизмениться, «мутировать» в хорошем смысле в сторону сближения с бухгалтерским учетом. Процесс такого сближения мы наблюдаем сегодня на практике.

ГЛАВА 7. Определение величины косвенных расходов в налоговом учете

Мы уже определились, каким образом всю величину расходов текущего периода разделить по элементам, а именно:

– материальные расходы,

– оплата труда,

– амортизация,

– прочие расходы.

Вторым шагом был поиск в каждом из названных элементов затрат расходов, отвечающих критериям пп. 1 п. 1 ст. 318 (то есть прямым расходам).

Таким образом, материальные расходы, за вычетом прямых, относятся к косвенным материальным расходам. Оплата труда, за вычетом прямых расходов, относится к косвенным, то же касается амортизации и прочих расходов.

Каким образом, соблюдая требования «полноты» отражения учетных данных, исключить возможные неточности, которые неизбежно возникнут в налоговом учете при игнорировании принципа «двойной записи»?

Предлагаем для упрощения сбора информации в бухгалтерском учете с целью определения расходов, принимаемых в налоговом учете, ввести в рабочий план счетов счет 31 «Налоговый учет затрат». В принципе в типовом плане счетов оставлены свободными номера с 30 по 39 для аналитического учета расходов, необходимых при принятии управленческих решений (для ведения управленческого учета).

Можно с уверенностью сказать, что распределение расходов по принципам налогового учета несет в себе определенную аналитическую нагрузку, представляя расходы предприятия по их элементам.

Счет 31 должен иметь субсчета (статьи расходов), близкие тем, которые отражены в налоговой декларации по налогу на прибыль. Приведем их перечень:

Субсчет 01 «Прямые расходы при выполнении работ, оказании услуг»

Субсчет 02 «Прямые расходы при производстве продукции вспомогательных производств»

Субсчет 03 «Прямые расходы при производстве продукции основного производства»

Субсчет 04 «Оплата труда (косвенные расходы)»

Субсчет 05 «ЕСН (косвенные расходы)»

Субсчет 06 «Расходы по ремонту основных средств (косвенные расходы)»

Субсчет 07 «Прочие расходы»

Субсчет 08 «Материальные расходы (косвенные)»

Субсчет 09 «Покупная стоимость товаров, услуг, предназначенных для перепродажи»

Субсчет 10 «Амортизация (косвенные)».

Каким образом отразить по дебету счета 31 косвенные расходы основного производства?

Как уже отмечалось, затраты по дебету счета 20 «Основное производство» формируются по калькуляционным статьям. Статьи прямых расходов, перечисленные ранее: сырье, материалы, оплата труда, ЕСН (из отчислений на социальные нужды), ОПС, амортизация из общепроизводственных расходов и расходов по содержанию и эксплуатации оборудования.

Следовательно, косвенными расходами будут являться:

– отчисления на страхование от несчастных случаев (их отчислений на социальные нужды),

– потери от брака,

– общепроизводственные расходы без учета амортизации,

– расходы по содержанию и эксплуатации оборудования без учета амортизации,

– полная величина общехозяйственных расходов.

Как известно, отчисления на обязательное страхование от несчастных случаев от оплаты труда основных рабочих отражаются в бухгалтерском учете следующей записью:

Дт 20 ст. «Отчисления на социальные нужды» Кт 69.

Для отражения величины отчислений в налоговом учете следует вышеуказанную бухгалтерскую запись трансформировать в две с использованием счета 31:

Дт 31 субсчет 07 «Прочие расходы» Кт 69 – отражена в налоговом учете величина отчислений на обязательное страхование от несчастных случаев;

Дт 20 субсчет «Отчисления на социальные нужды» Кт 31,0 – величина отчислений отнесена на расходы в бухгалтерском учете.

Пункт 47 ст. 264 относит к прочим расходам потери от брака. Расходы на исправление брака и стоимость окончательно забракованной продукции в бухгалтерском учете отражаются по дебету счета 28. Причем стоимость забракованной заказчиком готовой продукции отражается в бухгалтерском учете по дебету счета 28 с кредита счета 43, стоимость забракованного полуфабриката – Дт 28, Кт 20, 21.

Расходы по исправлению брака (если брак исправим) отражаются по Дт 28 с Кт 10, 16, 23, 60, 71, 70, 68, 69.

Если брак неисправим, то расходы на повторную подачу сырья, материалов, расходы на оплату труда и другие (бухгалтерская запись Дт 28, Кт 10, 16, 70, 68, 69) уменьшаются на величину возвратных отходов по цене возможного использования (Дт 10, Кт 28), удержаний с виновных лиц (Дт 70, Кт 28), возмещения убытков, если брак произошел по вине поставщика (Дт 76 субсчет «Расчеты по претензиям» Кт 28).

В результате сопоставления дебетового и кредитового оборотов по счету 28 определяются окончательные потери от брака. Эти расходы отражаются в бухгалтерском учете записью Дт 20 ст. «Потери от брака», Кт 28.

Расходы на исправление брака, в случае, когда забракован полуфабрикат, относятся первоначально по дебету счета 28 с кредита счета 20 (21) на стоимость забракованного полуфабриката, а затем с учетом дополнительных расходов списываются по дебету счета 20 ст. «Потери от брака» с кредита счета 28.

Для упрощения учетных процедур допускается не списывать по дебету счета 28 стоимость забракованного полуфабриката, а формировать на этом счете только дополнительные расходы, связанные с возникшим браком.

Для определения величины прочих расходов из расходов на брак необходимо определить, вся ли величина расходов, сформированная в бухгалтерском учете на счете 28, может быть признана в налоговом учете по правилам гл. 25 НК РФ.

В налоговом учете выпадают расходы, отраженные бухгалтерской записью Дт 28 Кт 23, поскольку данные расходы нашли свое отражение по дебету счета 31, при формировании косвенных расходов вспомогательных производств.

В налоговом учете при формировании потерь от брака стоимость забракованной готовой продукции будет учтена только в доле прямых расходов (п. 2 ст. 319 гл. 25 НК РФ).

Все остальные расходы (за вычетом их возмещения) признаются в налоговом учете как потери от брака. Признанные расходы относятся по дебету счета 31 субсчет 07 «Прочие расходы» с кредита счета 28, с последующим отнесением на затраты основного производства, бухгалтерской проводкой Дт 20 статья «Потери от брака» Кт 31 субсчет 0.

Расходы, которые не могут быть признаны в налоговом учете, в качестве расходов на брак списываются на затраты основного производства традиционно, бухгалтерская запись Дт 20 статья «Потери от брака» Кт 28.

Общепроизводственные расходы в бухгалтерском учете аккумулируются на счете 25,0 и в конце месяца относятся на себестоимость основного производства бухгалтерской записью Дт 20 «Общепроизводственные расходы» Кт 25,0 «Общепроизводственные расходы».

Общепроизводственные расходы в бухгалтерском учете состоят из следующих статей:

1) оплата труда цехового персонала.

2) отчисления на социальные нужды.

3) расходы на содержание производственных зданий, сооружений.

4) расходы на ремонты.

5) амортизация зданий, сооружений.

6) расходы на охрану труда и поддержание нормальных условий труда и ТБ.

Наша задача состоит в том, чтобы:

1. Произвести разбивку косвенных расходов в бухгалтерском учете согласно требованиям гл. 25 НК РФ. То есть разделить эти расходы на материальные затраты, оплату труда, ЕСН, расходы на ремонты, прочие расходы.

2. Отразить в налоговом учете по соответствующим статьям результаты полученной группировки бухгалтерских данных.

Для выполнения названной задачи рассмотрим подробно каждую из статей счета 25.0.

Статья 1 – оплата труда цехового персонала.

Обороты по данной статье формируются бухгалтерской проводкой Дт 25 Кт 70. Следовательно, в налоговом учете расходы будут отнесены по дебету счета 31 субсчет 04 «Оплата труда (косвенные)».

Статья 2 – отчисления на социальные нужды.

Обороты по данной статье формируются бухгалтерскими проводками: Дт 25 Кт 68, 69 и включают всю сумму отчислений на социальные нужды, из которых ЕСН (Дт 25 Кт 68) в налоговом учете будет отнесен по дебету счета 31 субсчет 05 «ЕСН (косвенные расходы)», а обязательное страхование от несчастных случаев (Дт 25 Кт 69) – по дебету счета 31 субсчет 07 «Прочие расходы».

Статья 3 – расходы на содержание производственных зданий, сооружений.

Данные расходы включают в себя:

–услуги вспомогательных цехов на освещение, отопление, техническое обслуживание (бухгалтерская запись: Дт 25 Кт 23);

–оплату труда подсобных рабочих (Дт 25 Кт 70);

–отчисления от оплаты труда (Дт 25 Кт 68, 69);

–покупная стоимость электрической, тепловой энергии (Дт 25 Кт 60);

–списание материалов на поддержание чистоты на производстве (Дт 25 Кт 10, 16, 0.1).

Услуги вспомогательных цехов, отнесенные в дебет счета 25, во избежание двойного счета не относятся на расходы в налоговом учете, поскольку эти расходы уже нашли свое отражение по дебету счета 31 при формировании налоговых расходов вспомогательных производств.

Оплата труда и отчисления от нее находят отражение в налоговом учете в порядке, приведенном выше.

Покупная стоимость энергии, расходы на списание материалов подлежат отнесению по дебету счета 31 субсчет 08 «Материальные расходы (косвенные)».

Статья 4 – расходы на ремонты.

Обороты по данной статье формируются бухгалтерскими проводками: Дт 25 Кт 10, 16, 70, 68, 69, 60, 76, 97, 0.1.

Как отмечалось выше, расходы на ремонты, относимые на затраты равными долями со счета 97 «Расходы будущих периодов», не принимаются для целей налогового учета.

Все остальные расходы этой комплексной статьи относятся в налоговом учете по дебету счета 31 субсчет 06 «Расходы по ремонту основных средств (косвенные расходы)».

Статья 5 – амортизационные расходы относятся к прямым и учитываются в налоговом учете в ином порядке.

Статья 6 – расходы на охрану труда, поддержание нормальных условий труда и ТБ – включает в себя:

– услуги вспомогательных цехов на поддержание санитарных норм труда (услуги участков: котельная, фекальная и другие) (бухгалтерская запись Дт 25 Кт 23);

– расходы на обеспечение спецодеждой (Дт 25 Кт 10, 01);

– расходы на обеспечение молоком, обезжиривающими средствами (мыло) (Дт 25 Кт 10, 16);

– услуги сторонних организаций по стирке и чистке спецодежды (Дт 25 Кт 60).

Поскольку статья является комплексной, то полная величина расходов (за исключением услуг вспомогательных цехов) относится в налоговом учете по дебету счета 31 субсчет 07 «Прочие расходы».

Произведя группировку косвенных расходов согласно требованиям налогового учета, мы получим разбивку расходов на следующие статьи:

04 – оплата труда;

05 – ЕСН;

06 – расходы на ремонты;

07 – прочие расходы;

08 – материальные расходы.

Сгруппированные таким образом затраты отражаются бухгалтерскими записями:

Дт 31, субсчета 04, 05, 06, 07, 08 Кт 25.0 – отнесены на соответствующие статьи налогового учета «Общепроизводственные расходы основного производства».

Дт 20 «Статья «Общепроизводственные расходы» Кт 31 субсчет 0 – общепроизводственные расходы отнесены в бухгалтерском учете на затраты основного производства.

Однако при таком закрытии счета 25 «Общепроизводственные расходы» остаются затраты, которые нельзя отнести по дебету счета 31. Это прямые расходы (амортизация), услуги вспомогательных производств и расходы на ремонты, осуществленные в прошлые периоды (бухгалтерская запись Дт 25 Кт 97). Эти так называемые выпадающие затраты следует относить на расходы основного производства традиционно, бухгалтерская запись Дт 20 ст. «Общепроизводственные расходы» Кт 25.

Расходы по содержанию и эксплуатации оборудования основного производства в бухгалтерском учете аккумулируются на соответствующем субсчете к счету 25. Для удобства присвоим ему порядковый номер 1, таким образом, счет учета РСЭО – 25.1.

Расходы по содержанию и эксплуатации оборудования состоят из следующих статей:

1. Оплата труда обслуживающего персонала.

2. Отчисления на социальные нужды.

3. Расходы на содержание и эксплуатацию оборудования.

4. Расходы на ремонт оборудования.

5. Амортизация оборудования.

Статьи 1 и 2 данного счета будут относиться в налоговом учете аналогично соответствующим статьям счета 25 к общепроизводственным расходам.

Статья 3 – расходы на содержание и эксплуатацию оборудования. Данные расходы включают в себя:

– услуги вспомогательных цехов по поддержанию оборудования основного производства в исправном состоянии (бухгалтерская запись Дт 25.1 Кт 23). Это расходы энергосилового цеха по обеспечению бесперебойной работы оборудования электроэнергией, сжатым воздухом; расходы ремонтно-механического цеха (участка) по наладке оборудования, поддержанию машин и механизмов основного производства в рабочем состоянии и др.;

– расходы на электроэнергию, сжатый воздух (покупные), расходы на приобретение смазочных материалов, индустриальных масел, других материалов (бухгалтерская запись Дт 25.1 Кт 60, 10, 16);

– разрешения (лицензии), выданные специализированными организациями, необходимые для работы отдельных видов оборудования (подъемные краны, оборудование подстанции, сосуды, работающие под давлением и др.), периодический диагностический контроль оборудования, периодическая аттестация и предаттестационная подготовка специального персонала (обслуживающего оборудование и ответственных лиц). В бухгалтерском учете данные расходы относятся к расходам будущих периодов и переносят свою стоимость частями (бухгалтерская запись Дт 25 Кт 97).

Затраты вспомогательных цехов, как отмечалось ранее, во избежание двойного счета не участвуют в формировании расходов по содержанию оборудования в налоговом учете.

Затраты на энергию, сжатый воздух, расходы на приобретение материалов подлежат отражению в налоговом учете по дебету счета 31 субсчет 08 «Материальные расходы (косвенные)».

Интересным представляется вопрос отнесения в налоговом учете расходов предприятия по получению разрешений (лицензий) на определенные виды деятельности, периодических расходов на диагностирование оборудования и других расходов, относимых в бухгалтерском учете на счет 97 «Расходы будущих периодов».

Предприятиям, признающим расходы по методу начисления, предоставлено право формировать затраты исходя из принципа равномерности и пропорциональности, путем соотнесения доходов и расходов. Об этом прямо сказано в п. 1 ст. 272 ч. II НК РФ.

Таким образом, если предприятие, получившее лицензию, например, на осуществление определенного вида деятельности сроком на 3 года, будет в течение этого периода получать доходы от реализации продукции, то, используя принцип равномерности, сумму расходов на получение этой лицензии (включая сопутствующие затраты) следует относить на затраты в течение трех налоговых периодов. Под сопутствующими расходами следует понимать расходы на диагностирование, техническое освидетельствование оборудования, расходы на проведение периодической аттестации и предаттестационной подготовки специального (обслуживающего) персонала. Все эти расходы предшествуют получению лицензии и входят в «обязательный перечень» документов, необходимый для её выдачи.

Расходы, связанные с получением разрешений (лицензий), по своей сущности следует относить к прочим расходам, хотя они прямо не поименованы в статье 264 части II НК РФ. Эти затраты подлежат отражению в налоговом учете по дебету счета 31 субсчет 07 «Прочие расходы».

Статья 4 – расходы по ремонту оборудования. Данная статья включает в себя следующие расходы:

– расходы на ремонты, осуществляемые силами вспомогательных цехов (Дт 25.1 Кт 23);

– расходы на ремонты, осуществляемые сторонними организациями (Дт 25.1 Кт 60, 76);

– расходы на ремонты, осуществляемые собственными силами основного цеха (Дт 25.1 Кт 10, 16, 70, 68, 69, 0.1);

– расходы на ремонты, равномерно относимые в бухгалтерском учете на затраты текущего периода (Дт 25.1 Кт 97).

Как неоднократно отмечалось выше, расходы вспомогательных цехов и затраты, относимые со счета 97 «Расходы будущих периодов» (Дт 25.1 Кт 23, 97), не принимаются в налоговом учете в качестве расходов по ремонту оборудования.

Все остальные составляющие этой статьи (№ 4), отражаемые в бухгалтерском учете проводкой Дт 25.1 Кт 10, 16, 60, 76, 70, 68, 69, 0.1, принимаются в налоговом учете в качестве расходов на ремонт. При этом они относятся в налоговом учете по дебету счета 31 субсчет 06 «Расходы по ремонту основных средств (косвенные расходы)».

Статья 5 – амортизация оборудования – включает в себя расходы, признаваемые в налоговом учете в качестве прямых и учитываются в отдельном порядке.

Таким образом, произведя группировку косвенных расходов согласно требованиям гл. 25 НК РФ, получим косвенные расходы по счету 25.1, сформированные по следующим статьям:

04 – оплата труда,

05 – ЕСН,

06 – расходы на ремонты,

07 – прочие расходы,

08 – материальные расходы.

Сгруппированные таким образом затраты отражаются бухгалтерскими записями: Дт 31 субсчета 04, 05, 06, 07, 08 Кт 25.1 и отнесены на соответствующие статьи налогового учета «Расходы по содержанию и эксплуатации оборудования основного производства».

Дт 20 статья «Расходы по содержанию и эксплуатации оборудования» Кт 31 субсчет 0 – расходы отнесены в бухгалтерском учете на затраты основного производства.

Так называемые «выпадающие расходы» относят на затраты основного производства бухгалтерской записью Дт 20 статья «РСЭО» Кт 25.1.

Общехозяйственные расходы в бухгалтерском учете отражаются по дебету счета 26. этот счет подлежал подробному рассмотрению при изучении вопроса определения в налоговом учете величины прочих расходов.

Мы выяснили, что при всем разнообразии затрат, отражаемых в бухгалтерском учете по дебету счета 26 «Общехозяйственные расходы», можно выделить 9 блоков расходов, в зависимости от особенностей их отражения в налоговом учете.

Расходы, поименованные в первом блоке, отражаются в бухгалтерском учете следующими записями: Дт 26 Кт 10, 16, 23, 60, 76, 70, 68, 69, 0.1, 02, 71, 97. Все расходы по этим комплексным статьям отражаются по дебету счета 31 субсчет 07 «Прочие расходы». Исключение составляют услуги вспомогательных цехов (бухгалтерская запись Дт 26 Кт 23).

Услуги сторонних организаций, обозначенные в блоке № 2, отражаются в бухгалтерском учете следующей записью: Дт 26 Кт 60, 71, 76, 97. К услугам, списываемым со счета 97 «Расходы будущих периодов», могут относиться расходы на подготовку кадров как сопутствующие при получении лицензии, расходы по сертификации продукции, подлежащие отнесению на затраты в налоговом учете в течение срока действия сертификата соответствия и др. Поэтому данные расходы в полном размере относятся по дебету счета 31 субсчет 07 «Прочие расходы».

Расходы (блок № 3) на рекламу, представительские, командировочные (Дт 26 Кт 10, 16, 71, 60, 76) принимаются в налоговом учете только в пределах лимитов. Отнесение в налоговом учете осуществляется по дебету счета 31 субсчет 07 «Прочие расходы».

Расходы (блок № 4) – кратко их можно назвать АУР – отражаются в бухгалтерском учете следующей записью Дт 26 Кт 10, 16, 23, 60, 76, 70, 68, 69, 0.1, 02, 97, 71. Данные расходы требуют поэлементной разбивки. При этом расходы, отражаемые в бухгалтерском учете бухгалтерской записью Дт 26 Кт 10, 16, 60, 71, 97, 0.1, могут относиться в налоговом учете к материальным затратам по дебету счета 31 субсчет 08 «Материальные затраты (косвенные)».

Расходы, отражаемые в бухгалтерском учете:

записью Дт 26 Кт 70 отражаются в налоговом учете по дебету счета 31 субсчет 04 «Оплата труда (косвенные)»;

записью Дт 26 Кт 68 отражаются в налоговом учете по дебету счета 31 субсчет 05 «ЕСН (косвенные)»;

записью Дт 26 Кт 02 отражаются в налоговом учете по дебету счета 31 субсчет 10 «Амортизация (косвенные)»;

записью Дт 26 Кт 71, 97, 69 (в части расходов на канцтовары, подписку, приобретение лицензионных программ) отражаются в налоговом учете по дебету счета 31 субсчет 07 «Прочие расходы».

Затраты общехозяйственного характера, на содержание АУП, осуществленные вспомогательными цехами, не находят отражения в налоговом учете (бухгалтерская запись Дт 26 Кт 23).

Расходы (блок № 5) на ремонты основных средств общехозяйственного назначения отражаются в бухгалтерском учете следующей записью: Дт 26 Кт 10, 16, 23, 60, 76, 70, 68, 69, 97, 0.1.

Расходы, отражаемые в бухгалтерском учете записью Дт 26 Кт 23, 97, не принимаются в налоговом учете в качестве расходов на ремонты.

Остальные расходы по данной комплексной статье отражаются в налоговом учете по дебету счета 31 субсчет 06 «Расходы на ремонты основных средств (косвенные)».

Расходы (блок № 6) отражаются в налоговом учете по счету 31 по элементам:

– затраты на оплату труда – на субсчете 04 «Оплата труда (косвенные)» (бухгалтерская запись Дт 26 Кт 70);

– отчисления ЕСН – на субсчете 05 «ЕСН (косвенные)» (бухгалтерская запись Дт 26 Кт 68);

– отчисления на обязательное социальное страхование от несчастных случаев – на субсчете 07 «Прочие расходы» (бухгалтерская запись Дт 26 Кт 69).

Расходы (блок № 7) относятся в бухгалтерском учете записью Дт 26 Кт 10, 16, 23, 60, 70, 68, 69, 0.1, 02 и требуют в налоговом учете поэлементной разбивки.

Таким образом, расходы, отражаемые в бухгалтерском учете записью Дт 26 Кт 70 (в части оплаты труда подсобных рабочих, служащих в бытовых помещениях), будут отнесены в налоговом учете по дебету счета 31 субсчет 04 «Оплата труда (косвенные)», отчисления от данной зарплаты в части ЕСН – на субсчет 05 «ЕСН (косвенные)», расходы на обязательное страхование – на субсчет 07 «Прочие расходы».

Расходы, отражаемые в бухгалтерском учете записью Дт 26 Кт 10, 16, 60, 01, будут отнесены в налоговом учете по дебету счета 31 субсчет 08 «Материальные затраты (косвенные)».

Амортизационные расходы будут отнесены по дебету счета 31 субсчет 10 «Амортизация (косвенные)».

И, наконец, расходы вспомогательных цехов (бухгалтерская запись Дт 26 Кт 23) не отразятся в налоговом учете в качестве расходов по содержанию зданий, сооружений, инвентаря.

Расходы (блок № 8) в части страхования имущества в налоговом учете будут отнесены к прочим: Дт 31 субсчет 07 «Прочие расходы».

Расходы в части страхования работников в предельных суммах, оговоренных статьей 255 НК РФ, в налоговом учете будут отнесены к расходам на оплату труда: Дт 31 субсчет 04 «Оплата труда (косвенные)».

Расходы (блок № 9) в части налогов и сборов, относимые в бухгалтерском учете на себестоимость (бухгалтерская запись Дт 26 Кт 68), в налоговом учете отражаются по дебету счета 31 субсчет 07 «Прочие расходы».

Произведя группировку косвенных расходов согласно требованиям налогового учета, получим косвенные расходы по счету 26.0, сформированные по следующим статьям:

04 – оплата труда

05 – ЕСН

06 – расходы на ремонты

07 – прочие расходы

08 – материальные расходы

10 – амортизация

Сгруппированные таким образом затраты отражаются следующими записями:

Дт 31 субсчета 04, 05, 06, 07, 08, 10 Кт 26 – отнесены на соответствующие статьи налогового учета «Общехозяйственные расходы»;

Дт 20 статья «Общехозяйственные расходы», Дт 90,2 «Себестоимость продукции» Кт 31 субсчет 0 – распределены в бухгалтерском учете общехозяйственные расходы на затраты основного производства и реализацию продукции (работ, услуг) вспомогательных производств;

Дт 20 «Общехозяйственные расходы», Дт 90,2 «Себестоимость продукции» Кт 26 – отнесены на затраты в бухгалтерском учете суммы «выпадающих» расходов (затраты вспомогательных производств, расходы будущих периодов в части ремонтов, сверхлимитные расходы).

Таким образом, в результате несложных группировок из базы данных, которую нам предоставил бухгалтерский учет, мы смогли сформировать косвенные расходы основного вида деятельности.

Следующим звеном нашей цепи будет определение величины косвенных расходов вспомогательных производств.

Для начала необходимо отметить, что бухгалтерский учет не требует, а лишь предлагает для группировки расходов вспомогательных производств пользоваться принципами и правилами, предусмотренными для учета затрат основного производства. Но такая группировка становится просто необходима для правильного отражения затрат вспомогательных производств в налоговом учете.

Таким образом, для налогового учета затрат вспомогательных производств в рабочем плане счетов предприятие открывает следующие счета и субсчета:

23 – «Вспомогательные производства»

25.2 – «Общепроизводственные расходы вспомогательных производств»

25.3 – «Расходы по содержанию и эксплуатации оборудования вспомогательных производств»

25.4 – «Расходы на ремонт зданий, сооружений вспомогательных производств»

25.5 – «Расходы на ремонт оборудования, транспортных средств вспомогательных производств»

Аналитический учет по каждому счету ведется в разрезе цехов (участков) вспомогательного производства, затраты со счетов 25.2, 25.3, 25.4, 25.5 ежемесячно закрываются на счет 23 и, следовательно, данные счета не имеют сальдо на конец месяца. Со счета 23 «Вспомогательные производства» ежемесячно затраты распределяются на счета учета основного производства (20, 25.0, 25.1), на счета учета реализации – для вспомогательных производств, дающих реализацию на сторону (90.0), формируют общехозяйственные расходы (Дт счета 26), коммерческие расходы (Дт счета 44). Часть расходов относится на непроизводственные нужды предприятия (Дт 29, 84), капитализируется (Дт 07, 08), формирует расходы будущих периодов (Дт 97), отклонения в стоимости материалов (Дт 16). Сальдо на конец месяца счет 23 не имеет.

Наша задача – определить величину косвенных расходов по счету 23 «Вспомогательные производства». Для этого необходимо:

1. Общую величину расходов по дебету счета 23 уменьшить на:

– величину возвратных отходов (из бухгалтерской записи Дт 10 Кт 23);

– величину продукции (работ, услуг), переданных вспомогательными подразделениями друг другу (Дт 23, 25.2, 25.3, 25.4, 25.5 Кт 23).

Таким образом, получим величину распределяемых расходов.

Похожие работы

... нового Плана счетов, поэтому руководствоваться им следует в части, не противоречащей вышедшим позднее нормативным актам. В соответствии с Законом № 129-ФЗ ответственность за организацию бухгалтерского учета на малых предприятиях, соблюдение законодательства при выполнении хозяйственных операций несут руководители малых предприятий. Рабочий План счетов бухгалтерского учета, формы применяемых ...

... выбывающих товаров производится одним из возможных методов: 1) по себестоимости каждой единицы; 2) по средней себестоимости; 3) методом ФИФО; 4) методом ЛИФО. Рассмотрим на конкретном примере порядок отражения в бухгалтерском учете реализации товаров на предприятии оптовой торговли. Пример 1. Организация приобрела партию товара стоимостью 180 тыс. руб. (в том числе НДС 30 тыс. руб.). В ...

... в соответствии с социально-экономической сущностью государства, в зависимости от взглядов правящей политической партии, требований момента и потребности правительства в доходах. Современные налоговые системы используют оба принципа налогообложения, в зависимости от экономической и социальной целесообразности. Элементы налога и виды ставок Налоговая система базируется на соответствующих ...

... данных информационных ресурсов по учету налогоплательщиков и в отдел учета и отчетности для открытия карточек лицевых счетов. В случае поступления платежей от организаций, не состоящих на налоговом учете в данной налоговой инспекции, карточки лицевых счетов не открываются, информация по ним заносится в Ведомость невыясненных документов до установления всех реквизитов налогоплательщика или ввода ...

0 комментариев