Навигация

Следующий этап: эти расходы необходимо сгруппировать по элементам в соответствии с требованиями налогового учета, то есть распределить по статьям:

2. Следующий этап: эти расходы необходимо сгруппировать по элементам в соответствии с требованиями налогового учета, то есть распределить по статьям:

– оплата труда,

– отчисления ЕСН,

– материальные расходы,

– амортизация,

– прочие расходы,

– расходы на ремонт.

3. Для осуществления этой задачи необходимо рассмотреть расходы каждого из счетов по учету затрат вспомогательных производств.

Начнем с самого простого. Счета 25.4 и 25.5 в бухгалтерском учете формируют расходы на ремонт основных средств вспомогательных подразделений. Следовательно, и в налоговом учете эти расходы будут отнесены в качестве расходов по ремонту основных средств. Исключение составляют расходы, относимые в бухгалтерском учете по дебету счетов 25.4, 25.5 с кредита счета 97, которые не принимаются в качестве расходов в налоговом учете.

Счет 25.2 «Общепроизводственные расходы вспомогательных производств» по каждому вспомогательному цеху (участку) состоит из:

– оплаты труда цехового персонала (в налоговом учете – расходы на оплату труда),

– отчислений ЕСН (в налоговом учете – ЕСН),

– отчислений на обязательное социальное страхование (в налоговом учете – прочие расходы),

– материальных расходов, которые в бухгалтерском учете списываются по дебету счета 25.2 с кредита счетов 10, 16, 60, 0.1 (в налоговом учете материальные расходы),

– расходов по обеспечению нормальных условий труда и техники безопасности. В бухгалтерском учете они списываются по дебету счета 25.2 с кредита счетов 10, 16, 60 (обеспечение работников специальными средствами защиты: мыло, спецмолоко; периодические медосмотры). В налоговом учете эти расходы относятся к прочим;

– расходов на получение разрешений (лицензий), сопутствующие расходы. В бухгалтерском учете обычно отражаются записью Дт 25.2 Кт 97 (в налоговом учете – прочие расходы);

– расходов на периодическую аттестацию персонала, предаттестационная подготовка, другие расходы на подготовку кадров. В бухгалтерском учете обычно отражаются записью Дт 25.2 Кт 97 (в налоговом учете – прочие расходы);

– амортизационных отчислений (в налоговом учете – амортизация).

Счет 25.3 «Расходы на содержание и эксплуатацию оборудования вспомогательных производств» по каждому вспомогательному подразделению состоит из:

– расходов на оплату труда персонала, занимающегося содержанием оборудования (в налоговом учете – расходы на оплату труда),

– отчислений ЕСН от этой зарплаты (в налоговом учете – ЕСН),

– отчислений на обязательное социальное страхование (в налоговом учете – прочие расходы),

– расходов энергоносителей на работу оборудования, списание эксплуатационных материалов. Эти расходы отражаются в бухгалтерском учете по дебету счета 25.3 с кредита счетов 10, 16, 60, 71, 0.1 (в налоговом учете – материальные расходы);

– расходов на периодическое диагностирование оборудования, технический осмотр транспортных средств, проверка и освидетельствование приборов и инструмента и др. В бухгалтерском учете эти расходы обычно отражаются следующей записью: Дт 25.3 Кт 97, 60.

При отнесении данных расходов в налоговом учете необходимо определиться: являются ли они «сопутствующими» для получения лицензий (разрешений) на определенный вид деятельности?

Если расходы можно классифицировать как «сопутствующие», то правомерно их в налоговом учете относить к прочим. Если эти расходы можно признать самостоятельными (не привязанными к лицензии), то в соответствии с п. 6 статьи 254 данные затраты в налоговом учете будут отнесены к материальным расходам.

– амортизационных отчислений (в налоговом учете признаются амортизационными расходами).

4-й этап. Рассматривая определение величины прямых расходов в налоговом учете, мы отмечали, что прямые затраты вспомогательных производств имеют место в случае изготовления продукции (оказания услуг) этими производствами на сторону либо для основного производства (бухгалтерская запись Дт 20, 90 Кт 23).

Поэтому для определения косвенных расходов вспомогательных цехов необходимо из общей величины расходов, сгруппированных по статьям налогового учета (этап 2), вычесть прямые расходы. При этом прямые расходы подлежат предварительной разбивке по статьям налогового учета.

5-й этап. Как известно, для целей налогообложения принимаются только расходы, связанные с производством и реализацией, и внереализационные расходы. Не все расходы, формируемые по дебету счета 23 «Вспомогательные производства», соответствуют критериям ст. 252 НК. Это расходы непроизводственного характера (бухгалтерская запись Дт 29, 84 Кт 23), затраты вспомогательных производств, увеличивающие стоимость основных средств предприятия (Дт 07, 08 Кт 23), для которых предусмотрен иной порядок отнесения на расходы. Часть затрат вспомогательных производств формирует расходы будущих периодов (Дт 97 Кт 23), а следовательно, тоже не может быть отнесена к расходам текущего периода. Кроме того, во избежание двойного счета к затратам текущего периода в налоговом учете не принимается стоимость материалов, созданных своими силами (Дт 10 Кт 23) и отклонения в стоимости материалов (Дт 16 Кт 23 – это в основном ТЗР).

Непроизводственные расходы вспомогательных цехов возникают у предприятий, имеющих на своем балансе объекты социального назначения (учреждения здравоохранения, санаторно-оздоровительные, базы отдыха) или оказывающие непроизводственные услуги своим работникам (например, доставка рабочих на место работы и обратно собственным транспортом). Не возникает никаких сомнений, что данные расходы не подлежат включению в состав затрат предприятия для целей определения налогооблагаемой прибыли.

Учет работ, услуг вспомогательных производств, увеличивающих стоимость основных средств предприятия, мы рассматриваем при изучении вопроса формирования первоначальной стоимости основных средств в налоговом учете. Тогда же мы пришли к единственно возможному, на наш взгляд, выводу о том, что стоимость основных средств в налоговом учете определяется с учетом прямых расходов от оказания услуг вспомогательных производств. При этом косвенные расходы в полном размере относятся в налоговом учете к расходам текущего периода. Следовательно, прямые расходы вспомогательных производств, увеличивающие налоговую стоимость основных средств, подлежат исключению аналогично прямым расходам по продукции (работам, услугам) вспомогательных производств на сторону и для основного производства (описаны в этапе 4).

Работы, услуги вспомогательных цехов, относимые к расходам будущих периодов, возникают в сезонных отраслях промышленности (например, теплоэнергетика), кроме того, в бухгалтерском учете на счет 97 относят расходы на проведение текущих, средних, капитальных ремонтов силами вспомогательных цехов. На этот счет относятся расходы вспомогательного цеха (участка) в случае консервации на непродолжительный период (до трех месяцев) его производства.

Основываясь на базовом принципе равномерного формирования доходов и расходов (п. 1 ст. 272 гл. 25 НК РФ), все вышеперечисленные расходы, за исключением ремонтных, не являются затратами текущего периода и исключаются из расходов согласно требованиям гл. 25 НК РФ. Расходы на ремонт признаются расходами текущего периода.

Вспомогательные цеха (участки) могут создавать своими силами материалы (в основном нестандартную технологическую оснастку, инструмент, ремонтные материалы и др.). В бухгалтерском учете стоимость таких материалов (по фактической себестоимости изготовления) относится по дебету счета 10 с кредита счета 23. Изучая вопрос определения первоначальной стоимости МПЗ для целей налогового учета, мы пришли к оптимальному, на мой взгляд, решению, а именно: учитывать МПЗ, созданные своими силами, в налоговом учете по полной бухгалтерской себестоимости и одновременно исключить из расходов текущего периода величину косвенных расходов по этим МПЗ.

Для выполнения этих условий необходимо из затрат вспомогательных производств исключить полную фактическую себестоимость МПЗ (т.е. прямые + косвенные расходы).

Кроме того, вспомогательные цеха формируют затраты, увеличивающие стоимость МПЗ, через счет учета отклонений в стоимости материалов (бухгалтерская запись Дт 16 Кт 23). Это, в основном, относится к транспортно-заготовительным расходам, осуществляемым собственным транспортом. Данные расходы целесообразно относить в налоговом учете в момент их списания пропорционально стоимости материалов и, следовательно, исключать из расходов текущего периода при их возникновении.

Таким образом, мы определили, что существуют расходы вспомогательных производств, полностью исключаемые из затрат текущего периода в налоговом учете. В бухгалтерском учете эти расходы отражаются следующим образом: Дт 29, 84, 97 (без ремонтов), 10, 16 Кт 23.

Каким образом исключить величину вышеперечисленных расходов в налоговом учете? Поскольку исключаемые расходы – часть общих затрат вспомогательных производств, то будет правильным из каждой статьи расходов, сгруппированных по правилам налогового учета (этап 3), исключить расходы пропорционально их удельному весу в общих «распределяемых» (см. этап 2).

6-й этап. Очистив «распределяемые расходы» от прямых и исключаемых затрат, получим величину косвенных расходов, сгруппированных по статьям налогового учета, и нам остается только отразить полученные затраты в налоговом учете:

Дт 31 субсчет 04, 05, 06, 07, 08, 10 Кт 23 код участка 0;

Дт 23 код участка 0 Кт 31 субсчет 0.

Косвенные расходы в налоговом учете возникают не только на стадии производства, но и в процессе реализации продукции (работ, услуг). В бухгалтерском учете многопрофильное промышленное предприятие на счете 44 «Расходы на продажу» открывает отдельные субсчета:

– 1 – коммерческие расходы по реализации основной продукции;

– 2 – расходы на продажу: оптовая торговля;

– 3 – расходы на продажу: магазин, столовая.

Перечень субсчетов, конечно, является открытым.

Коммерческие расходы по реализации продукции аккумулируются в бухгалтерском учете по дебету счета 44 субсчет 1 и могут включать следующие расходы:

1. Затраты, связанные с упаковкой продукции перед транспортировкой, включают стоимость расходных материалов (упаковочных). В бухгалтерском учете отражаются по дебету счета 44.1 с кредита счетов 10, 16, Кроме того, эти расходы включают стоимость услуг транспортного цеха (участка), занимающегося отпуском готовой продукции заказчикам (в бухгалтерском учете отражаются по дебету счета 44.1 с кредита счета 23).

2. Транспортные расходы (ж/д тариф, услуги собственного автомобильного транспорта). В случае, если условиями договора стоимость продукции определена с учетом транспортных расходов исполнителя до станции назначения (склада заказчика), транспортные услуги, выполненные сторонними организациями, отражаются следующей бухгалтерской записью: Дт 44.1 Кт 60. Транспортные расходы, осуществленные собственными силами, отражаются по дебету счета 44.1 с кредита счета 23.

3. Расходы на добровольное страхование груза от рисков случайной гибели (бухгалтерская запись Дт 44.1 Кт 76).

4. Получение разрешений от специализированных организаций на транспортировку негабаритных грузов, отгрузку продукции на спецплатформах, согласование чертежей погрузки-выгрузки продукции (бухгалтерская запись Дт 44.1 Кт 60).

5. Расходы предприятия по агентским договорам, предусматривающим выплату агентского вознаграждения с каждой партии отгруженной продукции (бухгалтерская запись Дт 44.1 Кт 76) и др.

Косвенные расходы у предприятия имеют место при возникновении затрат, перечисленных в п. 3, 4, 5 перечня возможных расходов на продажи. При этом все обозначенные затраты относятся по дебету счета 31 субсчет 07 «Прочие расходы» с кредита счета 44.1.

Для отражения косвенных расходов в бухгалтерском учете все косвенные затраты на продажи отражаются по дебету счета 90 субсчет 04 «Расходы на продажи» с кредита счета 31 субсчет 0.

Расходы, поименованные в п. 1, 2 перечня, относятся к прямым, за исключением затрат вспомогательных цехов (Дт 44.1 Кт 23), которые не находят отражения в налоговом учете. Данные «выпадающие расходы» относятся на себестоимость продукции в бухгалтерском учете по дебету счета 90 субсчет «Расходы на продажи» непосредственно со счета 44.1.

О налоговом учете расходов на продажу по торговым операциям подробно информирует ст. 320 гл. 25 НК РФ.

Из текста статьи следует, что к прямым расходам по торговым операциям относятся только ТЗР по доставке попутных товаров до склада и в случае, если эти транспортные расходы не включены в стоимость товара (случай, надо отметить, крайне редкий).

Вся остальная совокупность расходов при осуществлении предприятием торговых операций относится к косвенным расходам. При этом в бухгалтерском учете расходы на продажу отражаются по дебету счета 44 субсчет 2 с кредита счетов 10, 16, 70, 68, 69, 60, 71, 97, 01, 02, 23, из них:

– расходы на отопление, освещение, охрану помещений, осуществляемые сторонними организациями, списание упаковочных материалов, материалов, необходимых для поддержания чистоты торговых помещений (бухгалтерская запись Дт 44.2 Кт 10, 16, 60, 01) относятся в налоговом учете по дебету счета 31 субсчет 08 «Материальные расходы (косвенные)»;

– оплата труда торгового персонала (бухгалтерская запись Дт 44.2 Кт 70) относится в налоговом учете по дебету счета 31 субсчет 04 «Оплата труда (косвенные)»;

– отчисления ЕСН от оплаты труда (бухгалтерская запись Дт 44.2 Кт 68) относятся в налоговом учете по дебету счета 31 субсчет 05 «ЕСН (косвенные)»;

– амортизационные отчисления по оборудованию, зданиям, задействованным в торговле (бухгалтерская запись Дт 44.2 Кт 02), относятся в налоговом учете по дебету счета 31 субсчет 10 «Амортизация (косвенные)»;

– получение разрешений (лицензий) на определенные виды торговой деятельности, периодические медосмотры работников, обязательное социальное страхование от оплаты труда (бухгалтерская запись Дт 44.2 Кт 97, 60, 71, 69). Данные затраты относят в налоговом учете по дебету счета 31 субсчет 07 «Прочие расходы».

Таким образом, по дебету счета 31 субсчет 04, 05, 07, 08, 10 с кредита счета 44.2 отнесены косвенные расходы по торговым операциям, Дт 90 субсчет 04 «Расходы на продажи» Кт 31 субсчет 0 отнесены в уменьшение доходов от продажи в бухгалтерском учете, расходы (косвенные) на осуществление торговой деятельности. «Выпадающие» расходы нашли отражение в расходах предприятия бухгалтерской записью Дт 90 субсчет 04 Кт 44.2 (то есть без транзита по счету 31).

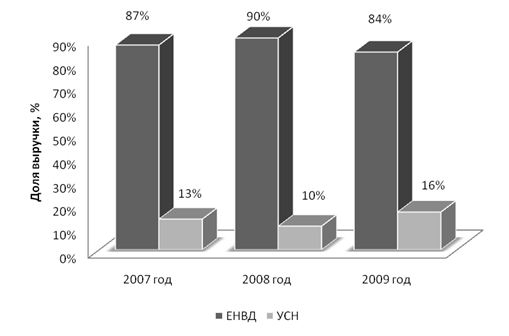

Расходы по торговым операциям возникают при осуществлении предприятием деятельности в сфере розничной торговли и общественного питания. Но поскольку данные сферы деятельности не подпадают под налогообложение по правилам гл. 25 НК (в данном случае налогообложение регулирует гл. 28 НК – ЕНВД), то и расходы по ним не рассматриваются в рамках данной работы.

Таким образом, нам удалось, используя счета бухгалтерского учета, сформировать на счете 31 «Налоговый учет затрат» полную величину косвенных расходов за текущий период.

ГЛАВА 8. Порядок оценки остатков незавершенного производства и остатков готовой продукции

Статья 319 НК в прежней редакции выделяла три категории налогоплательщиков в зависимости от подходов к определению стоимости НЗП:

1-я категория – налогоплательщики, производство которых связано с обработкой и переработкой сырья.

2-я категория – налогоплательщики, производство которых связано с выполнением работ (оказанием услуг).

3-я категория – прочие налогоплательщики.

Перед тем, как обратиться к вопросу определения остатков НЗП и стоимости готовой продукции в налоговом учете, необходимо отметить следующее: Гл. 25 НК не отменяет методов калькулирования себестоимости продукции, применяемых в бухгалтерском учете (единичный, позаказный, попередельный, попроцессный, нормативный). Только оценка остатков НЗП осуществляется, в отличие от бухгалтерского учета, не по полной (производственной) себестоимости, а в части прямых расходов.

При большом разнообразии методов калькулирования себестоимости продукции в бухгалтерском учете оценка остатков НЗП осуществляется всего тремя способами:

1. Нормативный (массовое производство, крупносерийное производство), когда выпуск готовой продукции и остатки НЗП в натуральном выражении пересчитывают в стоимостное по нормативной себестоимости изделий. При этом при определении стоимости остатков НЗП и готовой продукции возможны два варианта:

– отклонение фактической себестоимости от нормативной относят пропорционально на готовую продукцию и НЗП;

– отклонения фактической себестоимости от нормативной относят на себестоимость готовой продукции, а НЗП на конец месяца исчисляют по нормативной себестоимости.

Иногда (индивидуальное, мелкосерийное производство) вместо нормативной калькуляции используется плановая.

Нормативные калькуляции на детали и узлы составляются только по прямым затратам (материалы, оплата труда), по изделию в целом – по всем статьям производственной себестоимости.

2. Попередельный – применяется на предприятиях, где исходное сырье последовательно проходит несколько отдельных, самостоятельных фаз обработки (переделов) (металлургическое, химическое, кирпичное, текстильное, деревообрабатывающее производство). Два вида учета затрат: полуфабрикатный и бесполуфабрикатный.

Себестоимость НЗП рассчитывается следующим образом:

–определяется величина прямых расходов (оплата труда, материалы),

–остальные расходы находят в процентах от прямых.

При полуфабрикатном учете себестоимость полуфабрикатов определяется исходя из фактической, нормативной, плановой себестоимости.

Похожие работы

... нового Плана счетов, поэтому руководствоваться им следует в части, не противоречащей вышедшим позднее нормативным актам. В соответствии с Законом № 129-ФЗ ответственность за организацию бухгалтерского учета на малых предприятиях, соблюдение законодательства при выполнении хозяйственных операций несут руководители малых предприятий. Рабочий План счетов бухгалтерского учета, формы применяемых ...

... выбывающих товаров производится одним из возможных методов: 1) по себестоимости каждой единицы; 2) по средней себестоимости; 3) методом ФИФО; 4) методом ЛИФО. Рассмотрим на конкретном примере порядок отражения в бухгалтерском учете реализации товаров на предприятии оптовой торговли. Пример 1. Организация приобрела партию товара стоимостью 180 тыс. руб. (в том числе НДС 30 тыс. руб.). В ...

... в соответствии с социально-экономической сущностью государства, в зависимости от взглядов правящей политической партии, требований момента и потребности правительства в доходах. Современные налоговые системы используют оба принципа налогообложения, в зависимости от экономической и социальной целесообразности. Элементы налога и виды ставок Налоговая система базируется на соответствующих ...

... данных информационных ресурсов по учету налогоплательщиков и в отдел учета и отчетности для открытия карточек лицевых счетов. В случае поступления платежей от организаций, не состоящих на налоговом учете в данной налоговой инспекции, карточки лицевых счетов не открываются, информация по ним заносится в Ведомость невыясненных документов до установления всех реквизитов налогоплательщика или ввода ...

0 комментариев