Навигация

Определение величины изменения косвенных расходов в НЗП по статьям косвенных расходов счета 20 «Основное производство»

3. Определение величины изменения косвенных расходов в НЗП по статьям косвенных расходов счета 20 «Основное производство».

| № п/п | Дата | Остатки НЗП по данным бухгалтерского учета, руб., коп. | Косвенные расходы в НЗП, руб., коп. |

| 1 | 2 | 3 | 4 |

| 1 | На начало года | ||

| 2 | На конец отчетного (налогового) периода |

Величина изменения остатков составила:

+ прирост

- уменьшение.

4. Определение величины отклонения расходов основного производства, принимаемых для целей налогообложения, от себестоимости реализованной продукции в бухгалтерском учете

п4 = ±п1±п2±п3.

Если величина, определенная в п. 4, положительная, то расходы в налоговом учете больше себестоимости в бухгалтерском учете.

Если величина, определенная в п. 4, отрицательная, то расходы в налоговом учете меньше себестоимости в бухгалтерском учете.

2-й вариант

5. Определение величины отклонения расходов, принимаемых в налоговом учете от себестоимости реализованной продукции в бухгалтерском учете:

| № п/п | Направление списания готовой продукции | По фактической себестоимости по данным бухгалтерского учета | По стоимости в части прямых расходов | Косвенные расходы по основному виду деятельности в налоговом учете |

| 1 | Реализация | Х | ||

| 2 | Списание в стоимость основных средств | Х | ||

| 3 | Оприходование в качестве МПЗ | Х | ||

| 4 | Списание по акту на брак | Х | ||

| 5 | Итого |

П. 5 = итог гр. 4 + итог гр. 5 – итог гр. 3

6. Проверка равенства итогов, полученных в пп. 4 и 5 регистра.

Пояснения к регистру № 3:

1. Поскольку мы выровняли методику расчета остатков НЗП, готовой продукции, то есть применяем единую базу для их определения в налоговом и бухгалтерском учете, то можно с уверенностью сказать, что расхождения в остатках готовой продукции в стоимостном выражении дает величину косвенных расходов. То есть при сравнении остатков готовой продукции в налоговом и бухгалтерском учете на любую отчетную дату величина остатков в бухгалтерском учете всегда будет больше этого показателя в налоговом учете на косвенные расходы, которые в бухгалтерском учете являются составляющей полной производственной себестоимости, а в налоговом учете списываются единовременно на расходы текущего периода. Нас будет интересовать тенденция к приросту (уменьшению) остатков косвенных расходов в течение отчетного (налогового) периода. Если имеет место прирост остатков, то расходы в налоговом учете за период будут больше затрат в бухгалтерском учете по данной статье расходов, и наоборот.

2. Для выявления расхождений в стоимости остатков в НЗП необходимо рассмотреть величину расхождений остатков между налоговым и бухгалтерским учетом по комплексным статьям и статьям, содержащим только косвенные расходы. Остатки НЗП по статьям прямых расходов выпадают из нашего рассмотрения, поскольку эти остатки в налоговом и бухгалтерском учете тождественны и, следовательно, расхождений не возникает.

3. По комплексным статьям, содержащим прямые и косвенные затраты, величина прироста (уменьшения) остатков определяется аналогично определению расхождений по готовой продукции. Если имеет место прирост остатков в части косвенных расходов, то расходы в налоговом учете за период будут больше затрат в бухгалтерском учете по данной статье расходов, и наоборот.

4. По статьям НЗП, содержащим только косвенные расходы, имеют место остатки только по данным бухгалтерского учета. Остатки для целей налогообложения всегда равны нулю. В этом случае при увеличении расходов в НЗП по данным бухгалтерского учета по косвенным статьям расходы в налоговом учете будут превышать величину затрат в бухгалтерском учете и наоборот.

5. Просуммировав величину прироста (уменьшения) остатков в части готовой продукции и НЗП, получим общую величину расхождений между суммами расходов в налоговом и бухгалтерском учете по основному виду деятельности за отчетный (налоговый) период.

6. Эту же величину можно определить иначе, сравнив стоимостные оценки списанной готовой продукции (по всем возможным направлениям расходов) по данным налогового и бухгалтерского учета.

В случае получения тождественных результатов при расчете отклонений в формировании затрат основного производства в налоговом и бухгалтерском учете и себестоимости реализованной продукции в бухгалтерском учете можно сделать вывод о правильном определении расходов по счету 31 «Налоговый учет затрат».

В случае, если величина отклонений затрат по основному виду деятельности, рассчитанная по 1-му варианту, не соответствует этому же показателю, определенному по 2-му варианту, то имеет место расчетная ошибка.

Ошибка возможна на каждом из этапов расчета:

1. При заполнении регистра «Расчет остатков НЗП и себестоимости готовой продукции по комплексным статьям».

2. При заполнении регистра «Формирование стоимости готовой продукции в части прямых расходов».

3. При заполнении регистра «Расчет себестоимости отгруженной продукции и остатков продукции на складе по данным налогового и бухгалтерского учета за месяц».

4. Неверным отражением по счету 31 субсчет 03 «Прямые расходы. Основное производство» величины себестоимости реализованной продукции по прямым расходам, определенной в соответствующем регистре налогового учета.

Цель стыковки: выявление причин расхождений, поиск и исправление ошибок.

Таким образом, произведя стыковку расходов по прилагаемым регистрам № 1, 2, 3, предприятие:

– во-первых, производит исправление ошибок в определении расходов, принимаемых в налоговом учете,

– во-вторых, получает информацию об объективных расхождениях в расходах, признаваемых в налоговом и бухгалтерском учете.

ГЛАВА 13. Формирование расхождений между величиной бухгалтерской и налоговой прибыли в соответствии с ПБУ 18/02

Необходимо отметить, что налоговый учет практически целый год после введения гл. 25 НК просуществовал автономно (независимо) от бухгалтерского, пока не вышло в свет ПБУ 18/02.

И хотя данный бухгалтерский стандарт вводится в действие, начиная с бухгалтерской отчетности за 2003 год, но с его применением возникли следующие вопросы.

Во-первых, возникла необходимость откорректировать входные бухгалтерские данные на 01.01.2003 г., а именно: корректировки должны были затронуть бухгалтерские счета: 84 субсчет «Нераспределенная прибыль прошлых лет», 09 «Отложенные налоговые активы», 77 «Отложенные налоговые обязательства».

Во-вторых, для определения входящих сальдо по счетам 09, 77 необходимо было произвести «задним числом» полную стыковку между бухгалтерской прибылью и этим же показателем, исчисленным для целей налогообложения. То есть определить все величины постоянных и временных разниц, формирующие за 2002 год разницу между показателем прибыли в бухгалтерском и налоговом учете.

Таким образом, окончательно рассеялся миф об автономности и независимости налогового учета, об отсутствии необходимости в двойной записи по счетам и балансировке данных. Налоговый учет как самостоятельная учетная единица полностью сложил свои полномочия.

Наша цель – учитывая отклонения, возникающие при определении каждой из четырех составляющих, формирующих показатель налогооблагаемой прибыли (от бухгалтерских данных), определить величину расхождений между бухгалтерской и налогооблагаемой прибылью. При этом каждое из отклонений должно быть учтено по правилам ПБУ 18/02 в качестве постоянной разницы, вычитаемой или налогооблагаемой временной разницы.

Начнем по порядку.

Доходы организации, отражаемые по строке 010 расчета по налогу на прибыль, могут отклоняться от данных бухгалтерского учета по следующим позициям (расхождения приведены в виде таблицы 10).

Таблица 10

Учет расхождений в доходах организации за отчетный (налоговый) период, возникающих в налоговом учете по сравнению с данными бухгалтерского учета

| № п/п | Наименование показателя | Величина отклонения от бухгалтерской прибыли (+, -) | Классификация отклонения в соответствии с ПБУ 18/02 |

| 1 | Суммовая разница при реализации продукции: - положительная | - | Отклонения не возникают, так как суммовые разницы участвуют в расчете внереализационных доходов и расходов в налоговом учете |

| - отрицательная | + | ||

| 2 | Доходы от предоставления товарного кредита, начисленные после перехода права собственности на продукцию | - | Отклонения не возникают, так как данные доходы в налоговом учете будут учитываться в составе внереализационных |

| 3 | Доходы, возникающие при учете продукции по правилам ст. 40 НК | + | Возникают постоянные разницы (и ПНО) |

| 4 | Доходы, возникающие в налоговом учете при безвозмездной передаче продукции (работ, услуг) | + | Возникают постоянные разницы (и ПНО) |

Расходы, связанные с производством и реализацией, отражаемые по строке 020 расчета по налогу на прибыль, могут отклоняться от данных бухгалтерского учета по следующим позициям (расхождения приведены в виде таблицы 11).

Таблица 11

Учет расхождений в части расходов организации за отчетный (налоговый) период, возникающих в налоговом учете по сравнению с данными бухгалтерского учета

| № п/п | Наименование показателя | Величина отклонения от бухгалтерской прибыли (+, -) | Классификация отклонения в соответствии с ПБУ 18/02 |

| 1 | 2 | 3 | 4 |

| 1 | Расходы на ремонт, относимые в бухгалтерском учете частями со счета 97 «Расходы будущих периодов», а в налоговом учете единовременно. Разница между суммой расходов, признанных в налоговом и бухгалтерском учете: а) в период возникновения расходов б) в период списания расходов в бухгалтерском учете | - + | а) возникает налогооблагаемая временная разница (и ОНО) б) погашается возникшая в предыдущие периоды налогооблагаемая временная разница (и, соответственно, ОНО) |

| 2 | Расхождения в величине косвенных расходов, принимаемых для целей налогового и бухгалтерского учета: а) при росте остатков НЗП и готовой продукции б) при уменьшении остатков НЗП и готовой продукции | - + | а) возникает налогооблагаемая временная разница (и ОНО) б) погашается возникшая в предыдущие периоды налогооблагаемая временная разница (и, соответственно, ОНО) |

| 3 | Косвенные расходы по МПЗ, изготовленными собственными силами, принятыми в налоговом учете по правилам ПБУ 5/01 | + | Возникают постоянные разницы (и ПНО) |

| 4 | Косвенные расходы по готовой продукции, зачисленной в основные фонды | нет | Отклонение не возникает, так как на расходы в бухгалтерском и налоговом учете принимаем амортизационные отчисления, исчисленные по правилам гл. 25 НК |

| 5 | Косвенные расходы по готовой продукции, списанной по акту на брак | нет | Отклонение не возникает, так как косвенные расходы по забракованной продукции при закрытии счета 28 относятся к «выпадающим» расходам, отражаемым бухгалтерской записью Дт 20 Кт 28 (минуя счет 31 налогового учета) |

| 6 | Положительные суммовые разницы: а) уменьшающие в бухгалтерском учете стоимость приобретаемых основных средств б) уменьшающие в бухгалтерском учете стоимость приобретаемых МПЗ | нет - | Отклонение не возникает, так как на расходы в бухгалтерском и налоговом учете принимаем амортизационные отчисления, исчисленные по правилам гл. 25 НК Отклонения не возникают, так как суммовые разницы участвуют в расчете внереализационных доходов в налоговом учете |

| 7 | Отрицательные суммовые разницы, проценты по заемным средствам: а) увеличивающие в бухгалтерском учете стоимость приобретенных основных средств б) увеличивающие в бухгалтерском учете стоимость приобретаемых МПЗ | нет + | Отклонение не возникает, так как на расходы в бухгалтерском и налоговом учете принимаем амортизационные отчисления, исчисленные по правилам гл. 25 НК Отклонения не возникают, так как суммовые разницы и проценты по заемных средствам участвуют в расчете внереализационных расходов в налоговом учете |

| 8 | Остаточная стоимость реализованного амортизируемого имущества, определенная по правилам гл. 25 НК: а) если расходы в бухгалтерском учете больше, чем в налоговом б) если расходы в бухгалтерском учете меньше, чем в налоговом | + - | Возникают постоянные разницы (и ПНО) Возникают постоянные разницы (и ПНА) |

| 9 | Убытки от реализации амортизируемого имущества, относимые на расходы в налоговом учете в течение оставшегося срока службы основных средств: а) в период возникновения убытка б) в период признания в налоговом учете | + - | Возникают вычитаемые временные разницы (и ОНА) Погашается возникшая в предыдущие периоды ВВР (и ОНА) |

| 10 | Сверхлимитные расходы, не принимаемые в налоговом учете | + | Возникают постоянные разницы (и ПНО) |

Внереализационные доходы, отражаемые по строке 030 расчета по налогу на прибыль, могут не совпадать с доходами, признаваемыми в бухгалтерском учете, по следующим позициям (расхождения приведены в виде таблицы 12).

Таблица 12

Учет расхождений во внереализационных доходах организации за отчетный (налоговый) период, возникающих в налоговом учете по сравнению с данными бухгалтерского учета

| № п/п | Наименование показателя | Величина отклонения от бухгалтерской прибыли (+, -) | Классификация отклонения в соответствии с ПБУ 18/02 | |||

| 1 | 2 | 3 | 4 | |||

| 1 | Положительные суммовые разницы: а) при реализации продукции | + | а) Отклонения не возникают, так как суммовые разницы увеличивают доходы от реализации в бухгалтерском учете (см. п. 1 табл. 10) | |||

| б) при приобретении основных средств: 1) в налоговом периоде, когда получены основные средства 2) в последующие налоговые периоды | + - | б) Возникает вычитаемая временная разница (и ОНА) погашается возникшая в предыдущем налоговом периоде вычитаемая временная разница (и ОНА) | ||||

| в) при приобретении МПЗ | + | в) Отклонения не возникают, так как суммовые разницы уменьшают величину расходов на производство и реализацию в бухгалтерском учете (см. п. 6 «б» табл. № 11) | ||||

| 2 | Признание доходов, полученных в виде имущества в рамках государственной помощи. В налоговом учете – единовременно, в бухгал-терском учете – в течение срока службы амортизируемого имущества, при списании в производство МПЗ: а) в налоговом периоде, когда получено имущество б) в последующие налоговые периоды | + - | а) возникает вычитаемая временная разница (и ОНА) б) погашается возникшая в предыдущем налоговом периоде вычитаемая временная разница (и, соответственно, ОНА) | |||

| 3 | Доходы, возникшие в бухгалтерском учете в связи с применением разных способов расчета амортизации в бухгалтерском и налоговом учете | - | Возникает постоянная разница (и ПНА). Разница является постоянной, так как в бухгалтерских расходах в налоговом периоде отражена амортизация, определенная по правилам гл. 25 НК. В случае, если амортизация, определенная по правилам бухгалтерского учета, меньше, то возникает доход, не принимаемый для целей налогообложения | |||

| 4 | Доходы от товарного кредита, начисленные после перехода права собственности на продукцию | + | Отклонение не возникает, так как данные доходы увеличивают доходы от реализации в бухгалтерском учете (см. п. 2 табл. 10) | |||

Внереализационные расходы, отражаемые по строке 040 расчета по налогу на прибыль, могут не совпадать с расходами, признаваемыми в бухгалтерском учете, по следующим позициям (расхождения приведем в виде таблицы 13):

Таблица 13

Учет расхождений во внереализационных расходах организации

за отчетный (налоговый) период, возникающих в налоговом учете

по сравнению с данными бухгалтерского учета

| № п/п | Наименование показателя | Величина отклонения от бухгалтерской прибыли (+, -) | Классификация отклонения в соответствии с ПБУ 18/02 |

| 1 | 2 | 3 | 4 |

| 1 | Расходы, не принимаемые для целей налогообложения: а) включенные в налогооблагаемую базу переходного периода б) не соответствующие критериям ст. 252 НК | + + | а) возникает постоянная разница (и ПНО) б) возникает постоянная разница (и ПНО) |

| 2 | Отрицательные суммовые разницы, возникающие: а) при реализации продукции б) при приобретении основных средств: 1) в налоговом периоде, когда получены основные средства 2) в последующие налоговые периоды в) при приобретении МПЗ | - - + - | а) отклонения не возникают (см. п. 1 табл. 10) б) возникают налогооблагаемые временные разницы (и ОНО) погашаются НВР и ОНО. в) отклонения не возникают (см. п. 7 «б» табл. 11) |

| 3 | Расходы на проценты по заемным средствам: а) при приобретении основных средств: 1) в налоговом периоде, когда получены основные средства 2) в последующие налоговые периоды б) при приобретении МПЗ | - + - | а) возникают налогооблагаемые временные разницы (и ОНО) погашаются НВР и ОНО. б) отклонения не возникают (см. п. 7 «б» табл. 11) |

| 4 | Расходы, возникшие в бухгалтерском учете в связи с применением разных способов расчета амортизации в бухгалтерском и налоговом учете | + | Возникают постоянные разницы (и ПНО) (см. п. 3 табл. 12) |

| 5 | Расходы на образование резерва по сомнительным долгам: а) если величина резерва в бухгалтерском учете больше, чем в налоговом учете б) если величина резерва в бухгалтерском учете меньше, чем в налоговом учете | + - | а) возникают вычитаемые временные разницы (и ОНА) б) возникают налогооблагаемые временные разницы (и ОНО) Временные разницы погашаются в следующем отчетном периоде, при отнесении в доходы организации сумм неиспользованных резервов |

| 6 | Расходы при списании недоамортизированной стоимости основных средств, если: а) величина убытков от списания в бухгалтерском учете больше, чем в налоговом учете б) величина убытков от списания в бухгалтерском учете меньше, чем в налоговом учете |

+ - | а) возникают постоянные разницы (и ПНО) б) возникают постоянные разницы (и ПНА) |

| 7 | Расходы по аннулированным производственным заказам, принимаемые в налоговом учете в части прямых расходов | + | Возникают постоянные разницы (и ПНО) |

При формировании отклонений между показателем прибыли, сформированным по данным бухгалтерского учета и по правилам гл. 25 НК, необходимо учитывать следующее:

1. В налоговой декларации по прибыли отдельно от основного расчета (строки 010-040) формируются доходы и расходы по операциям с ценными бумагами. При этом, в случае получения от операций с ценными бумагами прибыли, ее величина увеличивает налогооблагаемую базу по строкам 180-200 основного расчета. При получении убытка его величина может быть признана по усмотрению предприятия в качестве постоянной разницы. Либо сумма убытка может быть перенесена на будущее (то есть сформирован ВВР). При принятии данного решения следует учесть, что величина убытков по ценным бумагам впоследствии может уменьшить налогооблагаемую базу от операций по реализации данной категории ценных бумаг.

2. Если в данном налоговом периоде предприятие получило убыток для целей налогообложения, то налогооблагаемая база признается равной нулю, а убыток подлежит переносу на будущее (формируется ВВР). При получении прибыли в последующие налоговые периоды предприятие было вправе (в 2002-2005 гг.) уменьшить налогооблагаемую базу на сумму перенесенного убытка, но не более чем на 30 % от налогооблагаемой базы, в 2006 г. – не более чем на 50 %, а с 01.01.2007 г. – на всю сумму убытков прошлых лет. В данном случае происходит погашение ВВР.

Представим величину расхождений между показателем прибыли в бухгалтерском и налоговом учете в виде таблицы 14.

Таблица 14

Определение расхождений в порядке формирования прибыли

в бухгалтерском и налоговом учете и отражение этих расхождений

в виде бухгалтерских записей по учету налога на прибыль

| № п/п | Наименование показателя | Прибыль (+), убыток (-) | Классифи-кация возникающей разницы | Бухгалтерская запись в соответствии с ПБУ 18/02 | Сумма | |||

| 1 | 2 | 3 | 4 | 5 | 6 | |||

| 1 | Прибыль по данным бухгалтерского учета | + | Х | Дт 99 субсчет «Условный расход по налогу на прибыль» Кт 68 «Расчеты по налогу на прибыль» | ||||

| 2 | Убыток по данным бухгалтерского учета | - | Х | Дт 68 Кт 99 субсчет «Условный доход по налогу на прибыль» | ||||

| 3 | Доходы, возникающие при учете продукции по правилам ст. 40 НК | + | ПР → ПНО | Дт 99 субсчет «Постоянные налоговые обязательства» Кт 68 | ||||

| 4 | Доходы при безвозмездной передаче продукции (работ, услуг) | + | ПР → ПНО | Дт 99 субсчет «Постоянные налоговые обязательства» Кт 68 | ||||

| 5 | Расходы на ремонт амортизируемого имущества: а) в периоде возникновения расходов б) в периоде списания в бухгалтерском учете | - + | НВР → ОНО | Дт 68 Кт 77 Дт 77 Кт 68 | ||||

| 6 | Расхождения в величине косвенных расходов, принимаемых в бухгалтерском и налоговом учете: а) при росте остатков НЗП, готовой продукции б) при уменьшении остатков НЗП, готовой продукции | - + | НВР → ОНО | Дт 68 Кт 77 Дт 77 Кт 68 | ||||

| 7 | Косвенные расходы по МПЗ, изготовленным собственными силами | + | ПР → ПНО | Дт 99 субсчет «ПНО» Кт 68 |

| |||

| 8 | Остаточная стоимость реализованного амортизируемого имущества: а) если расходы в бухгалтерском учете больше, чем в налоговом учете б) если расходы в бухгалтерском учете меньше, чем в налоговом учете | + - | ПР → ПНО ПР → ПНА | Дт 99 субсчет «ПНО» Кт 68 Дт 68 Кт 99 субсчет «ПНА» |

| |||

| 9 | Убытки от реализации амортизируемого имущества, относимые в налоговом учете в течение оставшегося срока службы основных средств: а) в периоде возникновения убытков б) в период признания расходов в налоговом учете | + - | ВВР → ОНА | Дт 09 Кт 68 Дт 68 Кт 09 |

| |||

| 10 | Сверхлимитные расходы | + | ПР → ПНО | Дт 99 субсчет «ПНО» Кт 68 |

| |||

| 11 | Положительные суммовые разницы при приобретении основных средств: а) в налоговом периоде приобретения основных средств б) в последующие налоговые периоды | + - | ВВР → ОНА | Дт 09 Кт 68 Дт 68 Кт 09 |

| |||

| 12 | Стоимость имущества, полученного в виде государственной помощи: а) в период получения б) в период признания в бухгалтерском учете | + - | ВВР → ОНА | Дт 09 Кт 68 Дт 68 Кт 09 |

| |||

| 13 | Доходы, возникшие в бухгалтерском учете в связи с применением разных способов расчета амортизации в бухгалтерском и налоговом учете | - | ПР → ПНА | Дт 68 Кт 99 субсчет «ПНА» |

| |||

| 14 | Расходы, возникшие в бухгалтерском учете в связи с применением разных способов расчета амортизации в бухгалтерском и налоговом учете | + | ПР → ПНО | Дт 99 субсчет «ПНО» Кт 68 |

| |||

| 15 | Внереализационные расходы, не соответствующие критериям ст. 252 НК, расходы, включенные при формировании базы переходного периода | + | ПР → ПНО | Дт 99 субсчет «ПНО» Кт 68 |

| |||

| 16 | Отрицательные суммовые разницы при приобретении основных средств: а) в периоде приобретения основных средств б) в последующие налоговые периоды | - + | НВР → ОНО | Дт 68 Кт 77 Дт 77 Кт 68 |

| |||

| 17 | Проценты по заемным средствам при приобретении основных средств: а) в периоде приобретения основных средств б) в последующие налоговые периоды | - + | НВР → ОНО | Дт 68 Кт 77 Дт 77 Кт 68 |

| |||

| 18 | Расходы на образование резерва по сомнительным долгам: а) если величина резерва в бухгалтерском учете больше, чем в налоговом учете б) если величина резерва в бухгалтерском учете меньше, чем в налоговом учете | + - | ВВР → ОНА НВР → ОНО | Дт 09 Кт 68 Дт 68 Кт 77 |

| |||

| 19 | Внереализационные расходы при ликвидации основных средств с оставшимся сроком службы (недоамортизированных основных средств): а) если величина расходов в бухгалтерском учете больше, чем в налоговом учете б) если величина расходов в бухгалтерском учете меньше, чем в налоговом учете | + - | ПР → ПНО ПР → ПНА | Дт 99 субсчет «ПНО» Кт 68 Дт 68 Кт 99 субсчет «ПНА» |

| |||

| 20 | Расходы по аннулированным производственным заказам, принимаемые в налоговом учете в части прямых расходов | + | ПР → ПНО | Дт 99 субсчет «ПНО» Кт 68 |

| |||

| 21 | Налогооблагаемая прибыль (текущий налог на прибыль (+стр. 1) либо (-стр. 2) + стр. (3, 4, 5«б», 6«б», 7, 8«а», 9«а», 10, 11«а», 12«а», 14, 15, 16«б», 17«б», 18«а», 19«а», 20) – стр. (5«а», 6«а», 8«б», 9«б», 11«б», 12«б», 13, 16«а», 17«а», 18«б», 19«б») (стр. 050 налоговой декларации) | + | Х | Х |

| |||

| 22 | Величина убытков прошлых лет, уменьшающая налогооблагаемую прибыль в налоговом периоде (стр. 150 налоговой декларации) | - | Х | Дт 68 Кт 09 |

| |||

| 23 | Величина убытков по операциям с ценными бумагами | + | ПР → ПНО | Дт 99 субсчет «ПНО» Кт 68 |

| |||

| 24 | Налогооблагаемая база для исчисления прибыли: стр. 21 – стр. 22 + стр. 23 | + |

| |||||

| 25 | Налогооблагаемый убыток переносим на будущее + стр. 2 либо (-стр. 1) - стр. (3, 4, 5«б», 6«б», 7, 8«а», 9«а», 10, 11«а», 12«а», 14, 15, 16«б», 17«б», 18«а», 19«а», 20) + стр. (5«а», 6«а», 8«б», 9«б», 11«б», 12«б», 13, 16«а», 17«а», 18«б», 19«б») | + | ВВР → ОНА | Дт 09 Кт 68 |

| |||

ВЫВОДЫ И РЕКОМЕНДАЦИИ

Данная работа посвящена вопросам постановки налогового учета на промышленных предприятиях с учетом последних изменений, внесенных в гл. 25 Налогового кодекса Федеральным законом № 58-ФЗ от 06.06.2005 г. Вопросы, поднятые в данной работе, будут интересны для любого практикующего бухгалтера, пытающегося разобраться в перипетиях налогового учета прибыли и переложить теорию гл. 25 Налогового кодекса в практическую сферу деятельности своего предприятия.

Я понимаю, что предложенная модель постановки налогового учета на промышленном предприятии не является единственно возможной, каждое предприятие, учитывая особенности своего производства и отраслевую специфику работы, создает для себя оптимальный вариант ведения налогового учета. Данная работа является только канвой для бухгалтера предприятия, ориентиром в принятии решения при создании собственной методики формирования показателей для исчисления налогооблагаемой прибыли. Предложенная в работе модель апробирована и используется в практической работе предприятиями, занимающимися производством строительных металлических конструкций.

библиографический список

1. Российская Федерация. Законы. О бухгалтерском учете [Текст]: федер. закон: [принят Гос. Думой 23 февраля 2008г.: одобр. Советом Федерации 20 марта 2008г.] / Российская газета. – 2008. – 28 ноября (№ 228). – С. 9.

2. Российская Федерация. Законы. О внесении изменений и дополнений в часть вторую Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации о налогах и сборах, а также о признании утратившими силу отдельных актов (положений актов) законодательства Российской Федерации о налогах и сборах [Текст]: федер. закон: [принят Гос. Думой 06 июля 2009 г.: одобр. Советом Федерации 20 июля2009г.] / Российская газета. – 2009. – 8 августа (№ 150). – С. 6.

3. Российская Федерация. Налоговый Кодекс. Часть II [Текст]: [принят Гос. Думой 19 июля 2009г.: одобр. Советом Федерации 26 июля 2009 г.] / Парламентская газета. – 2009. – 10 августа (№ 151-152). – 318 с.

4. Российская Федерация. Министерство Финансов. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ [Текст]: приказ МФ: [принят МФ 29 июля 2008 г., № 34н: зарегистрирован в Минюсте 27 августа 2008 г. № 1598] / Российская газета. – 2008. – 31 октября (№ 208). – 15 с.

5. Российская Федерация. Министерство Финансов. План счетов бухгалтерского учета финансово-хозяйственной деятельности организации [Текст]: приказ МФ: [принят МФ 31 октября 2008 г., № 94н: в регистрации в Минюсте не нуждается] / Экономика и жизнь. – 2008. – № 46. – 75 с.

6. Российская Федерация. Министерство Финансов. Об утверждении положения по бухгалтерскому учету «Учет договоров (контрактов) на капитальное строительство» ПБУ 2/94 [Текст]: приказ МФ: [принят МФ 20 декабря 2008 г., № 167] / Финансовая газета. – 2008. – № 5. – С. 4.

7. Российская Федерация. Министерство Финансов. Об утверждении положения по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» ПБУ 3/2008 [Текст]: приказ МФ: [принят МФ 10 января 2008 г., № 2н] / Экономика и жизнь. – 2008. – № 8. – С. 8.

8. Российская Федерация. Министерство Финансов. Об утверждении положения по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/09 [Текст]: приказ МФ: [принят МФ 6 июля 2009 г., № 43н] / Экономика и жизнь. – 2009. – № 35. – С. 10.

9. Российская Федерация. Министерство Финансов. Об утверждении положения по бухгалтерскому учету «Учет материально-производст-венных запасов» ПБУ 5/09 [Текст]: приказ МФ: [принят МФ 09 июня 2009 г., № 44н, в ред. от 23 апреля 2009 г.: зарегистрирован в Минюсте 19 июля 2009 г. № 2806] / Российская газета. – 2009. – 25 июля (№ 140). – С. 4.

10. Российская Федерация. Министерство Финансов. О методических рекомендациях о порядке формирования показателей бухгалтерской отчетности организаций [Текст]: приказ МФ: [принят МФ 22 июля 2009 г., № 67н] / Экономика и жизнь. – 2009. – № 31. – С. 24.

11. Российская Федерация. Верховный Совет. Государственная программа перехода РФ на принятую в международной практике систему учета и статистики в соответствии с требованиями развития рыночной экономики: постановление ВС [Текст]: [принято ВС РФ 23 октября 1992 г. № 3708-1] / Экономика и жизнь. –2007. – № 47. – 5 с.

12. Российская Федерация. Министерство финансов. Концепция бухгалтерского учета в рыночной экономике России: концепция [Текст]: [одобрена 29 декабря 2007 г. Методологическим советом по бухгалтерскому учету при Минфине РФ, Президентским Советом института проф. бухгалтеров] / Экономика и жизнь. – 2008. – № 1. – 6 с.

13. Российская Федерация. Правительство РФ. Программа реформирования бухгалтерского учета в соответствии с международными стандартами бухгалтерского учета: постановление Правительства [Текст]: [утверждено Постановлением Правительства РФ 6 марта 2009 г. № 283] / Российская газета. – 2009. – 18 марта (№ 52). – 6 с.

14. Налоговый учет [Текст]: учебно-практическое пособие по дистанционному обучению / М.В. Абрамова [и др.]. – М.: Учебно-методоло-гический центр при Министерстве Российской Федерации по налогам и сборам, 2008. – 345 с.

15. Налог на прибыль организаций. Профессиональный комментарий к Налоговому кодексу Российской Федерации [Текст] / под ред. к.ю.н. А.В. Брызгалина. – Изд. 3-е, перераб. и доп. – ЕКб.: Изд-во «Налоги и финансовое право», 2007. – 448 с.

16. Кударь, Г.В. Себестоимость для целей налогообложения в 2002 году [Текст] / Г.В. Кударь. – М.: Бератор-Пресс, 2008. – 224 с.

17. Куликова, Л.И. Налоговый учет [Текст] / Л.И. Куликова. – М.: Изд-во «Бухгалтерский учет», 2008. – 336 с.

18. Лапина, О.Г. Годовой отчет за 2002 год. Налог на прибыль (налоговый учет) с учетом требований налоговых органов [Текст]: практические рекомендации / О.Г. Лапина. – М.: АКДИ «Экономика и жизнь», 2009. – 560 с.

19. Малькова, Т.Н. Теория и практика международного бухгалтерского учета [Текст]: учеб. пособие / Т.Н. Малькова. – СПб.: Издательский дом «Бизнес-пресса», 2009. – 336 с.

Похожие работы

... нового Плана счетов, поэтому руководствоваться им следует в части, не противоречащей вышедшим позднее нормативным актам. В соответствии с Законом № 129-ФЗ ответственность за организацию бухгалтерского учета на малых предприятиях, соблюдение законодательства при выполнении хозяйственных операций несут руководители малых предприятий. Рабочий План счетов бухгалтерского учета, формы применяемых ...

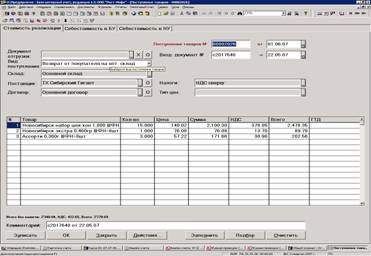

... выбывающих товаров производится одним из возможных методов: 1) по себестоимости каждой единицы; 2) по средней себестоимости; 3) методом ФИФО; 4) методом ЛИФО. Рассмотрим на конкретном примере порядок отражения в бухгалтерском учете реализации товаров на предприятии оптовой торговли. Пример 1. Организация приобрела партию товара стоимостью 180 тыс. руб. (в том числе НДС 30 тыс. руб.). В ...

... в соответствии с социально-экономической сущностью государства, в зависимости от взглядов правящей политической партии, требований момента и потребности правительства в доходах. Современные налоговые системы используют оба принципа налогообложения, в зависимости от экономической и социальной целесообразности. Элементы налога и виды ставок Налоговая система базируется на соответствующих ...

... данных информационных ресурсов по учету налогоплательщиков и в отдел учета и отчетности для открытия карточек лицевых счетов. В случае поступления платежей от организаций, не состоящих на налоговом учете в данной налоговой инспекции, карточки лицевых счетов не открываются, информация по ним заносится в Ведомость невыясненных документов до установления всех реквизитов налогоплательщика или ввода ...

0 комментариев