Навигация

Инвестиции в недвижимость

6. Инвестиции в недвижимость.

Инвестиции в недвижимость - недвижимость (земля или здание либо часть здания, либо земля и здание), находящаяся в распоряжении собственника или арендатора по договору финансовой аренды, с целью получения арендных платежей, доходов от прироста стоимости капитала или того и другого, но не для:

производства или поставки товаров, оказания услуг, для административных целей; или продажи в ходе обычной хозяйственной деятельности.

Инвестиционное имущество в отличие от имущества, используемого владельцем для собственных нужд, генерирует денежные потоки, которые не связаны с другими активами организации, и поэтому должно учитываться отдельно.

Признание.

МСБУ 40 определяет признание объектов в качестве инвестиционной собственности только тогда, когда:

1) данная собственность с большой степенью уверенности в будущем принесет экономическую пользу;

2) стоимость данной собственности может быть достоверно оценена.

Инвестиционное имущество следует первоначально оценивать по себестоимости (цена приобретения плюс любые прямые затраты, непосредственно связанные со сделкой).

В частности, затраты на юридические услуги при оформлении, плата за госрегистрацию и другие прямые затраты будут включаться в себестоимость инвестиционного объекта.

Оценка.

В соответствии с МСБУ 40 существует два метода оценки инвестиционной собственности после первоначального признания:

либо по справедливой стоимости;

либо по фактическим затратам на приобретение.

Организация должна применять выбранный метод ко всем своим инвестициям в недвижимость. В исключительных случаях, когда компания принимает метод по справедливой стоимости (альтернативный порядок), может быть совершенно очевидно, что компания сначала приобретает инвестиции в недвижимость, справедливая стоимость которой не может быть надежно оценена. В таких случаях стандарт требует, чтобы компания оценивала инвестиции в недвижимость с использованием метода учета по фактическим затратам (основной порядок).

Модель учета по справедливой стоимости.

После первоначального признания в бухгалтерском балансе все объекты инвестиции в недвижимость отражаются на отчетную дату по справедливой стоимости. При определении справедливой стоимости предполагаемые затраты, связанные с будущей реализацией и прочим выбытием актива, не оцениваются и не вычитаются.

При определении справедливой стоимости инвестиции в недвижимость компании нужно избегать повторного учета активов или обязательств, признаваемых в бухгалтерском балансе в качестве от дельных активов или обязательств.

Оборудование, которое является неотъемлемой частью здания (например: лифты, системы кондиционирования воздуха), включается в состав инвестиции в недвижимость и не отражается отдельно в составе основных средств.

Если в аренду сдается меблированный офис, в справедливую стоимость офиса, как правило, включается справедливая стоимость мебели, поскольку арендная плата берется за меблированный офис. При включении стоимости мебели в состав справедливой стоимости инвестиции в недвижимость субъект не признает мебель в виде отдельного актива.

Изменение справедливой стоимости инвестиции в недвижимость отражается:

при увеличении стоимости по:

Дебету счета 2300 - "Инвестиции в недвижимость";

Кредит счета 6280 "Прочие доходы";

при уменьшении стоимости по:

Дебету счета 7470 "Прочие расходы".

Кредит счета 2300 "Инвестиции в недвижимость".

Счета 6280 "Прочие доходы" и "Прочие расходы" используются компаниями, для которых операции с инвестициями в недвижимость не являются операционной деятельностью.

Вопросы для само контроля:

1. Какие виды активов включаются в инвестиции.

2. По каким признакам инвестиции группируются в бухгалтерском учете?

3. Из чего слагаются фактические затраты на инвестиции?

4. Как отражаются поступление инвестиции на счетах бухгалтерского учета?

5. Как отражаются выбытие инвестиции на счетах бухгалтерского учета?

6. Как отражаются переклассификация инвестиции из категории в категорию?

.

Рекомендуемая литература.

1. Кеулимжаев К.К. и др. Финансовый учет на предприятии: Учебник /Под ред. Рахимбековой/ Кеулимжаев К.К., Ажибаевой З.Н., Кинкузова К. К, Сальменова А.Т. - Алматы: Экономика, 2005 286с. (стр.74-92.

2. Радостовец В.К., Радостовец В.В., Шмидт О.И. Бухгалтерский учет на предприятии, Алматы, НК "Центраудит", 2002 г. стр 129-168).

3. МСФО 40 "Инвестиционное имущество" /МСФО 2006 - Алматы ИД БИКО 2008-512.

4. Раздел 15 "Инвестиции в недвижимость” НСФО 2 Правила ведения бухгалтерского учета / Справочник бухгалтера №2 2007 Алматы ИД БИКО.

.

Тема: Учет и оценка финансовых инструментов.

Цель лекции:

изучить понятие финансовых инструментов.

изучить классификацию финансовых инструментов.

изучить порядок учета и оценки финансовых активов.

изучить порядок учета и оценки финансовых обязательств.

изучить понятие долевого инструмента и сложного финансового инструмента.

Ключевые слова:

Финансовые инструменты - договорные отношения двух или нескольких лиц, в результате которых у одних возникают финансовые активы, у других - финансовые обязательства или долевые инструменты, связанные с капиталом. К финансовым инструментам относится дебиторская и кредиторская задолженность в традиционных формах и в формах векселей, облигаций, иных долговых ценных бумаг, долевые ценные бумаги, а также производные формы - опционы, фьючерсные и форвардные контракты и др.

Финансовые активы - денежные средства или договорные права на требование выплаты денежных средств или передачи выгодных инструментов, или обмена на иные выгодные финансовые инструменты.

Финансовые обязательства возникают в результате договорных отношений, требующих уплаты денежных средств или передачи иных выгодных финансовых активов другим лицам.

Долевой инструмент - право на определенную долю капитала предприятия, которая выражена стоимостью его активов, не определенных обязательствами.

Метод учета инвестиций по долевому участию - финансовые вложения, принятые к учету по фактическим затратам инвестора. По окончании каждого отчетного периода корректируются на изменение доли инвестора в чистых активах проинвестированного предприятия, инвестор переоценивает балансовую стоимость инвестиций, изменяя одновременно финансовый результат отчетного года. На сумму фактически полученного дохода от данных инвестиций уменьшается переоцененная балансовая стоимость финансовых вложений.

Амортизированные затраты на приобретение финансового актива или финансового обязательства - это стоимость финансового атива или обязательства, определенная при первоначальном признании, минус выплата основной суммы долга, плюс или минус накопленная амортизация разницы между первоначальной стоимостью и стоимостью на момент погашения, минус частичное списание в связи с обесценением или безнадежной задолженностью.

Основные вопросы и краткое содержание.

1. Признание финансовых инструментов.

2. Признание финансовых активов.

3. Признание финансовых обязательств.

3. Долевой инструмент.

Признание финансовых инструментов.

Финансовыми инструментами называют договорные отношения двух юридических (физических) лиц, в результате которых у одного предприятия возникает финансовый актив, а у другого - финансовые обязательства или долевые инструменты, связанные с капиталом. Договорные отношения могут быть как двусторонними, так и многосторонними. Важно, чтобы они имели четкие обязательные экономические последствия, уклониться от которых стороны не могут в силу действующего законодательства. Как видим, понятие финансовых инструментов определяется через другие понятия, такие, как финансовые активы и финансовые обязательства. Не зная их сути невозможно понять и то, что такое финансовые инструменты.

К финансовым инструментам относятся дебиторская и кредиторская задолженность в традиционных формах и в формах векселей, облигаций, иных долговых ценных бумаг, долевые ценные бумаги, а также производные формы - опционы, фьючерсные и форвардные контракты и др. независимо от того, отражаются они в балансе или за балансом предприятия. Авали по векселям, иные гарантии по исполнению обязательств другими лицами относятся к условным финансовым инструментам. Производные и условные финансовые инструменты порождают передачу одной стороной другой стороне некоторых финансовых рисков, определяемых базисным финансовым инструментом, хотя сам этот инструмент не передается тому, кто оформляет производные финансовые инструменты.

Признание финансовых активов.

Предприятию следует признавать финансовые активы в балансе тогда и только тогда, когда оно становится стороной по договору в отношении финансового инструмента.

Финансовые активы - это денежные средства или договорные права на требование выплаты денежных средств или передачи выгодных финансовых инструментов от другого предприятия или взаимного обмена финансовыми инструментами на выгодных для себя условиях. К финансовым активам относятся также долевые инструменты других предприятий. Во всех случаях выгода от финансовых активов заключается в обмене их на деньги или на иные выгодные финансовые инструменты.

К финансовым активам не относятся:

задолженность по авансам, выданным поставщикам материальных ценностей, а также в оплату предстоящих к выполнению работ и услуг. Они не порождают прав на получение денежных средств и не могут быть обменены на другие финансовые активы;

договорные права, например по фьючерсным договорам, удовлетворение по которым предполагается товарами или услугами, но нефинансовыми активами;

активы не договорного характера, возникновение которых обусловлено законодательными нормами, например дебиторы по налогам;

материальные и нематериальные активы, обладание которыми не порождает действительного права на получение денежных средств или иных финансовых активов, хотя возникновение права на их получение возможно при реализации активов либо в иных аналогичных ситуациях.

При первоначальном признании финансового актива или финансового обязательства предприятию следует оценивать его по фактическим затратам, те. По справедливой стоимости внесенного актива или полученного обязательства за него возмещения. Затраты по совершению сделки включаются в первоначальную оценку всех финансовых активов и обязательств.

После первоначального признания следует оценивать финансовые активы, в том числе производные активы, по их справедливой стоимости с учетом затрат по сделке, произведенных при продаже и прочим выбытии активов.

Признание финансовых обязательств.

Предприятию следует признавать финансовые обязательство в балансе тогда и только тогда, когда оно становится стороной по договору в отношении финансового инструмента.

После первоначального признания в балансе должно оценивать по амортизированным затратам все финансовые обязательства за исключением обязательств, предназначенных для торговли, о производным инструментам. После первоначального признания в балансе следует оценивать по справедливой стоимости обязательства, предназначенных для торговли, о производным инструментам, за исключением отражаемого по фактическим затратам обязательства по производным инструментам, исполняемого путем поставки связанного с ним некотируемого долевого инструмента, стоимость которого нельзя определить достаточной степенью достоверности.

Финансовые обязательства возникают в результате договорных отношений и требуют уплаты денежных средств или передачи иных финансовых активов другим предприятиям. К финансовым обязательствам относится также предстоящий по договору с другим предприятием обмен финансовых инструментов на потенциально невыгодных условиях. При классификации финансовых обязательств следует иметь в виду ограничения, связанные с тем, что обязательства, при погашении не предполагающие передачу финансовых активов, не являются финансовыми инструментами. Вместе с тем опционы на акции или другие обязательства передать собственные долевые финансовые инструменты другому предприятию не являются финансовыми обязательствами. Они учитываются как долевые финансовые инструменты.

К финансовым обязательствам относится кредиторская задолженность поставщикам и подрядчикам, по договорам займа и кредитования, включая задолженность по выданным и акцептованным векселям, размещенным облигациям, выданным гарантиям, авалям и другим условным обязательствам. К финансовым обязательствам относится задолженность арендатора по финансовой аренде в отличие об оперативной аренды, которая предполагает возврат арендованного имущества в натуре.

Отсроченные доходы, полученные в счет будущих отчетных периодов, гарантийные обязательства по товарам (работам, услугам), резервы, образованные для регулирования затрат по отчетным периодам, не являются финансовыми обязательствами, так как не предполагается их обмен на денежные средства и другие финансовые активы. Любые договорные обязательства, не предполагающие передачи другой стороне денег или других финансовых активов, по определению не могут быть отнесены к финансовым обязательствам. Например, обязательства по фьючерсным товарным контрактам должны выполняться путем поставки обусловленных товаров либо оказания услуг, которые не являются финансовыми активами. Нельзя считать финансовыми обязательствами те, которые возникают не в соответствии с договорами и сделками, а по иным обстоятельствам. Например, обязательства по налогам, возникшие в результате законодательства, не относятся к финансовым обязательствам.

Финансовые обязательства не следует путать с долевыми финансовыми инструментами, погашение которых денежными или иными финансовыми активами не предполагается. Например, опционы на акции удовлетворяются путем передачи некоторого числа акций их владельцам. Такие опционы являются долевыми инструментами, а не финансовыми обязательствами.

Долевой инструмент.

Долевой инструмент - это договор, предоставляющий предприятию право на определенную долю капитала, которая выражается стоимостью его активов, не обремененных обязательствами. Величина капитала предприятия всегда равна стоимости его активов за вычетом суммы всех обязательств этого предприятия. Финансовые обязательства отличаются от долевых инструментов тем, что проценты, дивиденды, убытки и прибыли по финансовым обязательствам отражаются в бухгалтерском учете на счете прибылей и убытков, а доходы по долевым инструментам, распределенные в пользу их владельцев, - списываются на уменьшение счетов капитала. К долевым инструментам относятся обыкновенные акции и опционы эмитента на выпуск обыкновенных акций. Они не порождают обязательства эмитента выплачивать деньги или передавать их владельцам иные финансовые активы. Выплата дивидендов представляет собой распределение части активов, составляющих капитал предприятия. Эти распределения и выплаты не являются обязательными для эмитента. Финансовые обязательства эмитента возникают только после решения о выплате дивидендов и только на сумму, причитающуюся к выплате денежными или иными финансовыми активами. Сумма дивидендов, не подлежащая выплате, например рефинансируемая во вновь эмитируемые акции, не может классифицироваться как финансовые обязательства.

Привилегированные акции относятся к долевым инструментам только в тех случаях, когда эмитент не принимает на себя обязательства их выкупа (погашения) в определенный срок или по желанию владельца в течение определенного периода. В противном случае, когда эмитент обязан в обозначенный срок передать владельцу привилегированной акции любые финансовые активы, включая денежные средства, и при этом прекратить договорные отношения по данным привилегированным акциям, они классифицируются как финансовые обязательства предприятия-эмитента.

Доля меньшинства в капитале предприятия, возникающая в его сводном балансе, не является ни финансовым обязательством, ни долевым инструментом. Дочерние предприятия, балансы которых включаются в консолидированный баланс организации, отражают в них долевые инструменты, которые погашаются при консолидации, если принадлежат материнской компании, или остаются в консолидированном балансе, если принадлежат другим предприятиям. Доля меньшинства характеризует сумму не принадлежащих материнской компании долевых инструментов ее дочерних предприятий.

При первоначальном признании в балансе сумма балансовой стоимости отдельных элементов должна быть равна балансовой стоимости всего сложного финансового инструмента, поскольку раздельное отражение элементов сложных финансовых инструментов не должно вести к возникновению каких-либо финансовых результатов - прибыли или убытка.

Возможны два метода раздельной оценки элементов обязательства и капитала: остаточный и прямой. Согласно остаточному методу из балансовой стоимости всего инструмента вычитается стоимость одного из элементов, которая легче поддается вычислению. В соответствии с прямым методом оцениваются, оба элемента и пропорционально корректируется их стоимость. Это необходимо для того, чтобы привести сумму оценки частей к балансовой стоимости сложного инструмента в целом.

Финансовый актив и финансовое обязательство должны взаимно зачитываться, а в балансе должны отражаться сальдированная сумма, когда предприятие:

имеет юридически обеспеченное право осуществить взаимозачет признанных в балансе сумм; и.

намеревается либо произвести взаиморасчет, либо реализовать актив и погасить обязательство одновременно.

Вопросы для самоконтроля:

Дайте определение финансовым инструментам?

Что такое финансовые активы?

Что относятся к финансовым активам?

Что такое финансовые обязательства.

Что относятся к финансовым обязательствам?

Что, каким признакам отличается финансовые обязательства от долевых инструментов?

По каким оценкам первоначально признаются финансовые активы обязательства в балансе?

Как вы понимаете понятие доля меньшинства?

Как вы понимаете понятие сложные финансовые инструменты?

.

Рекомендуемая литература.

1. Кеулимжаев К.К. и др. Финансовый учет на предприятии: Учебник. /Под ред. Рахимбековой/ Кеулимжаев К.К., Ажибаевой З.Н., Кинкузова К. К, Сальменова А.Т. - Алматы: Экономика, 2005 286с. (стр.74-92.

2. Радостовец В.К., Радостовец В.В., Шмидт О.И. Бухгалтерский учет на предприятии, Алматы, НК "Центраудит", 2002 г. стр.129-168).

3. МСФО 32 "Финансовые инструменты: представление информации" стр. 197-213; МСФО 39 "Финансовые инструменты: признание и измерение" стр.292-352. /МСФО 2006 - Алматы ИД БИКО 2008.

4. Раздел 11 "Финансовые активы и финансовые обязательства” НСФО 2 Правила ведения бухгалтерского учета / Справочник бухгалтера №2 2007 Алматы ИД БИКО. стр.23-28.

.

Модуль III. Объединение предприятий

.

Тема 3. Объединение предприятии.

Цель лекции:

изучение порядка учета объединений компаний.

изучение порядка учета покупки, определение стоимости покупки, ее распределение на идентифицированные активы и обязательства приобретаемой компании, признание гудвилла;

определение размера доли меньшинства.

Ключевые слова:

Объединение бизнеса - это объединение отдельных предприятий или коммерческой деятельности в одно отчитывающее предприятие.

Объединение отдельных предприятий или коммерческой деятельности в одно отчитывающее предприятие-это объединение бизнеса, в котором все объединяющиеся предприятия или виды коммерческой деятельности, в конечном счете, контролируются одной и той же строной или сторонами как до, так и после объединения этот контроль не является временным.

Покупка - это объединение компаний, при котором одна из компаний, покупатель, получает контроль над чистыми активами и операциями другой компании, продавца, в обмен на передачу активов, принятие на себя обязательств или эмиссию акций.

Объединение интересов - это объединение компаний, в котором акционеры объединяющихся компаний осуществляют общий контроль над их едиными чистыми активами и операциями для достижения продолжительного взаимного разделения рисков и выгод, относящихся к объединенной компании таким образом, что ни одна из сторон не может быть определена в качестве покупателя.

Контроль - это возможность управлять финансовой и хозяйственной политикой компании с тем, чтобы получать выгоды от его деятельности.

Материнская компания - это компания, которая имеет одну или несколько дочерних компаний.

Дочерняя компания - это компания, которая контролируется другой компанией (известной как материнская компания).

Доля меньшинства - это та часть чистых результатов операций и чистых активов дочерней компании, которая приходится на долю, которой материнская компания не владеет прямо или косвенно через дочерние компании.

Справедливая стоимость - это сумма, на которую можно обменять активы или обязательства при совершении сделки между хорошо осведомленными, желающими совершить такую операцию, независимыми друг от друга сторонами.

Денежные активы - это удерживаемые деньги и активы, подлежащие получению в фиксированных или установимых суммах денег.

Дата покупки - это дата действительного перехода контроля над чистыми активами и операциями приобретаемой компании к новому владельцу.

Гудвилл - будущие экономические выгоды от активов, которые не поддаются индивидуальному выделению и отдельному признанию.

Основные вопросы и краткое содержание:

1. Определение объединение бизнеса.

2. Метод учета.

3. Признание идентифицируемых активов и обязательств.

4. Учет объединения интереса.

Определение объединение бизнеса.

Объединение бизнеса - это объединение отдельных предприятий или коммерческой деятельности в одно отчитывающее предприятие.

Структурно объединение бизнеса может быть осуществлено самыми разными способами, которые определяются юридическими, налоговыми и другими причинами. Оно может иметь форму покупки предприятием собственного капитала другого предприятия или покупки чистых активов другого предприятия. Оно может осуществляться путем выпуска долевых инструментов или перевода денежных средств, их эквивалентов или других активов. Также операции могут осуществляться между акционерами объединяющихся компаний или между одной компанией и акционерами другой компании. Объединение бизнеса может приводить к учреждению нового предприятия осуществляющей контроль над объединяющимися предприятиями, передаче чистых активов одной или более объединяющихся предприятий другой или ликвидации одной или более объединяющихся предприятий.

Объединение бизнеса может приводить к возникновению отношений как между материнской и дочерней компаниями, при которых покупатель является материнской компанией, приобретаемая компания - дочерней компанией покупателя.

Объединение компаний может вызывать скорее покупку чистых активов, включая деловую репутацию другой компании, чем покупку его акций. При таком объединении компаний между ними не возникает отношений, свойственных материнской и дочерней компаниям.

Метод учета.

Все объединение бизнеса должны учитываться по методу приобретения.

Объединение бизнеса в форме покупки должно отражается в учете с помощью метода покупок.

Метод приобретения рассматривает объединение бизнеса с точки зрения объединяющихся предприятия, определяемого как покупатель. Покупатель приобретает чистые активы и признает приобретенные активы и принятые обязательства, и условные обязательства, включая не признанные ранее приобретаемым предприятием.

Применения метода приобретения включает следующие этапы:

определения покупателя;

измерения стоимости объединения бизнеса; и.

распределение на дату приобретения стоимости объединения бизнеса между приобретенными активами и принятыми обязательствами и условными обязательствами.

Покупка должна учитываться по его первоначальной стоимости, равной сумме выплаченных денежных средств или их эквивалентов, или справедливой стоимости на дату покупки, или другого возмещения за покупку, отданного покупателем в обмен на контроль над чистыми активами другого предприятия, плюс любые затраты, прямо связанные с покупкам.

Если покупка осуществляется по этапам, то различие между датой покупки и датой операции обмена имеет важное значение. Хотя учет по методу покупки начинается с даты покупки, для него используются значения первоначальной и справедливой стоимости на дату каждой операции обмена.

Отданные денежные активы и принятые обязательства оцениваются по их справедливой стоимости на дату операции обмена.

При определении первоначальной стоимости покупки рыночные ценные бумаги, выпущенные покупателем, оцениваются по их справедливой стоимости, равной рыночной стоимости на дату операции обмена, при условии, что непредвиденные колебания или узость рынка не превращают рыночную стоимость в ненадежный показатель. Если рыночная стоимость на какую-либо конкретную дату оказывается ненадежным показателем, необходимо проанализировать изменения цены на протяжении обоснованно продолжительного периода до и после объявления условий покупки. Когда рынок ненадежен или при отсутствии котировок, оценка справедливой стоимости ценных бумаг, выпущенных покупателем, производится относительно их пропорциональной доли в справедливой стоимости компании покупателя или относительно пропорциональной доли в справедливой стоимости приобретенной компании, в зависимости от того, какая из них более очевидна. Возмещение за покупку, которое выплачивается акционерам приобретаемой компании денежными средствами вместо ценных бумаг, также может представлять собой подтверждение переданной суммарной справедливой стоимости. При этом необходимо учитывать все аспекты покупки, включая существенные факторы, влияющие на переговоры, а независимые оценки могут использоваться как вспомогательная информация при определении справедливой стоимости выпущенных ценных бумаг.

Идентифицируемые приобретенные активы и обязательства должны признаваться раздельно по состоянию на дату покупки, только когда:

существует вероятность того, что любые связанные с ними будущие экономические выгоды будут получены или ресурсы, заключающие экономические выгоды утрачены покупателем; и.

имеется надежная мера их первоначальной или справедливой стоимости.

Часть купленных активов и обязательств, которая не отвечает этим критериям признания, представляет собой итоговое воздействие на величину положительной или отрицательной деловой репутации, возникающей при приобретении, потому что она определяется как остаточная стоимость покупки после признания идентифицируемых активов и обязательств.

Превышение стоимости покупки над приобретенным интересом в справедливой стоимости идентифицируемых приобретенных активов и обязательств по состоянию на дату совершения операции обмена, должно называться гудвиллом и признаваться в качестве актива.

Гудвилл приобретенный при объединении бизнеса, представляется собой платеж, произведенный покупателем в ожидании будущих экономических выгод от активов, которые не поддаются индивидуальной идентификации и отдельному признанию.

После первоначального признания покупатель следует измерять гудвилл, приобретенный при объединении бизнеса, по его стоимости приобретения за вычетом накопленных убытков от обесценения.

Гудвилл, приобретенный при объединении бизнеса не должен амортизироваться покупатель должен ежегодно проводить тест на его обесценение или чаще, если события или изменение обстоятельств указывают на то, что он может быть обесценен.

Любое превышение доли покупателя в справедливой стоимости приобретенных идентифицируемых активов и обязательств над себестоимостью покупки на дату операции обмена должно признаваться как отрицательная деловая репутация.

Похожие работы

... - определение затрат.[6] Финансовый учет охватывает информацию, которая не только используется для внутреннего управления, но и сообщается контрагентам (сторонним пользователям). Можно сказать, что управленческий и финансовый учет находятся в одном информационном поле, а их взаимосвязь может быть различной (см. рис.1, стр. 9). Рис.1 Взаимосвязь управленческого и финансового учета финансовый и ...

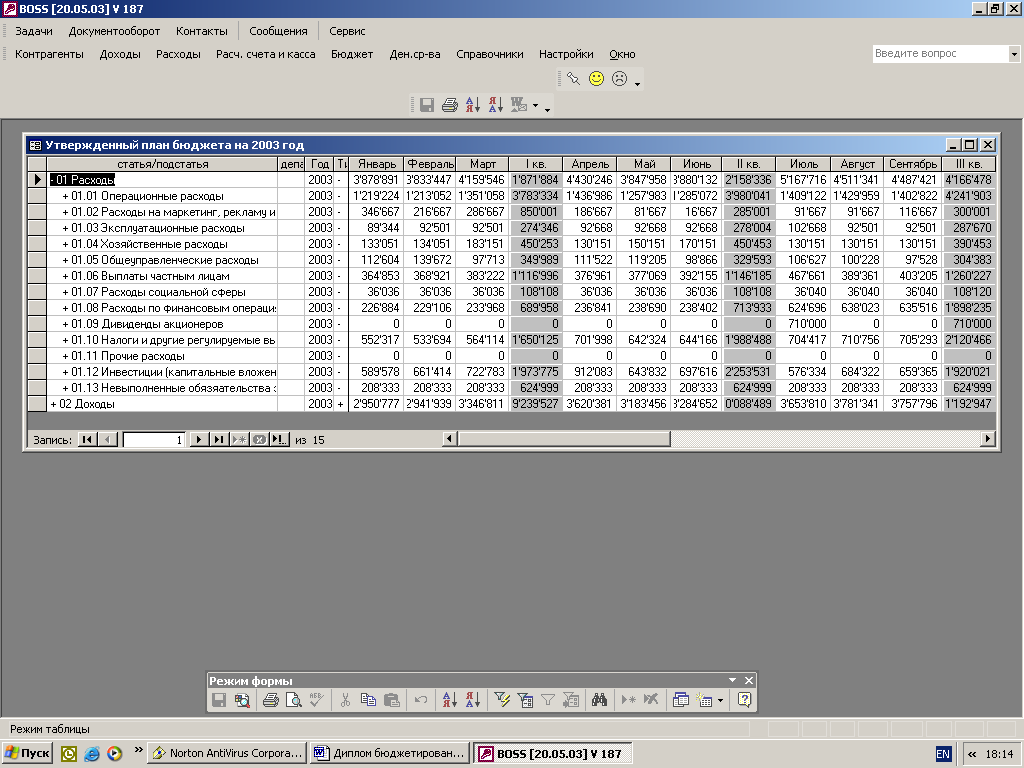

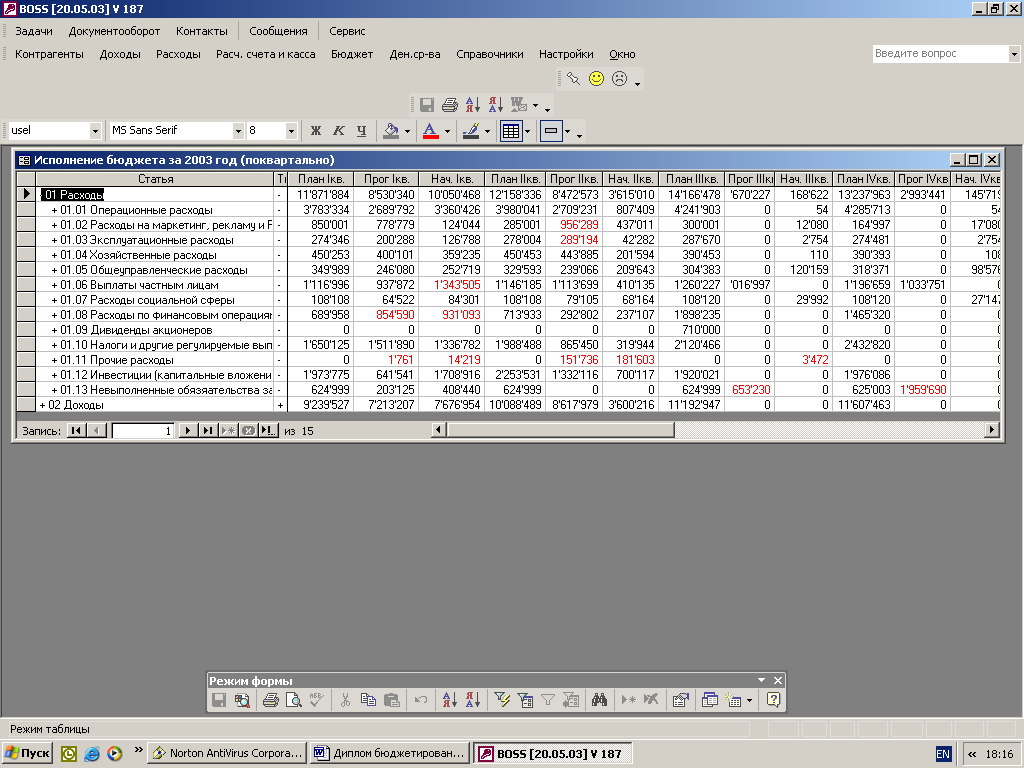

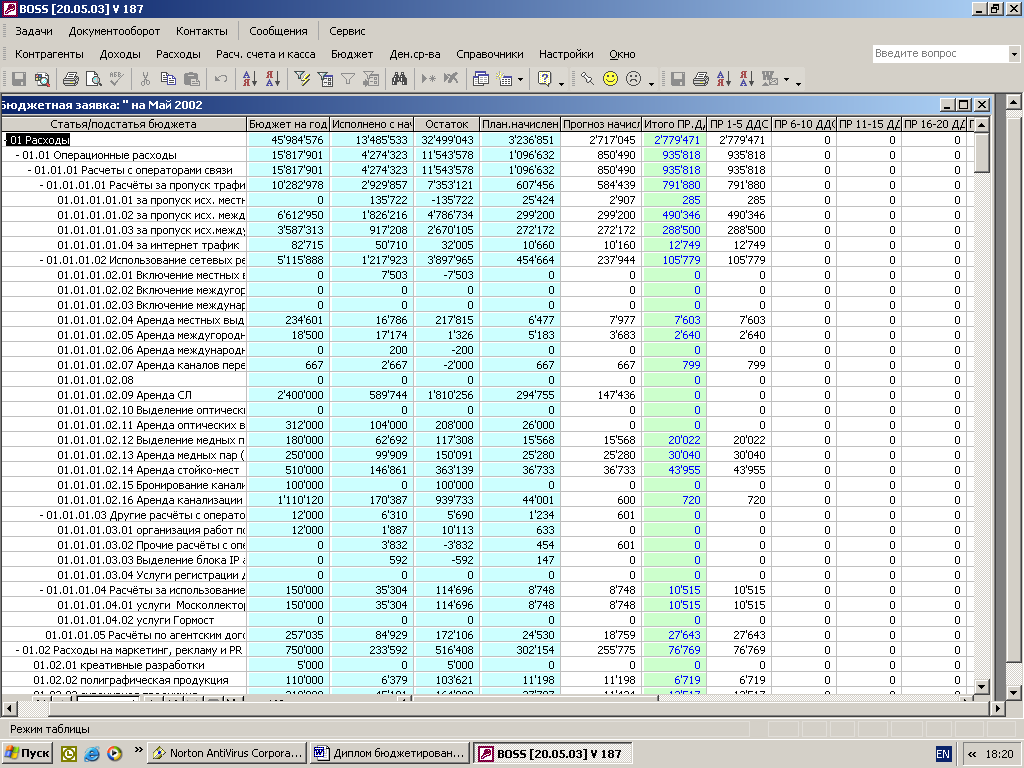

... для реализации системы бюджетирования Консультационной группы "Воронов и Максимов". Статья о проблемах выбора системы бюджетирования - в проекте "УПРАВЛЕНИЕ 3000". Бюджетный автомат Если вы решитесь на автоматизацию системы бюджетирования компании, перед вами сразу встанут вопросы: что выбрать, сколько платить, как внедрять. Примеряйте! О ЧЕМ РЕЧЬ В “Капитале” на стр. 44, 45 мы рассказали ...

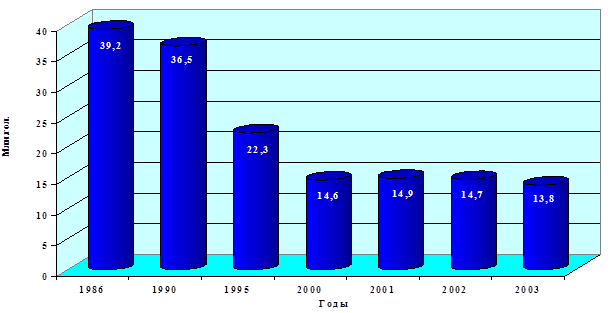

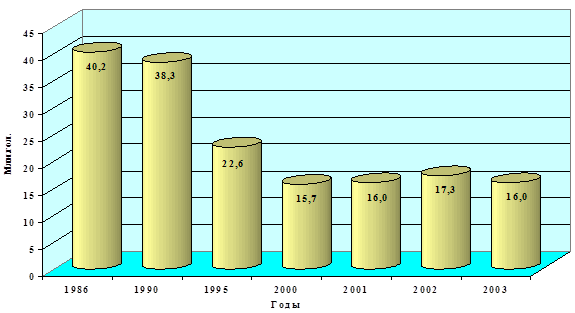

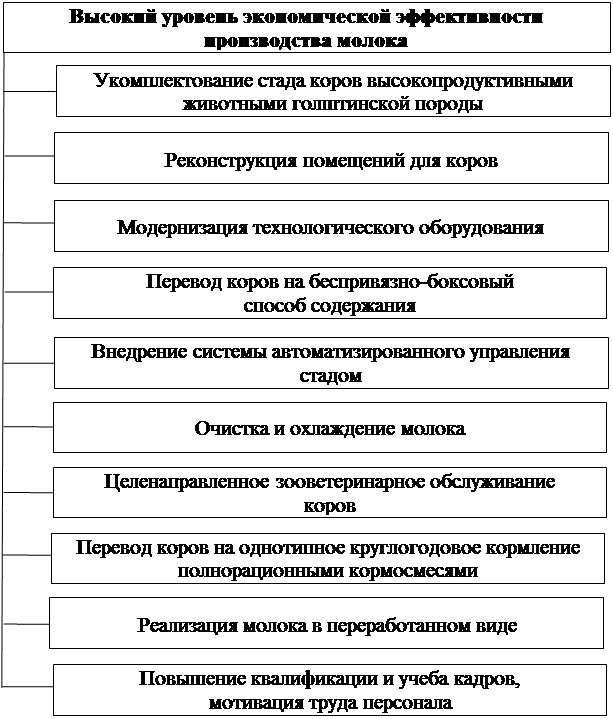

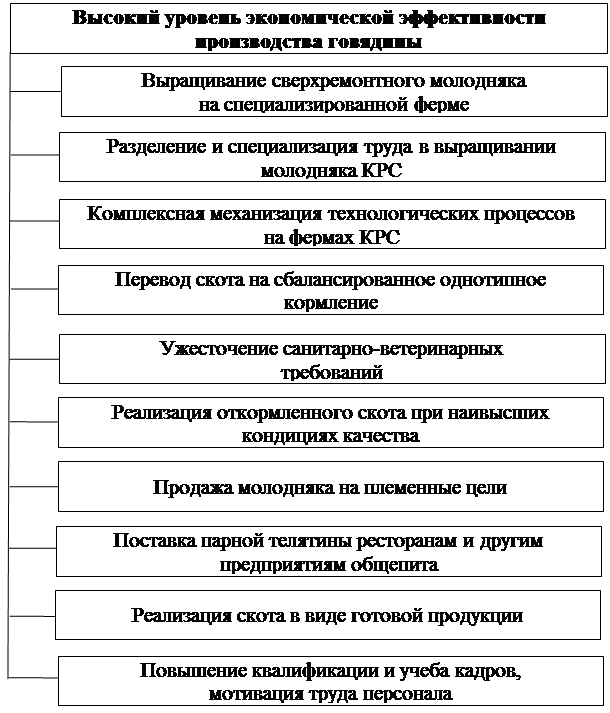

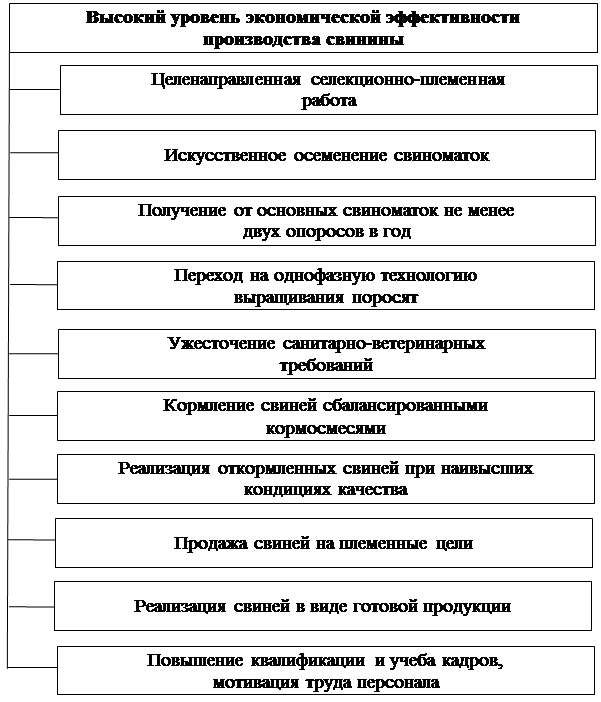

... , технологии и организацию труда, еще больше повышать продуктивность животных, не допускать их заболеваний и падежа. 4. ОБОСНОВАНИЕ ПЕРСПЕКТИВНЫХ ПУТЕЙ ПОВЫШЕНИЯ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ В ЖИВОТНОВОДСТВЕ ООО "Прогресс-Агро" 4.1. Анализ финансовой эффективности животноводства в обследованном хозяйстве Прежде чем приступить к обоснованию перспективных направлений повышения финансовой ...

... -математические и лингвистические аспекты, а практика - на завоевания прикладной психологии. Это и есть наука будущего, но будущее принадлежит всем. Вчерашнее будущее - сегодняшнее настоящее. И только. История бухгалтерского учета - обширное кладбище, где каждая школа - фамильная усыпальница, каждое имя - склеп, в котором похоронены идеи счетоводства и счетоведения, каждое сердце - урна с ...

0 комментариев