Навигация

Для проведения анализа показателей рентабельности составляется табл. 1

2.2 Для проведения анализа показателей рентабельности составляется табл. 1.

Таблица 1

Пример расчета показателей рентабельности

| Показатель, тыс. руб. | 2003 | 2004 | |

| 1.Выручка от реализации | 731135 | 861289 | 130154 |

| 2.Прибыль до налогообложения | 116577 | 22790 | (93787) |

| 3.Чистая прибыль | 87117 | (411) | |

| 01.01.2003 | 01.01.2004 | средняя | |

| 4.Актив (Пассив) | 682234 | 674767 | |

| 5.Внеоборотные активы | 342630 | 319608 | |

| 6.Оборотные активы | 339604 | 355159 | |

| 7.Пассив | 682234 | 674767 | |

| 8.Собственный капитал | 507495 | 511978 | |

| 8.1. в т.ч. Уставный капитал | 164 | 164 | |

| 9.Долгосрочные пассивы | - | - | |

| 10.Краткосрочные пассивы | 174736 | 173099 | |

| 2003 | 2004 | ||

| Выручка/ЧНСА (1:(5+6-10)) | 1,59 | 1,93 | |

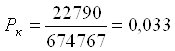

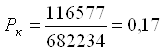

| Рентабельность капитала (2:4) | 0,17 | 0,033 | |

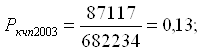

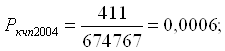

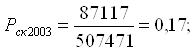

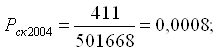

| Рентабельность собственного капитала (3:8) | 0,17 | 0.0008 | |

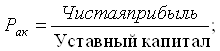

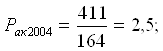

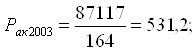

| Рентабельность акционерного капитала (3:8.1) | 531,2 | 2,5 |

Аналогично можно представить расчет рентабельности капитала по другому предприятию:

Таблица 2

Оценка рентабельности капитала

| Наименование | 2003 год | 2004 год | ||||

| Алгоритм, тыс. руб. | Алгоритм, тыс. руб. | |||||

| Числитель | Знаменатель | Числитель | Знаменатель | |||

| 1 | 2 | 3 | 4 | 6 | 7 | 8 |

| Экономическая рентабельность (ROI) | Прибыль до налогообложения | Капитал | 1.60% | Прибыль до налогообложения | Капитал | 0.09% |

| 116577 | 22790 | |||||

| Финансовая рентабельность (ROE) | Балансовая прибыль | Собственный капитал | 2.35% | Балансовая прибыль | Собственный капитал | 0.13% |

| 116577 | 507495 | 22790 | 511978 | |||

| Фонда рентабельность | Прибыль до налогообложения | Основной капитал | 2.67% | Прибыль до налогообложения | Основной капитал | 0.18% |

| 116577 | 22790 | |||||

| Наименование | 2003 год | 2004 год | ||||

| Алгоритм, тыс.руб. | Алгоритм, тыс.руб. | |||||

| Числитель | Знаменатель | Числитель | Знаменатель | |||

| 1 | 2 | 3 | 4 | 6 | 7 | 8 |

| Общая рентабельность отчетного периода (Roe) | Прибыль до налогообложения | Выручка от продаж | 1.69% | Прибыль до налогообложения | Выручка от продаж | 0.10% |

| 101 867 | 6 025 877 | 9 428 | 9 025 144 | |||

| Рентабельность основной деятельности (рентабельность издержек) (Rc) | Валовая прибыль | Себестоимость | 16.44% | Валовая прибыль | Себестоимость | 11.11% |

| 850 577 | 5 175 300 | 902 556 | 8 122 588 | |||

| Рентабельность оборота (рентабельность продаж) | Прибыль от продаж | Выручка от продаж | 2.82% | Прибыль от продаж | Выручка от продаж | 0.65% |

| 170 156 | 6 025 877 | 58 902 | 9 025 144 | |||

| Норма прибыли (коммерческая маржа) (Iнпр) | Балансовая прибыль | Выручка от продаж | 1.44% | Балансовая прибыль | Выручка от продаж | 0.08% |

| 86 587 | 6 025 877 | 7 165 | 9 025 144 | |||

Как видно из этой таблицы, показатели рентабельности капитала данного предприятия достаточно низки, есть заметная тенденция к их снижению.

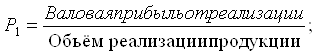

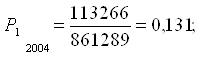

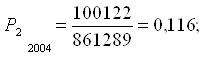

Приведем в качестве примера расчет рентабельности продаж предприятия:

Рассмотрим теперь рентабельность деятельности предприятия.

Таблица 3

Показатели рентабельности хозяйственной деятельности

Как видно из приведенных расчетов, общая рентабельность предприятия очень низка, более того, в 2004 году она еще и снижается. Рентабельность основной деятельности так же не достигает значения ставок процента по кредиту (21% в 2003 и 18% в 2004 годах), что говорит о низкой эффективности производства. Рентабельность оборота также слишком мала. Это же можно сказать обо всех рассматриваемых показателях рентабельности, которые малы и имеют тенденцию к снижению.

Помимо непосредственно оценки рентабельности продаж могут также рассчитываться показатели коммерческой эффективности, как отношение результата к затратам. Приведем пример:

Таблица 4

Оценка коммерческой эффективности

| Наименование | 2003 год | 2004 год | ||||

| Алгоритм, тыс.руб. | Алгоритм, тыс.руб. | |||||

| Числитель | Знаменатель | Числитель | Знаменатель | |||

| 1 | 2 | 3 | 4 | 6 | 7 | 8 |

| Коэффициент покрытия текущих затрат (уровень самоокупаемости) (Ikсам) | Выручка | Себестоимость | 116.44% | Выручка | Себестоимость | 111.11% |

| 6 025 877 | 5 175 300 | 9 025 144 | 8 122 588 | |||

| Коэффициент коммерческой платежеспособности | Балансовая прибыль | Финансовые издержки по обслуживанию долга | 112.53% | Балансовая прибыль | Финансовые издержки по обслуживанию долга | 8.32% |

| 86 587 | 76 947 | 7 165 | 86 127 | |||

| Рентабельность совокупных вложений | Балансовая прибыль и процентные выплаты | Капитал | 2.57% | Балансовая прибыль и процентные выплаты | Капитал | 0.93% |

| 163 534 | 6 361 323 | 93 292 | 10 077 938 | |||

| Рентабельность процесса самофинансирования | Потенциал самофинансирования | Собственный капитал | 2.35% | Потенциал самофинансирования | Собственный капитал | 0.13% |

| 86 587 | 3 681 740 | 7 165 | 5 359 197 | |||

Как видно из таблицы, выручка покрывает затраты предприятия, но получаемый эффект явно недостаточен, к тому же в 2004 году он снижается. Балансовая прибыль покрывает издержки по обслуживанию долга, но данный показатель резко снижается в 2004 году. Достаточно низки показатели рентабельности совокупных вложений и процесса самофинансирования. Самое главное, что по всем показателям эффективности имеется устойчивая динамика к снижению. Все это говорит о низкой эффективности деятельности анализируемого предприятия и ее продолжающемся ухудшении.

Определим чистую номинальную стоимость активов (ЧНСА):

ЧНСА = Основной капитал по остаточной стоимости + Текущие активы – краткосрочные обязательства; (1)

На начало года:

ЧНСА = 294803 + 339604 – 174736 = 459671;

На конец года:

ЧНСА = 260223 + 355159 – 173099 = 442283;

За счёт уменьшения краткосрочных обязательств привело к уменьшению оборотных активов

оборотных активов

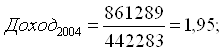

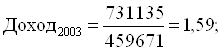

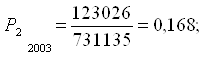

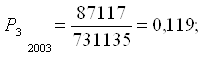

Рассчитаем показатели оценки рентабельности продаж:

Определим изменение рентабельности за период:

Изменение рентабельности за счёт изменения цен:

Заключение1. Рентабельность характеризует результативность деятельности организации. Показатели рентабельности позволяют оценить, какую прибыль имеет фирма с каждого рубля средств, вложенных в активы предприятия. Существуют различные группировки системы показателей рентабельности. Мы рассмотрели одну из таких классификаций с подразделением показателей рентабельности на показатели рентабельности хозяйственной деятельности, показатели рентабельности, характеризующие финансовую деятельность организации и показатели рентабельности продукции.

Показатели рентабельности - это важнейшие характеристики фактической среды формирования прибыли и дохода предприятий. По этой причине они являются обязательными элементами сравнительного анализа и оценки финансового состояния предприятия. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования.

Основные показатели рентабельности можно объединить в следующие группы: рентабельность инвестиций (капитала), притом как активов, так и пассивов, и рентабельность продукции, продаж (показатели оценки эффективности управления).

2. Как мы выяснили в ходе проведения анализа, рентабельность хозяйственной деятельности отражает норму возмещения (вознаграждения) на всю совокупность источников, которые используются предприятием для осуществления своей деятельности. Финансовая рентабельность характеризует эффективность инвестиций собственников предприятия, которые предоставляют ему ресурсы или оставляют в его распоряжении всю или часть принадлежащей им прибыли с целью получения максимального дохода в будущем.

3. Показатели рентабельности продукции – отношения прибыли к стоимости или себестоимости реализованной продукции, товаров, работ или услуг могут ответить на вопросы, касающиеся определения эффективности основной деятельности предприятия по производству и реализации товаров, работ, услуг.

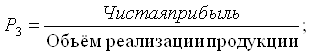

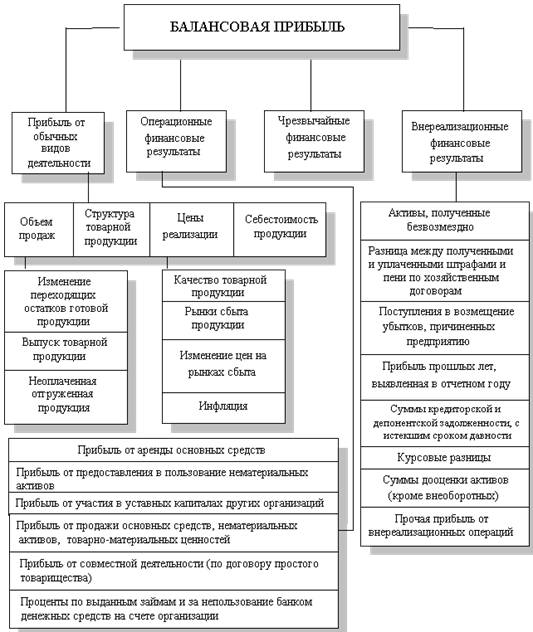

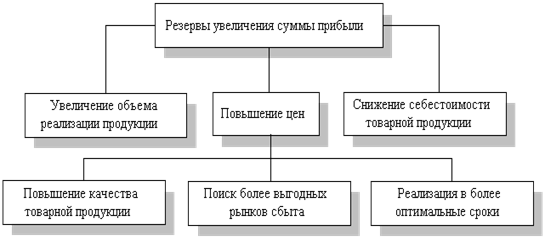

4. На рентабельность деятельности предприятия влияют разные факторы: главные из них это прибыль, величина капитала, объем реализации; кроме того, факторами второго порядка являются себестоимость, цены на продукцию, структура отгружаемой продукции, капитало- и трудоемкость производства предприятия.

5. Если предприятие, посредством привлечения заемных средств, получает больше прибыли, чем должна уплатить процентов за них, то разница может быть использована для повышения отдачи собственных средств. Если рентабельность всего капитала меньше, чем проценты уплаченные за заемные средства, влияние заемных средств на деятельность предприятия должно быть отрицательно. Это отражено в формуле эффекта финансового рычага. Эффект финансового рычага должен изменятся в пределах от 1/3 до 1/2 уровня экономической рентабельности активов и не должен быть меньше нуля. Тогда эффект финансового рычага способен компенсировать налоговые изъятия и обеспечить собственным средствам рентабельность.

Список использованной литературы

1. Альбеков А. У. , Согомонян С. А. Экономика коммерческого предприятия. Серия «Учебники, учебные пособия». – Ростов н /Д: «Феникс» , 2002. – 448 с.

2. Бланк И.А. Управление предприятием. Ассоциация авторов и издателей "ТАНДЕМ" ЭКМОС, 2005.-416 с.

3. Бланк И.А. Управление прибылью. - К.: "Ника - Центр",2005. - 544 с.

4. Бляхман Л.С. Экономика фирмы: Учебное пособие. – СПб.: Изд-во Михайлова В.А., 2004г.

5. Герчикова И. Н. Финансовый менеджмент: Учебное пособие. - М-: консальт - банкир, 2005г.

6. Греховодова М. Н. Экономика торгового предприятия. Учебное пособие. – Ростов н/Д: «Феникс», 2001. – 192 с.

7. Ермолович Л.Л., Сивчик Л.Г., Толкач Г.В., Щитникова И.В. Анализ хозяйственной деятельности предприятия: Учеб. пособие / Под. общ. ред. Л.Л. Ермолович. - Мн.: Инетерпрессервис; Экоперспектива, 2001.-576 с.

8. Каратуев А.Г. Финансовый менеджмент: Учебно-справочное пособие. - М.: ИД ФБК - ПРЕСС, 2001. - 496 с.

9. Ковалев А.И., Привалов В. П. Анализ финансового состояния предприятия. - М.: Центр экономической информации, 2005г.

10. Крейнина М.Н. Финансовый менеджмент: Учеб. пособие. - 3-е изд., перераб. и доп. - М.: Дело и Сервис, 2001. - 400с.

11. Любушин Н.П., Лещева В.Б., Дъякова В.Г. Анализ хозяйственной деятельности: Учеб. пособие для вузов / Под ред. проф. Н.П. Любушина. – М.: ЮНИТИ-ДАНА, 2001. – 471 с.

12. Раицкий К.А. Экономика предприятия. – М.: ИВЦ «Маркетинг», 2000 – 450 с.

13. Савицкая М. В. Анализ хозяйственной деятельности предприятия. - М: Новое знание, 2004. – 640 с.

14. Сергеев И.В. Экономика предприятия: Учебное пособие 2-е изд. – М.: Финансы и статистика, 2001г.

15. Сорокина М. В. Менеджмент торгового предприятия. - СПб.: Питер, 2003г.

16. Финансовый менеджмент: Учеб. для вузов / Под ред. А.М. Ковалевой. - М.: Колос, 2002. - 176 с.

17. Чернов В. А. Экономический анализ: торговля, общественное питание, туристический бизнес: Учеб. пособие для вузов / Под. ред. проф. М.И. Баканова. - М.: ЮНИТИ - ДАНА, 2003. - 686 с.

18. Шеремет А. Д., Негашев Е.В. Методика финансового анализа. - М.: ИНФРА - М., 2000. - 208 с.

19. Экономика и организация деятельности торгового предприятия: Учебник / Под. общ. ред. А.Н. Соломатина. - 2-е изд., перераб. и доп. - М.: ИНФРА - М, 2003. - 292 с.

20. Экономика предприятия: Учебник / Под. ред. проф. О.И. Волкова. - М.: ИНФРА - М, 2005. - 416 с.

21. Экономика предприятия: Учебник для вузов/Л.Я. Аврашков, В.В. Адамчук и др.; Под ред. Горфинкеля В.Я., Швандара В.А., - М.: Банки и биржи, ЮНИТИ, 2005г.

[1] Ермолович Л.Л., Сивчик Л.Г., Толкач Г.В., Щитникова И.В. Анализ хозяйственной деятельности предприятия: Учеб. пособие / Под. общ. ред. Л.Л. Ермолович. - Мн.: Инетерпрессервис; Экоперспектива, 2001.-576 с.

1 Финансовый менеджмент: теория и практика // Под ред. Е.С. Стояновой.–М.: Перспектива, 2001, стр.77.

1 Романов А.Н., Лукасевич И.Я. Оценка коммерческой деятельности предпринимательства: опыт зарубежных корпораций.–М.: Финансы и статистика, Банки и биржи, 1999, стр.46-48.

[2] Раицкий К.А. Экономика предприятия. – М.: ИВЦ «Маркетинг», 2000

1 Мелентьева В. Анализ рентабельности торговых предприятий // Аудитор, 1999, № 9, стр.8.

1 Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. –М.: ИНФРА–М, 2002, стр.34.

1 Ковалева А.М. Финансовый анализ - М.: Финансы и статистика, 2002, стр.102.

1 Крейнина М.А. Ананализ финансового состояния и инвестиционной привлекательности акционерных обществ в промышленности, строительстве и торговле.– М.: ДИС, МВ-Центр, 1999, стр.105-107.

1 Романов А.Н., Лукасевич И.Я. Оценка коммерческой деятельности предпринимательства: опыт зарубежных корпораций.–М.: Финансы и статистика, Банки и биржи, 1999.

Похожие работы

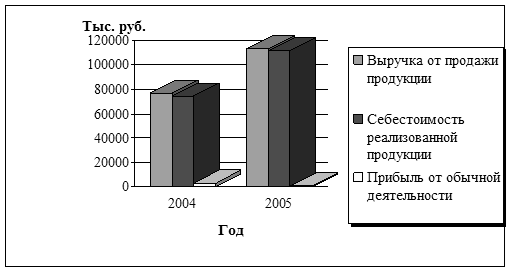

... , чем в 2003 году. При этом налог на прибыль составит 5282 тыс.руб. Рентабельность предприятия определяется отношением чистой прибыли к средней величине собственного капитала. В 2004 г. прогнозируется повышение рентабельности предприятия ОАО «Волгогазоаппарат» до 0,039, она вырастет по сравнению с 2003 годом на 0,009 % (0,039 – 0,03). Это свидетельствует о повышении эффективности хозяйственной ...

... к ее снижению на 440 тыс. руб. Таким образом, общее снижение прибыли составило 183 тыс. руб. 3.5. Меры по увеличению прибыли и повышению рентабельности ОАО «Аскольд» Проведенный анализ формирования прибыли и рентабельности предприятия ОАО "Аскольд" выявил тенденции снижения эффективности деятельности предприятия, что проявилось в снижении прибыли от основной деятельности до 73 тыс. руб. ...

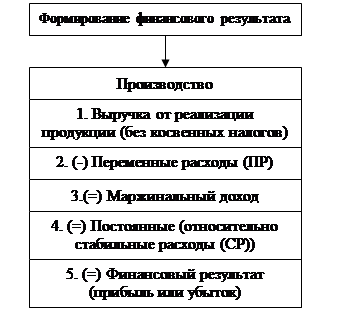

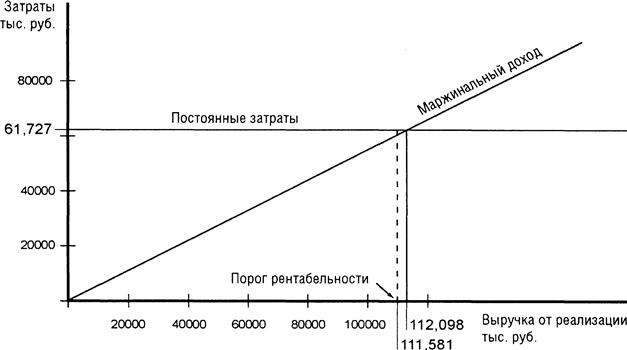

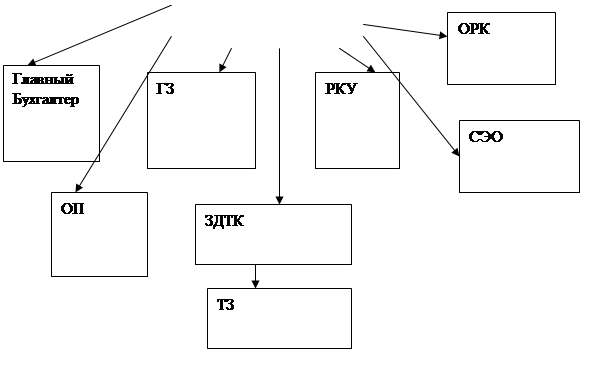

... о финансовых результатах»), данные оперативного учета. Анализ прибыли и рентабельности осуществляется в определенной последовательности. Основные этапы анализа приведены на рис. 8.7. Первый этап – анализ формирования прибыли и рентабельности на предприятиях торговли и общественного питания. Он включает три стадии. На первой стадии рассматривается динамика суммы и уровня показателей прибыли и ...

... Они измеряют доходность предприятия с различных позиций и систематизируются в соответствии с интересами участников экономического процесса. 2. Анализ прибыли и рентабельности на предприятии 2.1 Сущность и методы анализа прибыли Обобщающая оценка финансового состояния предприятия достигается на основе таких результативных показателей, как прибыль и рентабельность. Анализ формирования и ...

0 комментариев