Навигация

Условия и особенности проведения аудиторской проверки инвестиционных фондов

Содержание

Введение

1. Инвестиционные фонды

1.1. Понятие и история образования инвестиционных фондов

1.2. Классификация инвестиционных фондов

1.3 Определение стоимости чистых активов фонда, требования к инвестиционным фондам

2. Методика аудиторской проверки инвестиционных фондов

2.1. Инвестиционные фонды как объект обязательного аудита, внутренние стандарты аудиторской фирмы по аудиту инвестиционных фондов

2.2. Основные этапы и методика аудиторской проверки инвестиционных институтов

2.3 Проверка правильности отдельных направлений деятельности инвестиционных фондов

3. Государственное регулирование инвестиционной деятельности

Заключение

Список используемой литературы

Введение

Переход всего народного хозяйства страны к рыночной экономике, ускоренное развитие предпринимательства, возникновение новых организационно-правовых форм организаций (акционерных обществ, обществ с различной ответственностью, производственных кооперативов и др.) и многообразных форм собственности коренным образом повлияли на механизм системы экономического контроля в РФ. Коренные изменения произошли в структуре контрольно-ревизионных служб и видов контроля.

Экономический контроль в России становится одним из важнейших элементов рыночной экономики. Появились и действуют новые контролирующие государственные и негосударственные органы, обеспечивающие необходимой информацией всю систему и уровни управления. Одним из значимых, а также перспективных и эффективных видов контроля финансово-хозяйственной деятельности экономических субъектов является независимый контроль – аудит, который проводится аудиторами, аудиторскими организациями, осуществляющими свою деятельность на договорной основе за счет заказчика/клиента (проверяемого субъекта), иногда - за счет бюджетных средств.

Главная цель аудиторской проверки деятельности экономических субъектов предпринимательства заключается в подтверждении достоверности показателей их бухгалтерских (финансовых) отчетов. Современный аудит - это неотъемлемый элемент инфраструктуры рынка как особая организационная форма контроля. Он неплохо зарекомендовал себя в условиях развитой рыночной экономики.

Инвестиционные фонды представляют собой механизм, при помощи которого частные лица передают денежные средства или активы в руки профессиональных менеджеров для управления. Вложения тысяч инвесторов затем управляются как единый портфель, в котором у каждого инвестора есть доля, пропорциональная его инвестиции. Инвесторы, приобретающие доли участия в инвестиционном фонде, являются его владельцами (акционерами, пайщиками). Доход, который получает инвестиционный фонд, состоит из дивидендных выплат и из прироста/снижения стоимости ценной бумаги, входящей в состав активов фонда.

Актуальность темы заключается в возобновлении интереса населения к инвестиционным фондам, можно вспомнить, что среди финансовых структур, возникших в РФ в годы приватизации, инвестиционные фонды привлекли наибольший процент населения (особенно в связи с печальным распространением ваучеров). На сегодняшний момент, в условиях относительной финансовой и политической стабильности в стране, у населения возникает потребность вложения части свободных денежных средств для дальнейшего получения дохода (что еще 10 лет назад из-за высокого уровня инфляции было просто невозможно).

Отсюда и возникает потребность в проверке достоверности финансовой отчетности инвестиционного фонда как у вкладчиков, так и у государства. Поэтому все инвестиционные фонды подлежат обязательному аудиту, где аудитор проверяет правильность ведения учета и отчетности управляющей компании фонда.

Актуальность темы не вызывает сомнений, поэтому цель настоящей работы - рассмотреть условия и особенности проведения аудиторской проверки инвестиционных фондов. Для достижения указанной цели были поставлены и решены следующие задачи:

- рассмотреть особенности финансовой деятельности инвестиционных фондов, их классификацию и требования к ним;

- изучить методику аудиторской проверки инвестиционных фондов;

- проанализировать особенности аудиторской проверки инвестиционного фонда, как объекта обязательного аудита.

При выполнении данной курсовой работы использовалась теоретическая и методическая литература по аудиту и бухгалтерскому учету, нормативно-правовые акты РФ, монографии и статьи периодической печати.

1. Инвестиционные фонды

1.1 Понятие и история образования инвестиционных фондов

Термин «инвестиции» начал использоваться в отечественной экономической литературе начиная с 80-х годов. В условиях административной системы управления экономикой основным понятием инвестиционной деятельности являлись капитальные вложения. Основные подходы к анализу сущности капитальных вложений — затратный и ресурсный — характеризовали капитальные вложения лишь с одной стороны: с точки зрения затрат на воспроизводство основных фондов или ресурсов, затрачиваемых на эти цели. В западной экономической литературе инвестиции традиционно трактовались как любые вложения капитала с целью его увеличения в будущем. Развитие рыночного подхода к пониманию инвестиций обусловило рассмотрение инвестиций в единстве ресурсов, вложений и отдачи вложенных средств, а также включение в состав объектов инвестирования любых вложений, дающих доход (эффект).

В правовом аспекте инвестиции определяются как денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и/или иной деятельности в целях получения прибыли и/или достижения иного полезного эффекта.

Инвестиции - совокупность долговременных затрат финансовых, трудовых и материальных ресурсов в целях увеличения активов и прибыли. Инвестиции осуществляют как физические, так и юридические лица. В Законе РФ «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений» № 39-ФЗ от 25 февраля 1999 г. дается следующее определение инвестициям: «Инвестиции — денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта».

Субъектом инвестиций может быть государство, международные организации, муниципальные образования, юридические лица и их объединения, физические лица. Применительно к РФ субъектами инвестиций являются: РФ в лице уполномоченных властных органов; субъекты РФ в лице уполномоченных властных органов; муниципальные образования в лице уполномоченных властных органов; российские юридические лица любых организационно-правовых форм, в том числе с иностранным участием и объединения таких юридических лиц; иностранные юридические лица; международные организации; иностранные государства; физические лица, как резиденты, так и нерезиденты.

Особую роль среди субъектов инвестиционной деятельности и юридических лиц играют институционные инвесторы, а именно инвестиционные фонды, в том числе паевые инвестиционные фонды, а также страховые компании и пенсионные фонды, прежде всего негосударственные.

Первый инвестиционный фонд в мире был основан в августе 1822г. в Бельгии, затем в 1849г. - в Швейцарии и в 1952г. - во Франции. Как массовое явление они стали появляться в Великобритании и США. Тогда трасты ориентировались на крупных клиентов, а мелким инвесторам приходилось пользоваться услугами финансовых брокеров. В силу роста числа мелких инвесторов возникла необходимость создания института их консультирования. Тогда в 1899г. в США образуется первая инвестиционно-консультационная компания, к 1910г. таких компаний было уже 10. Появление первого взаимного фонда в США относится к 1924г., однако во всех странах, в том числе и в США, инвестиционные фонды начинают устойчиво развиваться лишь после второй мировой войны, постепенно составляя конкуренцию крупным банкам и иным финансовым институтам. В настоящее время более половины американских домохозяйств являются вкладчиками того или иного инвестиционного фонда. За последние 125 лет в разных странах мира с различными правовыми и финансовыми системами выкристаллизовались различные структуры коллективного инвестирования. Теперь инвестиционные фонды стали подразделяться по юридической структуре (корпоративные, трастовые, контрактные), по операционной структуре (открытые, закрытые), по целям и по объектам инвестирования.

Инвестиционные фонды представляют собой механизм, при помощи которого частные лица передают денежные средства или активы в руки профессиональных менеджеров для управления. Вложения тысяч инвесторов затем управляются как единый портфель, в котором у каждого инвестора есть доля, пропорциональная его инвестиции. Инвесторы, приобретающие доли участия в инвестиционном фонде, являются его владельцами (акционерами, пайщиками). Доход, который получает инвестиционный фонд, состоит из дивидендных выплат и из прироста/снижения стоимости ценной бумаги, входящей в состав активов фонда. Можно выделить следующие основные цели и направления деятельности инвестиционных фондов:

- Экспертиза инвестиционных проектов,

- Конкурсный отбор инвестиционных проектов,

- Реализация инвестиционных проектов за счёт централизации капитальных вложений, выделяемых им целевым назначением Правительства РФ, а также кредитов ЦБ РФ, привлечённых и собственных средств, с учётом экономической эффективности проектов и приоритетов федеративных, региональных программ.

Организации, участвующие в управлении и обслуживании фонда:

- Управляющая компания управляет имуществом фонда;

- Хранитель активов фонда (в зависимости от типа фонда и страны - депозитарий, попечитель, кастодиан) хранит и ведет учет имущества фонда, осуществляя при этом контрольные функции за законностью действий управляющей компании по отношению к имуществу фонда;

- Регистратор ведет реестр владельцев ценных бумаг фонда (иногда функции регистрации осуществляет управляющая компания);

Похожие работы

... проверке бухгалтерского учета и финансовой (бухгалтерской) отчетности организаций и индивидуальных предпринимателей (аудируемые лица). Основы организации и проведения аудиторской проверки в РФ регламентируются ФЗ РФ «Об аудиторской деятельности», стандартами аудиторской деятельности и методиками, а также договором, заключенного между аудируемым лицом и аудиторской организацией. Основная цель ...

... и проектно-конструкторские организации обязаны возместить заказчику причиненный ущерб для устранения этих нарушений. 4 Проведение аудиторской проверки деятельности благотворительного фонда 4.1 Анализ компьютерных программ аудиторской деятельности Никакое программное обеспечение не заменит самого аудитора. Воспользоваться возможностями специализированного программного обеспечения не ...

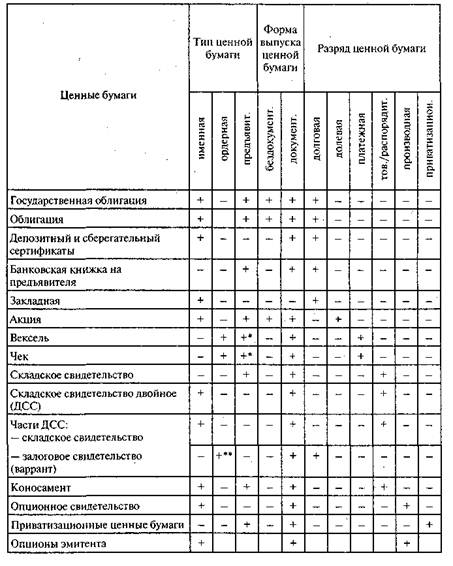

... ценные бумаги, эмитентами которых являются управляющая компания, специализированный депозитарий, оценщик или аудитор такого фонда, а также и аффилированные лица, за исключением ценных бумаг, включенных в котировальные листы организатора торговли. 2. Виды государственных ценных бумаг К обращению на фондовом рынке России допущены следующие виды ценных бумаг: государственные облигации, облигации ...

... , злоупотребление или мошенничество, а также лица, которые содействуют совершению преступлений, ссылаясь на статьи УПК: 92, ч.3; 93, ч.3; 173, ч.2; 174, ч.2; 1741, ч.2; 190. ГЛАВА 3. ОРГАНИЗАЦИЯ АУДИТОРСКОЙ ПРОВЕРКИ ОПЕРАЦИЙ ПО ПРОЧИМ СЧЕТАМ В БАНКАХ НА ПРИМЕРЕ ПРЕДПРИЯТИЯ ООО «ЭФЕС» 3.1 Краткая экономическая характеристика ООО «ЭФЕС» ООО «ЭФЕС» зарегистрировано 20 августа 2001 года. ...

0 комментариев