Навигация

3.2 Расходы на реализацию

В ряде случаев административно-хозяйственные расходы, учитываемые на счете 26 "Общехозяйственные расходы", могут списываться непосредственно на реализацию продукции. Отказ от непосредственного списания этих расходов на реализацию продукции заключается не столько в том, что имеются сложности в их распределении по различным видам продукции, сколько в том, что нет смысла омертвлять их в стоимости не проданной продукции, томящейся на складах. Правда, этот прием находится в некотором противоречии с принципом прямого сопоставления доходов и расходов текущего периода.

Прямое списание общехозяйственных расходов на реализацию дополнит общую схему реализации продукции, которая будет выглядеть следующим образом:

Д 90 - К 43 - списаны на реализацию прямые производственные расходы;

Д 90 - К 44 - погашены коммерческие расходы;

Д 90 - К 26 - списаны на реализацию косвенные затраты;

Д 90 - К 68-1 - начислена сумма акциза;

Д 90 - К 68-2 - определена величина НДС;

Д 90 - К 68-3 - начислен налог с продаж;

Д 62 - К 90 - предъявлен счет покупателю (на сумму договорной цены);

Д 90 - К 99 - определен ежемесячный финансовый результат (прибыль);

Д 90 - К 99 - определен ежемесячный финансовый результат (убыток);

Д 50 - К 62 - поступила в кассу наличная денежная выручка.

Счет 90 "Продажи" предназначен для подведения ежемесячных итогов основной деятельности предприятия, заключающейся в производстве продукции, выполнении работ, оказании услуг и их реализации. Он также исполняет важную функцию накопления сведений, необходимых для заполнения отчетов о прибыли и убытков за текущий период .С этой целью следует открыть соответствующие субсчета: 90-1 "Выручка", 90-2 "Себестоимость продаж", 90-3 "Налог на добавленную стоимость", 90-4 "Акцизы", 90-5 "Налог с продаж", и т.д., 90-9 "Прибыль/убыток от продаж". В этом случае совокупность проводок при прибыльной работе предприятия, реализующего свою продукцию за наличный расчет, будет выглядеть следующим образом:

Д 90-2 - К 43 - списана на реализацию производственная себестоимость продукции;

Д 90-2 - К 44 - погашены коммерческие расходы;

Д 90-4 - К 68-1 - определена сумма акциза;

Д 90-3 - К 68-2 - начислен НДС;

Д 90-5 - К 68-3 - вычислен для уплаты в бюджет налог с продаж;

Д 50 - К 90-1 - получена в кассу выручка от покупателя (на сумму договорной цены);

Д 90-9 - К 99 - определена ежемесячная прибыль.

В представленной схеме проводок не используется счет 62 "Расчеты с покупателями и заказчиками", так как при продаже за наличный расчет выписка счета и его оплата происходят практически одновременно или с небольшим интервалом по времени.

При таком написании проводок синтетический счет 90 "Продажи" закрывается ежемесячно, а суммы на соответствующих субсчетах накапливаются. В конце года они закрываются внутренними проводками типа:

Д 90-1 - К 90-2, 90-3, 90-4, 90-5, 90-9.

Бухгалтерский учет реализации продукции на ряде предприятий проводится без использования счета 43 "Готовая продукция". Это касается, например фирм, производящих строительные, геологоразведочные, научно-исследовательские работы, а также организаций, оказывающих транспортные услуги, услуги связи и бытовые услуги населению. У таких организаций коммерческие затраты минимальны, их чаще всего учитывают в составе накладных расходов, которые собираются на счете 26 "Общехозяйственные расходы". Если работы, проводимые упомянутыми организациями, осуществляются в соответствии со сметами (что наиболее характерно для строительных и строительно-монтажных организаций), то накладные расходы учитываются в составе себестоимости продукции (работ), т.е. включаются в счет 20 "Основное производство" пропорционально их сметной стоимости. Для строительных организаций, которые сдают свои работы заказчику поэтапно, разрешено списывать накладные расходы на реализацию отдельных этапов.

Состав накладных расходов строительных организаций включает в себя следующие группы затрат:

административно-хозяйственные;

на обслуживание работников строительства;

на организацию работ на строительных площадках;

прочие.

В строительстве в настоящее время используют два способа учета выпуска готовой продукции (работ): в целом по окончании работ и по отдельным частям.

1. Способ приемки в целом по окончании работ:

Д 51 - К 62 - получен аванс от заказчика на выполнение работ по смете;

Д 62 - К 68 - начислен НДС с полученного аванса;

Д 68 - К 51 - перечислена в бюджет сумма НДС с полученного аванса;

Д 90 - К 20 - списана на реализацию себестоимость готовой строительной продукции;

Д 90 - К 68 - начислен НДС от продажи строительной продукции;

Д 62 - К 90 - подписан акт приемки выполненных работ на сумму сметной стоимости;

┌─────────────┐

│Д 62 - К 68 │- сторнирована сумма НДС, уплаченная с

└─────────────┘

полученного ранее аванса;

Д 90 - К 99 - определена прибыль, обусловленная разницей между сметной стоимостью и фактическими затратами на выполнение работ;

Д 62 - К 62 - произведен зачет полученного ранее аванса;

Д 51 - К 62 - получена доплата за весь объем выполненных работ.

2. Способ приемки по отдельным частям (с использованием счета 46 "Выполненные этапы по незавершенным работам"):

Д 51 - К 62 - получен аванс от заказчика на выполнение этапа работ;

Д 62 - К 68 - начислена к уплате в бюджет сумма НДС с полученного аванса;

Д 68 - К 51 - перечислена в бюджет сумма НДС с полученного аванса;

Д 46 - К 90 - отражена договорная стоимость выполненного этапа работ;

Д 90 - К 20 - списана на реализацию фактическая себестоимость выполненного этапа работ;

Д 90 - К 26 - списаны на реализацию накладные расходы, относящиеся к выполненному этапу работ;

Д 90 - К 68 - начислен НДС по выполненному этапу работ;

Д 68 - К 62 - зачтена сумма НДС, уплаченная с аванса;

Д 90 - К 99 - определена прибыль от выполненного этапа работ.

После окончания всех этапов работ:

Д 62 - К 46 - отражена договорная стоимость всего объекта;

Д 62 - К 62 - произведен зачет авансов;

Д 51 - К 62 - учтена поступившая доплата от заказчика (в случае необходимости).

У предприятия сферы услуг реализация произведенных ими работ и услуг может оформляться следующим образом:

Д 90 - К 20 - списана производственная себестоимость работ (услуг);

Д 90 - К 26 - погашены накладные расходы (общехозяйственные и коммерческие);

Д 50 - К 90 - отражена наличная выручка от реализации работ (услуг);

Д 90 - К 68 - начислена сумма НДС;

Д 90 - К 68 - определена величина налога с продаж;

Д 90 - К 99 - подведен ежемесячный итог работы (прибыль).

При использовании на предприятии нормативного метода калькуляции себестоимости продукции учет выпуска готовой продукции может осуществляться с применением счета 40 "Выпуск продукции (работ, услуг)". Как отмечалось выше, смысл нормативного метода в том, чтобы проводить учет хозяйственных операций по отработанным нормативам, финансовые результаты корректировать по возникающим отклонениям от разработанных норм. Для учета готовой продукции используются следующие проводки:

Д 43 - К 40 - отражен выпуск продукции основного или вспомогательного производства по плановой (нормативной) производственной себестоимости;

Д 40 - К 20, 23 - списана сумма фактической производственной себестоимости.

В случае если фактическая себестоимость выше нормативной себестоимости, то при реализации продукции делаются следующие проводки:

Д 90 - К 43 - списана на реализацию плановая (нормативная) производственная себестоимость продукции;

Д 90 - К 40 - списана на реализацию сумма превышения фактической себестоимости над плановой;

Д 90 - К 44 - списаны на реализацию продукции коммерческие расходы;

Д 62 - К 90 - предъявлен счет покупателю;

Д 90 - К 68 - начислен НДС от реализации продукции;

Д 90 - К 99 - определена ежемесячная прибыль от реализации продукции.

В случае если фактическая себестоимость ниже нормативной себестоимости, то при реализации продукции делаются следующие проводки:

Д 90 - К 43 - списана на реализацию плановая (нормативная) производственная себестоимость;

┌───────────────┐

│ Д 90 - К 40 │ - сторнирована сумма экономии;

└───────────────┘

Д 90 - К 44 - списаны на реализацию коммерческие расходы;

Д 62 - К 90 - предъявлен счет покупателю;

Д 90 - К 68 - начислен НДС от реализации продукции;

Д 90 - К 99 - определена сумма ежемесячной прибыли от реализации продукции.

Заключение

В результате проведенных в данной работе исследований рассмотрены теоретические основы учета реализации готовой продукции и услуг, рассмотрено определение реализации с точки зрения гражданского и налогового законодательства.

На основании проведенных теоретических исследований можно обозначить следующие положения учета реализации в рамках действующего законодательства.

Учет выпуска продукции отражается на 40 счете, По Д- фактическая производственная себестоимость выпущенной продукции из производства, сданных работ и оказанных услуг, по К- нормативная себестоимость произведенной продукции.

Учет отпуска (продаж) готовой продукции отражается в основном на 43 счете в корреспонденции с 40. При признании бухгалтерией выручки от продажи готовой продукции ее стоимость списывается с К40-Д90.

При списании готовой продукции со счета 43, относящаяся к этой продукции сумма отклонений фактической производственной себестоимости отражается по К43 и Дт соответствующих счетов дополнительной или сторнировочной записью в зависимости от того, представляют ли они перерасход или экономию.

Коммерческие расходы вместе с производственной себестоимостью образуют полную себестоимость продукции.

Если в отчетном месяце реализуется только часть выпущенной продукции, то сумму коммерческих расходов распределяют между реализованной и нереализованной продукцией пропорционально их производственной себестоимости или другим способом.

Библиография

Основными нормативными документами, используемыми при учёте готовой продукции и её реализации являются следующие:

1. Федеральный закон о бухгалтерском учёте от 21.11.96г. №129-ФЗ.

2 Гражданский кодекс Российской Федерации от 18 декабря 2006 №230-ФЗ Ч.1. – М.: Проспект, 2007.

3. Положение по ведению бухгалтерского учёта и бухгалтерской отчётности в Российской Федерации. Утверждено приказом Минфина РФ от 09.06.2001 №44. (в ред. приказа Минфина РФ от 24.03.2007г.)

4. План счетов бухгалтерского учёта финансово-хозяйственной деятельности организации и Инструкция по его применению. Утверждены приказом Минфина РФ от 31.10.2000г. №94н.

5. Методические рекомендации по разработке ценовой политики предприятия. Приказ Минэкономики РФ от 01.10.05г. № 118.

6. Положение по бухгалтерскому учёту «Доходы организации». ПБУ 9/99. Утверждено приказом Минфина РФ от 06.05.99г. № 32н.

7. «О формах бухгалтерской отчётности организаций». Приказ Минфина РФ от 13.01.2000г. №4н.( в ред. Минфина РФ от 19.03.2007)

8. Налоговый кодекс Российской Федерации. Часть 2. Федеральный закон от 05.08.2000г. №117-ФЗ (в ред. Федерального закона от 29.12.2006г. № 166-ФЗ)

9. Бабченко Т.Н. Галанина Е.Н., Козлова Е.П. и др. Бухгалтерский учет. - М.: Финансы и статистика, 2007.

10. Балабанов И.Т. Анализ и планирование финансов хозяйствующего субъекта. – М.: - Финансы и статистика, 2005.

11. Вакуленко Т.Г. Фомина Л.Ф. Анализ бухгалтерской (финансовой) отчетности для принятия управленческих решений. - М.: С-П., 2006.

12. Глушков И.Е. Бухгалтерский учет на современном предприятии : Эффективное пособие по бухгалтерскому учету. - Новосибирск.: Экор,2004.

Практическая часть

1. Составить баланс по исходным данным на 1 января.

Исходные данные (руб.) Таблица 1

| Данные | Сумма | Счет |

| ОС производственного назначения (ОС 1)(4ед.*15000) срок службы 6 лет | 60000 | 01 |

| ОС общехозяйственного назначения (ОС2) срок службы 10 лет | 20000 | 01 |

| Расчетный счет | 25000 | 51 |

| Задолженность учредителей по вкладу в уставный капитал | 5000 | 75 |

| Дебиторы | 5000 | 62 |

| Уставный капитал | 45000 | 80 |

| Кредиторы | 15000 | 60 |

| Нераспределенная прибыль прошлых лет | 50000 | 84 |

| Амортизация ОС | 5000 | 02 |

Приложение 1

Баланс.

Похожие работы

... продукции, согласно Учетной политике, рабочему Плану счетов, Методическим указаниям, утв. Приказом Минфина РФ от 28.12.2001 №119Н и другим нормативным документам. При рассмотрении вопроса учета готовой продукции и ее реализации учетной политикой ОАО «КрЭМЗ» предусмотрено следующее: 1) Обязательную инвентаризацию готовой продукции необходимо производить 2 раза в год внезапную - по решению ...

... № 11. В конце каждого месяца обороты по указанным счетам переносятся из журнала – ордера № 11 в Книгу "Журнал – Главная". 3. Совершенствование учета готовой продукции и ее реализации Порядок учета готовой продукции ГУП ОПХ "Орошаемое" соответствует порядку, закрепленному в учетной политике, которая, в свою очередь, соответствует положениям действующих нормативных документов (Приложение 12). ...

... непосредственно на счет 90 «Продажи». Продукция, подлежащая сдаче заказчикам на месте и не оформленная актом приемки, остается в составе незавершенного производства и на счете 43 «Готовая продукция» не отражается. Наряду с учетом готовой продукции на синтетическом счете 43 по фактической себестоимости в аналитическом учете, как уже было сказано, движение отдельных наименований отражается по ...

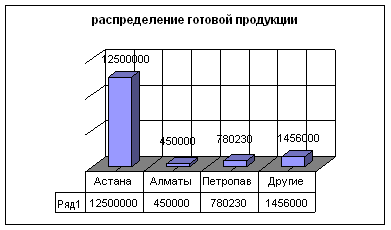

... капитала. Также рекомендуется производить плановые расчеты потребности готовой продукции и товаров на рынке сбыта на основе анализа спроса и предложения на товар и в будущем не производить большие запасы продукции и товаров на складах. 2. По организации учета готовой продукции. Учет организован в соответствии с законодательством РК учетной политикой, типовым планом счетов, стандартами ...

0 комментариев