Навигация

Ед. х 17 руб./ед. = 8500 руб

500 ед. х 17 руб./ед. = 8500 руб.

При косвенной сдельной системе размер заработка рабочего ставится в прямую зависимость от результатов труда, обслуживаемых им рабочих-сдельщиков, как правило, эта система применяется для оплаты труда вспомогательных рабочих, занятых обслуживанием основных технологических процессов (наладчиков и настройщиков в машиностроении, помощников мастеров в текстильной промышленности и др.).

Пример

Работнику, занятому на вспомогательных работах, начисляется 60% от заработка работников основного производства. Если заработок работников основного производства за месяц составил 10 000 руб., то работнику, занятому на вспомогательных работах, будет начислено 6000 руб. (10000руб. х 60%). При сдельно-премиальной системе рабочий сверх заработка по прямым сдельным расценкам дополнительно получает премию за определенные количественные и качественные показатели, предусмотренные действующими на предприятии условиями премирования.

Премирование может осуществляться на основе следующих показателей:

üповышение производительности труда и увеличение объема производства, в частности, выполнение и перевыполнение производственных заданий, технически обоснованных норм выработки, снижение нормированной трудоемкости;

üповышение качества продукции и улучшение качественных показателей работы, например, повышение сортности продукции, бездефектное изготовление и сдача ее с первого предъявления, недопущение брака, соблюдение стандартов и технических условий и т.д.;

üэкономия сырья, материалов, инструмента и других материальных ценностей.

Пример

Организация применяет сдельно-премиальную систему оплаты труда. Положением о премировании предусмотрена 20-процентная премия за выполнение нормы. Норма выработки составляет 500 единиц. Сдельная расценка за единицу продукции – 17 рублей.

Зарплата сотрудника в данном случае составит:

500 ед. х 17 руб./ед. = 8500 руб.

Премия:

8500 руб. х 20% = 1700 руб.

Общий заработок сотрудника составил:

8500 руб. + 1700 руб. = 10 200 руб.

При сдельно-прогрессивной системе зарплаты труд рабочего в пределах выполнения норм оплачивается по установленным сдельным расценкам, а при выработке сверх этих исходных норм — по повышенным расценкам.

Обязательным условием для работника в этом случае является обеспечение какого-то исходного уровня выработки, называемого нормой. Предел выполнения выработки, сверх которого работа оплачивает по повышенным расценкам, устанавливается, как правило, на уровне фактического выполнения норм за последние месяцы, но не ниже действующих норм.

Пример

В организации установлена сдельно-прогрессивная оплата труда. Итак, работник изготовил за месяц 500 единиц продукции. Сдельная расценка за единицу продукции: до 300 единиц -17 рублей, от 300 до 400 единиц -19 рублей, свыше 400 единиц - 21 рубль.

Расчет заработной платы работника за месяц производится в следующем порядке:

300 ед. х 17 руб./ед. + 100 ед. х 19 руб./ед. + 100 ед. х 21 руб./ед. = 9100 руб.

При использовании сдельно-прогрессивной системы оплаты следует особое внимание уделить определению нормативной исходной базы, разработке эффективных шкал повышения расценок, учету выработки продукции и фактически отработанного времени. Важно также иметь в виду, что данная система заработной платы не слишком стимулирует рост качества продукции, может провоцировать более быстрый рост зарплаты по сравнению с ростом производительности труда.

При аккордной системе оплаты труда расценка устанавливается на весь объем работы, а не на единицу. Размер аккордной платы определяется на основе действующих норм времени (выработки) и расценок, а при их отсутствии — на основе норм и расценок на аналогичные работы. Обычно при данной системе оплаты рабочие премируются за сокращение сроков выполнения заданий, что усиливает стимулирующую роль этой системы в росте производительности труда.

Пример

Работник цеха занимается сборкой изделия, которое состоит из трех деталей, изготавливаемых также данным работником. Расценка за изготовление одного изделия - 200 руб. В течение месяца работник изготовил 180 деталей, но собрал только 50 изделий. Размер его заработка будет определяться, исходя из количества собранных изделий и установленной сдельной расценки за единицу изделия. Он составит 10 000руб.

200 руб./изд. х 50 изд.= 10 000 руб.

При индивидуальной сдельной оплате труда вознаграждение работника за его труд целиком зависит от количества произведенной в индивидуальном порядке продукции, ее качества и сдельной расценки.

При коллективной (бригадной) сдельной оплате труда заработок бригады определяется с учетом фактически выполненной работы и ее расценки, а оплата труда каждого работника бригады (коллектива) зависит от объема произведенной всей бригадой продукции и от количества и качества его труда в общем объеме работ.

В настоящее время оплата труда на комиссионной основе широко применяется в организациях, оказывающих услуги населению, торговые операции, для работников отделов сбыта, внешнеэкономические службы организации, рекламных агентов. Заработок работника за выполнение возложенных на него трудовых обязанностей определяется при этом в виде фиксированного (процентного) дохода от продажи продукции.

Пример

Заработок работника, занимающегося продажей косметических средств, установлен по соглашению сторон (работника и администрации организации) в размере 10% от фактического объема реализованной продукции. Если в течение месяца работник реализовал продукции на сумму 100 000 руб., то размер его заработка за месяц составит 10 000 руб.

100 000 руб. х 10% = 10 000 руб.

Работодателем может устанавливаться любая иная форма оплаты труда, не нарушающая интересы работника, а также не ухудшающая его положение по сравнению с предусмотренным в коллективном договоре и в законодательстве.

1.2 Учет начислений заработной платы Начисление заработной платыСинтетический учет расчетов с работниками по оплате труда ведется на счете 70 "Расчеты с персоналом по оплате труда". На этом счете отражается состояние расчетов с работниками как состоящими, так и не состоящими в списочном составе предприятия по всем видам выплат. При начислении зарплаты различным категориям работников в синтетическом учете делаются следующие записи:

Начисление заработной платы:

- основным рабочим: Д 20 К 70

- работникам вспомогательных производств: Д 23 К 70

- управленческому персоналу: Д 25, 26 К 70

- работникам, занятых в обслуживающих производствах и хозяйствах:

Д 29 К 70

- работникам занятых в деятельности, не связанной с основной:

Д 91 К70

- работникам за счет ранее созданного резерва: Д96 К 70

- работникам, задействованным в ликвидации стихийных бедствий:

Д 99 К 70

- работникам, работающих на предприятиях торговли: Д 44 К 70

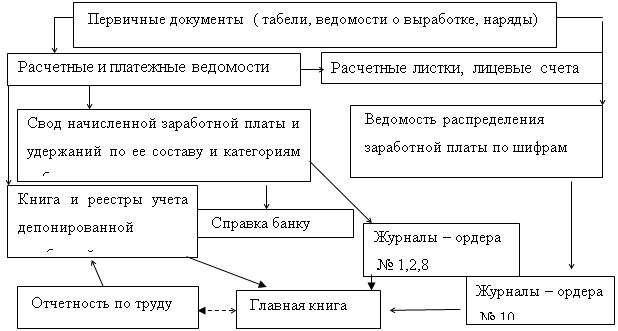

В настоящее время согласно законодательству на предприятиях и в организациях используются три варианта организации аналитического учета:

1. по расчетно-платежным ведомостям

2. раздельно по расчетным и платежным ведомостям

3. по составленным компьютерным способом листкам "расчет заработной платы" (начислено, удержано и к выдаче) на основании которых заполняется платежная ведомость для выдачи заработной платы.

Документы по учету рабочего времени работников поступают в бухгалтерию, после чего производится их группировка с целью определения общего месячного заработка каждого работника и общего фонда заработной платы по фирме.

Основным сводным документом по исчислению заработной платы является расчетная ведомость. Основанием для составления расчетной ведомости служат следующие первичные документы:

- табель учета использования рабочего времени;

- справки-расчеты на отдельные вилы доплат, сумм дополнительной заработной платы и пособий по временной нетрудоспособности;

- исполнительные листы и заявления работников на различные вычеты и удержания из заработной платы;

- платежные ведомости или расходные кассовые ордера на выданные авансы.

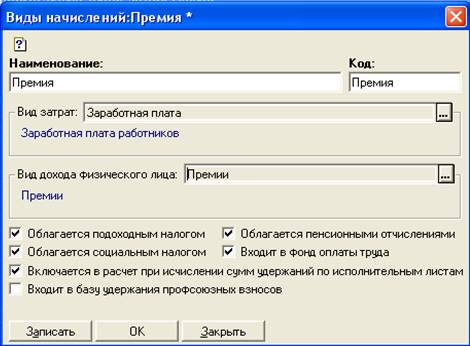

Выплата премийРаботодатель может поощрять работников, добросовестно исполняющих трудовые обязанности, в частности, путем выдачи премий. Он имеет право устанавливать различные системы премирования, стимулирующих доплат и надбавок (ст. 144 ТК РФ). Система премирования устанавливается в коллективных договорах, соглашениях, локальных нормативных актах и трудовых договорах, которые должны соответствовать законам и иным нормативным правовым актам.

К существенным условиям трудового договора относятся условия оплаты труда, в том числе поощрительные выплаты (ст. 57 ТК РФ). Поэтому в трудовом договоре нужно перечислить виды премий, выплачиваемых работнику. А уже порядок их начисления следует установить внутренними документами организации, к примеру, в Положении о премировании, коллективном договоре, правилах внутреннего трудового распорядка и других локальных актах, регулирующих порядок и условия выплат. В этих документах нужно прописать порядок расчета премий для каждой категории работников (рабочие, администрация), показатели, за которые премируется работник. Также следует отразить базу для начисления премий (данные бухгалтерской, статистической, управленческой службы), сроки и периодичность их выплаты.

Рассмотрим, какие налоги должна заплатить организация с премиальных сумм.

Налог на прибыль. В пункте 2 статьи 255 НК РФ сказано, что "премии за производственные результаты" относятся к расходам на оплату труда, а следовательно уменьшают налогооблагаемую прибыль. При этом под производственными результатами имеется в виду, что вознаграждение должно быть связано деятельностью, которая направлена на получение дохода.

Кроме того, налогооблагаемый доход нельзя уменьшать на премии, выдаваемые за счет целевых поступлений или средств специального назначения.

Налог на доходы физических лиц. Со всех сумм, которые организация выплачивает своим работникам, нужно удержать налог на доходы физических лиц (ст. 208 и ст. 226 НК РФ). Это правило касается и премий.

Однако НДФЛ не начисляют на международные, иностранные или российские премии за выдающиеся достижения в области науки, техники, образования и т. п.

ЕСН бухгалтер начисляет на все выплаты в пользу работников предприятия (ст. 236 НК РФ). Это в полной мере относится и к премиям. В то же время ЕСН не исчисляют с тех вознаграждений, которые не уменьшают налогооблагаемую прибыль. Так же поступают и со страховыми взносами в Пенсионный фонд РФ, ведь согласно статье 10 Федерального закона от 15 декабря 2001 г. № 167-ФЗ, эти взносы исчисляются исходя из базы, рассчитанной для единого социального налога.

Взносы на обязательное страхование от несчастных случаев. Здесь все то же самое - взносы на обязательное страхование от несчастных случаев организация должна начислять на все суммы, которые она выплачивает своим сотрудникам. При этом не важно, работают они временно или постоянно, в штате или нет.

Доплаты за сверхурочную работуСверхурочная работа производится по инициативе работодателя. Работа будет считаться сверхурочной, если она производится не только по инициативе руководителя организации (или физического лица - работодателя), но и по инициативе иных органов управления организации или уполномоченных ими лиц.

Ни при каких обстоятельствах не допускается привлечение к сверхурочным работам беременных женщин и работников в возрасте до 18 лет. Допускается привлечение к сверхурочным работам инвалидов, женщин, имеющих детей в возрасте до трех лет, но только с их письменного согласия и при условии, что такие работы не запрещены им по состоянию здоровья в соответствии с медицинским заключением.

Сверхурочные работы не должны превышать для каждого работникачетырех часов в течение двух дней подряд и 120 часов в год.

Сверхурочная работа подлежит оплате в повышенном размере. Статьей 152 ТК РФ установлены следующие гарантии оплаты сверхурочной работы. Сверхурочная работа оплачивается за первые два часа работы и менее чем в полуторном размере, за последующие часы - не менее чем в двойном размере.

Пример

График работы работника - пятидневная рабочая неделя с двумя выходными днями. Тарифная ставка в месяц составляет 10 000 руб. При месячной норме рабочего времени 160 часов в один из дней отработано 12 час. Всего за месяц отработано 164 часа. Заработная плата в месяц:

тарифная ставка -10 000 руб.;

доплата за сверхурочную работу:

в полуторном размере - 10 000 руб. : 160 час. х 2 час. х 1,5 = 187,5 руб.

в двойном размере - 10 000 руб.: 160 час. х (4 час. - 2 час.) х 2 = 250 руб.

Всего заработная плата за месяц: 10 000 руб. + 187,5 руб. + + 250 руб. = 10437,5 руб.

Суммы оплаты труда, в том числе доплаты за сверхурочные часы и в пределах норм, облагаются единым социальным налогом (ст. 236 НК РФ). Сумма оплаты труда, включая сумму доплаты за сверхурочные часы, подлежит обложению налогом на доходы физических лиц (ст. 208 НК РФ).

Оплата отпусковПраво на ежегодный оплачиваемый отпуск имеют все работники, Об этом сказано в статье 21 ТК РФ. При этом не имеет значения ни срок трудового договора, ни продолжительность рабочего дня, ни должность, ни форма оплаты труда. Также не важно, является ли работодатель физическим юридическим лицом.

За то время, пока работник находится в отпуске, за ним сохраняются должность и средний заработок (ст. 114 ТК РФ).

Оплачиваемый отпуск предоставляется ежегодно, причем в расчет берется не календарный, а рабочий год. Год отсчитывается с момента поступления человека на работу. Право на отпуск возникает у нового сотрудника по истечении шести месяцев работы.

Вообще-то администрация предприятия может предоставить отпуск недавно поступившему сотруднику - до того, как он отработает шесть месяцев. А в некоторых случаях она даже обязана это сделать. В частности, досрочный отпуск предоставляется:

- женщине перед отпуском по беременности и родам или сразу после него;

- несовершеннолетнему сотруднику;

- работнику, усыновившему ребенка, которому еще не исполнилось трех месяцев.

Досрочный отпуск предоставляется также тем работникам, для которых он предусмотрен законодательством.

Как мы уже отметили, продолжительность основного отпуска - 28 календарных дней. Однако для некоторых работников трудовое законодательство предусматривает более длинные основные отпуска. Например, подростки должны отдыхать 31 календарный день. Или, скажем, инвалиды - их основной отпуск равен 30 календарным дням.

Хотя в год работнику положено как минимум 28 дней отпуска, это вовсе не значит, что он должен использовать их все сразу. Отпуск можно разделить на части. Поступать так позволяет статья 125 ТК РФ. В этом случае хотя бы одна из частей отдыха должна быть не менее 14 календарных дней. Во время отпуска за сотрудником сохраняется средний заработок. Расчетный период для отпускных составляет 12 месяцев. Порядок расчета отпускных зависит от того, полностью ли отработан отчетный период. Если в него входят все полные календарные 12 месяцев, то отпускные рассчитываются по формуле:

О = ЗП : 12 мес. : 29,4 * Д, где

О – сумма отпускных;

ЗП- зарплата, начисленная за расчетный период

29,4 – среднее количество дней в месяце

Д – количество календарных дней в месяце

Если расчетный период отработан не полностью, то необходимо подсчитать количество календарных дней, фактически отработанных в расчетном периоде:

К = 29,4 * М + Д1 * 1,4 + Д2 * 1,4, где

М – количество месяцев, полностью отработанных в отчетном периоде

Д1,2 – количество дней, отработанных в неполных месяцах

О = ЗП : К * Д, где

Д – дни отпуска

Пример:

Работнику установлен оклад 6000 руб. С 16 октября 2006г ему предоставляется отпуск – 28 дней. Расчетный период – с 1 октября 2005 по 30 сентября 2006г.

В апреле работник заболел. Отработал 12 рабочих дней, его заработок составил: 6000:20*12= 3600. Д = 12*1,4=16,8

В марте 3 дня не работал из-за простоя. Отработал 19 дней и его заработок составил: 6000:22*19=5200. Д = 19*1,4=26,6

В июле был в отпуске, отработал 1 день и заработал 300 руб. Д=1*1.4=1.4

В сентябре брал 10 дней отпуска без сохранения зарплаты, отработал 11 дней:

6000:21*11=3100. Д= 11*1.4=15,4

К = 29,4*8+60,2=295,4

ЗП(расч) = 6000*8+3600+5200+300+3100=60200

О = 60200:295,4*28=5706,16

Социальные выплатыЗаконодательством РФ установлены следующие виды пособий, выплачиваемых за счет средств Фонда социального страхования РФ:

- пособие по временной нетрудоспособности;

- пособие по беременности и родам;

- единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности;

- единовременное пособие при рождении ребенка;

- ежемесячное пособие на период отпуска по уходу за ребенком до достижения им возраста полутора лет;

- пособие при усыновлении ребенка;

- оплата дополнительных выходных дней для ухода за детьми-инвалидами;

- пособие на погребение.

Правом на получение пособий по государственному социальному страхованию обладают граждане, на которых распространяется государственное социальное страхование. Следует отметить, что согласно статье 5 Федерального закона от 24 июля 1998 г. № 125-ФЗ все работодатели обязаны страховать своих работников (то есть тех, кто работает по трудовым договорам) от несчастных случаев на производстве и профессиональных заболеваний. При этом страховать сотрудников, с которыми заключен гражданско-правовой договор, необходимо только в случаях, когда это прямо указано в договоре. Застрахованный работник, который пострадал в результате несчастного случая, имеет право на страховое обеспечение.

Рассмотрим подробнее пособие по временной нетрудоспособности. Документом, на основании которого выплачивается пособие является больничный лист. Пособие выплачивает работодатель. Это делается за счет 2-х источников: средств предприятия и средств ФСС. Пособие выплачивается за рабочие дни, причем первые два дня оплачивает работодатель, а остальные – ФСС. При этом делаются следующие записи на счетах бухгалтерского учета:

Д 91 К70 – на сумму пособий за первые два дня нетрудоспособности

Д69 К70 – на сумму пособий с третьего дня нетрудоспособности за счет средств ФСС.

Размер пособия зависит от стажа работы:

Более 8 лет – 100%

От 5 до 8 лет -80%

Менее 5 лет – 60%

Порядок расчета пособий по больничным листам:

1. Определить среднедневной заработок;

(Д= ЗПрасч перида : Котраб дн. в расч п. * %стажа)

2. Определить размер максимума и минимума дневного заработка

15000(1100) : Крабочих дн мес в кот наст болезнь

3. Сравнить дневной заработок с максимумом и минимумом.

Если работник отработал более 90 дней на предприятии, то сравниваем с максимумом, если меньше, то с минимумом.

4. Определить количество оплачиваемых рабочих дней.

5. Подсчитать общую сумму заработка (П = Д * К, где Д- дневной заработок, К- количество дней по болезни).

Пример

Работник был принят на работу 1 марта 2005 года. Временная нетрудоспособность наступила 10 ноября 2006 года и продолжалась по 19 ноября 2006 года. До поступления на работу к данному работодателю трудовой страж у работника отсутствовал.

Фактический заработок работника за расчетный период (с 1 ноября 2006 года по 31 октября 2006 года) составил 103 000 руб. за 249 фактически отработанных дней.

В данном случае работник имеет право на пособие из расчета среднего заработка, поскольку весь расчетный период был отработан полностью.

1. Определяем средний дневной заработок. Для этого сумму фактического заработка за расчётный период необходимо разделить на количество рабочих дней. В результате получим сумму 413,65 руб. (103 000 руб.: 249 дней).

Поскольку непрерывный трудовой стаж меньше 5 лет, дневное пособие с учетом непрерывного трудового стажа будет составлять 60% среднего заработка, то есть 248,19 руб. (413,65 руб. х 60%).

Для правильного расчета пособия необходимо сравнить размер дневного пособия, начисленный исходя из размера средней заработной платы, с максимальным размером дневного пособия.

Максимальный размер дневного пособия составит 789,47 руб. (15 000руб. : 19 дней).

Как видим, размер дневного пособия (248,19 руб.) не превышает максимальную величину дневного пособия (789,47руб.). Сумма пособия за 8 дней составит 1985,52 руб. (248,19 руб. х 8 дней).

Похожие работы

... заполнения этих регистров подсчитывают итоги и выводят конечные сальдо, на основе чего заполняют Главную Книгу и балансы. Методика и организация учета расчетов с персоналом по оплате труда в ОАО «Ивица» проводится на должном уровне, за исключением того, что учет трудовых ресурсов и средств на оплату труда не атоматизирован полностью. Поэтому для облегчения труда бухгалтера, а также ...

... ». Все рассмотренные в филиале удержания с физических лиц не противоречат Трудовому законодательству РФ и иным нормативным актам. 2.5 Пути совершенствования учета расчетов с персоналом по оплате труда Под рациональной организацией бухгалтерского учета следует понимать такое его построение, которое обеспечивает систему управления полной, своевременной разносторонней учетной информацией о ...

чета расчетов персоналом по оплате труда; - синтетического и аналитического учет расчетов персоналом по оплате труда, - организации учета расчетов персоналом по оплате труда на примере ТОО «Мука Казахстана»; - изучить порядок учет расчетов с персоналом по оплате труда в предприятии ТОО «Мука Казахстана» и его краткая характеристика. 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ УЧЕТА РАСЧЕТОВ С ПЕРСОНАЛОМ ПО ...

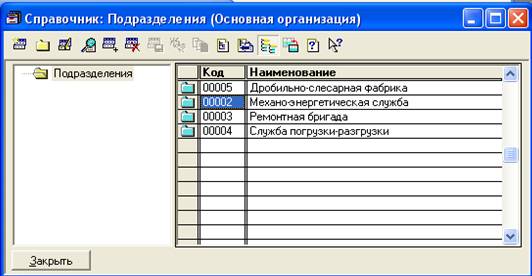

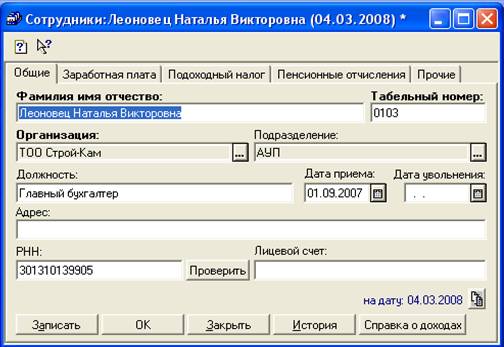

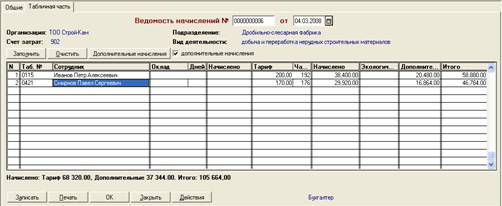

... и трудоемкой работой, которую нужно выполнять в короткие сроки между предоставлением информации и выплатой сотруднику, то в качестве совершенствования учета расчетов с персоналом по оплате труда на предприятии ТОО «Строй-Кам» рекомендовано было внедрить автоматизированную систему бухгалтерского учета 1С: Бухгалтерия 7.7, которая предназначена для комплексной автоматизации бухгалтерского учета на ...

0 комментариев