Навигация

Учет удержаний из заработной платы

2.3.3 Учет удержаний из заработной платы

Удержания из заработной платы работников могут производиться только в случаях, предусмотренных законодательством. Их можно разделить на две группы: обязательные удержания и удержания по инициативе администрации организации, где работник трудится. К обязательным удержаниям относятся НДФЛ, удержания по исполнительным листам и надписям нотариальных контор в пользу юридических и физических лиц. По инициативе администрации могут быть удержаны: суммы аванса, выданного в счет заработной платы; суммы, излишне выплаченные вследствие счетных ошибок, суммы возмещения материального ущерба, причиненного по вине работника организации, удержания в счет погашения полученной работником ссуды; за товары, купленные в кредит и т.д.

Основным налогом, при помощи которого государство регулирует доходы, получаемые физическими лицами, является налог на доходы физических лиц, который исчисляется и уплачивается в соответствии с главой 23 II части НК РФ.

Согласно ст. 207 НК РФ плательщиками налога признаются:

· физические лица, являющиеся налоговыми резидентами РФ (в соответствии с п. 2 ст. 11 НК РФ не менее 183 дней в календарном году);

· физические лица, не являющиеся налоговыми резидентами РФ и получающие доходы от источников, расположенных в РФ.

Объектом налогообложения для физических лиц, являющихся налоговыми резидентами РФ, выступают все доходы, полученные от источников в РФ и (или) от источников за пределами РФ как в денежной, так и натуральной формах, а также доходы в виде материальной выгоды.

При получении физическим лицом дохода от организаций и индивидуальных предпринимателей в натуральной форме (оплата за физическое лицо коммунальных услуг, выполненные для него работы и оказанные услуги на безвозмездной основе, полученные товары и т.д.) налоговая база определяется исходя из цен соответствующих товаров (работ, услуг), определяемых с соответствии со ст. 40 НК РФ (включая НДС, акцизы, налог с продаж).

Под материальной выгодой понимается выгода, полученная:

а) от экономии на процентах за пользование физическим лицом заемными средствами. При получении заемных средств в рублях материальная выгода возникает в случае превышения суммы процентов, исчисленной исходя из 3/4 ставки рефинансирования ЦБ России, установленной на дату получения таких средств, над суммой процентов, исчисленной исходя из условий договора. При получении займа в иностранной валюте материальная выгода возникает при превышении суммы процентов, исчисленной исходя из 9% годовых, над суммой процентов, исчисленной исходя из условий договора.

Пример, в сентябре прошлого года ООО «Гидросервис» предоставил главному инженеру заем Тетерину С.П в сумме 10 000 руб. сроком на один месяц. В соответствии с условиями договора погашение займа и процентов по нему из расчета 12% годовых осуществляется в октябре2006 г. Ставка рефинансирования на момент предоставления займа составила 25%.

Сумма процентов исчисленная исходя из ставки, установленной договором, составила:

10 000 руб. * 12% / 12 мес. = 100 руб.

Сумма процентов, исчисленная исходя из 3/4 ставки рефинансирования ЦБ России, установленной на момент предоставления займа равна:

10 000 руб. * 25% * 3\4 / 12 мес. = 156 руб.

Сумма материальной выгоды, подлежащей налогообложению по итогам октября 2006 г., составила:

156 руб. – 100 руб. = 56 руб.;

б) от приобретения товаров (работ, услуг) у физических лиц в соответствии с гражданско-правовым договором, у организаций и индивидуальных предпринимателей, являющихся взаимозависимыми по отношению к налогоплательщику;

в) от приобретения ценных бумаг. Размер такой материальной выгоды определяется как превышение рыночной стоимости ценных бумаг над суммой фактических расходов налогоплательщика на их приобретение.

Объектом налогообложения для физических лиц, не являющихся налоговыми резидентами РФ, выступает доход, полученный от источников в РФ.

Налоговым периодом признается календарный год. Датой фактического получения дохода служит: день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках или по его поручению на счета третьих лиц – при получении доходов в денежной форме (кроме заработной платы); день передачи доходов в натуральной форме – при получении доходов в натуральной форме; день уплаты налогоплательщиком процентов по полученным заемным средствам, приобретения товаров (работ, услуг) или ценных бумаг – при получении доходов в виде материальной выгоды; последний день месяца, за который работнику начислен доход за выполненные трудовые обязательства в соответствии с трудовым договором, – при получении дохода в виде заработной платы.

Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц: пособия по беременности и родам, пособия по безработице; государственные пенсии, назначаемые в порядке, установленном действующим законодательством; выходное пособие при увольнении работников в связи с ликвидацией организации или сокращением штатов; суммы единовременной материальной помощи независимо от размера, оказываемой в связи со стихийными бедствиями, террористическими актами, на погребение, а в других случаях – не более 2000 руб. за налоговый период (календарный год); стоимость подарков, полученных от организаций или индивидуальных предпринимателей, но не более 2000 руб. в год; алименты, получаемые налогоплательщиками, и другие доходы в соответствии со ст. 217 НК РФ.

Для целей налогообложения доход, полученный физическим лицом в календарном году, уменьшается на определенные суммы – налоговые вычеты. Эти вычеты поделены на четыре группы: стандартные, социальные, имущественные и профессиональные налоговые вычеты. (18)

Стандартные налоговые вычеты – ежемесячные вычеты из доходов в размере 600, 400, 500 и 3 000 руб., право на которые имеют отдельные категории налогоплательщиков (табл. 2.2)

Таблица 2.2. Налоговые вычеты, предоставленные Налоговым кодексом РФ по налогу на доходы физических лиц

| Размеры налоговых вычетов | Категории налогоплательщиков (подпункты 1, 2, 3, 4 пункта 1 статьи 218 «Стандартные налоговые вычеты») | Сроки действия предоставленных вычетов |

| 1. В размере 3000 руб. за каждый месяц 2. В размере 500 руб. за каждый месяц 3. В размере 400 руб. за каждый месяц 4. В размере 600 руб. за каждый месяц | Инвалиды-чернобыльцы, инвалиды ВОВ, инвалиды из числа военнослужащих, ставших инвалидами I, П, III групп вследствие ранения, контузии или увечья, полученных при защите СССР, РФ или при исполнении иных обязанностей военной службы и т.д. Герои Советского Союза и Герои Российской Федерации, лица, награжденных орденом Славы трех степеней; участники ВОВ; инвалиды с детства и инвалиды I и II групп; лица, выполнявших интернациональный долг в Республике Афганистан и других странах, в которых велись боевые действия и т.д. Физические лица, которые не имеют специальных льгот. Действует до месяца, в котором доход, исчисленный нарастающим итогом с начала календарного года, превысил 20 000 руб. Начиная с месяца, в котором доход превысил 20 000 руб. налоговый вычет не применяется. за каждый месяц налогового периода устанавливается на каждого ребенка в возрасте до 18 лет, а на каждого учащегося дневной формы обучения, аспиранта, студента, курсанта в возрасте до 24 лет у родителей и(или) супругов, опекунов или попечителей. | Бессрочно Бессрочно Действует до месяца, в котором доход, исчисленный нарастающим итогом с начала календарного года, превысил 20000 руб. Действует до месяца, в котором доход, исчисленный нарастающим итогом с начала календарного года, превысил 20000 руб. (14) |

Вдовам (вдовцам), одиноким родителям, опекунам или попечителям налоговый вычет расходов на детей предоставляется в двойном размере. Вычеты на содержание иждивенцев с 2001 г. не предоставляются.

Если налогоплательщик имеет право более чем на один стандартный вычет (кроме расходов на содержание детей), то ему предоставляется только один максимальный из них.

При смене физическим лицом в течение календарного года места работы стандартные налоговые вычеты по новому месту работы предоставляются с учетом дохода, полученного с начала налогового периода по другому месту работы, в котором налогоплательщику предоставлялись налоговые вычеты. Сумма полученного дохода подтверждается справкой о полученных налогоплательщиком доходах по старому месту работы.

Социальные, имущественные и профессиональные налоговые вычеты предоставляются на основании письменного заявления налогоплательщика при подаче им налоговой декларации в налоговый орган по окончании календарного года. Налоговая декларация подается не позднее 30 апреля года, следующего за отчетным.

К числу социальных вычетов отнесен вычет в сумме доходов, перечисляемых физическим лицом на благотворительные цели в виде денежной помощи организациям науки, культуры, образования; здравоохранения и социального обеспечения, частично или полностью финансируемым из средств соответствующих бюджетов; физкультурно-спортивным организациям, образовательным и дошкольным учреждениям на нужды физического воспитания граждан и содержание спортивных команд. Сумма указанных вычетов не должна превышать 25% от суммы годового дохода физического лица.

Имущественные налоговые вычеты – это уменьшение дохода на суммы, полученные налогоплательщиком от продажи своего имущества, а также на суммы, израсходованные им на приобретение (строительство) жилья. Порядок предоставления имущественных вычетов изложен в ст. 220 НК РФ.

Профессиональные налоговые вычеты (ст. 221 НК РФ) имеют: индивидуальные предприниматели без образования юридического лица; частные нотариусы и другие лица; занимающиеся частной практикой; налогоплательщики, получающие доходы от выполнения работ (оказания услуг) по договорам гражданско-правового характера; налогоплательщики, получающие авторские вознаграждения или вознаграждения за создание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждения авторам открытий, изобретений и промышленных образцов.

Налоговая ставка на доходы физических лиц установлена в размере 13% (п. 1 ст. 224 НК РФ).Однако для налогообложения некоторых видов доходов устанавливаются специальные ставки налога. По ставке 35% облагаются: выигрыши, выплаченные организаторами лотерей, тотализаторов и других основанных на риске игр, стоимость любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, в части, превышающей 2000 рублей в год; суммы превышения страховых выплат, полученных по договорам добровольного страхования, заключенным на срок менее пяти лет; над суммами внесенных физическими лицами страховых взносов, увеличенными на ставку рефинансирования ЦБ России на момент заключения договора страхования; суммы процентных доходов по вкладам в банках в части превышения суммы, рассчитанной исходя из 3/4 ставки рефинансирования ЦБ России, действующей в течение периода, за который начислены проценты, по рублевым вкладам и 9% годовых по вкладам в иностранной валюте; суммы экономии на процентах при получении налогоплательщиками заемных средств. Налоговая ставка в размере 30% установлена для: дивидендов; доходов, получаемых физическими лицами, не являющимися налоговыми резидентами РФ. (2)

Налоговые вычеты предоставляются только по письменному заявлению работника.

Пример. Газоэлектросварщику Семенову В.И. в сентябре 2006 года за август 2006 года была начислена заработная плата в сумме 12000 руб. Семенов В.И. подал в бухгалтерию заявление о предоставлении стандартного вычета в размере 400 руб. в месяц.

Налог на доходы за август составил:

(12000 руб. – 400 руб.) * 13% / 100% = 1508 руб.

В бухгалтерском учете суммы НДФЛ отражаются на счете 68 «Расчеты по налогам и сборам» на специальном субсчете «Расчеты по налогу на доходы физических лиц». Кредитовое сальдо субсчета 68 «Расчеты по налогу на доходы физических лиц» свидетельствует о задолженности организации перед бюджетом; оборот по дебету показывает суммы налога, перечисленные в бюджет в погашение задолженности; оборот по кредиту отражает суммы удержанного налога из заработной платы работников организации.

Удержанный из заработной платы налог отражается проводкой:

Д-т 70 «Расчеты с персоналом по оплате труда»

К-т 68 «Расчеты по налогам и сборам».

Перечисление налога в бюджет –

Д-т 68 «Расчеты по налогам и сборам»

К-т 51 «Расчетные счета».

Начисленные и удержанные суммы алиментов отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами» на субсчете «Исполнительные листы». При этом делаются следующие проводки:

Удержаны суммы по исполнительным листам –

Д-т 70 «Расчеты с персоналом по оплате труда»

К-т 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Исполнительные листы».

Алименты выданы взыскателю наличными из кассы организации –

Д-т 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Исполнительные листы»

К-т 59 «Касса».

Алименты перечислены платежным поручением на счет взыскателя в отделение банка –

Д-т 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Исполнительные листы»

К-т 51 «Расчетные счета».

Прочие удержания из заработной платы отражаются бухгалтерскими записями:

Удержано с виновников брака –

Д-т 70 «Расчеты с персоналом по оплате труда»

К-т 28 «Брак в производстве».

Взыскано с работника в возмещение материального ущерба –

Д-т 70 «Расчеты с персоналом по оплате труда»

К-т 72.3 «Расчеты по возмещению материального ущерба».

Удержаны суммы платежей за товары, проданные в кредит, по предоставленным займам, по ссудам банков –

Д-т 70 «Расчеты с персоналом по оплате труда»

К-т 72 «Расчеты по возмещению материального ущерба» (по субсчетам). (18)

В ООО «Гидросервис» имеют место следующие вычеты: долг за работником; ранее выданные плановый аванс и выплаты, сделанные в межрасчетный период; в погашение задолженности по подотчетным суммам; за ущерб, нанесенный производству; за порчу, недостачу или утерю материальных ценностей; за брак. Из числа обязательных удержаний в ООО «Гидросервис» имеют место удержания в виде налога на доходы физических лиц и удержаний по исполнительным листам в пользу физических лиц, в виде алиментов. Налог на доходы физических лиц удерживается со всех сотрудников.

Базой для исчисления налога являются все доходы налогоплательщика, полученные им как в денежной так и в натуральной формах, и определяется бухгалтером в соответствии с законодательством.

В соответствии с Налоговым кодексом при определении размера налоговой базы бухгалтер производит стандартные вычеты. На 1 января 2007 года из числа всех стандартных вычетов для сотрудников ООО «Гидросервис» использовались только два:

1) налоговый вычет в размере 400 рублей за каждый месяц налогового периода.

2) налоговый вычет размере 600 рублей за каждый месяц налогового периода распространяется на каждого ребенка у налогоплательщиков. Этот вычет предоставляется на основании письменных заявлений налогоплательщиков и документов подтверждающих право на данный вычет

По окончании налогового периода ответственным бухгалтером составляется декларация по налогу на доходы физических лиц в целом по предприятию, которая представляется курьером в налоговый орган по месту регистрации организации не позднее 30 апреля года, следующего за истекшим налоговым периодом. Налоговая декларация составляется путем ручного ввода всех необходимых данных в специальную программу «Налогоплательщик ЮЛ», распечатывается в двух экземплярах и сохраняется на магнитном носителе. В налоговую инспекцию предоставляются два экземпляра декларации и необходимое количество дискет, содержащих данную отчетность.

Алименты на содержание несовершеннолетних детей устанавливаются в твердой денежной сумме или в размере: на одного ребенка - 25%, на двух детей 33%, на трех и более 50% заработка (дохода) но не менее суммы установленной законодательством. Алименты не взыскиваются с сумм материальной помощи, единовременных пособий, компенсационных выплат за работу во вредных и экстремальных условиях и иных выплат, не носящих постоянного характера. Базой для исчисления алиментов берется сумма заработка (дохода) за вычетом налога на доходы с физических лиц.

На сумму удержанных алиментов работником бухгалтерии составляется платежное поручение и перечисляется получателю указанному в исполнительном листе.

Расчет начислений страховых взносов в Пенсионный фонд РФ и Фонд социального страхования РФ на фонд заработной платы

ООО «Гидросервис» является плательщиком страховых взносов на обязательное пенсионное страхование, и Фонд социального страхования на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

Для исчисления суммы взносов в пенсионный фонд бухгалтером используются таблица 2.3 и 2.4.

Таблица 2.3. Процентные ставки страховых взносов в Пенсионный фонд для сотрудников с годом рождения менее 1967 года

| База для начисления страховых взносов на каждого работника нарастающим итогом с начала года | Для мужчин 1952 года рождения и старше и женщин 1956 года рождения и старше | Для мужчин с 1953 по 1966 год рождения и женщин с 1957 по 1966 год рождения | ||

| на финансирование страховой части трудовой пенсии | на финансирование накопительной части трудовой пенсии | на финансирование страховой части трудовой пенсии | на финансирование накопительной части трудовой пенсии | |

| До 100 000 руб. | 14% | 0% | 12% | 2% |

| От 100 001 до 300 000 руб. | 14 000 руб. + 7,9% с суммы, превышающей 100 000 руб. | 0% | 12 000 руб. + 6,8% с суммы, превышающей 100 000 руб. | 2 000 руб. + 1,1% с суммы, превышающей 100 000 руб. |

| От 300 000 до 600 000 руб. | 29 800 руб. + 3,95% с суммы, превышающей 300 000 руб. | 0% | 25 600 руб. + 3,39% с суммы, превышающей 300 000 руб. | 4 200 руб. + 0,56% с суммы, превышающей 300 000 руб. |

| Свыше 600 000 руб. | 41 650 руб. | 0% | 35 770 руб. | 5 880 руб. |

Таблица 2.4. Процентные ставки страховых взносов в Пенсионный фонд для сотрудников с годом рождения начиная с 1967 года на 2006 г.

| База для начисления страховых взносов на каждого работника нарастающим итогом с начала года | на финансирование страховой части трудовой пенсии | на финансирование накопительной части трудовой пенсии |

| До 100 000 руб. | 10% | 4% |

| От 100 001 до 300 000 руб. | 10 000 руб. + 5,64% с суммы, превышающей 100 000 руб. | 4 000 руб. + 2,26% с суммы, превышающей 100 000 руб. |

| От 300 000 до 600 000 руб. | 21 280 руб. + 2,82% с суммы, превышающей 300 000 руб. | 8 520 руб. + 1,13% с суммы, превышающей 300 000 руб. |

| Свыше 600 000 руб. | 41 650 | 11 910 |

Руководствуясь данными таблицами, бухгалтер определяет сумму взносов. После определения суммы страховых взносов для всех трех различных возрастных групп страховые взносы, подлежащие уплате на страховую часть и на накопительную часть суммируются и получаются две суммы страховых взносов на страховую часть трудовой пенсии в целом и на накопительную часть трудовой пенсии в целом.

Сумма авансового платежа по страховым взносам, подлежащая уплате за текущий месяц, определяется с учетом ранее уплаченных сумм авансовых платежей. Уплата авансовых платежей производится ежемесячно в срок, установленный для получения в банке средств на оплату труда за истекший месяц, но не позднее 15 числа месяца, следующего за месяцем, за который начисляется авансовый платеж по страховым взносам.

Данные об исчисленных и уплаченных суммах авансовых платежей ООО «Гидросервис» отражает в расчете, представляемом не позднее 20-го числа месяца, следующего за отчетным, в налоговый орган по форме утвержденной приказом МНС России от 27.10.04 №БГ-3–05/51 [8].

Баланс на начало и конец отчетного периода

| АКТИВ | Код показателя | На начало отчетного года | На конец |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | 110 | 23 110 | 23 110 |

| Основные средства | 120 | 4 389 473 | 4 500 288 |

| Незавершенное строительство | 130 | ||

| Доходные вложения в материальные | 135 | ||

| Долгосрочные финансовые вложения | 140 | ||

| Отложенные налоговые активы | 145 | ||

| Прочие внеоборотные активы | 150 | ||

| ИТОГО по разделу I | 190 | 4 412 583 | 4 523 398 |

| II. ОБОРОТНЫЕ АКТИВЫ | 210 | ||

| в том числе: | 154 301 | 476 350 | |

| животные на выращивании и откорме | |||

| затраты в незавершенном | 50 000 | ||

| готовая продукция и товары для | 32 243 | ||

| товары отгруженные | 150 000 | 150 000 | |

| расходы будущих периодов | 170 440 | ||

| прочие запасы и затраты | |||

| Налог на добавленную стоимость по | 220 | 7 100 | 21 216 |

| Дебиторская задолженность (платежи по | 230 | ||

| в том числе покупатели и заказчики | |||

| Дебиторская задолженность (платежи по | 240 | 650 180 | 39 012 |

| в том числе покупатели и заказчики | 1 207 200 | ||

| Краткосрочные финансовые вложения | 250 | 130 500 | 130 500 |

| Денежные средства | 260 | 1 760 240 | 1 313 278 |

| Прочие оборотные активы | 270 | ||

| ИТОГО по разделу II | 290 | 2 252 321 | 3 540 239 |

| БАЛАНС | 300 | 7 314 904 | 8 063 635 |

| ПАССИВ | Код | На начало | На конец |

| 1 | 2 | 3 | 4 |

| III. КАПИТАЛ И РЕЗЕРВЫ | 410 | 6 569 528 | 6 569 528 |

| Собственные акции, выкупленные у | |||

| Добавочный капитал | 420 | ||

| Резервный капитал | 430 | ||

| в том числе: | |||

| резервы, образованные в | |||

| Нераспределенная прибыль (непокрытый | 470 | 339 776 | 693 364 |

| ИТОГО по разделу III | 490 | 6 909 304 | 7 262 892 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 510 | ||

| Отложенные налоговые обязательства | 515 | ||

| Прочие долгосрочные обязательства | 520 | ||

| ИТОГО по разделу IV | 590 | ||

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 610 | 12 000 | 21 000 |

| Кредиторская задолженность | 620 | ||

| в том числе: поставщики и подрядчики | 7 600 | 98 046 | |

| задолженность перед персоналом | 340 000 | 347 626 | |

| задолженность перед государственными внебюджетными фондами | 116 560 | ||

| задолженность по налогам и сборам | 46 000 | 194 305 | |

| прочие кредиторы | |||

| Задолженность перед участниками | 630 | 3 606 | |

| Доходы будущих периодов | 640 | 19 600 | |

| Резервы предстоящих расходов | 650 | ||

| Прочие краткосрочные обязательства | 660 | ||

| ИТОГО по разделу V | 690 | 405 600 | 800 743 |

| БАЛАНС | 700 | 7 314 904 | 8 063 635 |

Заключение

Рассмотрев подробно систему оплаты труда в РФ, можно сделать следующие выводы:

1) ее реформирование идет в направлении оплаты затраченных усилий, учитывая все многообразие форм труда, а право предприятий самостоятельно формировать политику оплаты и организовывать бухгалтерский учет, позволяют довольно точно отражать затраченный труд и оплачивать его;

2) затраты на оплату труда в РФ, благодаря действующему законодательству учитываются достаточно полно и адекватно, но законодательные акты в некоторых частях нуждаются в переработке;

3) четко поставленный бухгалтерский учет затрат на оплату труда позволит избежать появления ошибок в определении сумм к начислению и неверному отражению бухгалтерского учета, облагаемой налогом базы.

При расчете заработной платы предприятия всех форм собственности должны руководствоваться нормами действующего трудового законодательства. Внутри предприятия вопросы оплаты труда регулируются заключенным коллективным договором (соглашением) между администрацией предприятия и трудовым коллективом или отдельными положениями по оплате труда. Положения таких документов не могут противоречить положениям трудового законодательства.

В ходе исследования ООО «Гидросервис», для достижения поставленных целей данной курсовой работы, были выполнены следующие задачи:

1) определена сущность заработной платы;

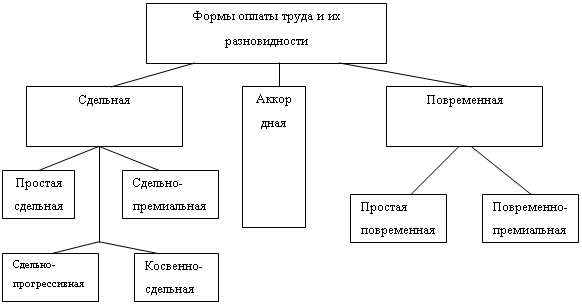

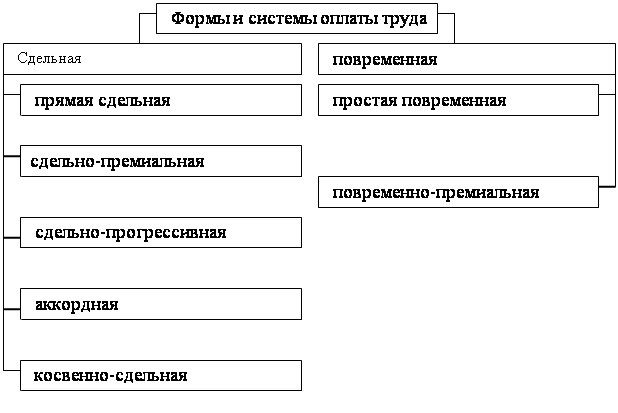

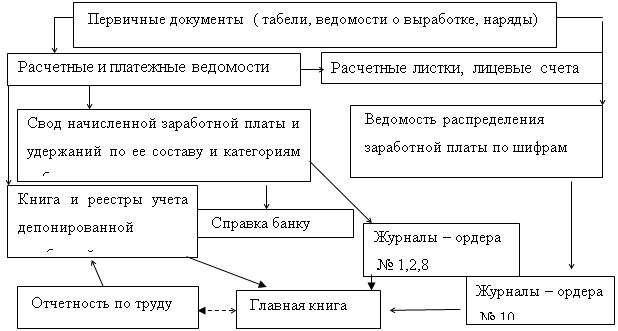

2) рассмотрены существующие формы и системы оплаты труда, порядок начисления некоторых видов заработной платы и то, как эти формы и системы применяются на обследуемом предприятии;

3) был рассмотрен учет заработной платы, удержаний и вычетов из заработной платы работников, их отражение на счетах бухгалтерского учета.

Под понятием заработной платы понимается вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также выплаты компенсационного и стимулирующего характера (ст. 129 гл. 20 ТК РФ).

В ООО «Гидросеврис» используется повременная оплата труда.

Учет труда и заработной платы в ООО «Гидросервис» осуществляется в соответствии с нормативно-правовыми документами, регулирующими оплату труда. К их числу относятся гражданский, трудовой, налоговый кодексы, федеральные законы, указы Президента и т.д., номера и даты утверждения которых отмечались по тексту. В соответствии с этими документами на предприятии определяют формы и системы оплаты труда, порядок ее начисления и выплаты, различные отчисления и удержания из заработной платы.

В данной работе был изучен порядок документального отражения трудовых отношений и учета начисления заработной платы работников ООО «Гидросервис».

При изучении порядка отражения в учете отчислений в различные фонды и удержаний, производимых с заработной платы, было отмечено, что с 01.01.2003 г. ООО «Гидросервис» перешло на упрощенную систему налогообложения (ст. 346 гл. 26 НК РФ, Федеральный закон №104-ФЗ от 24.07.2002 г.), которая предусматривает замену уплаты налога на прибыль организаций, налога на имущество организаций и единого социального налога уплатой единого налога, исчисляемого по результатам хозяйственной деятельности за налоговый период.

Удержания из заработной платы в ООО «Гидросервис» производятся в стандартном порядке.

Особое внимание уделялось синтетическому учету расчетов по оплате труда, правильности отражения в бухгалтерском учете операций начисления заработной платы, других выплат и удержаний из начисленных выплат на основе составления отдельных корреспонденций счетов с фактическими цифровыми данными.

Список использованной литературы

1). Гражданский кодекс Российской Федерации часть. – СПб.: «Издательский дом Герда», 2002.

2). Налоговый кодекс Российской Федерации. Часть вторая – 9-е изд. – М.: «Ось-89», 2004.

3). Трудовой кодекс Российской Федерации от 01.02.2002 г.

4). Федеральный закон от 29 июня 2004 г. №58-ФЗ «О системе государственной службы Российской Федерации».

5). Федеральный закон от 24 июля 2002 г. №104-ФЗ «О внесении изменений и дополнений в часть вторую налогового кодекса российской федерации и некоторые другие акты законодательства российской федерации, а также о признании утратившими силу отдельных актов законодательства российской федерации о налогах и сборах».

6). Федеральный закон от 31 декабря 2002 г. №190-ФЗ «Об обеспечении по обязательному социальному страхованию граждан, работающих в организациях и у индивидуальных предпринимателей, применяющих специальные налоговые режимы».

7). Постановление Государственного комитета РФ по статистике от 05 января 2004 г. №1 «Об утверждении унифицированных форм документации по учету труда и его оплаты».

8). Приказ МНС России от 27 октября 2004 г. №БГ-3–05/51 «Об утверждении формы расчета по авансовым платежам по страховым взносам на обязательное пенсионное страхование и порядка ее заполнения».

9). Журнал «Нормативные документы для бухгалтера» №4, февраль 2004 г., стр. 67

10) Астахов В.П. Бухгалтерский (финансовый) учет: Учебное пособие. Серия «Экономика и управление». Ростов н/Д: Издательский центр «МарТ», 2002.

11) Богаченко В.М., Кириллова Н.А., Ханова Н.Н. Бухгалтерский учет: Учебное пособие. – Ростов н/Д: изд-во «Феникс», 2004.

12) Бухгалтерский учет: Учебник / А.С. Бакаев, П.С. Безруких, И.Д. Врублевский и др.; Под ред. П.С. Безруких. – 5-е изд., перераб. и доп. – М.: Бухгалтерский учет, 2004.

13) Бухгалтерский учет: Учебник для вузов / Под ред. проф. Ю.А. Бабаева. – М.: ЮНИТИ-ДАНА, 2002.

14). Гарифулин К.М., Ивашкевич В.Б. Бухгалтерский финансовый учет: Учебное пособие. – Казань; Изд-во КФЭН, 2002.

15). Дудченко О.Н. ЗАРПЛАТА: расчет и учет. Учебно-практическое пособие. – М.: Издательство «Экзамен», 2004.

16). Жминько С.И. Финансовый учет на предприятиях. – Ростов н/Д: изд-во «Феникс», 1998.

17). Керимов В.Э. Бухгалтерский финансовый учет: Учебник. – М.: Издательско-торговая корпорация «Дашков и Ко, 2006.

18). Кондраков Н.П.: Учебник. – М.: ИНФРА-М, 2006.

19).Лабораторный практикум по бухгалтерскому учету: учеб. пособие / Е.А. Мизиковский, Е.Н. Елманова, Е.В. Пуреховская; под ред. Д-ра экон. Наук, проф. Е.А. Мизиковского. – М.: Экономистъ, 2005.

20) Полонский Ю.Д. Упрощенная система налогообложения. – 5-е изд. перераб. и доп. – М.: «Ось-89», 2004.

21) Финансовый учет: Учебник / Под ред. проф. В.Г. Гетьмана. – 2-е изд., перераб. и доп. – М.: Финансы и статистика, 2004.

22). Чебюрюкова В.В. Бухгалтерский учет. Типовые проводки. Составление и анализ отчетности. Особенности для малого бизнеса: практ. пособие. – М.: ТК Велби, Изд-во Проспект, 2004

Похожие работы

... заполнения этих регистров подсчитывают итоги и выводят конечные сальдо, на основе чего заполняют Главную Книгу и балансы. Методика и организация учета расчетов с персоналом по оплате труда в ОАО «Ивица» проводится на должном уровне, за исключением того, что учет трудовых ресурсов и средств на оплату труда не атоматизирован полностью. Поэтому для облегчения труда бухгалтера, а также ...

... ». Все рассмотренные в филиале удержания с физических лиц не противоречат Трудовому законодательству РФ и иным нормативным актам. 2.5 Пути совершенствования учета расчетов с персоналом по оплате труда Под рациональной организацией бухгалтерского учета следует понимать такое его построение, которое обеспечивает систему управления полной, своевременной разносторонней учетной информацией о ...

чета расчетов персоналом по оплате труда; - синтетического и аналитического учет расчетов персоналом по оплате труда, - организации учета расчетов персоналом по оплате труда на примере ТОО «Мука Казахстана»; - изучить порядок учет расчетов с персоналом по оплате труда в предприятии ТОО «Мука Казахстана» и его краткая характеристика. 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ УЧЕТА РАСЧЕТОВ С ПЕРСОНАЛОМ ПО ...

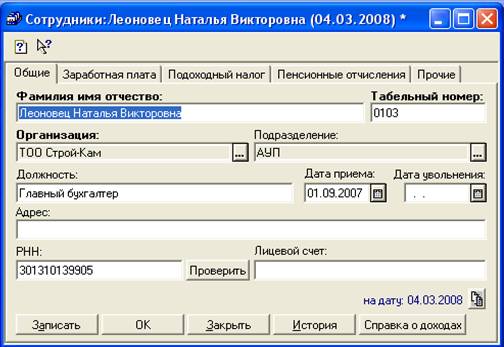

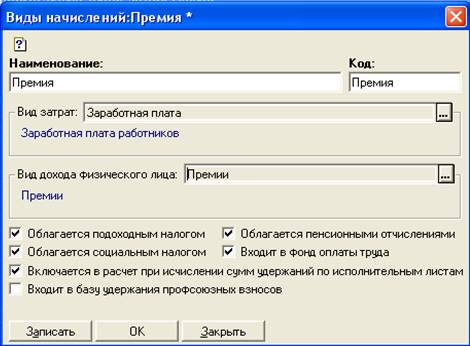

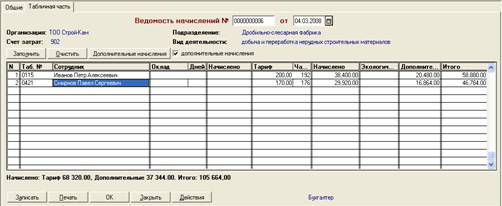

... и трудоемкой работой, которую нужно выполнять в короткие сроки между предоставлением информации и выплатой сотруднику, то в качестве совершенствования учета расчетов с персоналом по оплате труда на предприятии ТОО «Строй-Кам» рекомендовано было внедрить автоматизированную систему бухгалтерского учета 1С: Бухгалтерия 7.7, которая предназначена для комплексной автоматизации бухгалтерского учета на ...

0 комментариев