Навигация

Аспекты учетной политики: организационные и методологические

3.2 Аспекты учетной политики: организационные и методологические.

3.2.1 Организационные аспекты

Для организации налогового учета необходимо проведение следующих мероприятий:

ü уточнение функциональных обязанностей работников бухгалтерии с целью перераспределения обязанностей таким образом, чтобы обеспечить правильное и оперативное ведение бухгалтерского учета;

ü назначение лиц, ответственных за ведение налогового учета, за своевременность и правильность представления данных, необходимых для ведения налогового учета, а также определения обязанностей руководителей подразделений и служб, смежных с бухгалтерией;

ü уточнение и, при необходимости, переработка существующих графиков документооборота, принятого в организации.

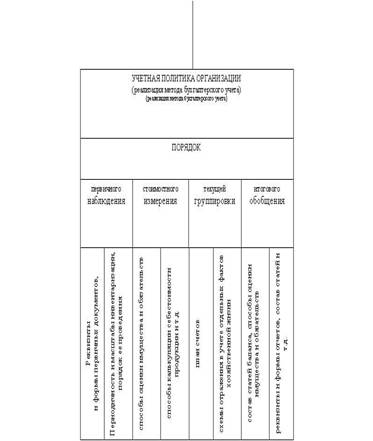

Следующим этапом разработки организационных аспектов учетной политики является определение элементов налогового учета и связанных с этим мероприятий.

Элементами налогового учета в соответствии с НК РФ являются:

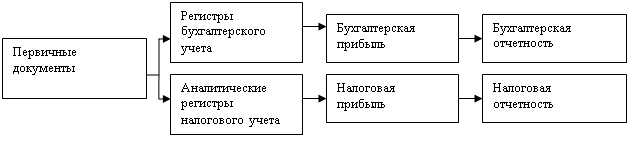

- первичные учетные документы (включая справку бухгалтера);

- аналитические регистры налогового учета;

- расчет налоговой базы.

Под первичными учетными документами понимаются документы, используемые в бухгалтерском учете. Перечень форм таких документов устанавливается в первом разделе учетной политики (учетная политика для целей финансового учета). Если используются формы, не являющиеся унифицированными, в приложении к учетной политике, утверждаются формы, разработанные организацией.

В свете данных требований предполагается, что для организации налогового учета в бухгалтерии необходимо оформить еще один первичный документ — бухгалтерскую справку. Так как бухгалтерские справки будут составляться по всем участкам учета и по всем видам доходов и расходов, учитываемых при определении налоговой базы по налогу на прибыль, в приложении к учетной политике для целей налогового учета следует привести все формы справок. Нелишним будет дублирование этих же форм и в приложении к учетной политике для целей финансового учета.

Расчет налоговой базы производится в налоговых декларациях, формы которых утверждаются МНС России и являются едиными для всех налогоплательщиков. Следовательно, в учетной политике достаточно определить сроки составления таких расчетов и лиц (по должностям, а не по фамилиям), ответственных за составление расчетов.

Таким образом, из трех элементов налогового учета наибольшее внимание следует уделить второму — аналитическим регистрам налогового учета. Это связано с тем, что централизованная разработка форм такого учета НК РФ не предусматривается. Все работы, связанные с разработкой форм аналитического учета, ведутся непосредственно в организации. При этом наряду с общими требованиями налогового законодательства учитываются отраслевые и технологические особенности процессов произведет и реализации продукции (работ, услуг), а также специфика документооборота, используемого организацией.

Обязательными реквизитами, которые должны содержаться в формах аналитических регистров налогового учета для определения налоговой базы, являются:

- наименование регистра;

- период (дата) составления;

- измерители операции в натуральном (если это возможно) и в денежном выражении;

- наименование хозяйственных операций;

- подпись (расшифровка подписи) лица, ответственного за составление указанных регистров.

Нетрудно убедиться, что перечень обязательных реквизитов основан на аналогичном перечне, приведенном в ст. 9 Закона о бухгалтерском учете и относящемся к обязательным реквизитам первичных документов бухгалтерского учета. Однако имеются некоторые различия, обусловленные спецификой налогового учета.

Немаловажным является положение НК РФ, устанавливающее, что содержание данных налогового учета (в том числе данных первичных документов) является налоговой тайной. Лица, получившие доступ к информации, содержащейся в данных налогового учета, за разглашение налоговой тайны несут ответственность, установленную НК РФ. Сентенция более чем спорная, так как содержание регистров налогового учета мало чем отличается от содержания регистров учета бухгалтерского. Следовательно, разглашение их содержания должно квалифицироваться как нарушение коммерческой тайны (кроме информации, которая к коммерческой тайне не относится) со всеми вытекающими последствиями.

Требованиям по составлению аналитических регистров бухгалтерского учета в НК РФ посвящена отдельная статья — 314.

В соответствии с этой статьей аналитические регистры налогового учета — это сводные формы систематизации данных налогового учета за отчетный (налоговый) период, сгруппированных в соответствии с требованиями главы 25 НК РФ, без распределения (отражения) по счетам бухгалтерского учета.

Данные налогового учета — это данные, которые учитываются в разработочных таблицах, справках бухгалтера и иных документах налогоплательщика, группирующих информацию об объектах налогообложения.

Формирование данных налогового учета предполагает непрерывность отражения в хронологическом порядке объектов учета для целей налогообложения (в том числе операций, результаты которых учитываются в нескольких отчетных периодах либо переносятся на ряд лет).

При этом аналитический учет данных должен быть так организован налогоплательщиком, чтобы он раскрывал порядок формирования налоговой базы.

Аналитические регистры налогового учета предназначены для систематизации и накопления информации, содержащейся в принятых к учету первичных документах, аналитических данных налогового учета для отражения в расчете налоговой базы.

Регистры налогового учета ведутся в виде специальных форм на бумажных носителях, в электронном виде и (или) любых машинных носителях. При этом формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налогоплательщиком самостоятельно и устанавливаются приложениями к учетной политике организации для целей налогообложения.

Правильность отражения хозяйственных операций в регистрах налогового учета обеспечивают лица, составившие и подписавшие их.

При хранении регистров налогового учета должна обеспечиваться их защита от несанкционированных исправлений. Исправление ошибки в регистре налогового учета должно быть обосновано и подтверждено подписью лица, внесшего исправление, с указанием даты и обоснованием внесенного исправления.

Таким образом, какие-либо унифицированные формы налогового учета на федеральном или отраслевом уровне не устанавливаются, и устанавливаться не будут; исключительное право разработки таких форм принадлежит налогоплательщику. При этом, разумеется, основные факторы, определяющие состав показателей и способы их группировки, зависят от схемы бухгалтерского учета и схемы документооборота первичных регистров бухгалтерского учета, принятых в организации, а также от отраслевых особенностей осуществления предпринимательской деятельности.

Еще одно немаловажное замечание касается формата отражения данных в регистрах налогового учета. Как следует из текста ст. 314 НК РФ, корреспонденция счетов бухгалтерского учета в налоговом учете не указывается, отражается только наименование хозяйственной операции (или группы одноименных операций) и их сумма.

Таким образом, с учетом требований, изложенных выше, форма аналитического регистра налогового учета с минимальным набором реквизитов может иметь следующий вид (пример для учета материальных расходов).

Ведомость учета материальных расходов по 000 "Август"

за январь месяц 2002 года в руб.

| Наименование хозяйственной операции | Сумма |

| Списаны материалы, отпущенные в основное производство | 20120 |

Так как основанием для отражения в налоговом учете являются данные регистров бухгалтерского учета (первичных или бухгалтерских справок), целесообразно включить в форму еще одну графу, в которой следует отразить данные бухгалтерского учета. По тем позициям, где данные бухгалтерского учета могут расходиться с данными налогового учета (например, по командировочным или представительским расходам), целесообразно также включать графу, в которой указывается норматив, который принимается к налоговому учету.

Тогда форма аналитического учета будет выглядеть следующим образом (пример для учета прочих расходов):

Ведомость учета прочих расходов по 000 "Август" за январь месяц 2002 года в руб.

| Наименование хозяйственной операции | По данным бухгалтерского учета | Норматив | Сумма |

| Списаны материалы, отпущенные в основное производство | 39880 | 32500 | 32 500 |

Аналогичным образом должны быть разработаны формы аналитического учета для учета доходов для целей налогообложения, а также внереализационных (прочих — по терминологии Инструкции по применению нового Плана счетов, ПБУ 9/99 и ПБУ 10/99) доходов и расходов.

После заполнения форм аналитического учета по отдельным группам доходов и расходов данные следует перенести в сводную форму, которая будет являться основанием для осуществления налоговых расчетов и заполнения налоговой декларации.

Установление метода определения выручки от реализации продукции (работ, услуг)

Как уже отмечалось, после введения в действие главы 25 части второй НК РФ использование кассового метода выручки от реализации (продаж) продукции (работ, услуг) будет весьма ограниченным. Статьей 273 Н К РФ установлен о, что организации имеют право на определение даты получения дохода или осуществления расхода по кассовому методу только в том случае, если в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) этих организаций без учета НДС и налога с продаж не превысила 1 млн. руб. за каждый квартал.

Причем в случае если налогоплательщик, перешедший на определение доходов и расходов по кассовому методу, в течение налогового периода превысил установленный предельный размер суммы выручки от реализации товаров (работ, услуг), то он обязан перейти на определение доходов и расходов по методу начисления начала налогового периода, в течение которого было допущено такое превышение. Реальным таким правом могут воспользоваться преимущественно субъекты малого предпринимательства.

Расходами налогоплательщиков признаются затраты после их фактической оплаты. При этом под оплатой товара (работ, услуг, имущественных прав) признается прекращение встречного обязательства налогоплательщиком — приобретателем указанных товаров (работ, услуг) и имущественных прав перед продавцом, которое непосредственно связано с поставкой этих товаров, выполнением работ, оказанием услуг, передачей имущественных прав. Моментом оплаты следует считать момент списания дебиторской задолженности по отгруженной продукции, выполненным работам или оказанным услугам.

При учете расходов в случае использования кассового метода НК РФ установлены следующие особенности:

- материальные расходы, а также расходы на оплату труда учитываются в составе расходов в момент списания денежных средств с расчетного счета налогоплательщика, выплаты из кассы, а при ином способе погашения задолженности — в момент такого погашения. Аналогичный порядок применяется в отношении оплаты процентов за пользование заемными средствами (включая банковские кредиты) и при оплате услуг третьих лиц. При этом расходы по приобретению сырья и материалов учитываются в составе расходов по мере списания данного сырья и материалов в производство.

- списание сумм произведенной оплаты по стоимости материально-производственных запасов, работ или услуг, непосредственно относимых на себестоимость продукции (работ, услуг);

- амортизация учитывается в составе расходов в суммах, начисленных за отчетный (налоговый) период. При этом допускается амортизация только оплаченного налогоплательщиком амортизируемого имущества, используемого в производстве. Аналогичным порядком списываются расходы на освоение природных ресурсов, расходы на НИОКР, а также суммы созданных резервов. Иначе говоря, для того, чтобы расходы могли быть признаны, необходимо выполнение двух условий:

1) выполнение порядка списания расходов, относящихся к нескольким отчетным периодам, установленного учетной политикой организации;

2) осуществление фактической оплаты этих расходов. В отношении сумм резервов, по-видимому, предполагается, что они должны быть, как минимум, созданы, то есть финансовые результаты (до списания на счет учета чистой прибыли) должны быть уменьшены на сумму созданных резервов;

- расходы на уплату налогов и сборов учитываются в составе расходов в размере их фактической уплаты налогоплательщиком. При наличии задолженности по уплате налогов и сборов расходы на ее погашение учитываются в составе расходов в пределах фактически погашенной задолженности и в те отчетные (налоговые) периоды, когда налогоплательщик погашает указанную задолженность.

В случае если организация имеет право на применение кассового метода и выбирает этот метод, в учетной политике помимо выбранного метода, необходимо указать и все перечисленные выше особенности налогового учета. Если в течение года организация теряет право на применение кассового метода определения выручки от реализации продукции (работ, услуг), в учетную политику для целей налогового учета нужно внести необходимые изменения.

Выбор формы налогового учета

Форма, в которой будет осуществляться налоговый учет, во многом определяется формой бухгалтерского учета. Однако такие сложные формы, как журнально-ордерная или мемориально-ордерная, в налоговом учете вряд ли применимы. Поэтому на практике выбор будет осуществляться из двух форм — ручной и автоматизированной. Можно не сомневаться, что уже в ближайшее время на рынке программного обеспечения появятся соответствующие компьютерные программы, позволяющие автоматизировать налоговый учет. Тем не менее, весьма высока вероятность того, что с начала 2002 года организация автоматизированного учета будет невозможной. В таком случае в учетной политике для целей налогового учета нужно будет указать на возможность перехода на такую форму учета в течение налогового периода.

Списание расходов

Списание материалов на проведение испытаний имеет свои особенности: в зависимости от суммы расходов и принятого в учетной политике порядка отнесения подобных затрат они могут либо списываться в полной сумме на себестоимость продукции (работ, услуг), либо относиться в состав расходов будущих периодов для последующего списания на себестоимость продукции (работ, услуг) в течение нескольких отчетных периодов:

Дебет 97 "Расходы будущих периодов" Кредит 10 — на сумму стоимости использованных материалов.

К сожалению, НК РФ не устанавливает порядка списания подобных расходов. Вполне правомерным можно считать подход, основанный на положениях главы 25 НК РФ, в соответствии с которым расходы в сумме, не превышающей 10 тыс. руб., допускается единовременно списывать на затраты. Таким образом, в тех случаях, когда расходы на проведение испытаний нового или реконструированного (модернизированного) оборудования превышают указанную сумму, в учетной политике следует определить порядок их списания. Распределять произведенные расходы на всю стоимость продукции, выпущенной с использованием этого оборудования (выполненных работ или оказанных услуг), вряд нецелесообразно.

Необходимо воспользоваться технологическим подходом и определить период списания в размерах срока, в течение которого новое оборудование выйдет на проектную (паспортную) мощность. Причем списание расходов целесообразно проводить пропорционально объему выпущенной продукции, объемам выполненных работ или стоимости оказанных услуг.

Списание расходов будущих периодов и в финансовом, и в налоговом учете отражается одинаково:

Дебет 20 (23, 25, 26 и т.п.) Кредит 97 — на часть расходов, подлежащих списанию в данном отчетном периоде.

В отдельный вид материальных расходов НК РФ выделяет расходы на приобретение запасных частей и расходных материалов, используемых для ремонта оборудования, инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и другого имущества.

В пункте об Положения о составе затрат данный вид затрат был объединен в одном абзаце с расходами, перечисленными выше. Кроме того, Положение о составе затрат предусматривало возможность списания на затраты (себестоимость продукции (работ, услуг)) износ инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования и других средств труда, не относимых к основным фондам, износ спецодежды и других малоценных предметов.

Расходы на оказание услуг по гарантийному ремонту и обслуживанию, включая отчисления в резерв на предстоящие расходы на гарантийный ремонт и гарантийное обслуживание (с учетом положений ст. 267 НКРФ). Вопросы налогового учета создания и использования различных резервов выходят за рамки данного издания. Заметим, что НК РФ предусматривает практически только одну схему возмещения расходов на гарантийный ремонт и гарантийное обслуживание — посредством создания соответствующих резервов с отнесением сумм отчислений на себестоимость продукции (работ, услуг).

При этом установлено, что сумма резерва может быть определена только на основании расчета. Расчет может быть произведен только одним порядком — на основании соотношения между фактическими расходами на гарантийный ремонт и гарантийное обслуживание за прошедшие три года и выручкой от реализации продукции (которая находится на гарантии)за тот же период. Эта сумма является предельной. Расходы на создание резерва признаются для целей налогового учета после реализации соответствующих товаров. Другими словами, можно сделать вывод о том, что в учетной политике для целей налогообложения можно указывать сам факт создания резерва, а также соотношение между указанными затратами и выручкой от реализации, действующее в соответствующем налоговом периоде. Схема из бухгалтерского учета, в соответствии с которой перед началом соответствующего года определяются общая сумма резерва на год и размер ежемесячных отчислений, налоговым законодательством не предусмотрена.

Похожие работы

... не тем формальным документом, который организация, во избежание проблем, должна представить по требованию налогового органа. 2. Методы формирования учетной политики для организаций со смешанным бюджетом 2.1 Особенности формирования учетной политики Учетная политика формируется на основе совокупности основополагающих принципов и правил. Наличие таких принципов и правил объясняется самим ...

... политика предприятия сформирована исходя из допущений, предусмотренных ПБУ 1/98[1], то эти допущения могут не раскрываться в бухгалтерской отчетности. В тех случаях, когда при формировании учетной политики организации исходят из допущений, отличных от предусмотренных ПБУ 1/98, такие допущения вместе с причинами их применения должны быть подробно раскрыты в бухгалтерской отчетности. Если при ...

... видам расходов будущих периодов можно применять любые из перечисленных выше способов их списания. Пример. ООО ПКФ «Полесье» получила лицензию на право осуществления торговли алкогольной продукцией сроком на 1 год. Затраты на ее приобретение составили 6000 руб. Учетной политикой организации предусмотрено, что расходы будущих периодов списываются равномерно, в течение срока действия лицензии. В ...

... базе ее совершенствования. В первом разделе раскрыты теоретические правовые вопросы. Основной нормативный документ, регламентирующий формирование и раскрытие учетной политики предприятия, - Положения по бухгалтерскому учету «Учетная политика организации». В учетной политике отражается три направления: методические (методологические), технические и организационные аспекты. Выбранные способы и ...

0 комментариев