Навигация

Камеральная проверка

1. камеральная проверка.

При проведении камеральных налоговых проверок деклараций по единому социальному налогу необходимо учитывать следующее:

- проверка правильности исчисления налоговой базы

Для проверки правильности определения налоговой базы по ЕСН в качестве источника дополнительной информации может быть истребована сводная форма первичного учета по налогу, в которой налогоплательщик во исполнение пункта 4 статьи 243 Кодекса обязан вести учет сумм начисленных выплат и иных вознаграждений, налога, относящегося к ним, других показателей по каждому физическому лицу, в пользу которого начислялись выплаты. В необходимых случаях форма первичного учета может быть истребована по отдельным физическим лицам, например, инвалидам, по выплатам в пользу которых предоставляются льготы. Формы такого учета рекомендованы приказом МНС России от 27.07.2004 N САЭ-3-05/443.

2. Выездная проверка.

Проверка проводится по следующим направлениям:

- правильность определения налоговой базы;

- правомерность применения налоговых льгот;

- правомерность применения ставки налога;

- соблюдение сроков и порядка уплаты единого социального налога.

Проверку следует начать с проверки соответствия данных книги учета доходов, расходов и хозяйственных операций (других регистров) с данными первичного бухгалтерского учета и их тождественности показателям налоговой отчетности, а именно:

- сверить суммы по доходам, отраженным в первичных бухгалтерских документах, полученным наличным путем, с показателями установленного отчета по контрольно-кассовым машинам;

- проверить тождественность сумм по доходам, содержащихся в первичных документах, с данными, отраженными в книге учета доходов, расходов и хозяйственных операций;

- сопоставить данные первичных бухгалтерских документов (чеков, счетов-фактур и т.д.), подтверждающих приобретение материальных ресурсов, и своевременность отражения этой операции в книге учета доходов, расходов и хозяйственных операций с учетом вышеназванных особенностей на предмет уточнения расходов, связанных с извлечением доходов, принимаемых к вычету в целях налогообложения единым социальным налогом;

- провести помесячную арифметическую проверку сумм доходов и расходов;

- сверить итоговые суммы доходов и расходов с данными, отраженными в налоговой декларации по ЕСН за соответствующий налоговый период.

Налоговые органы, помимо, проведения камеральных и выездных проверок стараются выявлять и пресекать схемы ухода от налогообложения единым социальным налогом.

Свести свои налоговые обязательства к минимуму - понятное желание всех налогоплательщиков. Нередко кое-кто из них пытается минимизировать налоги с помощью различных схем, итог применения которых один - огромные потери бюджета.

При выявлении схем ухода от налогообложения перед налоговыми органами стоит проблема доказательства наличия умысла в действиях налогоплательщика, направленного на уход от налогообложения.

На сегодня существует немало способов того, как уменьшить уплату положенных государству налогов. Но главный критерий всех схем - наличие умысла. Если сделка изначально имеет целью уход от уплаты налогов, то даже если эта сделка формально законна, она содержит в себе состав налогового правонарушения.

Концепции минимизации налогообложения строятся на том, что сделки совершаются в соответствии с буквой закона, но имеют целью деяния, не совместимые с законом. Поэтому доказательством как раз является наличие умысла в действиях налогоплательщиков.

Умысел доказывается по ряду признаков, характеризующих поведение конкретного лица. Сделать это далеко не просто, в чем и заключается проблема налоговых органов.

Немалую роль в распространении способов ухода от налогообложения играют средства массовой информации.

По единому социальному налогу вскоре после его введения также стали появляться публикации, рассказывающие, как можно данный налог уменьшить или не платить вовсе.

Анализ накопленной информации показывает, что большинство налогоплательщиков применяют схемы ухода от налогообложения единым социальным налогом, которые базируются на положениях главы 24 Кодекса, дающих налогоплательщикам возможность:

- не уплачивать налог с выплат, не относимых к расходам, уменьшающим налоговую базу по налогу на прибыль (п. 3 ст. 236 Кодекса);

- исключать из налогообложения суммы выплат в пользу физических лиц, не являющихся инвалидами, но работающих в общественных организациях инвалидов (подп. 2 п. 1 ст. 239 Кодекса);

- расширительно толковать статью 238 Кодекса по исключению из налоговой базы сумм, не подлежащих налогообложению;

- применять регрессивную шкалу налогообложения, установленную статьей 241 Кодекса.

Наиболее распространенной является "конвертная" схема, когда начисление заработной платы не производится, а она выплачивается в конвертах.

При применении данной схемы важно определить, что является источником таких выплат.

Классическая "конвертная" схема, распространенная повсеместно, состоит в том, что налогоплательщики допускают неполное отражение в бухгалтерском учете выплаченной заработной платы, ее занижение порой ниже прожиточного уровня и установленного минимального размера оплаты труда в регионе. Источником для такой схемы может послужить неполное оприходование выручки.

С целью определения объекта возможного нарушения целесообразно использовать свидетельские показания физических лиц (ст. 31,90 Кодекса).

Например, в случае, когда бывший работник дает показания о неполном оприходовании выручки за определенный период, следует особое внимание обратить на результаты проверки контрольно-кассовой техники с целью выявления грубых нарушений правил учета доходов и расходов и объектов налогообложения, что в свою очередь может явиться документальным подтверждением фактов, необходимых для применения пункта 3 статьи 120 Кодекса.

В заключение хотелось бы отметить, что проблема ликвидации так называемых "законных" схем ухода от налогообложения единым социальным налогом, основанных на действующих нормах главы 24 Налогового кодекса, в первую очередь может быть решена путем внесения изменений в законодательство.

Как минимум отмена пункта 3 статьи 236 Налогового кодекса, редакционная доработка норм статьи 239 Налогового кодекса позволят ликвидировать наиболее распространенные из них.

Все выше сказанное позволяет отразить характеристику методического обоснования единого социального налога, которая необходима для конкретизации теоретических аспектов социальных платежей.

Похожие работы

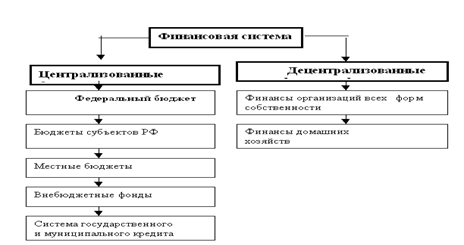

... стоящих перед обществом. Например, неоднократно изменялись способы распределения прибыли и пропорции ее деления между пред приятием и государством, корректировались ставки налогов и др. Деятельность государства в области финансов осуществляется по определенным правилам, с соблюдением установленных норм. Введение юридических норм позволяет установить единые правила организации финансовых связей, ...

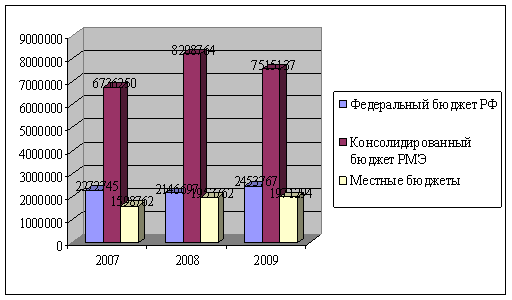

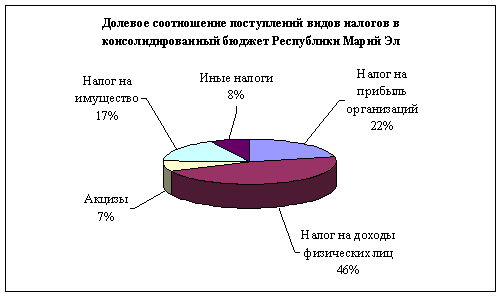

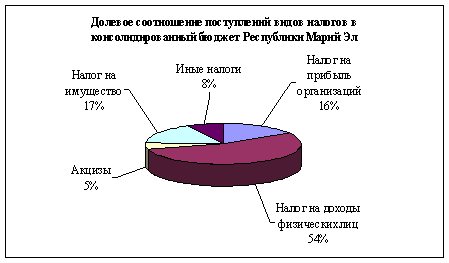

... сроках принятия решений и т.д. Таким образом, изучив деятельность налоговых органов Республики Марий Эл, можно высказать ряд предложений по совершенствованию администрирования налогов, составляющих основные источники формирования бюджета Республики Марий Эл. Главными источниками доходов регионального бюджета являются два налога: налог на прибыль организаций и налог на доходы физических лиц. Эти ...

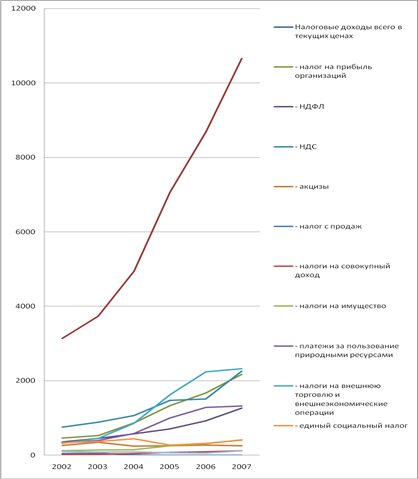

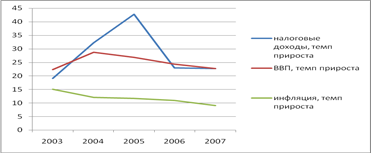

... , пенсионное обеспечение и социальные нужды. Недофинансирование внебюджетных социальных фондов может негативно сказаться указанных выше направлениях. Глава 3. Совершенствование налоговой системы РФ 3.1 Основные итоги реформирования налоговой системы РФ Налоговая реформа в России продолжается уже более пятнадцати лет. Были и положительные, были и отрицательные результаты этой реформы. ...

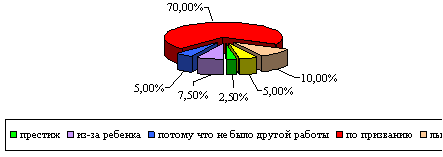

... ли Вы социальной политикой государства в отношении работников бюджетной сферы?» Анализ распределения ответов показал, что более ¾ работников специализированной коррекционной школы-интерната не удовлетворены социальной политикой государства в отношении работников бюджетной сферы. Только 7,5% респондентов ответили утвердительно на вопрос анкеты. 2.3 Основные выводы и рекомендации по ...

0 комментариев