Навигация

Кримінально-правова характеристика ухилення від сплати податків, зборів, інших обов’язкових платежів

Курсова робота

з кримінального права

На тему

Кримінально-правова характеристика ухилення від сплати податків, зборів, інших обов’язкових платежів

План

Вступ

1. Сутність оподаткування

2. Ухилення від сплати податків в Україні

2.1 Ухилення від сплати ПДВ в Україні

2.2 Варіанти заміни ПДВ іншими податками

3. Застосування законодавства про відповідальність за ухилення від сплати податків, зборів, інших обов'язкових платежів

Висновок

Задача № 1

Задача № 2

Список використаної літератури

Вступ

Становлення ринкових відносин в Україні зумовлює необхідність проведення низки соціально-економічних, політичних, правових та інших реформ, для яких характерною рисою є реорганізація механізму господарювання в цілому й окремих його ланок.

Ці процеси супроводжуються загостренням криміногенної обстановки, значним зростанням окремих груп злочинів - як загальнокримінальної спрямованості, так і в сфері економіки. Недовершене врегулювання питань власності, відсутність дійового контролю за законністю надходжень грошових коштів, що використовуються під час приватизації, незбалансованість кредитно-фінансової системи, високий ступінь монополізації деяких галузей народного господарства, незавершеність проблеми оподаткування та інші чинники не лише ускладнюють економічну ситуацію у країні, а й сприяють значному поширенню кримінальних проявів у цій сфері. За своєю структурою фінансова злочинність охоплює злочинні діяння, передбачені, зокрема, статтями 207, 209 - 212, 222, 223 Кримінального кодексу України. У роботі акцентовано увагу на вивченні й аналізі таких із них, як ухилення від сплати податків, зборів, інших обов’язкових платежів (ст.212 КК України). Такий вибір пояснюється значною питомою вагою цих видів злочинів у структурі злочинних посягань економічної спрямованості та їх тенденцією до зростання. Зазначені протиправні діяння є найбільш типовими серед сучасних податкових і кредитно-фінансових злочинів в Україні. Слід зауважити, що шахрайство з фінансовими ресурсами й ухилення від сплати податків – це злочини з досить високим ступенем латентності, що характерно для всього масиву злочинів фінансового спрямування. Удосконалюються засоби їх учинення, з’являються нові, витончені “винаходи” в галузі фінансових зловживань. Різноманітні способи вчинення названих злочинів викликають нагальну потребу їх наукового аналізу й узагальнення, систематизації раніше накопиченого досвіду.

Дослідження сучасної податкової і кредитно-фінансової злочинності вимагає інтегративного підходу до проблеми загальних положень її попередження, визначення її сутності й поняття фінансової злочинності в цілому та податкової і кредитно-фінансової злочинності, зокрема, класифікації розглядуваних злочинів.

Кримінально-правовим і кримінологічним проблемам ухилення від сплати податків і шахрайства з фінансовими ресурсами присвячені роботи вітчизняних і зарубіжних вчених, як: П.П. Андрушка, В.І. Антипова, Л.П. Брич, М.Б. Бучко, В.Н. Вересова, Б.В. Волженкіна, П.Т. Геги, Д.І. Голосниченка, А.Є. Гутника, Н.О. Гуторової, І.М. Даньшина, В.Є. Еминова та ін. Проте з часом істотно змінюється соціальний зміст податкової і кредитно-фінансової злочинності. До того ж, останнє десятиріччя проблематика фінансової злочинності вивчалася в основному в рамках наук кримінального права та криміналістики. Усе це свідчить про необхідність проведення комплексного кримінологічного дослідження сучасної податкової та кредитно-фінансової злочинності в Україні та розробки пропозицій щодо шляхів вдосконалення заходів попередження як зазначених видів злочинних діянь, так і фінансової злочинності в цілому. Метою даної роботи є співставлення діючих схем ухилення від сплати податків з новими реаліями економічного життя, яке наступило з приходом нової влади і відповідно очікування підприємців від неї. Об’єктом дослідження є діяльність платників податків в умовах діючої системи оподаткування виступають. Предметом дослідження є конкретні схеми ухилення від сплати податків а токож відносини які складаються у платників податків з їхніми контрагентами.

1. Сутність оподаткування

В умовах розвиненої ринкової економіки податки досягають найбільшого розвитку і стають об’єктивними елементами фінансових відносин між державою та юридичними і фізичними особами. На цьому рівні розвитку суспільних відносин формується завершена модель податкової системи кожної країни, яка включає в себе методи і об’єкти оподаткування, ставки податків, строки їх сплати, контроль за витрачанням. Податки стають ефективним знаряддям реалізації державної фінансової політики. Податки, приймаючи участь у процесі перерозподілу нової вартості, виступають частиною загального процесу відтворення, специфічною формою виробничих відносин, що і формує їх суспільний зміст. При перерозподілі національного доходу податки забезпечують привласнення державою частини нової вартості в грошовій формі. Ця частина національного доходу, мобілізована примусово в формі податків з усього населення країни і суб’єктів господарювання, перетворюється в централізований фонд фінансових ресурсів держави. Цей розподіл згладжує недоліки ринкового саморегулювання, створює додаткові стимули для ділової та інвестиційної активності, мотивації до праці, підтримання рівня зайнятості. Податки - це обов'язкові платежі, що їх встановлює держава для юридичних і фізичних осіб з метою формування централізованих фінансових ресурсів, які забезпечують фінансування державних витрат. Обов'язкові платежі перераховуються до бюджету держави, а також до інших цільових державних фондів. Вони можуть здійснюватися в кількох формах: податки, плата за ресурси, цільові відрахування. Суспільне призначення податків виявляється в тих функціях, які вони виконують. У спеціальній літературі автори називають різні функції податків. Найбільш поширеним є погляд, що податки виконують дві основні функції - фіскальну та регулюючу. Фіскальна функція податків полягає в мобілізації коштів у розпорядження держави та формуванні централізованих фінансових ресурсів для забезпечення виконання функцій держави. Вона реалізується через розподіл частини валового національного продукту. Фіскальна функція є дуже важливою для характеристики податків, їхнього суспільного призначення. Для реалізації цієї функції важливе значення має постійність і стабільність надходження коштів в розпорядження держави. З підвищенням ролі держави зростає значення регулюючої функції податків. Ця функція реалізується через вплив податків на різні напрямки, показники діяльності суб'єктів господарювання. Використання податків у цій функції є достатньо складним процесом і залежить від правильного вирішення таких питань:

1. Установлення об'єкта оподаткування та методики його визначення. Згідно з чинним законодавством оподатковуються валовий дохід, прибуток, вартість майна, сума виплаченої заробітної плати, вартість товарної продукції, обсяг реалізації та ін.

2. Визначення джерел сплати податків. Такими джерелами можуть бути: прибуток (за стягнення податку на прибуток); собівартість (відрахування в цільові державні фонди, сплата місцевих податків і зборів);

частина виручки від реалізації продукції (сплата мита, акцизного збору, податку на додану вартість).

3. Установлення розміру ставок податків і методики їх розрахунку. Розмір ставок податків є дуже складною проблемою оподаткування, що істотно впливає на здійснення фіскальної і регулюючої функцій податків. Податкові ставки можуть бути універсальними і диференційованими. Вони можуть встановлюватися в грошовому вираженні на одиницю оподаткування або у відсотках до об'єкта оподаткування. Відсоткові ставки оподаткування можуть бути: пропорційними (не залежать від розміру об'єкта оподаткування), прогресивними (зростають зі збільшенням об'єкта оподаткування), регресивними (знижуються зі збільшенням об'єкта оподаткування).

4. Установлення термінів сплати податків. Для різних податків вони різні і залежать від об'єкта оподаткування, розміру податків і джерел сплати. Для уникнення негативного впливу податків на фінансово-господарську діяльність важливе значення має запобігання тимчасовій іммобілізації оборотного капіталу підприємства для сплати податків. 5. Надання податкових пільг. Пільги істотно впливають на здійснення регулюючої функції податків і можуть надаватися окремим платникам податків, а також визначатися для окремих об'єктів оподаткування.

5. Застосування штрафних санкцій за порушення податкового законодавства суб'єктами господарювання. Штрафні санкції застосовуються за таких порушень: неподання або несвоєчасне подання необхідних документів, форм звітності до податкової адміністрації; несплата в установлений термін податків та інших обов'язкових платежів державі; приховування об'єктів від оподаткування, умисне заниження суми податку. При цьому регулююча функція податку залежатиме від розміру фінансових санкцій та джерела їх сплати. У процесі реалізації регулюючої функції податків виявляється її вплив на такі показники фінансово-господарської діяльності підприємств: собівартість продукції, прибуток від реалізації, прибуток підприємства, обсяг реалізації, виручка від реалізації, чистий прибуток, швидкість обертання оборотних коштів, платоспроможність, фінансова стійкість, іммобілізація оборотних коштів, обсяг залучення кредитів. Система оподаткування - це продукт діяльності держави, її важливий атрибут. Кожна держава формує свою систему оподаткування з урахуванням досвіду інших країн, стану економіки, розвитку ринкових відносин, необхідності вирішення конкретних економічних і соціальних завдань, власних національних особливостей. Становлення системи оподаткування в Україні почалося з ухваленням 25 червня 1991 р. Закону України "Про систему оподаткування". У ньому було визначено принципи побудови і призначення системи оподаткування, дано перелік податків, зборів, названо платників та об'єкти оподаткування. Таким чином було закладено основи системи оподаткування, створено передумови для її наступного розвитку. Ураховуючи зміни в податковій політиці держави, необхідність дальшого вдосконалення оподаткування, 2 лютого 1994 р. було ухвалено другий варіант Закону України "Про систему оподаткування". Третій варіант цього закону Верховна Рада України ухвалила 18 лютого 1997 р. В останньому варіанті закону дано більш повне і чітке визначення принципів побудови системи оподаткування, а також понять системи оподаткування, платників податків і зборів, об'єкта оподаткування; обов'язків, прав і відповідальності платників податків; видів податків, зборів і порядку їх зарахування до бюджету та державних цільових фондів. Система оподаткування - це сукупність податків і зборів, (обов'язкових платежів) до бюджетів різних рівнів, а також до державних цільових фондів, що стягуються в порядку, установленому відповідними законами держави.

Законом України "Про систему оподаткування" визначено такі важливі принципи її побудови:

- стимулювання підприємницької виробничої діяльності та інвестиційної активності;

- стимулювання науково-технічного прогресу, технологічного оновлення виробництва, виходу вітчизняного товаровиробника на світовий ринок високотехнологічної продукції;

- обов'язковість;

- рівнозначність і пропорційність;

- рівність, недопущення будь-яких проявів податкової дискримінації;

- соціальна справедливість;

- стабільність;

- економічна обгрунтованість;

- рівномірність сплати;

- компетентність;

- єдиний підхід;

- доступність.

Нажаль, не всі з перелічених принципів достатньо реалізуються за здійснення податкової політики, у законодавчих актах щодо окремих податків. У системі оподаткування можна виділити дві підсистеми: оподаткування юридичних осіб (підприємств) та оподаткування фізичних осіб. Підприємства - суб'єкти господарювання повинні сплачувати загальнодержавні, а також місцеві податки і збори. Загальнодержавні податки і збори включають:

- прямі податки [податок на прибуток, плата (податок) за землю, податок з власників транспортних засобів та інших самохідних машин і механізмів, податок на нерухоме майно (нерухомість)];

- непрямі податки (податок на додану вартість (ПДВ), акцизний збір, мито);

- збори (на обов'язкове державне пенсійне страхування, на обов'язкове соціальне страхування, до державного інноваційного фонду; за геологорозвідувальні роботи, виконані за рахунок державного бюджету; за забруднення навколишнього середовища; рентні збори; гербовий збір);

- державне мито, плата за торговий патент на деякі види підприємницької діяльності.

Місцеві податки і збори включають:

- два податки (комунальний податок і податок з реклами);

- різні збори (за право використання місцевої символіки; за парковку автотранспорту; за проїзд територією прикордонних областей транспортом, що вирушає за кордон; за видачу дозволу на розміщення об'єктів торгівлі та сфери послуг; ринковий збір; готельний збір; за проведення місцевих аукціонів, конкурсного розпродажу і лотерей; за право проведення кіно- і телезйомок та ін.).

Аналіз системи оподаткування в Україні, її становлення й розвитку дає змогу зробити висновок про серйозні недоліки, що їй притаманні. По-перше, це нестабільність податкової системи. Часті зміни в законодавчих актах щодо окремих податків негативно впливають на розвиток підприємницької діяльності. По-друге, основним є фіскальне спрямування податкової системи, недостатнє виявлення регулюючої функції основних податків. По-третє, система в цілому надто громіздка, розрахунки окремих податків невиправдано ускладнено. Принципово новим для фінансового законодавства України є введення інституту податкового кредиту, який регламентує порядок надання відстрочки по податкових платежах. Отже, основний зміст податкового правовідношення полягає в обов’язку відповідного суб’єкта оподаткування (платника) внести в бюджет певну грошову суму в чітко встановлені законом строки. Гарантією додержання законності в сфері платежів підприємств, установ, організацій в бюджет є своєчасне та повне виконання всіма платника своїх грошових зобов’язань перед державою. Невиконання або несвоєчасне виконання цих зобов’язань завдає шкоди інтересам держави та суспільства. Тому держава встановлює чіткий порядок розрахунків підприємств, установ, організацій і громадян з бюджетом по окремих платежах і визначає, що при необхідності виконання цих зобов’язань платника може бути здійснено і в примусовому порядку. За порушення податкового законодавства винні в невиконанні або в несвоєчасному виконанні його вимог несуть відповідальність, передбачену Законом України “Про державну податкову службу в Україні” від 04.12.1992, Декретом КМ України “Про стягнення невнесених в строк податків і неоподаткованих платежів” від 21.01.1993, та іншими законодавчими актами України. Винні особи можуть бути притягненні до дисциплінарної, майнової, адміністративної та кримінальної відповідальності.

Похожие работы

... та протиправне посягання на суспільні відносини, що завдає або призводить до суспільне небезпечної шкоди чи утворює реальну загрозу заподіяння такої шкоди. Ознаки: Злочинне діяння. Злочинним діянням у кримінальному праві визнається поведінка людини – дії чи бездіяльність, – що спричиняє суспільне небезпечну шкоду, або загрожує заподіянням такої шкоди. Таке діяння містить у собі: а) дії (активна ...

... має найбільш питому вагу в усій діяльності органів і осіб, які ведуть процес, осіб, яких залучають до цієї діяльності, а також те, що нормативне регулювання й теоретичне дослідження проблем доказування посідає чільне місце в кримінально-процесуальному праві, найважливішою складовою якого є доказове право, в науці кримінального процесу, де провідну роль відіграє теорія доказів (вчення про докази). ...

... він представляє, або з метою провокації війни чи ускладнення міжнародних відносин — карається позбавленням волі на строк до п’яти років” [10, 99]. Загальні висновки 1. Кримінальна відповідальність є одним із видів юридичної відповідальності, яка в юридичної літератури визнається як вид і міра примусового перетерпіння особою, що вчинила пра ...

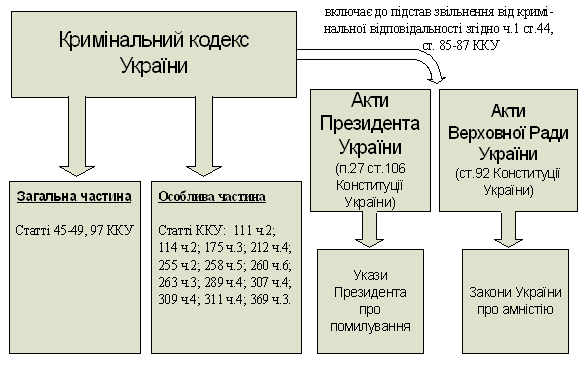

... що “Законом України оголошується амністія”, таким чином, відносячи амністування до виключної компетенції Верховної Ради. Використання законів про амністію як підстав звільнення від кримінальної відповідальності затверджується у ч.1 ст. 44, ст..85, 86 ККУ. Призначення амністій та особливості їх застосування регламентуються Законом України “Про застосування амністії в Україні”. Закони про амністію, ...

0 комментариев