Навигация

Виды и общая характеристика способов обеспечения исполнения обязательств по российскому закону

1.2. Виды и общая характеристика способов обеспечения исполнения обязательств по российскому закону

Принципиальное отличие положений об обеспечении исполнения обязательства, содержащихся в ГК, от ранее действовавшего законодательства состоит в том что как законом, так и договором могут быть предусмотрены и иные (помимо тех, которые указаны в п. 1 ст. 329 ГК) способы обеспечения обязательства.

Нормы, названные в качестве примера законоположений, предусматривающих дополнительные способы обеспечения обязательства, наделяют субъекта встречного исполнения в случае непредоставления (полного или частичного) контрагентом обусловленного договором исполнения обязательства правом приостановить исполнение своего обязательства либо вовсе отказаться от его исполнения и потребовать возмещения убытков. Иными словами, при соответствующих условиях субъекту встречного исполнения предоставлено право на односторонние действия по изменению или прекращению обязательства. Такие действия в гражданско-правовой доктрине признаются мерами оперативного воздействия и представляют собой самостоятельный вид последствий неисполнения или ненадлежащего исполнения обязательств. Указанные меры оперативного воздействия не имеют никакого отношения к способам обеспечения обязательства.

В ГК действительно предусмотрены некоторые средства, призванные укрепить положение кредитора в обязательстве, которые могут быть признаны способами обеспечения исполнения обязательства. К числу норм, устанавливающих дополнительные способы обеспечения исполнения обязательств, могут быть отнесены положения: о субсидиарной ответственности участников полного товарищества, а также полных товарищей в товариществе на вере по обязательствам товарищества (п. 1 ст. 75, п. 1 ст. 82); собственника - по обязательствам казенного предприятия иди учреждения (п. 5 ст. 115; п. 2 ст. 120); о праве кредитора, исполнившего сделку, в случае уклонения другой стороны от ее нотариального удостоверения требовать признания ее действительной (п. 2 ст. 165); о праве кредитора требовать регистрации сделки в случае уклонения другой стороны от ее регистрации (п. 3 ст. 165); об ответственности, которую наряду с должником несут третьи лица, на которых возложено исполнение обязательства, например норма, содержащаяся в п. 2 ст. 866 ГК, согласно которой в случаях, когда неисполнение или ненадлежащее исполнение платежного поручения имело место в связи с нарушением правил совершения расчетных операций банком, привлеченным для исполнения указанного поручения, ответственность может быть возложена на этот банк, и некоторые другие.[12]

Неустойка. Неустойкой (штрафом, пеней) признается определенная законом или договором денежная сумма, которую должник обязан уплатить кредитору в случае неисполнения или ненадлежащего исполнения обязательства, в частности, в случае просрочки исполнения.

В зависимости от оснований установления различают законную и договорную неустойку. Договорную неустойку устанавливают сами стороны. К законной относится неустойка, устанавливаемая законом. Применение законной неустойки не зависит от воли сторон. Законная неустойка подлежит применению в случаях, когда условие о неустойке не включено в договор или размер договорной неустойки меньше размера неустойки, установленной законом. Стороны не могут своим соглашением уменьшить размер законной неустойки, но при отсутствии прямого запрета в законе могут увеличить размер законной неустойки (ст. 332 ГК). Однако, если подлежащая уплате неустойка явно несоразмерна последствиям нарушения обязательства, суд вправе уменьшить неустойку (ст. 333 ГК), но не может полностью освободить должника от ее уплаты. При решении вопроса об уменьшении неустойки необходимо иметь в виду, что размер неустойки может быть уменьшен судом только в том случае, если подлежащая уплате неустойка явно несоразмерна последствиям нарушения обязательства. При оценке таких последствий судом могут приниматься во внимание в том числе обстоятельства, не имеющие прямого отношения к последствиям нарушения обязательства (цена товаров, работ, услуг, сумма договоров и т. п.)[13].

Неустойка — весьма распространенный способ обеспечения исполнения обязательств, но вместе с тем это и мера гражданско-правовой ответственности. Основания возникновения обязанности по уплате неустойки совпадают с основаниями возложения на должника гражданско-правовой ответственности[14]. Кредитор не вправе требовать уплаты неустойки, если должник не несет ответственности за нарушение обязательства. Если законом или договором не предусмотрено иное, лицо, нарушившее обязательство при осуществлении предпринимательской деятельности, несет ответственность, если не докажет, что это произошло вследствие непреодолимой силы.

В значении синонима термина “неустойка” законом употреблены слова “штраф”, “пеня”. Штраф и пеня—это денежные суммы, взыскиваемые в случаях неисполнения или ненадлежащего исполнения обязательства. Различие состоит в способе исчисления и уплаты неустойки. Штраф—однократно взыскиваемая неустойка. Пеня — неустойка, взыскиваемая нарастающим итогом за каждый период просрочки с исполнением обязательства, например, при просрочке с возвратом кредита, несвоевременной

оплате арендных платежей, оплате поставленной продукции или товара и пр.

Общая мера гражданско-правовой ответственности — это возмещение убытков. В случаях взыскания неустойки естественно возникает вопрос, вправе ли кредитор наряду со взысканием неустойки требовать также возмещения убытков? Ответ на поставленный вопрос зависит от вида неустойки, предусмотренной законом или договором. В зависимости от возможности сочетания неустойки с возмещением убытков закон различает четыре вида неустойки, зачетную, штрафную, исключительную и альтернативную (ст 394 ГК).

Зачетная неустойка позволяет кредитору помимо неустойки требовать возмещения убытков в части, не покрытой неустойкой, то есть с зачетом неустойки. Неустойка считается зачетной во всех случаях, если законом или договором не предусмотрено иное, и является наиболее часто употребляемым видом неустойки. При штрафной неустойке кредитор вправе требовать возмещения в полном объеме причиненных убытков и, сверх того, уплаты неустойки. Это наиболее строгий вид неустойки, используемый за наиболее грубые и значительные нарушения обязательств, например, при некачественной поставке продукции и товаров массового потребления. Исключительная неустойка, в отличие от штрафной, устраняет право на взыскание убытков. Такая неустойка взыскивается, в частности, с органов транспорта и связи за нарушение обязательств по доставке грузов или корреспонденции. Наконец, альтернативная неустойка предусматривает право потерпевшей стороны взыскать либо неустойку, либо убытки.

Удержание. Суть удержания как способа обеспечения исполнения обязательства состоит в том, что кредитор, у которого находится вещь, подлежащая передаче должнику либо лицу, указанному должником, вправе в случае неисполнения должником в срок обязательства по оплате этой вещи или возмещению кредитору связанных с нею издержек и других убытков удерживать ее до тех пор, пока соответствующее обязательство не будет исполнено (п. 1 ст. 359 ГК).

Удержанием вещи могут обеспечиваться также требования, хотя и не связанные с оплатой вещи или возмещением издержек на нее и других убытков, но возникшие из обязательства, стороны которого действуют как предприниматели.

Кредитор может удерживать находящуюся у него вещь, несмотря на то, что после того, как эта вещь поступила во владение кредитора, права на нее приобретены третьим лицом (п. 2 ст. 359 ГК).

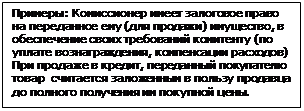

К удержанию может прибегнуть комиссионер, которому комитент не оплатит комиссионное вознаграждение; хранитель в отношении вещи, переданной ему на хранение, если поклажедатель уклоняется от уплаты вознаграждения или расходов, предусмотренных договором; подрядчик для обеспечения требований к заказчику по оплате расходов.

При удержании, как и при залоге, кредитор вправе требовать удовлетворения за счет удерживаемого имущества; как и при залоге; права кредитора, удерживающего вещь, реализуются так же, как и права залогодержателя, по тем же правовым основаниям.

Однако в отличие от залога, устанавливаемого специальным соглашением сторон обычно в момент возникновения основного обязательства, необходимость применения удержания может появиться в случае неисполнения (ненадлежащего исполнения) обязательства.

В залоговом обязательстве уже в момент его совершения фиксируется определенное имущество, за счет которого при необходимости будет удовлетворяться основное требование.

Право на удержание вещи имеет любая сторона по договору, если она вправе требовать платежа или совершения иных действий, связанных с данной вещью. Поэтому удержание может найти достаточно широкое применение[15].

Требования кредитора, удерживающего вещь, удовлетворяются из ее стоимости в объеме и порядке, предусмотренных для удовлетворения требований, обеспеченных залогом (ст. 360 ГК).

Поручительство. По договору поручительства поручитель обязывается перед кредитором другого лица отвечать за исполнение последним его обязательства полностью или в части. Договор поручительства может быть заключен также для обеспечения обязательства, которое возникнет в будущем (ст. 361 ГК). Договор поручительства заключается между кредитором по основному обязательству и поручителем. Договор подлежит обязательному письменному оформлению. Несоблюдение письменной формы влечет недействительность договора поручительства. Если отношения поручительства не оформлены подписанным двумя сторонами договором, то доказательством заключения такого договора может явиться письменное сообщение поручителю от кредитора о принятии им полученного текста поручительства. В случае, когда кредитор не дал такого письменного сообщения о принятии поручительства, доказательством заключения договора поручительства может служить ссылка на это поручительство в основном договоре, а при отсутствии такой ссылки договорные отношения поручительства следует считать неустановленными.

При поручительстве ответственным перед кредитором за неисполнение основного, обеспечиваемого обязательства становится наряду с должником еще и другое лицо — поручитель. Это создает для кредитора большую вероятность реального удовлетворения его требований к должнику. [16]

Поручительство является договором и возникает в результате соглашения между кредитором должника и его поручителем. Действующее гражданское законодательство устанавливает известные ограничения для лиц, которые могут выступать в качестве поручителя в договоре поручительства.

По условиям договора поручитель может принять на себя ответственность за исполнение должником лишь части обязательства, но об этом должно быть прямо указано в условиях обеспечительного обязательства.

Поручитель и должник, за которого он поручился, хотя и несут солидарную ответственность перед кредитором, но основания их обязанностей различны. Должник, например, состоит с кредитором в отношениях по займу (кредитный договор), а поручитель с тем же кредитором — в отношениях поручительства. Хотя договор поручительства в силу его зависимости от основного обязательства с отпадением основного обязательства прекратит свое существование, не проводить различия в основаниях и содержании двух названных обязательств было бы юридически неточно.

Лица, совместно давшие поручительство, отвечают перед кредитором солидарно (п 3 ст 363 ГК). Совместные поручители несут солидарную ответственность не только друг с другом, но и с должником по обеспеченному поручительством обязательству. Солидарная ответственность сопоручителей может быть устранена включением специальной оговорки об этом в договор поручительства.

Лица, независимо друг от друга поручившиеся за одного и того же должника по разным договорам поручительства, не становятся солидарно обязанными в отношении друг друга, хотя и принимают на себя солидарную с должником ответственность перед кредитором.

К поручительству применяются общие нормы гражданского законодательства о договорах, в том числе и правило о недопустимости одностороннего расторжения (изменения) договора. Договор поручительства является односторонним, безвозмездным, консенсуальным. Объем и характер ответственности поручителя зависят от содержания договора поручительства. В частности, поручитель вправе оговорить, что он поручается за возврат должником лишь основной суммы без возмещения неустойки и убытков.

В случае предъявления к поручителю требований кредитора поручитель вправе выдвигать против требований кредитора возражения, которые мог бы представить должник. В отличие от ранее действовавшего правила, по которому поручитель в случае предъявления к нему иска был обязан привлечь должника к участию в деле, по действующему ГК поручитель вправе действовать по собственному усмотрению, привлекая должника лишь тогда, когда он считает это в интересах дела.

По исполнении поручителем обязательства должника кредитор обязан вручить поручителю документы, удостоверяющие требование к должнику, и передать права, обеспечивающие это требование, например, право залога.

Нормы ГК о поручительстве — диапозитивные, поэтому договор, также, как и специальные правовые акты, может предусматривать иное распределение прав и обязанностей сторон по договору поручительства.

Если должник сам исполнит обязательство, обеспеченное поручительством, то он во избежание двойного исполнения обязательства обязан немедленно, то есть как только это будет возможно, известить об этом поручителя. Если поручитель, не уведомленный должником, в свою очередь, исполнит обязательство, он вправе либо взыскать с кредитора неосновательно полученное, либо предъявить регрессное требование к должнику о возмещении ему фактом двойного исполнения обязательства убытков. Должник, возместивший убытки поручителя, будет вправе получить с кредитора только неосновательно полученное. В результате может сложиться такая ситуация, когда должник возвратит поручителю сумму, которая больше по размеру той, которую должник перечислил по основному обязательству. Возможность наступления таких невыгодных последствий побуждает должника к своевременному уведомлению поручителя об исполнении обязательства им самим.

Надлежащее исполнение основного обязательства приводит к его прекращению. Вслед за этим прекращается и обеспечительное обязательство — поручительство. Поручительство прекращается с переводом на другое лицо долга по обеспеченному поручительством обязательству, если поручитель не дал кредитору согласия отвечать за нового должника (п. 2 ст. 367 ГК). Поручительство прекращается, если кредитор отказался принять надлежащее исполнение, предложенное должником или поручителем (п. 3 ст. 367 ГК), а также по истечении указанного в договоре срока, на который оно дано. При отсутствии в договоре поручительства указания о сроке, на который оно дано, поручительство прекращается, если кредитор в течение года со дня наступления срока исполнения обеспеченного поручительством обязательства не предъявит иска к поручителю. Когда срок исполнения основного обязательства не указан и не может быть определен или определен моментом востребования, поручительство прекращается, если кредитор не предъявит иска к поручителю в течение двух лет со дня заключения договора поручительства (п. 4 ст. 367 ГК).

Судебной практикой не ставится под сомнение законность заключения договора поручительства между всеми участниками отношений как по заемному обязательству, так и по обеспечивающему его договору поручительства К примеру, по одному из дел Президиум Высшего Арбитражного Суда Российской Федерации отменил решение арбитражного суда, признавшего отношения по поручительству неустановленными на том основании, что указанные отношения были оформлены поручителем, заемщиком и банком-кредитором с отметкой последнего о принятии поручительства. В постановлении Президиума по данному делу было отмечено, что договор поручительства совершен в письменной форме, в тексте договора содержатся все необходимые существенные условия, предусмотренные законодательством для договоров данного вида указаны сведения о заемщике, банке-кредиторе, сумме займа, имеется ссылка на то, что договор поручительства является неотъемлемой частью кредитного договора, в обеспечение обязательств по которому выдано поручительство. Заключение такого трехстороннего соглашения не противоречит действующему законодательству[17].

Судебная практика свидетельствует о том, что в ряде случаев весьма ненадежными поручителями являются государственные и муниципальные предприятия Так, Президиум Высшего Арбитражного Суда Российской Федерации, рассмотрев дело в порядке надзора, отменил решение одного из арбитражных судов, который удовлетворил требование кредитора, предъявленное к поручителю - государственному предприятию, в связи с тем, что указанное государственное предприятие, заключая договор поручительства, не имело необходимых денежных средств, что должно было повлечь за собой обращение взыскания на имущество предприятия, закрепленное за ним для осуществления целей, предусмотренных уставом предприятия. Таким образом, в данном случае договор поручительства представляет собой сделку, совершенную государственным предприятием с превышением пределов целевой правоспособности, а потому являющуюся ничтожной[18].

Далее рассмотрим судебную практику о солидарном характере обязательства поручителя по отношению к ответственности должника по основному обязательству. Данное обстоятельство означает, что кредитор вправе предъявить свои требования как к должнику по основному обязательству, так и к поручителю; как совместно, так и по отдельности; как полностью, так и в части долга (п. 1 ст. 323 ГК). Окончательный вид требования, решение таких процессуальных вопросов, как состав ответчиков и предмет иска к каждому из них, зависит только от кредитора, что подтверждается и судебной практикой. Президиум Высшего Арбитражного Суда Российской Федерации в целом ряде случаев отменял решения арбитражных судов по спорам, связанным с солидарной ответственностью поручителей, в случаях, когда суды произвольно удовлетворяли требования кредитора только за счет должника по договорам поручительства, не признанным недействительными сделками, либо только за счет поручителя, либо за счет отдельных поручителей, освобождая иных от ответственности, либо за счет поручителей, определяя доли каждого из них.[19]

Применение норм об основании прекращения поручительства в судебной практике вызывает немало вопросов. И прежде всего, что понимать под изменением обязательства, влекущим неблагоприятные последствия для поручителя? Является ли таковым, к примеру, продление срока возврата кредита в пределах срока, на который дано поручительство?

Президиум Высшего Арбитражного Суда Российской Федерации в порядке надзора отменил решение одного из арбитражных судов, которым были удовлетворены исковые требования кредитора о взыскании солидарно с заемщика и поручителя задолженности по кредиту и процентам за пользование кредитом. Из материалов дела следовало, что в соответствии с кредитным договором заемщику был предоставлен кредит в сумме 530 тыс. долл. США сроком на три месяца под 30 процентов годовых. Кредитный договор был обеспечен поручительством, срок действия которого в соответствии с договором заканчивался через три месяца после окончания срока возврата кредита, предусмотренного кредитным договором. В процессе исполнения кредитного договора кредитор и заемщик без согласия поручителя продлили срок возврата кредита, но в пределах срока, на который было дано поручительство и без изменения размера подлежащих уплате процентов. Арбитражный суд, принимая решение о солидарном взыскании суммы задолженности по кредитному договору с заемщика и поручителя по иску, предъявленному кредитором до истечения срока действия поручительства, исходил из того, что изменение кредитного договора, произведенное кредитором и заемщиком, не повлекло для поручителя неблагоприятных последствий. Президиум Высшего Арбитражного Суда, отменяя данное решение, указал, что изменение кредитного договора в части отсрочки возврата кредита (пусть даже и в пределах срока действия поручительства) повлекло увеличение объема ответственности поручителя, так как период пользования кредитом изменился в сторону увеличения, курс доллара США за это время поднялся, в результате чего при переводе суммы задолженности в долларах в эквивалентную сумму в рублях эта задолженность увеличилась. Кроме того, продление срока возврата кредита в пределах срока, на который было дано поручительство, не означает согласия поручителя на такое изменение основного обязательства. Учитывая изложенное, поручительство было признано прекращенным, а требование кредитора к поручителю - подлежащим отклонению[20].

Банковская гарантия. Введенная в действие с 1 января 1995 года первая часть Гражданского кодекса РФ содержит ряд новых для российского законодательства положений. К ним относится, в частности, институт банковской гарантии, которому посвящен параграф шестой главы 23 ГК РФ.

Банковская гарантия является новым для Российской Федерации способом обеспечения исполнения обязательств. В силу банковской гарантии банк, иное кредитное учреждение или страховая организация (гарант) дают по просьбе другого лица (принципала) письменное обязательство уплатить кредитору принципала (бенефициару) денежную сумму по представлении бенефициаром письменного требования о ее уплате (ст 368 ГК). В ГК РФ использованы при наименовании сторон известные в международной практике термины, заимствованные из римского права бенефициар — лицо, в пользу которого совершается платеж, выставляется аккредитив, или получатель по страховому полису, принципал — основной, главный должник в обязательстве.

ГК РФ воспринял наиболее удобную, в практическом отношении форму банковской гарантии — гарантию по первому требованию, по которой гарант производит платеж против простого требования бенефициара без представления судебного решения, вынесенного против принципала или иного доказательства ненадлежащего исполнения принципалом своих договорных обязательств. Гарант вправе отказать в удовлетворении его требований, если пропущен срок гарантии. Об отказе удовлетворить требование кредитора гарант должен немедленно сообщить кредитору.

Банковская гарантия является дополнительным обязательством по отношению к договору между бенефициаром и принципалом, хотя и обладающим известной автономией, что также отличает банковскую гарантию от поручительства и других перечисленных в ГК способов обеспечения исполнения обязательств.

Гарант обязывается к уплате определенной денежной суммы в соответствии с условиями даваемого гарантом обязательства. Это означает, что в гарантийном обязательстве гарант вправе указать так называемые гарантийные случаи, т. е. перечень нарушений, с наступлением которых появляется основание для предъявления требования по уплате гарантом бенефициару определенной денежной суммы. Наличие в банковской гарантии перечня “гарантийных случаев” сближает ее с договором страхования. Однако наличие договора страхования далеко не всегда подчинено цели обеспечения исполнения другого обязательства, например, кредитного договора.

В отличие от других обеспечительных обязательств, зависимых от основных обязательств, предусмотренное банковской гарантией обязательство гаранта перед бенефициаром не зависит от того основного обязательства, в обеспечение исполнения которого она выдана, даже если в гарантии содержится ссылка на это обстоятельство (ст. 370 ГК). Банковская гарантия сохраняет силу и после прекращения основного обязательства или признания его недействительным (ст. 370 ГК). Предмет основного обязательства не важен для гаранта. Гарант обязан выполнить свои обязательства, даже если принципал возражает против этого и ссылается на обстоятельства, подтверждающие справедливость его возражений. Несмотря на столь категоричную формулировку правила ст. 370 ГК о том, что гарант несет ответственность перед бенефициаром независимо от ответственности принципала, было бы неточно предполагать, будто банковская гарантия абсолютно независима от основного обязательства. Сама обязанность гаранта произвести платеж в пользу бенефициара имеет своим основанием неисполнение принципалом основного обязательства.

Банковская гарантия должна быть совершена в форме письменного обязательства уплатить кредитору принципала (бенефициару) в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении бенефициаром письменного требования о ее уплате. [21]

Банковская гарантия должна содержать перечень документов, которые бенефициар должен представить гаранту при предъявлении требования об оплате подтвержденной гарантией суммы. Требование бенефициара об оплате денежной суммы по банковской гарантии должно быть представлено гаранту в письменной форме (п. 1 ст. 374 ГК).

Несоответствие приложенных к требованию бенефициара документов условиям банковской гарантии является основанием для отказа в удовлетворении требования бенефициара (п. 1 ст. 376 ГК).

За представление гарантии банк взимает вознаграждение (п. 2 ст. 369 ГК), устанавливаемое в процентном соотношении к сумме гарантии либо в твердой сумме.

Банковская гарантия прекращает свое действие.

— фактом уплаты бенефициару суммы, на которую выдана гарантия,

— окончанием определенного в гарантии срока, на который она выдана,

— вследствие отказа бенефициара от своих прав по гарантии и возвращения ее гаранту,

— вследствие отказа бенефициара от своих прав по гарантии путем письменного заявления об освобождении гаранта от его обязательств

В судебной практике возник вопрос: может ли повлиять на обоснованность требования бенефициара, предъявленного к гаранту, то обстоятельство, что между гарантом и принципалом отсутствует письменное соглашение, определяющее размер и порядок выплаты принципалом вознаграждения гаранту? Судя по постановлениям, которые принимались Президиумом Высшего Арбитражного Суда Российской Федерации по конкретным делам, на этот вопрос судебная практика отвечает отрицательно.

По одному из таких дел Президиум Высшего Арбитражного Суда отклонил протест, принесенный в порядке надзора, в котором ставился вопрос об отмене решения арбитражного суда о взыскании с банка-гаранта денежной суммы, гарантированной указанным банком. Основные доводы протеста заключались в том, что банковская гарантия выдана по просьбе заемщика в целях обеспечения его обязательства по возврату кредита на безвозмездной основе, в силу чего она является недействительной, а одно из условий банковской гарантии о том, что гарант несет ответственность солидарно с должником, свидетельствовало, по мнению лица, принесшего протест, о том, что в данном случае фактически выдано поручительство. В постановлении Президиума указано, что банковская гарантия отражает волеизъявление заемщика (принципала) и банка-гаранта на установление отношений по банковской гарантии и содержит предусмотренные ст. 368 ГК признаки банковской гарантии Установление солидарной ответственности банка-гаранта не является основанием для определения банковской гарантии как поручительства. Вопрос же о возмездности (или безвозмездности) банковской гарантии касается только отношений гаранта и принципала и не может рассматриваться в качестве основания к отказу гаранта в удовлетворении требований бенефициара. Бенефициаром соблюдены условия, установленные ст. 374 ГК, для предъявления требования гаранту: требование заявлено до истечения срока действия гарантии с указанием на нарушение заемщиком обязательств по возврату кредита и уплате процентов. При таких обстоятельствах арбитражный суд пришел к правильному выводу о том, что банк-гарант выдал именно банковскую гарантию и должен произвести по ней выплату соответствующей денежной суммы независимо от нецелевого использования кредита заемщиком (на что также ссылался гарант), поскольку банковская гарантия, согласно ст. 370, не зависит от основного обязательства.[22]

Обязанность бенефициара предъявить к гаранту не иск, а письменное требование подтверждается практикой Высшего Арбитражного Суда Российской Федерации. К примеру, по одному из дел Президиум Высшего Арбитражного Суда отменил решение арбитражного суда об отказе в иске, предъявленном бенефициаром к гаранту, по мотиву предъявления указанного иска за пределами срока, определенного банковской гарантии, и вынес новое решение об удовлетворении исковых требований бенефициара. Основанием для такого решения послужило то обстоятельство, что, несмотря на предъявление бенефициаром иска к гаранту по истечении срока, установленного гарантией, письменное требование бенефициара к гаранту было предъявлено в пределах этого срока. К указанному письменному требованию были приложены все документы, предусмотренные гарантией. Между тем гарант каких-либо возражений по поводу предъявленного бенефициаром письменного требования не заявлял[23].

Задаток. Задатком признается денежная сумма, выдаваемая одной из договаривающихся сторон в счет причитающихся с нее по договору платежей другой стороне, в доказательство заключения договора и в обеспечение его исполнения (п. 1 ст. 380 ГК).

Задатком чаще всего обеспечиваются обязательства между гражданами (договоры аренды дачных и жилых помещений, купля-продажа и пр.), хотя нет оснований для исключения задатка из числа способов обеспечения обязательств, складывающихся между юридическими лицами различных организационно-правовых форм.

Соглашение о задатке независимо от суммы задатка должно быть совершено в письменной форме. В ГК не говорится о том, что несоблюдение письменной формы приводит к недействительности соглашения о задатке. Следовательно, наступают общие последствия несоблюдения простой письменной формы сделки, определенные ст. 162 ГК, то есть несоблюдение простой письменной формы сделки лишает стороны права в случае спора ссылаться в подтверждение сделки и ее условий на свидетельские показания, но не лишает их права приводить письменные и другие доказательства (п. 1 ст. 162 ГК). Имеет существенное значение четкость составленного документа о задатке. Во избежание спора передаваемая в качестве задатка сумма должна быть и названа в качестве задатка.

В отношениях по поводу задатка участвуют стороны основного обязательства: должник — задаткодатель и кредитор — задаткополучатель.

Задаток выполняет три функции: платежную, удостоверительную и обеспечительную. Задаток выдается в счет причитающихся платежей по основному обязательству, тем самым он оказывается средством исполнения основного обязательства, способом его исполнения и выполняет платежную функцию. Способность к оплате основного долга сближает задаток с авансом, который также выполняет платежные функции. Однако в отличие от аванса задатку присущи и иные функции. Исполняя передачей задатка часть или все основное обязательство, должник подтверждает его наличие. С этим связана удостоверительная функция задатка. Сумма, переданная в качестве задатка, засчитывается в счет исполнения основного обязательства и в этой части гарантирует, обеспечивает его исполнение. В этом проявляется обеспечительная функция задатка.[24]

Задаток может выполнять и компенсационную функцию, ибо сторона, ответственная за неисполнение договора, обязана возместить другой стороне убытки с зачетом суммы задатка (ч. 2 п. 2 ст. 381 ГК).

То, что ответственная за неисполнение договора сторона, давшая задаток, теряет его, а виновная в неисполнении договора сторона, получившая задаток, возвращает его в двойном размере, сближает задаток с санкциями, установленными в качестве ответственности на случай неисполнения или ненадлежащего исполнения обязательства.

В договоре о задатке может содержаться условие об ограничении размера убытков суммой отступного (задатка), при котором стороны отказываются от права на возмещение убытков, не покрытых суммой задатка. Их ответственность за неисполнение основного обязательства ограничивается потерей задатка или возвратом его в двойном размере.

Действующим ГК введено новое правило, согласно которому задаток должен быть возвращен, если основное обязательство прекращено до его исполнения по соглашению сторон либо вследствие невозможности исполнения по обстоятельствам, не зависящим от сторон (п. 1 ст. 381 ГК). Отсутствие вины сторон и прекращение основного обязательства делают бессмысленным существование обеспечительных обязательств вообще и задатка в частности. Оставление задатка у стороны, получившей его, приводило бы к неосновательному ее обогащению.

Вывод: принципиальное отличие положений об обеспечении исполнения обязательства, содержащихся в ГК, от ранее действовавшего законодательства состоит в том что как законом, так и договором могут быть предусмотрены и иные способы обеспечения обязательства.

Неустойкой (штрафом, пеней) признается определенная законом или договором денежная сумма, которую должник обязан уплатить кредитору в случае неисполнения или ненадлежащего исполнения обязательства, в частности, в случае просрочки исполнения.

Суть удержания как способа обеспечения исполнения обязательства состоит в том, что кредитор, у которого находится вещь, подлежащая передаче должнику либо лицу, указанному должником, вправе в случае неисполнения должником в срок обязательства по оплате этой вещи или возмещению кредитору связанных с нею издержек и других убытков удерживать ее до тех пор, пока соответствующее обязательство не будет исполнено (п. 1 ст. 359 ГК).

По договору поручительства поручитель обязывается перед кредитором другого лица отвечать за исполнение последним его обязательства полностью или в части. Договор поручительства может быть заключен также для обеспечения обязательства, которое возникнет в будущем (ст. 361 ГК).

Банковская гарантия является новым для Российской Федерации способом обеспечения исполнения обязательств. В силу банковской гарантии банк, иное кредитное учреждение или страховая организация (гарант) дают по просьбе другого лица (принципала) письменное обязательство уплатить кредитору принципала (бенефициару) денежную сумму по представлении бенефициаром письменного требования о ее уплате (ст 368 ГК).

Задатком признается денежная сумма, выдаваемая одной из договаривающихся сторон в счет причитающихся с нее по договору платежей другой стороне, в доказательство заключения договора и в обеспечение его исполнения (п. 1 ст. 380 ГК).

Глава II. Залог как один из основных способов обеспечения исполнения обязательств

Похожие работы

... обязательств// Цивилистические записки: Межвузовский сборник научных трудов. – М., 2001. – С.90 [16] Гражданский Кодекс Российской Федерации (часть первая) от 30.11.1994 № 51-ФЗ (ред. От 29.06.2009)// Собрание законодательства РФ. – 05.12.1994. - №32. – С.3301 [17] Комиссарова Е. Г., Торкин Д. А. Непоименованные способы обеспечения обязательств в гражданском праве. – М., 2008. – ...

... действуют как предприниматели. При наличии указанных юридических фактов право удержания имущества должника возникает непосредственно из закона (в отличие от большинства других способов обеспечения исполнения обязательств, возникающих на основании договора). 2.4 Поручительство По договору поручительства поручитель обязывается перед кредитором другого лица отвечать за исполнение последним ...

... наступает неосновательное обогащение принципала за счет гаранта. При данных условиях прослеживается явная несправедливость по отношению к гаранту, ведь принципал – это должник, не исполнивший свои обязательства. Удержание. Удержание как способ обеспечения исполнения обязательств является еще одной новацией ГК 1994 года. Сущность данного способа заключается в том, что ...

... (основному) обязательству. На это прямо указывает ст. 334 части первой ГК. Совпадения в одном лице кредитора по основному обязательству, обеспеченному залогом, и залогодержателя вытекает из самой конструкции залога как способа обеспечения исполнения обязательства. ГК последовательно придерживается данного принципа. В этом отношении большой интерес представляет ст. 335 “Уступка прав по договору ...

0 комментариев