Навигация

Анализ структуры и динамики объема реализации услуг ООО ТК «ГлавТур»

2.2. Анализ структуры и динамики объема реализации услуг ООО ТК «ГлавТур»

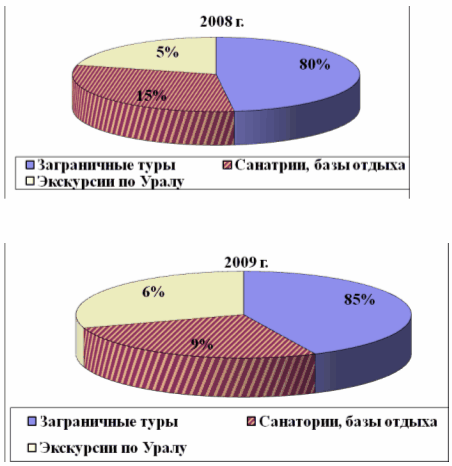

Структура объема реализации услуг ООО ТК «ГлавТур за 2008 - 2009 гг. выглядит следующим образом (рис. 2.3.).

Рис. 2.3. Структура объема реализации услуг ООО ТК «ГлавТур» за 2008-2009 г.г.

Как видно из данных рис. 2.3., за анализируемый период произошли изменения в структуре объема реализации услуг ООО ТК «ГлавТур». Так отмечается существенный рост доли выручки, полученной за счет заграничных туров – с 80% в 2008 г. до 85% в 2009 г. Увеличение произошло за счет продажи экскурсий по Уралу на 1%. В свою очередь за этот же период снизилась доля выручки от падения спроса на санатории - с 15% и 9%.

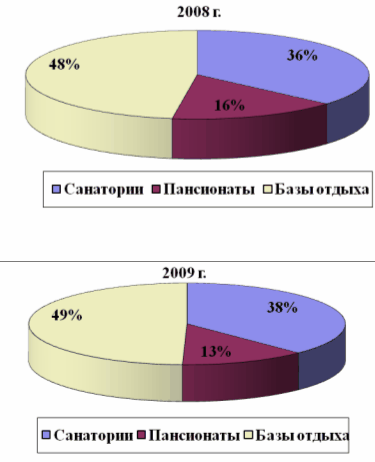

Для того, чтобы выявить резервы роста объема реализации ООО ТК «ГлавТур» необходимо рассмотреть динамику структуры объема реализации по отдельным направлениям деятельности. Рассмотрим изменения по Санаториям и базам отдыха за 2008 – 2009 гг.

Рис. 2.4. Структура объема реализации ООО ТК «ГлавТур» за 2008 - 2009 г.г.

Как видно из данных рис. 2.4., структура объема реализации ООО ТК «ГлавТур» за 2008 - 2009 годы изменилась - увеличилась доля санаториев - с 36% до 38%, что свидетельствует о популярности санатория, Доля пансионатов, наоборот снизилась – с 16% в 2008 году до 13% в 2009 году, что отражает снижение интереса к пансионату.

Таким образом, можно сделать вывод, что в структуре объема реализации ООО ТК «ГлавТур» увеличилась доля заграничных туров и снизилась доля услуг на санатории, а в структуре выручки ООО ТК «ГлавТур» снизилась доля пансионатов, при увеличении доли санаториев, что следует учесть при разработке мероприятий по увеличению объема реализации услуг ООО ТК «ГлавТур» на проектируемый период.

2.3 Анализ потребителей ООО ТК «ГлавТур»

В ООО ТК «ГлавТур» свой контингент потребителей, для того чтобы его определить на фирме ООО ТК «ГлавТур» было проведено анкетирование заказчиков что помогло в дальнейшем определиться в спросе и предпочтениях клиентов.

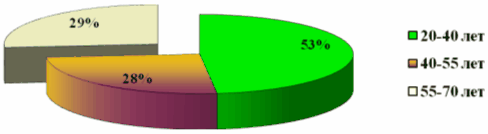

Прежде всего, были проведены исследования, направленные на формирование «портрета» фирмы. Во-первых, в результате анкетирования была выяснена возрастная структура потребителей. Она представлена на рис. 2.5.

Рис. 2.5. Структура объема реализации ООО ТК «ГлавТур» в 2008 - 2009 г.г.

Как видно из диаграммы, представленной на рис. 2.5., наибольший удельный вес в структуре потребителей фирмы занимают люди в возрасте до 40 лет - 53% от общего количества опрошенных. Эта тенденция совпадает с общей тенденцией по российскому туризму, в котором также преобладает группа лиц до 40 лет.

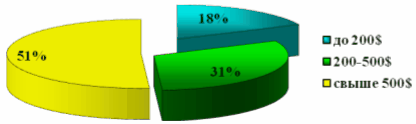

Для разработки обоснованной маркетинговой стратегии важно понимать не только, а может быть и не столько структуру клиентов по возрасту, сколько по уровню доходов, приходящемуся на одного члена семьи. Структура клиентов ООО ТК «ГлавТур» по уровню доходов представлена на рис. 2.6.

Рис. 2.6. Структура клиентов ООО ТК «ГлавТур» (по уровню доходов на одного члена семьи в месяц)

Как видно по данным рис. 2.6., наибольшая доля клиентов фирмы ООО ТК «ГлавТур» имеет доход свыше 500 долларов США на одного члена семьи. Это означает довольно высокий уровень доходов. Вместе с тем, вторая половина клиентов имеет доход ниже 500 долларов на члена семьи, а 18% клиентов имеют доход до 200 долларов на члена семьи. Это обстоятельство обязательно должно учитываться при выборе маркетинговой стратегии предприятия.

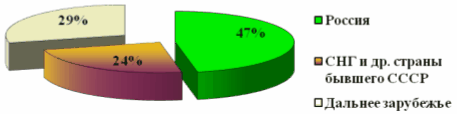

Последняя структура клиентов фирмы построена по признаку - внутренний туризм или выездной туризм, при этом выделяются страны СНГ и другие страны бывшего СССР и дальнее зарубежье рис. 2.7.

Рис. 2.7. Структура клиентов фирмы ООО ТК «ГлавТур» (по направлению поездки)

Как видно из данных рис. 2.7., наибольший удельный вес в структуре клиентуры турфирмы ООО ТК «ГлавТур» составляют лица, заинтересованные провести свой отдых внутри страны, т.е. то, что относится к внутреннему туризму.

Таким образом, была выявлена структура клиентов фирмы ООО ТК «ГлавТур» по различным признакам, что имеет особую важность и должно быть обязательно учтено при разработке маркетинговой политики турфирмы.

2.4 Маркетинговое исследование рынка Екатеринбурга

Итоги сезона зима-2008/09

Очередная серия маркетинговых исследований в регионах России, была проведена Службой «БАНКО» с 11 по 20 марта. Интервьюеры опросили топ-менеджеров 200 турфирм Екатеринбурга, Респондентам было предложено ответить на вопрос: «По каким направлениям туризма вы активно работали в прошедшем сезоне (зима-2008/09)?» На основе полученных данных составлены рейтинги популярности направлений туризма в каждом из регионов.

Второй вопрос формулировался следующим образом: «С кем из туроператоров вы наиболее успешно сотрудничали по названным вами направлениям в прошедшем зимнем сезоне?» Голоса, отданные за того или иного туроператора по всем его направлениям, суммировались. Названия компаний, набравших 10 и более голосов, приведены в сводных таблицах. Туроператоры, рейтинговый разрыв между которыми незначителен – не более 0,2% голосов, – занимают в таблице одну строку.

По оценкам экспертов, этой зимой продажи туров на Урале снизились примерно на 30-40%. Многие промышленные предприятия Екатеринбурга и близлежащих городов отправили сотрудников в бессрочные отпуска, и в целом покупательная способность в регионе заметно упала. Те же, кто нашел средства для зимнего отдыха, выбирали в основном зимнюю пляжную классику - Египет и Таиланд, а также другие бюджетные направления с возможностью беспосадочного перелета. И хотя турпотоки в Страну пирамид и Сиам по сравнению с прошлым годом существенно сократились, свои рейтинговые позиции они смогли упрочить.

Так, Египет получил дополнительно 6,8% симпатий респондентов. Операторы направления вовремя среагировали на изменение спроса и сократили перевозку вдвое от прошлогоднего уровня – с четырнадцати до семи еженедельных бортов. В результате самолеты в Хургаду и Шарм улетали практически полными, и экономика туров была вполне приемлемой для участников рынка.

А вот на тайском направлении сложилась довольно нервозная ситуация. Причем беспокойство операторов и агентов вызывала не столько динамика продаж, сколько информационные войны между авиакомпаниями «Уральские авиалинии» и «Трансаэро». Так, в октябре турфирмы Екатеринбурга получили в рассылке сведения о якобы грядущем прекращении полетов «Уральских авиалиний» на Бангкок. А в начале ноября разразился новый скандал: через СМИ звучали призывы бойкотировать «Трансаэро» и его перевозку на Пхукет, впервые организованную прошедшей зимой. Вместо этого предлагалось летать на остров привычными рейсами «Уральских» через Бангкок – делались намеки на то, что прямые чартеры чуть ли не опасны для жизни.

К концу сезона с тайского направления все же ушли «Уральские авиалинии»: спрос требовал коррекции объемов воздуха, а экономика полетов на 160-местном А320 регионального перевозчика оказалась, по признанию игроков направления, менее выгодной, чем на 220-кресельных «Боингах-767» авиакомпании «Трансаэро». Так или иначе, в региональном рейтинге популярности Таиланду удалось добавить 3,4% голосов.

Индия, интерес к которой на Урале рос от сезона к сезону, открывала зиму тремя чартерными программами вместо двух прошлогодних. После неизбежных корректировок на рынке осталась единственная цепочка, консолидируемая оператором «Пегас Туристик» в лице своего местного представителя «Оранж тур». Но этого оказалось достаточно, чтобы направление набрало в рейтинге дополнительные 1,8% голосов респондентов.

С 5,1% голосов в итоговой таблице дебютировал Китай: этой зимой в Екатеринбурге впервые появились программы на Хайнань оператора ЮЖНЫЙ КРЕСТ (на рейсах а/к «Трансаэро»), да и «Уральские авиалинии» поставили на остров собственную цепочку. А вот европейские страны показали в топ-листе отрицательную динамику: –3,0% у Чехии, –0,8% у Италии и –2,1% у Франции. Туры по этим направлениям основаны на стыковочных рейсах регулярных перевозчиков и сейчас считаются у потребителей «слишком затратными».

В сводном рейтинге предпочтений сотрудничества, как и в топ-листе направлений, укрепились позиции лидеров: TEZ TOUR добавил к прошлогоднему результату 7,3% симпатий респондентов, 1,0% приплюсовал «Оранж тур», 2,6% – «Натали Турс», 1,2% – НТК «Интурист». Такой результат, по мнению экспертов, объясним повсеместным перераспределением турпотока в пользу крупных игроков. «Кредит доверия к ним выше, – комментируют участники рынка. – К тому же операторы второго эшелона зачастую сталкиваются с проблемой дефицита оборотных средств». Котировки других участников топ-листа мало изменились по сравнению с прошлым годом.

Рейтинги-итоги сезона «Зима-2007/08»

Серия маркетинговых исследований в регионах России, была проведена «Службой БАНКО». Интервьюеры опросили топ-менеджеров 182 турфирм Екатеринбурга. Респондентам было предложено ответить на вопрос: «По каким направлениям вы активно работали в прошедшем сезоне (зима-2007/08)?» На основе полученных данных составлены рейтинги популярности направлений туризма в каждом из регионов.

Второй вопрос формулировался следующим образом: «С кем из туроператоров вы наиболее успешно сотрудничали по названным вами направлениям в прошедшем зимнем сезоне?» Голоса, отданные за того или иного производителя туристических услуг по всем его направлениям, суммировались. Названия компаний, набравших 10 и более голосов, приведены в сводных таблицах.

В Екатеринбурге, как правило, не наблюдается резких колебаний в рейтинге популярности направлений: транспортные услуги здесь достаточно дороги, операторы предпочитают не рисковать и расширяют объемы очень осторожно. Вот и теперь по сравнению с итогами сезона 2006–2007 гг. ситуация изменилась незначительно. Помимо клиентской активности на котировки стран минувшей зимой повлияло банкротство авиакомпании «Авиапрад», в феврале ушедшей с уральского рынка.

Египет, на курорты которого этот перевозчик летал среди прочих, оказался в числе пострадавших – популярность направления снизилась на 2,5%. Добавьте сюда октябрьский овербукинг, и вот победителя отделяет от вице-чемпиона минимальная дистанция в 0,5% голосов.

Таиланд, судя по опросу, прибавил 1,2% предпочтений, в то время как объемы перевозки увеличились вдвое. В Сиам летали чартеры «Трансаэро», консолидируемые «Натали Турс» и TEZ TOUR, а также борта «Уральских авиалиний», где «расселись» остальные участники рынка. Проблем с загрузкой операторы не испытывали, ведь на основе тех же рейсов они предлагали туры на Бали, в Малайзию, Сингапур, Камбоджу, Вьетнам, Лаос и другие страны Юго-Восточной Азии.

Большая редкость: положительную динамику (+1,0% к итогам прошлой зимы) продемонстрировали ОАЭ. Из Екатеринбурга в Эмираты еженедельно летали три борта «Уральских авиалиний» (на один больше, чем год назад). Но после вынужденной отмены рейса авиакомпании «Авиапрад» из Челябинска в Дубай спрос на перевозку в столице Урала даже превышал предложение.

На 1,2% «выросла» Индия. Экзотика сейчас в моде, потому и Индонезия впервые попала в таблицу с 2,0% голосов.

В Екатеринбурге представлено много европейских авиакомпаний – Lufthansa, Austrian Airlines, Malev,

CSA. В борьбе за клиента перевозчики предлагали разнообразные спецакции, например два билета по цене одного. И на рейтинге европейских стран эти маркетинговые инициативы сказались позитивно: 2,8% добавила Чехия, 0,8% – Франция, 0,5% – Италия.

В сводном топ-листе предпочтений сотрудничества произошли более серьезные перемены.

В частности, TEZ TOUR на старте сезона при брокерском содействии «Авиапрада» заключил соглашение о полетах в Египет на бортах «Домодедовских авиалиний». Банкротство посредника на клиентах турфирмы не отразилось: она оперативно подписала прямой договор с «Домодедовскими», однако в глазах розничных партнеров оказалась в одной упряжке с виновником скандала и поплатилась за это 8,0% агентских голосов.

Ситуацией немедленно воспользовались конкуренты: 3,3% предпочтений добавил в свою копилку «Оранж тур». «Мостравел» и «Фонд Мира» (представитель Coral Travel) получили достаточно баллов, чтобы войти в итоговый рейтинг, – зимой эти операторы совместно с «Ривьерой» и «ТурЭнергоСервисом» впервые поставили собственный борт в Египет.

Котировки компаний «Натали Турс» и КАПИТАЛ ТУР практически не изменились, а вот компания «Европорт» «подросла» на 3,3%. Оператор входит в единый холдинг с «Уральскими авиалиниями», а значит имеет преференции в перевозке: удобные слоты, нужное количество билетов. Тот же фактор явился козырем компании More Travel. Правда, она получила на 1,6% голосов меньше, чем прошлой зимой, и пропустила вперед дебютантов рейтинга «Санрайз Тур» и «Веди Тур Групп-М». Но More Travel, в отличие от московских коллег, часто берется за нестандартные и индивидуальные туры, а на них большие объемы сделать сложнее.

Похожие работы

... , Байкаловский, Богдановичский, Камышловский, Пышминский, Камышловский, Юрмычский, Ирбитский. Ресурсы делового туризма Екатеринбург - крупнейший промышленный и деловой центр на Урале. С учетом специфики географического положения и статуса административного центра Свердловской области и Уральского Федерального округа Екатеринбург является центром осуществления коммуникаций, переговоров и деловых ...

... . Развитие межрегионального, в частности поволжского и северо-западного регионов и международного (в том числе приграничного) туризма. Развитие инфраструктуры туризма и зрелищно-развлекательной индустрии. Разработка программ развития туризма в муниципальных образованиях. Развитие системы размещения туристов и рекреантов. Развитие системы кадрового обеспечения туристской отрасли. 3.1. В ...

... составляющей и ряда сопутствующих услуг (страховка, виза и т.д.) В ряду проблем, также настоятельно требующих решения для повышения конкурентоспособности Уральского региона на рынке международного туризма, можно отметить следующие: - неразвитость информационно-рекламного обеспечения туристской деятельности (в особенности, формирования имиджа региона за рубежом) - отсутствие поддержки областных ...

... исключительные условия для приключенческого туризма, для занятия зимними видами спорта, серная фауна, этнографические особенности местных народов и др. Глава 2. Проблемы въездного туризма и пути их решения 2.1 Современное состояние туристского рынка России Формирование российского туристского рынка началось с 1990 г. Одновременно шло три процесса: · распад предприятий старого ...

0 комментариев