Навигация

Финансирование проекта. Экономическая эффективность внедрения проекта и оценка риска

2.4. Финансирование проекта. Экономическая эффективность внедрения проекта и оценка риска.

Финансирование проекта планируется к осуществлению c первоначальными инвестициями заказчика (инвестора), соответствующим сметной стоимости проекта – 18090,55 тыс. руб. Предполагаемая окупаемость проекта – 1 год (коммерческие предприятия начнут функционировать непосредственно после сдачи объекта в эксплуатацию – заказчик планирует продажу коммерческих площадей и квартир и получение единовременного дохода, предполагается также 100% заселенность жилого фонда – покупка новых квартир жильцами – в течение 6 мес. после сдачи объекта).

Жилищный отдел ЖКК “Перекресток” спроектирован на 20 квартир – 10 двух-комнатных и 10 - трех-комнатных общей жилой площадью 1540,98 м2. Общая жилая площадь 3-комнатных квартир – 924,90 м2, 2-комнатных квартир – 616,08 м2. Общая площадь коммерческих помещений – 290, 56 м2.

Прогнозная стоимость:

2-комн. квартира – 31,9 тыс. руб

3-комн. квартира – 38,1 тыс.руб.

Коммерческие площади – 36,7 тыс.руб.

Итого, выручка от реализации заказчиком жилищно-коммерческого комплекса по планируемым ценам, в прогнозе составит:

Выр. = 31,9 * 616,08 + 38,1 * 924,9 + 36,7 * 290,56 = 65 661,9 тыс. руб.

Рассчитаем финансовые показатели проекта (табл. 9)

Таблица 9. Расчет финансовых показателей проекта.

| № п/п | Показатель | Сумма, тыс. руб. |

| 1 | Выручка от реализации инвестиционно- строительного проекта | 65 661,9 |

| 2 | Постоянные затраты | 10 458,20 |

| 3 | Переменные затраты | 7 632,35 |

| 4 | Себестоимость проекта (стр2 + стр 3) | 18 090,55 |

| 5 | Валовая прибыль (стр. 1 – стр. 4) | 47 571,35 |

| 6 | Коэффициент прибыльности (стр. 5/стр. 1), % | 72% |

По показателю рентабельности проект занял высокую позицию. Рассчитаем валовую маржу проекта, а также найдем точку безубыточности.

1) Валовая маржа (ВМ) является мерой эффективности производственной деятельности компании.

| ВМ = | валовая прибыль |

| объем продаж |

Очевидно, что, чем выше ВМ, тем лучше.

В нашем случае, расчет дал следующие результаты:

| ВМ = | 47531,75 / 65 661,9* 100% = 72,4% |

По этому показателю проект может быть рекомендован к реализации.

2) Точка безубыточности (ТБ)

Исходными данными для расчета являются такие минимальные значения суммарного объема производства и реализации продукции, при которых выпуск продукции начинает приносить прибыль:

| ТБ = | Постоянные затр. / (Выручка – Переменные затраты)* Выручка |

Для данного инвестиционно-строительного проекта:

ТБ = 10458,2 / (65661.9 – 7632.35) * 65661.9= 11 819, 14 тыс. руб.

То есть даже при ощутимом снижении выручки, проект обладает определенным запасом прочности.

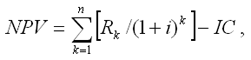

При оценке инвестиционной эффективности обычно рассчитываются данные показатели NPV (чистого приведенного дохода), IRR (внутренней нормы доходности) и PI (индекса доходности инвестиций).

Методика расчета NPV заключается в суммировании современных (пересчитанных на текущий момент) величин чистых эффективных денежных потоков по всем интервалам планирования на всем протяжении периода исследования.

При разовой инвестиции расчет чистого приведенного дохода можно представить следующим выражением:

|

|

где Rk – годовые денежные поступления в течение n лет, k = 1, 2, …, n;

IC – стартовые инвестиции;

i – ставка дисконтирования (0% - окупаемость проекта не больше года, дисконт не применяется).

Для данного варианта проекта:

IC = 18 090.55

R1 = 65661.9

i = 0 (0 %)

NPV = (65661,9/1) – 18090.55 = + 47 571.35 (Значение показателя совпало с показателем балансовой прибыли в связи с отсутствием дисконтирования в краткосрочном периоде)

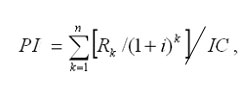

Индекс доходности инвестиций (PI) тесно связан с показателем чистой современной ценности инвестиций, но, в отличие от последнего, позволяет определить не абсолютную, а относительную характеристику эффективности инвестиций. Индекс доходности инвестиций (PI) при разовом инвестировании рассчитывается по следующей формуле:

где IC - полные инвестиционные затраты проекта.

Индекс рентабельности инвестиций отвечает на вопрос: каков уровень генерируемых проектом доходов, получаемых на одну единицу капитальных вложений.

При разовых инвестициях данный показатель равен:

PI раз = 65 661,9 / 18 090,55 = 3,63

Внутренняя ставка доходности инвестиций (IRR)

Интерпретационный смысл внутренней ставки доходности заключается в определении максимальной стоимости капитала, используемого для финансирования инвестиционных затрат, при котором собственник (держатель) проекта не несет убытков.

Расчет внутренней ставки доходности (IRR) осуществляется методом итеративного подбора такой величины ставки дисконтирования, при которой чистая современная ценность инвестиционного проекта обращается в ноль. Выбираются два значения коэффициента дисконтирования, при которых функция NPV меняет свой знак, и используют формулу:

IRR = i1 + NPV(i1) / [NPV(i1) - NPV(i2)] • (i2 - i1) [3]

Где:

i1 – ставка дисконтирования, при которой чистая приведенная стоимости имеет отрицательнео значение

i2 - последняя ставка дисконтирования, при которой NPV имеет положительное значение

В данном случае расчет IRR нецелесообразен, поскольку не предполагается изменения дисконтной ставки в течение года реализации проекта.

При реализации проекта возможны экономические и политические риски. Поправка на риск проекта определяется по данным следующей таблицы:

Таблица 10 Поправки на риск проекта.

| Величина риска | Цель проекта | P, процент |

| Низкий | вложения при интенсификации производства на базе освоенной техники | 3-5 |

| Средний | увеличение объема продаж существующей продукции | 8-10 |

| Высокий | производство и продвижение на рынок нового продукта | 13-15 |

| Очень высокий | вложения в исследования и инновации | 18-20 |

В силу того, что жилищно-коммерческий комплекс – новое строительное производство, величина риска должна быть принята в размере 13-15% (высокая величина риска).

Примем P = 15 %

Ставка дисконтирования, учитывающая риски при реализации проектов, определяется по формуле:

d = i + P/100

где ![]() поправка на риск

поправка на риск

d = 0 + 15/100 = 0.15 (то есть проект по-прежнему имеет большой запас прочности при возникновении рисков) .

0 комментариев