Навигация

Основные условия выпуска ОФЗ

3.2 Основные условия выпуска ОФЗ

Согласно постановления Правительства РФ от 15 мая 1995 года N458 “О Генеральных условиях выпуска и обращения облигаций федеральных займов” эмитентом облигаций является Министерство финансов РФ.

Все операции по размещению и обращению облигаций на рынке ценных бумаг, включая расчеты и учет прав на облигации, осуществляются через учреждения Банка Россииили уполномоченные им организации.

Номинальная стоимость облигации составляет 1 млн. рублей. Эмитент по согласованию с банком России устанавливает для каждого отдельного выпуска облигаций его объем; порядок расчнта купонного дохода, определяемого на основе доходности по ГКО; дату размещения; дату погашения; даты выплаты купонного дохода (или порядок их определения); ограничения на долю объема выпуска, приобретаемую нерезидентами.

Выпуск считается состоявшимся, если в период размкщения было продано не менее 20 процентов от количества предполагавшихся к выпуску облигаций.

Купонный доход в виде процента к номинальной стоимости по облигациям федерального займа с переменным купоном не облагается налогом на прибыль у юридических лиц и подоходным налогом у физических лиц в соответствии с действующим законодательством.

Прибыль в виде положительной разницы между ценой продажи и ценой покупки облигации (без учета сумм накопленного купонного дохода) подлежит налогообложению в общем порядке

4. Рынок облигаций Государственного сберегательного займа

4.1 История вопроса

С 27 сентября 1995 года Министерствол финансов приступило к размещению облигаций Государственного сберегательного займа (их можно назвать ОСЗ по аналогии с устоявшимся сокращением облигаций федерального займа - ОФЗ). Эмиссия этого типа облигаций ориентирована на население России, общие сбережения которого, по различным оценкам, составляют от 10 до 20 млрд. долларов. в настоящее время их основная масса хранится в виде наличной валюты (после введения “валютного корридора” - наличных рублей) или лежит во вкладах в коммерческих банках.

Цель нового займа действительно весьма нетрадиционна - дать населению возможность воспользоваться теми преимуществами на рынке ценных бумаг, которые до сего дня получали только юридические лица, вкладывая средства в достаточно надежные и ликвидные государственные обязательства. Появилась надежда, что действия государства на рынке ценных бумаг значительно уменьшат напряженность, связанную с проблемами частных вкладов.

Разумеется, объявление Минфина о выпуске ОСЗ чисто случайно совпало с кризисом, однако более удачного момента найти было трудно. государство как бы поспешило указать населению единственно возможный выход из создавшегося положения - забрать деньги из банков и приобрести государственные, абсолютно надежные ценные бумаги.

При успешной организации планов по размещению ОСЗ Минфин профинансирует неинфляционными методами дефицит бюджета, “свяжет” денежные излишки населения, обеспечит людям сохранность и приличный доход, пожнет неплохие политические плоды до президентских выборов.

4.2 Основные условия выпуска

В приложении к приказу N99 от 5 сентября 1995 года Министерства финансов РФ в соответствии с Указом Президента РФ от 9 августа 1995 года N836 “О государственном сберегательном займе”, а также постановлением Правительства РФ от 10 августа 1995 года N812 “О Генеральных условиях выпуска и обращения облигаций Государственного сберегательного займа Российской Федерации”определены условия выпуска и обращения облигаций.

Эмитентом облигаций является Министерство финансов РФ. Выпуск осуществляется в бумажной форме на предъявителя номиналом 100 и 500 тысяч рублей. Первый транш составил 1 трлн. рублей и будет погашен ровно через год - 27 сентября 1996 года. Доходность будет привязана к ОФЗ, и аналогично ОФЗ купонный доход будет выплачиваться ежеквартально. Процентный доход по купону определяется Эмитентом на каждый купонный период и равняется последней официально объявленной купонной ставке по ОФЗ. Ставка купона по ОФЗ, в свою очередь, зависит от доходности ГКО. Процентный доход объявляется за неделю до начала купонного периода. Размер процентного дохода по каждой облигации ваплачивается, исходя из номинальной стоимости облигации.

Продажа облигаций осуществляется уполномоченными банками и финансовыми организациями, определяемыми Эмитентом и заключившими с ним договор купли-продажи облигаций.

Уполномоченные банки и другие финансовые организации вправе покупать облигации на рынке по рыночным ценам, в том числе путем котировок облигаций.

В отличие от предшествующих аналогичных займов - известный всем трехпроцентный заем РФ, где государство продавало и покупало облигации, - на этот раз выбран другой путь: государство продает все облигации крупным коммерческим банкам. Однако, самым крупным держателем облигаций скорее всего будет Сбербанк.

Банки, выкупившие бумаги “на себя”, то есть выступившие классическими андеррайтерами, в дальнейщем смогут, учитывая, вероятно самую высокую купонную ставку, оставить одну половину пакета у себя, а другую - продать оптом и в розницувсем желающим пот свободной цене.

Банки будут заключать договор с Минфином, согласно которому 90 процентов бумаг должно быть продано в течение 60 дней. Из 90 процентов этих бумаг 50 процентов должно быть продано за наличные деньги.

ОСЗ — облигации на предъявителя, то есть регистрировать свои права на них нигде не придется. Каждая облигации будет иметь хождение ровно год со дня выпуска. Облигация имеют четыре отрывных купона, запрлатив один раз за облигацию в момент ее приобретения, держатель имеет возможность получать доход частями, четырежды в течение года, в конце же срока вместе с выплатой по четвертому купону будет возвращаться и сама сумма, обозначенная в качестве номинала облигации.

5. Облигации внутреннего валютного займа

5.1 История вопроса

Сама история возникновения облигаций внутреннего валютного займа(ОВВЗ), появившихся в конце 1993 года в результате банкротства Внешэкономбанка СССР, предполагала активное влияние на рыной этих бумаг прежде всего иностранных инвесторов, Являющихся их основными владельцами. Оценивая перспективы ОВВЗ, иностранцы использовали привычные им критерии - рынок стал реагировать не только на экономические факторы, но и на политические изменения, став самым “нервным”. По этой причине на котировочную цену ОВВЗ всегда оказывали воздейстие три группы факторов: наличие или отсутствие интереса иностранных инвесторов к работе на рынке ОВВЗ, активность российских операторов рынка по совершению арбитражных сделок, а также ситуация в политической жизни России, влияющая на первые две группы факторов.

5.2 Основные условия выпуска

Постановлением Совета Министров - Павительства РФ от 15 марта 1993 года N222 были утверждены условия выпуска внутреннего государственного валютного облигационного займа. Минфином от имени Российской Федерации был произведен выпуск ОВВЗ на общую сумму 7 885 000 000 долларов США. Выпуск был представлен облигациями с номиналами в 1000, 10000 и 100000 долларов США, выпущенными пятью сериями со сроками погашения через 1 год то даты выпуска, через 3 года, 6, 10 и 15 лет от даты выпуска. Датой выпуска займа является 14 мая 1993 года.

Неотъемлимой частью облигации является комплект из купонов, количество которых определяется сроком погашения облигаций.

На облигации начисляется 3 процента годовых начиная с 14 мая 1993 года. Проценты уплачиваются один раз в год 14 мая держателям облигаций после предъявление соответствующего купона. Начисление процентов прекращается в день погашения облигаций.

Период предъявления облигаций и купонов к оплате определен в 10 лет начиная с конца календарного года, в течение которого подошел срок оплаты соответствующих облигаций и купонов.

Сумма основного долга по облигациям при их погашении, а также сумма причитающихся к выплате процентов, не подлежит обложению налогами.

Список литературы

Для подготовки данной работы были использованы материалы с сайта http://www.bigmir.net/

Похожие работы

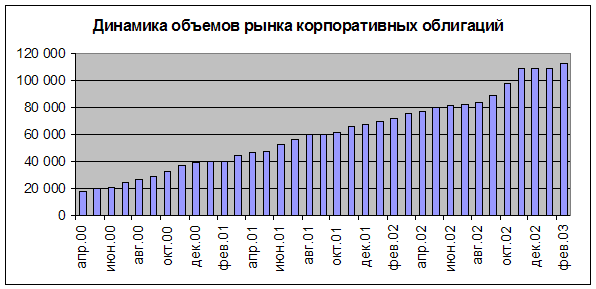

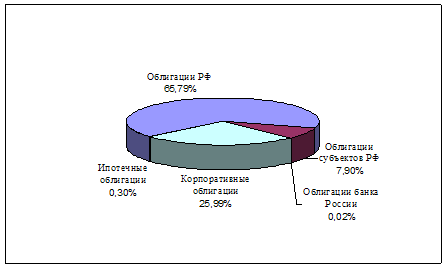

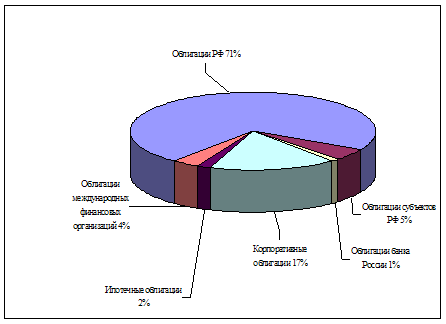

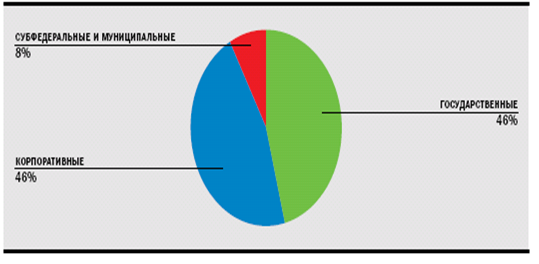

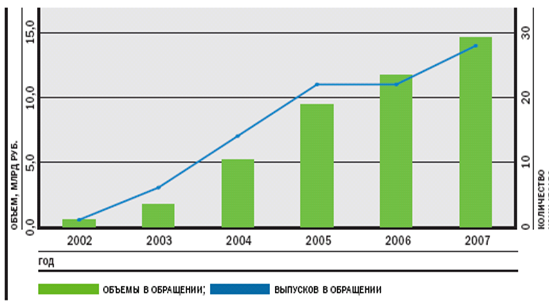

... , чтобы купонные облигации выпускать со ставкой купона, соответствующей рыночным ставкам, и размещать их по номиналу. Глава 3 Перспективы развития рынка корпоративных облигаций в России. 3.1 Основные направления повышения эффективности рынка корпоративных облигаций На мой взгляд, существуют все основания предполагать, что в перспективе ближайших 2—3 лет рынок корпоративных облигаций будет ...

... имеет совсем иные потребности и ресурсы по сравнению с крупными институциональными инвесторами. Как правило, среди частных инвесторов популярны следующие инвестиционные стратегии формирования портфелей облигаций (разумеется, они также используются институциональными инвесторами, но на более сложной, аналитической основе): стратегия длительного владения облигациями, стратегия систематической ...

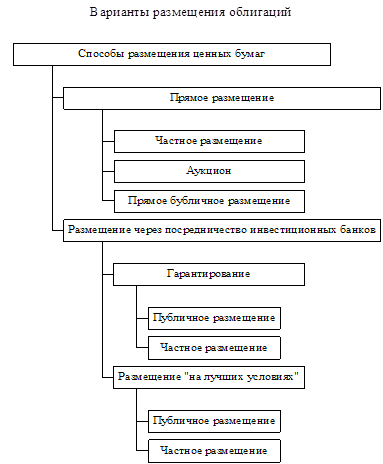

... ценных бумаг связано с процедурой андеррайтинга. Именно на андеррайтера возлагается решение всех организационных, технологических, аналитических и других задач, направленных на «выпуск в свет» корпоративных облигаций. Между эмитентом и организатором размещения заключается соответствующее соглашение, регламентирующее взаимоотношения (права и обязанности) двух сторон в процессе размещения ценных ...

... . долларов. Данная система ориентирована на обслуживание процессов расширенного воспроизводства региональных и местных экономик. На какого же инвестора могут ориентироваться эмитенты на рынке региональных облигаций? Справедливо считается, что развитие российского фондового рынка в целом невозможно без увеличения роли частных инвесторов. Население — это тот инвестор, на которого местная власть ...

0 комментариев