Навигация

Стан ринку цінних паперів

2.3. Стан ринку цінних паперів

Первинний ринок

Офіційне тлумачення поняття цінних паперів дає Закон України «Про цінні папери та фондову біржу»: «Цінні папери — грошові документи, що засвідчують право володіння або відносини позики між особою, яка їх випустила, та їх власником і передбачають, як правило, виплату доходу у вигляді дивідендів або процентів, а також можливість передачі грошових та інших прав, що випливають з цих документів, іншим особам»[1,с.75]

Національний банк України продовжуває виконувати операції з обслуговування державного боргу України, які пов'язані з первинним розміщенням державних цінних паперів, їх погашенням та виплатою доходу за ними.

У січні - травні 2008 року відбулося 9 аукціонів із розміщення ОВДП (при 50 запланованих), за результатами яких до Державного бюджету України залучено 399.5 млн. грн. Середньозважена дохідність державних цінних паперів, які були розміщені у січні - травні 2008 року, становила 7.22% річних. Суттєва різниця між дохідністю та ІСЦ до травня попереднього року 31.1% (за 12 місяців) продовжувала впливати на скорочення попиту на ОВДП у звітному періоді.

У травні 2008 року відбувся один аукціон з первинного розміщення облігацій внутрішньої державної позики (ОВДП) (з 8 запланованих), за результатами проведення якого до Державного бюджету України залучено 10.6 млн. грн.

За термінами обігу розміщено ОВДП до 4 років.

Середньозважена дохідність державних цінних паперів, які були розміщені у травні 2008 року, становила 7.90% річних і залишилася на рівні березня поточного року (у квітні не відбулося жодного аукціону), а з початку року - збільшилася на 1.53 процентного пункту.

Обсяги погашення та сплати доходу за ОВДП попередніх випусків у січні - травні 2008 року становили 1005.6 млн. грн.

Загальний обсяг ОВДП, які знаходилися в обігу, за сумою основного боргу на кінець травня 2008 року становив 8776.5 млн. грн. і зменшився за місяць на 29.9 млн. грн. (за рахунок нерезидентів - на 169.6 млн. грн., водночас резиденти збільшили свій борг за ОВДП на 139.7 млн. грн.), а з початку року - на 367.5 млн. грн. (за рахунок банків - на 406.1 млн. грн., водночас Національний банк України у квітні придбав ОВДП на суму 30.0 млн. грн.). Як і раніше, найбільший обсяг державних цінних паперів знаходився у власності банків (5195.2 млн. грн., або 59.2% від загального обсягу) та у нерезидентів - 2080.6 млн. грн., або 23.7%. У травні продовжилося скорочення (на 1.8 процентного пункту) частки ОВДП, які знаходяться у власності нерезидентів. За квітень - травень їх частка зменшилася на 3.6 процентного пункту. Водночас на 1.9 процентного пункту зросла частка ОВДП, які знаходяться у власності банків

У січні - травні 2008 року найбільшою в загальному обсязі операцій з ОВДП на вторинному ринку була питома вага операцій з рефінансування Національним банком України, включаючи угоди РЕПО, - 51.8%.

У травні 2008 року обсяг операцій з ОВДП на вторинному ринку порівняно з квітнем зменшився переважно за рахунок операцій суб'єктів господарювання без посередництва організаторів торгівлі (на 34.0%).

Найбільшою в загальному обсязі операцій з ОВДП на вторинному ринку в звітному місяці була питома вага операцій рефінансування банків Національним банком України, включаючи угоди прямого РЕПО -60.1%. Операції суб'єктів господарювання без посередництва організаторів торгівлі становили 36.3%, операції суб'єктів господарювання на торгах організаторів торгівлі - 3.4%.

Висновок

Таким чином, грошовий ринок — це особливий сектор ринку, на якому здійснюються купівля та продаж грошей як специфічного товару, формуються попит, пропозиція і ціна на цей товар. Визначальний вплив зміни попиту та пропозиції грошей на ставку процента як їх ціну є свідченням підпорядкованості грошового ринку загальним закономірностям функціонування ринку взагалі. Механізм грошового ринку має істотні відмінності від механізму звичайного товарного ринку: продаж грошей виступає у формі надання позичок чи купівлі особливих фінансових інструментів; купівля грошей — у формі одержання позичок чи продажу таких фінансових інструментів; попит на гроші — у формі бажання економічних суб’єктів мати у своєму розпорядженні певну масу грошей на визначену дату; пропозиція грошей — у формі запасу грошей, який економічні суб’єкти готові передати у тимчасове користування; ціна грошей — у формі процента. Складний механізм грошового ринку дає можливість класифікувати його за різними критеріями. Основними з них є: види інструментів, з допомогою яких гроші переміщуються від продавців до покупців; інституційні ознаки грошових потоків; економічне призначення купівлі грошей. За першим критерієм грошовий ринок поділяється на: ринок позичкових зобов’язань, ринок цінних паперів, валютний ринок; за другим критерієм — на фондовий ринок, ринок банківських кредитів, ринок послуг небанківських фінансово-кредитних установ; за третім критерієм — на ринок грошей і ринок капіталів. Центральне місце в структурі грошового ринку займає ринок грошей. Визначальну роль у механізмі ринку грошей відіграє попит на гроші, під яким слід розуміти бажання економічних суб’єктів мати у своєму розпорядженні певний запас грошей на певний момент. Це явище залишку і має об’єктивний характер, оскільки визначається під впливом факторів, що діють у реальній економіці — зміни обсягу ВНП, рівня цін, швидкості обігу грошей, рівня процента тощо.

Пропозиція грошей полягає в тому запасі грошей, який економічні суб’єкти готові надати в тимчасове користування позичальникам. Це більш екзогенне явище, ніж попит на гроші. Вона формується на базі наявної маси грошей в обороті й емісійної діяльності банків. Тому банки, регулюючи пропозицію грошей, повинні орієнтуватися на зміну попиту на гроші, а не навпаки.

Зрівноваження попиту і пропозиції на ринку грошей визначає об’єктивний рівень ставки процента, за якого досягається стабілізація кон’юнктури цього ринку. Взаємозв’язок між попитом, пропозицією і ціною грошей на цьому ринку реалізується відповідно до загальних закономірностей функціонування ринку: попит на гроші впливає на рівень процента прямо пропорційно, а пропозиція грошей — обернено пропорційно.

Література

1. Александров/ М. А/., Мислива CO. Гроші Фінанси. Кредит: Навчально-методичний посібник. - 2-ге видання, перероблене і доповнене. - К.: ЦУЛ, 2002. - 336 с.

2. Вісник НБУ. — 2001. — № 12. — С. 66, 68

3. Гальчинський А. С. Теорія грошей. — К.: Основи. — 2001. – 234 с.

4. Гроші і кредит: Підручник. – 3-тє вид., перероб. І доп./М.І. Савлук, А.М.

5. Гроші та кредит / За ред. Б. С. Івасіва. — К., 2001.

6. Гроші та кредит: Навч. посібник / В.І. Пахомов, Л.В. Стрільчук. – К.: МАУП, 2004 р. – 56 с.

7. Гроші та кредит: Підручник. — 3-тє вид., перероб. і доп. / М. І. Савлук, А. М. Мороз, М. Ф. Пуховкіна та ін.; За заг. ред. М. І. Савлука. — К.: кнеу, 2002. — 598 с.

8. Грудзевич Уляна Ярославівна, Пшик Богдан Іванович. Фінансовий менеджмент у банку: Навч. посіб. для студ. вищ. навч. закл. / Національний банк України; Львівський банківський ін-т. — Л. : ЛБІ НБУ, 2006. — 192с.

9. Дзюбик С. Грошовий обіг.— А'.: УАДУ, 1997. - 100 с

10. Єпіфанов А.О., Маслак Н. Г., Сало І.В. Операції комерційних банків: навч. посіб. для студ. ВНЗ. — Суми : Університетська книга, 2007. — 522с.

11. Жуков Е. Деньги. Кредит. Банки //Учеб. для вузов.— М.: ЮНИТИ, 2000. - 622 с.

12. Закон України «Про цінні папери і фондову біржу» від 15 грудня 2005 р. N 3201-IV

13. Захожай Валерій Борисович, Герасименко Сергій Сергійович, Головач Наталія Анатоліївна, Терещенко Тетяна Опанасівна, Шустіков Віктор Анатолійович. Аналіз ринку банківських послуг: Навч. посібник для студ. вищих навч. закл. / Міжрегіональна академія управління персоналом / Валерій Борисович Захожай (ред.), Сергій Сергійович Герасименко (ред.). — К. : МАУП, 2006. — 188с.

14. Иванов В.М. Деньги и кредит: Курс лекций: - 2-е изд., стереотип. – К.: МАУП, 2001. – 232с.

15. Кірейцев Г., Александрова М., Маслова С. Гроші, фінанси, кредит // Навч. метод, посібник. — Житомир: ЖІТІ, 2001. — 312 с.

16. Колесніченко В.Ф. Гроші і кредит: навчальний посібник. – Х.: ВД «ІНЖЕК», 2007. – 432с.

17. Костіна Н. Гроші та грошова політика // Навч. посібник. — К.: НЮС, 2001. - 224

18. Миллер Р., Ван-ХузД.Д. Современные деньги и банковское дело // Пер. с ангп.- М.: ИНФРА-М, 2000. - 448 с.

19. Михайленко В.С. Гроші та кредит: Навч. посібник для дистанційного навчання/За наук. ред.. А.А. Чухна. – 2-е вид., стер. – К.: Вид-во «Університет», 2006. – 372с.

20. Михайловська І.М., Ларіонова К.Л. Гроші та кредит: Навчальний посібник – Львів: Новий Світ – 2000, 2007. -432с.

21. Мишкін Ф. Економіка грошей, банківської справи і фінансових ринків // Пер. з англ. Г.Стеблій та in. — К.: Основи, 1998. - 963 с.

22. Монетарний огляд – НБУ, 2008 р. – http://bank.gov.ua/

23. Мороз, М.Ф.Пуховкіна та ін.; За заг. Ред.. М.І. Савлука. – К.: КНЕУ, 2002. – 598с.

24. Свиридов О. Деньги, кредит, банки // Серия "Учебники, учебные посо-

бия ". — Ростов-на-Дону: Феникс, 2001. -856 с.

Похожие работы

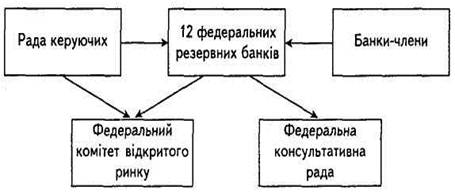

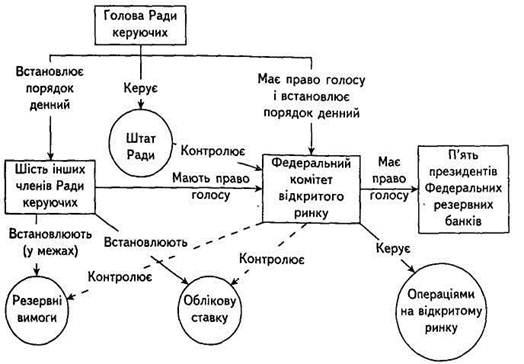

... резервна система: організаційна структура, управління, завдання та функції. Еволюція взаємовідносин центрального банку та уряду. (№14) Федеральна резервна система США – центральна установа у банківській системі, що відповідає за монетарну політику США, центральний банк ("банк банків", агент уряду при обслуговуванні державного бюджету). Федеральну резервну систему створено у 1913 р. (дві ...

... орієнтовано як правило не на окремий збиток чи сукупність збитків, а на окремий вид страхування, що здійснює цедент, або на весь його страховий портфель. 10.4 Сутність та механізм дії співстрахування Співстрахування – це страхування, при якому два чи більше страховиків беруть участь визначеними частинами у страхуванні одного й того самого ризику. В співстрахуванні страховики поділяють ризик ...

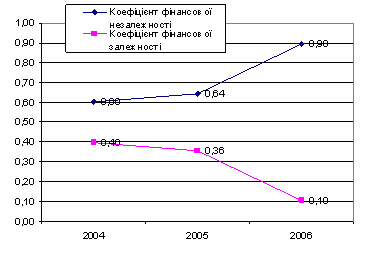

... і. Для оптимального вибору джерел формування капіталу в необхідно дослідити зміну граничної вартості капіталу, що дає можливість оцінити вплив управлінських рішень на середньозважену вартість капіталу підприємства. Гранична вартість капіталу є середньозваженою вартістю кожної нової гривні капіталу, яку отримує підприємство в своє розпорядження. Для розрахунку потреби в капіталі пропонується ...

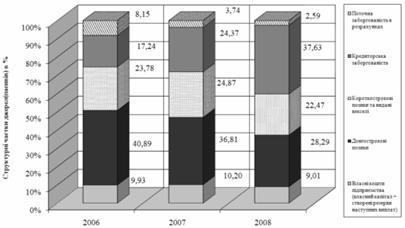

... інтервалами в межах певного періоду, наприклад, лізингові платежі, які сплачуються нерівномірно за погодженням сторін. [24] Проведину класифікацію грошових потоків доцільно занести в таблицю (див. табл. 1.1). Таблиця 1.1 Класифікація грошових потоків підприємства Масштаб обслуговування фінансово-господарської діяльності: - грошовий потік по підприємству в цілому; - грошовий потік по ...

0 комментариев