Навигация

Денежное обращение в России

Содержание

Введение

1 Понятие и система организации денежного обращения РФ

2 Понятие денежной системы РФ, ее элементы и генезис развития

3 Правила ведения кассовых операций организациями

Заключение

Список использованных источников

Введение

Важнейшими условиями нормального функционирования и стабильности любого государства являются единое финансовое, валютное регулирование, единая денежная система на всей его территории, регулирование на уровне Федерации денежной эмиссии, основ ценовой политики, создание централизованной системы федеральных финансово-экономических органов и служб в данной сфере. Хорошо функционирующая денежная система способствует максимальному использованию материальных и трудовых ресурсов страны. И наоборот, разбалансированная денежная система нарушает кругооборот доходов и расходов, парализует жизненную силу общества, вызывая резкие колебания уровня производства, занятости и цен. В современных условиях главным критерием функционирования предприятий различных форм собственности стала их прибыль, а для обеспечения расширенного воспроизводства в экономике важнейшим фактором является стабильная денежная система.

Экономическая политика государства в основном осуществляется с помощью финансово-кредитных рычагов, поэтому в условиях перехода на рыночные отношения роль и значение денежной системы значительно возрастает.

Таким образом, актуальность темы настоящего исследования не вызывает сомнения.

Цель настоящего исследования заключается в том, чтобы на базе статистического анализа выявить основы современного денежного обращения в Российской Федерации.

Для достижения поставленной цели в процессе исследования решались следующие задачи:

- рассматривались понятие и система организации денежного обращения РФ:

- анализировалось понятие денежной системы РФ, ее элементы и генезис развития;

- изучались правила ведения кассовых операций юридическими лицами.

1 Понятие и система организации денежного обращения РФ

Денежное обращение - это движение денег в наличной и безналичной формах, обслуживающее реализацию товаров, а также нетоварные платежи и расчеты в хозяйстве. Объективной основой денежного обращения является товарное производство, при котором товарный мир разделяется на товар и деньги. С углублением общественного разделения труда и формированием общенациональных и мировых рынков денежное обращение получает дальнейшее развитие. Оно обслуживает кругооборот и оборот капиталов, опосредует обращение и обмен всего совокупного общественного продукта.

Денежное обращение – проявление сущности денег в их движении. Денежное обращение – сумма всех денежных платежей предприятий, организаций, учреждений и населения, совершаемых с участием денег, функционирующих в качестве средства обращения и средства платежа. Денежное обращение – совокупность постоянно возникающих актов купли-продажи. Сменяя форму стоимости (товар на деньги, деньги на товар), деньги находятся в постоянном движении между тремя субъектами: физическими лицами, хозяйствующими субъектами и органами государственной власти. Движение денег при выполнении ими своих функций в наличной и безналичной формах представляет собой денежное обращение.

Общественное разделение труда и развитие товарного производства являются объективной основой денежного обращения. Образование общенациональных и мировых рынков при капитализме дало новый толчок дальнейшему расширению денежного оборота. Деньги обслуживают обмен совокупного общественного продукта, в том числе кругооборот капитала, обращение товаров и оказание услуг, движение ссудного и фиктивного капитала и доходов различных социальных групп.

Началу движения денег предшествует их концентрация у субъектов. Они сосредоточиваются в кошельках населения, в кассах юридических лиц, на счетах в кредитных учреждениях, в казне государства. Чтобы зародилось движение денег, необходимо возникновение потребности в деньгах у одной из двух сторон. Спрос на деньги возникает при осуществлении сделок, деньги нужны для обращения, платежей за товары и услуги. Их объем определяется номинальным валовым внутренним продуктом. Чем больше общая денежная стоимость товаров и услуг, тем больше требуется денег для заключения сделок. Спрос на деньги предъявляют и для накопления, которое выступает в разных формах: вкладах в кредитных учреждениях, ценных бумагах, официальных государственных запасах.

К основным категориям, характеризующим сущность денежного обращения, относятся: денежное обращение представляет собой совокупность всех денежных потоков; денежное обращение выступает единой мерой стоимости общественного продукта и национального богатства; денежное обращение должно иметь кредитную основу; в настоящее время повышается научный уровень планирования денежного обращения.

На величину денежного обращения влияют следующие факторы: во-первых, стоимость общественного продукта и других элементов; во-вторых, в какой мере производимая продукция вступает в обращение; в-третьих, концентрация предприятий, их специализация, в-четвертых, изменения в функционировании денег как средства обращения и средства платежа.

В настоящее время сложилась определенная система организации денежного обращения РФ. Она предусматривает:

- обязательное хранение денежных средств предприятий, организаций, учреждений, за исключением небольших сумм, в банках;

- проведение через банки основной массы денежных расчетов в наличной и безналичной форме;

- расходование наличных денежных средств предусматривается в основном на оплату труда и некоторых товарных закупок;

- ограничение кассовой наличности для предприятий, организаций, учреждений;

- банки обеспечивают ведение счетов предприятий, организаций, проведение по ним безналичных и наличных денежных расчетов с соответствующим контролем;

- во внутрибанковском обороте применяются только расчетные документы установленной формы, а во внебанковском – государственные денежные знаки.

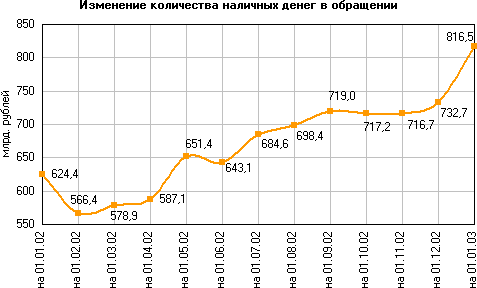

Налично-денежное обращение - движение наличных денег в сфере обращения и выполнение ими двух функций (средства платежа и средства обращения). Наличные деньги используются: для кругооборота товаров и услуг; для расчетов, не связанных непосредственно с движением товаров и услуг, а именно: расчетов по выплате заработной платы, премий, пособий, пенсий; по выплате страховых возмещений по договорам страхования; при оплате ценных бумаг и выплат по ним дохода; по платежам населения за коммунальные услуги и др.

Налично-денежный оборот включает движение всей налично-денежной массы за определенный период времени между населением и юридическими лицами, между физическими лицами, между юридическими лицами, между населением и государственными органами, между юридическими лицами и государственными органами.

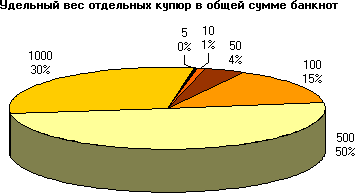

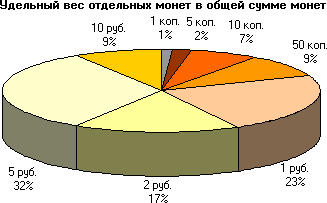

Налично-денежное движение осуществляется с помощью различных видов денег: банкнот, металлических монет, других кредитных инструментов (векселей, банковских векселей, чеков, кредитных карточек). Эмиссию наличных денег осуществляет центральный (как правило, государственный) банк. Он выпускает наличные деньги в обращение и изымает их, если они пришли в негодность, а также заменяет деньги на новые образцы купюр и монет.

В России в связи с огромным расширением налично-денежного оборота в последние несколько лет предприняты попытки ограничить для юридических лиц этот оборот. Для хозяйствующих субъектов установлен лимит наличных денег. В настоящее время ограничений для предпринимателей не существует, в отличие от юридических лиц. Для организаций установлены, во-первых, "Порядок ведения кассовых операций..." (утвержден решением Совета директоров ЦБР от 22 сентября 1993 г. N 40), а во-вторых, предельный размер суммы, которая может быть уплачена наличными по одному договору (по состоянию на сегодняшний день эта величина составляет 60 тысяч рублей; определена данная сумма Указанием ЦБР от 14 ноября 2001 г. N 1050-У ЦБ РФ “Об установлении предельного размера расчетов наличными деньгами в РФ между юридическими лицами”). В настоящее время предел расчетов наличными установлен Центральным банком. Но подход Верховного суда РФ и Конституционного суда РФ сводится к тому, что Центробанк действовал в пределах своей компетенции, а значит, можно такие действия ЦБР приравнять к ограничению наличного оборота законом (определение Конституционного суда РФ от 13 апреля 2000 г. N 164-О).

Ежедневно они подсчитывают все поступившие и выданные деньги и зачисляют их в оборотную кассу. Если остаток денег в конце превысит установленный лимит, то сумма сверх лимита зачисляется в резервный фонд. Однако на практике эти и другие ограничения действуют еще слабо.

Безналичное обращение - движение стоимости без участия наличных денег: перечисление денежных средств по счетам кредитных учреждений, зачет взаимных требований. Развитие кредитной системы и появление средств клиентов на счетах в банках и других кредитных учреждений привели к возникновению такого обращения. В настоящее время на основании Положения № 20-п от 12.03.1998г. «О правилах обмена электронными документами между Банком России, кредитными организациями (филиалами) и другими клиентами Банка России при осуществлении расчётов через расчётную сеть Банка России» и Положения № 36-п от 23.06.1998г. «О межрегиональных электронных расчётах, осуществляемых через расчётную сеть Банка России» большая часть расчётов приходится на электронные платежи.

Безналичное обращение осуществляется с помощью чеков, векселей, кредитных карточек и других кредитных инструментов. Безналичный денежный оборот охватывает расчеты между: предприятиями, учреждениями, организациями разных форм собственности, имеющими счета в кредитных учреждениях; юридическими лицами и кредитными учреждениями по получению и возврату кредита; юридическими лицами и населением по выплате заработной платы, доходов по ценным бумагам; физическими и юридическими лицами с казной государства по оплате налогов, сборов и других обязательных платежей, а также получению бюджетных средств.

Размер безналичного оборота зависит от объема товаров в стране, уровня цен, звенности расчетов, а также размера распределительных и перераспределительных отношений, осуществляемых через финансовую систему. Безналичное обращение имеет важное экономическое значение в ускорении оборачиваемости оборотных средств, сокращении наличных денег, снижении издержек обращения.

В Российской Федерации форма безналичных расчетов определяется правилами Банка России, действующими в соответствии с законодательством. Он устанавливает правила, формы, сроки и стандарты осуществления безналичных расчетов. Например, Положение ЦБР от 5 января 1998 г. N 14-П "О правилах организации наличного денежного обращения на территории Российской Федерации" (с изменениями от 22 января 1999 г., 31 октября 2002 г.), устанавливает правила наличных расчетов в РФ, а Положение ЦБ РФ от 3 октября 2002 г. №2-П "О безналичных расчетах в Российской Федерации" устанавливает правила безналичных расчетов.

В обязанности Банка России входит лицензирование расчетных систем кредитных организаций. Так, например, в статье 12. ФЗ «О банках и банковской деятельности» прописано, что «кредитные организации подлежат государственной регистрации в Банке России. Банк России осуществляет государственную регистрацию кредитных организаций и ведет Книгу государственной регистрации кредитных организаций в порядке, установленном федеральными законами и принимаемыми в соответствии с ними нормативными актами Банка Росси».

Определено, что расчеты предприятий всех форм собственности по своим обязательствам с другими предприятиями, а также между юридическими лицами и физическими за товарно-материальные ценности производятся, как правило, в безналичном порядке через учреждения банка.

В зависимости от экономического содержания различают две группы безналичного обращения: по товарным операциям и финансовым обязательствам.

К первой группе относятся безналичные расчеты за товары и услуги, ко второй - платежи в бюджет (налог на прибыль, налог на добавленную стоимость и другие обязательные платежи) и внебюджетные фонды, погашение банковских ссуд, уплата процентов за кредит, расчеты со страховыми компаниями.

Между налично-денежным и безналичным обращением существуют взаимосвязь и взаимозависимость: деньги постоянно переходят из одной сферы обращения в другую, наличные деньги меняют форму на счета в кредитном учреждении и обратно. Безналичный оборот возникает при внесении наличных денег на счет в кредитном учреждении, следовательно, безналичное обращение немыслимо при отсутствии наличного. Одновременно наличные деньги появляются у клиента при снятии их со счета в кредитном учреждении.

И таким образом, наличное и безналичное обращение образует общий денежный оборот страны, в котором действуют единые деньги одного наименования.

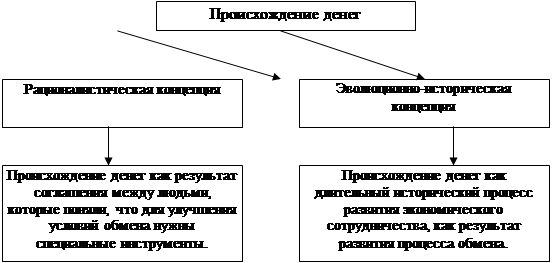

С целью упорядочения и укрепления денежного обращения государством проводятся денежные реформы - это полное или частичное преобразование денежной системы. Денежные реформы осуществляются различными методами, в зависимости от экономического положения страны, от степени обесценения дензнаков, от политики государства. Виды денежных реформ:

- переход от одного типа денежной системы к другому или от одного денежного товара к другому, замена ставшей неполноценной и обесцененной монеты полноценной монетой или неразменных дензнаков разменными;

- изменение в системе эмиссии денег;

- стабилизация валюты или частичные меры по упорядочению денежного обращения образование денежной системы.

Цель любой денежной реформы - стабилизация денежной системы страны. Денежные реформы, восстанавливающие разменность дензнаков на полноценные денежные монеты проводились много раз в 18-19 веках (в России - Петровские реформы, реформы при Екатерине II). Помимо стабилизации денежной системы к целям денежной реформы можно отнести

- увеличение производства и товарооборота;

- оздоровление денежного обращения;

- ликвидацию дефицита госбюджета;

- сжатие денежной массы в обращении - обеспечивается дефляционными мероприятиями;

- ликвидацию дефицита платежного баланса страны и накопление золотовалютных резервов для поддержания валютного курса.

Организация и регулирование денежного обращения возлагается на Банк России, в функции которого в данной области деятельности входит:

- планирование объемов производства, перевозки и хранения банкнот и монет, создание их резервных фондов;

- установление правил хранения, перевозки и инкассации наличных денег;

- установление признаков платежности денежных знаков и порядка замены поврежденных банкнот и монет, а также их уничтожения;

- определение порядка ведения кассовых операций в Российской Федерации.

Регулирование денежного обращения в Российской Федерации осуществляется в соответствии с действующим банковским законодательством и Основными направлениями денежно-кредитной политики Российской Федерации.

В соответствии со ст. 14 ФЗ «О Центральном банке России» «денежно-кредитное регулирование экономики РСФСР осуществляется Банком России путем определения норм обязательных резервов, учетных ставок по кредитам, установления экономических нормативов для банков, проведения операций с ценными бумагами.

Основные направления денежно-кредитного регулирования разрабатываются Банком России и ежегодно представляются Верховному Совету РСФСР для утверждения».

В соответствии со статьей 2 ФЗ «О банках и банковской деятельности» «правовое регулирование банковской деятельности осуществляется Конституцией Российской Федерации, настоящим Федеральным законом, Федеральным законом "О Центральном банке Российской Федерации (Банке России)", другими федеральными законами, нормативными актами Банка России».

Похожие работы

... Таким образом, мы рассмотрели основные понятия денежного оборота, представляющего собой движение денежных знаков в наличной и безналичной форме. Далее мы выяснили, что организация денежного обращения в России базируется на ряде основных документов: Конституции РФ, Гражданском Кодексе, положениях ЦБР, а также текущих инструкциях по правилам выполнения наличных и безналичных расчетов. При наличном ...

... , это упрощает и улучшает сам процесс оплаты товара, делая его удобнее с помощью отказа от бумажных денег или железных монет. Безналичное денежное обращение России - это своего рода списание определенной самим клиентом или организацией денежной суммы, которая переводится из одного денежного субъекта в другой, при этой операции наличные деньги не применяются. Современный безналичный расчет в РФ ...

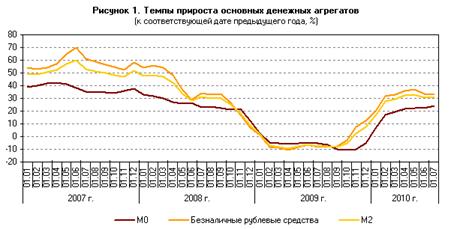

рынка для выплаты заработной платы, финансирования оборотных средств. Денежная масса и денежные агрегаты.Важнейшим количественным показателем денежного обращения является денежная масса, представляющая собой совокупный объем покупательных и платежных средств, обслуживающих хозяйственный оборот и принадлежащих частным лицам, предприятиям и государству. Денежная масса - это совокупность наличных ...

... и свободная чеканка, установление двух цен на один товар. Эта система существовала в XVI - XVIII вв., а в ряде стран Западной Европы действовало и в XIX в. Система не обеспечивала устойчивости денежного обращения. Монометаллизм - роль всеобщего эквивалента закреплена за одним металлом. Серебряный монометаллизм существовал в России (1843-1852 гг.), Индии (1852-1893 гг.), Китай (до 1935 г.). ...

0 комментариев