Навигация

Правила ведения кассовых операций организациями

3 Правила ведения кассовых операций организациями

Кассовый оборот - оборот наличных средств, прошедших через кассу учреждения, организации, предприятия. В настоящее время правовые основы организации наличного денежного обращения установлены главой 6 Федерального закона от 2 декабря 1990 г. "О Центральном банке РФ (Банке России)" и Положением о правилах организации наличного денежного обращения на территории РФ (утверждено ЦБ РФ 5 января 1998 г. с изменениями от 22 января 1999 г., 31 октября 2002 г.).

Согласно данным актам, организации хранят свободные денежные средства в учреждениях банков на соответствующих счетах на договорных условиях.

Наличные денежные средства, поступающие в кассы предприятий, подлежат сдаче в учреждения банков для последующего зачисления на счета этих предприятий. Прием денежной наличности банками от обслуживаемых предприятий осуществляется по правилам, установленным Положением о порядке ведения кассовых операций в кредитных организациях на территории РФ от 9 октября 2002 г. N 199-П (в ред. Указаний ЦБ РФ от 04.12.2003 N 1351-У, от 01.06.2004 N 1433-У)

При наличии у хозяйствующего субъекта нескольких счетов в различных учреждениях банков организация по своему усмотрению обращается в один из банков с расчетом на установление лимита остатка наличных денег в кассе.

В соответствии с действующим законодательством, предприятия, организации и учреждения независимо от их организационно-правовой формы:

- обязаны хранить свои денежные средства в учреждениях банков;

- должны производить расчеты по своим обязательствам с другими предприятиями в безналичном порядке через учреждения банков;

- в кассах организаций могут храниться наличные деньги в пределах лимитов, устанавливаемых обслуживающими их учреждениями банков по согласованию с руководителями предприятий. Лимит остатка наличных денег в кассе определяется ежегодно всем организациям, независимо от организационно-правовой формы и сферы деятельности. Если организация не представила расчет на установление лимита остатка наличных денег в кассе ни в одно из обслуживающих учреждений банка, лимит остатка кассы считается нулевым, а несданная денежная наличность - сверхлимитной. Лимит остатка кассы определяется исходя из объемов налично-денежного оборота предприятий с учетом особенностей режима деятельности, порядка и сроков сдачи наличных денежных средств в банки;

- обязаны сдавать в банк всю денежную наличность сверх установленных лимитов остатка наличных денег в кассе. Порядок и сроки сдачи наличных денег устанавливаются обслуживающими учреждениями банков каждому предприятию по согласованию с их руководителями, исходя из необходимости ускорения оборачиваемости денег и своевременного поступления их в кассы в дни работы банков.

- имеют право хранить в своих кассах наличные деньги сверх установленных лимитов только для оплаты труда, выплаты пособий по социальному страхованию, стипендий, пенсий и только на срок не свыше трех рабочих дней (для предприятий, расположенных в районах Крайнего Севера и приравненных к ним местностях, - до пяти дней), включая день получения денег в учреждениях банка. Предприятия по согласованию с обслуживающими их учреждениями банков могут расходовать поступающую в кассу денежную выручку на цели, предусмотренные действующим законодательством.

Каждое предприятие для осуществления расчетов наличными деньгами должно иметь кассу, то есть специально оборудованное помещение.

Кассир несет материальную ответственность за сохранность всех принятых им ценностей и за всякий ущерб, причиненный предприятию, как в результате умышленных действий, так и в результате небрежного или недобросовестного отношения к своим обязанностям. После издания приказа о назначении кассира на работу руководитель предприятия обязан ознакомить кассира с Порядком ведения кассовых операций, после чего с ним заключается договор о полной индивидуальной материальной ответственности.

В организациях с небольшой численностью работающих, не имеющих в штате кассира, обязанности кассира могут выполняться главным бухгалтером или другим работником по письменному распоряжению руководителя организации.

Прием наличных денег кассами предприятий производится по приходным кассовым ордерам, подписанным главным бухгалтером или лицом, уполномоченным на это письменным распоряжением руководителя предприятия.

О приеме денег выдается квитанция к приходному кассовому ордеру за подписями главного бухгалтера или лица, на это уполномоченного, и кассира, заверенная печатью (штампом) кассира или оттиском кассового аппарата.

Выдача наличных денег из касс предприятий производится по расходным кассовым ордерам или надлежаще оформленным другим документам (платежным или расчетно-платежным ведомостям, заявлениям на выдачу денег, счетам и др.) с наложением на эти документы штампа с реквизитами расходного кассового ордера. Документы на выдачу денег должны быть подписаны руководителем, главным бухгалтером предприятия или лицами, на это уполномоченными. Оплата труда, выплата пособий по социальному страхованию и стипендий производится кассиром по платежным (расчетно-платежным) ведомостям без выписки расходного кассового ордера на каждого получающего деньги.

Все поступления и выдачи наличных денег предприятия учитывают в кассовой книге. Каждое предприятие ведет только одну кассовую книгу, которая должна быть пронумерована, прошнурована, опечатана сургучной или мастичной печатью и заверена подписями руководителя и главного бухгалтера данного предприятия.

Заключение

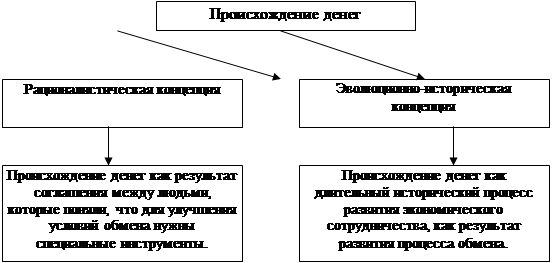

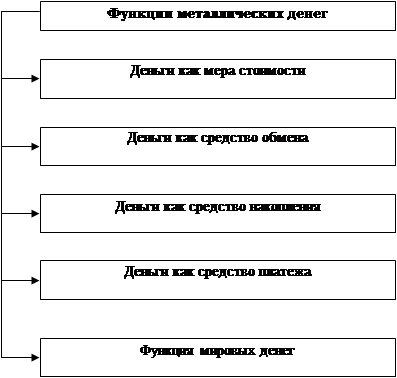

Деньги - один из основных категорий экономической жизни - выступают в качестве реальной связи хозяйствующих субъектов государства. Нет ничего удивительного в том, что теории денежного обращения посвящали свои труды выдающиеся мыслители прошлого времени и нынешней эпохи. Деньги отражают действительное накопление материальных благ; и являются средством контроля за производством и распределением общественного продукта; деньги являются средством укрепления коммерческого расчета; деньги способствуют перераспределению части валового дохода; деньги способствуют установлению пропорций между платежеспособным спросом населения и предложением товаров. Кроме того, деньги – всеобщий стоимостной эквивалент; авансирование денежного капитала для расширения производства; покупка товаров и ресурсов в кредит; купля -продажа рабочей силы на рынке труда; эквивалент заработной платы; реализация товара на внутреннем рынке. По своей природе деньги являются особым товаром – всеобщим стоимостным эквивалентом. Значимость денег в условиях рыночной экономики несоизмерима.

Сменяя форму стоимости (товар на деньги, деньги на товар), деньги находятся в постоянном движении между тремя субъектами: физическими лицами, хозяйствующими субъектами и органами государственной власти. Движение денег при выполнении ими своих функций в наличной и безналичной формах представляет собой денежное обращение.

Общественное разделение труда и развитие товарного производства являются объективной основой денежного обращения. Образование общенациональных и мировых рынков при капитализме дало новый толчок дальнейшему расширению денежного оборота. Деньги обслуживают обмен совокупного общественного продукта, в том числе кругооборот капитала, обращение товаров и оказание услуг, движение ссудного и фиктивного капитала и доходов различных социальных групп.

Началу движения денег предшествует их концентрация у субъектов. Они сосредоточиваются в кошельках населения, в кассах юридических лиц, на счетах в кредитных учреждениях, в казне государства. Чтобы зародилось движение денег, необходимо возникновение потребности в деньгах у одной из двух сторон. Спрос на деньги возникает при осуществлении сделок, деньги нужны для обращения, платежей за товары и услуги. Их объем определяется номинальным валовым внутренним продуктом. Чем больше общая денежная стоимость товаров и услуг, тем больше требуется денег для заключения сделок. Спрос на деньги предъявляют и для накопления, которое выступает в разных формах: вкладах в кредитных учреждениях, ценных бумагах, официальных государственных запасах.

Именно поэтому очень важно для современных экономистов знать и понимать основные закономерности денежного обращения в стране с тем, чтобы иметь возможность разрабатывать наиболее эффективные рычаги государственного регулирования финансово-денежной системы страны.

Важнейшими нормативными актами, регулирующими данную сферу общественных отношений, являются: Гражданский кодекс Российской Федерации, Федеральный закон «О Центральном Банке Российской Федерации (Банке России)», Федеральный закон О банках и банковской деятельности, а также постановления Правительства Российской Федерации, нормативные акты Банка России.

Список использованных источников

1. Закон РФ «О банках и банковской деятельности в РСФСР» в ред. Федерального Закона РФ от 02.12.1990 N 395-1 (в ред. от 27.07.2006)2. Положение о порядке ведения кассовых операций в кредитных организациях на территории РФ от 9 октября 2002 г. N 199-П (в ред. Указаний ЦБ РФ от 04.12.2003 N 1351-У, от 01.06.2004 N 1433-У)

3. Положение ЦБР от 9 октября 2002 г. N 199-П «О порядке приема денежной наличности в настоящее время».

4. Положение ЦБР от 5 января 1998 г. N 14-П «О правилах организации наличного денежного обращения на территории Российской Федерации» (с изменениями от 22 января 1999 г., 31 октября 2002 г.)

5. Положение ЦБ РФ от 3 октября 2002 г. №2-П «О безналичных расчетах в Российской Федерации» // Вестник Банка России. – 28 декабря 2002 г. - №74.

6. Федеральный закон от 10.07.2002 №86-ФЗ "О Центральном банке Российской Федерации (Банке России)"

8. Бурцев В.В. Организация системы государственного финансового контроля в Российской Федерации: теория и практика. М., 2002.

9. Грачева Е.В. Проблемы правового регулирования государственного финансового контроля. М., Юриспруденция, 2000.

10. Родионова В.М., Шлейников В.И. Финансовый контроль: Учебник. М. ФБК-Пресс, 2002 г.

11. Финансовое право Российской Федерации. Отв. ред. М.В.Карасева. М., Юристъ, 2002 г.

Похожие работы

... Таким образом, мы рассмотрели основные понятия денежного оборота, представляющего собой движение денежных знаков в наличной и безналичной форме. Далее мы выяснили, что организация денежного обращения в России базируется на ряде основных документов: Конституции РФ, Гражданском Кодексе, положениях ЦБР, а также текущих инструкциях по правилам выполнения наличных и безналичных расчетов. При наличном ...

... , это упрощает и улучшает сам процесс оплаты товара, делая его удобнее с помощью отказа от бумажных денег или железных монет. Безналичное денежное обращение России - это своего рода списание определенной самим клиентом или организацией денежной суммы, которая переводится из одного денежного субъекта в другой, при этой операции наличные деньги не применяются. Современный безналичный расчет в РФ ...

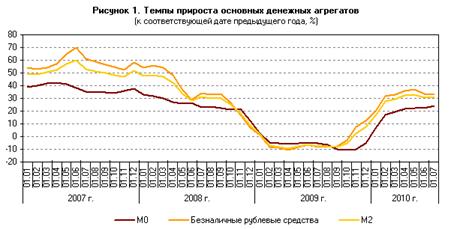

рынка для выплаты заработной платы, финансирования оборотных средств. Денежная масса и денежные агрегаты.Важнейшим количественным показателем денежного обращения является денежная масса, представляющая собой совокупный объем покупательных и платежных средств, обслуживающих хозяйственный оборот и принадлежащих частным лицам, предприятиям и государству. Денежная масса - это совокупность наличных ...

... и свободная чеканка, установление двух цен на один товар. Эта система существовала в XVI - XVIII вв., а в ряде стран Западной Европы действовало и в XIX в. Система не обеспечивала устойчивости денежного обращения. Монометаллизм - роль всеобщего эквивалента закреплена за одним металлом. Серебряный монометаллизм существовал в России (1843-1852 гг.), Индии (1852-1893 гг.), Китай (до 1935 г.). ...

0 комментариев