Навигация

6. Расчеты аккредитивами

Сущность аккредитивной формы расчетов состоит в том, что покупатель на основании договора с поставщиком и до отгрузки им продукции переводит (бронирует) деньги на его имя в соответствующее учреждение банка. Перевод (депонирование) денег осуществляется путем подачи обслуживающему покупателя учреждению банка заявления на аккредитив.

Аккредитив представляет собой документ, в котором дается поручение банка покупателя иногороднему банку поставщика производить оплату счетов последнего за отгруженный товар или оказанные услуги на условиях, указанных в аккредитивном заявлении

Аккредитив, при открытии которого бронируются средства плательщика на отдельном счете в банке плательщика или в банке поставщика (бенефициара), называется покрытым аккредитивом.

Аккредитив, при открытии которого средства плательщика не бронируются на отдельном счете, а оплата по нему при временном отсутствии средств на счете плательщика гарантируется банком плательщика за счет кредита, называется непокрытым аккредитивом.

Кроме аккредитивов, предусматривающих депонирование средств в банке поставщика, при наличии корреспондентских счетов между банками применяются так называемые гарантированные аккредитивы.

Гарантированные аккредитивы - это аккредитивы, которые открываются покупателям в банке поставщика путем выдачи ему права списывать все суммы аккредитива с корреспондентского счета банка, обслуживающего плательщика (банка-эмитента).

Аккредитивы бывают отзывные и безотзывные.

Отзывной аккредитив - это такой аккредитив, который может быть изменен или аннулирован банком, обслуживающим плательщика (банком-эмитентом), без предварительного согласования с поставщиком (бенефициаром) в случаях невыполнения им условий договора.

Безотзывный аккредитив - это такой аккредитив, который может быть изменен или аннулирован банком с согласия поставщика (бенефициара), на имя которого он был выставлен (открыт).

Оплата по аккредитиву может производиться сразу же в полной сумме аккредитива или по частям в каждом отдельном случае. При неполном использовании аккредитива деньги в неиспользованной сумме возвращаются покупателю и зачисляются на тот счет, с которого выставлялся аккредитив. Если же средства по аккредитиву использованы полностью или и срок его действия, то он закрывается. Досрочно аккредитив может быть закрыт банком плательщика при нарушении поставщиком его условий, по заявлению поставщика, если это безотзывный аккредитив, по требованию покупателя в случаях выставления отзывного аккредитива.

Применяется аккредитивная форма расчетов тогда, когда между поставщиком и покупателем нет постоянных хозяйственных связей по покупке (поставке) товаров и оказанию услуг и сделка носит разовый характер.

Положительной стороной аккредитивной формы расчетов является то, что гарантирует платеж поставщику. Для покупателей эта форма расчетов менее эффективна, ибо она имеет ограниченность в расчетах, а также при выставлении аккредитива за счет собственных средств из оборота предприятия происходит отвлечение оборотных средств, что замедляет их оборачиваемость.

7. Расчеты с применением векселей

Одной из форм безналичных расчетов за товарно-материальные ценности и погашения долгов являются расчеты с помощью векселей.

Вексель - это ценная бумага установленной формы, содержащая письменное обязательство должника (векселедателя) уплатить соответствующую сумму денежных средств своему кредитору - владельцу векселя (векселедержателю) в установленный срок. Он широко используется в коммерческой и банковской практике в странах с рыночной экономикой как форма выдачи внебанковского кредита.

Векселя бывают нескольких видов. Однако в хозяйственном обороте Украины применение получили в основном два вида векселей - простой (соло) и переводной (тратта). Бланки векселей являются документами строгой отчетности. Они изготовляются и выдаются (продаются) банками в книжечках по 25 и 50 листов.

При расчетах векселями простой вексель выписывает и подписывает должник, а переводной - кредитор.

Простой вексель содержит ничем не обусловленное обещание векселедателя уплатить непосредственно своему кредитору - векселедержателю указанную в нем сумму долга.

Переводной вексель, выписываемый и подписываемый кредитором, представляет собой приказ должнику об уплате в установленный срок указанной суммы денежных средств третьему лицу. Выписанный переводной вексель должен быть акцептован должником, без чего он не имеет юридической силы. Акцептом векселя плательщик берет на себя обязательство уплатить его сумму в установленный срок.

Оплата по векселю может быть гарантирована банком. Банковская гарантия платежа по векселю называется «аваль». Она предусматривает ответственность банка-авалиста перед векселедержателем за уплату долга (оплату векселя) в установленный срок за счет кредита. С другой стороны, при оплате векселя за счет кредита банк взимает с плательщика установленную плату (процент).

Использование векселей в расчетах имеет свои преимущества, которые заключаются в следующем: сокращается потребность в оборотных (денежных) средствах; ускоряются расчеты; обеспечивается погашение взаимных долгов; происходит привлечение к оплате за товар третьего лица, имеющего средства, а также уменьшение потребности в банковском кредите, сокращение денежной массы и торможение инфляционных процессов.

Однако ухудшение финансового положения значительного количества субъектов хозяйствования в Украине в условиях перехода ее на рыночные отношения не позволяет в широких масштабах использовать векселя в платежном обороте.

8. Прочие формы безналичных расчетов

В системе безналичных расчетов в ряде случаев применяются платежные требования, инкассовые поручения и др.

Бесспорное взыскание и безакцептное списание денежных средств со счета плательщика осуществляется платежным требованием на основании решения суда или арбитражного суда.

Платежное требование - это расчетный документ, содержащий требование получателя денежных средств их плательщику об уплате определенной суммы средств через учреждение банка.

В случаях несвоевременной уплаты плательщиками соответствующих налогов в бюджет, они взыскиваются налоговыми органами в бесспорном порядке с начислением пени за просрочку платежа. Взыскание осуществляется инкассовыми поручениями (распоряжениями) установленной формы.

9. Санкции за нарушение расчетно-платежной и кассовой дисциплины

Все хозяйствующие субъекты должны правильно, в соответствии с действующими нормативными документами организовать хранение и расходование денежных средств, своевременно рассчитываться по своим платежным обязательствам с поставщиками продукции, товаров, работ, услуг, со звеньями финансово-кредитной системы, учреждениями и организациями, т.е. соблюдать расчетно-платежную дисциплину. За неправильное хранение и расходование денежных средств, несвоевременные расчеты и платежи предприятия уплачивают в пользу соответствующих субъектов в установленном размере пеню, штрафы, неустойки.

Плательщики денежных средств за просрочку платежа уплачивают в пользу получателя денег пеню в размере, установленном в договоре сторон, но не выше двойной учетной ставки НБУ, действовавшей в периоде, за который взыскивается пеня. При этом плательщики самостоятельно начисляют пеню и подают банку платежные поручения на ее перечисление, как правило, одновременно с оплатой основного долга.

Должник, который просрочил исполнение денежного обязательства, по требованию кредитора обязан выплатить сумму долга с учетом установленного индекса инфляции за все время просрочки, а также три процента годовых из просроченной суммы, если законом или договором не установлен другой размер процентов.

При несвоевременной уплате налогов и платежей в бюджет плательщик уплачивает пеню в размере 120% учетной ставки НБУ, действовавшей на день возникновения задолженности.

В случаях нарушения юридическими лицами всех форм собственности и физическими лицами - субъектами предпринимательской деятельности норм по урегулированию оборота наличных в национальной валюте к ним применяются финансовые санкции в виде штрафа в следующих размерах:

• за превышение установленных лимитов остатка наличных в кассах - в двукратном размере сумм выявленной сверхлимитной наличности за каждый день;

• за неоприходование в кассах наличных - в пятикратном размере неоприходованных сумм;

• за расходование наличных их выручки, полученной от реализации продукции, работ, услуг, и других кассовых поступлений на выплату заработной платы, материального поощрения, пособий всех видов, компенсаций при наличии задолженности по налогам - в размере осуществленных выплат;

• за превышение установленных сроков использования выданных под отчет наличных, а также за выдачу наличных под отчет без полного отчета за использование ранее выданных средств - в размере 25% выданных под отчет сумм;

• за осуществление расчетов наличными без представления получателем средств платежного документа (товарного или кассового чека, квитанций к кассовому ордеру и т.д.), который бы подтверждал уплату покупателем наличных денег- в размере уплаченных сумм;

• за использование полученных в учреждениях банков наличных денег не по целевому назначению - в размере расходованной суммы;

• за неустановление учреждениями коммерческих банков лимитов остатка наличных в кассах предприятий с банков взыскивается штраф в пятидесятикратном размере необлагаемого минимума доходов граждан за каждый случай такого неустановления.

Кроме того, действующим законодательством и договором могут быть предусмотрены дополнительные санкции за отдельные нарушения исполнения денежных обязательств.

Похожие работы

... 57 обособленно. Данный вопрос рассмотрен теоретически, так как в ООО "Таир-Дон" отсутствуют валютный и специальные счета в банках. 3. Анализ движения денежных средств в ООО "ТАИР-ДОН" 3.1 Цель и задачи анализа в управлении денежными средствами организации Для оценки эффективности использования денежных средств организации следует установить цель и задачи управления их потоками (таблица ...

... , прошнурована и опечатана сургучной или мастичной печатью. Количество листов в кассовой книге заверяется подписями руководителя и главного бухгалтера данного предприятия. 2. Система расчетов на предприятии 2.1 Безналичные расчеты 2.1.1 Переводы В переходных условиях к рыночной экономике наиболее распространенной формой расчётов стали переводы. В соответствии с классификацией Банка ...

... ". Учет поступления и выбытия денежных документов оформляют приходными и расходными кассовыми ордерами. Данные кассовых ордеров кассир записывает в книгу движения денежных документов, являющуюся регистром аналитического учета денежных документов. Аналитический учет денежных документов ведут по их видам. Один-два раза в месяц кассир составляет в кассовой книге отчет по поступившим и выбывшим ...

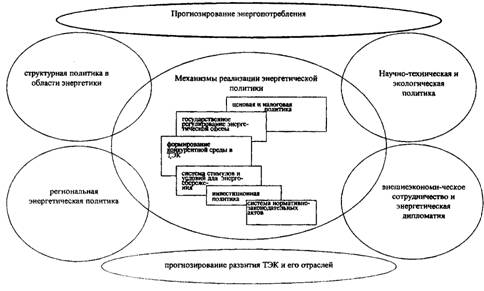

... проблем. Интересы крупных компаний в этой области часто не совпадают с общенациональными интересами. 1.2 Долгосрочное кредитование развития предприятий ТЭК РФ Наиболее распространенным в мировой практике инструментом финансирования инвестиций в производство является привлечение заемного капитала. Ключевым показателем, характеризующим развитие кредитного дела в стране, является отношение ...

0 комментариев