Навигация

2.3 Анализ результатов

Финальным этапом процесса риск-анализа являются анализ и интерпретация результатов, полученных на этапе имитации.

Анализ результатов имитационного моделирования можно разделить на два типа: графический анализ и анализ количественных показателей.

Результатом проведения имитационных экспериментов является выборка из n значений NPV (или другого результирующего показателя). Вероятность каждого случайного сценария равна:

P(i) = 1/n,

где n - количество имитационных экспериментов.

Следовательно, вероятность того, что проектный результат будет ниже определенного значения равна количеству результатов, при которых значение показателя было ниже этого значения, умноженному на вероятность реализации одного наблюдения.

Построив график кумулятивного распределения частот появления результатов, можно рассчитать значение вероятности того, что результат проекта будет ниже или выше заданного значения.

Для проведения графического анализа необходимо построить функции распределения вероятностей и плотности распределения вероятностей результирующего показателя (NPV или другого). В проектном анализе они называются соответственно кумулятивным профилем риска и профилем риска.

Таким образом, необходимо построить гистограмму NPV. Построение гистограммы является важным моментом в анализе результатов имитационного моделирования, так как она позволяет подобрать закон распределения результирующего показателя. По полученному массиву NPV строится вариационный ряд, т.е. значения NPV ранжируются от минимального до максимального.

Гистограмма строится путем разбиения вариационного ряда на k интервалов группирования. Выбор k осуществляется в соответствии с рекомендациями математической статистики. Далее оценивается согласованность эмпирических данных с подбираемым законом распределения с помощью критерия согласия х2.

Стандартные дисконтированные критерии принятия инвестиционного решения, обычно применяемые в детерминированном анализе, сохраняют свое значение и для данного метода. Однако, поскольку риск-анализ предоставляет лицу, принимающему решение, дополнительную информацию о проекте, инвестиционное решение может быть соответствующим образом изменено. Финальное решение, поэтому, субъективно и принимается почти всегда в зависимости от отношения (склонности) инвестора к риску.

Общее правило состоит в том, что выбирается проект с таким распределением вероятностей дохода, которое больше соответствует предрасположенности к риску лица, принимающего решение (ЛПР). Если ЛПР является «склонным к риску», оно с большей степенью вероятности выберет для инвестирования проекты с относительно высоким значением NPV, обращая меньше внимания на связанный с этим риск (разброс относительно среднего значения, значительную вероятность реализации неэффективного проекта и т.д.). Если ЛПР очень «нерасположенное к риску», то скорее всего оно выберет для инвестирования проекты с небольшим, но достаточно безопасным значением (менее рисковым) NPV.

Предполагая, что ЛПР нейтрально по риску, рассмотрим ситуации, связанные с принятием решения в случае единственного и в случае альтернативных (взаимоисключающих) проектов. Решение принимается, исходя из графического отображения распределения вероятностей (частот) NPV. Функция распределения вероятностей NPV чаще применяется для принятия решений, касающихся взаимоисключающих проектов, в то время .как плотность распределения вероятностей лучше применять для выявления моды распределения и для анализа показателей, использующих ожидаемое значение.

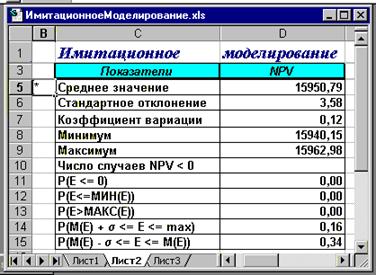

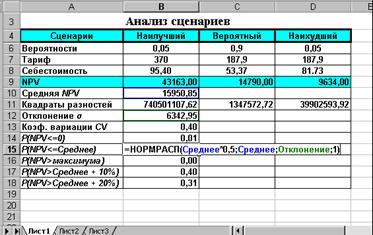

Как было отмечено, анализ количественных измерителей риска проводится для такого показателя эффективности инвестиционного проекта, как NPV, но аналогичные расчеты могут быть проведены и для других показателей эффективности.

Ожидаемое значение. Показатель ожидаемого значения представляет собой агрегирование в виде единственного числа всей информации, имеющейся в распределении вероятностей NPV.

Этот показатель является одним из формальных измерителей риска и суммирует информацию, содержащуюся в распределении вероятностей. Это взвешенная средняя значений всех возможных результатов. Веса являются вероятностями, приписываемыми каждому результату:

EV (expected value) = ![]() (NPVi, × рi).

(NPVi, × рi).

Ожидаемое значение может быть надежной оценкой риска (то есть использоваться как индикатор риска) только в ситуации, которая повторяется достаточно большое количество раз. Одним из примеров являются риски страховых компаний, которые обычно предлагают одинаковый контракт (страховой полис) большому числу клиентов. В расчетах имитационных проектов (являющихся уникальными по самой своей сути) показатель ожидаемого значения должен всегда использоваться в комбинации с показателем вариации, таким, например, как стандартное отклонение, или, для обеспечения сопоставимости при оценке альтернативных проектов, с коэффициентом вариации.

Ожидаемые потери. Показатель ожидаемых потерь определяется как сумма «взвешенных по вероятностям» отрицательных значений NPV:

EL (expected losses) = ![]() (

(![]() , × рi).

, × рi).

где ![]() — отрицательные значения NPV;

— отрицательные значения NPV;

m - число отрицательных значений NPV в полученной выборке.

Ожидаемый выигрыш. Показатель ожидаемых потерь определяется как сумма «взвешенных по вероятностям» положительных значений NPV:

EG (expected gains) = ![]() (

(![]() , × рi).

, × рi).

где ![]() — положительные значения NPV;

— положительные значения NPV;

k — число положительных значений NPV в полученной выборке.

Таким образом, ожидаемое значение, безусловно, является суммой ожидаемого выигрыша и ожидаемых потерь:

EV = EG + EL.

Дисперсия и среднее квадратическое отклонение. Дисперсия и среднее квадратическое отклонение показывают насколько велик разброс значений NPV относительно ожидаемого значения.

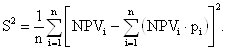

Дисперсия рассчитывается по формуле:

Среднее квадратическое отклонение определяется как корень из дисперсии:

Дисперсия и среднее квадратическое отклонение являются абсолютными измерителями риска.

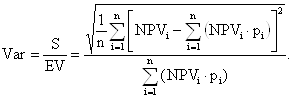

Коэффициент вариации. Коэффициент вариации (Var) является широко применяемым показателем проектного риска. Коэффициент вариации определяется по формуле:

Коэффициент вариации является относительной мерой риска, так как абсолютное значение среднего квадратического отклонения нормируется на значение ожидаемого дохода. При положительном математическом ожидании, чем ниже коэффициент вариации, тем меньше разброс показателя эффективности имитационного проекта относительно его ожидаемого значения. К недостаткам этого показателя следует отнести то, что он учитывает и положительные и отрицательные отклонения от ожидаемого значения.

Коэффициент ожидаемых потерь. Показатель коэффициент ожидаемых потерь является показателем, измеряющим величину ожидаемых потерь по отношению к сумме ожидаемых выигрыша и взятых по модулю ожидаемых потерь.

![]()

Коэффициент ELR, определенный таким образом, может изменяться от 0 (отсутствие ожидаемых потерь) до 1 (отсутствие ожидаемого выигрыша).

Этот показатель можно считать хорошим измерителем риска, так как он является безразмерной величиной и измеряет риск как возможность потерь.

Вероятность реализации неэффективного проекта.

![]()

где m — число отрицательных значений NPV в полученной выборке;

n —число проведенных имитационных экспериментов, (размер выборки).

Вероятность реализации неэффективного проекта вычисляется на основе результатов испытаний, полученных после проведения имитации. Этот показатель также является хорошим критерием оценки рискованности проекта, так как является безразмерным и определяет риск как возможность потерь. В то же время вероятность реализации неэффективного проекта может рассматриваться как измеритель устойчивости проекта. Чем меньше его значение, тем проект устойчивее, и в целом менее рискован.

Таким образом, на основе имеющейся характеристики измерителей риска инвестиционного проекта, можно сделать вывод, что наилучшими показателями являются вероятность неэффективного проекта и коэффициент ожидаемых потерь. Оба этих индикатора риска обладают свойством безразмерности, что позволяет с их помощью сравнивать рискованность альтернативных проектов, обеспечивает сопоставимость сравнения уровней риска для различных проектов. Кроме того, они измеряют риск как возможность получения негативных результатов, что соответствует задачам риск-анализа.

Заключение

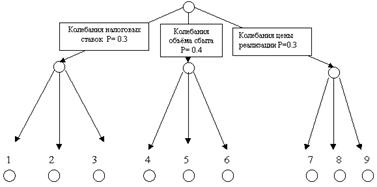

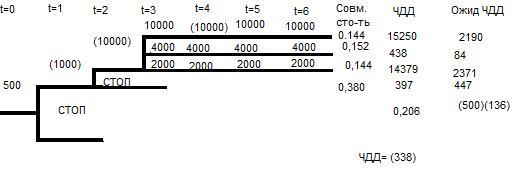

Метод имитационного моделирования Монте-Карло является развитием сценарного подхода к анализу рисков и одновременно может быть отнесен к группе теоретико-вероятностных методов анализа риска. На основе статистических данных и экспертных оценок аналитиками подбираются законы распределения некоторых из составляющих проекта, а на основании повторяющихся имитационных экспериментов с заданным уровнем точности можно подобрать закон распределения результирующего параметра и вычислить его основные характеристики: математическое ожидание, дисперсию, среднее квадратическое отклонение.

Имитационное моделирование состоит из трех этапов: построение математической модели, осуществление имитации, анализ результатов.

На этапе построения математической модели выбираются риск-переменные (случайные составляющие денежных потоков проекта) на основе рейтинга эластичностей и оценки прогнозируемости переменной, по имеющимся статистическим данным и экспертной информации для каждой риск-переменной подбирается закон распределения, учитываются условия вероятностной зависимости переменных.

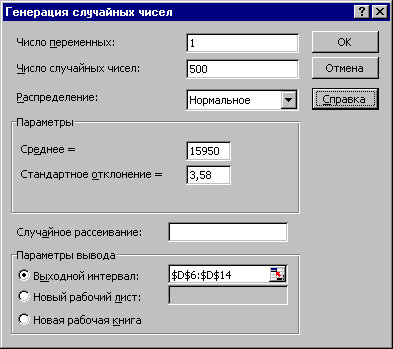

Имитация осуществляется с использованием специально разработанных компьютерных программ, число проводимых имитационных экспериментов может быть выбрано с помощью методов математической статистики.

Комплексный подход к оценке риска, реализуемый при применении метода Монте-Карло, заключается в том, что аналитик получает различные показатели: распределение вероятностей результирующей проектной переменной; оценки среднего значения, среднего квадратического отклонения и коэффициента вариации результирующего показателя; любые другие специальным образом сконструированные измерители риска (коэффициент ожидаемых потерь, вероятность реализации неэффективного проекта).

Принятие инвестиционных решений может основываться на результатах визуального анализа, т.е. изучения профиля риска и кумулятивного профиля риска, полученных в результате имитационного моделирования.

Важными измерителями интегральной рискованности проекта являются индекс ожидаемых потерь и вероятность реализации неэффективного проекта.

Список использованной литературы

1. Грачёва М.В. Риск-анализ инвестиционного проекта. – М.: ЮНИТИ, 2007.

2. Эддоус М., Стэнсфилд Р. Методы принятия решений. – М.: Высш. школа, 2003.

3. Виленский П.Л. Оценка эффективности инвестиционных проектов. – М.: Дело, 2007.

4. Смоляк С.А. Оценка эффективности инвестиционных проектов в условиях риска и неопределенности. – М.: Наука, 2008.

5. Лукасевич И.Я. Анализ финансовых операций. – М.: ЮНИТИ, 2004.

Похожие работы

... в различных сферах можно найти в [5, 18, 19, 21]. Мы же рассмотрим технологию применения имитационного моделирования для анализа рисков инвестиционных проектов в среде ППП EXCEL. Моделирование рисков инвестиционных проектов Имитационное моделирование представляет собой серию численных экспериментов призванных получить эмпирические оценки степени влияния различных факторов (исходных величин) ...

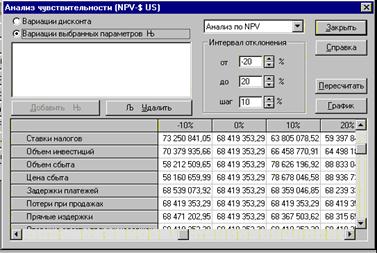

... и имитационного моделирования, которые могут быть дополнены или интегрированы в другие методики. В частности, для количественной оценки риска инвестиционного проекта предлагается использовать следующие алгоритмы: Алгоритм имитационного моделирования (инструмент “РИСК-АНАЛИЗ”): 1.Определяются ключевые факторы ИП. Для этого предлагается применять анализ чувствительности по всем факторам (цена ...

... участников, в частности путем включения в дело венчурных фирм, специализирующихся на финансировании рискованных, прежде всего инновационных, проектов. 2. Методы количественного анализа рисков инвестиционных проектов Количественный анализ рисков инвестиционного проекта предполагает численное определение величин отдельных рисков и риска проекта в целом. Количественный анализ базируется на ...

... и т.п.; рекомендации по тем аспектам рисков, которые требуют специальных мер или условий в страховом полисе. 2.2 Качественный анализ рисков Одним из направлений анализа рисков инвестиционного проекта является качественный анализ или идентификация рисков. Следует отметить, что качественный анализ инвестиционных рисков предполагает количественный его результат, т.е. процесс проведения ...

0 комментариев