Навигация

Причины утечки капитала за рубеж

2. Причины утечки капитала за рубеж

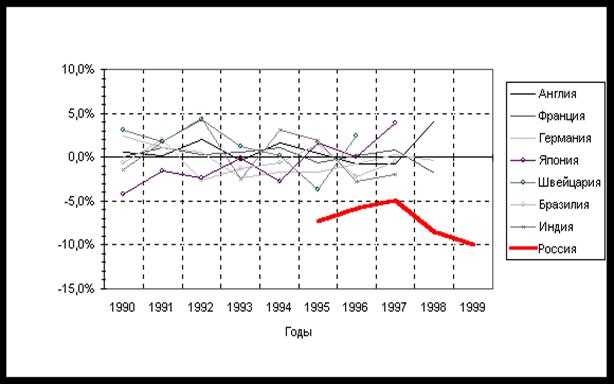

В последние годы вместе с ростом доходов населения наметился рост инвестиций в российскую экономику. Опосредованно этот рост связан и с инвестициями средств населения страны, превысивших размеры необходимых сбережений на жизнь. Граждане вкладывают свои средства в инвестиционные инструменты в основном через банки и инвестиционные фонды. Последние быстро растут, и хотя их число на порядок меньше, чем в странах Запада, в перспективе они должны занять не менее важное место в экономике как средство для инвестирования пенсионных накоплений, а также посредника, снижающего расходы при вложении средств в иностранные активы и драгоценные металлы. Именно второй аспект существования инвестиционных фондов сегодня в России не может развиваться из-за ограничений, налагаемых на размещение активов российских фондов, неудивительным поэтому будет отток капитала за рубеж, где такие ограничения отсутствуют.

Закон от 29 ноября 2001 г. №156-ФЗ "Об инвестиционных фондах" и принятое на его основе Положение о составе и структуре активов акционерных инвестиционных фондов и активов паевых инвестиционных фондов[1] содержат три существенных ограничения, налагаемых на активы всех российских инвестиционных фондов, которые не встречаются за рубежом. Во-первых, максимальный размер активов фонда, которые могут быть вложены в иностранные ценные бумаги, составляет не более 20% активов фонда. Это не дает возможности даже фондам денежного рынка вкладывать средства в иностранные облигации, а размещение средств в депозитах иностранных банков и в валютах вообще запрещено. Каким образом человек может купить паи фонда денежного рынка, который разместит его средства под процент в растущую стабильную иностранную валюту? Наше население с 1990-х годов привыкло к размещению средств в валютах других стран, Банк России размещает свои золотовалютные резервы за рубежом, а рядовые граждане, не посещающие регулярно Цюрих, Лондон, Нью-Йорк и Токио, могут только открывать депозиты в российских банках, причем за любую конверсию (обмен) валют с них взыщут около 1 - 1,5% от обмениваемой суммы, тогда как средняя стоимость расходов крупных фондов за рубежом составляет лишь 0,78% в год, при этом фонды облигаций взыскивают в среднем 0,88% в год на обслуживание и вознаграждение управляющего фондом[2]. Единственным выходом для российских граждан является вложение средств в иностранные фонды денежного рынка (возможно, прежде всего кипрские оффшорные фонды), которые не заставят себя долго ждать при повышении спроса в России и откроют здесь свои офисы. Причем их деятельность не будет подпадать под регулирование российской Федеральной службы по финансовым рынкам (далее - ФСФР), а средства "утекут" за рубеж.

Вторая проблема, связанная с существующим набором ограничений на размещение активов фондов, заключается в отсутствии механизма хеджирования (страхования) рисков.

Третьим и, возможно, самым неприятным недостатком российского регулирования деятельности инвестиционных фондов является то, что вышеназванные акты не позволяют фондам осуществлять инвестиции в драгоценные металлы и драгоценные камни. На первый взгляд это незначительное упущение, однако более детальный анализ показывает его существенность в этой области.

Рынок драгоценных камней является не очень ликвидным, поэтому вложения в них связаны с большими издержками. К тому же государственное регулирование оборота драгоценных камней заставляло долгое время граждан покупать камни только в драгоценностях, а не в "чистом" виде.

3. Способы утечки капитала из России

Само “бегство” – фактический вывоз капиталов за границу или их невозвращение оттуда – может осуществляться разными способами. Они могут быть сведены к следующим основным:

1) банковскому, осуществляемому путем переводов и иных банковских операций в отношении денежных средств, находившихся на счетах в российских банках, повлекших их зачисление на счета в иностранных банках;

2) способу вывоза наличной и иной (находящейся, например, на кредитных карточках, в дорожных чеках и т.п.) валюты и валютных ценностей, ценных бумаг при пересечении границы России, при следовании за границу Российской Федерации;

3) невозвращению полученной от экономической деятельности, осуществляющейся за пределами России, валюты на территорию Российской Федерации;

4) ведению заведомо невыгодной для российского партнера официальной экономической деятельности с иностранными партнерами или российскими предприятиями, размещенными за границей, с одновременным получением валютной неофициальной выгоды за пределами России и ее размещением там;

5) способу использования телеграфных и иных небанковских переводов денежных средств за рубеж.

Часто для осуществления вывоза капиталов за границу используется несколько способов одновременно.

Если оценивать способы бегства капиталов с точки зрения их соответствия законодательству, можно выделить[3]:

1) законные способы (например, вывоз продекларированной валюты, или законных капиталов с помощью кредитной карточки, или создание предприятий с определенным капиталовложением в них за рубежом в соответствии с российским законодательством, и т.д.);

2) незаконные, но не преступные способы (к ним следует отнести контрабандный вывоз капиталов, не подпадающий под уголовно-правовое понятие контрабанды, невозвращение валютной выручки из-за границы на сумму, недостаточную для признания деяния преступным, финансовые и банковские нарушения, не являющиеся преступными, по порядку перевода капиталов за границу с использованием банковских операций, и др.);

3) преступные способы бегства (по российскому уголовному законодательству их два – контрабанда (ст. 188 УК) и невозвращение из-за границы средств в иностранной валюте (ст. 193 УК)).

Совершенно очевидно, что бегство капиталов далеко не однородное явление. Оно включает в себя полностью криминальные виды, незаконные, но не преступные разновидности, и совершенно легальные формы утечки капиталов за пределы России.

Законные разновидности бегства капиталов за пределы России. Они имеют место тогда, когда и капитал получен в результате полностью легитимной – законной – деятельности, и способы вывоза его за границу или невозвращения капитала в Россию абсолютно законны. Очевидно, что сюда относится законное инвестирование российских капиталов в экономику других стран, внешнеэкономическая деятельность хозяйствующих субъектов, осуществляемая в полном соответствии с российским законодательством, и др. (например, размещение в зарубежных банках легальным российским собственником легальных же средств, полученных от экономической деятельности, что в настоящее время разрешено, хотя и со многими условиями и оговорками, российским законодательством).

Похожие работы

... политики по привлечению иностранных инвестиций. Давайте рассмотрим, чем же сегодняшние лидеры привлекают своих инвесторов. 3. Перспективы участия России в системе международного движения капитала 3.1 Зарубежный опыт привлечения иностранного капитала 3.1.1 Инвестиционная политика Китая Китай является одним из наиболее успешных примеров оздоровления экономики при помощи иностранных ...

... капитала в системе понятий В современной науке и практике система понятий, характеризующих внешнеэкономические связи, продолжает оставаться достаточно дискуссионной. Существуют различные подходы к оценке природы экспорта капитала, определения бегства капитала как его особой формы. В самом общем виде "бегство" капиталов за границу России представляет собой отток, перемещение капиталов различного ...

... по стадиям изготовления, сопровождающееся пересечением национальных границ, в реальной статистике учитывается по искусственным трансфертным ценам, скрывающим и подлинные издержки ТНК и МНК, и их структуру. Особенности вывоза капитала на современном этапе развития экономики После второй мировой войны объемы внешней торговли постоянно росли, но очень часто этот рост был связан с перемещением ...

... % в настоящий момент). Такое положение вещей может побудить работников российских предприятий склонять собственников к легализации заработков. Следствие - увеличение потока поступлений в накопительную пенсионную систему. Четвертое. С выводом пенсионных капиталов на зарубежные рынки появляется возможность научно обоснованной диверсификации инвестиций. 4. Угрозы Проекта Главная угроза ...

0 комментариев