Навигация

Механизм и базисные параметры форфетирования

2.3 Механизм и базисные параметры форфетирования

Для осуществления операций с применением векселей во внешнеторговых взаимоотношениях мировая практика дала жизнь некоторым специфическим формам банковского кредитования. В настоящее время почти четверть всего экспорта промышленно развитых стран финансируется за счет не совсем привычных для российских экспортеров операций «а-форфе». Форфетирование - это один из альтернативных подходов к финансированию международной торговли, представляющий собой покупку экспортных требований форфетером (коммерческим банком или специализированной компанией по финансированию) с исключением права регресса на экспортера (форфетиста) в случае неуплаты.

Важнейшими предпосылками развития форфетирования служат усиление международной интеграции, рост конкурентоспособности банков, устранение государственных ограничений на экспортную торговлю, а также рост рисков, которым подвергаются экспортеры. Форфетирование дополняет традиционные методы кредитования, в частности - внешней торговли, превращая экспортную сделку с отсрочкой платежа в наличную, что выгодно для экспортера.

Термин «форфетирование, форфейтинг» происходит от франц. a forfait - «целиком», «общей суммой» (англ. forfeiting) и обозначает предоставление определенных прав в обмен на наличный платеж. В банковской практике - это покупка на полный срок на заранее оговоренных условиях среднесрочных дисконтных бумаг (векселей, долговых и платежных обязательств, банковских гарантий и поручительств, аккредитивов и т. п.). Покупатель в форфейтинговых операциях принимает на себя весь риск, связанный с платежами за поставку, поскольку в передаточной надписи делается оговорка «без регресса». Регресс (англ. recourse) - обратное требование о возмещении уплаченной суммы. Применяется при протесте векселя или чека и в других случаях. Векселедержатель может предъявить регрессные требования к векселедержателю и всем индоссантам.

В качестве долговых обязательств выступают финансовые инструменты на безоборотной основе, т. е. в случае, если импортер не рассчитается с форфетером за поставку, долговые обязательства не будут вновь обращены к экспортеру. Долговые инструменты выписываются экспортером (продавцом), принимаются импортером (покупателем) и авалируются либо безусловно гарантируются банком импортера. Аваль будет приемлемым, если авалирующий банк известен на мировом финансовом рынке. Форфетер на практике либо держит у себя данные обязательства на весь срок их действия (как инвестиции), либо продает их иному форфетеру опять же на безоборотной основе. Держатель обязательств впоследствии представляет их для оплаты банку плательщика, когда заканчивается срок их действия.

Для простого векселя вполне достаточно оговорки «без регресса», чтобы экспортер освободил себя от всех рисков, связанных с конкретной сделкой. В случае переводного векселя по законодательству многих стран такая оговорка недействительна, поэтому на экспортера всегда может быть обращен иск, связанный с данной сделкой. В такой ситуации экспортер получает письменный отказ от права обращения претензий по сделке. Экспортеру следует заключать сделку «а-форфе» только с финансовым учреждением высокой репутации, чтобы иметь уверенность в том, что форфетер не откажется от данного письменного обязательства.

Под дисконтными бумагами, являющимися объектами операций «а-форфе», как правило, понимаются векселя, поскольку их применение достаточно распространено в международной торговле, что намного упрощает исполнение сделок. Сделки с другого рода ценными бумагами менее широко распространены, поскольку кредитор вынужден очень хорошо разбираться в правовых аспектах регулирования в стране должника операций с другими среднесрочными дисконтными бумагами. Важно, чтобы эти бумаги были «чистыми» (содержащими абстрактное обязательство). Таким образом, основными оборотными документами, используемыми в качестве форфейтинговых инструментов, являются векселя.

В последние годы в странах с развитой рыночной экономикой получил развитие вторичный рынок и инвестиции в форфейтинговые активы. Форфетер может перепродать часть активов, находящихся в его собственности, поскольку природа сделки позволяет дробить долг на любое количество частей, на каждую из которых оформляется вексель со своим сроком погашения. Один или несколько из этих векселей могут быть проданы. Одни форфетеры, оперируя на вторичном рынке, остаются держателями определенного портфеля форфейтинговых ценных бумаг, а другие, мало связанные с первичным рынком, могут быть активными трейдерами на вторичном. Зачастую непосредственной передачи форфейтинговых бумаг новому владельцу не происходит. Он знает стоимость бумаг и сроки их обращения и знает гаранта, но не первоначального эмитента. В этом случае предыдущий владелец по истечении срока действия ценных бумаг собирает платежи и переводит их новому владельцу. Подобная секретность объясняется соображениями конфиденциальности. Экспортер заинтересован в неразглашении информации о способах финансирования его сделок и не хочет, чтобы покупатель или какие-либо третьи лица знали о его финансовых нуждах и используемом механизме финансирования его сделок.

Форфейтинг возник после Второй мировой войны. Возникновение рынка форфетирования было определено изменениями в структуре мировой экономики, произошедшими в конце 1950-х - начале 1960-х гг., когда рынок продавца товаров производственного назначения постепенно преобразовывался в рынок покупателя этих товаров. Значительное развитие международной торговли сопровождалось усиливающейся тенденцией роста требований импортеров продлить срок традиционного 90-180-дневного коммерческого кредита.

Снижение уровня таможенного противостояния, образовавшегося вследствие послевоенной депрессии и холодной войны, возрождение торговых отношений между странами Западной и Восточной Европы, возрастающая значимость в мировой торговле стран Азии, Африки и Латинской Америки создали множество финансовых трудностей. Обременительные инвестиционные обязательства экспортирующих фирм препятствовали финансированию ими среднесрочных кредитов поставщика за счет собственных средств, а существующие банки были не в состоянии предложить услуги, ожидаемые экспортерами. Таким образом, форфейтинг появился в ответ на неудовлетворенный и постоянно растущий спрос на международные кредиты.

Первым крупным банковским центром форфейтинга стала Швейцария, а пионером среди крупнейших банков, действующих на рынке форфетирования, стал Credit Suisse. Первая специализированная форфейтинговая компания - Finanz AG Zurich - появилась в 1965 г. С расширением рынка «а-форфе» в 60-х гг. прошлого столетия банки выделили эти операции в особую сферу своей деятельности, создав дочерние форфет-институты, например Finanz AG London. Для проведения крупной сделки форфетеры образуют консорциум. Глава консорциума, во-первых, ведет переговоры и осуществляет расходы от своего имени, а также за счет и по поручению членов консорциума; во-вторых, обеспечивает управление приобретенными долговыми требованиями и получает платежи по ним, перечисляя соответствующие суммы своим партнерам.

В настоящее время значительная часть форфейтингового бизнеса сконцентрирована в Германии и Швейцарии. Однако одним из основных центров форфейтинга является Лондон, поскольку экспорт многих европейских стран давно финансируется из Сити, никогда не медлившего с освоением новых банковских технологий.

Российские банки занимались дисконтированием платежных обязательств по экспортным контрактам для российских компаний до введения в действие Закона РФ от 9 октября 1992 г. N3615-1 «О валютном регулировании и валютном контроле». С принятием закона операции с платежными обязательствами, выполняющими функцию средства платежа по внешнеторговым контрактам, стали затрудненными, и банки перешли на привлечение средств для финансирования экспортных контрактов своих клиентов на собственное имя путем выпуска собственных векселей. Именно реализация векселей, выпущенных российскими банками, стала ассоциироваться в России с понятием форфейтинговой операции. В жестких условиях валютного регулирования и при сравнительно невысокой стоимости кредитных ресурсов для российских банков, как это было до августа 1998 г., данный подход к финансированию импорта и реализации предэкспортного финансирования мог быть оправданным.

В настоящее время при осуществлении схем торгового финансирования иностранные банки сталкиваются с одной очень серьезной проблемой - проблемой валютного регулирования и валютного контроля со стороны правительства и ЦБ РФ. Например, использование форфейтинга предполагает требование переуступки финансирующему банку экспортной выручки, что сегодня запрещено инструкциями ЦБ. Даже имея формальную возможность использовать эту схему финансирования, предприятия зачастую отказываются от нее из-за громоздкой процедуры оформления специального разрешения на проведение форфейтинговой операции. Рациональные схемы экспортного финансирования нередко не работают из-за бюрократических препон.

Вводя жесткую и сложную систему валютного контроля, правительство и ЦБ РФ стремились гарантировать поступление в страну валютной выручки. Сейчас эта система начинает тормозить развитие торгового финансирования несырьевого экспорта, в то время как с точки зрения интересов государства форфейтинговые схемы должны быть одним из приоритетных направлений развития внешнеторгового финансирования и изменения структуры экспорта, перенося центр тяжести с сырьевых отраслей на перерабатывающие отрасли и машиностроение. Отсутствие цивилизованных инструментов финансирования экспортно-импортных операций затрудняет решение этой глобальной задачи. Сегодня ЦБ РФ делает основной акцент на предотвращении вывоза капитала из России и на максимальном контроле за поступлением валютной выручки. Однако форфейтинговые схемы служат тем же самым целям.

Ряд иностранных банков выдвинул предложение, которое заключалось в том, чтобы дополнительным средством гарантирования поступления выручки по экспортным контрактам могли бы являться и форфейтинговые соглашения. Идея пока не нашла должного развития: программа финансирования экспортеров по вексельной схеме форфетирования на сегодняшний день находится в неработающей стадии. Для банков, которые участвуют в финансировании экспортно-импортных контрактов, форфетирование могло бы быть достаточно интересным способом взаимодействия.

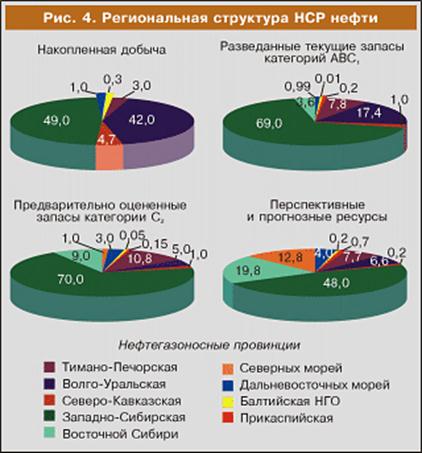

Посткризисный подъем в российской экономике создает предпосылки для расширения экспортных мощностей отечественных предприятий ТЭК и изменяет их финансовые потребности. Как показывает анализ рынка банковских услуг, кредитные учреждения предлагают экспортно-ориентированным предприятиям топливно-энергетического комплекса специализированную модель операций в процессе международных финансовых расчетов, по праву считающуюся хай-теком в сфере финансовых услуг, - и это как раз форфетирование.

Механизм форфетирования используется в двух видах сделок:

-в финансовых сделках - в целях быстрой реализации долгосрочных финансовых обязательств;

- в экспортных сделках - для содействия поступлению наличных денег экспортеру, предоставившему кредит иностранному покупателю.

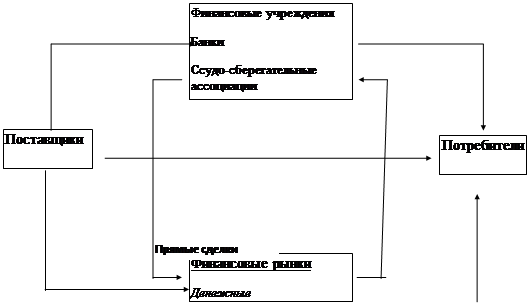

Сторонами по сделке форфетирования являются экспортер (держатель дисконтных бумаг) и форфетер (финансовое учреждение, принявшее решение учесть названные дисконтные бумаги). Отношения между ними, включая вопросы ответственности, определяются в соответствии с нормами вексельного права. Механизм сделки целиком зависит от контракта, заключенного на условиях коммерческого кредита. В результате сделки экспортер освобождается от рисков, связанных с коммерческим кредитом, так как, заранее договорившись с форфетером о продаже ему обязательств импортера без регресса, он получает номинальную стоимость бумаги за вычетом дисконта. Дисконт (англ. discount) - скидка, дисконт, разница между номинальной стоимостью ценной бумаги и ее рыночной ценой. Векселя с дисконтом - векселя, приобретенные по цене ниже номинала.

Форфейтинговая сделка предполагает довольно длительную подготовку, а совершение ее происходит в несколько этапов. Еще до подписания контракта экспортер обращается к потенциальному форфетеру с предложением о заключении сделки «а-форфе». Последний, практически не имея возможности получения необходимой в этом случае информации о конкретных условиях сделки, не может предложить окончательные условия для проведения операции форфетирования. Поэтому его предложения, если сделка видится ему перспективной, формируются на основании ориентировочных дисконтных ставок. Экспортер же в ходе переговоров со своим контрагентом рассчитывает цену контракта и процентную ставку по кредиту. Дисконтная ставка в этой ситуации выше ставки коммерческого кредита, а разница между ними включается в цену контракта и соответственно товара.

После подписания внешнеторгового контракта форфетер делает экспортеру твердое предложение, т. е. связывает себя обязательством купить дисконтные бумаги по определенной дисконтной ставке в определенный срок. Экспортер имеет возможность не принять это предложение. Промежуток времени от выдачи предложения до его акцепта называется опционным периодом, и экспортер платит комиссию за опцион, если этот период длится более 24 часов. После акцепта экспортером предложения об участии в операции форфетирования наступает период выполнения обязательств (commitment period), т. е. период времени до момента фактического учета дисконтных бумаг, и длительность этого периода может достигать шести месяцев.

Комиссия за обязательство взимается с экспортера и включает плату за блокирование форфетером средств и плату, связанную с риском изменения процентной ставки по привлекаемым форфетером для данной сделки средствам. Ее размер может быть от 1/12% до ¾% в месяц в зависимости от категории заемщика.

Стоимость форфетирования определяется рядом факторов, главными из которых являются стоимость рефинансирования для форфетера (в обычных условиях она соответствует процентной ставке на рынке евровалют для данной валюты на данный срок) и премии, покрывающей различные риски, которые несет форфетер в связи с рассматриваемой сделкой.

В отличие от традиционного учета векселей форфетирование применяется:

- обычно при поставках оборудования на крупные суммы, в среднем на 1-2 млн. долл. (минимальная сумма контракта составляет 250 тыс. долл.);

-с длительной отсрочкой платежа от 6 месяцев до 5-7 лет (сверх традиционных 90 или 180 дней);

- содержит гарантию или аваль первоклассного банка, необходимые для учета переучета векселей. Аваль (англ., фр., нем. Aval) - поручительство по векселю, в силу которого лицо (авалист), совершившее его, принимает ответственность за выполнение обязательств каким-либо из обязанных по векселю лиц: акцептантом, векселедателем или индоссантом. Оформляется либо гарантийной надписью авалиста на векселе или дополнительном листе (аллонже), либо выдачей отдельного документа.

Валюта, дисконтирование и виды форфетируемых документов.

К числу наиболее серьезных рисков при форфетировании относятся валютные риски, связанные с переводом валют. Покрытие риска перевода валют из страны в страну осуществляется форфетером. До заключения сделки именно он определяет способность страны импортера выполнять свои валютные обязательства. Долговые расписки и векселя выписываются, как правило, в долларах США, евро и швейцарских франках, хотя учесть вексель можно в принципе в любой валюте. На практике форфетеры почти всегда используют эти три валюты в силу их повсеместного хождения на еврорынках, чтобы избежать затруднений при проведении операций в других валютах. Важно, чтобы платежи осуществлялись в свободно конвертируемой валюте. Долговые расписки или векселя всегда включают эту полезную оговорку в том случае, когда они выражены в валюте, отличной от валюты места платежа.

В результате учета или дисконтирования экспортер получает за учтенный вексель определенную сумму наличных денег. С точки зрения экспортера операция на этом завершена, поскольку он уже получил оплату за поставленные товары полностью и по условиям соглашения с форфетером заключенная с ним сделка обратной силы не имеет. Операции по форфетированию редко совершаются по плавающим учетным ставкам. Учет векселей обычно производится по фиксированной ставке, индексируемой по ставке ЛИБОР (англ. LIBOR - London Interbank Offered Rate) или по ставке определенной страны. ЛИБОР - Лондонская межбанковская ставка предложения (продавца) по краткосрочным межбанковским депозитам в евровалютах. Ставки ЛИБОР различаются по отдельным банкам, срокам и валютам и фиксируются каждым евробанком по состоянию на 11 часов утра по лондонскому времени. Они служат базой определения процента по кредитам. Определяющая роль ЛИБОР сложилась исторически, так как Лондон был первым финансовым центром валютного еврорынка. Размер дисконта (скидки) зависит от риска неплатежа, валюты платежа и срока векселя. Таким образом, экспортное форфетирование - учет без права регресса требований экспортера к иностранному импортеру на заранее установленную сумму.

Как уже отмечалось, огромное количество обязательств, подлежащих форфетированию, принимает форму либо простого, либо переводного векселя, выставленного на должника бенефициаром и акцептованного должником. Преобладание этих форм форфетируемых документов определили два соображения:

- известность (эти виды обязательств в ходу во всем мире со средних веков). Многолетний опыт в обращении с такого рода документами ведет к значительному облегчению общения участвующих сторон и способствует быстрому и беспрепятственному осуществлению операций;

- согласованная на международном уровне правовая основа, заложенная Международной конвенцией о коммерческих векселях, принятой Женевской конференцией в 1930 г. Хотя конвенция подписана лишь представителями стран-участниц, она разработала принципы, воспринятые законодательствами большинства торгующих стран.

Между простыми и переводными векселями с юридической точки зрения существует различие интересов участников. Это относится к оговорке «без оборота» и отражается в Международной конвенции о коммерческих векселях, устанавливающей, что индоссант простого векселя обладает законным правом освободиться от любого обязательства на основании оговорки об отсутствии обратного требования в его индоссаменте. В случае переводного векселя кредитор выступает как векселедатель и потому, с точки зрения права, всегда ответствен, напишет ли он на векселе какое-либо распоряжение, исключающее это правило. Поскольку трассант обычно удовлетворяется письменным обязательством форфетера не предпринимать действий против него в случае неплатежа, существенно, чтобы экспортер имел дело с форфетерами, обладающими надежной репутацией. По этой причине экспортеры в качестве платежных документов предпочитают простые векселя.

Принимая на себя все риски, форфетер должен каким-либо образом снизить их влияние на себя. Поэтому, когда кредитоспособность импортера недостаточно хорошо известна, непременным условием сделки является наличие дополнительного обеспечения интересов форфетера в виде гарантии или аваля в первоклассном банке. Гарантия в этом случае оформляется отдельно от векселя и содержит все условия сделки, включая разбивку платежей в счет погашения долга. Требование форфетера сводится обычно к тому, чтобы гарантия была абстрактной и не связанной с исполнением обязательств сторонами по коммерческому внешнеторговому контракту. Однако возможны и исключения из правил.

Аваль - наиболее удобная для форфетера форма дополнительного обеспечения, поскольку он безусловен, безотзывен и исключает разночтения. Аваль выписывается прямо на каждом векселе или тратте, для чего достаточно сделать надпись «per aval» и подписаться под ней. Простота и ясность аваля вместе с присущей ему обособленностью и трансферабельностью позволяют избежать множества осложнений, связанных с предоставлением гарантий. Именно по этой причине при страховании форфетирования авалю как форме гарантии оказывается предпочтение. Однако законодательствами некоторых стран аваль не признается.

Глава 3. Совершенствование используемых методов финансирования предприятиями ТЭК на современном этапе

Похожие работы

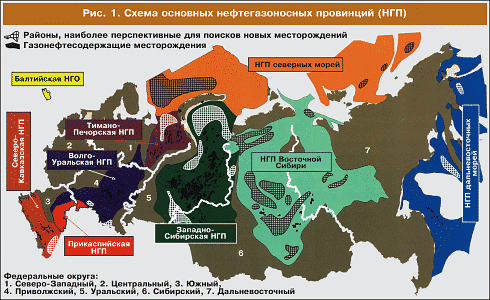

... на российские топливно-энергетические ресурсы и развитая сеть инфраструктуры экспорта – очевидные конкурентные преимущества Российского ТЭК. Большие перспективы в развитии энергетического сотрудничества на европейском направлении открываются в связи с начавшимся энергодиалогом между Россией и Евросоюзом. Предпосылки для развития энергодиалога — это, с одной стороны, растущие потребности ...

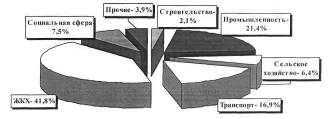

... обслуживания и ремонта; - текущий мониторинг экономических показателей функционирования созданного предприятия. 2. Исследование и анализ структурно-инвестиционных процессов в экономике Республики Дагестан 2.1 Анализ динамики и структуры инвестиционной деятельности РД Республика Дагестан по уровню социально-экономического развития занимала в дореформенный период и занимает сейчас одно из ...

... потенциала оборонного комплекса, созданием условий для его выхода на качественно новый уровень, отвечающий требованиям экономики развитых стран. 3. КОНЦЕПЦИЯ ФИНАНСОВО-КРЕДИТНОГО УПРАВЛЕНИЯ РАЗВИТИЕМ ОБОРОННОГО КОМПЛЕКСА Система управления государственными финансами , постоянно совершенствующаяся под воздействием требований реальной рыночной экономики, непосредственно влияет на процессы, ...

... мирового финансово-экономического кризиса иностранные инвестиции нужны для поддержания экономики страны. Особое внимание зарубежные специалисты традиционно уделяют прямым иностранным инвестициям (ПИИ), считая их наиболее важными для стран с переходной экономикой. Компенсируя дефицит внутренних сбережений, эти инвестиции по самой своей природе предполагают создание новых предприятий либо коренную ...

0 комментариев