Навигация

Розрахунок показників фінансово-економічної ефективності проекту

2.2 Розрахунок показників фінансово-економічної ефективності проекту

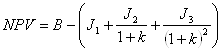

Чиста поточна вартість проекту (NPV) визначається:

, (2.11)

, (2.11)

![]() - 1259136,5 грн.

- 1259136,5 грн.

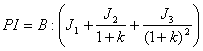

Індекс рентабельності проекту (PI) визначається:

, (2.12)

, (2.12)

![]() 0,97

0,97

Внутрішня норма рентабельності проекту (IRR) визначається з умови:

![]() , (2.13)

, (2.13)

Визначення внутрішньої норми рентабельності здійснюється методом підстановки різних значень ставок дисконтування k (у тому числі з огляду на них при обчисленні значень кумулятивного зворотного грошового потоку В).

Для наближеного визначення IRR можна використовувати “метод хорди”, заснований на тім, що реальна криволінійна залежність між NPV і k замінюється прямолінійною залежністю між ними. Для реалізації цього методу необхідно установити значення k1, при якому NPV1 позитивна і значення k2, при якому NPV2 від’ємна.

Так як k2 =0,19 і NPV2 = - 1259136,5 грн., то визначимо значення k1 , при якому NPV1>0. Припустимо, що k1= 0,12, тоді:

В1=

NPV1= 47827354,68- (18100000+![]() ) = 8566640,4 грн.

) = 8566640,4 грн.

Наближений розрахунок внутрішньої норми рентабельності виконується по формулі:

![]() , (2.14)

, (2.14)

![]()

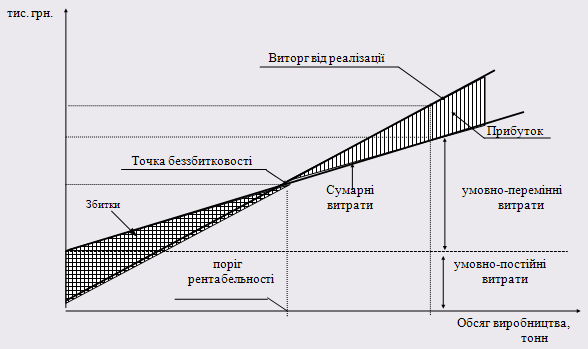

2.3 Визначення показників беззбитковості проекту

Визначаються грошова, бухгалтерська та фінансова точки беззбитковості. Грошова точка беззбитковості розраховується по формулі:

![]()

![]() , (2.15)

, (2.15)

![]() од.

од.

де Иуп – величина річних умовно-постійних витрат, включаючи амортизаційні відрахування, грн./рік. Їхня величина визначається:

![]() , (2.16)

, (2.16)

![]() 17000*9700*

17000*9700*![]() = 63816300 грн./рік

= 63816300 грн./рік

Ц – ціна одиниці продукції, грн./од.;

а v – перемінні витрати на одиницю продукції, грн./од.

![]() , (2.17)

, (2.17)

![]() грн./од.

грн./од.

Бухгалтерська точка беззбитковості проекту визначається по формулі:

![]() , (2.18)

, (2.18)

![]() од.

од.

Фінансова точка беззбитковості проекту визначається по формулі:

![]() , (2,19)

, (2,19)

![]() од.

од.

де ГАPТ, k – сучасне значення щорічного чистого доходу (еквівалентного ануїтету), що відшкодовує інвестовані кредитні ресурси

![]() , (2.20)

, (2.20)

![]() 15844487,56 грн.

15844487,56 грн.

На підставі аналізу показників фінансово-економічної ефективності і беззбитковості проекту можна зробити висновок, що реалізація проекту є економічно недоцільною. Це витікає з того, що поточна вартість має від’ємне значення (NPV<0), індекс рентабельності проекту менше одиниці (PI<1), а IRR<k![]() - проект приймати не треба.

- проект приймати не треба.

ВИСНОВОК

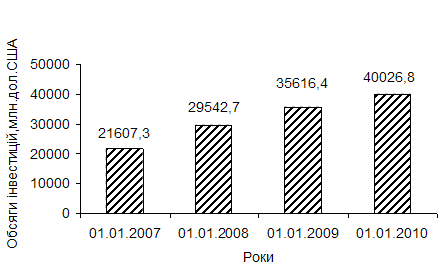

Аналіз поглядів вітчизняних і зарубіжних економістів зводиться до того, що інвестиції розглядаються як довгострокове вкладання капіталу в різні сфери і галузі економіки, інфраструктуру, соціальні програми, охорону навколишнього природного середовища як всередині країни, так і за кордоном з метою розвитку виробництва, соціальної сфери, підприємництва, одержання прибутку.

Згідно з законом України “Про інвестиційну діяльність” визначаються такі джерела фінансування інвестицій:

- власні фінансові ресурси інвестора (прибуток, амортизація, відшкодування збитків від аварій, стихійного лиха, грошові нагромадження і заощадження громадян, юридичних осіб тощо);

- позичкові фінансові кошти інвестора (облігаційні позики, банківські та бюджетні кредити;

- залучені фінансові кошти інвестора (кошти, одержані від продажу акцій, пайові та інші внески громадян і юридичних осіб);

- бюджетні інвестиційні асигнування;

- безплатні та доброчинні внески, пожертвування організацій, підприємств і громадян.

Розглянувши інвестиційний проект на підставі аналізу показників фінансово-економічної ефективності і беззбитковості проекту можна зробити висновок, що реалізація проекту є економічно недоцільною. Це витікає з наступного: поточна вартість має від’ємне значення (NPV<0), індекс рентабельності проекту менше одиниці (PI<1), а IRR<k![]() .

.

ПЕРЕЛІК ПОСИЛАНЬ

1. Музиченько А.С. Інвестиційна діяльність в Україні: Навч. посіб.- К.: Кондор, 2005.- 406 с.

2. Герасимова С.В. Методичне та кадрове забезпечення управління інвестиційною діяльністю акціонерних товариств// Актуальні проблеми економіки. – 2004. - №12. – с. 151-159.

3. Про інвестиційну діяльність: Закон України // Відомості Верховної Ради України. – 1992. – № 10. – Ст. 138; 1998. – №33. – Ст. 226; 1999. – №31. – Ст. 248.

4. Марголин А. М., Бистряков А.Я. Економічна оцінка інвестицій: Підручник. – М.: «ТАНДЕМ», 2001. – 240 с.

5. Організація управлінського обліку в інвестиційній діяльності// Проблеми науки. – 2008. - №4. – с. 2-7.

6. Вишивана Б.М. Управління інвестиційною діяльністю в Україні// Фінанси України. – 2004. - №10. – с.82-88.

7. Гойко А.Ф. Методи оцінки ефективності інвестицій та пріоритетні напрями їх реалізації. – К.: ВІРА-Р,1999.- 320 с.

8. Чумаченько М. Амортизаційні відрахування – суттєве джерело фінансування інвестицій підприємства// Бухгалтерський облік і аудит. – 2004. -№8.- с.6-8.

9.Конспект лекцій з дисципліни “Фінанси, грошовий обіг та кредит: “Інвестування” для студентів спеціальності 7.050107 “Економіка підприємства” спеціалізацій “Економіка гірничої промисловості”, “Маркетинг підприємства” денної і заочної форм навчання / Лисяков В. П. Донецьк, ДонНТУ, 2006. – 107 с. (№ К28).

10. Захарін С.В. Регулювання власних джерел фінансування інвестицій діяльності підприємств// Актуальні проблеми економіки. – 2008. - №5. - с.161-168.

Похожие работы

... дає зрозуміти ідею запасу часу і його використання, є прекрасним засобом планування й контролю, передумовою календарного планування потреб у ресурсах. 1.2 Методологія оцінки економічної ефективності інвестиційного проекту Фінансове інвестування в реальний інвестиційний проект виконується задовго до реального початку його здійснення. Реалізація проекту може тривати роками й десятиріччями, тому в ...

... проведення успішної комерційної діяльності. Ринкова сегментація, орієнтуючи підприємство на споживача і на задоволення його потреб, є ефективним інструментом маркетингу, що забезпечує комерційний успіх виробничої і збутової діяльності промислового підприємства. Разом з тим, даним інструментом варто користатися досить кваліфіковано, інакше результати проробленої роботи і її економічних наслідків ...

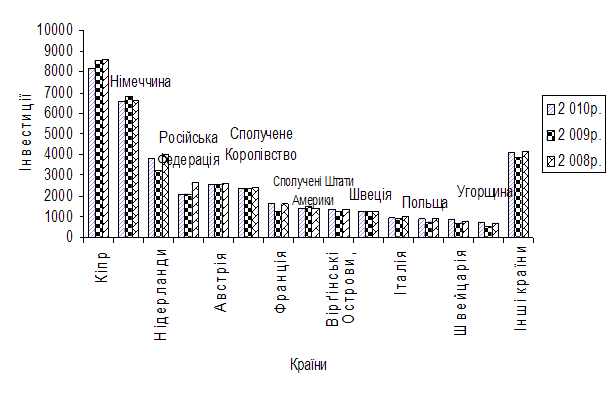

... умови, які впливають на формування інвестиційної привабливості підприємства. Наявність повної інформації про галузь, регіон та, особливо, умови господарювання суттєво впливають на привабливість підприємства. Отже, інвестиційна привабливість може розглядатися на рівні країни, галузі, регіону. Підприємство — це об'єкт, в який вкладаються кошти інвестором і чия привабливість повинна визначатися обов' ...

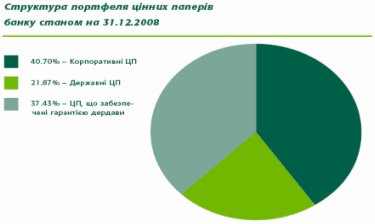

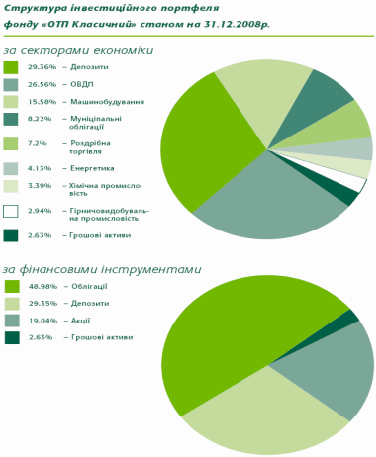

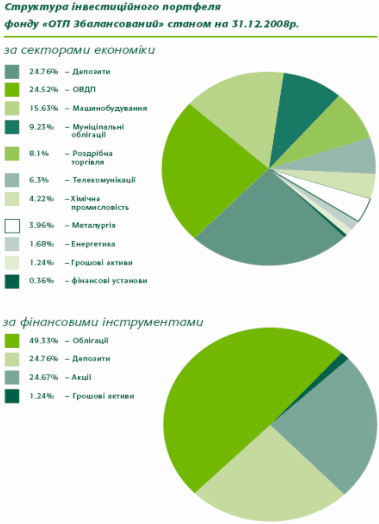

... «ОТР Банк» і ЗАТ КБ «ПриватБанк» мають значні запаси ліквідності і спроможні щодо погашення зобов’язань. РОЗДІЛ 3. ШЛЯХИ ВДОСКОНАЛЕННЯ ІНВЕСТИЦІЙНОЇ ДІЯЛЬНОСТІ БАНКУ ТА ЇЇ ВПЛИВ НА ЙОГО ФІНАНСОВИЙ СТАН 3.1 Державне регулювання інвестиційної діяльності банків як фактор стабілізації його фінансового стану Становлення розвинутої ринкової економіки неможливе без створення умов для активізації ...

0 комментариев