Навигация

Определение значения средней нормы прибыли инвестиционного проекта

3. Определение значения средней нормы прибыли инвестиционного проекта

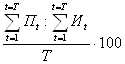

Значение средней нормы прибыли определяется по формуле [8]:

Подставив исходные данные из таблицы 1, получим: ![]() %.

%.

4. Определение дисконтированных значений элементов денежных потоков

Дисконтирование, т.е. приведение текущих (ожидаемых) значений элементов притоков и оттоков средств ведется с использованием нормы дисконтирования ЕД, которая выражается в долях единицы.

По условию задачи ЕД = 15% или 0,15.

Коэффициент дисконтирования соответствующего периода (КДt) вычисляется по формуле:

![]() ,

,

где ![]() – продолжительность времени от момента начала инвестиционного проекта до момента учета соответствующего элемента денежного потока в периоде t, лет.

– продолжительность времени от момента начала инвестиционного проекта до момента учета соответствующего элемента денежного потока в периоде t, лет.

При вычислениях дисконтированных значений элементов денежных потоков в табличной форме удобнее значения Иt, Пt делить на предварительно вычисленные значения ![]() .

.

Значения знаменателя коэффициента дисконтирования ![]() при ставке 15% составят:

при ставке 15% составят:

в первый год (1 + 0,15)1 = 1,15;

во второй год (1 + 0,15)2 = 1,3225,

в третий год (1 + 0,15)3 = 1,5209,

Вычисления дисконтированных значений элементов денежных потоков отразим в таблице 3.

Таблица 3. Порядок и результаты расчета

| Наименование, обозначение и ед. изм. вычисляемых величин | Значения вычисляемых величин по периодам жизненного цикла проекта | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | |

| Значение | ||||||

| а) инвестиций | 1 | 2 | 3 | |||

| б) прибыли | 3 | 4 | 5 | 6 | ||

| Значения знаменателя коэффициента дисконтирования | ||||||

| а) инвестиций | 1,1500 | 1,3225 | 1,5209 | |||

| б) прибыли | 1,5209 | 1,7490 | 2,0114 | 2,3131 | ||

| Дисконтированные значения элементов денежных потоков для: | ||||||

| а) инвестиций (тыс. руб.) | 127 | 95 | 62 | |||

| б) прибыли (тыс. руб.) | 53 | 111 | 70 | 86 | ||

Похожие работы

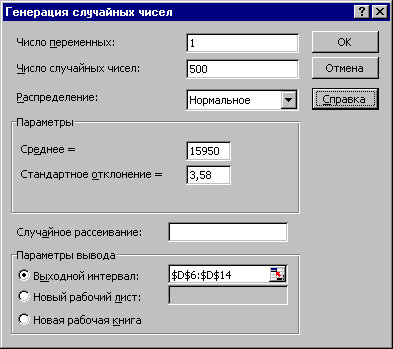

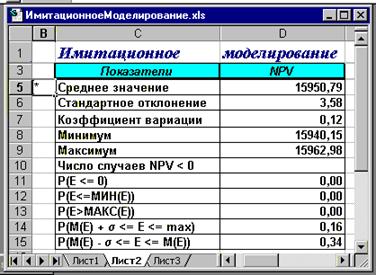

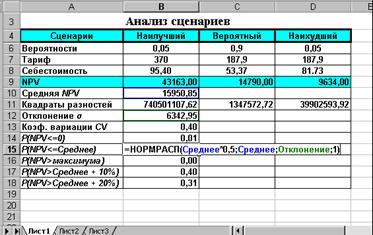

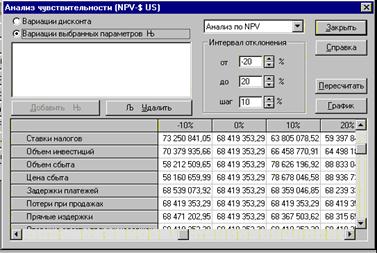

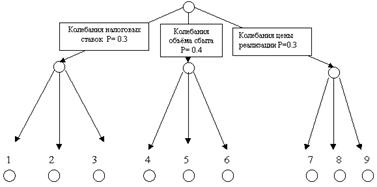

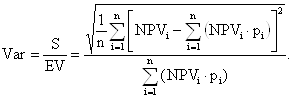

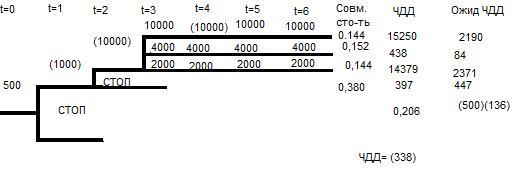

... и имитационного моделирования, которые могут быть дополнены или интегрированы в другие методики. В частности, для количественной оценки риска инвестиционного проекта предлагается использовать следующие алгоритмы: Алгоритм имитационного моделирования (инструмент “РИСК-АНАЛИЗ”): 1.Определяются ключевые факторы ИП. Для этого предлагается применять анализ чувствительности по всем факторам (цена ...

... 2. Таблица 2. Устранение недостатков анализа чувствительности и анализа сценариев при использовании для риск-анализа метода Монте-Карло Метод Недостаток Решение с помощью имитационного моделирования Анализ чувствительности Не учитывается наличие корреляции между различными составляющими проекта Корреляция моделируется различными методами и учитывается в модели Рассматривается влияние ...

... и т.п.; рекомендации по тем аспектам рисков, которые требуют специальных мер или условий в страховом полисе. 2.2 Качественный анализ рисков Одним из направлений анализа рисков инвестиционного проекта является качественный анализ или идентификация рисков. Следует отметить, что качественный анализ инвестиционных рисков предполагает количественный его результат, т.е. процесс проведения ...

... , планируемого, прогнозируемого); б) произведение ожидаемого ущерба на вероятность того, что этот ущерб произойдет. 2.1. Качественный анализ рисков. Одним из направлений анализа рисков инвестиционного проекта является качественный анализ или идентификация рисков. Следует отметить, что качественный анализ инвестиционных рисков предполагает количественный его результат, т. е. процесс ...

0 комментариев