Навигация

Определение продолжительности дисконтированного периода окупаемости

5. Определение продолжительности дисконтированного периода окупаемости

Продолжительность дисконтированного периода окупаемости определяется на основе значений, полученных в таблице 3, аналогично решению задания 2.

Вычисления отразим в таблице 4.

Таблица 4. Определение продолжительности дисконтированного периода окупаемости

| Наименование денежных потоков | Значения потоков по периодам нарастающим итогом, тыс. руб. | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | |

| Инвестиции | 127 | 221 | 283 | |||

| Прибыль | 53 | 164 | 234 | 320 | ||

| Результаты сравнения | -231 | -67 | 167 | 487 | ||

Дисконтированный срок окупаемости составляет около 5 лет.

Определим точный период окупаемости: ![]() , то есть точный дисконтированный период окупаемости проекта составляет 4,28 года или 4 года и 3 месяца. Следовательно, дисконтированный период окупаемости больше по сравнению с недисконтированным.

, то есть точный дисконтированный период окупаемости проекта составляет 4,28 года или 4 года и 3 месяца. Следовательно, дисконтированный период окупаемости больше по сравнению с недисконтированным.

6. Определение значения чистого дисконтирования дохода (ЧДД) проекта

Значение ЧДД инвестиционного проекта определяется при помощи выражения:

![]()

Исходя из расчетов, представленных в таблице 4, получим:

ЧДД = 320 – 283 = + 37 тыс. руб.

Критерий приемлемости инвестиционного проекта – положительное значение ЧДД (ЧДД > 0). В нашем случае ЧДД = + 37 тыс. руб., следовательно, проект может быть принят.

7. Определение индекса доходности проекта

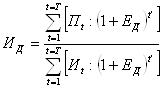

Значение индекса доходности (ИД) инвестиционного проекта определяется по формуле [8]:

Исходя из данных таблицы 6, получим:

![]()

Критерием приемлемости инвестиционного проекта рассматривается превышение значения ИД над единицей (ИД > 1). ИД = 1,13 больше единицы, соответственно, проект может быть принят.

По решению задачи, мы получили, что ЧДД больше 0 и составляет 37 тыс. руб., индекс доходности равен 1,13. Следовательно, по нашему мнению, проект может быть принят.

Список литературы

1. Бочаров В.В. Инвестиции. – СПб.: Питер, 2007. – 288 с.

2. Бузова И.А. Коммерческая оценка инвестиций / И.А. Бузова, Г.А. Маховикова, В.В. Терехова; Под ред. В.Е. Есипова. – СПб.: Притер, 2003. – 432 с.

3. Кошечкин С.А. Методы количественного анализа риска инвестиционных проектов // Финансовый менеджмент. – 2006. – №12. – С. 10–13

4. Мишин Ю.В. Инвестиции: Уч. пос. для вузов. – М.:КноРус, 2008. – 288 с.

5. Найденков В.И. Инвестиции: Уч. пособие – М: Приор-издат, 2008. – 176 с.

6. Нешитой А.С. Инвестиции: Учебник. – М.: Дашков и К, 2007. – 371 с.

7. Федеральный закон от 25.02.1999 №39-ФЗ (ред. от 24.07.2007) «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» (принят ГД ФС РФ 15.07.1998) // Консультант-Плюс

8. Четошникова Л.А. Экономическая оценка инвестиций: учебно-методические указания по изучению дисциплины и выполнению контрольной работы. – Барнаул: Изд-во АГАУ, 2006

Похожие работы

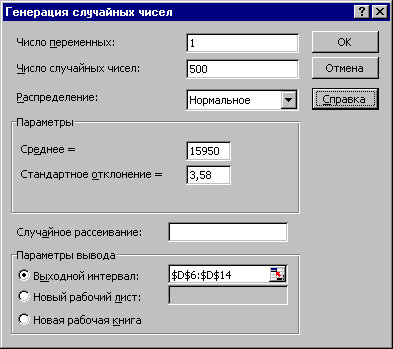

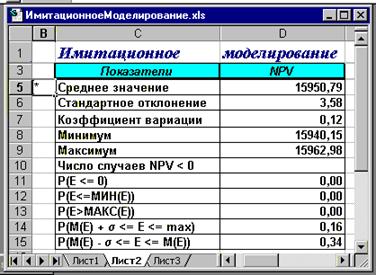

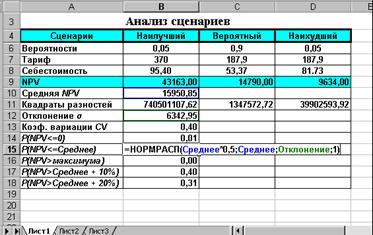

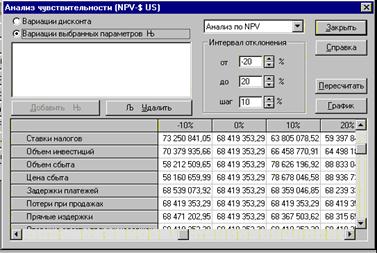

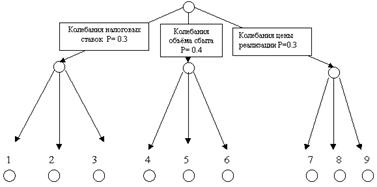

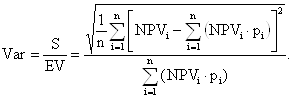

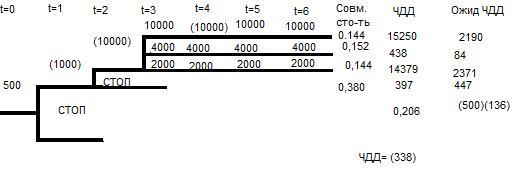

... и имитационного моделирования, которые могут быть дополнены или интегрированы в другие методики. В частности, для количественной оценки риска инвестиционного проекта предлагается использовать следующие алгоритмы: Алгоритм имитационного моделирования (инструмент “РИСК-АНАЛИЗ”): 1.Определяются ключевые факторы ИП. Для этого предлагается применять анализ чувствительности по всем факторам (цена ...

... 2. Таблица 2. Устранение недостатков анализа чувствительности и анализа сценариев при использовании для риск-анализа метода Монте-Карло Метод Недостаток Решение с помощью имитационного моделирования Анализ чувствительности Не учитывается наличие корреляции между различными составляющими проекта Корреляция моделируется различными методами и учитывается в модели Рассматривается влияние ...

... и т.п.; рекомендации по тем аспектам рисков, которые требуют специальных мер или условий в страховом полисе. 2.2 Качественный анализ рисков Одним из направлений анализа рисков инвестиционного проекта является качественный анализ или идентификация рисков. Следует отметить, что качественный анализ инвестиционных рисков предполагает количественный его результат, т.е. процесс проведения ...

... , планируемого, прогнозируемого); б) произведение ожидаемого ущерба на вероятность того, что этот ущерб произойдет. 2.1. Качественный анализ рисков. Одним из направлений анализа рисков инвестиционного проекта является качественный анализ или идентификация рисков. Следует отметить, что качественный анализ инвестиционных рисков предполагает количественный его результат, т. е. процесс ...

0 комментариев